1. Charakterystyka żródeł i metod analizy ekonomicznej oraz

definiowanie poszczególnych pojęć

Źródła analizy ekonomicznej:

Materiałami źródłowymi analizy ekonomicznej są dokumenty, informacje, dane ułatwiające

bezpośrednio lub pośrednio wnioskowanie.

Materiały te charakteryzują zjawisko, podmiot, otoczenie, pozwalają zdiagnozować sytuację,

przyczyny zmian sytuacji. Materiały źródłowe stanowią również podstawę do planowania.

Dzielą się one na źródła wewnętrzne i zewnętrzne:

Wewnętrzne:

a) ewidencyjne (dokumentacja, zapisy syntetyczne i analityczne, sprawozdawczość finansowa)

b) pozaewidencyjne (wyniki poprzednich analiz, dane planistyczne, biznesplan, protokoły,

kalkulacje, kosztorysy)

Zewnętrzne:

dane dotyczące warunków systemowych, (prawo, podatki, finanse) rynku zaopatrzenia, zbytu,

opłacalności sprzedaży, działania konkurencji)

Sprawozdawczość finansową tworzą:

-Bilans;

-Rachunek zysków i strat (rachunek wyników), wprowadzenie i objaśnienia;

-Rachunek przepływów pieniężnych (CF);

-Zestawienie zmian w kapitale własnym;

-Sprawozdanie z działalności.

Metody analizy ekonomicznej:

Metody dzielą się na ogólne i szczegółowe.

Metody ogólne to indukcja, dedukcja i weryfikacja, metody szczegółowe to metody porównań,

metody deterministyczne, metody stochastyczne.

Metody indukcji polegają na dochodzeniu do ogólnych twierdzeń przez analizę szczegółów. Jest to

badanie zjawiska od przyczyn do skutków.

Metody dedukcji polegają na badaniu zjawiska od skutków do przyczyn, od wyników do

czynników, od ogółu do szczegółu. Przykładem jest analiza wyników finansowych a dopiero

później czynników, które mają wpływ na wynik finansowy.

Metody weryfikacji sprowadzają się do:

- sformułowanie tez i wniosków syntezy ogólnej,

-zweryfikowanie prawdziwości tez i wniosków wstępnych w postępowaniu analitycznym,

-podsumowanie ustaleń dokonanych w trakcie weryfikacji i sformułowanie syntezy końcowej.

Metody sczegółowe to

metody porównań

(jakościowe), metody deterministyczne (ilościowe),

metody stochastyczne

Metody porównań

: należy porównywać zjawiska jednorodne pod względem ich budowy,

zawartości, sposobu pomiaru. Większe zbiorowości porównujemy używając „średnich” – jak

średnia płaca, średnia liczba pracowników lub innymi miarami.

Podstawą porównań mogą być przyjęte:

-wielkości badanego przedsiębiorstwa w czasie,

-wielkości badanego przedsiębiorstwa na tle innych przedsiębiorstwa,

-wielkości badanego przedsiębiorstwa na tle określonych norm, standardów,

-wielkości planowane

Najczęściej porównywane są wielkości w różnym czasie (do przodu i wstecz). Pozwala to ocenić

dynamikę badanego zjawiska w czasie i ustalić jego tendencje rozwojowe. Tendencje te przedstawia

się za pomocą funkcji liniowej, wykładniczej i logarytmicznej.

Porównania w czasie dzielimy na:

-porównania o stałej podstawie odniesienia (dane liczbowe kolejnych lat porównuje się z danymi

liczbowymi okresy pierwszego)

-porównania o zmiennej podstawie odniesienia (porównuje się z danymi okresu bezpośrednio

poprzedzającego)

Utrudnienia związane z porównywaniem w czasie:

-zmiany finansowe

-zmiany organizacyjne

-zmiany przedmiotowe

-zmiany metodologiczne

-zmian standardów międzynarodowych

-zmian przepisów krajowych

-inflacja (jeżeli do porównań przyjmujemy ceny bieżącego okresu to wówczas dane z okresu

poprzedniego mnoży się przez wskaźnik wzrostu cen. Jeżeli dane zjawisko chcemy wyrazić w

cenach okresu poprzedniego to wówczas dane z okresu bieżącego dzieli się przez wskaźnik wzrostu

cen)

Porównania przestrzenne

Porównania te mogą być:

-wewnętrzne (wydziały, w ramach grupy kapitałowej- zakłady)

-zewnętrzne (w branży, międzybranżowe, międzynarodowe)

Porównywanie pozwala ustalić:

-wielkość zasobów przedsiębiorstwa w porównaniu z innymi

-miejsca badanego przedsiębiorstwa na rynku

-rezultaty działalności badanego przedsiębiorstwa

-efektywność funkcjonowania przedsiębiorstwa

-dystansu jak dzieli przedsiębiorstwo od konkurencji

Metody deterministyczne (ilościowe lub przyczonowo skutkowe)

Pozwalają ustalić przyczyny zmian rozpatrywanych zjawisk np. jakie czynniki spowodowały

zmianę zysku w danym okresie w stosunku do poprzedniego.

Metody deterministyczne przydatne są szczególnie w badaniach o charakterze retrospektywnym.

Pozwalają:

-określić jakie podstawowe czynniki wpływają na odchylenie bezwzględne analizowanego zjawiska

np. wielkość zysku ze sprzedaży uzależniona jest od liczby sprzedanych produktów i zysku

jednostkowego, zysk jednostkowy zależy od ceny jednostkowej i kosztu jednostkowego.

ustalić zmiany rozpatrywanych czynników

-obliczyć wpływ zmian każdego z rozpatrywanego czynnika na globalną wielkość odchylenia

bezwzględnego

-zsumować wszystkie wpływy cząstkowe i porównania tej sumy z odchyleniem bezwzględnym

Metody deterministyczne dzielą się na:

-podstawień łańcuchowych

-różnic cząstkowych, wskaźnikową

-podstawień krzyżowych, funkcyjne.

Metody stochastyczne

Uwzględnia się wpływ na badane zjawisko również czynników drugorzędnych, przypadkowych.

Są to przede wszystkim:

-statystyczne

-metody ekonometryczne

-metody taksonomiczne

-metody dyskryminacyjne

Wykorzystywane najczęściej w prospektywnej analizie finansowej.

Uwzględniają czynniki, które oddziaływały na wynik działalności w przeszłości i te które mogą

wystąpić w przyszłości. Metody te pozwalają określić przewidywane skutki analizowanych

wariantów rozwoju przedsiębiorstwa i dokonać wyboru najkorzystniejszego z nich.

1a. struktura bilansu, rachunku zysków i strat, rachunku przepływów

pieniężnych, zestawienia zmian w kapitale własnym, informacji

dodatkowej, sprawozdania z działalności, definicje

Każda jednostka prowadząca działalność gospodarczą ma do spełnienia określone obowiązki

sprawozdawcze, regulowane ustawą o rachunkowości. Podstawowym obowiązkiem w tym zakresie

jest sporządzenie w określonym terminie sprawozdania finansowego składającego się z:

• bilansu,

• rachunku zysków i strat

• informacji dodatkowej

a w przypadku jednostek podlegających badaniu przez biegłego rewidenta należy także sporządzić:

• zestawienie zmian w kapitale własnym

• rachunek przepływów pieniężnych

Bilans

jest zestawieniem majątku i źródeł pochodzenia tego majątku

Aktywa:

-Aktywa trwałe

-Wartości niematerialne i prawne

-Rzeczowe aktywa trwałe

-Inwestycje długoterminowe

-Należności długoterminowe

-Aktywa obrotowe

-Zapasy (materiały, towary, wyroby g.)

-Należności krótkoterminowe

-Inwestycje krótkoterminowe (aktywa finansowe i środki pieniężne)

Pasywa:

-Kapitały własne

-Kapitał podstawowy

-Kapitał uzupełniający

-Wynik finansowy

-Wpłaty na poczet kapitału

-Zobowiązania i rezerwy

-Rezerwy

-Zobowiązania długoterminowe (kredyty, pożyczki udzielone)

-Zobowiązania krótkoterminowe

suma aktywów = suma pasywów

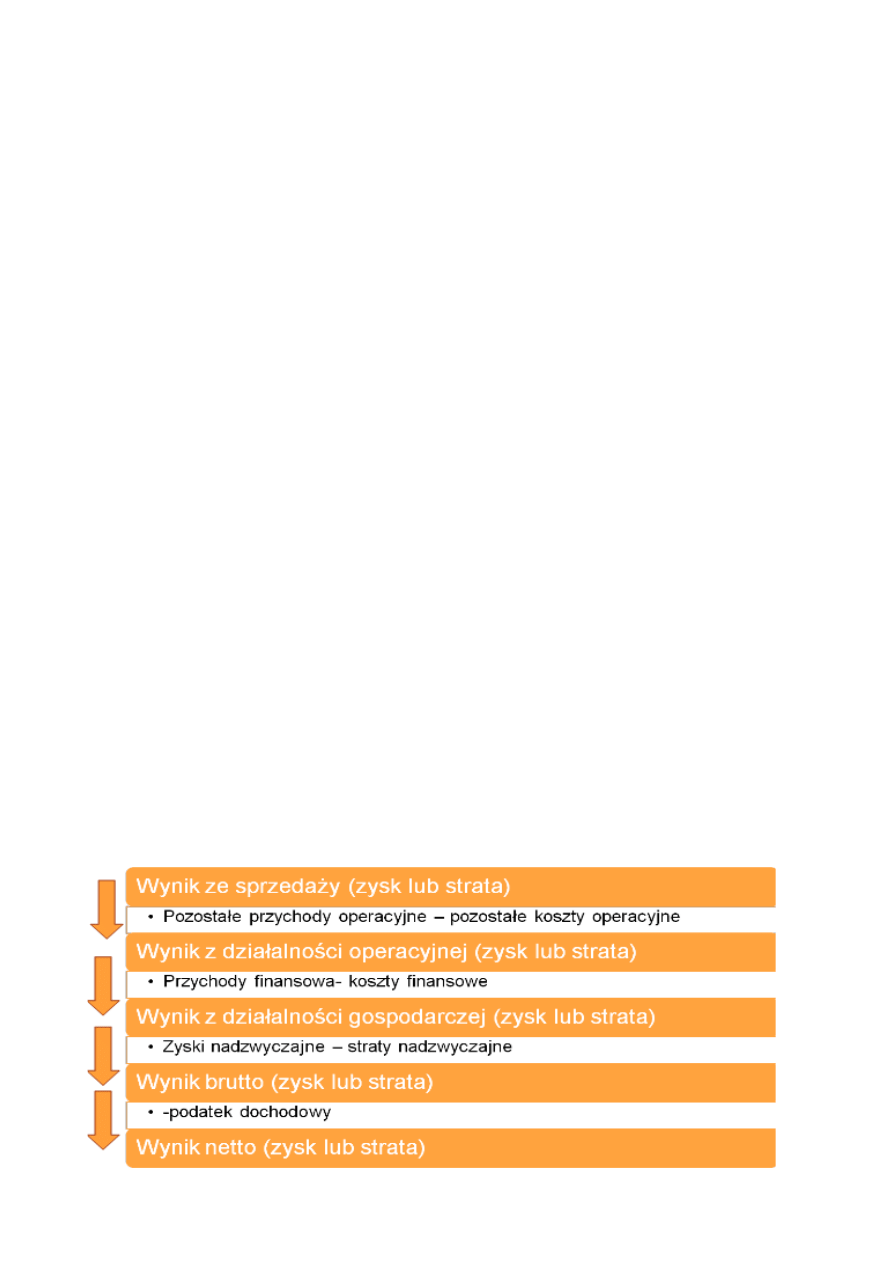

Rachunek zysków i strat (ang. income statement) sporządzany w wariancie porównawczym lub

kalkulacyjnym - jeden z podstawowych i obligatoryjnych elementów sprawozdania finansowego

jednostki. Informuje jaka jest efektywność poszczególnych rodzajów działalności oraz jaki jest

ogólny wynik finansowy przedsiębiorstwa.

Rachunek zysków i strat ukazuje zdolność firmy do generowania zysków i samofinansowania,

prezentuje strumienie pieniężne. Sprawozdanie to polega na zestawieniu strumieni przychodów

uzyskanych w jednostce ze sprzedaży wyrobów i usług bądź towarów w ramach prowadzonej

działalności handlowej oraz przychodów uzyskanych z przeprowadzenia operacji finansowych i

kosztów tej działalności.

Rachunek przepływów pieniężnych (cash flow)

Rachunek przepływów pieniężnych jest analitycznym rozwinięciem przedstawionych w bilansie

informacji o zmianie stanu środków pieniężnych dokonywanej w okresie sprawozdawczym. Celem

sporządzenia tego elementu sprawozdania finansowego jest uzyskanie podstawy oceny możliwości

jednostki gospodarczej do generowania środków pieniężnych oraz potrzeb w zakresie ich

wykorzystania. Sporządzać go muszą jednostki podlegające obowiązkowemu badaniu rocznego

sprawozdania finansowego. Rachunek przepływów pieniężnych powinien umożliwiać przede

wszystkim uzyskanie informacji na temat stopnia płynności finansowej. Istotnym elementem

rachunku jest pokazanie aktywności jednostki w ściąganiu należności a także zdolności do spłaty

zobowiązań. Rachunek przepływów pieniężnych sporządzany jest w formie zestawienia

prezentującego obieg środków pieniężnych w przedsiębiorstwie.

Może być sporządzany:

•

metodą bezpośrednią poprzez przeanalizowanie wszystkich wpływów i wypływów środków

pieniężnych z działalności operacyjnej, inwestycyjnej i finansowej,

•

metodą pośrednią polegającą na korygowaniu zysku netto w taki sposób, aby został on

sprowadzony do zmian netto w środkach pieniężnych na skutek działalności operacyjnej, z

uwzględnieniem wszystkich wpływów i wypływów z działalności inwestycyjnej i

finansowej.

Na przepływy środków pieniężnych składają się:

•

Działalność operacyjna (wpływy i wypływy- rozchody środków z działalności

podstawowej);

•

Działalność inwestycyjna (dotyczy wpływów i wypływów związanych z zakupem i

sprzedażą środków trwałych, wartości niematerialnych, inwestycji ; korzyści i strat, które są

ponoszone w związku z ich posiadaniem);

•

Działalność finansowa (dotyczy wpływów i odpływów środków związanych z kapitałem

własnym i obcym – zaciąganie i spłata pożyczek, emisja akcji);

Wynikiem są przepływy pieniężne netto - łączna zmiana środków pieniężnych ze

wszystkich rodzajów działalności . Porównując tę wartość ze stanem początkowym

środków uzyskujemy stan końcowy prezentowany również w bilansie.

Zestawienia zmian w kapitale własnym

to element sprawozdania finansowego, który przedstawia informacje o zmianach poszczególnych

składników kapitału własnego za bieżący i poprzedni rok obrotowy. Podaje się w nim kolejno

informacje na temat stanu początkowego, zwiększeń i zmniejszeń w trakcie roku obrotowego

poszczególnych elementów składowych kapitału własnego oraz stanu końcowego tych elementów.

Obowiązek sporządzania zestawienia zmian w kapitale własnym dotyczy wszystkich jednostek,

których sprawozdania finansowe podlegają corocznemu badaniu i ogłaszaniu. Spółki, które nie

sporządzają tego zestawienia, powinny zamieścić informację o zmianach w kapitale zapasowym i

rezerwowym w informacji dodatkowej do sprawozdania finansowego.

Celem tego zestawienia jest dostarczenie informacji o:

- zmianach w źródłach finansowania kapitałami (funduszami) własnymi jednostki i ich

przyczynach,

- pozostającym w przedsiębiorstwie zysku lub wymagającej pokrycia stracie,

- kosztach i przychodach, które jako błąd podstawowy zaliczono bezpośrednio do kapitału

(funduszu) własnego, z ominięciem rachunku zysku i strat.

Informacje o składnikach kapitału (funduszu) własnego prezentowane są w następujących ujęciu:

- kapitał na początek okresu,

- zmiany kapitału: zwiększenie, zmniejszenie,

- kapitał na koniec okresu.

Przedstawienie zmian poszczególnych składników kapitału własnego ułatwi analizę dynamiki i

struktury tego kapitału, a więc i aktywów netto przynależnych akcjonariuszom. Umożliwi to

ponadto przedstawienie skutków zdarzeń odnoszących się do kapitału własnego i ich przyczyn.

Informacja dodatkowa

Wprowadzenie do sprawozdania finansowego - Informacje o spółce, siedzibie i przedmiocie

działalności. Opis przyjętych zasad (polityki) rachunkowości w tym metod wyceny i sporządzania

sprawozdania finansowego, przyczyny zmian w stosunku do roku poprzedniego.

Dodatkowe informacje i objaśnienia - Zawiera korekty wartości majątku i przyczyny tych korekt

(umorzenie, trwała utrata wartości, aktualizacja majątku), informacje o tworzonych rezerwach oraz

inne objaśnienia do pozycji bilansowych, rachunku zysków i strat, zestawienia zmian w kapitale i

rachunku przepływów pieniężnych, proponowany podział zysku.

Powiązania sprawozdań finasowych

Zysk lub strata netto wykazywana jest w bilansie w kapitałach własnych jako źródło finansowania.

Stan środków pieniężnych jest elementem wspólnym bilansu i rachunku przepływu środków

pieniężnych. Działalność operacyjna, inwestycyjna i finansowa ma swoje odbicie w bilansie.

Sprwozdanie z działalności

powinno zawierać wszystkie informacje istotne dla oceny sytuacji finansowej i majątkowej

jednostki, w tym ocenę efektów jej działalności oraz wskazanie czynników ryzyka i opis zagrożeń.

Ponadto raport ten powinien obejmować wskaźniki finansowe i niefinansowe, jeżeli jest to istotne

dla oceny sytuacji jednostki, oraz dodatkowe wyjaśnienia do kwot zawartych w sprawozdaniu

finansowym.

Zasady obowiązujące w sprawozdaniach

Zasada memoriału (bilans, rachunek zysków i strat) - nakazuje uwzględnić wszystkie koszty i

przychody bez względu na termin ich zapłaty.

Zasada kasowa (rachunek przepływów pieniężnych) - nakazuje uwzględnić przychody i koszty,

które są realnym wpływem bądź rozchodem środków pieniężnych.

Bilans jest sporządzony metodą netto a więc uwzględnia wszystkie zmniejszenia majątku związane

z jego zużyciem lub inną utratą ich wartości , co jest również zgodne z zasadą ostrożnej wyceny.

Inne zasady:

-Prawdziwego i wiernego obrazu (rzetelnie i jasno przedstawić sytuację majątkową, finansową i

wynik finansowy)

-Istotności (wykazać wszystkie istotne pozycje)

-Ciągłości (przyjęte zasady stosować w sposób ciągły)

-Kontynuacji (jednostka będzie kontynuowała działalność w nie zmienionym zakresie)

-Memoriału i współmierności (do aktywów i pasywów danego okresu sprawozdawczego zaliczane

będą koszty i przychody dotyczące przyszłych okresów oraz koszty, które jeszcze nie zostały

poniesione)

-Ostrożnej wyceny (uwzględnić w sprawozdaniu wszystkie zmniejszenia wartości a także rezerwy

na znane ryzyko, grożące straty, wyłącznie niewątpliwe pozostałe przychody oper. i wszystkie

poniesione pozostałe koszty operacyjne)

Definicje:

Aktywa (środki gospodarcze) - kontrolowane przez jednostkę gospodarczą zasoby majątkowe o

wiarygodnie określonej wartości, powstałe w wyniku przeszłych zdarzeń, które spowodują w

przyszłości wpływ do jednostki korzyści ekonomicznych. Środki gospodarcze klasyfikuje się

według możliwości ich spieniężenia, upłynnienia ("zasada wzrastającej płynności").

Przyszłe korzyści - potencjał, który przyczynia się wpływu środków pieniężnych lub ekwiwalentów

do jednostki

Pasywa - źródła finansowania majątku. Jest to kategoria księgowa. Pasywa dzielone są na kapitały

własny i zobowiązania.

Zobowiązania - wynikają ze zobowiązania, które ciąży na jednostce. Wykonanie tego obowiązku

będzie skutkowało oddaniem zasobów, które zawierają korzyści ekonomiczne.

Kapitał własny (aktywa netto) - wynika z różnicy między aktywami a zobowiązaniami.

Koncepcje kapitału:

a) finansowa – są to zainwestowane pieniądze lub zainwestowana siła nabywcza,

b) rzeczowa – są to możliwości operacyjne jednostki (zdolności produkcyjne).

Przychody - oznaczają zwiększenie korzyści ekonomicznych w trakcie okresu obrotowego w

formie uzyskania lub ulepszenia aktywów albo zmniejszenia zobowiązań, powodujące wzrost

kapitału własnego, z wyjątkiem wkładów wnoszonych przez udziałowców/akcjonariuszy.

Koszty oznaczają zmniejszenie korzyści ekonomicznych w trakcie okresu obrotowego w formie

rozchodu lub spadku wartości aktywów albo powstania zobowiązań, powodujące zmniejszenie

kapitału własnego, z wyjątkiem podziału kapitału na rzecz właścicieli.

Przychody i zyski nadzwyczajne – koszty i straty nadzwyczajne = wynik

Wynik finansowy może być stratą lub zyskiem.

Przepływy pieniężne – przepływy środków pieniężnych – są wpływami i wypływami środków

pieniężnych oraz ekwiwalentów środków pieniężnych.

Środki pieniężne składają się z gotówki w kasie, depozytów płatnych na żądanie.

Ekwiwalenty środków pieniężnych są to krótkoterminowe inwestycje o dużej płynności, łatwe

wymienialne na określone kwoty środków pieniężnych oraz narażone na nieznaczne ryzyko zmiany

wartości (np. czeki obce i weksle obce termin wykupu do 3 miesięcy).

Wpływ środków oznacza faktyczne zwiększenie aktywów.

Wypływ czyli wydatek oznacza faktyczne zmniejszenie aktywów

Wpływy – wypływy (wydatki) = przepływy środków pieniężnych

Pojęcie przychodu ≠ pojęcie wpływu, pojęcie kosztu ≠ pojęcia wydatku

2. Analiza techniczno- ekonomiczna i analiza finansowa

Analiza techniczno-ekonomiczna:

-analiza produkcji

-analiza zatrudnienia

-analiza wyposażenia przedsiębiorstw w środki trwałe

-analiza gospodarki materiałowej

-analiza postępu techniczna

Analiza finansowa:

-analiza bilansu

-analiza rachunku zysków i strat

-analiza rachunku z przepływów pieniężnych

2a. analiza majątku trwałego

Aktywa trwałe:

-Wartości niematerialne i prawne (prawa majątkowe (prawa autorskie, patenty, licencje, koncesje,

prawa do wynalazków, znaków towarowych, programy komputerowe i inne), wartość firmy

goodwill (cena nabycia wyższa od wartości majątku firmy nabywanej), know- how (wiedza

dotycząca produkcji, doświadczenie na rynku). Wartości te amortyzuje się nie dłużej niż 5 lat)

-Rzeczowe aktywa trwałe (Budynki, Budowle, Grunty, prawa wieczystego użytkowania gruntów

Eksponaty muzealne, Dzieła sztuki, Maszyny, Urządzenia, narzędzia, Środki transportu. Grunty,

prawa do gruntów, dzieł sztuki i eksponatów nie amortyzuje się. Amortyzacja zależy od czasu

wykorzystania środka trwałego. Stopy amortyzacyjne znajdują się w wykazie załączonym do

UoPD)

-Należności długoterminowe

-Inwestycje długoterminowe

Wycena środków trwałych, wartości niematerialnych i prawnych:

Na dzień przyjęcia – cena nabycia lub koszt wytworzenia (jest to tak zwana wartość początkowa).

Na dzień bilansowy (do bilansu) = wartości początkowe - umorzenie - trwała utrata wartości

+ aktualizacja (w górę)

Majątek trwały obciążony jest dużym ryzykiem (trudne wybory inwestycyjne, wydatkowanie

dużych kwot, zmiany zapotrzebowania spowodują nieprzydatność majątku).

Majątek ten ma charakter stały. Koszty amortyzacji, remontów, konserwacji będą niekorzystnie

wpływały na wynik finansowy.

Małe zasoby majątkowe będą hamować rozwój i utrudniać realizację zadań, duże zasoby

majątkowe wzbudzają zaufanie i są ważnym wyznacznikiem wiarygodności. Oczywiście słabą

stroną będą bardzo duże zasoby stare, zużyte, przestarzałe technicznie. Plusem zasobów starych

(księgowo zużytych) jest brak kosztów amortyzacji – co podwyższa nam wynik finansowy. Mocną

stroną podmiotu jest posiadanie nowoczesnego majątku trwałego (maszyn, urządzeń

produkcyjnych).

Cechy tych zasobów:

-Niska płynność – zaangażowane w podmiocie dłużej niż jeden rok

-Zużywają się stopniowo przenosząc na produkty część swojej wartości

-Mała elastyczność – nie można go na bieżąco dostosowywać do poziomu wykorzystywanych

mocy produkcyjnych

-Obciążony dużym ryzykiem – wydatkowanie dużych kwot na nabycie majątku, poszukiwanie

źródeł finansowania

Umorzenie jest to zużycie środków trwałych i wartości niematerialnych i prawnych. Jest ono

kumulowane (obejmuje wartość zużycia majątku od początku użytkowania do czasu obecnego).

Amortyzacja jest to zużycie tych składników wliczone w koszty – jest to koszt, który co roku

przenoszony jest na wynik finansowy, wpływa więc na rezultaty firmy. Amortyzacja może być

miesięczna, kwartalna lub roczna.

Odpis amortyzacyjny = odpis umorzeniowy

Wartość śr. trwałych – umorzenie = wartość netto, bilansowa, księgowa

Przychody roczne – koszty roczne (w tym amortyzacja) = wynik roczny

Wskaźnik zużycia aktywów trwałych

Zu = U / Wp (umorzenie aktywów / wartość brutto aktywów trwałych umarzalnych)

Informuje o stopniu nowoczesności majątku,

Wskaźnik intensywności odpisów amortyzacyjnych

I= (A / U )x100%, (amortyzacja / umorzenie)

Stopa likwidacji środków trwałych

L = WL / Wp

Wysoki stopień świadczy o starzeniu się majątku,

Stopa odnowy

O = I / Wp (wartość aktywów przekazywanych z inwestycji / wartość brutto aktywów trwałych

umarzalnych)

Wskaźnik dekapitalizacji brutto

D = I / WL

Wartość większa od 1 oznacza, że proces odnowy jest szybszy od procesu likwidacji

Wskaźnik produktywności aktywów trwałych

P = S/AT ( przychody ze sprzedarzy / aktywa trwałe)

Wskaźnik zyskowności aktywów trwałych

Za= Z/AT (zysk / aktywa trwałe)

Wskaźnik rotacji aktywów trwałych

Rat= AT * 365dni / S (aktywa trwałe / 365dni * przychody ze sprzedarzy)

Wskaźnik technicznego uzbrojenia pracy

Tu=AT/L (aktywa trwałe / poziom zatrudnienia)

Mierzy nasycenie firmy majątkiem trwałym

Efektywność majątku trwałego:

L < MT <P < Z

Poszczególne symbole są wskaźnikami dynamiki

Zatrudnienie < majątek trwały < produkcja < zysk

Układ ten wyraża pożądane zależności między tymi wielkościami. Postęp techniczny

powoduje zastępowanie pracy żywej pracą uprzedmiotowioną co przekłada się na wyższą dynamikę

majątku w stosunku do zatrudnienia. Proces ten przyczynia się do wzrostu wydajności czego

efektem jest wyższa dynamika produkcji. Dynamika wzrostu zysku powinna być największa

ponieważ wzrost wydajności spowoduje obniżenie kosztów i wzrost wielkości produkcji i

sprzedaży – efektywne zarządzanie.

Przykład:

okres I

okres II

Przeciętna wartość aktywów

119823

122688

Produkcja = Sprzedaży

184312

190326

Wynik finansowy – Zysk netto

8291 8515

Średnioroczny poziom zatrudnienia

623

602

L (96%) < AT (102,4%) < S (103,3%) < Z (114,8%)

W tym przykładzie widoczna jest poprawa efektywności gospodarowania majątkiem

trwałym. Rośnie on szybciej niż zatrudnienie i wolniej niż sprzedaż i zysk. Prawdopodobnie

polepszają się wartości wskaźników efektywności

Wpływ majątku na wynik ekonomiczny:

Zyskowność majątku:

Z AT = Znetto /AT =

Znetto/S

x S/AT

Zyskowność majątku jest iloczynem

wskaźnika rentowności sprzedaży

i wskaźnika

produktywności

Z AT = Znetto /L x L/S x S/A

S- przychody ze sprzedarzy A – aktywa ogółem L – liczba zatrudnionych

Zyskowność majątku jest iloczynem trzech wskaźników rentowności pracownika,

odwrotności wydajności pracy czyli pracochłonności (ilości pracy potrzebnej do wytworzenia

jednostki lub uzyskania jednostki przychodu) oraz produktywności majątku

2b. gospodarka zapasami, poziom zapasów - minimalny

Zapasy zaliczamy do majątku obrotowego jednostki gospodarczej. Są najmniej płynne z tego

majątku i najczęściej magazynowane. Do zapasów zaliczyć należy:

-materiały

-materiały w drodze

-towary

-wyroby gotowe

-półprodukty

-produkcję w toku

Dwa ostatnie elementy stanowią produkcję niezakończoną. Półprodukty mogą być magazynowane

a produkcja w toku pozostaje w halach produkcyjnych, ponieważ nie zakończono części procesów.

Struktura zapasów jest zależna od rodzaju jednostki gospodarczej i charakteru prowadzonej przez

nią działalności. W przedsiębiorstwach produkcyjnych , wytwórczych dominują zapasy materiałów

i produktów pracy. Natomiast w jednostkach handlowych przeważają towary.

Zarządzanie zapasami polega na pozyskiwaniu, gromadzeniu i utrzymywaniu surowców,

materiałów, produkcji w toku, półproduktów, wyrobów gotowych i towarów. Zarządzanie tymi

zasobami wpływa na wyniki przedsiębiorstwa.

Utrzymywanie zbyt wysokiego poziomu zapasów powoduje nadmierne koszty związane z

magazynowaniem, ubezpieczeniem, możliwością kradzieży i powstawania ubytków naturalnych.

Świadczy również o nieefektywnym wykorzystaniu kapitału oraz utracie alternatywnych okazji

inwestycyjnych.

Formy określania poziomu zapasów :

bezwzględna wielkość zapasów, wyrażona wartościowo lub ilościowo,

relatywny poziom zapasów wyrażony w formie stosunku zapasów do wielkości przychodów

lub kosztów – rotacja.

Wielkość zapasów jest ustalana na początek lub koniec okresu sprawozdawczego i jest oceniana w

stosunku do normy, którym jest: zapas średni, zapas maksymalny (największy uzasadniony

ekonomicznie), zapas minimalny (najmniejszy zapewniający ciągłość działania).

Zapas średni jest obliczany jako średnia chronologiczna:

Zs = Zp I / 2 + Zk I + ZKII +ZkIII + Z IV / 2

{27}

gdzie:

Zp – zapas początkowy,

Zk – zapas końcowy,

I-IV - kolejne kwartały roku.

W praktyce ustala się zapas przeciętny jako zwykłą średnią arytmetyczną stanu początkowego i

stanu końcowego.

Analiza zapasów polega m.in. na ustaleniu tendencji zmian w ich strukturze i ich prawidłowości

oraz ocenie stwierdzonych odchyleń.

Badanie struktury zapasów może odbywać się w przekrojach:

ilościowym lub wartościowym,

asortymentowym, branżowym, według grup towarów, faz działalności przedsiębiorstwa,

sieciowym, oddziałów, magazynów,

czasowym.

Wskaźniki rotacji są podstawowym narzędziem analizy wyrażające relacje między wielkością

zapasu średniego a wielkością sprzedaży towarów czy też kosztów działalności.

Rotacja w dniach = Zś x d/Sprzedaż

Otrzymany wynik informuje co ile dni jest odnawiany zapas.

Rotacja w razach ( w cyklach) = Sprzedaż/Zś

Wskaźnik związania zapasów W= Zś/Sprzedaż

Pozwala on stwierdzić ile groszy zapasu przypada na złotówkę sprzedaży. Jest odwrotnością rotacji

w cyklach.

Kształtowanie przyszłych poziomów zapasów powinno być oparte o następujące założenia:

Celem rachunku ekonomicznego w zakresie zapasów jest utrzymanie zapasu ekonomicznie

uzasadnionego;

Zmniejszenie zapasów spowoduje przyspieszenie cyrkulacji materiałów i towarów,

obniżenie kosztów, zmniejszenie zapotrzebowania na kapitał obrotowy;

Zbyt niski stan zapasu może spowodować przerwanie ciągłości działania ze wszystkimi

wynikającymi z tego konsekwencjami.

Optymalizacja zapasu polega na przeprowadzeniu rachunku. Przedmiotem rachunku są nakłady

związane z pozyskiwaniem i utrzymywaniem zapasów. Nakłady te w formie wartościowej

wyrażone są przez koszty:

- zakupu - dostaw (transport, płaca),

- magazynowania (płace, amortyzacja, niedobory).

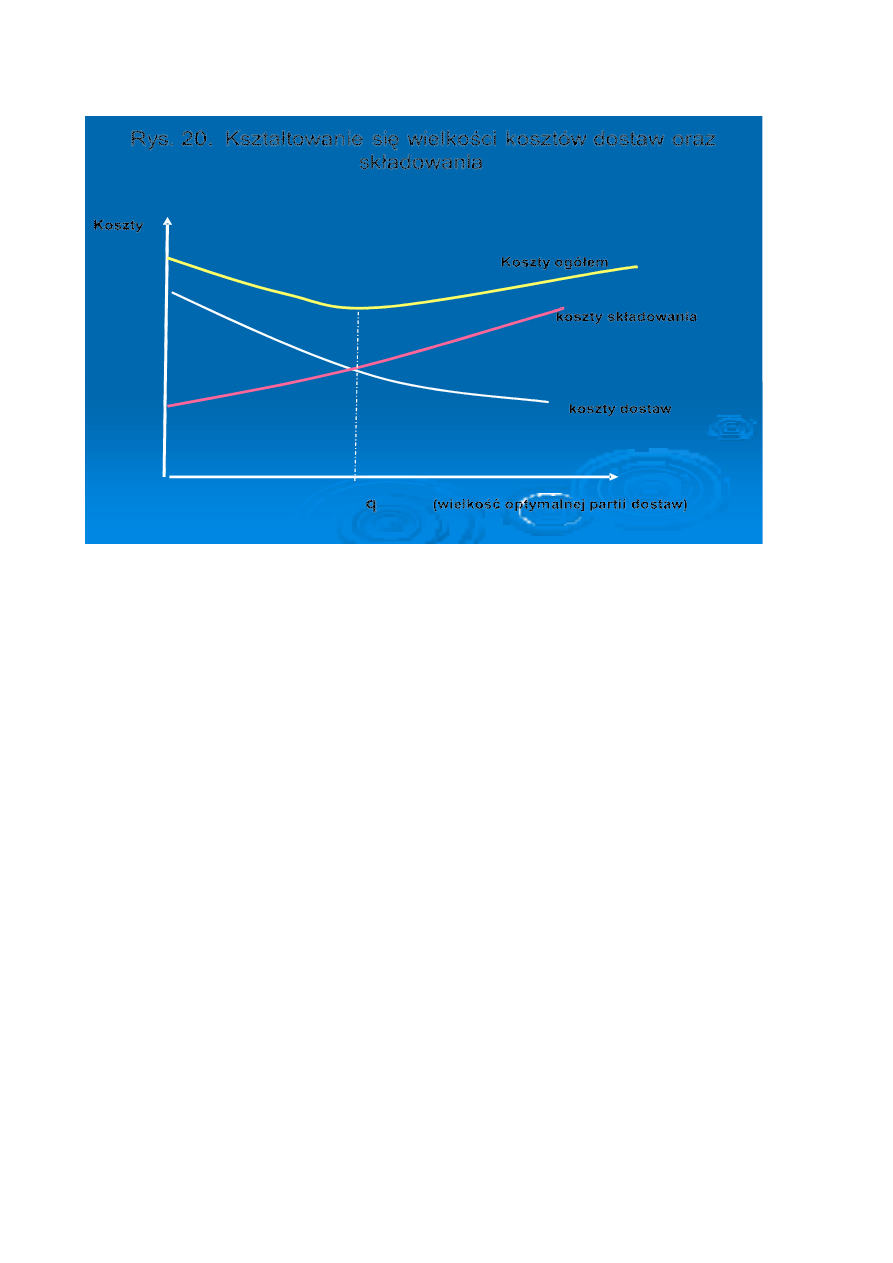

Ważna jest minimalizacja łącznych kosztów zakupu i magazynowania. Wzrost wielkości

jednostkowej partii zakupu spowoduje zmniejszenie ilości dostaw, zmniejszenie kosztów dostaw.

Rosną jednak wówczas koszty składowania – wyższy jest poziom zapasu średniego. Odwrotna

sytuacja wystąpi gdy zmniejsza się jednostkowa wielkość zakupu.

Poziom zapasów jest uzależniony od wielkości, częstotliwości dostaw.

q=

2xC2xQ/C1

{28}

gdzie:

q- poziom zapasów

Q- przewidywana wielkość sprzedaży, zużycia,

C1- koszty składowania na jednostkę zapasu,

C2 – koszty dostawy pojedynczej partii produktu.

Rys. 20. Kształtowanie się wielkości kosztów dostaw oraz

składowania

Koszty

Koszty ogółem

koszty składowania

koszty dostaw

q

(wielkość optymalnej partii dostaw)

Źródło: Opracowanie własne na podstawie…

Zapas optymalny w tym modelu jest równy połowie wielkości optymalnej partii dostawy.

q = q/2

{28}

W warunkach niepewności zużycie surowca czy też sprzedaż towarów są kształtowane przez

czynniki o charakterze losowym – nie są równomiernie rozłożone w czasie. W związku z tym

przewidywane zapotrzebowanie na surowiec, towar jest określone z pewnym

prawdopodobieństwem.

Nie raz w modelu uwzględnia się dodatkowy, rezerwowy poziom zapasu, który ma na celu

zniwelowanie przypadkowych wahań zużycia i sprzedaży:

q = q/2 +r

{29}

gdzie: r - wielkość zapasu rezerwowego

r = (1/2 – p) x (Wmax –Wmin)

{30}

gdzie: W – górna i dolna granica wahań sprzedaży, zużycia,

p- współczynnik ryzyka, wyrażający prawdopodobieństwo, że rezerwa będzie

niewystarczająca, wartość przyjmowana z góry lub p = C1/C1+C3

C3- zysk jaki można osiągnąć sprzedając jednostkę produktu lub strata nie sprzedania

Całkowity koszt magazynowania i zakupu w czasie, na który planujemy dostawy i zapasy obliczany

jest wg wzoru

K = C1 x (q/2 +r) + C2 x Q/q

{31}

Całkowity koszt składa się z dwóch części. W pierwszej ujęte są koszty składowania

(iloczyn jednostkowego kosztu składowania przez zapas średni). W drugiej są wyrażone całkowite

koszty dostaw (iloczyn kosztu dostawy jednej partii przez liczbę dostaw w okresie planowania).

Przedsiębiorstwa w praktyce utrzymują wiele pozycji zapasów. Ustalenie dla każdego z nich

optymalnego poziomu oraz terminu dostaw może być dość kosztowne oraz skomplikowane

organizacyjnie.

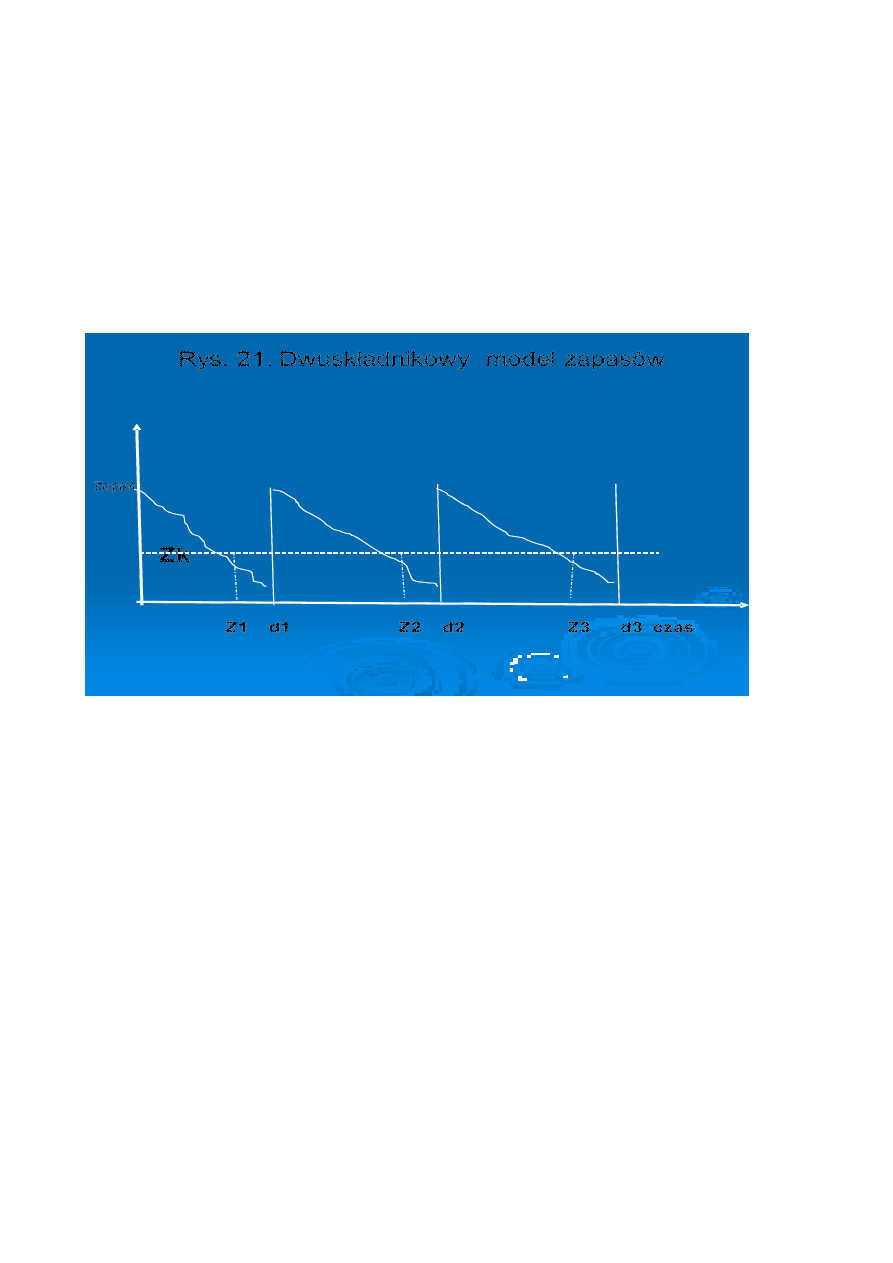

Celowe jest wówczas wykorzystanie dwuskładnikowego modelu zapasów.

Wyznaczony zostaje poziom zapasu krytycznego Zk, który niweluje wahania w zakresie zużycia

surowców i terminów dostaw. Zapas ten dodatkowo zapobiega nieterminowości dostaw.

Rys. 21. Dwuskładnikowy model zapasów

Zapasy

Zk

Z1 d1

Z2 d2

Z3 d3 czas

Źródło: Opracowanie własne na podstawie….

Pierwszym składnikiem tego modelu jest stały poziom każdej dostawy – ustalony jako wielkość

optymalna lub jako suma zużycia w okresie od poprzedniej dostawy plus zapas krytyczny. Drugim

składnikiem jest poziom zapasu krytycznego, który informuje o tym, kiedy należy złożyć nowe

zamówienie. Punkty Z1, Z2, Z3 są momentami składania zamówienia, natomiast d1, d2, d3

momentami nadejścia dostawy.

2c. ocena zatrudnienia, kosztów pracy

2d. pozioma i pionowa

Badanie struktury aktywów i pasywów (analiza pionowa)

Wskaźniki struktury informują o udziale poszczególnych pozycji bilansu w sumie aktywów i

pasywów.

Lepiej jeśli przedsiębiorstwo posiada więcej majątku rzeczowego, niż finansowego (warunkiem jest

racjonalne wykorzystanie).

Struktura majątku zależy od charakteru jednostki. Duży udział majątku trwałego mają

przedsiębiorstwa budowlane, produkcyjne, hotelarskie. Przedsiębiorstwa handlowe mają wysoki

udział majątku obrotowego.

Przewaga majątku trwałego nad obrotowym świadczy jednak o małej elastyczności podmiotu w

dostosowywaniu się do zmian rynkowych.

Dynamika pozioma:

Ustalenie zależności pomiędzy elementami aktywów i pasywów oraz przyczyny ich zmian.

Wykorzystuje się:

-Przyrost absolutny (odchylenie bezwzględne),

-Odchylenie względne:

-Tempo wzrostu (stopa zmian) – wskaźnik tempa zmian,

-Wskaźnik zmian (wskaźnik dynamiki).

Przyrost absolutny jest to różnica między wartością w danym okresie a wartością okresu

bazowego. Różnica kwotowa (wzrost lub spadek). Różnica procentowa jest odchyleniem

względnym.

Tempo zmian (zmiana procentowa) jest to stosunek odchylenia bezwzględnego (X 100 %) do

wartości w okresie bazowym.

Dynamika jest relacją (dzieleniem) między określoną wartością w danym okresie (X 100%) a

wartością w okresie bazowym.

Badanie struktury kapitałowo-majątkwej (analiza pionowo-pozioma, analiza relacji)

Porównania między poszczególnymi pozycjami aktywów i pasywów.

Ustalenie np. relacji kapitału własnego do aktywów trwałych.

Złota reguła bilansowa – aktywa trwałe powinny być finansowane kapitałem własnym.

Ustalenie wartości kapitału stałego i odniesienie go do aktywów trwałych

Srebrna zasada bilansowa – kapitał stały powinien finansować aktywa trwałe a najlepiej jeśli

finansuje jeszcze część aktywów obrotowych. Kap. prac.>O

Przyjmuje się, że 2/3 aktywów trwałych powinno być finansowane kapitałem własnych.

Kapitały własne powinny stanowić co najmniej 1/3 sumy pasywów.

Wskaźniki relacji

Mogą również określać stosunek jednej grupy majątku do drugiej, np.:

Wskaźniki unieruchomienia majątku ( AT/AO),

Wskaźnik produkcyjności (A.rzeczowe/A.finansowe).

Ad 1) Większy od 1 świadczy o przewadze majątku trwałego i o małej elastyczności jednostki w

dostosowywaniu się do zmian rynkowych. Wartość większa od 1 informuje o większych

możliwościach w przeprowadzaniu zmian.

Ad.2) Jest to relacja między środkami trwałymi i zapasami a należnościami, udziałami, akcjami

(papierami wart.) i środkami pieniężnymi. Jeśli wskaźnik jest większy od 1 wówczas sytuacja jest

korzystna.

Analiza rachunku zysków i strat

Analiza pionowa:

Badanie udziału procentowego poszczególnych pozycji w wielości bazowej czyli w przychodach ze

sprzedaży

Analiza pozioma:

Ustalanie wielkości :

-przyrost absolutny

-tempo wzrostu

-wskaźnik zmian

Przyrost sprzedaży większy od przyrostu wyniku ze sprzedaży będzie informował o szybkim i

dużym wzroście kosztów sprzedanych produktów. Z kolei duża dynamika (wzrost) kosztów

finansowych może ograniczać dynamikę wzrostu wyniku z działalności gospodarczej. Duże koszty

związane z tworzonymi rezerwami będą ograniczać wynik z działalności operacyjnej i obniżą jego

dynamikę wzrostu.

Układ wzorcowy nierówności

Ostatecznie w analizie efektywności gospodarowania majątkiem ważne są relacje między

majątkiem, pracą, produkcją i zyskiem.

Pożądany układ ∆ ZT < ∆ MT < ∆ P < ∆ Z

Dynamika majątku trwałego powinna być większa od dynamiki zatrudnienia. Z kolei dynamika

zysku powinna być największa, większa od dynamiki sprzedaży (produkcji), majątku i zatrudnienia.

Analiza kapitału obrotowego

Dwa podejścia:

Kapitał obrotowy netto = Kapitał stały – majątek tr.

(kapitał pracujący jest częścią kapitału stałego, która finansuje środki obrotowe – podejście

kapitałowe)

Kapitał obrotowy netto =

Majątek obrotowy – kapitały obce krótkoterminowe

(kapitał pracujący jest częścią majątku bieżącego, krótkoterminowego, która jest pokryta źródłami

długoterminowymi; jest to ta część majątku obrotowego, która zostałaby w podmiocie po

uregulowaniu zobowiązań bieżących)

Kapitał pracujący stanowi odzwierciedlenie stopnia płynności środków w podmiocie.

Im wyższy jego poziom tym lepsza sytuacja podmiotu w zakresie wypłacalności.

W praktyce można wyróżnić następujące warianty :

Kp>0

Kp=0

Kp<0

2e. analiza wskaźnikowa

Analiza wskaźnikowa jest uzupełnieniem wstępnej analizy dokumentów finansowych.

Podstawowe grupy wskaźników to:

-wskaźniki płynności

-wskaźniki sprawności działania – aktywności (obrotowości)

-wskaźniki zadłużenia – struktury finansowania

-wskaźniki rentowności – zyskowności (stopa zwrotu)

-wskaźniki rynku kapitałowego

Każdy wskaźnik powinien być porównywany z jakimś punktem odniesienia, który stanowi postawę

oceny. Podstawą może być wartość planowana, wyniki jednostek działających w tej samej branży

lub średnia wyników tych jednostek a także wartość wskaźników z lat poprzednich.

Płynność jest to zdolność jednostki do regulowania bieżących zobowiązań

W śród wskaźników płynności wyróżnić należy trzy podstawowe:

Wskaźnik płynności bieżącej = aktywa obrotowe / zobowiązania bieżące

Pożądana wielkość jest w przedziale 1,2 – 2

Zbyt wysoka wartość nie jest korzystna, prowadzi do redukcji rentowności

Wskaźnik podwyższonej płynności = (aktywa obrotowe – zapasy) / zobowiązania bieżące

Optymalny poziom wskaźnika = 1

Wysoki poziom wskaźnika wynika z wysokiego stanu należności i nieproduktywnego gromadzenia

środków na rachuku.

Wskaźnik natychmiastowej płynności = środki pieniężne / zobowiązania bieżące lub

inwestycje krótkoterminowe / zobowiązania bieżące

Wzorcowa wartość = 0,2

Wyższa wartość wskaźnika świadczy o preferowaniu obrotu gotówkowego.

Uzupełnieniem jest wskaźnik kapitału obrotowego netto (kapitału pracującego) do aktywów -net

working capital to total assets-NW. Stanowi on miarę potencjalnych możliwości pieniężnych

przedsiębiorstwa. Zbyt niski kapitał obrotowy może przyczyniać się do powodowania zakłóceń w

terminowości regulowania zobowiązań krótkoterminowych.

NW = (obrotowe – zobowiązania krótkoterminowe) / aktywa

Sprawność jest to obrotowość lub rotacja. Wskaźniki sprawności informują o zdolności do

generowania przychodów netto ze sprzedaży przy wykorzystaniu zasobów przedsiębiorstwa.

Pozwalają zmierzyć jak efektywnie przedsiębiorstwo zarządza aktywami. Są to relacje między

przychodami ze sprzedaży a posiadanymi aktywami.

Rotacja jest to ilość obrotów danym składnikiem w ciągu roku. Cykl jest to czas (w dniach)

potrzebny na uregulowanie należności, spłatę zobowiązania, uzupełnienie zapasów

Rotacja = przychody ze sprzedaży / odpowiedni składnik majątku lub kapitałów = ilość cykli w

ciągu roku

Cykl inkasa należności (CN) w dniach = należności (średni stan) * 365dni / przychody ze

sprzedaży lub CN = 365dni / rotacja

Cykl regulowania zobowiązań (CZb) w dniach = zobowiązania bieżące * 365dni / przychody ze

sprzedaży lub CZb = 365dni / rotacja

Cykl zapasów (CZp) w dniach = średni stan zapasów * 365dni /przychody ze sprzedaży lub

CN = 365dni / rotacja

Cykl środków pieniężnych w dniach WŚP - czas jaki upływa od momentu odpływu gotówki

przeznaczonej na regulowanie zobowiązań do momentu przypływu gotówki z pobranych należności

WŚP = CN + CZp – CZb

Krótszy cykl środków pieniężnych jest bardziej korzystny dla przedsiębiorstwa. Oznacza, że

pieniądze zainwestowane w aktywa bieżące wracają szybko i mogą być ponownie wykorzystane.

Wśród wskaźników rentowności wyróżnić należy:

Wskaźnik rentowności obrotu (marża zysku, MZ(RP)) = zysk netto / przychody ze sprzedaży

Określa zysk, który wypracowuje każda jednostka przychodów. Im wskaźnik rentowności jest

niższy tym wyższa wartość przychodów musi zostać zrealizowana dla osiągnięcia określonej kwoty

zysku

Wskaźnik rentowności majątku (ROA (RM)) = zysk netto / aktywa

Określa stopę zwrotu z aktywów (return on assets). Informuje o zdolności aktywów do generowania

zysków. Zysk netto można zastąpić zyskiem przed spłatą odsetek i opodatkowaniem – EBIT

Wskaźnik rentowności kapitałów własnych (ROE (RK)) = zysk netto / kapitał własny

Określa stopę zwrotu z kapitału własnego (ile zysku wypracowuje każda jednostka kapitału

własnego)-ważny dla inwestorów. Im wartość wskaźnika jest wyższa tym korzystniejsza jest

sytuacja finansowa przedsiębiorstwa

Przyczynę zmian (obniżanie się) wskaźnika ROE można analizować na podstawie modelu Du

Ponta.

Wskaźniki zadłużenia można podzielić na dwie grupy:

•

Wskaźniki obrazujące poziom zadłużenia,

•

Wskaźniki informujące o zdolności podmiotu do obsługi długu.

Ad.1 Wskaźnik obciążenia majątku zobowiązaniami- wskaźnik ogólnego zadłużenia (WOZ)

WOZ = zadłużenie ogółem / aktywa ogółem

Jest to udział kapitałów obcych w finansowaniu majątku. Wartość optymalna 57%-65%. Wysoka

wartość wskaźnika oznacza duże ryzyko finansowe. Niższy wskaźnik oznacza większą

niezależność.

Wskaźnik zadłużenia kapitału własnego (ZKW)

ZKW = zobowiązania ogółem / kapitał własny

Określa możliwość pokrycia istniejących zobowiązań kapitałem własnym. Uzupełnieniem jest

wskaźnik zadłużenia długoterminowego (zob. dł./kapitałów wł.),który powinie mieścić się w

przedziale 50%-100%. Wyższa wartość oznacza, że podmiot jest poważnie zadłużony

(zobowiązania przewyższają kap. Własne).

Ad.2 Wskaźnik pokrycia zobowiązań nadwyżką finansową

WPZN = (zysk netto + amortyzacja) / przeciętne roczne płatności

Informuje o możliwości pokrycia zobowiązań ze źródeł wewnętrznych (zysku i amortyzacji).

Wskaźnik obsługi długu – wiarygodności kredytowej

WOD = (zysk przed opodatkowaniem + odsetki(koszt)) / raty kapitałowe + odsetki

WOD = EBIT / (raty + odsetki)

Powinien byc większy niż 100%

Wskaźnik pokrycia zobowiązań odsetkowych

WZO = (EBIT(zysk brutto) + odsetki) / odsetki

określa zdolność podmiotu do spłaty odsetek z EBIT

Wskaźniki rynków kapitałowych:

a) wskaźniki wewnętrzne, na podstawie liczby akcji

Wskaźnik produktywności jednej akcji

SPS = sprzedaż netto / liczba wyemitowanych akcji

Wskaźnik zyskowności jednej akcji

EPS = zysk netto / liczba wyemitowanych akcji

Wskaźnik dywidendy jednostkowej

DPS = zyska netto przeznaczony do podziału / przeciętna liczba akcji

b) wskaźniki zewnętrzne, których podstawą jest cena rynkowa akcji

Wskaźnik poziomu ceny rynkowej w zysku

PER = cena rynkowa jednek akcji / zysk netto na jedną akcje

5 a. Prosta stopa zwrotu i okres zwrotu

zysk netto +amortyzacja

Prosta stopa zwrotu = całkowity nakład inwestycyjny

Stopa zwrotu informuje jaka część nakładu stanowi roczny dochód.

Dzięki temu wskaźnikowi można dokonać oceny możliwości finansowych

przedsiębiorstwa przyjęcia wybranej inwestycji.

Stopę zwrotu można wykorzystać we wstępnej ocenie konkurencyjnych projektów, by

wykluczyć warianty zdecydowanie gorsze, gdyż jest to jedna z metod niedyskontowych

(nie uwzględniających zmiany wartości pieniądza w czasie).

Okres zwrotu nakładów- jest to odwrotność prostej stopy zwrotu.

Σ CF

t

>0 (Cf

t

– strumień pieniężny (cash flow), wpływy-wydatki w t-tym okresie

inwestycji)

OZ = 1/stopa zwrotu

OZ= Co/CFn

CFn – skumulowane przepływy pieniężne lub nadwyżka finansowa (amortyzacja +zysk

netto);

Informuje, w ciągu ilu lat inwestor pokryje poniesione wydatki wygenerowanymi

zyskami, czyli informuje o okresie zamrożenia środków w projekcie.

Rok w którym poniesione nakłady (wydatki) zostaną zrównoważone przez nadwyżki

będzie zamykał okres, w którym nastąpi zwrot początkowych wydatków.

Zaletą jest proste obliczanie, ale nie uwzględnia inflacji, opiera się na subiektywnym

okresie zwrotu (samemu ustala się długość m, której ten okres nie może przekroczyć Σ

CF

t

>m, i jeśli projekt spełnia ten warunek, to nadaje się do realizacji); nie może być

jedynym narzędziem oceny efektywności projektu.

Poza tym można go policzyć tylko dla projektów z konwencjonalnymi przepływami

pieniężnymi (tylko raz w całym czasie trwania projektu zmienia się znak przepływów

pieniężnych – z ujemnych na dodatnie).

Okres zwrotu nakładów (jednakowe wpływy pieniężne) = suma nakładów

inwestycyjnych/roczne wpływy środków pieniężnych.

Okres zwrotu nakładów (niejednakowe wpływy pieniężne) = rok przed całkowitym

zakończeniem spłat + (niespłacona część inwestycji/wpływy środków pieniężnych po

których dochodzi do całkowitej spłaty).

Document Outline

Wyszukiwarka

Podobne podstrony:

analizy 2 id 62051 Nieznany

analiza 6 1 id 584986 Nieznany (2)

analiza 3 id 59700 Nieznany (2)

analizatory id 62011 Nieznany (2)

analizaf 5 id 61957 Nieznany (2)

analizaf 3 id 61954 Nieznany (2)

analiza2 id 61920 Nieznany (2)

analizaf 1 id 61953 Nieznany (2)

AnalizaSciezek id 61987 Nieznany (2)

AnalizaSWOT id 61991 Nieznany (2)

analizaf 6 id 61959 Nieznany (2)

analizaDyskryminacyjna id 61950 Nieznany (2)

analiza 5 id 59707 Nieznany (2)

analizaf 4 id 61955 Nieznany (2)

analizaf 8 id 61961 Nieznany (2)

analizaWyklad 3 1 id 62026 Nieznany

analizy 2 id 62051 Nieznany

analiza 6 1 id 584986 Nieznany (2)

analiza 3 id 59700 Nieznany (2)

więcej podobnych podstron