Polityka pieniężna

Wykład 5: Instrumenty

polityki pieniężnej

Mechanizm zmian podaży pieniądza przez bank centralny

• Dwa rodzaje pieniądza: gotówka (pieniądz rezerwowy) i depozyty;

• Wielkość M1, M2 i M3 jest sumą gotówki i depozytów, a wielkość

M0 jest sumą gotówki i rezerw;

• Bank centralny kreuje gotówkę i rezerwy – ale depozyty kreują

banki komercyjne;

• Bank centralny emituje gotówkę w zależności od zgłaszanego

popytu na gotówkę (gdy następuje zamiana depozytów na

gotówkę lub wymiana walut obcych);

• Do podaży pieniądza M1, M2, M3 zalicza się tylko gotówkę, nie

rezerwy;

• Banki komercyjne potrzebują pieniądza rezerwowego, bo tworząc

depozyty muszą odprowadzać rezerwę obowiązkową;

• Bank centralny dostarcza rezerwy do banków poprzez zakup od

nich papierów wartościowych, walut obcych lub udzielanie

pożyczek;

• Dwa etapy: najpierw bank centralny dostarcza rezerwy, a

następnie banki komercyjne powiększają kredyty i depozyty;

• Popyt na rezerwy jest więc określony przez skalę akcji kredytowej

banków;

• Bank centralny reguluje ten popyt przy pomocy stopy procentowej;

Dariusz K. Rosati, 2012/2013

2

Przykład: Bank centralny dostarcza rezerwy bankowi

komercyjnemu w zamian za obligację, bank

komercyjny udziela kredytu i na jego podstawie

tworzy depozyt (stopa rezerwy obowiązkowej 10%)

I etap

Aktywa

Pasywa

Sprzedaż obligacji

bankowi

centralnemu:

-100

Wzrost rezerw na

rachunku w

banku

centralnym:

+100

Depozyty:

0

II etap

Aktywa

Pasywa

Sprzedaż obligacji

bankowi

centralnemu:

-100

Rezerwy:

+100

Nowy kredyt:

+1000

Depozyty:

+1000

Dariusz K. Rosati, 2012/2013

3

Mechanizm podaży pieniądza: wnioski

• Podaż pieniądza ogółem jest sumą podaży pieniądza rezerwowego

(gotówki) i pieniądza depozytowego;

• Pieniądz depozytowy jest tworzony albo w następstwie złożenia depozytu

gotówkowego w banku, albo w następstwie udzielenia kredytu przez bank;

w obu przypadkach bank musi odprowadzić rezerwę obowiązkową od

danego depozytu;

• To kredyt jest źródłem tworzenia (kreacji) pieniądza depozytowego, a nie

odwrotnie;

• Ponieważ to kredyt jest źródłem kreacji pieniądza depozytowego, bank

centralny, chcąc wpływać na wielkość podaży pieniądza depozytowego,

reguluje dostęp do kredytu poprzez zmiany krótkookresowej stopy

procentowej;

• Zmiany stopy procentowej określają popyt na kredyty, popyt określa

podaż kredytów, a tworzone przez nie depozyty określają

zapotrzebowanie na płynne rezerwy banków, czyli na pieniądz rezerwowy

(za pośrednictwem mechanizmu rezerwy obowiązkowej) – czyli zmiany

stopy procentowej określają popyt na pieniądz rezerwowy;

• Dlatego pieniądz rezerwowy nazywany jest czasem „pieniądzem wielkiej

mocy” (high-powered money), bo jego zmiany silnie wpływają na podaż

całego pieniądza (M2, M3) i na krótkookresowe rynkowe stopy

procentowe;

Dariusz K. Rosati, 2012/2013

4

Operacje otwartego rynku - OOR

(open market operations)

• OOR to główny instrument polityki pieniężnej, przy pomocy którego bank

centralny reguluje wielkość podaży pieniądza i poziom stóp procentowych;

• OOR polegają na kupnie i sprzedaży papierów wartościowych przez bank

centralny;

• Porozumienie w sprawie odkupu (repurchase agreement – repo) – BC

zawiera z bankiem komercyjnym umowę o zakupie od banku SPW i/lub

własnych papierów wartościowych (bony pieniężne NBP) pod warunkiem

ich odsprzedaży przez bank komercyjny po 7 dniach; w ten sposób NBP

przejściowo zwiększa rezerwy banków (operacja zasilająca);

• Porozumienie w sprawie odsprzedaży (reverse repo) – BC zawiera z

bankiem komercyjnym umowę o sprzedaży bankowi komercyjnemu SPW

i/lub własnych papierów wartościowych (bony pieniężne NBP) pod

warunkiem ich odkupienia przez bank komercyjny po 7 dniach; w ten

sposób NBP przejściowo zmniejsza rezerwy banków (operacja absorbująca);

• Bezwarunkowa sprzedaż/kupno papierów wartościowych (operacja

outright);

• Ograniczony zakres podmiotowy (tylko banki uprawnione), przedmiotowy i

czasowy OOR (operacje 7-dniowe, operacje długoterminowe (strukturalne),

i dostrajające – fine tuning).

• Celem operacji dostrajających jest ograniczenia wpływu zmian w

warunkach płynnościowych w sektorze bankowym na wysokość

krótkoterminowych stawek rynkowych.

Dariusz K. Rosati, 2012/2013

5

Operacje otwartego rynku – przygotowanie i przebieg

• Celem OOR jest dostosowanie podaży pieniądza do popytu przy

uwzględnieniu celu stabilności cen;

• OOR jest zawsze poprzedzone próbą oszacowania stanu nadpłynności lub

niedoboru płynności na rynku pieniężnym; na tej podstawie określa się

wielkość oferty w ramach OOR;

• Główne czynniki zewnętrzne wpływające na płynność banków:

– Wymiana przez rząd walut obcych na złote, np. w ramach wykorzystania

środków europejskich (czasem wymiana walut przez inne podmioty, np.

banki);

– Skala wydatków z rachunków instytucji publicznych utrzymywanych w

banku centralnym (wydane środki trafiają do banków i zwiększają

wielkość posiadanych przez nie płynnych rezerw);

– Skala wykupu zapadających papierów wartościowych sprzedanych

wcześniej bankom;

• Wymaga to skomplikowanych analiz;

• Przy strukturalnym nadmiarze płynności (nadpłynność), bank centralny

dokonuje systematycznych operacji reverse repo oraz dodatkowo sprzedaje

swoje bony pieniężne bankom w zamian za płynne środki, ograniczając w

ten sposób skalę nadpłynności – czyli pożycza od nich pieniądze;

• Przy braku nadpłynności lub przy strukturalnym niedoborze płynności bank

centralny dokonuje operacji repo;

Dariusz K. Rosati, 2012/2013

6

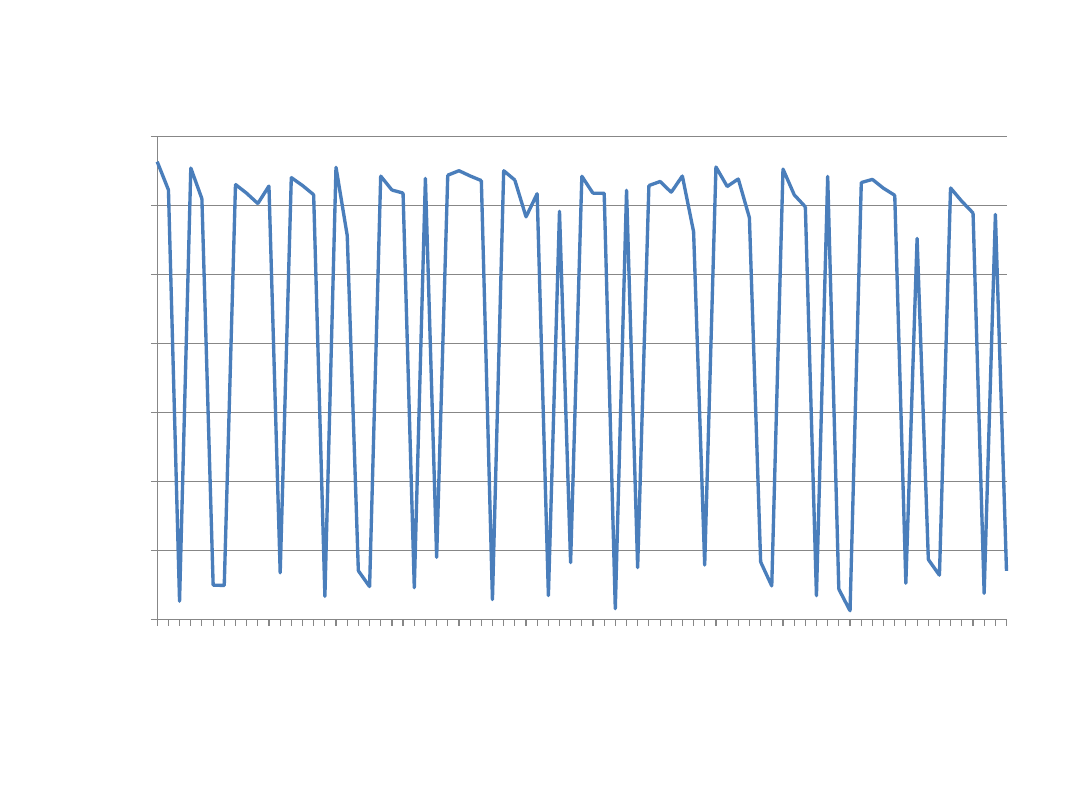

Operacje otwartego rynku, podstawowe i dostrajające, 2013 rok

(przetargi na bony NBP, mln zł)

Dariusz K. Rosati, 2012/2013

7

20

13

-0

1-

04

20

13

-0

1-

18

20

13

-0

1-

30

20

13

-0

2-

15

20

13

-0

3-

01

20

13

-0

3-

19

20

13

-0

3-

29

20

13

-0

4-

12

20

13

-0

4-

25

20

13

-0

5-

10

20

13

-0

5-

29

20

13

-0

6-

14

20

13

-0

6-

28

20

13

-0

7-

12

20

13

-0

7-

26

20

13

-0

8-

09

20

13

-0

8-

30

20

13

-0

9-

13

20

13

-0

9-

27

20

13

-1

0-

11

20

13

-1

0-

25

20

13

-1

0-

31

20

13

-1

1-

22

20

13

-1

1-

29

20

13

-1

2-

13

20

13

-1

2-

27

0

20 000

40 000

60 000

80 000

100 000

120 000

140 000

Dilerzy Rynku Pieniężnego w 2013 r.

(kolejność według numeru rozliczeniowego banku)

1. Powszechna Kasa Oszczędności Bank Polski SA

2. Citi Bank Handlowy w Warszawie SA

3. ING Bank Śląski SA

4. Bank BPH SA

5. Bank Zachodni WBK SA

6. Bank Gospodarstwa Krajowego

7. BRE Bank SA

8. Bank Millennium SA

9. Bank Polska Kasa Opieki SA

10. Kredyt Bank Polska SA

11. Raiffeisen Bank Polska SA

12. Societé Generale SA Oddział w Polsce

13. Deutsche Bank Polska SA

14. Bank Gospodarki Żywnościowej SA

15. BNP Paribas SA Oddział w Polsce

Dariusz K. Rosati, 2012/2013

8

Banki w Polsce (2013 – NBP i banki komercyjne)

PL00101 PL

101 Narodowy Bank Polski

PL00102 PL

102 Powszechna Kasa Oszczędności Bank

Polski SA

PL00103 PL

103 Bank Handlowy w Warszawie SA

PL00105 PL

105 ING Bank Śląski SA

PL00106 PL

106 Bank BPH S.A.

PL00109 PL

109 Bank Zachodni WBK SA

PL00113 PL

113 Bank Gospodarstwa Krajowego

PL00114 PL

114 BRE Bank SA

PL00116 PL

116 Bank Millennium SA

PL00124 PL

124 Bank Polska Kasa Opieki SA

PL00128 PL

128 HSBC Bank Polska SA

PL00130 PL

130 Meritum Bank ICB S.A.

PL00132 PL

132 Bank Pocztowy SA

PL00144 PL

144 NORDEA BANK POLSKA SA

PL00147 PL

147 Euro Bank S.A.

PL00154 PL

154 Bank Ochrony Środowiska SA

PL00158 PL

158 Mercedes-Benz Bank Polska S.A.

PL00160 PL

160 BNP PARIBAS BANK POLSKA SA

PL00161 PL

161 SGB-Bank S.A.

PL00167 PL

167 RBS Bank (Polska) SA

PL00168 PL

168 INVEST - BANK SA

PL00174 PL

174 DZ BANK Polska SA

PL00175 PL

175 Raiffeisen Bank Polska SA

PL00184 PL

184 Societe Generale SA Oddział w Polsce

PL00187 PL

187 FM Bank PBP S.A.

PL00188 PL

188 Deutsche Bank Polska SA

PL00189 PL

189 Pekao Bank Hipoteczny SA

PL00203 PL

203Bank Gospodarki Żywnościowej SA

PL00207 PL

207FCE Bank Polska SA

PL00212 PL

212Santander Consumer Bank S.A.

PL00213 PL

213VOLKSWAGEN BANK POLSKA S.A.

PL00214 PL

214Fiat Bank Polska SA

PL00215 PL

215BRE Bank Hipoteczny SA

PL00216 PL

216Toyota Bank Polska S.A.

PL00219 PL

219Bank DnB NORD Polska SA

PL00221 PL

221

Bank of Tokyo-Mitsubishi UFJ (Polska)

S.A.

PL00224 PL

224

Banque PSA Finance SA Oddział w

Polsce

PL00225 PL

225

Svenska Handelsbanken AB S.A.

Oddział w Polsce

PL00227 PL

227

Sygma Banque Societe Anonyme (SA)

Oddział w Polsce

PL00229 PL

229BPI Bank Polskich Inwestycji S.A.

PL00232 PL

232

Nykredit Realkredit A/S S.A. - Oddział w

Polsce

PL00235 PL

235BNP PARIBAS SA Oddział w Polsce

PL00236 PL

236Danske Bank A/S S.A. Oddział w Polsce

PL00237 PL

237

Skandinaviska Enskilda Banken AB

(S.A.) - Oddział w Polsce

PL00238 PL

238Banco Mais S.A. (SA) Oddział w Polsce

PL00239 PL

239

CAIXABANK, S.A. (SPÓŁKA AKCYJNA)

ODDZIAŁ W POLSCE

PL00241 PL

241

Elavon Financial Services Limited

(Spółka z ograniczoną

odpowiedzialnością) Oddział w Polsce

PL00243 PL

243

BNP Paribas Securities Services SKA

Oddział w Polsce

PL00247 PL

247

Banco Espirito Santo de Investimento

S.A. Spółka Akcyjna Oddział w Polsce

PL00248 PL

248Getin Noble Bank S.A.

PL00249 PL

249Alior Bank S.A.

PL00251 PL

251

Aareal Bank Aktiengesellschaft S.A. -

Oddział w Polsce

PL00254 PL

254

Citibank Europe plc (Publiczna Spółka

Akcyjna) Oddział w Polsce

PL00255 PL

255

Ikano Bank GmbH (Sp. z o.o.) Oddział w

Polsce

PL00256 PL

256Nordea Bank AB S.A. Oddział w Polsce

PL00260 PL

260

Bank of China (Luxembourg) S.A.

Spółka Akcyjna Oddział w Polsce

PL00262 PL

262

Industrial and Commercial Bank of

China (Europe) S.A. (Spółka Akcyjna)

Oddział w Polsce

PL00266 PL

266

Intesa Sanpaolo S.p.A. Spółka Akcyjna

Oddział w Polsce

PL00267 PL

267

Western Union International Bank

GmbH, Sp. Z o.o. Oddział w Polsce

Dariusz K. Rosati, 2012/2013

9

Instrumenty polityki pieniężnej

• Krótkookresowa stopa procentowa: cena, po jakiej

bank centralny zasila w płynność (pieniądz

rezerwowy) banki komercyjne, lub absorbuje

nadmierną płynność banków komercyjnych

(operacje repo, reverse repo i outright), i w ten

sposób zwiększa lub zmniejsza zdolność banków

do udzielania kredytów – w Polsce jest to tzw.

stopa referencyjna;

• Stopy procentowe dla pozostałych operacji

kredytowo-depozytowych;

• Nastawienie w polityce pieniężnej: neutralne,

restrykcyjne (większe prawdopodobieństwo

zaostrzenia), ekspansywne (większe

prawdopodobieństwo poluzowania).

• Stopa rezerwy obowiązkowej: instrument

regulowania wielkość emisji kredytu przy danym

poziomie rezerw;

• Limity kredytowe nałożone na poszczególne banki

(instrument administracyjny, stosowany

wyjątkowo).

Dariusz K. Rosati, 2012/2013

10

Stopa procentowa – pojęcie, funkcje

• Jak kształtuje się cena dobra kapitałowego (aktywu) na rynku? Jako suma

strumieni dochodów uzyskanych z wykorzystania tego dobra w kolejnych

okresach, uwzględniając malejącą wartość pieniądza w miarę upływu czasu;

• Malejąca wartość pieniądza w czasie: 1 zł dziś > 1 zł za rok. Dlaczego? Bo

otrzymując 1 zł dziś można go zainwestować i otrzymać np. 5% w ciągu roku. W

tym przypadku oznacza to, że 1 zł dziś = 1,05 zł za rok; I analogicznie, 1 zł za

rok jest równy 1/1,05 = 0,952 zł dziś; Jest to wartość zaktualizowana przyszłego

dochodu (wydatku);

• Stopa procentowa jest ceną za wynajem (użyczenie) kapitału; jeśli ktoś chce

wziąć kredyt, musi płacić stopę procentową, bo wypożyczony kapitał mógłby

przynosić właścicielowi dochód gdzie indziej (tzw. koszt alternatywny –

opportunity cost);

• Stopa procentowa realna to stopa procentowa nominalna pomniejszona o stopę

oczekiwanej inflacji; w praktyce, stosuje się aktualną stopę inflacji;

• Realna rynkowa stopa procentowa jest z reguły dodatnia, bo:

– a) ludzie są z natury niecierpliwi i wolą konsumpcję dziś a nie za rok (pure time

preference), i jeśli mają wstrzymać się z konsumpcją, chcą rekompensaty,

– b) kapitał powinien przynosić realny dochód;

• Stopa procentowa równowagi równoważy podaż pieniądza z popytem na

pieniądz na rynku pieniężnym;

• Naturalna stopa procentowa (NSP) jest to realna stopa równowagi, która

zapewnia stabilność cen (nie ma inflacji ani deflacji);

Dariusz K. Rosati, 2012/2013

11

Stopa procentowa w krótkim i długim

okresie

• W finansach stopa procentowa jest sumą stopy

wolnej od ryzyka i premii za ryzyko obciążające

dłużnika;

• Stopa wolna od ryzyka to stopa mierząca czystą

preferencję czasową (pure time preference) – jej

przybliżeniem jest krótkookresowa stopa

procentowa, ustalana przez bank centralny;

• Im dłuższy okres kredytowania, tym wyższa

premia za ryzyko dłużnika;

• Długookresowa stopa procentowa jest równa

średniej oczekiwanej krótkookresowej stopie

procentowej w przyszłości (np. stopa 5-letnia jest

równa przewidywanej stopie krótkiej za pięć lat);

Dariusz K. Rosati, 2012/2013

12

Naturalna stopa procentowa -

podstawy

• NSP to realna stopa równowagi, zapewniająca równowagę między

podażą i popytem, i stabilizująca poziom inflacji – gdy NSP jest zbyt

niska, popyt rośnie i rośnie inflacja, gdy NSP jest zbyt wysoka, popyt

spada i spada inflacja (There is a certain rate of interest on loans

which is neutral in respect to commodity prices, and tends neither to

raise nor to lower them, (Wicksell, 1936 translation from 1898 text,

p.102):

Δp = α(NSP-r), α > 0,

gdzie p to poziom cen, a r to realna rynkowa stopa procentowa;

• Występuje więc odwrotna zależność pomiędzy stopą inflacji i

odchyleniem r od NSP;

• Tak zdefiniowana NSP jest nieobserwowalna, ma czysto empiryczny

charakter i podlega dużym zmianom w zależności od zmian cen p;

• Definicja US Fed: NSP to realna stopa procentowa zapewniająca PKB

na poziomie potencjalnym (The natural rate is defined to be the real

fed funds rate consistent with real GDP equaling its potential level

(potential GDP) in the absence of transitory shocks to demand.

Potential GDP, in turn, is defined to be the level of output consistent

with stable price inflation, absent transitory shocks to supply. Thus,

the natural rate of interest is the real fed funds rate consistent with

stable inflation absent shocks to demand and supply);

• Odchylenie stopy rynkowej r od NSP (tzw. luka stopy procentowej)

dobrze odzwierciedla stopień restrykcyjności polityki pieniężnej;

Dariusz K. Rosati, 2012/2013

13

NSP - dekompozycja

• NSP = realna stopa zwrotu z kapitału w gospodarce (czynniki

fundamentalne) + premia z tytułu ograniczenia swobody

transgranicznego przepływu kapitału + premia za ryzyko

kursowe, płynności i niewypłacalności (czynniki zewnętrzne);

• Realna stopa procentowa = NSP + luka stopy procentowej

(czyli odchylenie stopy rynkowej od NSP);

• Nominalna stopa procentowa = stopa realna + oczekiwana

inflacja (równanie Fishera);

• W gospodarce otwartej NSP jest niższa, ponieważ jest napływ

kapitału;

• Ale z reguły będzie zawsze wyższa niż stopa procentowa na

rynku międzynarodowym, ponieważ: a) wzrost deficytu CA i

wzrost zadłużenia powoduje wzrost ryzyka niewypłacalności,

b) jest ryzyko kursowe, i c) wśród inwestorów zagranicznych

występuje home bias;

Dariusz K. Rosati, 2012/2013

14

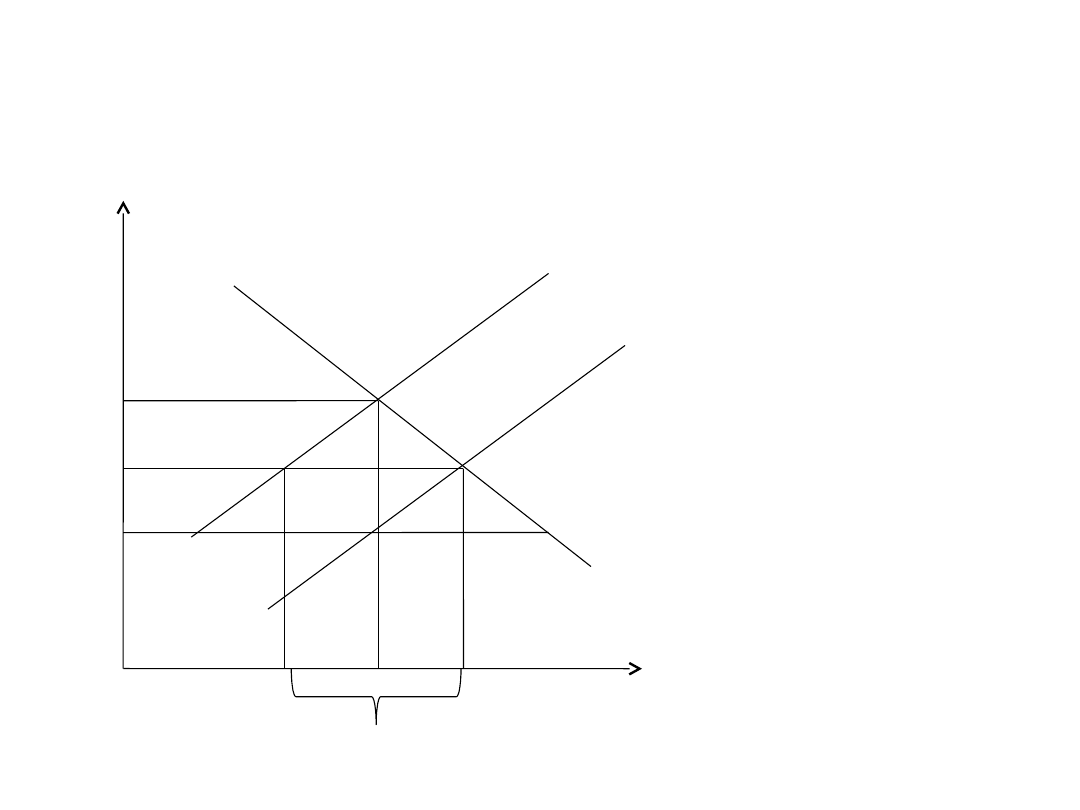

NSP w gospodarce zamkniętej i otwartej

(Źródło: Brzoza-Brzezina, 2004)

D(I)

S(z)

S(o)

Realna stopa r

r(z)

r(o)

r(w)

CA

A

B

W gospodarce zamkniętej

realna stopa równowagi r

ustali się na poziomie r(z)

równoważącym podaż

krajowych oszczędności S(z)

z popytem inwestycyjnym

D(I), czyli I=S. Otwarcie

gospodarki na napływ

kapitału, gdy realna stopa

na rynku światowym wynosi

r(w) < r(z), spowoduje

napływ oszczędności

zagranicznych. Krzywa

podaży dostępnych

oszczędności przesunie się

do S(o), a punkt równowagi

z A do B. Realna stopa

procentowa równowagi –

czyli NSP – spadnie do r(o),

powodując wzrost inwestycji

i deficyt bieżący CA. W

skrajnym (mało

realistycznym) przypadku

NSP (krajowa stopa

procentowa) spadnie aż do

r(w).

I, S

Dariusz K. Rosati, 2012/2013

15

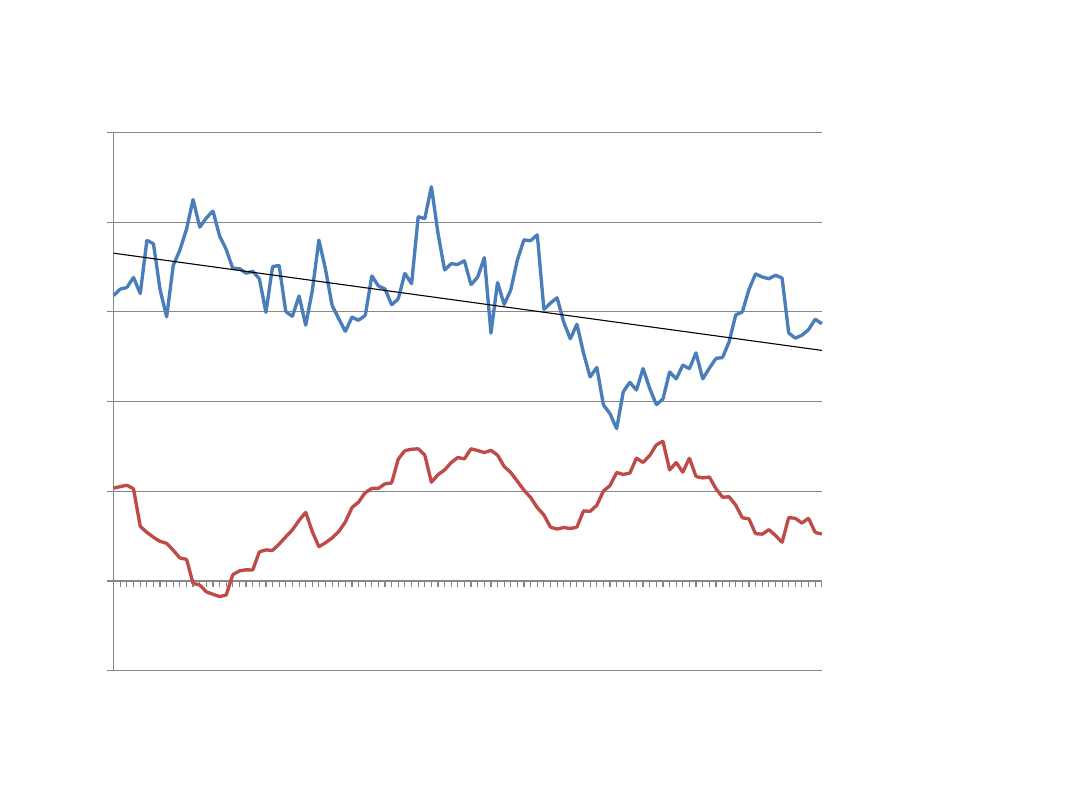

Realna rynkowa stopa procentowa i inflacja „netto” w Polsce,

2005-2013, %, a)

a) Realna stopa rynkowa obliczona jako średnia stopa oprocentowania nowoudzielanych

kredytów minus CPI; inflacja „netto” to inflacja bazowa z wyłączeniem cen energii, paliw i

żywności.

Jeśli wartość

trendu realnej

rynkowej stopy

procentowej może

być uznana za

przybliżenie NSP,

to w Polsce

występuje

spadkowa

tendencja NSP,

zgodnie z logiką

integracji

finansowej

(rosnąca skala

napływu kapitału),

w tempie ok. 25

bps na rok.

Występuje

wyraźna ujemna

korelacja

pomiędzy NSP a

inflacją „netto”

(współczynnik

korelacji -0,40), co

potwierdza

formułę Wicksella

(odchylenia r od

trendu są ujemnie

skorelowane z

inflacją).

Inflacja „netto”

Realna stopa rynkowa

Dariusz K. Rosati, 2012/2013

16

Jan

0

5

Ma

y 0

5

Se

p

05

Jan

0

6

Ma

y 0

6

Se

p

06

Jan

0

7

Ma

y 0

7

Se

p

07

Jan

0

8

Ma

y 0

8

Se

p

08

Jan

0

9

Ma

y 0

9

Se

p

09

Jan

1

0

Ma

y 1

0

Se

p

10

Jan

1

1

Ma

y 1

1

Se

p

11

Jan

1

2

Ma

y 1

2

Se

p

12

Jan

1

3

Ma

y 1

3

Se

p

13

-2,00

0,00

2,00

4,00

6,00

8,00

10,00

Rodzaje stóp procentowych w Polsce

• Stopa referencyjna NBP - minimalna stopa rentowności 7-

dniowych operacji otwartego rynku: stopa, poniżej której nie

może spaść rynkowa stopa procentowa kredytów/lokat 7-

dniowych; NBP dokonuje 7-dniowych operacji otwartego rynku po

stopie interwencyjnej minimalnie wyższej od stopy referencyjnej;

• Stopa lombardowa: stopa oprocentowania 1-dniowego kredytu

udzielanego bankom komercyjnym na utrzymanie płynności pod

zastaw SPW (zasilanie awaryjne);

• Stopa depozytowa: stopa oprocentowania 1-dniowych depozytów

banków komercyjnych składanych w NBP;

• Stopa redyskonta weksli: stopa redyskonta weksli

wykorzystywanych w skupie artykułów rolnych;

• Stopa kredytu refinansowego: stopa oprocentowania kredytów

udzielonych przez NBP na finansowanie inwestycji państwowych

(od 1996r takich kredytów NBP nie udziela);

• Stopy rynku pieniężnego: WIBOR i WIBID, tzw. stopy „krótkie” (do

1 roku) i stopy „długie” (powyżej 1 roku);

• Stopa POLONIA (stopa międzybankowa depozytów overnight

O/N)

• Rentowność skarbowych papierów wartościowych: bony

skarbowe (do 360 dni) i obligacje skarbowe (1 rok i powyżej).

Dariusz K. Rosati, 2012/2013

17

Wysokość stóp procentowych NBP w

Polsce

(stan na 31.03.2014r)

• Stopa referencyjna (minimalna stopa

rentowności 7-dniowych operacji otwartego

rynku): 2,50%

• Stopa kredytu lombardowego: 4,00%

• Stopa redyskonta weksli: 2,75%

• Stopa depozytowa: 1,00%

• Stopa oprocentowania rezerwy obowiązkowej:

0,9 stopy redyskontowej (obecnie 2.475%);

• Stopa kredytu refinansowego (w rachunku

kredytu): 5,00% (na finansowanie inwestycji

centralnych – 4,00%);

Dariusz K. Rosati, 2012/2013

18

Operacje otwartego rynku w Polsce

•Operacje podstawowe przeprowadzane są regularnie, raz w tygodniu (w piątek), w formie emisji

7-dniowych bonów pieniężnych NBP i stanowią główny instrument wykorzystywany do

zarządzania płynnością sektora bankowego. Ich rentowność jest równa stopie referencyjnej NBP;

•Operacje dostrajające mogą zostać podjęte w celu ograniczenia wpływu zmian w warunkach

płynnościowych w sektorze bankowym na wysokość krótkoterminowych stawek rynkowych (repo,

reverse repo); zapadalność, rentowność oraz sposób przeprowadzania operacji dostrajających

uzależnione są od sytuacji występującej w sektorze bankowym.

•Operacje tego rodzaju nie były wykorzystywane do października 2008 r. W okresie od

października 2008 r. do września 2010 r. NBP oferował 3- oraz 6-miesięczne operacje repo,

klasyfikowane jako operacje dostrajające, w ramach tzw. Pakietu zaufania NBP (operacje 6-

miesięczne oferowane były w okresie maj 2009 r. – marzec 2010 r.).

•NBP wznowił operacje dostrajające w grudniu 2010 r. w celu zbliżenia stawki POLONIA do stopy

referencyjnej NBP, zwłaszcza w okresach wahań związanych z dostosowaniem się banków do

rezerwy obowiązkowej (okresy 2-3 dni),

•Operacje strukturalne przeprowadzone w celu długoterminowej zmiany struktury płynności w

sektorze bankowym. Mogą obejmować emisję oraz przedterminowy wykup obligacji NBP, zakup i

sprzedaż papierów wartościowych na rynku wtórnym. Zapadalność, rentowność oraz sposób

przeprowadzania operacji strukturalnych uzależnione są od sytuacji występującej w sektorze

bankowym. NBP stosował tego rodzaju operacje w latach 2000-2003 w formie sprzedaży z

własnego portfela obligacji Skarbu Państwa, w celu redukcji nadwyżki płynności sektora

bankowego. Kolejna operacja strukturalna została przeprowadzona w dniu 22.01.2009 r. i

polegała na przedterminowym wykupie obligacji NBP;

•W ramach OOR NBP akceptuje SPW, bony NBP, obligacje BGK, niektóre obligacje komunalne i

niektóre bankowe listy zastawne (CDO);

Dariusz K. Rosati, 2012/2013

19

Pakiet zaufania

• Pakietu zaufania – zestaw przedsięwzięć

zastosowany przez NBP w okresie kryzysu w

latach 2008-2010, mający na celu uniknięcie

kryzysu zaufania na rynku międzybankowym;

• W ramach Pakietu NBP stosował, jako

dodatkowe instrumenty polityki pieniężnej,

transakcje typu swap walutowy (oferowane do

I kwartału 2010 r.), a także 3- i 6-miesięczne

operacje repo zasilające sektor bankowy w

płynność złotową (oferowane do III kwartału

2010 r.),

Dariusz K. Rosati, 2012/2013

20

Stopy procentowe a stopa rezerwy

obowiązkowej

• Poziom stóp procentowych – jako cena kredytu -

oddziałuje głównie na popyt na kredyty zgłaszany

przez przedsiębiorstwa i gospodarstwa domowe, oraz

na ich skłonność do wydatków;

• Poziom stopy rezerwy obowiązkowej – jako koszt

utrzymywania depozytów - oddziałuje głównie na

podaż kredytów oferowaną przez banki;

• W Polsce stopa rezerwy obowiązkowej od środków

złotowych i środków w walutach obcych

zgromadzonych na rachunkach bankowych i od

środków uzyskanych z tytułu emisji papierów

wartościowych wynosi 3,5%;

Dariusz K. Rosati, 2012/2013

21

Transmisja impulsów: rynek pieniężny i stawki IBOR

• Rynek pieniężny, czyli rynek międzybankowy: rynek na którym banki

udzielają sobie wzajemnie pożyczek krótkoterminowych, w celu

uzupełnienia niedoborów płynności (np. w związku z budowaniem

rezerwy obowiązkowej, wzrostem akcji kredytowej lub w celu

uzupełnienia płynności na bieżące wypłaty);

• Stopy procentowe, po których zawierane są transakcje pożyczkowe,

nazywają się stopami IBOR (interbank offered rate - międzybankowa

stopa ofertowa) i ustalane są w różny sposób na różnych rynkach.

Procedura polega na tym, że wyodrębniona grupa banków kwotuje

stawki referencyjne na rynku pieniężnym w jednakowym czasie na

okresy od jednego dnia to jednego roku. Fixing odbywa się z reguły o

godzinie 11.00 czasu GMT i wtedy wybrana grupa banków podaje

stawki, po jakich jest skłonna zaoferować środki na dany okres. Z

punktu widzenia kredytobiorcy najważniejsze są stawki 1M, 3M i 6M,

gdyż na te okresy najczęściej udzielany jest kredyt. Stawki dla

kredytów denominowanych w walutach kwotowane są na rynku

londyńskim (LIBOR) i europejskim (EURIBOR).

• W normalnych warunkach rynkowych stawki IBOR podlegają dwóm

głównym tendencjom. Po pierwsze - im dłuższy okres, tym stawka

powinna być wyższa, odzwierciedlając tym samym rosnące ryzyko

udzielenia pożyczki na dłuższy okres. Po drugie - stawki IBOR powinny,

choć w części, oddawać oczekiwania na ruch stóp na rynku

międzybankowym. Przy silnym oczekiwaniu na obniżki stóp

procentowych krzywa złożona z kwotowań powinna być opadająca.

Dariusz K. Rosati, 2012/2013

22

Stawki WIBOR

• Międzybankowa stawka referencyjna kwotowana na polskim

rynku nazywa się WIBOR (Warsaw Interbank Offered Rate).

• Banki kwotują każdego dnia o godzinie 11:00 dwie stawki:

stawkę, po której przyjmą depozyty (WIBID) i stawkę, po

której są skłonne pożyczyć pieniądze (WIBOR). Stawki

WIBOR i WIBID kwotuje 15 banków - dilerów rynku

pieniężnego wyłonionych w konkursie przez NBP i z którymi

NBP podpisuje specjalne umowy. Z kwotowań tych banków

eliminuje się kwotowania najwyższe i najniższe, a z

pozostałych wyciągana jest średnia i w ten sposób ustalana

są stawki WIBOR i WIBID.

• Spread, czyli różnica między tymi stawkami, jest ściśle

ograniczona i wynosi dla transakcji powyżej 1M 20 punktów

bazowych. Ponadto stawka WIBOR w Polsce jest stawką

transakcyjną, co oznacza, że po zakwotowaniu banki przez

krótki okres powinny zawierać transakcje po

zaproponowanych przez siebie cenach;

• WIBOR i WIBID kwotuje się dla operacji O/N, T/N, 7 dni, 14

dni, 30 dni, 3 miesiące, 6 miesięcy, 9 miesięcy i rok;

• Stopy WIBOR są punktem odniesienia dla ustalania stóp

oprocentowania kredytów udzielanych przez banki - WIBOR

plus marża (spread);

Dariusz K. Rosati, 2012/2013

23

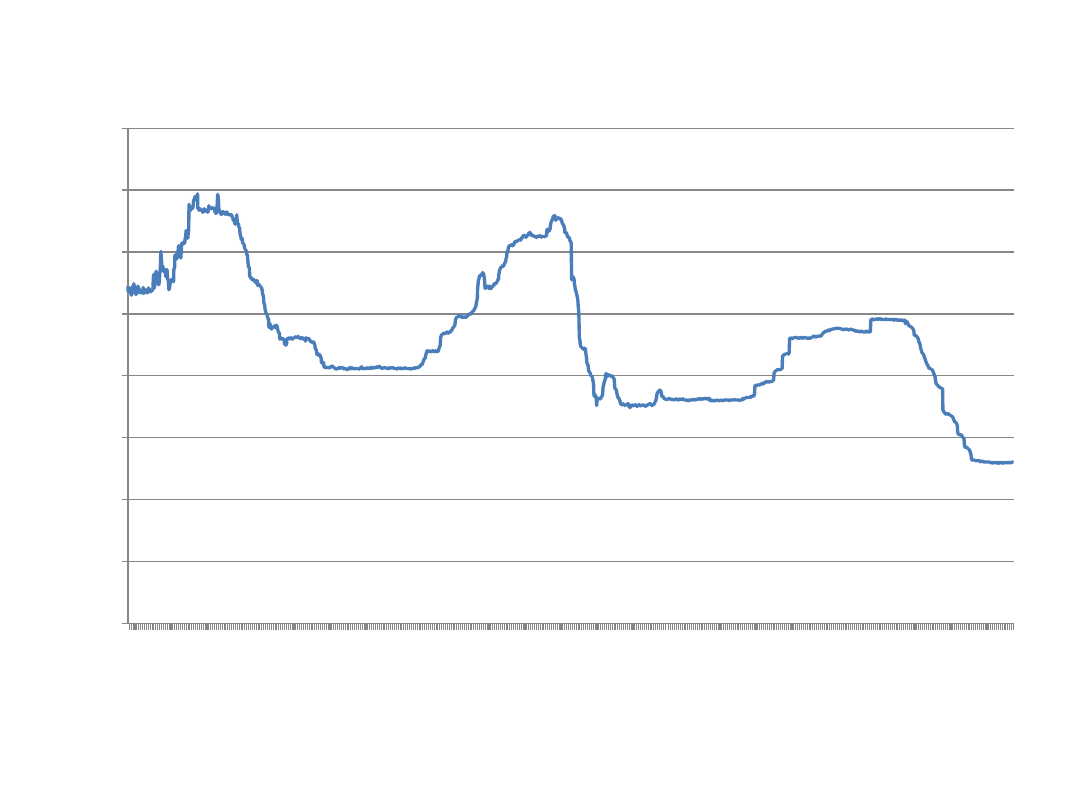

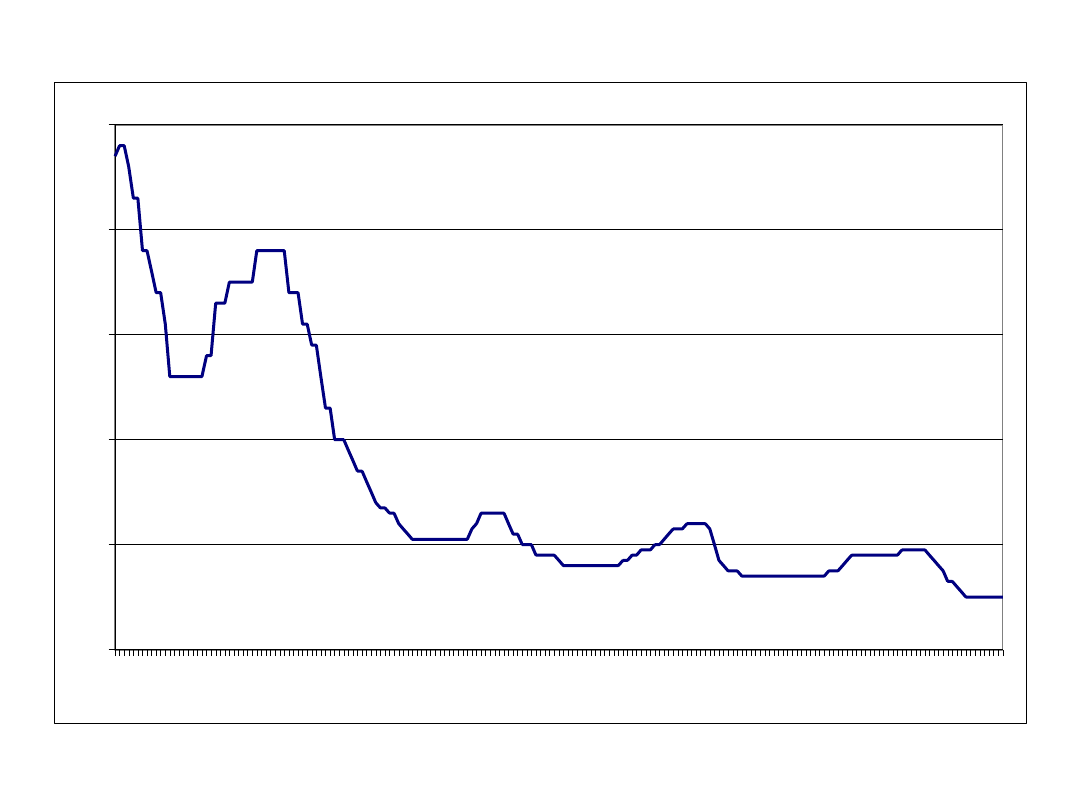

Stawki WIBOR1M, %, notowania dzienne, 19.12.2003-31.12.2013

Dariusz K. Rosati, 2012/2013

24

12

/3

0/

20

03

4/

9/

20

04

7/

23

/2

00

4

11

/3

/2

00

4

2/

14

/2

00

5

5/

30

/2

00

5

9/

12

/2

00

5

12

/2

7/

20

05

4/

6/

20

06

7/

21

/2

00

6

11

/2

/2

00

6

2/

16

/2

00

7

6/

5/

20

07

9/

19

/2

00

7

1/

4/

20

08

4/

15

/2

00

8

7/

31

/2

00

8

11

/1

7/

20

08

3/

2/

20

09

6/

16

/2

00

9

9/

29

/2

00

9

1/

13

/2

01

0

4/

26

/2

01

0

8/

9/

20

10

11

/2

2/

20

10

3/

3/

20

11

6/

15

/2

01

1

9/

28

/2

01

1

1/

12

/2

01

2

4/

24

/2

01

2

8/

13

/2

01

2

11

/2

3/

20

12

3/

11

/2

01

3

6/

25

/2

01

3

10

/8

/2

01

3

0

1

2

3

4

5

6

7

8

Stawka POLONIA

• Stawka procentowa POLONIA odnosi się do transakcji pieniężnych

w odniesieniu do depozytów O/N na polskim rynku

międzybankowym (w strefie euro stosuje się stopę EONIA).

Początkowo stosowano w tym celu stawkę WIBOR O/N, ale nie

odzwierciedlała ona warunków rynku O/N, ponieważ wszystkie

stawki referencyjne WIBOR pokazują stan rynku o godzinie 11.00.

O ile w przypadku dłuższych terminów jest to wystarczające, to w

przypadku transakcji O/N taka stawka nie oddaje dobrze tego, co

się dzieje na rynku w ciągu, i na koniec, dnia. Stawki O/N z reguły

cechują się dużą zmiennością i jedno kwotowanie z godziny 11.00

nie wystarcza, aby oddać zachowanie rynku.

• Stawka POLONIA jest więc obliczana jako średnia ważona ze

stawek oraz kwot transakcji przekazanych przez uczestników

rynku do godziny 16:30 każdego dnia roboczego. Każdy uczestnik

rynku zobowiązany jest do przekazania NBP wykazu transakcji

zawartych i przesłanych do rozliczenia w danym dniu do godziny

16:00 na termin O/N. Skalkulowana w ten sposób stawka jest

publikowana w serwisie informacyjnym NBP o godzinie 17:00.

Obecnie stawka POLONIA opisuje średnio ok. 60% zawartych

transakcji międzybankowych. Do indeksu liczą się codzienne

transakcje O/N na średnio 3.5 mld PLN. Stawka POLONIA znajdują

główne zastosowanie przy rozliczaniu kontraktów OIS, jednak

coraz częściej stawka POLONIA jest wykorzystywana w bankach

także jako benchmark dla wyznaczenia kosztu finansowania.

• Np. na dzień 19.10.2011r stawka Polonia wynosiła 4,33%, a na

dzień 22.03.2013r wynosiła 3,29%.

Dariusz K. Rosati, 2012/2013

25

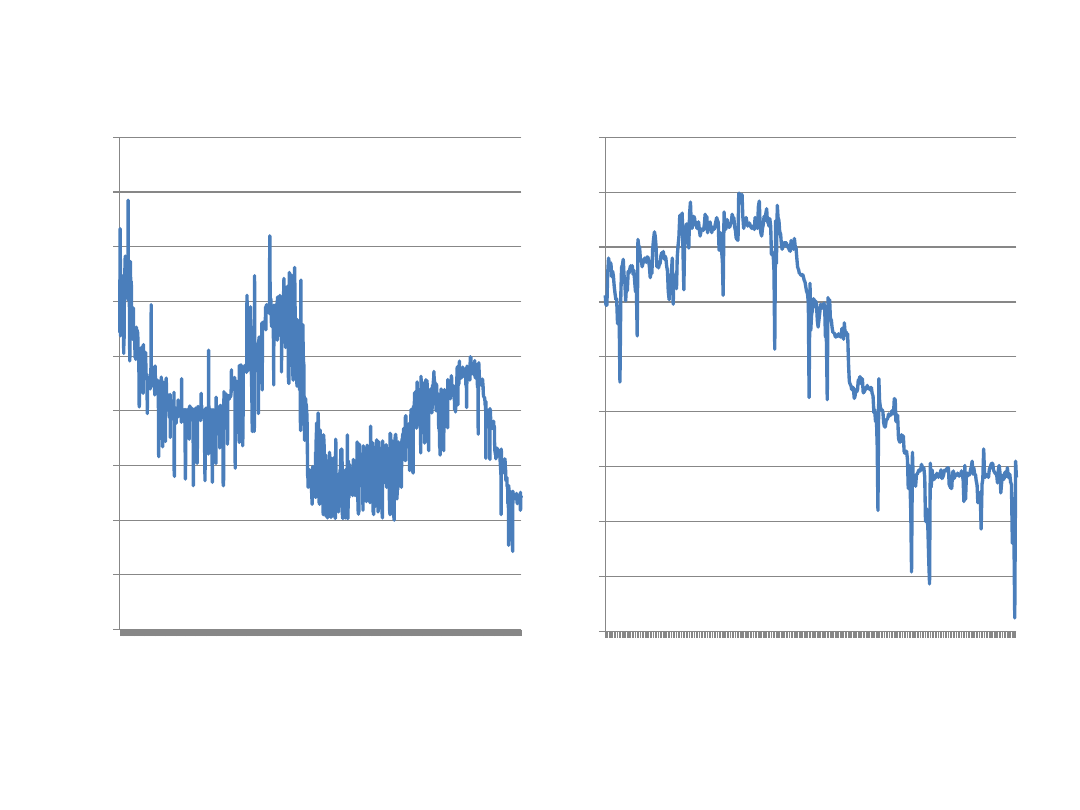

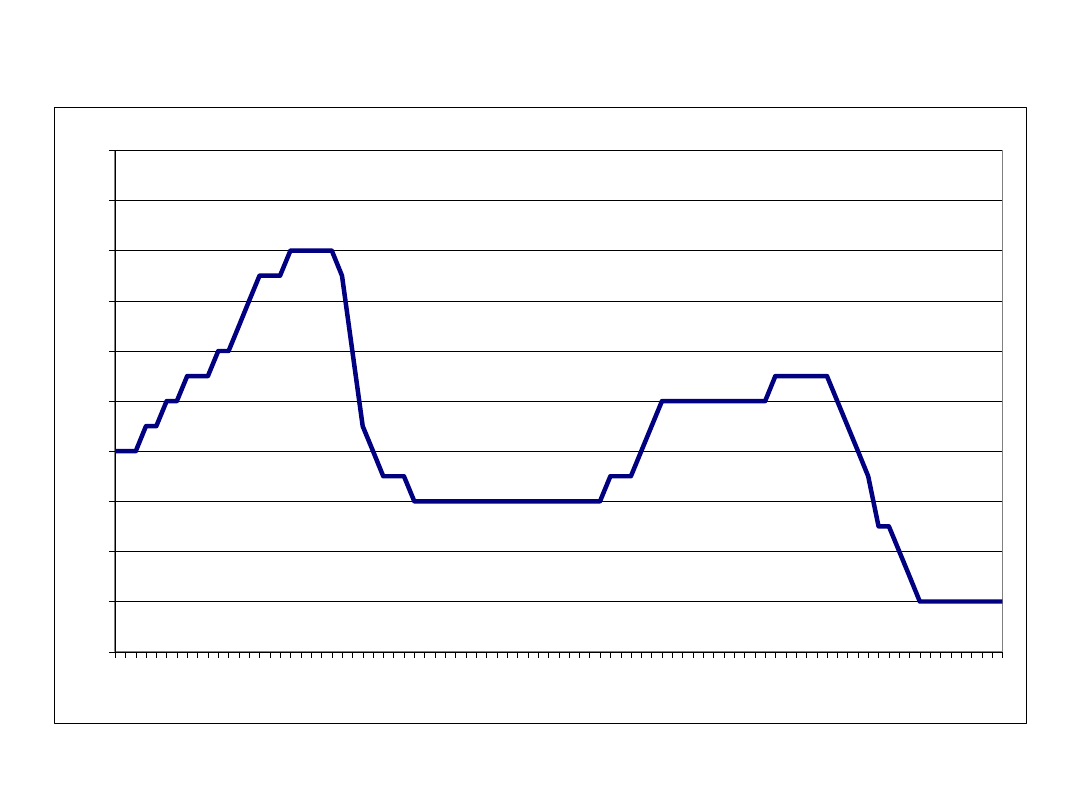

Stawka Polonia, %

Dariusz K. Rosati, 2012/2013

26

2005-2012

1.01.2012-31.12.2013

1/

28

/2

00

5

8/

4/

20

05

2/

8/

20

06

8/

16

/2

00

6

2/

20

/2

00

7

8/

28

/2

00

7

3/

3/

20

08

9/

5/

20

08

3/

12

/2

00

9

9/

15

/2

00

9

3/

17

/2

01

0

9/

17

/2

01

0

3/

23

/2

01

1

9/

27

/2

01

1

4/

2/

20

12

10

/8

/2

01

2

4/

15

/2

01

3

0,0%

1,0%

2,0%

3,0%

4,0%

5,0%

6,0%

7,0%

8,0%

9,0%

1/

3/

20

12

2/

9/

20

12

3/

16

/2

01

2

4/

24

/2

01

2

6/

1/

20

12

7/

10

/2

01

2

8/

16

/2

01

2

9/

21

/2

01

2

10

/2

9/

20

12

12

/5

/2

01

2

1/

15

/2

01

3

2/

20

/2

01

3

3/

28

/2

01

3

5/

8/

20

13

6/

14

/2

01

3

7/

22

/2

01

3

8/

28

/2

01

3

10

/3

/2

01

3

11

/1

2/

20

13

12

/1

8/

20

13

1,0%

1,5%

2,0%

2,5%

3,0%

3,5%

4,0%

4,5%

5,0%

5,5%

Stawka POLONIA jako cel operacyjny NBP

• Celem operacyjnym NBP od 2008r jest odpowiednie

kształtowanie stawki rynkowej POLONIA, na poziomie

zbliżonym do stopy referencyjnej.

• Realizacja celu polega na wykorzystaniu operacji otwartego

rynku do oddziaływania na warunki płynnościowe w sektorze

bankowym w sposób umożliwiający utrzymywanie

krótkoterminowych rynkowych stóp procentowych na

poziomie sprzyjającym realizacji założonego przez RPP celu

inflacyjnego. W szczególności, bank centralny ma

przeprowadzać operacje otwartego rynku w skali

umożliwiającej kształtowanie się stawki POLONIA w pobliżu

stopy referencyjnej NBP;

• Wcześniej NBP opierał cele operacyjne na stawkach

dłuższych. Do końca 2002 r. celem była stawka WIBOR 1M, w

latach 2003-2004 – stawka WIBOR 2W, a w latach 2005-2007

– stawka WIBOR 1W.

Dariusz K. Rosati, 2012/2013

27

Kontrakty OIS (overnight interest swap)

OIS, jest to swap stopy procentowej stałej do zmiennej, w którym część zmienna (floating

rate) jest powiązana z dzienną referencyjną stawką jednodniową overnight (w Polsce jest to

stawka Polonia). Jest to kontrakt wymiany dwóch przepływów pieniężnych

- „Nogi stałej” (ang. fixed leg) – która jest jednorazową płatnością będącą odsetkami

wyliczonymi według stałej, ustalonej w kontrakcie stopy od pewnego ustalonego nominału.

- „Nogi zmiennej” (ang. floating leg) – która jest jednorazową płatnością będącą dziennie

składanymi odsetkami, wyliczonymi na bazie stopy O/N od ustalonego nominału kontraktu.

Wymiana płatności (odsetek) następuje w terminie zapadalności kontraktu poprzez

rozliczenie netto. W praktyce rozliczenie występuje w pierwszym dniu roboczym po terminie

zapadalności. Wynika to z faktu, iż stawka Polonia jest to średnia stopa procentowa liczona

z transakcji jednodniowych, zawartych danego dnia, ważona ich nominałami.

Okresy trwania standardowych kontraktów OIS pokrywają się z okresami trwania

standardowych depozytów na międzybankowym rynku pieniężnym (od jednego tygodnia do

jednego roku). Konwencje kwotowania cen tych kontraktów są takie same jak dla

depozytów. W szczególności, początek i koniec okresu odsetkowego OIS, są identyczne jak

dla depozytu o takim samym terminie zapadalności.

Jeżeli istnieje możliwość pożyczenia gotówki z tym samym terminem zapadalności oraz o

tym samym oprocentowaniu jak w przypadku transakcji swap, oraz jeżeli gotówka ta jest

ponownie lokowana na rynku każdego dnia według stopy równej danemu indeksowi, a

także, jeżeli wypłata gotówki w terminie zapadalności jest dokładnie taka sama jak zwrot z

transakcji swap – to wówczas OIS są idealnym zabezpieczeniem takiej pożyczki. Z

ekonomicznego punktu widzenia, otrzymywanie stałej stopy procentowej w OIS jest jak

pożyczenie komuś gotówki, a płacenie takiej stopy można porównać do pożyczania gotówki

od drugiej strony. W żargonie dealerskim kupowanie OIS oznacza płacenie stopy stałej oraz

otrzymywanie zmiennej i odwrotnie dla sprzedaży OIS.

Kontrakt OIS jest bezpieczniejszy od udzielenia pożyczki na rynku międzybankowym, bo

nie ma rzeczywistego przepływu kwoty pożyczki, jest tylko rozliczenie różnic w stopach

procentowych.

Dariusz K. Rosati, 2012/2013

28

Rozliczenie kontraktu OIS

Wycenę kwoty rozliczenia kontraktu OIS można przedstawić za pomocą dwóch

prostych wzorów:

Odsetki od stałej stopy procentowej OIS są liczone według formuły procentu prostego:

O = (NP*R*D)/100*DB

Gdzie:

O - suma należnych odsetek

NP - kwota podstawowa

D - okres trwania OIS (w dniach)

R – Uzgodniona stała stopa procentowa (w %)

DB - bazowa liczba dni

Dla rynku polskiego bazowa liczba dni w transakcjach OIS wynosi 365 dni.

Odsetki od zmiennej stopy procentowej OIS są liczone według wzoru kapitalizacji

dziennej:

NP*{(1+O1*D1/36500)*(1+O2*D2/36500)*….*(1+On*Dn/36500)-1}

gdzie:

NP - kwota podstawowa

On – Index OIS dla „n”-tego dnia swapu

Dn – liczba dni dla terminu „n”

Kwota rozliczenia to wartość bezwzględna z różnicy dwóch powyższych wielkości.

Dariusz K. Rosati, 2012/2013

29

Stopa rezerwy obowiązkowej w Polsce

• Rezerwą obowiązkową jest wyrażona w złotych część

środków pieniężnych zgromadzonych na rachunkach

bankowych i uzyskanych ze sprzedaży papierów

wartościowych oraz innych środków przyjętych przez

banki, podlegających zwrotowi, z wyjątkiem środków

przyjętych od innego banku krajowego, a także

pozyskanych z zagranicy na co najmniej 2 lata.

Rezerwa obowiązkowa utrzymywana jest na

rachunkach w NBP.

• Wysokość stopy rezerwy obowiązkowej ustala Rada

Polityki Pieniężnej. Od 31 października 2003 r. stopa

rezerwy obowiązkowej wynosi 3,5% dla wszystkich

rodzajów depozytów (w okresie od połowy 2009 do

końca 2010 stopa rezerwy była obniżona do 3,0%). Od

30 września 2003 r. wszystkie banki pomniejszają

naliczoną rezerwę obowiązkową o równowartość 500

tys. euro. Środki rezerwy obowiązkowej od 1 maja 2004

r. są oprocentowane;

Dariusz K. Rosati, 2012/2013

30

Naliczanie i rozliczanie rezerwy

obowiązkowej

• Rezerwa obowiązkowa jest utrzymywana od ostatniego dnia

miesiąca następującego po miesiącu, za który nalicza się rezerwę,

do dnia poprzedzającego kolejny okres utrzymywania rezerwy.

Jeżeli pierwszy dzień okresu utrzymywania rezerwy, zwanego dalej

„okresem rezerwowym”, jest dniem wolnym od pracy, określonym

na podstawie odrębnych przepisów, to utrzymywanie rezerwy

rozpoczyna się pierwszego dnia roboczego po tym dniu;

• Banki składają w Narodowym Banku Polskim — nie później niż do

25 dnia miesiąca następującego po miesiącu, za który nalicza się

rezerwę obowiązkową — deklarację w sprawie wysokości rezerwy

obowiązkowej banku;

• Banki (z wyjątkiem banków spółdzielczych) utrzymują rezerwę

obowiązkową na swoich rachunkach bieżących prowadzonych w

NBP;

(Źródło: Uchwała nr 15/2004 Zarządu NBP, Dziennik Urzędowy NBP,

nr 3/2004).

Dariusz K. Rosati, 2012/2013

31

Kary za niedobór rezerwy obowiązkowej

Jeżeli rezerwa obowiązkowa faktycznie utrzymywana przez bank w danym okresie

rezerwowym jest niższa od rezerwy wymaganej, to od kwoty stanowiącej różnicę

pomiędzy kwotą wymaganej rezerwy obowiązkowej a kwotą rezerwy obowiązkowej

faktycznie utrzymaną na rachunku, bank uiszcza na rzecz NBP odsetki karne. Jako

faktycznie utrzymaną kwotę rezerwy w danym okresie rezerwowym przyjmuje się

średnią arytmetyczną stanów środków na rachunku bieżącym lub rachunku rezerwy

obowiązkowej ze wszystkich dni okresu rezerwowego.

Odsetki naliczane są według następującego wzoru:

K * n * p

O = –––––––––

100 * 365

gdzie:

O — odsetki z tytułu nieutrzymania kwoty wymaganej rezerwy obowiązkowej w

okresie rezerwowym,

K — różnica między kwotą wymaganej rezerwy obowiązkowej w okresie

rezerwowym a kwotą rezerwy faktycznie utrzymaną przez bank w tym okresie,

n — liczba dni kalendarzowych w okresie rezerwowym,

p — wysokość oprocentowania, które stosuje się do naliczania odsetek z tytułu

nieutrzymania kwoty wymaganej rezerwy obowiązkowej w okresie rezerwowym.

Odsetki karne są naliczane według stopy procentowej, stanowiącej dwukrotność

stopy oprocentowania kredytu lombardowego, obowiązującej w okresie

rezerwowym, za który należą się odsetki.

(Źródło: Uchwała nr 15/2004 Zarządu NBP, Dziennik Urzędowy NBP, nr

3/2004).

Dariusz K. Rosati, 2012/2013

32

Oprocentowanie rezerwy obowiązkowej

Środki rezerwy obowiązkowej, utrzymywane przez banki na rachunkach

bieżących lub rachunkach rezerwy obowiązkowej są oprocentowane w okresie

rezerwowym, z zastrzeżeniem § 16, w wysokości ustalonej przez Radę Polityki

Pieniężnej.

Oprocentowaniu podlegają środki na rachunkach, o których mowa w ust. 1,

tylko do wysokości wymaganej rezerwy obowiązkowej, ustalonej zgodnie z § 6

ust. 5, jednakże nie wyższej niż rezerwa obowiązkowa faktycznie utrzymana

przez bank w okresie rezerwowym.

Odsetki należne bankom z tytułu oprocentowania środków rezerwy

obowiązkowej w danym okresie rezerwowym oblicza się według następującego

wzoru:

R * n * r

O = –––––––––

100 * 365

gdzie:

O — należne odsetki od kwoty rezerwy obowiązkowej w okresie rezerwowym,

R — średnia dzienna kwota rezerwy obowiązkowej w okresie rezerwowym,

n — liczba dni kalendarzowych w okresie rezerwowym,

r — wysokość oprocentowania stosowana do naliczenia odsetek od środków

rezerwy obowiązkowej w okresie rezerwowym.

(Źródło: Uchwała nr 15/2004 Zarządu NBP, Dziennik Urzędowy NBP, nr

3/2004).

Dariusz K. Rosati, 2012/2013

33

Stopa referencyjna NBP, 01/1998-03/2014 (%)

Dariusz K. Rosati, 2012/2013

34

I/9

8

VI

XI

IV

IX

II

VI

I/0

0 XII V X III VIII

I/0

3

VI

XI

IV

IX

II

VI

I/0

5 XII V X III VIII

I/0

8

VI

XI

IV

IX

II

VI

I/1

0 XII V X III VIII

I/1

3

VI

XI

0

5

10

15

20

25

Stopa referencyjna NBP, 01/2007-03/2014, (%)

Dariusz K. Rosati, 2012/2013

35

I/0

7 II IIIIV VVI

VI

I/0

7VIIIIX XXIXII

I/0

8 II IIIIV VVI

VI

I/0

8VIIIIX XXIXII

I/0

9 II IIIIV VVI

VI

I/0

9VIIIIX XXIXII

I/1

0 II IIIIV VVI

VI

I/1

0VIIIIX XXIXII

I/1

1 II IIIIV VVI

VI

I/1

1VIIIIX XXIXII

I/1

2 II IIIIV VVI

VI

I/1

2VIIIIX XXIXII

I/1

3 II IIIIV VVI

VI

I/1

3VIIIIX XXIXII

I/1

4 II III

2,0

2,5

3,0

3,5

4,0

4,5

5,0

5,5

6,0

6,5

7,0

Operacje kredytowo-depozytowe NBP

• W przypadku prowadzenia przez NBP podstawowych operacji otwartego rynku z 7-

dniowym terminem zapadalności może dochodzić do znacznych wahań najkrótszych,

zwłaszcza jednodniowych, stóp rynku międzybankowego. Łagodzeniu tych wahań służą

operacje kredytowo-depozytowe, prowadzone z bankami komercyjnymi z ich inicjatywy:

kredyt lombardowy oraz lokata terminowa banków w NBP (depozyt na koniec dnia).

Operacje kredytowo-depozytowe NBP wpływają na wysokość stóp procentowych na rynku

pieniężnym, których górną granicę stanowi oprocentowanie kredytu lombardowego, a

dolną - oprocentowanie depozytu w NBP.

• NBP udziela bankom kredytu lombardowego pod zastaw skarbowych papierów

wartościowych. Kredyt ten umożliwia im pokrywanie krótkookresowych niedoborów

płynności. Udzielany jest na następujących zasadach:

– zastawem są skarbowe papiery wartościowe, a wysokość kredytu nie może

przekroczyć 80% ich wartości nominalnej,

– termin spłaty kredytu przypada w następnym dniu operacyjnym po dniu jego

udzielenia,

– warunkiem udzielenia kredytu jest uprzednia spłata wcześniej zaciągniętego kredytu.

• NBP oferuje też bankom możliwość składania krótkookresowego (jednodniowego)

depozytu w banku centralnym. Lokaty przyjmowane są do końca dnia operacyjnego, a

zwrot kwoty depozytu wraz z należnymi odsetkami następuje w kolejnym dniu

operacyjnym. Lokaty są oprocentowane według stopy zmiennej ustalanej przez Radę

Polityki Pieniężnej (stopy depozytowej).

• Lokaty te pozwalają bankom komercyjnym na zagospodarowanie nadwyżek płynnych

środków, co przeciwdziała spadkowi krótkookresowych procentowych stóp na rynku

międzybankowym poniżej stopy depozytowej.

• NBP oferuje też kredyt techniczny, pozwalający bankom na zaciągnięcie

nieprocentowanego kredytu w ciągu dnia operacyjnego, jego obecność ułatwia bankom

rozrachunki bieżące, ograniczając możliwość powstania napięć o charakterze

płynnościowym w sektorze bankowym;

Dariusz K. Rosati, 2012/2013

36

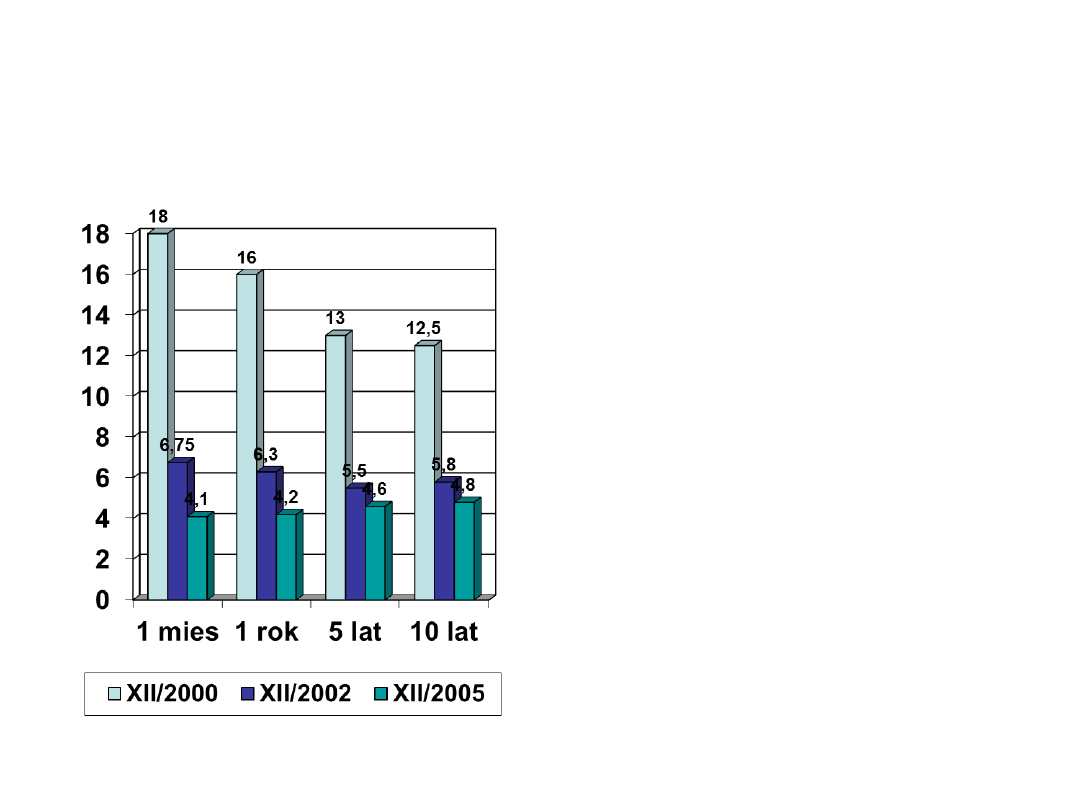

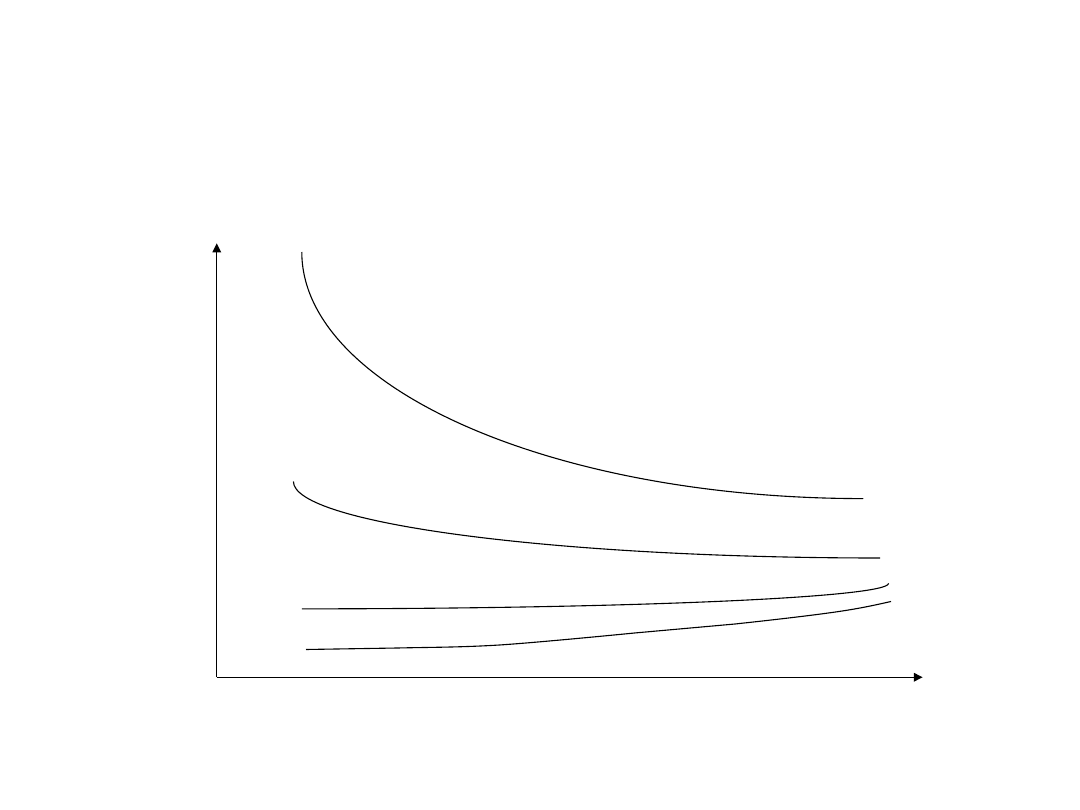

Krzywa rentowności (dochodowości) –

yield curve

• Krzywa rentowności pokazuje

rynkowe stopy rentowności papierów

dłużnych od najkrótszych do

najdłuższych okresów zapadalności;

• W normalnych warunkach (w okresie

niskiej inflacji) naturalnym kształtem

jest lekko rosnąca krzywa

rentowności;

• W okresach zwalczania wysokiej

inflacji krzywa jest opadająca;

• Krzywa rentowności jest dobrym

wskaźnikiem koniunktury: gdy jest

płaska lub opadająca, rynek

oczekuje pogorszenia koniunktury;

• NBP ma wpływ na „krótki koniec”

krzywej, ale „długi koniec” zależy od

oczekiwań inflacyjnych, a te zależą

głównie aktualnej polityki pieniężnej

i od sytuacji w finansach

publicznych;

• W Polsce krzywa rentowności

systematycznie obniżała się w miarę

postępów w obniżaniu inflacji;

obecnie jest lekko rosnąca i zbliżona

do krzywych w innych rozwiniętych

gospodarkach rynkowych.

Dariusz K. Rosati, 2012/2013

37

Przykład

Teorie krzywej rentowności

• Teoria oczekiwanych stóp procentowych: stopa długookresowa

zależy od aktualnej stopy krótkookresowej i jej oczekiwanego

poziomu w przyszłości;

Przykład: wysokość 12M stopy (i(

0,12

)) zależy od aktualnej wysokości

stóp 6M (i(

0,6

)) i oczekiwanej wysokości stóp 6M za 6 miesięcy (i(

6,12

));

[1+i(

0,12

)] = [1+0,5i(

0,6

)][1+0,5i(

6,12

)]

Gdy lewa strona < prawa strona, rentowności 12M są relatywnie

niskie, a więc ich ceny relatywnie wysokie; inwestorzy będą się

spodziewać, że rentowności 12M wzrosną dostosowując się do

oczekiwanych stóp 6M za 6 miesięcy (bo stopy i(

6,12

) są wyższe), i

będą sprzedawać papiery 12M, co spowoduje spadek ich cen, wzrost

rentowności i wyrównanie się lewej strony i prawej strony;

Odwrotny mechanizm, gdy lewa strona > prawa strona;

• Teoria preferencji płynności: banki preferują papiery krótkie ze

względów płynnościowych, bo ceny papierów krótkich są mniej

wrażliwe na zmiany stóp procentowych. Dlatego jeśli banki mają

inwestować w papiery długie (obligacje) to domagają się

stosownej premii za ryzyko zmian cen, co powoduje wzrost

rentowności papierów długich – stąd klasyczny kształt krzywej

rentowności;

Dariusz K. Rosati, 2012/2013

38

Terminowe stopy procentowe. Kontrakty FRA

• Wysokość długoterminowych stóp procentowych zależy od

oczekiwanego w przyszłości poziomu krótkoterminowych

stóp procentowych;

• Rynek kontraktów FRA (forward rate agreement): oferuje

zabezpieczenie przed odchylaniem się przyszłej wysokości

stóp krótkich od ich oczekiwanego poziomu w dniu zawarcia

kontraktu;

• Na przykład: terminowa stopa procentowa w kontrakcie FRA

3x6, odzwierciedlająca oczekiwany poziom stopy 3M za 3

miesiące jest określona przez różnicę pomiędzy aktualną

stopą 3M i aktualną stopą 6M;

• Oprocentowanie kontraktów FRA jest dobrym wskaźnikiem

oczekiwań rynków finansowych co do decyzji banków

centralnych dotyczących stóp procentowych; jeśli

terminowe stopy rosną, rynki oczekują podwyżek stóp

procentowych;

Dariusz K. Rosati, 2012/2013

39

Zmiany krzywej rentowności w Polsce

Stopa rentowności

XII/2000

XII/2002

XII/2006

XII/2010

0 1 mies

1 rok

5 lat

10 lat Okres

zapadalności

Dariusz K. Rosati, 2012/2013

40

Łagodzenie ilościowe (QE)

• Łagodzenie ilościowe (quantitative easing – QE) polega na zwiększaniu podaży

pieniądza rezerwowego przez bank centralny poprzez bezwarunkowy skup rządowych

(także korporacyjnych, samorządowych) papierów wartościowych na wtórnym rynku

(operacje outright);

• Efektem jest wzrost sumy aktywów (papiery wartościowe) i pasywów (pieniądz

rezerwowy) w bilansie banku centralnego;

• Metoda QE jest stosowana w sytuacji zagrożenia deflacją, gdy stopy procentowe są

bardzo niskie (bliskie zeru) i nie mogą dalej być obniżane w celu pobudzenia

koniunktury;

• W ten sposób bank centralny, formalnie przestrzegając zakazu bezpośredniego

udzielania pożyczek rządowi (w celu finansowania deficytu), faktycznie pomaga w

finansowaniu wydatków rządowych pośrednio poprzez zakup papierów od banków

komercyjnych;

• QE w USA: Fed stosował QE w okresie kryzysu w latach 2008-2009, FED uruchomił

kolejną rundę QE (tzw. QE2) w listopadzie 2010r na kwotę 600 mld USD (do kwietnia

2011r), oraz kolejną rundę we wrześniu 2011 (zamiana papierów krótkich na długie -

operacja TWIST);

• Trzecia runda – QE3 – ogłoszona we wrześniu 2012 r: Fed ma skupować obligacje i

papiery wartościowe do kwoty 40 mld USD miesięcznie „tak długo, jak to będzie

potrzebne”, a stopy procentowe mają pozostać niezmienione aż do połowy 2015

roku;

• Japonia stosowała QE w latach 2001-2002 i obecnie;

Dariusz K. Rosati, 2012/2013

41

Cele i ryzyka QE

• Cele QE:

– wzrost płynności w sektorze bankowym (w warunkach powszechnego

„delewarowania” ilość pieniądza spadałaby, a wraz z nim produkcja

i/lub ceny. QE ma temu zapobiec) i usunięcie credit crunch;

– obniżenie długich stóp procentowych;

– osłabienie kursu (nieoficjalnie, jako side effect);

• Ryzyka związane z QE:

– Wzrost długu publicznego musi prowadzić do wzrostu podatków w

przyszłości, wyższych stóp procentowych i wolniejszego wzrostu;

– QE obecnie wymusza działania odwrotne w (nieodległej) przyszłości,

czyli zacieśnienie polityki pieniężnej na jakiś czas;

– QE zakłóca mechanizm rynkowy: nie wiadomo, jaka jest stopa

procentowa równowagi, co może powodować bąble spekulacyjne;

• Ryzyko inflacji?

– QE prowadzi do wzrostu pieniądza rezerwowego, a niekoniecznie

podaży pieniądza ogółem;

– Inflacja jest możliwa tylko w warunkach szybkiego wzrostu wydatków;

ale w warunkach kryzysu i credit crunch nie ma możliwości wzrostu

inflacji;

Dariusz K. Rosati, 2012/2013

42

Document Outline

- Slide 1

- Mechanizm zmian podaży pieniądza przez bank centralny

- Slide 3

- Mechanizm podaży pieniądza: wnioski

- Operacje otwartego rynku - OOR (open market operations)

- Operacje otwartego rynku – przygotowanie i przebieg

- Slide 7

- Slide 8

- Banki w Polsce (2013 – NBP i banki komercyjne)

- Instrumenty polityki pieniężnej

- Stopa procentowa – pojęcie, funkcje

- Stopa procentowa w krótkim i długim okresie

- Naturalna stopa procentowa - podstawy

- NSP - dekompozycja

- Slide 15

- Slide 16

- Rodzaje stóp procentowych w Polsce

- Wysokość stóp procentowych NBP w Polsce (stan na 31.03.2014r)

- Operacje otwartego rynku w Polsce

- Pakiet zaufania

- Stopy procentowe a stopa rezerwy obowiązkowej

- Transmisja impulsów: rynek pieniężny i stawki IBOR

- Stawki WIBOR

- Stawki WIBOR1M, %, notowania dzienne, 19.12.2003-31.12.2013

- Stawka POLONIA

- Stawka Polonia, %

- Stawka POLONIA jako cel operacyjny NBP

- Kontrakty OIS (overnight interest swap)

- Rozliczenie kontraktu OIS

- Stopa rezerwy obowiązkowej w Polsce

- Naliczanie i rozliczanie rezerwy obowiązkowej

- Kary za niedobór rezerwy obowiązkowej

- Oprocentowanie rezerwy obowiązkowej

- Stopa referencyjna NBP, 01/1998-03/2014 (%)

- Stopa referencyjna NBP, 01/2007-03/2014, (%)

- Operacje kredytowo-depozytowe NBP

- Krzywa rentowności (dochodowości) – yield curve

- Teorie krzywej rentowności

- Terminowe stopy procentowe. Kontrakty FRA

- Zmiany krzywej rentowności w Polsce

- Łagodzenie ilościowe (QE)

- Cele i ryzyka QE

Wyszukiwarka

Podobne podstrony:

PP Wyklad 14 Polityka pieniezna w EMU

PP Wyklad 7 Reguly polityki pienieznej

PP Wyklad 4 Cele polityki pienieznej

INSTRUMENTY POLITYKI PIENIĘŻNEJ W NBP-przerobione na word, Wykłady rachunkowość bankowość

wyklad iii i iv podaz pieniadza i instrumenty polityki pienieznej

(Instrument polityki pienieznej)

Instrumenty polityki pieniężnej zadania

18 Instrumenty polityki pieniężnej?nku?ntralnego

Funkcje?nku?ntralnego ?le oraz instrumenty polityki pieniężnej

Wykład 10 Polityka pieniężna reguły, instytucje

instrumenty polityki pienieznej

instrumenty polityki pieniężnej NBP (3 str), Finanse

3 Instrumenty polityki pieniężnej

Polityka Pieniężna - wykłady, FiR, Polityka Pieniężna

BC3 Instrumenty polityki pieniężnej

Funkcje banku centralnego Cele oraz instrumenty polityki pieniężnej

Polityka pieniężna, wykłady - studia, Polityka pienięzna

Instrumenty polityki pieniezej Nieznany

więcej podobnych podstron