Plan wykładu 3

Poda

ż

pieni

ą

dza gospodarce

1.

Agregaty pieni

ęż

ne M1,M2,M3 ……………………….

2.

Mno

ż

nik kreacji pieni

ą

dza……………………………..

3.

Poda

ż

pieni

ą

dza i Baza Monetarna w Polsce ……..

Współczesny pieni

ą

dz jest instrumentem finansowym spełniaj

ą

cym

podstawow

ą

zasad

ę

rachunkowo

ś

ci – zasad

ę

podwójnego zapisu.

Zawsze wyst

ę

puje w aktywach wła

ś

ciciela i jednocze

ś

nie w pasywach innego podmiotu.

Wyst

ę

puj

ą

ce w trzech formach pieni

ą

dze s

ą

aktywem finansowym ich wła

ś

cicieli (osób fizycznych i

prawnych) i pasywem (zobowi

ą

zaniem) emitentów:

• Pieni

ą

dz gotówkowy jest zobowi

ą

zaniem banku centralnego.

• Pieni

ą

dz bezgotówkowy wyst

ę

puje w pasywach banków depozytowo –

kredytowych prowadz

ą

cych rachunki klientów.

• Pieni

ą

dz elektroniczny jest zobowi

ą

zaniem emitenta elektronicznego no

ś

nika

informacji (np. banku depozytowo kredytowego, innej instytucji pieni

ą

dza

elektronicznego).

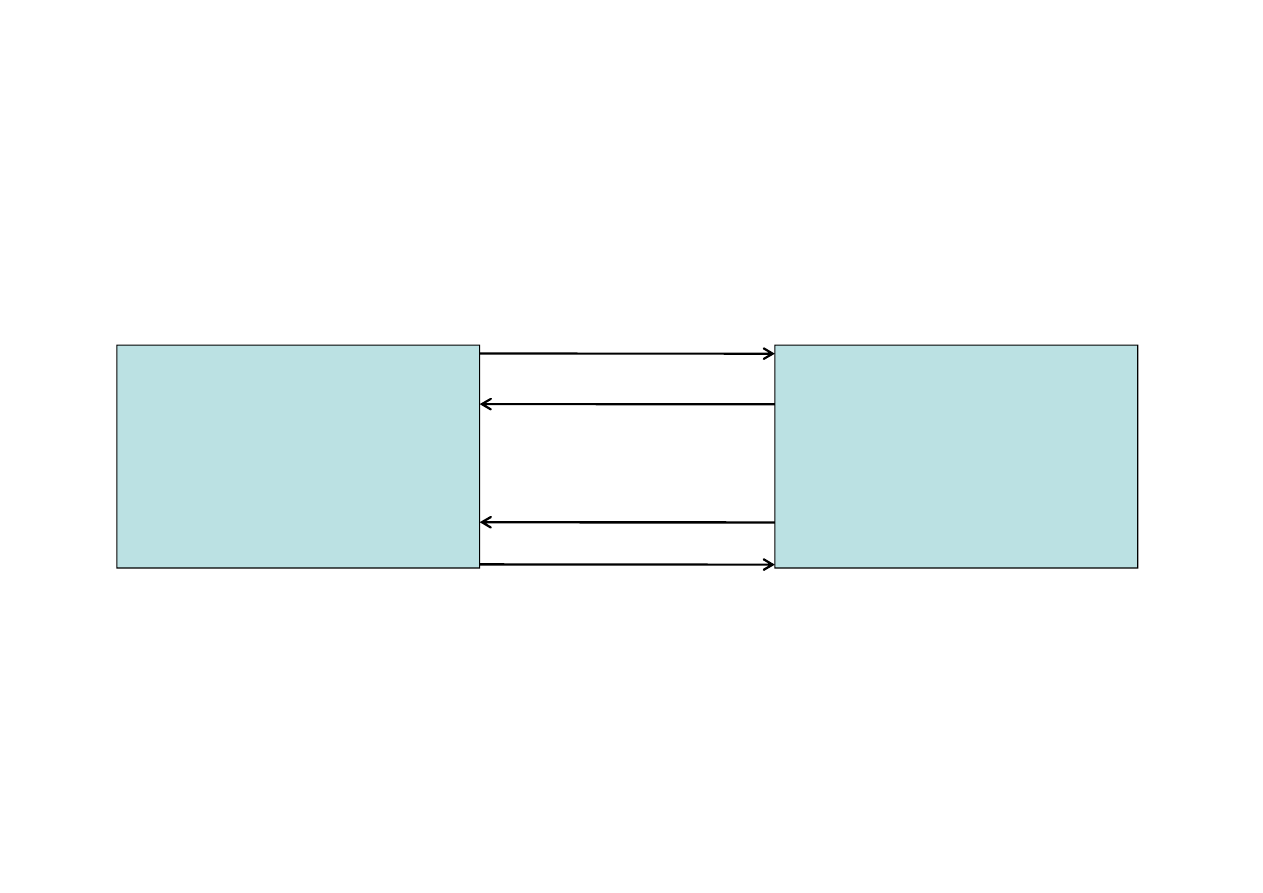

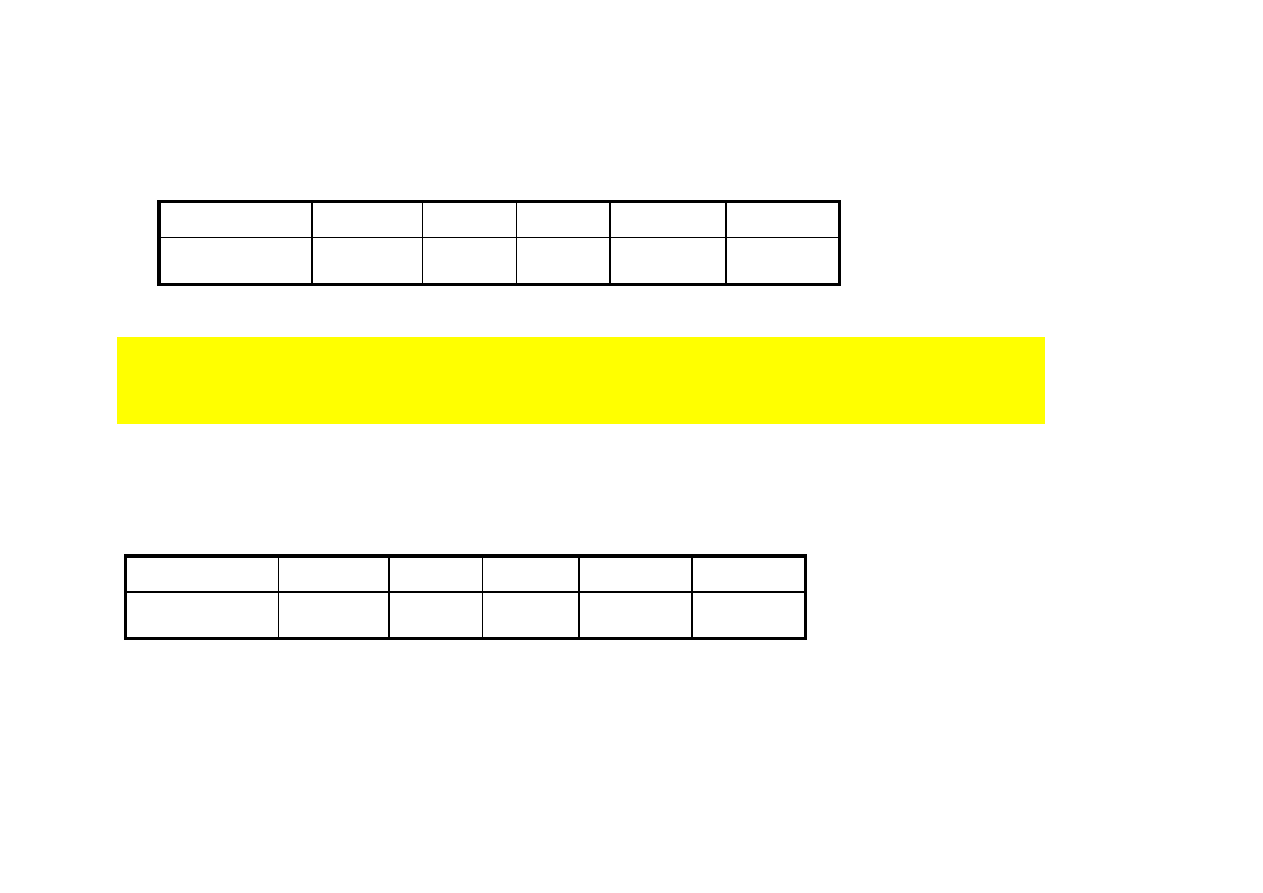

Schemat poda

ż

y pieni

ą

dza w gospodarce

Bank centralny

Aktywa Pasywa

Emisja gotówki (EG)

Rachunki BDK (RO)

Banki depozytowo-kredytowe

Aktywa Pasywa

Gotówka w kasie (BG) Depozyty ludności (DG)

Rachunki w BC (RO) Depozyty przedsiębiorstw

(DP)

Gospodarstwa domowe

Aktywa Pasywa

Gotówka (GG)

Depozyty w BDK

(DG)

Przedsiębiorstwa

Aktywa Pasywa

Gotówka (GP)

Depozyty w BDK

(DP)

Zagranica

Aktywa Pasywa

Gotówka (GZ)

Depozyty w BDK

(DZ)

Baza Monetarna = EG + RO

Podaż pieniądza M

s

= GG + GP + DG + DP + DZ

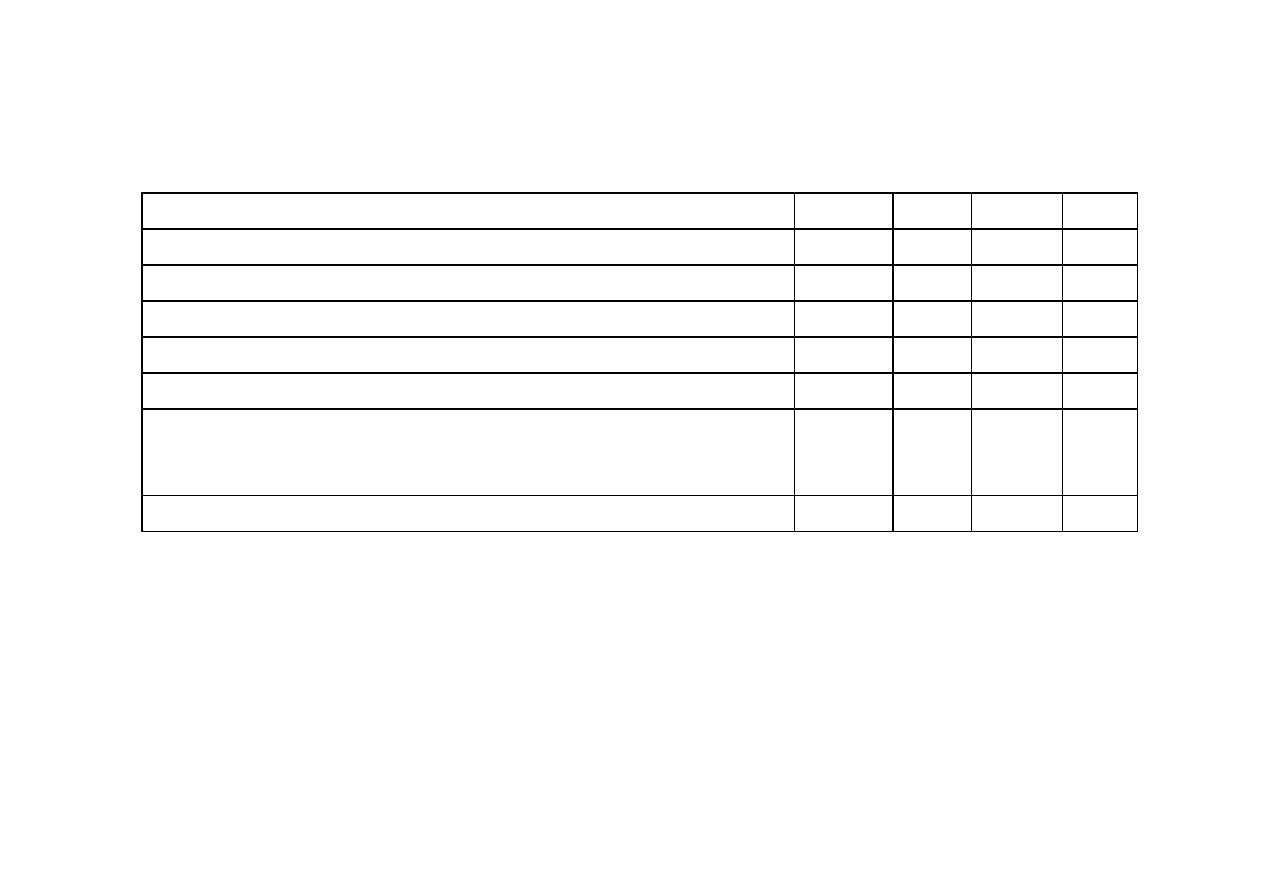

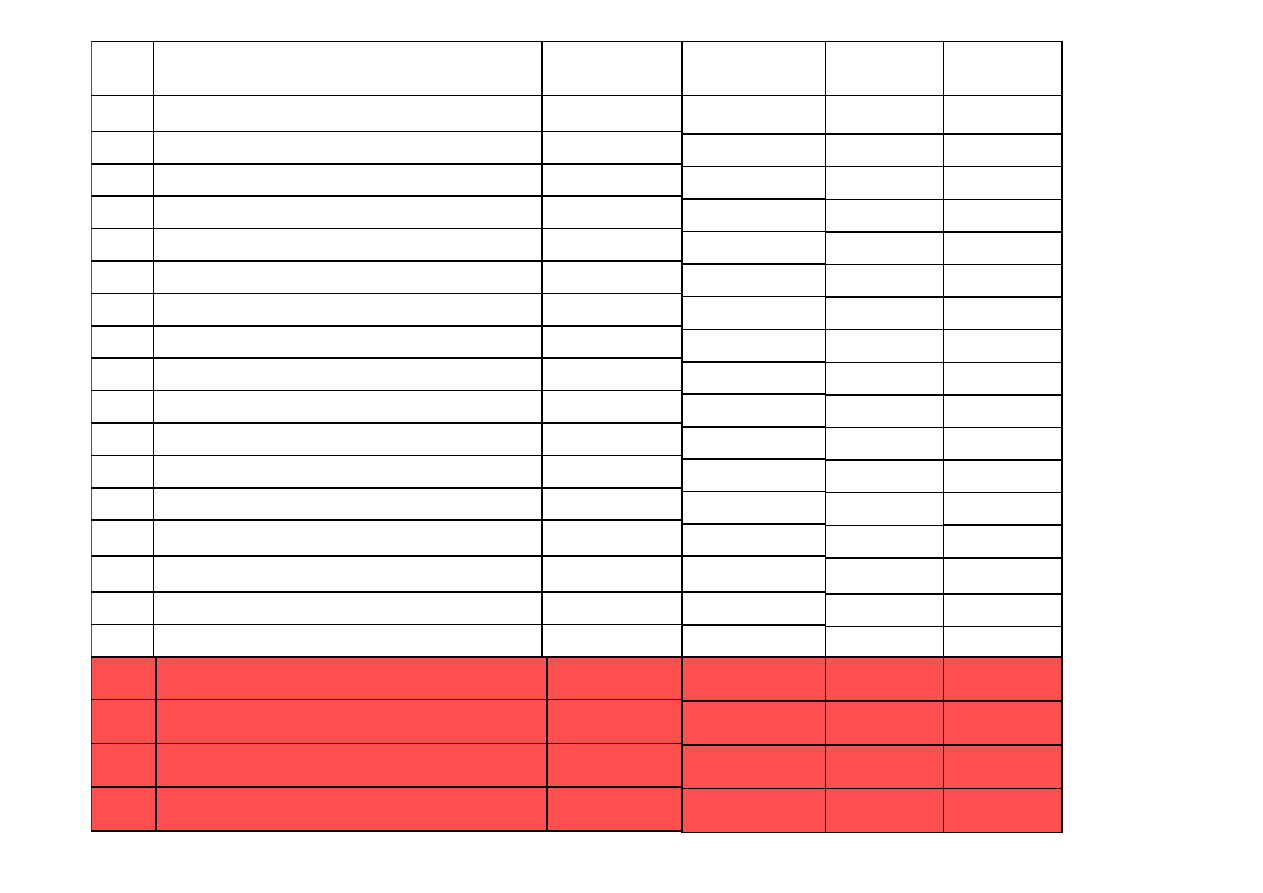

Poda

ż

pieni

ą

dza w Polsce, stan na 31 grudnia 2008 i 30 wrze

ś

nia 2010.

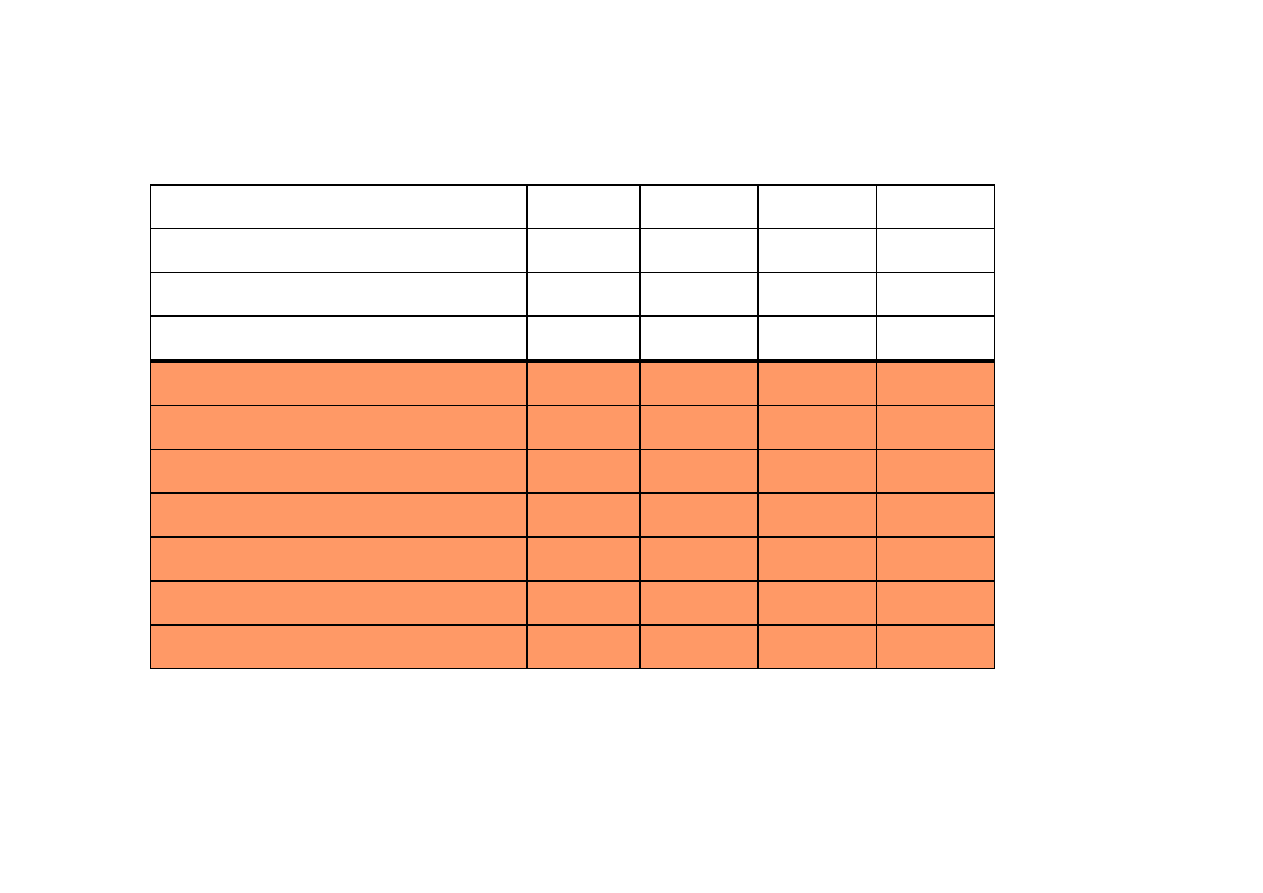

Agregaty pieni

ęż

ne M1, M2 i M3 wg. NBP

mld zł

%

mld zł

%

1. Gotówka w obiegu (poza kasami banków)

90,7

13,6

91,7

12,2

2. Depozyty bie

żą

ce

259,0

38,9

327,5

43,5

M1 = 1 + 2

349,7

52,5

419,2

55,7

3. Depozyty terminowe z terminem pierwotnym do 2 lat

310,6

46,6

325,3

43,2

M2 = M1 + 3

660,3

99,1

744,5

98,9

4*. Zobowi

ą

zania banków z tytułu operacji

z przyrzeczeniem odkupu

Dłu

ż

ne papiery warto

ś

ciowe z terminem wykupu do 2 lat

3,5

1,8

0,5

0,3

5,4

2,4

0,7

0,3

M3 = M2 + 4

666,3

100,0

752,9

100,0

Ź

ródło: NBP

4* do pozycji tej nale

żą

:

•

Zobowi

ą

zania banków komercyjnych z tytułu operacji z przyrzeczeniem odkupu,

•

Dłu

ż

ne papiery emitowane przez banki komercyjne z terminem wykupu do 2 lat,

•

Jednostki uczestnictwa w funduszach rynku pieni

ęż

nego

b = B/M = 14,0% - skłonno

ść

do utrzymywania gotówki

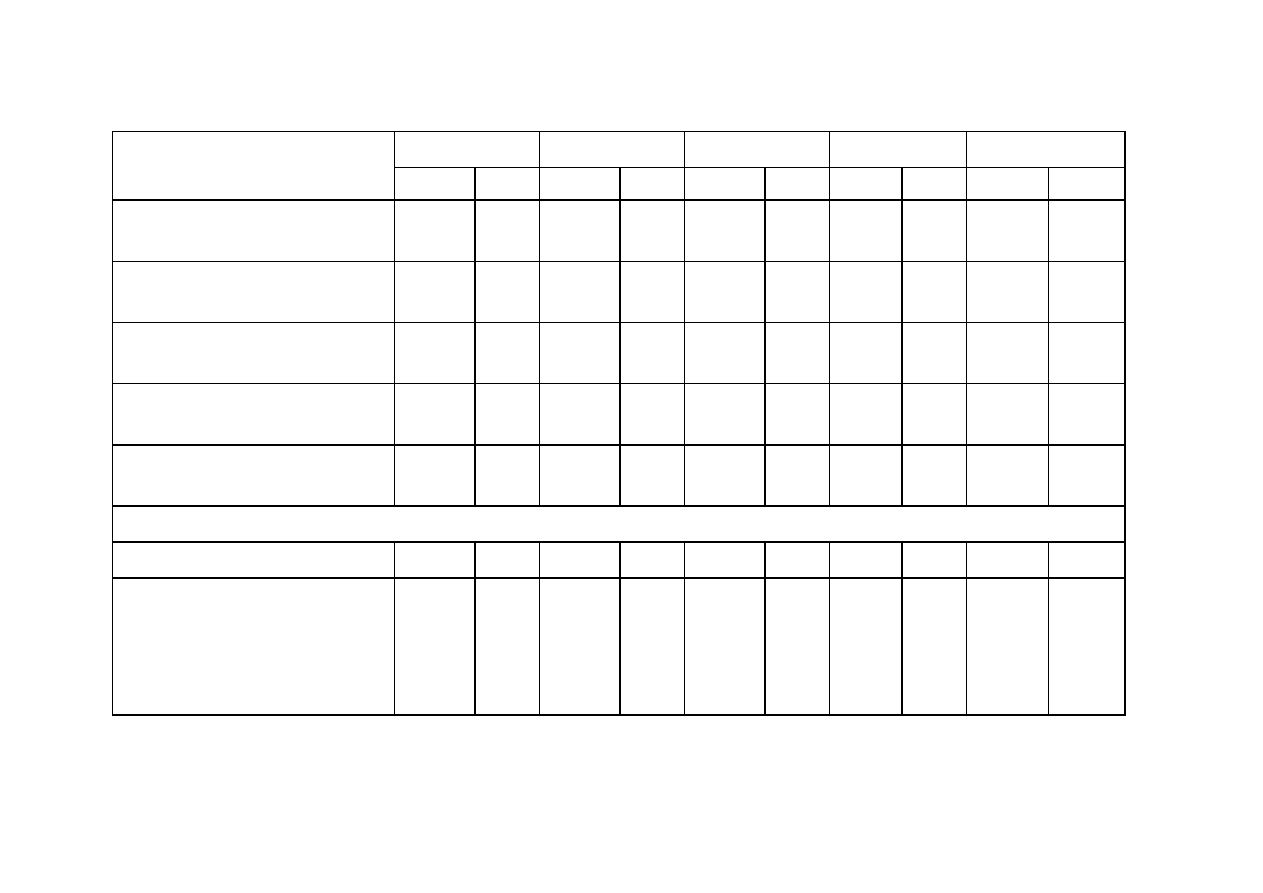

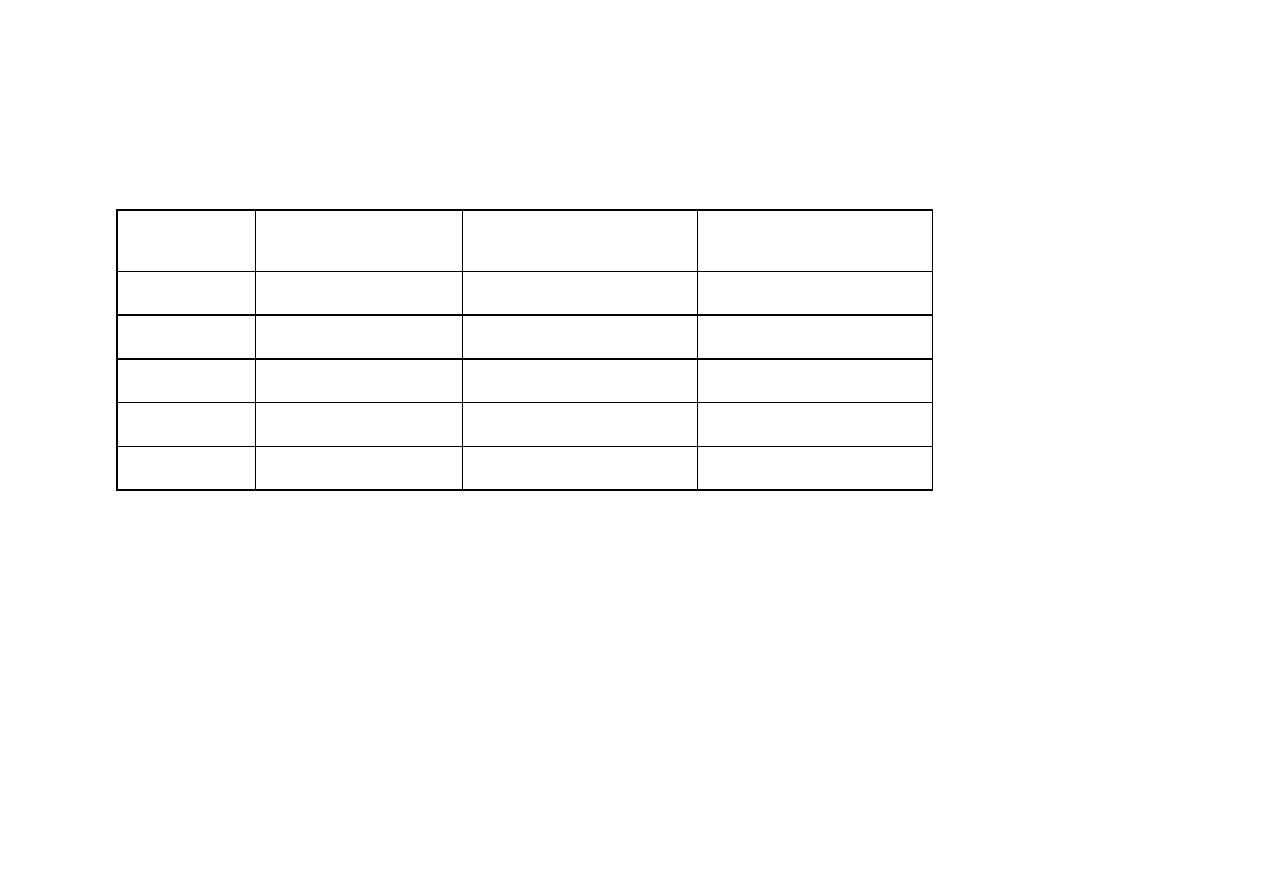

Podaż pieniądza w Polsce w latach 1993 – 2008 (stan na koniec roku) w mld zł

Wyszczególnienie / lata

1993

1996

2000

2002

2008

mld zł

%

mld zł

%

mld zł

%

mld zł

%

mld zł

%

Podaż pieniądza ogółem

(M3)

55,9

100,0

140,4

100,0

300,8

100,0

322,0

100,0

666,3

100,0

Pieniądz gotówkowy w

obiegu (G)

10,0

17,9

23,6

16,8

34,1

11,3

42,2

13,1

90,7

13,6

Depozyty ogółem

45,9

82,1

116,8

83,2

266,7

88,7

277,8

86,9

569,6

85,5

- gospodarstw domowych

b.d.

b.d.

191,1

63,6

196,3

61,0

332,7

50,0

- podmiotów gospodarczych

b.d.

b.d.

75,6

25,1

81,5

25,9

236,9

35,6

Produkt Krajowy Brutto

155,8

362,3

713,4

771,1

1220,0

Skłonność do utrzymania

pieniądza

Wskaźnik monetyzacji

gospodarki

k = M3/ PKB

35,9

38,7

42,2

41,8

54,6

Źródło: dane NBP

Mechanizm kreacji pieni

ą

dza w gospodarce

Bank centralny

Aktywa Pasywa

+100 Kredyt

Emisja gotówki (EG)

aukcyjny (1)

+14 (2)

+ 11(3)

+ 9(4)

Rachunki BDK (RO)

+100 (1)

+5 (2)

+3(3)

+ 3(4)

Banki depozytowo-kredytowe

Aktywa Pasywa

Gotówka w kasie (BG) Depozyty ludności (DG)

-14(2)

-11(3)

– 9(4)

Rachunki w BC (RO) Depozyty przed. (DP)

+100 (1)

+5(2)

+ 71(3)

+

86 (2)

+ 70(3)

+ 56(4)

Kredyt dla przed.

Kredyt aukcyjny(1)

+100 (2

)

+ 65(4)

+100(1)

Kredyt dla GD

+ 81(3)

Gospodarstwa domowe

Aktywa Pasywa

Gotówka (GG)

Kredyt w

BDK

+14 (2)

+ 11(3)

+ 9(4)

+

81 (3)

Depozyty w BDK

Przedsiębiorstwa

Aktywa Pasywa

Gotówka (GP)

Kredyt w BDK

+100 (2)

+ 65(4)

Depozyty w BDK (DP)

+86 (2)

+70 (3)

+ 56 (4)

b = 14%, r

o

= 5%

+M

s

= (2)[14 GG +86 DP] = 100

+ (3)[

11 GG + 70 DP] = 181

+ (4)[9 GG + 56 DP](4) = 246 + …….

Mnożnik kreacji pieniądza

Kreacja pieniądza w gospodarce następuje na skutek:

• Zasilenia w pieniądz BDK przez Bank Centralny – wzrost Bazy Monetarnej +BM,

• Akcję kredytową BDK, która zasila w pieniądz przedsiębiorstwa, państwo i GD,

• Depozyty przedsiębiorstw i GD w BDK, które powodują powrót pieniądza do sektora

bankowego,

Kreację pieniądza w gospodarce hamują:

• Stopa rezerwy obowiązkowej (r

o

)

• Skłonność do utrzymywania gotówki (b)

m – przeciętny mnożnik kreacji pieniądza

M

S

= BM

×

m

1

m =

(r

o

+ b – r

o

×

b)

Mno

ż

nik kreacji pieni

ą

dza oblicza si

ę

jako wska

ź

nik przeci

ę

tny i kra

ń

cowy:

M

S

•

przeci

ę

tny m =

BM

∆

M

S

. kra

ń

cowy m

’

=

∆

BM

m

’

– kra

ń

cowy mno

ż

nik kreacji pieni

ą

dza

∆

M

S

=

∆

BM

×

m

’

1

m

’

=

(r

o

+ b

’

– r

o

×

b

’

)

gdzie:

b

’

kra

ń

cowa skłonno

ść

do utrzymywania gotówki =

∆

G/

∆

M

S

przeci

ę

tna i kra

ń

cowa stopa rezerwy obowi

ą

zkowej r

o

s

ą

równe

Je

ż

eli m

’

jest const., wówczas m = m

’

(mno

ż

nik kra

ń

cowy równy jest przeci

ę

tnemu)

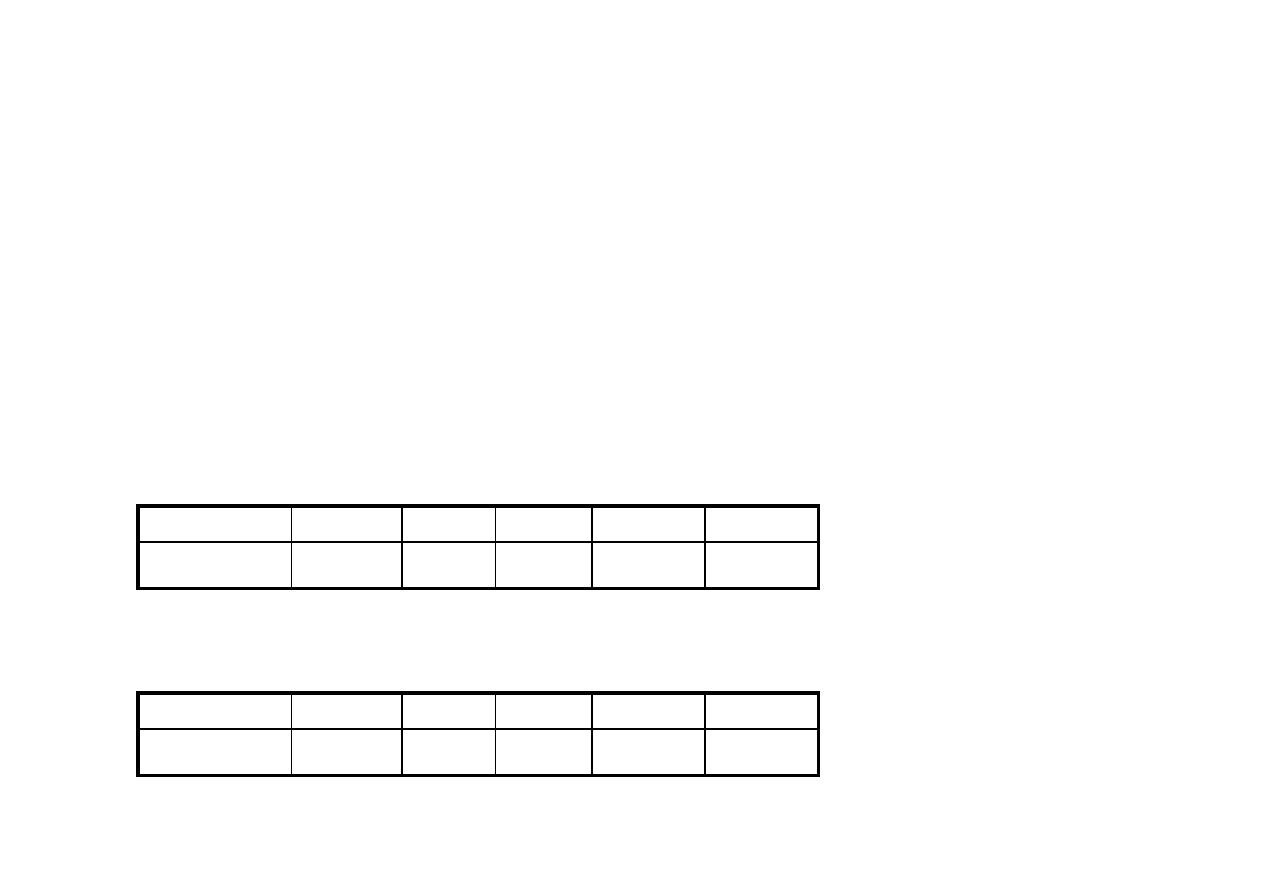

Baza monetarna i poda

ż

pieni

ą

dza w Polsce w mld zł

31.12.2007

Baza monetarna – pieni

ą

dz rezerwowy

102,7

Gotówka z kasami banków

85,7

Rachunki bie

żą

ce banków

16,8

Poda

ż

pieni

ą

dza

561,6

Gotówka w obiegu

77,2

Depozyty

472,2

Mno

ż

nik kreacji pieni

ą

dza (przeci

ę

tny)

5,5

Mno

ż

nik kreacji pieni

ą

dza (kra

ń

cowy)

Udział gotówki (przeci

ę

tny)

13,7%

Udział gotówki (kra

ń

cowy)

30.09.2008

109,7

90,7

18,9

629,1

82,5

535,5

5,7

9,6

13,1%

7,9%

30.10.2008

128,4

100,6

27,7

637,4

90,6

536,5

5,0

0,4

14,2%

95,2%

30.09.2010

123,5

100,7

22,7

752,9

91,7

652,8

6,1

- 23,6

12,6 %

0,9%

Plan wykładu 4

Cele i instrumenty polityki pieni

ęż

nej banku centralnego

1.Cele polityki pieni

ęż

nej……………………………………….

2.Polityka stopy rezerwy obowi

ą

zkowej…………………….

3.Polityka walutowa…………………………………………….

4.Polityka stóp procentowych…………………………………

5.Polityka otwartego rynku………………………………………..

6.Stopy procentowe w Polsce i na

ś

wiecie……………………..

Cel banku centralnego jest okre

ś

lony w Konstytucji i Ustawie o NBP.

„Podstawowym celem działalno

ś

ci NBP jest utrzymanie stabilnego poziomu cen,

przy jednoczesnym wspieraniu polityki gospodarczej Rz

ą

du, o ile nie ogranicza to

podstawowego celu NBP.”

Cel inflacyjny Rada Polityki Pieni

ęż

nej od wielu lat okre

ś

la na poziomie 2,5% z mo

ż

liwo

ś

ci

ą

odchyle

ń

o 1 p.p. w dół i w gór

ę

.

Bank centralny formułowa

ć

mo

ż

e w swojej polityce pieni

ęż

nej inne cele

Cel

nadrz

ę

dny

Cel inflacyjny

Cel

po

ś

redni

Przyrost agregatu pieni

ęż

nego

(M1, M2, M3)

Stopy procentowe

Kurs

walutowy

Cel

operacyjny

Krótkoterminowe

stopy

procentowe

Baza

monetarna

brak

Kurs

walutowy

brak

brak

Cel inflacyjny RPP traktuje (jak wiele innych banków centralnych) jako cel nadrz

ę

dny,

jedyny i bezpo

ś

redni.

Wszystkie pozostałe (stopy procentowe, poda

ż

pieni

ą

dza, baza monetarna, kursy walutowe)

s

ą

instrumentami w realizacji celu inflacyjnego.

Kryteria niezale

ż

no

ś

ci

•

Długo

ść

kadencji Prezesa Zarz

ą

du (6 lat) –

dłu

ż

sza od parlamentu w nie

pokrywaj

ą

cych si

ę

terminach

•

Procedura wyboru Prezesa Zarz

ą

du – nieodwołalno

ść

Prezesa

•

Kolegialno

ść

władz NBP -

Rada Polityki Pieni

ęż

nej, Komisja Nadzoru Finansowego,

Zarz

ą

d NBP, Bankowy Fundusz Gwarancyjny

•

Odpowiedzialno

ść

przed parlamentem za realizacj

ę

polityki pieni

ęż

nej –

zało

ż

enia rocznej i

ś

rednioterminowej polityki pieni

ęż

nej i sprawozdanie z ich realizacji

NBP realizuje swój cel konstytucyjny posiadaj

ą

c niezale

ż

no

ść

od innych

organów pa

ń

stwa.

Instrumenty polityki pieni

ęż

nej

Od roku 1998 organem odpowiedzialnym za polityk

ę

pieni

ęż

n

ą

jest 10 osobowa

Rada Polityki Pieni

ęż

nej,

RPP realizuje strategi

ę

nadrz

ę

dnego bezpo

ś

redniego celu inflacyjnego, ogłasza i

stara si

ę

osi

ą

gn

ąć

ś

redniookresowy i roczny cel inflacyjny

I.

Polityka stopy rezerwy obowi

ą

zkowej r

o

Rezerwa obowi

ą

zkowa jest utrzymywana na rachunku w BC jako cz

ęść

przyj

ę

tych depozytów z wył

ą

czeniem depozytów mi

ę

dzybankowych.

Istniej mo

ż

liwo

ść

ró

ż

nicowania stopy w zale

ż

no

ś

ci od

•

terminu zapadalno

ś

ci

•

waluty

Górn

ą

granic

ę

stopy (30%) okre

ś

la Prawo Bankowe. W pierwszym

okresie transformacji stopy rezerwy były bardzo wysokie.

Aktualnie wynosi 3,5% (EUW – 2%). Od 2004 roku jest oprocentowana.

Oprocentowanie jest poni

ż

ej rynku i zasila specjalny fundusz

gwarantowania kredytów w dyspozycji BFG

Instrumenty polityki pieni

ęż

nej

II. Polityka walutowa

2.

Zasady kształtowania kursów walutowych (ustala Rada Ministrów na wniosek NBP)

•

Kurs waluty sztywny – administrowany przez pa

ń

stwo

Zmiany kursu: dewaluacja – rewaluacja

stycze

ń

1990 – pa

ź

dziernik 1991

•

Kurs płynny – rynkowy. Kurs zale

ż

y od popytu i poda

ż

y walut na FOREX-ie

z mo

ż

liwo

ś

ci

ą

interwencyjnych zakupów b

ą

d

ź

sprzeda

ż

y walut przez BC.

Zmiany kursu: deprecjacja – aprecjacja

kwiecie

ń

2000 - ?

•

Polityka w

ęż

a walutowego – zmienno

ść

kursu w okre

ś

lonych granicach w

stosunku do jednej waluty, b

ą

d

ź

koszyka walut.

Pa

ź

dziernik 1991 – marzec 2000

Exchange Rate Mechanizm II ?

1.

Zakres wymienialno

ś

ci waluty – stopniowalny w zale

ż

no

ś

ci od podmiotu i celu, dla

którego nabywa walut

ę

(wymienialno

ść

wewn

ę

trzna i zewn

ę

trzna).

Złoty jest aktualnie walut

ą

w pełni wymienialn

ą

według standardów MFW.

Pa

ń

stwo przyst

ę

puj

ą

ce do Europejskiej Unii Walutowej poza stabilizacj

ą

kursu walutowego na dwa lata

przed przyj

ę

ciem EUR (ERM II) powinno spełni

ć

w ostatnim roku przed przyst

ą

pieniem nast

ę

puj

ą

ce

warunki (kryteria z Maastricht):

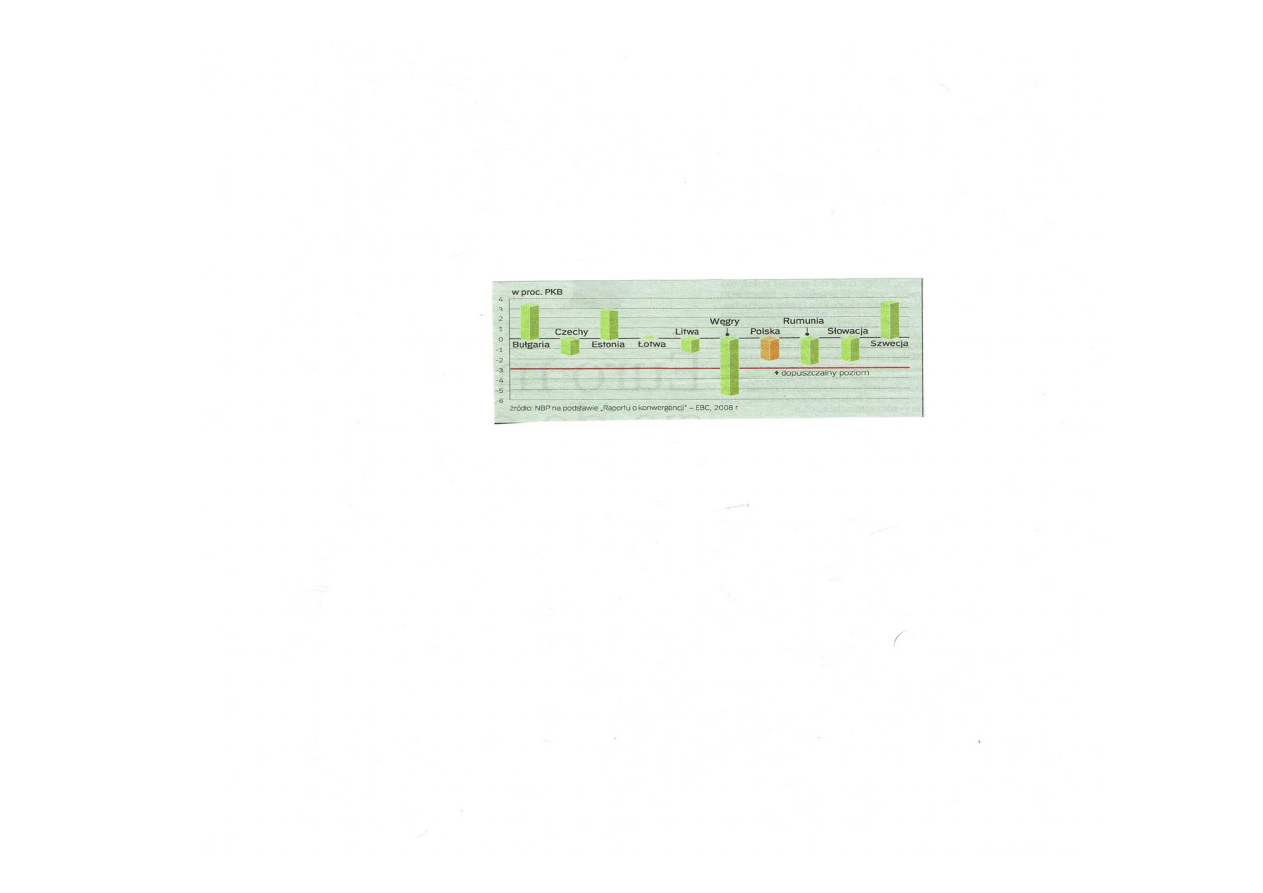

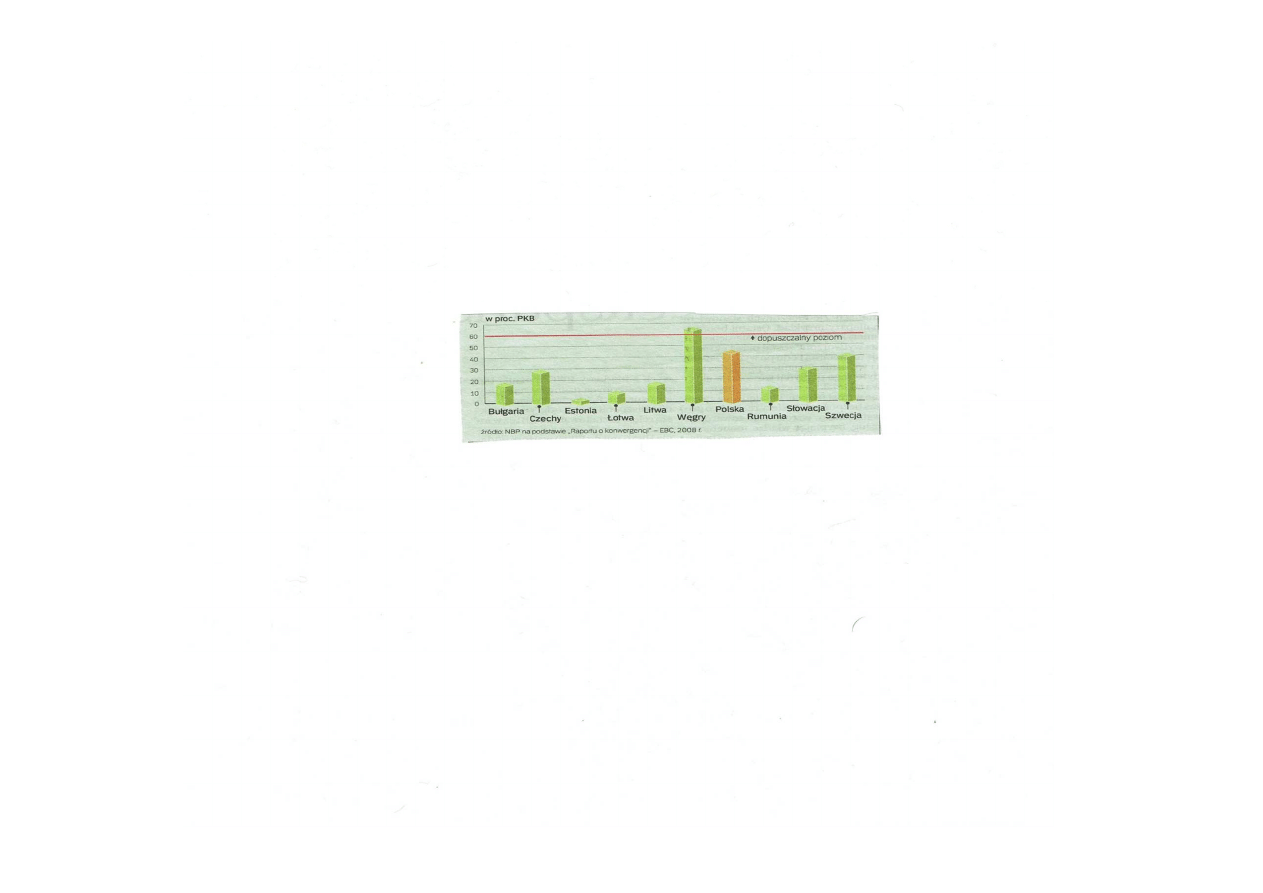

• Stosunek deficytu bud

ż

etowego do PKB nie wy

ż

szy od 3%

• Stosunek długu publicznego do PKB nie wy

ż

szy od 60%

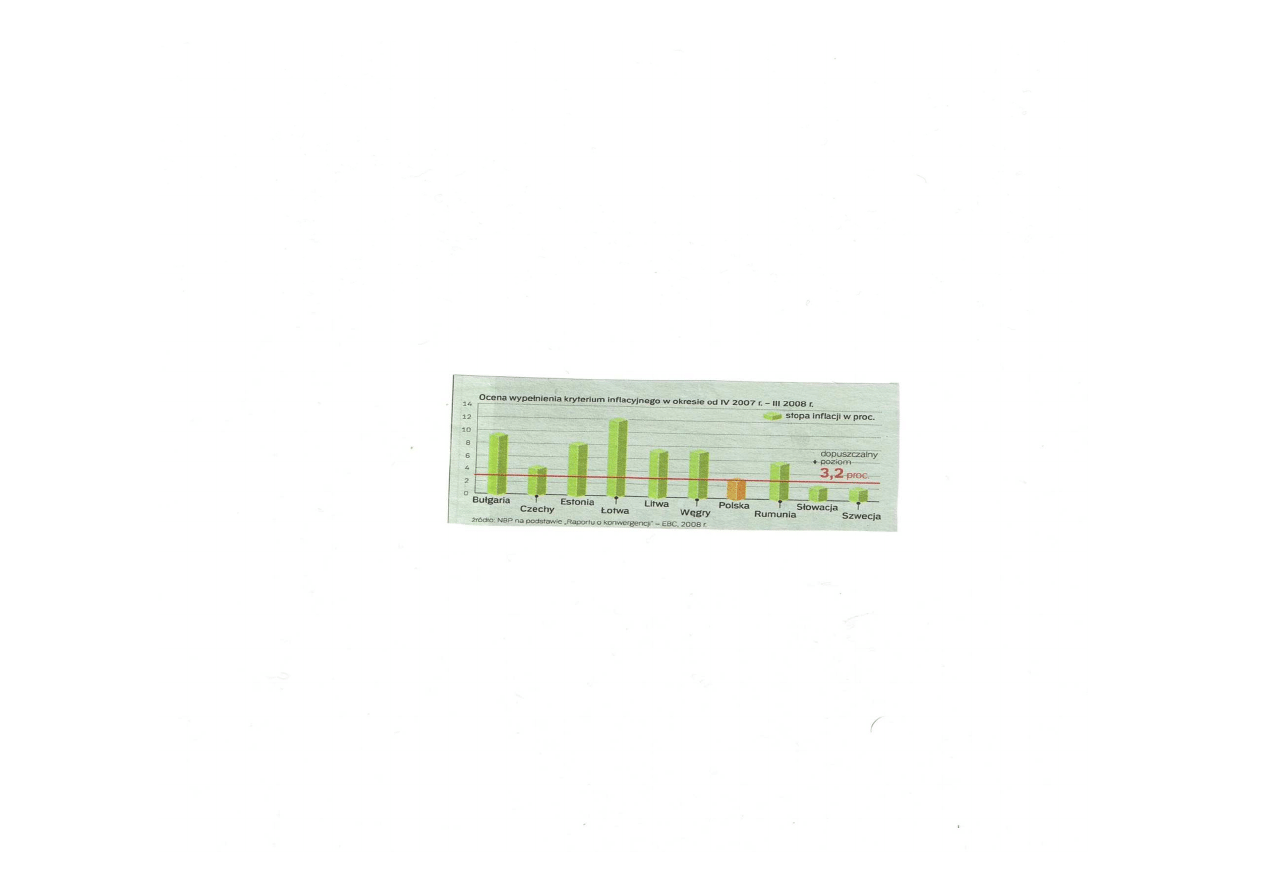

• Stopa inflacji nie powinna by

ć

wy

ż

sza o wi

ę

cej ni

ż

1,5 pkt. proc. od

ś

redniej stopy inflacji

w porównaniu ze stopami trzech krajów o najni

ż

szej stopie inflacji w EUW

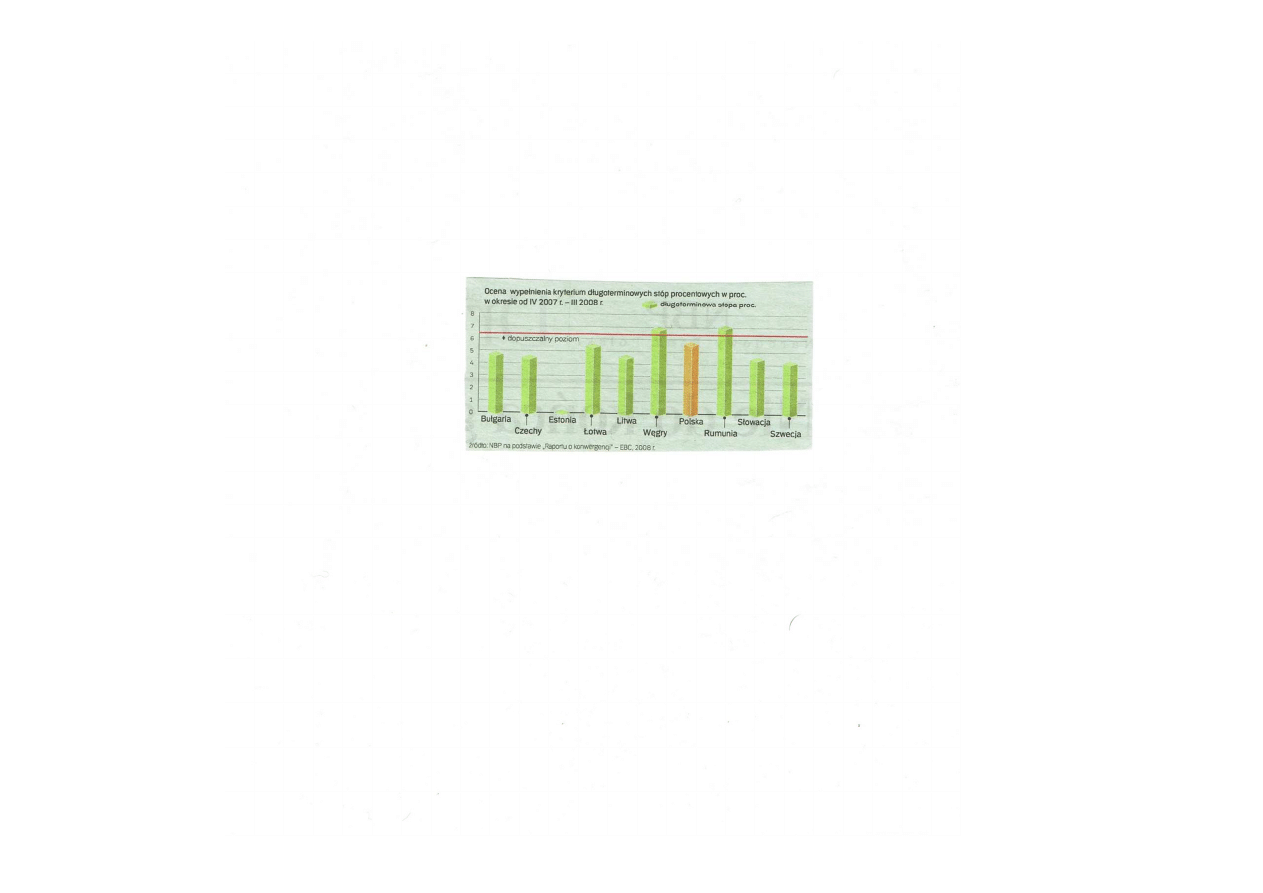

• Poziom długoterminowych stóp procentowych nie b

ę

dzie wy

ż

szy o 4 pkt. proc. w porównaniu ze

stopami trzech krajów o najni

ż

szej stopie inflacji.

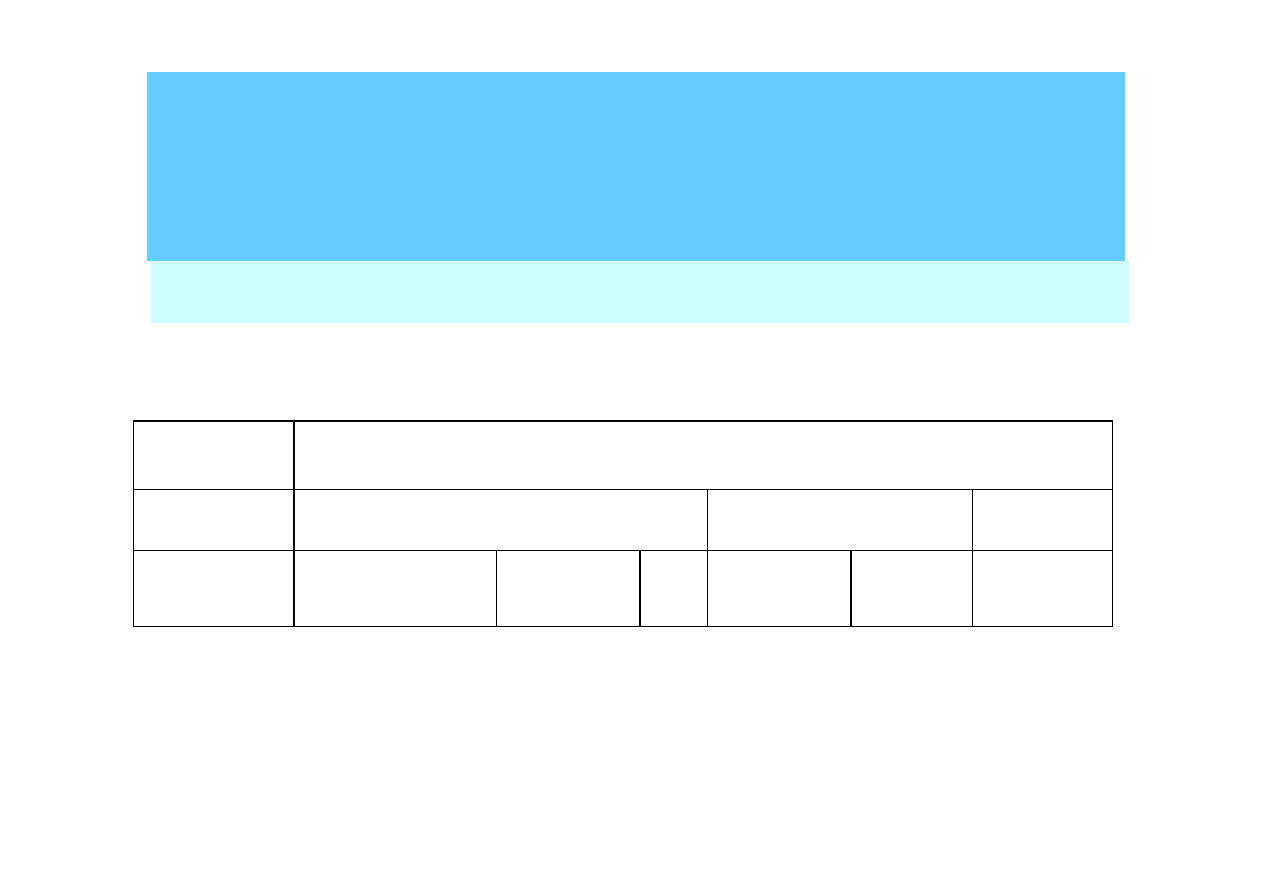

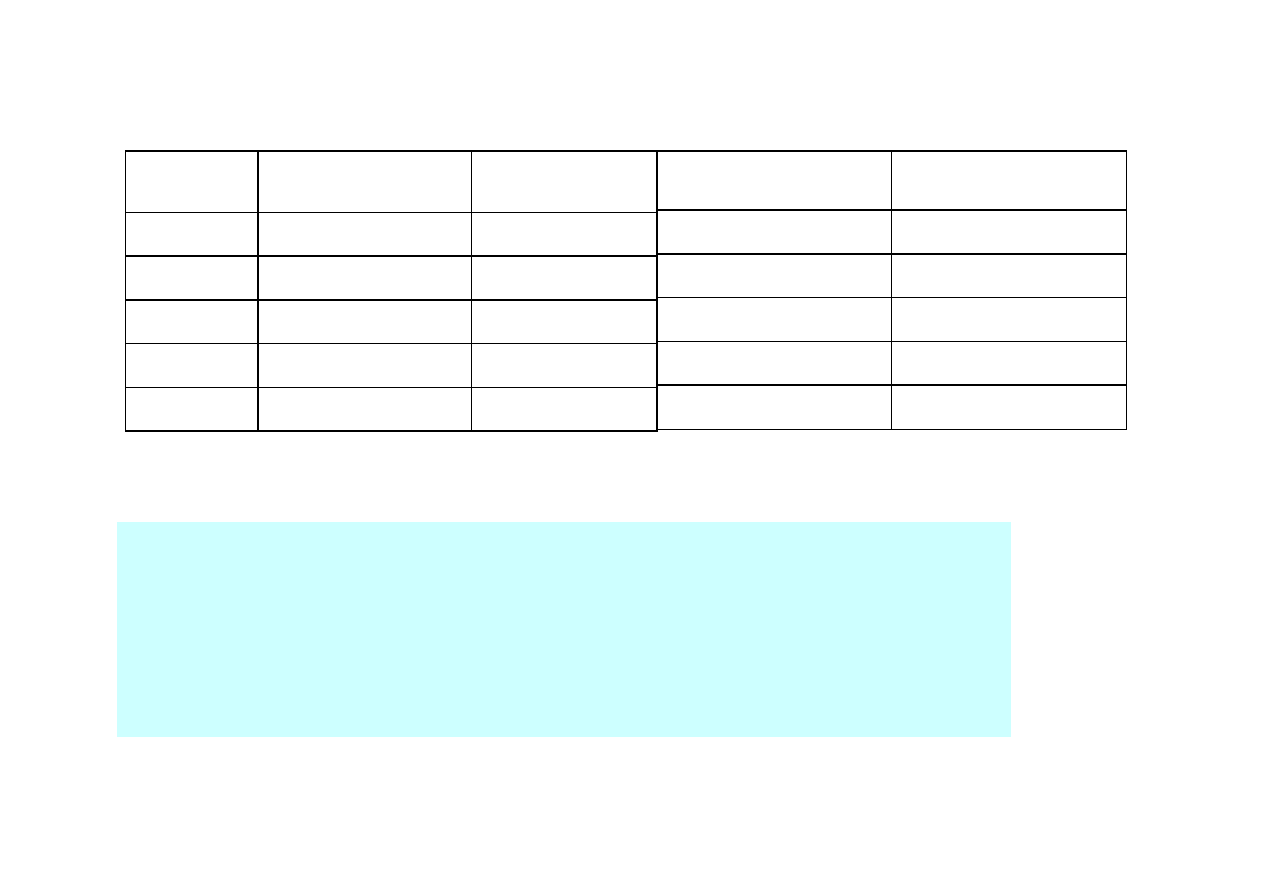

Kryterium deficytu bud

ż

etowego

Kryterium długu publicznego

Państwo

2007

2014

Francja

64

95

Niemcy

63

91

Wielka Brytania

44

99

Włochy

103

132

USA

79

112

Ź

ródło: MFW

Najwy

ż

szy dług publiczny maj

ą

Stany Zjednoczone. W roku 2009:

• deficyt bud

ż

etowy – 1,8 bln USD (11,5% PKB)

• dług publiczny – 11,5 bln USD (90% PKB)

Stosunek długu publicznego do PKB w USA i wybranych pa

ń

stwach europejskich

W latach 2007 i 2014

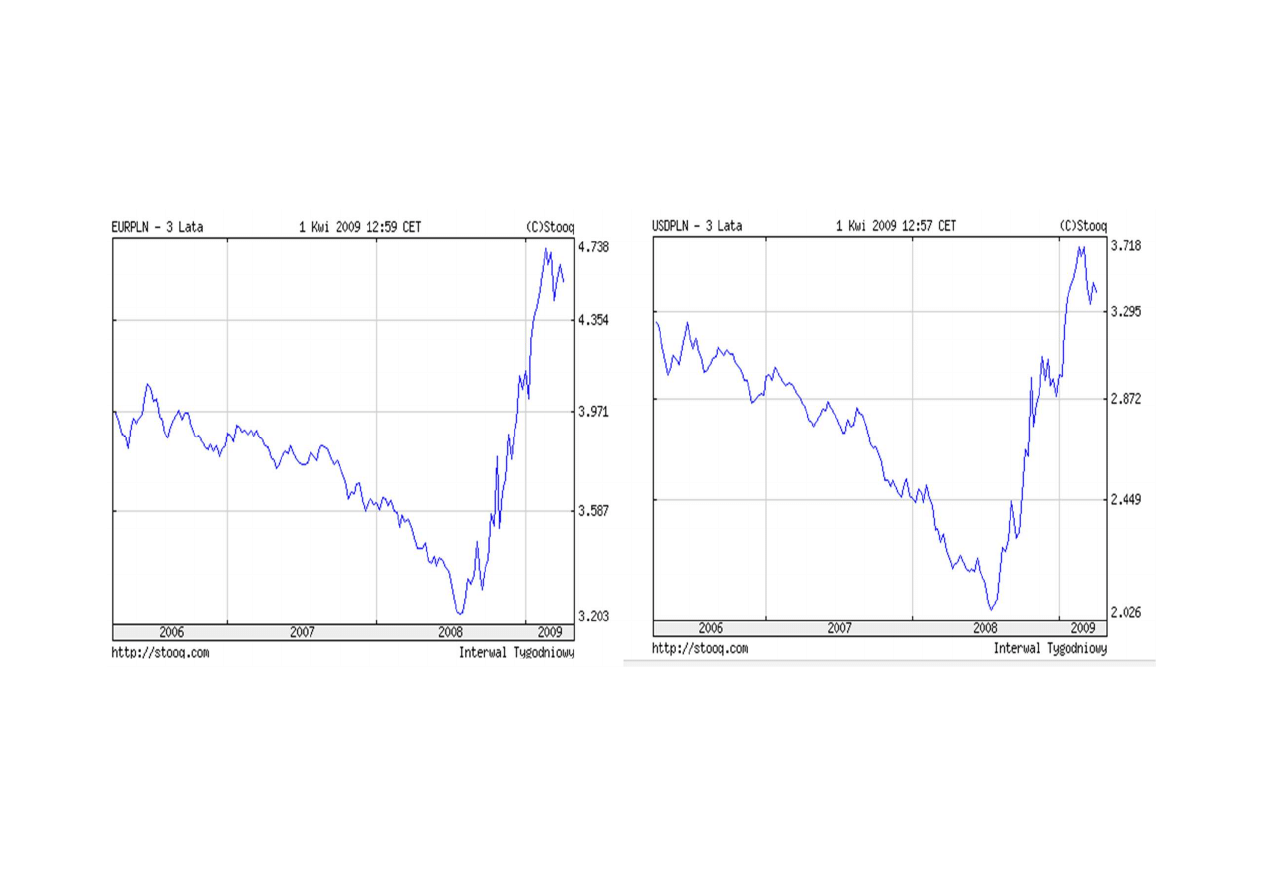

Rynki walutowe

Rynki walutowe ze wzgl

ę

du na uczestnicz

ą

ce na nich podmioty oraz skal

ę

obrotów dziel

ą

si

ę

na:

• detaliczne rynki walutowe (usługi kantorowe) – sprzeda

ż

i skup walut

przez banki i kantory (rynki zanikaj

ą

ce wraz z rozwojem bezgotówkowych

form płatno

ś

ci w kraju i zagranic

ą

),

• mi

ę

dzybankowy, hurtowy, krajowy rynek walutowy (FOREX),

• mi

ę

dzynarodowe rynki walutowe (Giełdy w Londynie, New York, Tokio

Singapur.)

Najwa

ż

niejsze znaczenie dla gospodarki posiada funkcjonuj

ą

cy w ka

ż

dym kraju

mi

ę

dzybankowy rynek walutowy, który okre

ś

la si

ę

powszechnie mianem FOREX.

Kształtuj

ą

ce si

ę

na nim kursy wymiany waluty krajowej na zagraniczne waluty

wymienialne traktowane s

ą

jako rynkowa „oficjalna” cena waluty, kształtuj

ą

ca kursy

kantorowe oraz b

ę

d

ą

ca podstaw

ą

wielu rozlicze

ń

.

Uczestnicy FOREX-u

Podaż waluty zagranicznej – popyt na walutę

krajową

Popyt na walutę zagraniczną – podaż waluty

krajowej

Eksporterzy zamieniający swoje zagraniczne

przychody walutowe na pokrycie kosztów krajowych.

Importerzy zamieniający przychody krajowe ze

sprzedaży na pokrycie zagranicznych kosztów.

Inwestorzy zagraniczni inwestujący w kraju w

instrumenty finansowe denominowane w walucie

krajowej.

Inwestorzy zagraniczni wychodzący z inwestycji

krajowych.

Podmioty krajowe pożyczające zagranicą na pokrycie

kosztów krajowych.

Podmioty krajowe spłacające długi zagraniczne.

Inwestorzy krajowi wychodzący z inwestycji

zagranicznych.

Inwestorzy krajowi inwestujący zagranicą.

Banki komercyjne skracający pozycje walutowe.

Banki komercyjne wydłużające pozycje walutowe

Bank centralny wpływający na obniżenie kursu

waluty zagranicznej wyrażonego w walucie krajowej.

Bank centralny wpływający na wzrost kursu waluty

zagranicznej wyrażonego w walucie krajowej.

Ź

ródło: opracowanie własne

Czynniki kształtuj

ą

ce poziom kursów walutowych

• Parytet siły nabywczej

Inflacja powinna powodowa

ć

nominaln

ą

deprecjacj

ę

waluty krajowej

[(x +

∆

x)x] × (1 +

π

USD

)

k

real

=

( 1 +

π

zł

)

• Parytet stóp procentowych

Kapitał przepływa z krajów o ni

ż

szych stopach procentowych do krajów z

wy

ż

szymi stopami procentowymi.

Wzrost stóp procentowych powoduje napływ kapitału i aprecjacj

ę

waluty krajowej

Wpływ uczestników FOREXU na kierunki zmian kursów walutowych

Aprecjacja waluty krajowej Eksport

- spadek kursów walut obcych Krajowe inwestycje podmiotów zagranicznych

Zamykanie zagranicznych inwestycji przez podmioty krajowe

Po

ż

yczki zagraniczne podmiotów krajowych

Sprzeda

ż

walut zagranicznych przez bank centralny

Deprecjacja waluty krajowej Import

- wzrost kursów waluty krajowej Zamykanie krajowych inwestycji przez podmioty zagraniczne

Inwestycje zagraniczne podmiotów krajowych

Spłata długu zagranicznego przez podmioty krajowe

Zakup walut zagranicznych przez bank centralny

Uczestnictwo NBP na F0REX-ie

• Fixing na FOREX-ie – tabela oficjalnych kursów NBP u

ś

rednione kursy

kwotowane na FOREX-ie w godz. 11.00 – 11.10

• NBP kupuje waluty i sprzedaje Ministrowi finansów po kursie oficjalnym

• NBP mo

ż

e interweniowa

ć

na FOREX-ie kupuj

ą

c i sprzedaj

ą

c waluty zagraniczne.

Celem tych interwencji jest wpływ na kursy walutowe

Instrumenty polityki pieni

ęż

nej

Skutki interwencji BC na rynku walutowym

• Zakup walut przez BC

Wzrastają kursy walut obcych w złotych – deprecjacja waluty krajowej.

Bank centralny kupując waluty płaci za nie na rachunki BDK w BC.

Podwyższa aktywa podwyższa Bazę Monetarną podwyższa podaż pieniądza.

Sterylizacja – interwencje BC na rynku pieniężnym mające na celu neutralizację skutków

wcześniejszych interwencji walutowych. Skupując waluty BC powoduje wzrost podaży

pieniądza.

Sprzedając bony pieniężne bądź bony skarbowe czyści rynek z pieniądza (sterylizuje),

zmniejsza podaż pieniądza

•

Sprzedaż walut przez BC

Spadają kursy walut obcych w złotych – aprecjacja waluty krajowej.

Bank centralny uzyskuje pieniądze od BDK z ich rachunków.

Obniża aktywa obniża Bazę Monetarną obniża podaż pieniądza

Dylemat polityki gospodarczej małej gospodarki otwartej.

Nadrz

ę

dn

ą

cech

ą

gospodarki globalnej jest wolny przepływ kapitałów i towarów.

Mała gospodarka otwarta prowadzi wymian

ę

mi

ę

dzynarodow

ą

, lecz nie ma

wpływu na ceny

ś

wiatowe i warunki wymiany.

Hipoteza Jeffrey’a Frankel’a „niemo

ż

liwego do spełnienia trójk

ą

ta”

Nie mo

ż

na osi

ą

gn

ąć

jednocze

ś

nie trzech celów:

•

liberalizacji zagranicznych obrotów kapitałowych,

•

stabilno

ś

ci kursu walutowego,

•

niezale

ż

nej polityki pieni

ęż

nej, w ramach której bank centralny ma wpływ

na kształtowanie poda

ż

y pieni

ą

dza.

Dylemat polityki gospodarczej małej gospodarki otwartej

Mo

ż

liwe

s

ą

kombinacje

I. Wariant kontroli obrotów kapitałowych

•

kontrola przepływu kapitału

•

stabilny kurs walut

•

niezale

ż

na polityka pieni

ęż

na

II.Wariant płynnego rynkowego kursu walutowego

•

płynny kurs walutowy

•

liberalizacja zagranicznych obrotów kapitałowych

•

niezale

ż

na polityka pieni

ęż

na

Wariant unii walutowej (ERM 1 i 2)

•

stabilny kurs walutowy

•

liberalizacja zagranicznych obrotów kapitałowych

•

rezygnacja z niezale

ż

nej polityki pieni

ęż

nej – bank centralny

dostosowuje poda

ż

pieni

ą

dza do popytu wynikaj

ą

cego z napływu

i odpływu kapitału zagranicznego

Instrumenty polityki pieni

ęż

nej

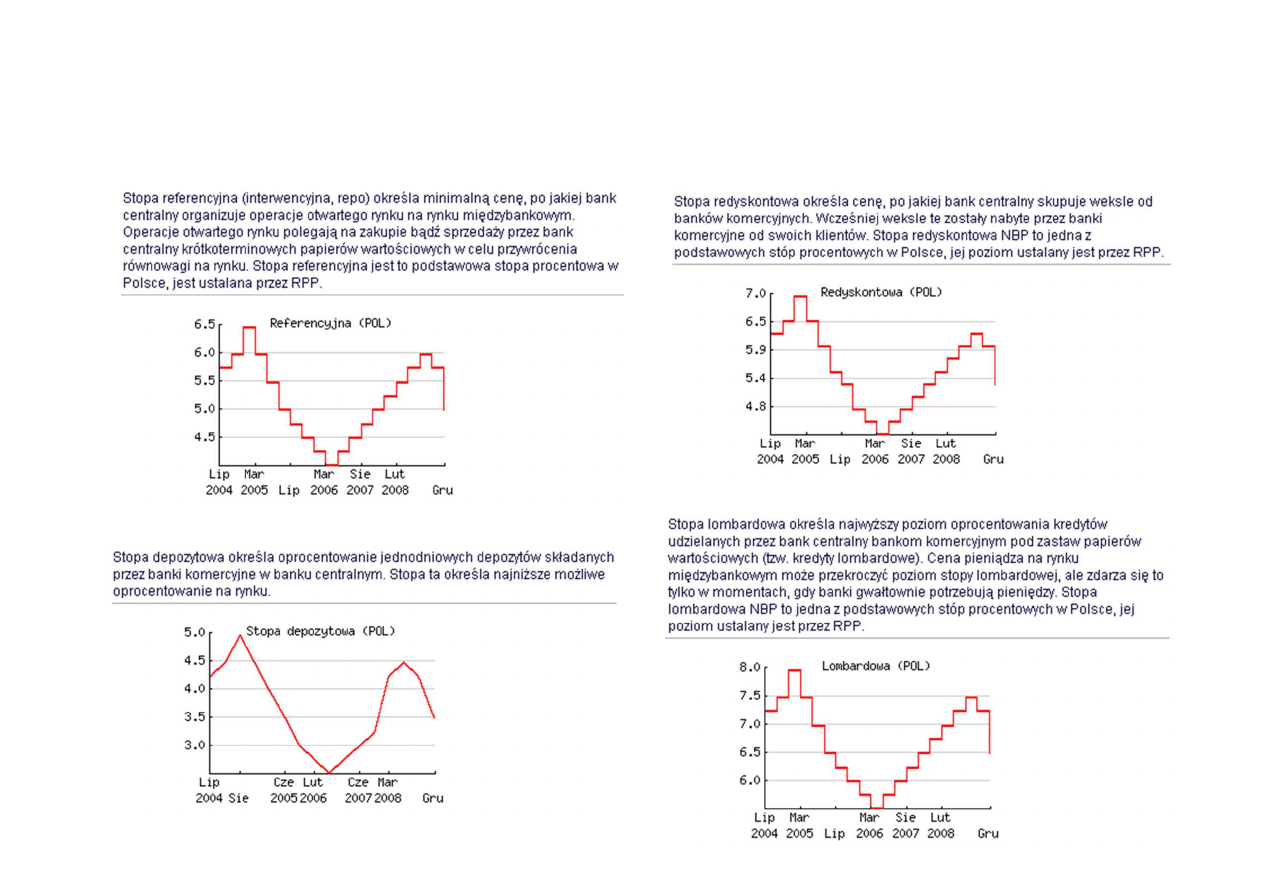

III. Polityka stóp procentowych

Stopy procentowe NBP

•

Stopa lombardowa

• Stopa redyskontowa

• Stopa referencyjna, tygodniowych operacji otwartego rynku – sprzedaży tygodniowych

bonów pieniężnych

• Stopa depozytów dobowych

Stopy BC wpływają bezpośrednio na cenę pieniądza na rynku międzybankowym.

Wzrost stóp procentowych BC zawsze oznacza spadek podaży pieniądza

Obniżanie stóp procentowych BC zawsze oznacza wzrost podaży pieniądza

Wpływ poszczególnych stóp BC na rynkową cenę pieniądza zależy jednak od sytuacji

płynnościowej w sektorze bankowym.

Strukturalna nadpłynność sektora bankowego – BC dłużnikiem netto

BC ściąga pieniądze z rynku przyjmując depozyty od BDK, bądź sprzedając im własne

papiery wartościowe (bony pieniężne). Są to tzw. operacje reverse-repo.

Taka sytuacja panuje w polskim sektorze bankowym. Najważniejszą stopą jest stopa

referencyjna

0N

TN

1W

2W

1M

3M

6M

1R

WIBID

5,24

5,24

5,24

5,25

5,30

5,47

5,66

5,90

WIBOR

5,42

5,42

5,44

5,45

5,50

5,67

5,86

6,10

Wpływ stóp procentowych NBP na rynkowe krótkoterminowe stopy procentowe

WIBID – Warsaw Interbank Bid Rate, stopa procentowa, jaką banki płacą za przyjęcie

(zakup) depozytu

WIBOR – Warsaw Interbank Offered Rate, stopa procentowa jaką banki płacą za

wniesienie (sprzedaż) depozytu

Stopa

lokat

dobowych

3,50

Stopa

referencyjna

5,25

6,75

Stopa

lombardowa

Banki centralne zmieniają swoje stopy o krok będący wielokrotnością 0,25 p.p, to jest 25 p.b.

100 punktów bazowych = 1 punk procentowy

Tabela z dnia 15 lutego 2008

0N

TN

1W

2W

1M

3M

6M

1R

WIBID

6,02

6,05

6,20

6,23

6,35

6,60

6,63

6,65

WIBOR

6,32

6,35

6,40

6,43

6,55

6,80

6,83

6,85

Stopa

lokat

dobowych

4,50

Stopa

referencyjna

6,00

7,50

Stopa

lombardowa

Tabela z dnia 09 października 2008

Stopa referencyjna, lombardowa, redyskontowa i depozytowa – definicje i wysoko

ść

0N

TN

1W

2W

1M

3M

6M

1R

WIBID

3,16

3,14

3,21

3,25

3,35

3,99

4,10

4,28

WIBOR

3,46

3,46

3,41

3,45

3,55

4,19

4,30

4,58

Stopa lokat

dobowych

2,00

Stopa

referencyjna

3,50

5,00

Stopa

lombardowa

Rynek mi

ę

dzybankowych depozytów w Polsce 14 pa

ź

dziernika 2009

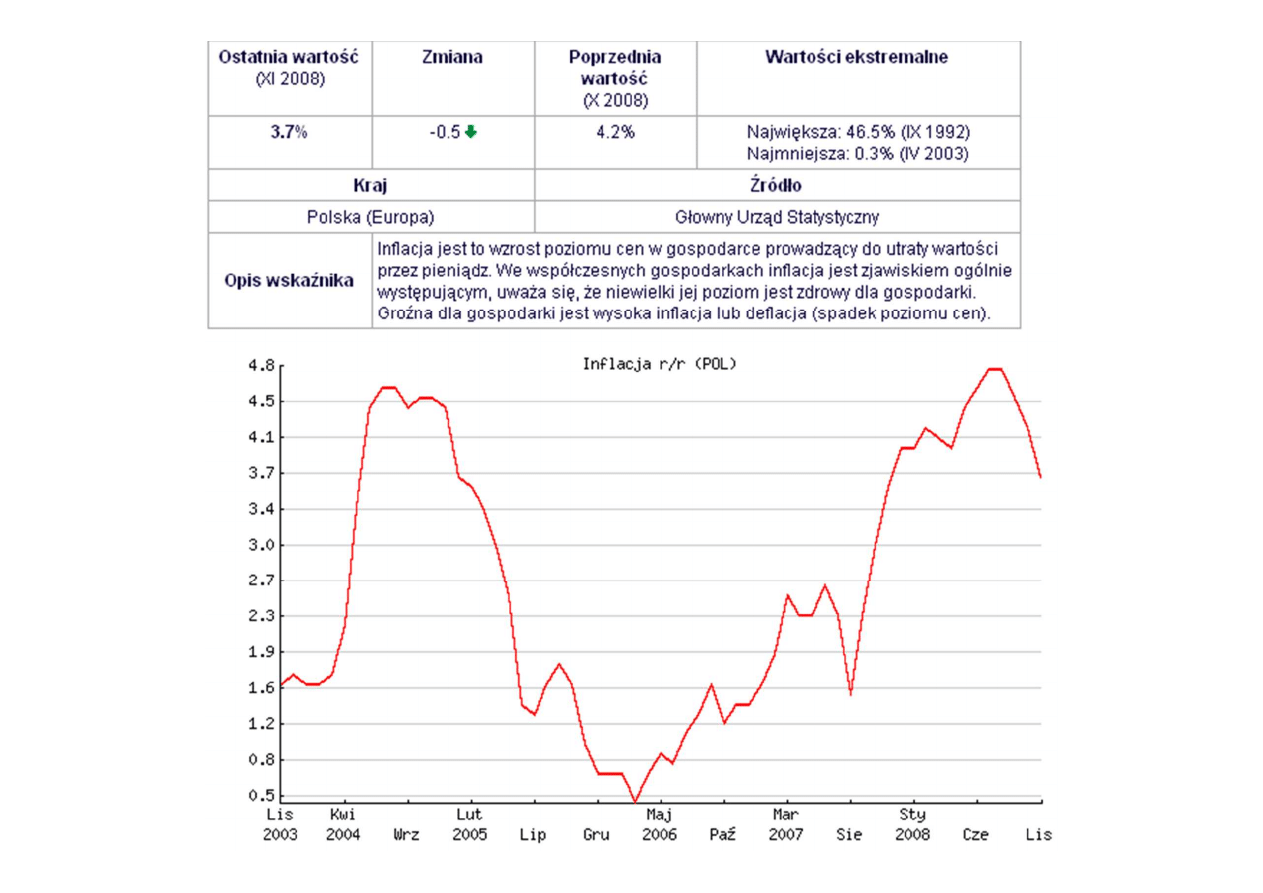

Inflacja pa

ź

dziernik 2008 – pa

ź

dziernik 2009 – 3,1%

Instrumenty polityki pieni

ęż

nej

IV. Operacje otwartego rynku

BC jest uczestnikiem rynków pieniężnych. Podstawowym celem operacji otwartego rynku

jest wpływanie na poziom płynnych rezerw banków (Bazy Monetarnej)

BC sprzedaje papiery wartościowe (bony pieniężne, bony skarbowe) lub dewizy

zmniejsza Bazę Monetarną zmniejsza podaż pieniądza.

BC kupuje papiery wartościowe (obligacje i bony skarbowe) lub dewizy

zwiększa Bazę Monetarną zwiększa podaż pieniądza.

Operacje warunkowe:

Sprzedaż p.w. z jednoczesnym zobowiązaniem ich odkupienia po ustalonym okresie (right revers-repo).

Zakup p.w. z jednoczesnym zobowiązaniem odsprzedaży po ustalonym okresie ( right repo)

Operacje bezwarunkowe:

Sprzedaż p.w. bez zobowiązania ich odkupienia (outright revers-repo).

Zakup p.w. bez zobowiązania ich odsprzedaży (outright repo)

Sytuacja w sektorze bankowym na przełomie 2008 i 2009 r.

Na mi

ę

dzybankowym rynku pieni

ęż

nym wyst

ę

powały nast

ę

puj

ą

ce zjawiska:

• Banki mniej ch

ę

tnie po

ż

yczały sobie na dłu

ż

sze terminy – WIBOR (3M) wynosił 6,80%

przy stopie referencyjnej 6,00%, pomimo wyra

ź

nych oczekiwa

ń

wzrostu stóp NBP.

Na rynku mi

ę

dzybankowym w ostatnich dniach zawiera si

ę

praktycznie tylko transakcje O/N.

Banki zmniejszyły limity kredytowe dla swoich partnerów.

• Cz

ęść

banków rozpocz

ę

ła wojn

ę

o depozyty oferuj

ą

c wyj

ą

tkowo wysokie stopy 8% - 9%,

wy

ż

sze od stopy lombardowej.

• Inne banki miały nadwy

ż

ki płynno

ś

ci, które lokowały w papiery skarbowe i bony pieni

ęż

ne NBP.

• Banki udzielaj

ą

ce kredytów w CHF nie mogły pozyska

ć

tej waluty z tradycyjnych

ź

ródeł –

zagranicznych funduszy.

• Banki oczekiwały,

ż

e NBP zagwarantuje depozyty mi

ę

dzybankowe.

• Silna deprecjacja złotego wzgl

ę

dem walut zagranicznych.

• Firmy ochraniarskie raportuj

ą

znacznie wi

ę

ksz

ą

cz

ę

stotliwo

ść

dowozu gotówki do bankomatów.

• Indeksy giełdowe w Polsce (WIG) i na

ś

wiecie trac

ą

od pocz

ą

tku roku blisko 50%

• Dopływaj

ą

doniesienia o złej i pogarszaj

ą

cej si

ę

sytuacji zagranicznych banków

b

ę

d

ą

cych wła

ś

cicielami banków działaj

ą

cych w Polsce:

• Fortis Bank

• Unicredit

• KBC

• ING

„Pakiet zaufania” NBP z 14 pa

ź

dziernika 2008

W tych warunkach NBP zaoferował pakiet rozwi

ą

za

ń

, które miały przeciwdziała

ć

tym negatywnym

zjawiskom:

• Utrzymanie emisji siedmiodniowych bonów pieni

ęż

nych.

• Wprowadzenie – je

ś

li b

ę

dzie taka potrzeba – wi

ę

kszej cz

ę

stotliwo

ś

ci i wydłu

ż

anie operacji

otwartego rynku (operacji right repo i riverse repo).

• Wprowadzenie modyfikacji w systemie operacyjnym kredytu lombardowego, polegaj

ą

cego m.in.

na rozszerzeniu listy papierów warto

ś

ciowych mog

ą

cych by

ć

zabezpieczeniem dla tego kredytu.

Dotychczas mogły to tylko by

ć

bony i obligacje Skarbu Pa

ń

stwa oraz bony i obligacje NBP.

Kredyt lombardowy zabezpiecza

ć

b

ę

dzie mo

ż

na prywatnymi obligacjami i akcjami.

• Wprowadzenie operacji zasilaj

ą

cych otwartego rynku (operacje right repo) o okresie zapadalno

ś

ci

do trzech miesi

ę

cy.

• Wprowadzenie operacji walutowych SWAP.

• NBP nie proponuje gwarantowania depozytów, poniewa

ż

nie przewiduje tego Ustawa o NBP.

Jednak s

ą

zapowiedzi,

ż

e działalno

ść

tak

ą

mo

ż

e podj

ąć

Minister Finansów w imieniu Rz

ą

du.

„Pakiet zaufania” NBP z 14 pa

ź

dziernika 2008 c.d.

• Sejm nowelizuje Ustaw

ę

o Bankowym Funduszu Gwarancyjnym (BFG) powi

ę

kszaj

ą

c gwarancje 100%

depozytów do równowarto

ś

ci 50 000 EUR.

Dotychczas 100% gwarancje miały depozyty do 1 000 EUR i 90% gwarancje depozyty do 22 500 EUR

W Europie niektóre pa

ń

stwa dały 100% gwarancje dla wszystkich depozytów.

Kto zapłaci?

• Komisja Nadzoru Finansowego nakłada na zarz

ą

dy banków obowi

ą

zek codziennego raportowania

transakcji zagranicznych w szczególno

ś

ci ze spółkami matkami

Podj

ę

te działania:

• NBP 17 pa

ź

dziernika

• kupuje od banków bony skarbowe na tydzie

ń

(operacja right repo) za 10 mld zł

• sprzedaje bankom bony skarbowe na tydzie

ń

(operacja right reverse repo) za 7 mld zł

• 22 pa

ź

dziernika

• kupuje od banków bony skarbowe na 14 dni (operacja right repo) za 9,8 mld zł

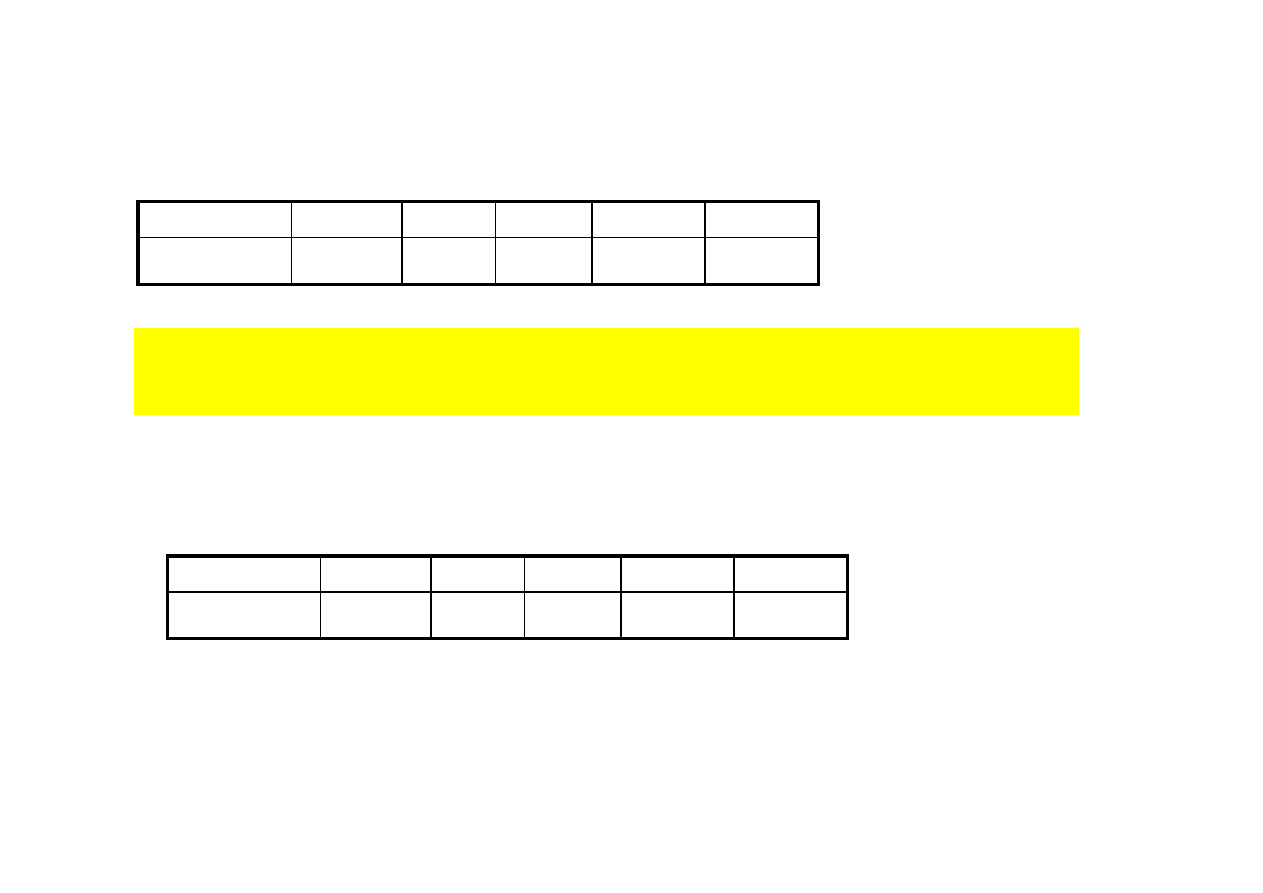

SWOT walutowy

NBP sprzedaje X jednostek

waluty po kursie

natychmiastowym S

t

z obowi

ą

zkiem jej odkupienia

w momencie n po kursie

terminowym F

t/n

BDK kupuje X jednostek

waluty po kursie

natychmiastowym S

t

z obowi

ą

zkiem jej odsprzeda

ż

y

w momencie n po kursie

terminowym F

t/n

Dzie

ń

sprzeda

ż

y(t)

X

X × S

t

Dzie

ń

odkupienia (n)

X

X × F

t/n

Działania podj

ę

te przez NBP w roku 2009

• operacje zasilaj

ą

ce repo 6- miesi

ę

czne i zapowied

ź

rocznych

• uruchomienie kredytu redyskontowego (zapowied

ź

)

Uruchomienie systemu pa

ń

stwowych gwarancji kredytowych z

wykorzystaniem Banku Gospodarstwa Krajowego

L.P

Baza monetarna i czynniki jej kreacji

31.12.2007

w mld zł

I.

Aktywa zagraniczne netto

140,5

I.1

Oficjalne rezerwy walutowe

160,1

I.1.a

w mld EUR

II

Kredyt refinansowy

3,4

II.1

Kredyt redyskontowy

0,0

II.2

Kredyt lombardowy

1,6

II.3

Kredyt na inwestycje centralne

1,8

II.4

Inne kredyty

0,0

III

Operacje otwartego rynku (netto)

- 7,7

III.1

Kredyt aukcyjny

0,0

III.2

Lokaty aukcyjne

0,0

III.3

Bony pieni

ęż

ne

- 7,7

IV

Zadłu

ż

enie netto rz

ą

du

- 26,4

V

Saldo pozostałych pozycji (netto)

- 7,1

VI

Baza monetarna – pieni

ą

dz rezerwowy

102,7

VI.1

Gotówka z kasami banków

85,7

VI.2

Rachunki bie

żą

ce banków

16,8

I

Poda

ż

pieni

ą

dza

561,6

I.1

Gotówka w obiegu

77,2

I.2

Depozyty

472,2

Mno

ż

nik kreacji pieni

ą

dza

5,47

30.09.2008

w mld zł

148,5

176,0

51,6

1,6

0,0

0,0

1,6

0,0

- 15,0

0,0

0,0

- 15,0

- 19,3

- 6,1

109,7

90,7

18,9

31.10.2008

w mld zł

164,2

181,8

50,0

1,6

0,0

0,0

1,6

0,0

3,0

9,3

0,0

- 6,3

- 16,9

- 23,4

128,4

100,6

27,7

629,1

82,5

535,5

5,7

31.08.2009

w mld zł

204,1

217,4

53,0

1,3

0,0

0,0

1,3

0,0

-33,6

7,6

0,0

-41,2

-27,2

-24,6

120,0

100,0

19,9

686,2

91,0

588,5

5,7

637,4

90,6

536,5

5,0

Wpływ stóp procentowych BC na rynkowe krótkoterminowe stopy procentowe w

warunkach strukturalnego braku płynności w sektorze bankowym

W warunkach braku strukturalnej płynności w sektorze bankowym BC jest wierzycielem netto.

Bank centralny zasila sektor bankowy w pieniądz – operacje repo

Sytuacja taka panuje w np. W Europejskiej Unii Walutowej (EUW) i Stanach Zjednoczonych.

Główną operacja zasilającą w EUW są dwutygodniowe kredyty udzielane co tydzień (we

wtorek) przez EBC bankom komercyjnym w strefie euro po znanej z góry stopie bazowej

Stopa bazowa EBC – 4,00 luty 2008

1 W

1 M

3 M

6 M

1 R

LIBOR (EUR)

4,1069

4,1800

4,3556

4,3488

4,3494

Stopa bazowa Systemu Rezerwy Federalnej Fed – 3,00 luty 2008

1 W

1 M

3 M

6 M

1 R

LIBOR (USD)

3,1363

3,1188

3,0700

2,9694

2,7444

Stopa bazowa EBC – 4,25

1 W

1 M

3 M

6 M

1 R

LIBOR (EUR)

4,8288

5,0425

5,2738

5,3700

5,4938

Tabela z 06 pa

ź

dziernika 2008

Stopa bazowa EBC – 3,75

1 W

1 M

3 M

6 M

1 R

LIBOR (EUR)

3,5563

3,9275

4,9150

4,9931

5,0550

Tabela z 23 pa

ź

dziernika 2008

6 pa

ź

dziernika bezprecedensowa decyzja banków centralnych, które jednocze

ś

nie obni

ż

aj

ą

swoje stopy bazowe o 50 pkt. bazowych

Fed, ESBC, Bank of England, Bank of Canada, Bank of China

Stopa bazowa Systemu Rezerwy Federalnej Fed – 1,50

Stopa bazowa Systemu Rezerwy Federalnej Fed – 2,00

1 W

1 M

3 M

6 M

1 R

LIBOR (USD)

2,1975

2,5538

3,5350

3,5300

3,5025

Tabela z 06 pa

ź

dziernika 2008

Tabela z 23 pa

ź

dziernika 2008

6 pa

ź

dziernika bezprecedensowa decyzja banków centralnych, które jednocze

ś

nie

obni

ż

aj

ą

swoje stopy bazowe o 50 pkt. bazowych

Fed, EBC, Bank of England, Bank of Canada, Bank of China

1 W

1 M

3 M

6 M

1 R

LIBOR (USD)

4,2500

3,9263

4,0525

3,9813

3,9625

Stopy procentowe na

ś

wiecie – grudzie

ń

2010

Kraj

St. Pr.

banku centralnego

USA

0,25

EUW

1,00

Wlk. Bryt.

0,50

Szwajcaria

0,50

Japonia

0,10

LIBOR O/N

LIBOR 3M

0,2409

0,3022

0,6638

0,9669

0,5556

0,7438

0,0967

0,1683

0,0931

0,1813

Nacjonalizacja banków w:

• USA

• EUW (Fortis, Commerzbank itp.)

• Wielkiej Brytanii (Royal Bank of Scotland)

Spadek tempa inflacji:

• USA – 1,1%

• EUW – 1,9%

• Wlk. Bryt. – 4,1%

Wzrost PKB 2009

• USA – 4,0%

• EUW – 4,3%

• Polska + 0,5%

Wzrost PKB 2010 - prognoza

• USA + 0,5%

• EUW + 1,8%

• Polska +3,4%

Stopy procentowe na

ś

wiecie – stan aktualny

Kraj

St. Pr.

banku centralnego

Inflacja

USA

0,25

- 1,50

EUW

1,00

- 020

Wlk. Bryt.

0,50

1,60

Szwajcaria

0,25

0,10

Japonia

0,10

- 2,20

LIBOR O/N

LIBOR 3M

0,2700

0,2800

0,2700

0,7000

0,5000

0,5100

0,0600

0,2800

0,1200

0,3400

Opinia Johna B. Taylora – ekonomisty ameryka

ń

skiego doradcy prezydenta Busha

Przyczyna kryzysu ameryka

ń

skiego i

ś

wiatowego był boom mieszkaniowy w USA.

Wynikał on ze zbyt niskich stóp procentowych.

Zasada Taylora

By zachowa

ć

stabilny wzrost gospodarczy bank centralny powinien:

• gdy inflacja ro

ś

nie o 1 p.p podnosi

ć

swoje stopy procentowe o 1,5 p.p,

• gdy wzrost PKB spada o 1 p.p. obni

ż

a

ć

swoje stopy procentowe 0,50 p.p.

Podj

ę

te działania w roku 2009

Wyszukiwarka

Podobne podstrony:

INSTRUMENTY POLITYKI PIENIĘŻNEJ W NBP-przerobione na word, Wykłady rachunkowość bankowość

PP Wyklad 5 Instrumenty polityki pienieznej

(Instrument polityki pienieznej)

zagadnienia z wykładów1, III, IV, V ROK, SEMESTR II, PODSTAWY PSYCHOLOGII REKLAMY, opracowania

Instrumenty polityki pieniężnej zadania

18 Instrumenty polityki pieniężnej?nku?ntralnego

Funkcje?nku?ntralnego ?le oraz instrumenty polityki pieniężnej

instrumenty polityki pienieznej

NOTATKI do wykładów, III, IV, V ROK, SEMESTR II, WPROWADZENIE DO PSYCHOFIZJOLOGII, notatki

PU-wykład III i IV-10-11.05.08, prawo pracy i prawo urzędnicze

instrumenty polityki pieniężnej NBP (3 str), Finanse

3 Instrumenty polityki pieniężnej

PU-wyklad III i IV-10-11.05.08, prawo pracy i prawo urzędnicze

zagadnienia z wykładów2, III, IV, V ROK, SEMESTR II, PODSTAWY PSYCHOLOGII REKLAMY, opracowania

analiza finansowa wykład III i IV

BC3 Instrumenty polityki pieniężnej

Funkcje banku centralnego Cele oraz instrumenty polityki pieniężnej

Pieniądz, banki i polityka pieniężna

więcej podobnych podstron