„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

MINISTERSTWO EDUKACJI

i NAUKI

Ewa Kawczyńska-Kiełbasa

Prowadzenie rachunkowości ubezpieczycieli

412[01].Z3.03

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji - Państwowy Instytut Badawczy

Radom 2005

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

mgr inż. Leonia Jadzewicz

mgr Krystyna Kielan

Opracowanie redakcyjne:

Katarzyna Maćkowska

Konsultacja:

mgr inż. Maria Majewska

Korekta:

Joanna Iwanowska

Edyta Kozieł

Poradnik stanowi obudowę dydaktyczną programu jednostki modułowej 412[01].Z3.03

Prowadzenie rachunkowości ubezpieczycieli zawartego w modułowym programie nauczania dla

zawodu technik rachunkowości.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2005

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1. Wprowadzenie

4

2. Wymagania wstępne

5

3. Cele kształcenia

6

4. Materiał nauczania

7

4.1. Organizacja rachunkowości ubezpieczycieli

7

4.1.1.

Materiał nauczania

7

4.1.2. Pytania sprawdzające 11

4.1.3.

Ćwiczenia 11

4.1.4. Sprawdzian postępów 12

4.2. Pośrednictwo ubezpieczeniowe

13

4.2.1.

Materiał nauczania

13

4.2.2. Pytania sprawdzające 15

4.2.3.

Ćwiczenia 15

4.2.4. Sprawdzian postępów 17

4.3. Majątek i kapitały zakładu ubezpieczeń

18

4.3.1. Materiał nauczania

18

4.3.2. Pytania sprawdzające 19

4.3.3.

Ćwiczenia 19

4.3.4. Sprawdzian postępów 21

4.4. Lokaty zakładu ubezpieczeń

22

4.4.1. Materiał nauczania

22

4.4.2. Pytania sprawdzające 25

4.4.3.

Ćwiczenia 25

4.4.4. Sprawdzian postępów 28

4.5. Ewidencja składek ubezpieczeniowych i rozrachunków

29

4.5.1. Materiał nauczania

29

4.5.2. Pytania sprawdzające 37

4.5.3.

Ćwiczenia 37

4.5.4. Sprawdzian postępów 40

4.6. Rezerwy techniczno-ubezpieczeniowe

41

4.6.1. Materiał nauczania

41

4.6.2. Pytania sprawdzające 42

4.6.3.

Ćwiczenia 42

4.6.4. Sprawdzian postępów 44

4.7. Przychody i koszty

45

4.7.1. Materiał nauczania

45

4.7.2. Pytania sprawdzające 47

4.7.3.

Ćwiczenia 47

4.7.4. Sprawdzian postępów 50

4.8. Wynik finansowy

51

4.8.1. Materiał nauczania

51

4.8.2. Pytania sprawdzające 54

4.8.3.

Ćwiczenia 55

4.8.4. Sprawdzian postępów 56

4.9. Sprawozdawczość

57

4.9.1. Materiał nauczania

57

4.9.2. Pytania sprawdzające 67

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

4.9.3.

Ćwiczenia 68

4.9.4. Sprawdzian postępów

71

5. Sprawdzian osiągnięć

73

6. Literatura

82

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

1. WPROWADZENIE

Poradnik

będzie Ci pomocny w przyswajaniu wiedzy o podstawach rachunkowości zakładów

ubezpieczeniowych i poznaniu specyfiki rachunkowości ubezpieczycieli, zakładając znajomość

pojęć i zasad rachunkowości dla jednostek prowadzących działalność gospodarczą.

W poradniku zamieszczono:

- wymagania wstępne, w których wyszczególniono jakie umiejętności powinien posiadać

uczeń przed przystąpieniem do realizacji jednostki modułowej,

- cele kształcenia, pokazują jakie umiejętności uczeń opanuje po przeprowadzeniu procesu

kształcenia,

- materiał nauczania, w którym zawarte są niezbędne treści teoretyczne, aby poznać podstawy

rachunkowości zakładów ubezpieczeniowych (budowę planu kont, sposób ewidencji operacji

gospodarczych, sprawozdawczość finansową jednostek ubezpieczeniowych),

- pytania sprawdzające, które umożliwią ocenę przygotowania do wykonania ćwiczeń

potwierdzających nabycie umiejętności,

- ćwiczenia do samodzielnego rozwiązania zawierające: polecenie, sposób wykonania oraz

opis niezbędnych materiałów do wykonania ćwiczenia, niektóre z ćwiczeń mogą wymagać

pomocy nauczyciela,

- sprawdzian postępów, który pomoże ocenić poziom wiedzy po wykonaniu ćwiczeń,

- sprawdzian osiągnięć, znajdujący się po zrealizowaniu wszystkich tematów jednostki

modułowej pozwalający ocenić poziom nabytych umiejętności w procesie kształcenia danej

jednostki modułowej,

- wykaz literatury.

Zamiarem autorki było napisanie poradnika, który może służyć jako materiał dydaktyczny do

nauczania jednostki modułowej – prowadzenie rachunkowości ubezpieczycieli.

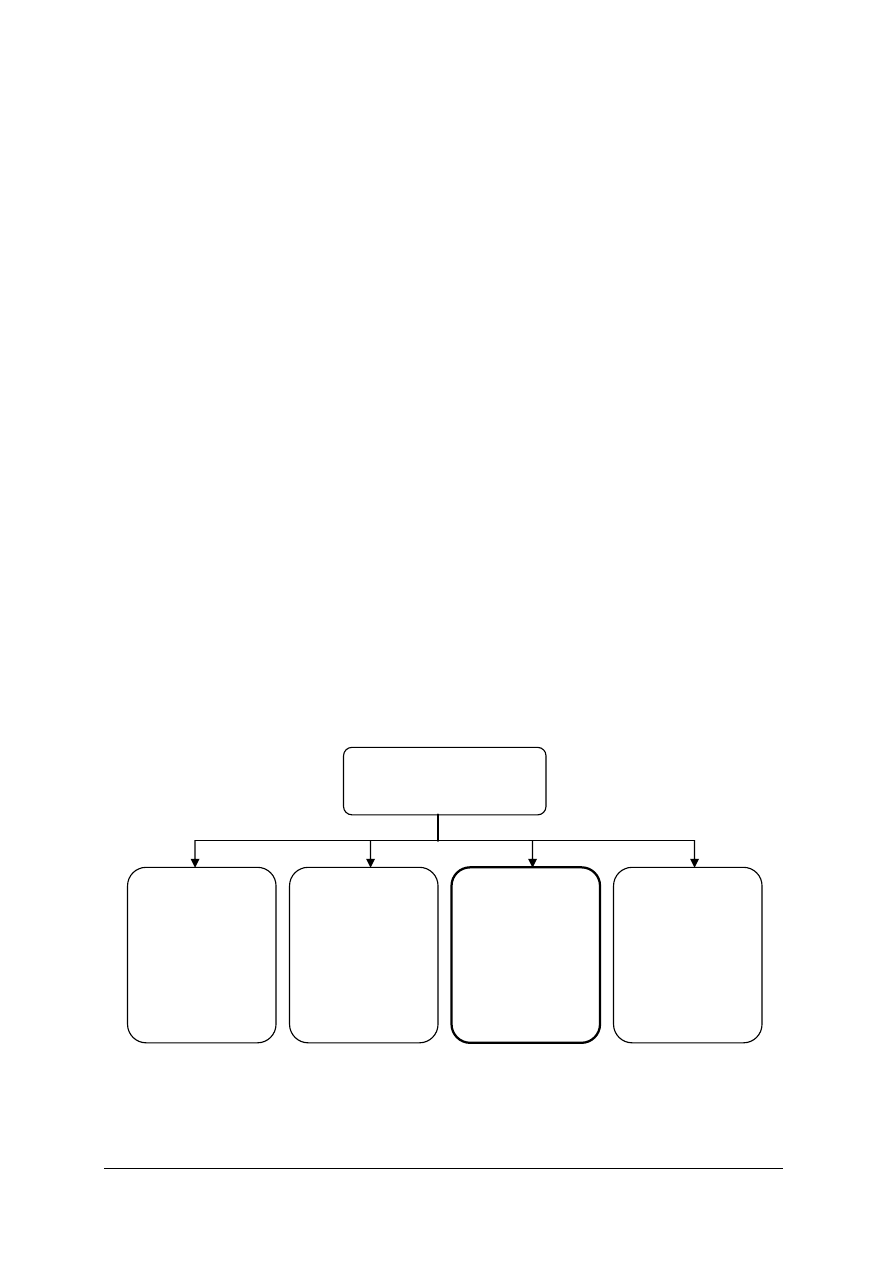

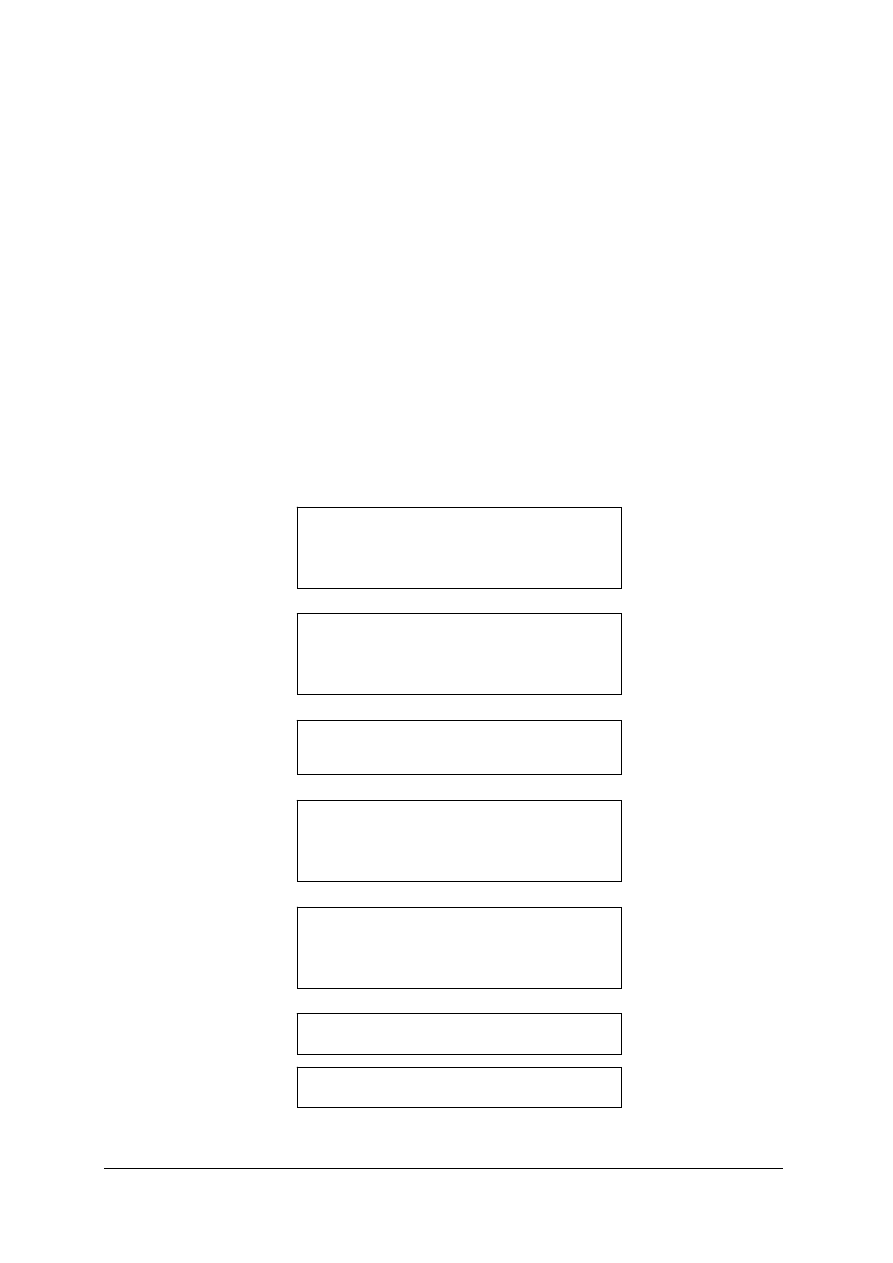

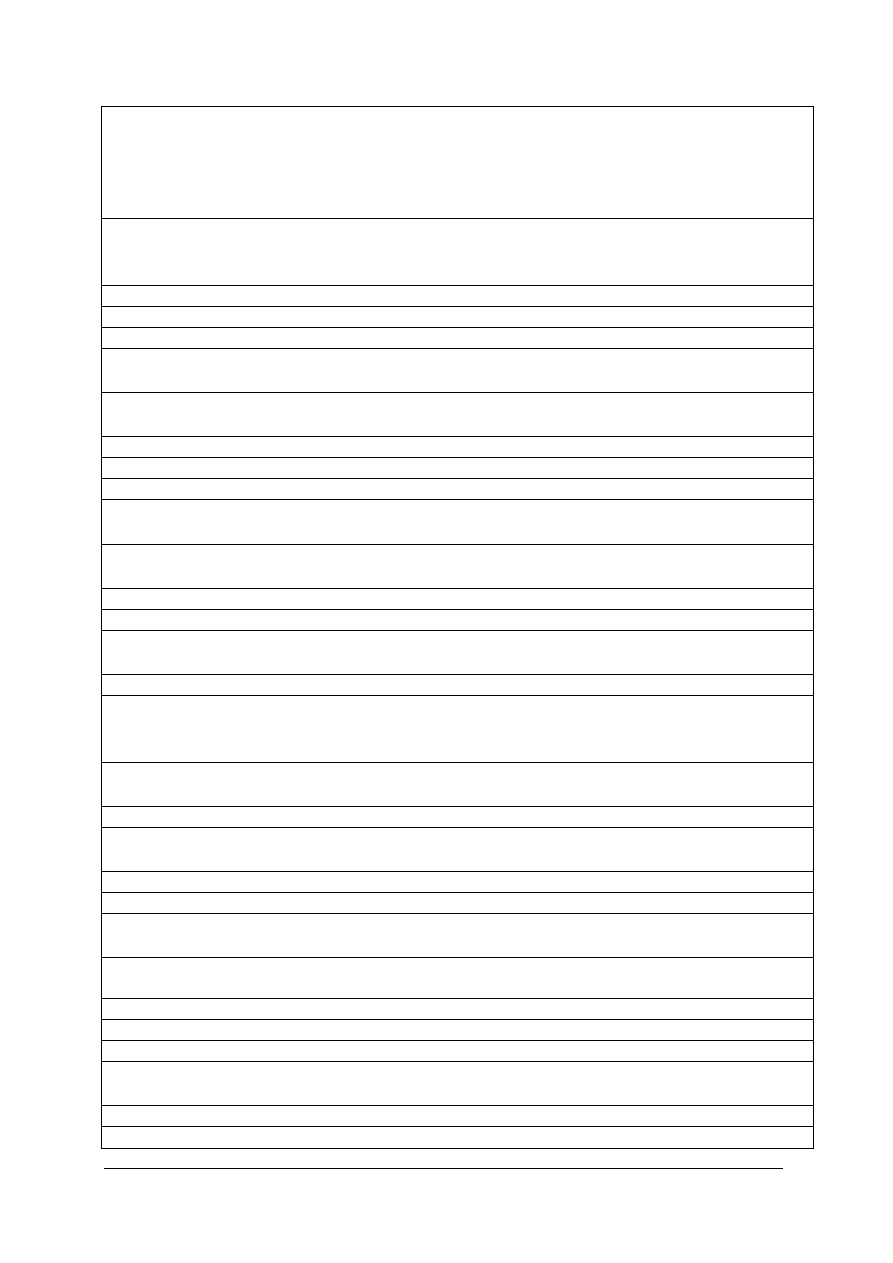

Schemat układu jednostek modułowych

Moduł 412[01].Z3

Specyficzne i szczególne

zasady rachunkowości

412[01].Z3.01

Prowadzenie

rachunkowości

budżetowej

412[01].Z3.02

Prowadzenie

Rachunkowości

bankowej

412[01].Z3.03

Prowadzenie

rachunkowości

ubezpieczycieli

412[01].Z3.04

Prowadzenie

rachunkowości

jednostek

organizacyjnych

nie prowadzących

działalności

gospodarczej

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

2. WYMAGANIA WSTĘPNE

Przystępując do realizacji programu jednostki modułowej powinieneś umieć:

− korzystać z różnych źródeł informacji,

− korzystać z ustawy o rachunkowości,

− znać zasady rachunkowości,

− znać zasady prowadzenia ksiąg rachunkowych,

− sporządzać podstawowe dokumenty księgowe,

− znać budowę i funkcjonowanie kont księgowych,

− poprawiać błędy księgowe,

− posługiwać się terminologią z zakresu rachunkowości, finansów, sprawozdawczości,

− wykorzystać poznane zasady ewidencji, wyceny, metod amortyzacji omówione w module

„Ewidencja księgowa działalności przedsiębiorstwa”, które są jednakowe także dla

specyfiki zakładów ubezpieczeniowych,

− znać pojęcie inwentaryzacji, metod przeprowadzania, sposobu rozliczeń.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

3. CELE KSZTAŁCENIA

W wyniku realizacji programu jednostki modułowej powinieneś umieć:

- określić podstawy prawne działalności ubezpieczeniowej,

- określić istotę, zadania i funkcje ubezpieczeń gospodarczych,

- scharakteryzować specyfikę rachunkowości ubezpieczeniowej,

- posłużyć się planem kont zakładu ubezpieczeń,

- zadekretować dokumenty księgowe,

- dokonać ewidencji składek ubezpieczeniowych,

- zaewidencjonować rozrachunki,

- zaewidencjonować koszty akwizycji, odszkodowania, świadczenia oraz inne koszty

gospodarcze

i przychody techniczne,

- zaksięgować operacje dotyczące reasekuracji,

- ewidencjonować rezerwy techniczno-ubezpieczeniowe, lokaty, kapitały, fundusze,

- obliczyć margines opłacalności,

- ustalić wynik finansowy zakładu ubezpieczeń,

- określić strukturę sprawozdania finansowego zakładów ubezpieczeniowych,

- scharakteryzować elementy sprawozdania finansowego,

- sporządzić sprawozdanie finansowe zakładu ubezpieczeniowego.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

4. MATERIAŁ NAUCZANIA

4.1. Organizacja rachunkowości ubezpieczycieli

4.1.1. Materiał nauczania

Działalność ubezpieczeniowa jest to wykonywanie czynności związanych z udzieleniem

ochrony na wypadek ryzyka skutków zdarzeń losowych.

Działalność ubezpieczeniowa funkcjonuje w trzech systemach:

- emerytalno-rentowym,

- ubezpieczeń zdrowotnych,

- ubezpieczeń majątkowych i osobistych stwarzających podstawy rynku ubezpieczeniowego

ubezpieczycieli i towarzystw ubezpieczeń wzajemnych.

Prowadzenie rachunkowości zakładów ubezpieczeniowych jest uregulowana przede

wszystkim ustawą o rachunkowości. Przepisy ustawy o rachunkowości zostały uszczegółowione

rozporządzeniem ministra finansów w sprawie szczególnych zasad rachunkowości zakładów

ubezpieczeń. Specyfika rachunkowości ubezpieczycieli wynika ze specyfiki zakładów

ubezpieczeniowych, których działalność jest uregulowana ustawą o działalności

ubezpieczeniowej.

Ustawa ta określa tryb uzyskiwania koncesji, dozwoloną formę prawną, wymagania kadrowe,

dokonywanie lokat, obowiązek określenia kapitału gwarancyjnego i marginesu wypłacalności

oraz postępowanie upadłościowe.

Rachunkowość zakładów ubezpieczeniowych dotyczy kategorii ogólnych (majątku trwałego,

inwestycji, środków pieniężnych, rozrachunków pozaubezpieczeniowych, kapitałów własnych,

funduszów specjalnych, kosztów działalności administracyjnej, podatków), które są

ewidencjonowane i rozliczane analogicznie do innych podmiotów gospodarczych.

Natomiast działalność podstawowa zakładów ubezpieczeniowych wymaga specjalnych

rozwiązań w rachunkowości, które są stosowane tylko na potrzeby tych jednostek.

Działalność zakładów ubezpieczeniowych dotyczy ubezpieczeń na życie oraz ubezpieczeń

majątkowych i pozostałych osobowych, które stanowią ogólną grupę ubezpieczeń

gospodarczych.

Część tych ubezpieczeń ma charakter dobrowolny a część obowiązkowy.

Ubezpieczający się zawierają umowy z zakładami ubezpieczeniowymi, wpłacają składki

ubezpieczeniowe, będące głównym źródłem tworzenia funduszów finansujących działalność

ubezpieczeniową. Zgromadzone fundusze zakłady ubezpieczeniowe lokują na rynku

finansowym w celu aktualizacji ich wartości oraz pozyskania dodatkowych środków.

Ubezpieczenia

obowiązkowe dotyczą:

- odpowiedzialności cywilnej posiadaczy pojazdów mechanicznych,

- ubezpieczenia budynków wchodzących w skład gospodarstwa rolnego od ognia i innych

zdarzeń losowych,

- odpowiedzialności cywilnej rolników z tytułu posiadania gospodarstwa rolnego,

- odpowiedzialności cywilnej z tytułu wykonywania zawodu, np.: adwokatów, radców

prawnych, notariuszy, biegłych rewidentów, doradców podatnika, osób prowadzących biura

rachunkowe, pośredników nieruchomości.

Ubezpieczenia dobrowolne obejmują:

- ubezpieczenia na życie,

- pozostałe ubezpieczenia majątkowe.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

Zakłady ubezpieczeniowe obowiązane są stosować wymienione przez ustawę

o rachunkowości zasady nadrzędne oraz zasady prowadzenia ksiąg rachunkowych, które

obowiązują także w innych podmiotach: opisu przyjętej polityki rachunkowości, posiadania

zakładowego planu kont, opisu komputerowego systemu ewidencji, przestrzegania procedury

otwierania i zamykania ksiąg, prowadzenia prawidłowej dokumentacji księgowej, prawidłowego

poprawiania błędów, terminowego przeprowadzania inwentaryzacji, wyceny aktywów

i pasywów, sporządzania sprawozdań finansowych według załącznika nr 3 do ustawy

o rachunkowości, przechowywania dokumentacji.

Ubezpieczyciel jako jednostka prowadząca działalność gospodarczą jest odbiorcą i wystawcą

dokumentów księgowych. Dokumentami sprzedaży są kopie polis ubezpieczeniowych lub

innych dokumentów potwierdzających zawarcie umowy ubezpieczeniowej. Polisy nie są

dokumentowane rachunkami powszechnie występującymi w obrocie handlowym.

Zakłady ubezpieczeniowe muszą posiadać zakładowy plan kont, który obejmuje wykaz kont

księgi głównej z komentarzem, zasady prowadzenia ksiąg pomocniczych i ich powiązania

z kontami księgi głównej. Konstrukcja ZPK musi być dostosowana do specyfiki zakładów

ubezpieczeniowych i struktury sprawozdań finansowych.

Plan kont obejmuje 8 zespołów od 0 do 8:

- zespół 0 - Aktywa trwałe, służy do ewidencji rzeczowego majątku trwałego, wartości

niematerialnych i prawnych, inwestycji oraz lokat, które w zakładach ubezpieczeniowych

muszą być wyodrębnione ze względów kontrolnych,

- zespół 1 – Środki pieniężne i kredyty, oprócz środków pieniężnych i kredytów służy do

ewidencji krótkoterminowych papierów wartościowych,

- zespół 2 – Rozrachunki i roszczenia, służy do ewidencji rozrachunków poza

ubezpieczeniowych oraz dotyczących działalności ubezpieczeniowej (rozrachunki

z klientami, pośrednikami, reasekuracyjne),

- zespół 3 – Materiały, do ewidencji i rozliczania zapasów materiałowych oraz innych

składników majątkowych,

- zespół 4 – w zakładach ubezpieczeniowych nie występuje,

- zespół 5 – Koszty akwizycji i administracji, do ewidencji podstawowych kosztów

działalności zakładów ubezpieczeniowych oraz kosztów administracyjnych,

- zespół 6 – Odszkodowania i świadczenia ubezpieczeniowe oraz rozliczenia międzyokresowe,

do ewidencji wypłaconych odszkodowań, tworzenia rezerw technicznych, rozliczeń kosztów

w czasie,

- zespół 7 – Przychody działalności ubezpieczeniowej oraz inne przychody i koszty, do

ewidencji przychodów z tytułu składek ubezpieczeniowych, z lokat, przeniesienia rezerw,

- zespół 8 – Kapitały, fundusze, rezerwy i wynik finansowy, do ewidencji kapitałów własnych

oraz rezerw, rozliczanych w czasie przychodów.

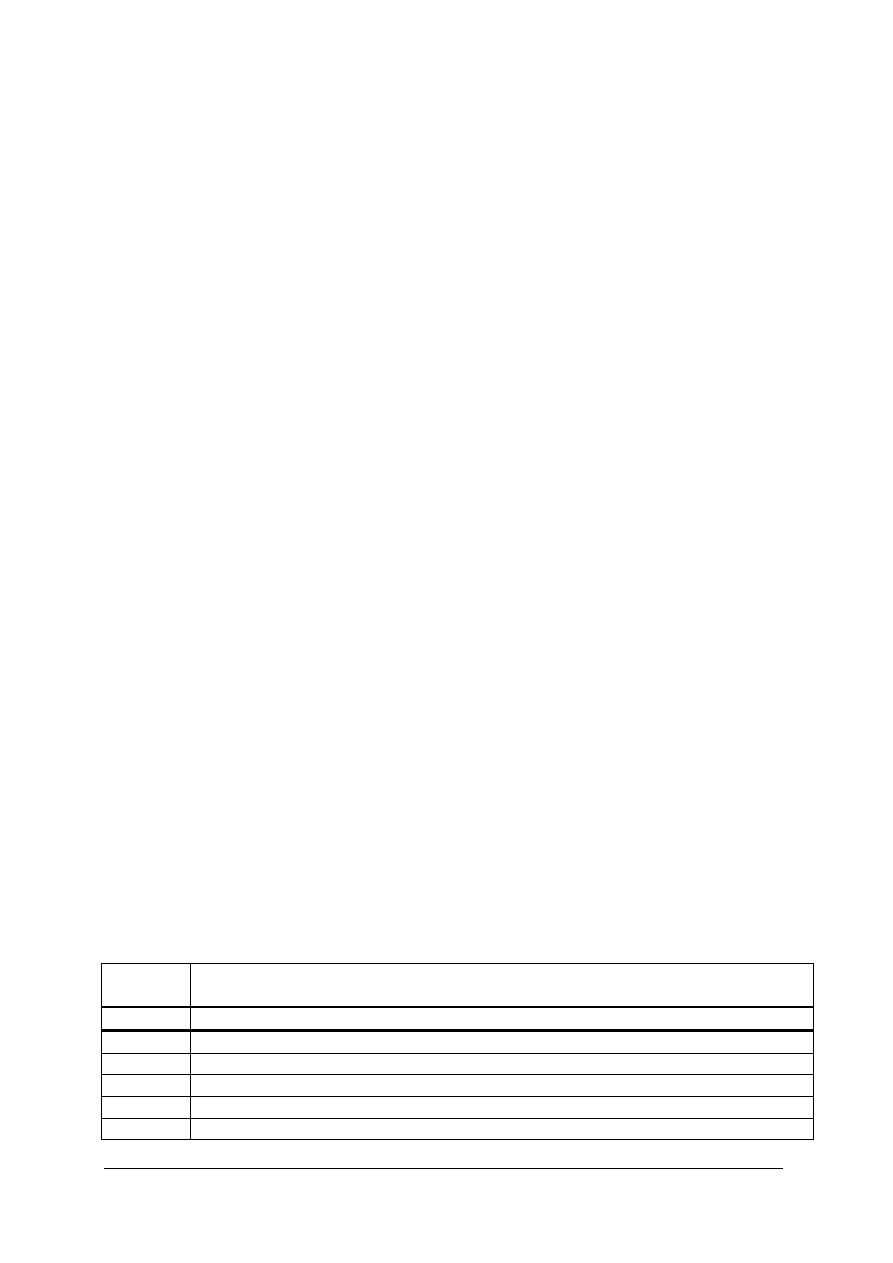

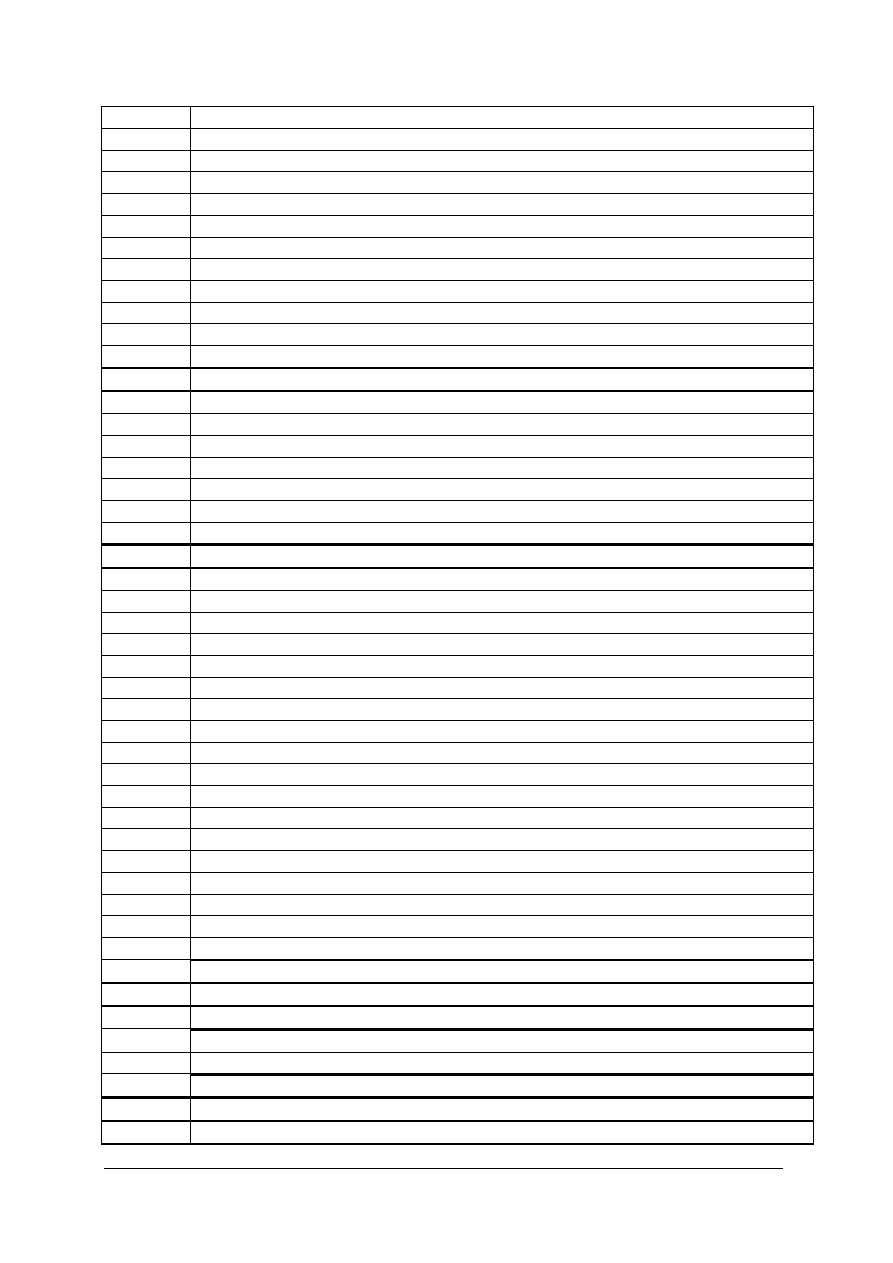

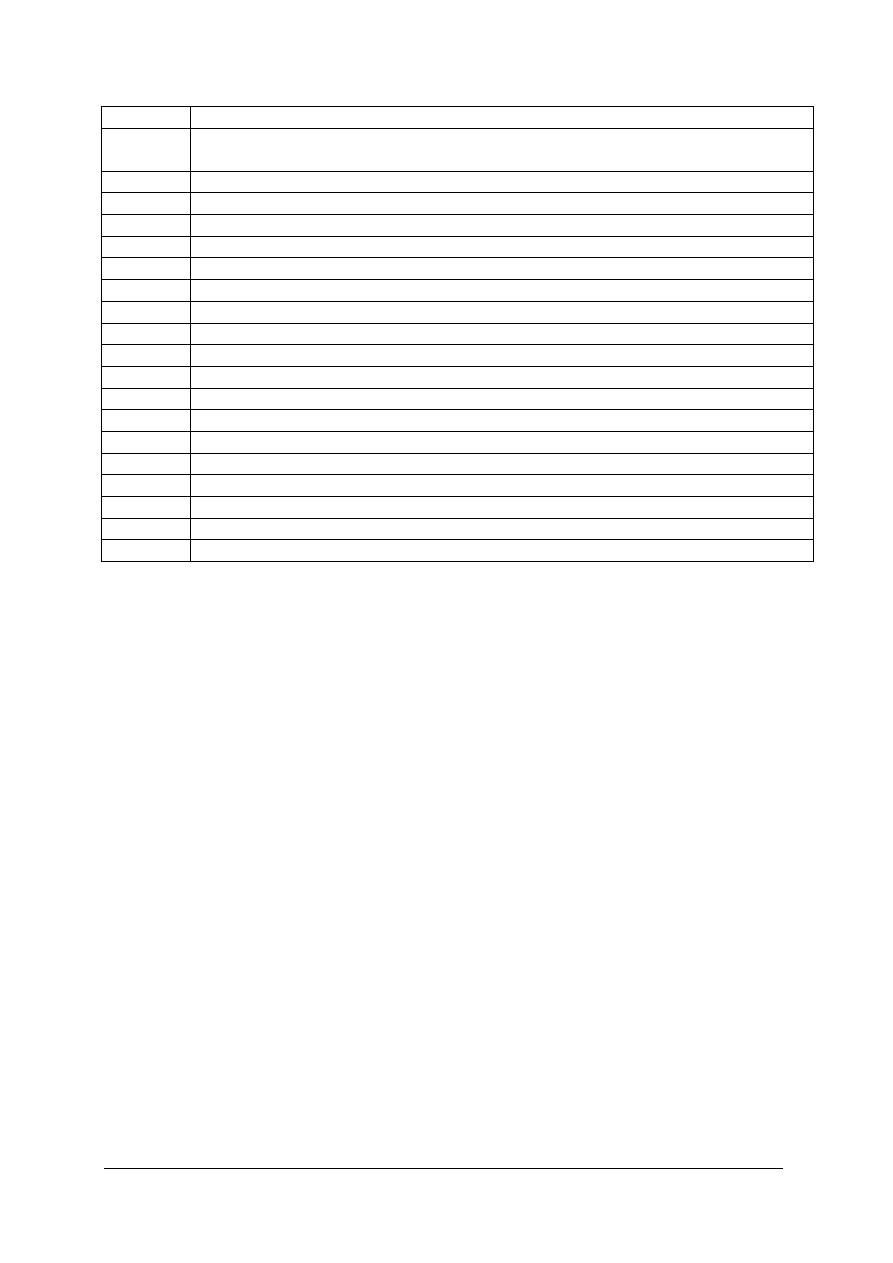

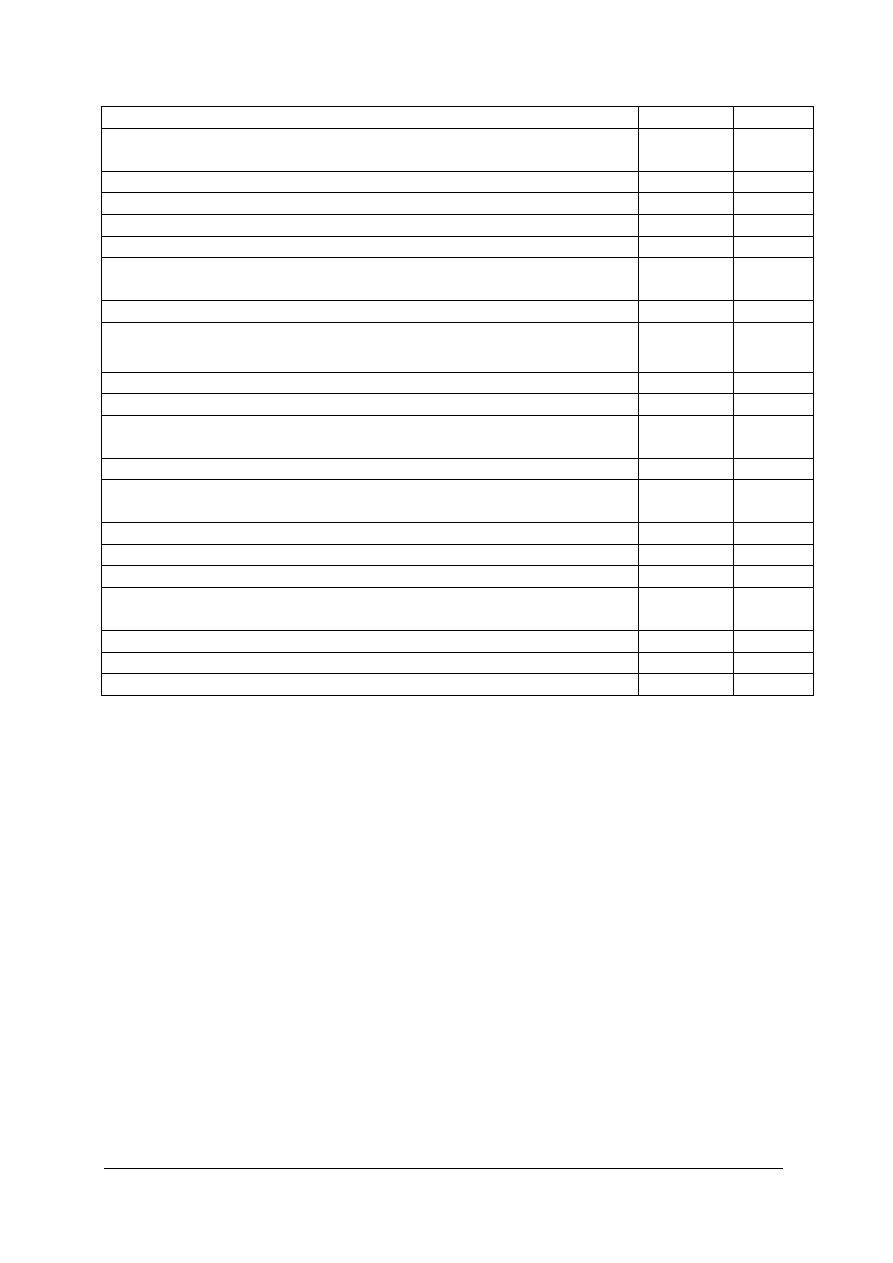

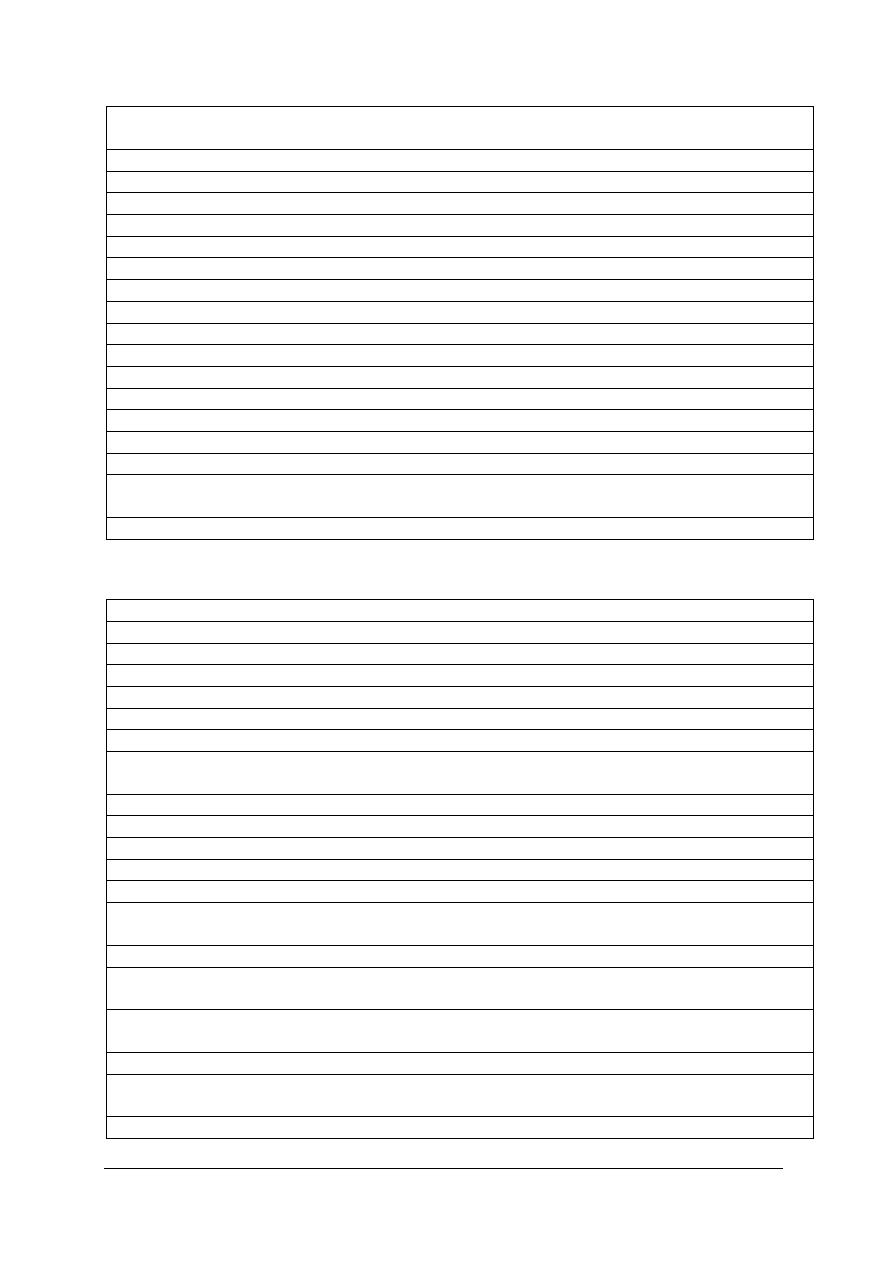

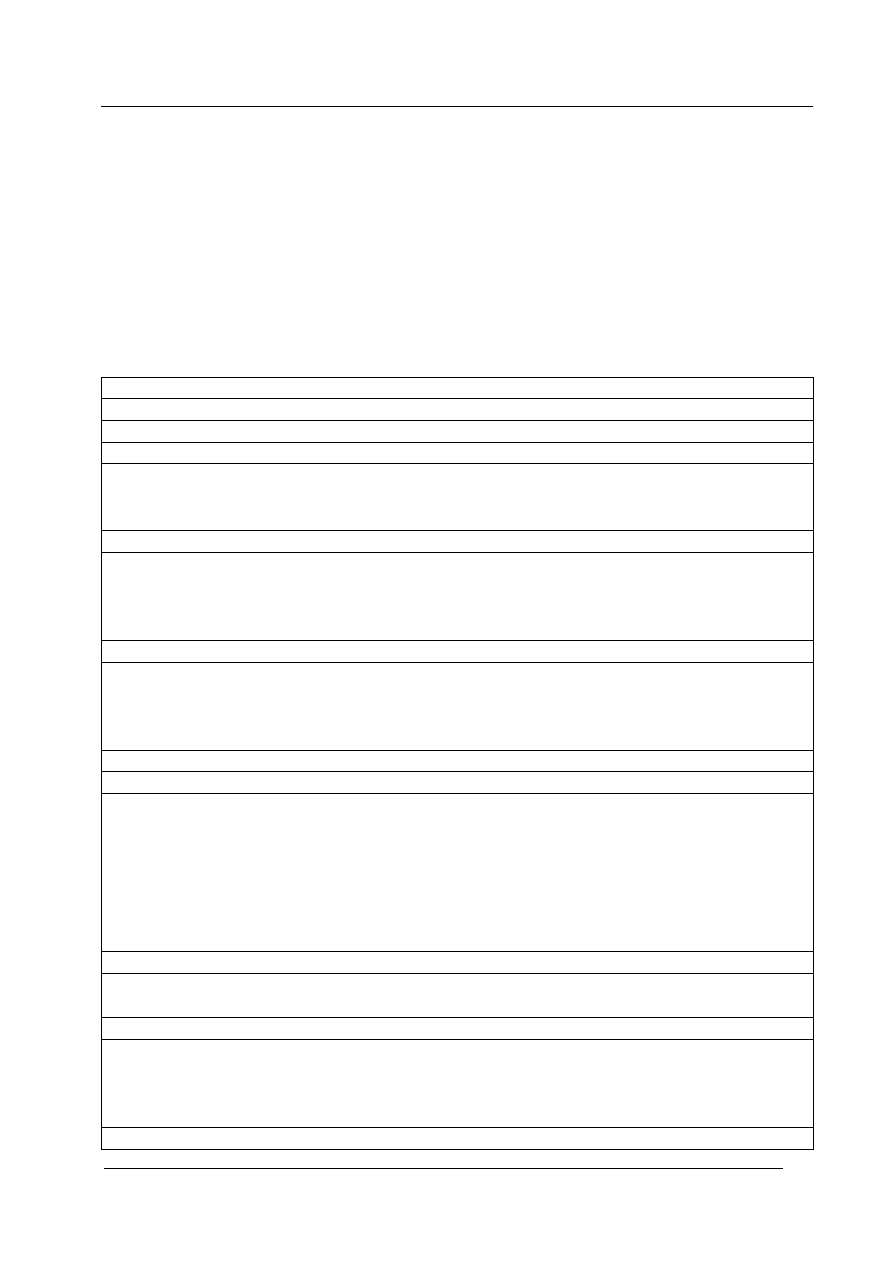

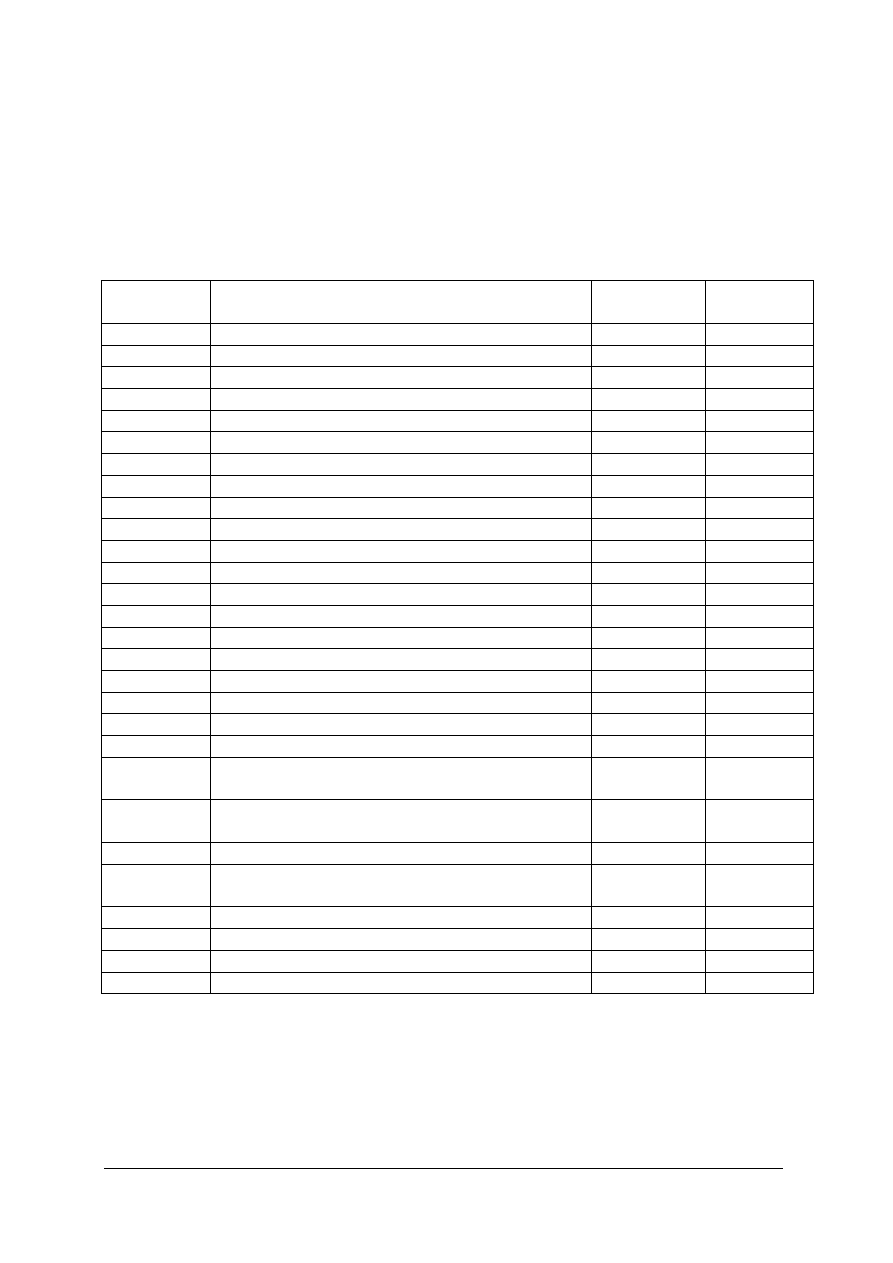

WYKAZ KONT SYNTETYCZNYCH

ZAKŁADU UBEZPIECZENIOWEGO

Tabela 4.1 Przykładowy wykaz kont syntetycznych

Symbol

konta

Nazwa konta

Zespół 0 Aktywa trwałe

010

Środki trwałe

020 Wartości niematerialne i prawne

030 Nieruchomości

040 Pożyczki hipoteczne

041 Pozostałe pożyczki

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

043 Dłużne papiery wartościowe

044

Akcje i udziały w innych jednostkach

049 Pozostałe papiery wartościowe

050

Lokaty terminowe w instytucjach finansowych

051 Udziały we wspólnych przedsięwzięciach lokacyjnych

052

Jednostki uczestnictwa w funduszach powierniczych

059 Pozostałe lokaty

060 Umorzenie

nieruchomości

064 Odpisy

aktualizujące

070 Odpisy

umorzeniowe

środków trwałych

071

Odpisy umorzeniowe wartości niematerialnych i prawnych

080

Środki trwałe w budowie

Zespół 1 Środki pieniężne i kredyty

100 Kasa

131 Rachunek

bieżący

134

Inne rachunki bankowe

136 Kredyty

bankowe

140

Krótkoterminowe aktywa finansowe

145 Inne

środki pieniężne

149

Środki pieniężne w drodze

Zespół 2 Rozrachunki i roszczenia

200

Rozrachunki z ubezpieczającymi z tytułu składek

201

Rozrachunki z pośrednikami ubezpieczeniowymi

203

Rozrachunki z tytułu regresów

206 Wniesione

kaucje

210

Rozrachunki z cedentami

211

Rozrachunki z reasekuratorami

212 Należności depozytowe od cedentów

213 Zobowiązania depozytowe wobec reasekuratorów

214

Rozrachunki z brokerami reasekuracyjnymi

220 Rozrachunki

publicznoprawne

230

Rozrachunki z tytułu wynagrodzeń

234

Inne rozliczenia z pracownikami

239 Pożyczki otrzymane

240

Rozrachunki z tytułu komisarki awaryjnej

241

Rozrachunki z tytułu koasekuracji

248

Rozrachunki i roszczenia funduszu prewencyjnego

249 Pozostałe rozrachunki

250 Należne wpłaty na poczet kapitału

280 Odpisy

aktualizujące

Zespół 3 Materiały

300 Rozliczenie

zakupu

310 Materiały

340

Odchylenia od cen ewidencyjnych materiałów

370 Pozostałe składniki majątku

Zespół 4 Koszty według rodzaju i ich rozliczenie

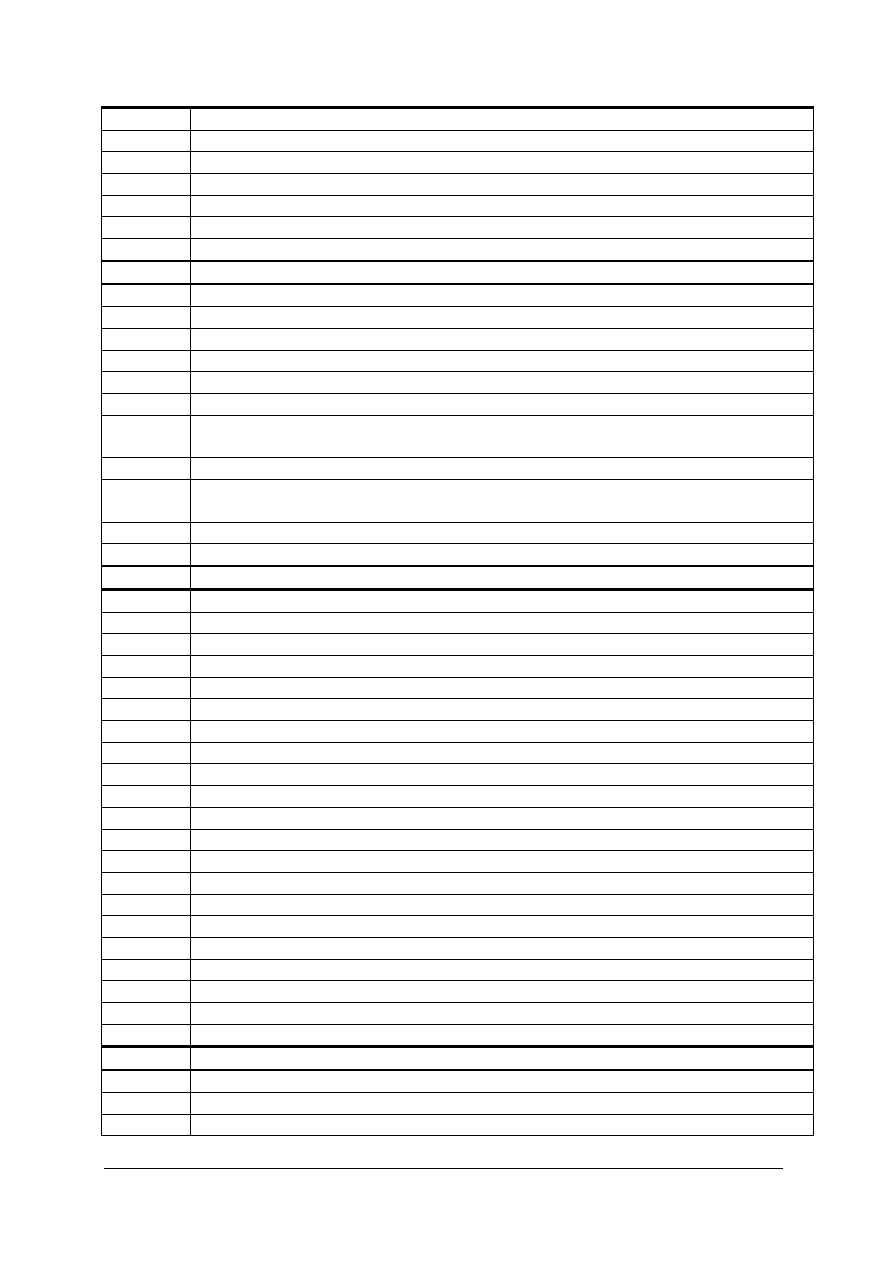

Zespół 5 Koszty akwizycji i administracji

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

501 Koszty

akwizycji

502

Koszty prowizji reasekuracyjnych

503

Otrzymane prowizje reasekuracyjne

520 Pozostałe koszty techniczne

531

Koszty utrzymania nieruchomości

532

Koszty innej działalności lokacyjnej

550 Koszty

administracyjne

Zespól 6 Odszkodowania i świadczenia ubezpieczeniowe i rozliczenia międzyokresowe

600 Wypłacone odszkodowania i świadczenia z tytułu ubezpieczeń bezpośrednich

601 Wypłacone odszkodowania i świadczenia z tytułu reasekuracji czynnej

602

Regresy i zwrot odszkodowań

603

Koszty likwidacji szkód i windykacji regresów

610 Udział reasekuratorów w wypłaconych odszkodowaniach i świadczeniach

620

Zmiana stanu rezerw na nie wypłacone odszkodowania i świadczenia

621 Udział reasekuratorów w zmianie stanu rezerw na nie wypłacone odszkodowania i

świadczenia

630

Zmiana stanu pozostałych rezerw techniczno-ubezpieczeniowych

631 Udział reasekuratorów w zmianie stanu pozostałych rezerw techniczno-

ubezpieczeniowych

632

Zmiana stanu rezerw na wyrównanie szkodowości

640 Rozliczenia

międzyokresowe kosztów

Zespól 7 Przychody z działalności ubezpieczeniowej oraz inne przychody i koszty

700 Składki z ubezpieczeń bezpośrednich

701 Składki z reasekuracji czynnej

702 Udział reasekuratorów w składkach ubezpieczeniowych

710

Zmiana stanu rezerwy składek ubezpieczeniowych

711 Udział reasekuratorów w zmianie stanu rezerw

712

Zmiana stanu rezerw na ryzyko niewygasłe

713 Udział reasekuratorów w zmianie stanu rezerwy na ryzyka niewygasłe

720 Pozostałe przychody techniczne

731

Przychody z nieruchomości

732

Przychody z udziałów i akcji

733

Przychody z pozostałych lokat

734 Sprzedaż lokat

735

Wynik z rewaloryzacji lokat

736

Niezrealizowane straty na lokatach

737

Niezrealizowane zyski z lokat

751

Inne przychody finansowe

752

Inne koszty finansowe

761 Pozostałe przychody operacyjne

762 Pozostałe koszty operacyjne

770 Zyski

nadzwyczajne

771 Straty

nadzwyczajne

Zespół 8 Kapitały, fundusze, rezerwy i wynik finansowy

801 Kapitał akcyjny

802 Kapitał zapasowy

803 Kapitał rezerwowy

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

804 Kapitał z aktualizacji wyceny

811

Rezerwy na niewypłacone odszkodowania i świadczenia z ubezpieczeń

bezpośrednich

812 Udział reasekuratorów w rezerwach na nie wypłacone odszkodowania i świadczenia

813

Rezerwy na niewypłacone odszkodowania i świadczenia z reasekuracji czynnej

814 Udział retrocesjonariuszy w rezerwach na nie wypłacone odszkodowania

820

Rozliczenie wyniku finansowego

831 Rezerwa

składek z ubezpieczeń bezpośrednich

832 Udział reasekuratorów w rezerwie składek ubezpieczeniowych

833

Rezerwa na ryzyka niewygasłe

834 Udział reasekuratorów w rezerwie na ryzyka niewygasłe

835

Rezerwy na wyrównanie szkodowości

836 Pozostałe rezerwy techniczno-ubezpieczeniowe

837 Udział reasekuratorów w pozostałych rezerwach techniczno-ubezpieczeniowych

842 Inne

rezerwy

845 Przychody

przyszłych okresów

850 Fundusze

specjalne

858 Fundusz

prewencyjny

860 Wynik

finansowy

861

Wynik techniczny ubezpieczeń

870

Podatek dochodowy i inne obciążenia wyniku finansowego

Źródło: opracowanie na podstawie M. Stępień, K Jonas, A. Szkarłat – Rachunkowość zakładów

ubezpieczeń. Zbiór zadań, Wydawnictwo Akademii Ekonomicznej, Kraków 2004.

Zakłady ubezpieczeniowe podlegają przepisom podatkowym: ustawie o podatku

dochodowym od osób prawnych oraz jako pracodawca ustawie o podatku od osób fizycznych.

Działalność ubezpieczeniowa jest zwolniona od podatku od towarów i usług. Do sprzedanych

usług ubezpieczeń nie dolicza się podatku VAT. Jednak sprzedaż inna niż produktów

ubezpieczeniowych podlega opodatkowaniu VAT.

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie akty prawne regulują rachunkowość zakładów ubezpieczeniowych?

2. Jakie są rodzaje ubezpieczeń?

3. Jakie zasady rachunkowości muszą stosować zakłady ubezpieczeniowe?

4. Jakie elementy składają się na księgi rachunkowe zakładów ubezpieczeniowych?

5. Jaka jest struktura planu kont zakładów ubezpieczeniowych?

4.1.3. Ćwiczenia

Ćwiczenie 1

Zasady prowadzenia ksiąg rachunkowych jednostek ubezpieczeniowych.

1. Zasada memoriału w rachunkowości polega na: .........................................................................

......................................................................................................................................................

2. Podaj datę otwarcia i zamknięcia ksiąg rachunkowych w zakładach ubezpieczeniowych ........

.......................................................................................................................................................

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

3. Zasada ciągłości bilansowej polega na: ......................................................................................

.

4. Akty prawne regulujące rachunkowość zakładów ubezpieczeniowych to:

..................................

......................................................................................................................................................

5. Konta ksiąg pomocniczych służą do: ..........................................................................................

..................................................................................................................................................... .

6. Podstawowym dokumentem potwierdzającym sprzedaż w jednostkach ubezpieczeniowych

jest ................................................................................................................................................

7. Poprawa błędu w dokumencie obcym jest możliwa poprzez

.......................................................

8. Konta księgi głównej służą do .....................................................................................................

9. Ubezpieczenia obowiązkowe obejmują: ......................................................................................

10. Ubezpieczenia dobrowolne dotyczą: ..........................................................................................

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) -zgromadzić literaturę,

2) zapoznać się z art. 4-8 ustawy o rachunkowości,

3) zapoznać się z rozdziałem drugim ustawy o rachunkowości,

4) zapoznać się z rozporządzeniem ministra finansów w sprawie szczególnych zasad

rachunkowości zakładów ubezpieczeń,

5) uzupełnić arkusz ćwiczeniowy – tekst z lukami,

6) zaprezentować wykonane ćwiczenie,

7) dokonać oceny poprawności.

Wyposażenie stanowiska pracy:

- literatura punktu 4.1 niniejszego poradnika,

- literatura do JM 412[01].Z1.01 Organizowanie rachunkowości w przedsiębiorstwie,

- ustawa o rachunkowości,

- rozporządzenie ministra finansów w sprawie szczególnych zasad rachunkowości zakładów

ubezpieczeń,

- arkusze ćwiczeniowe zawarte w ćwiczeniu 1.

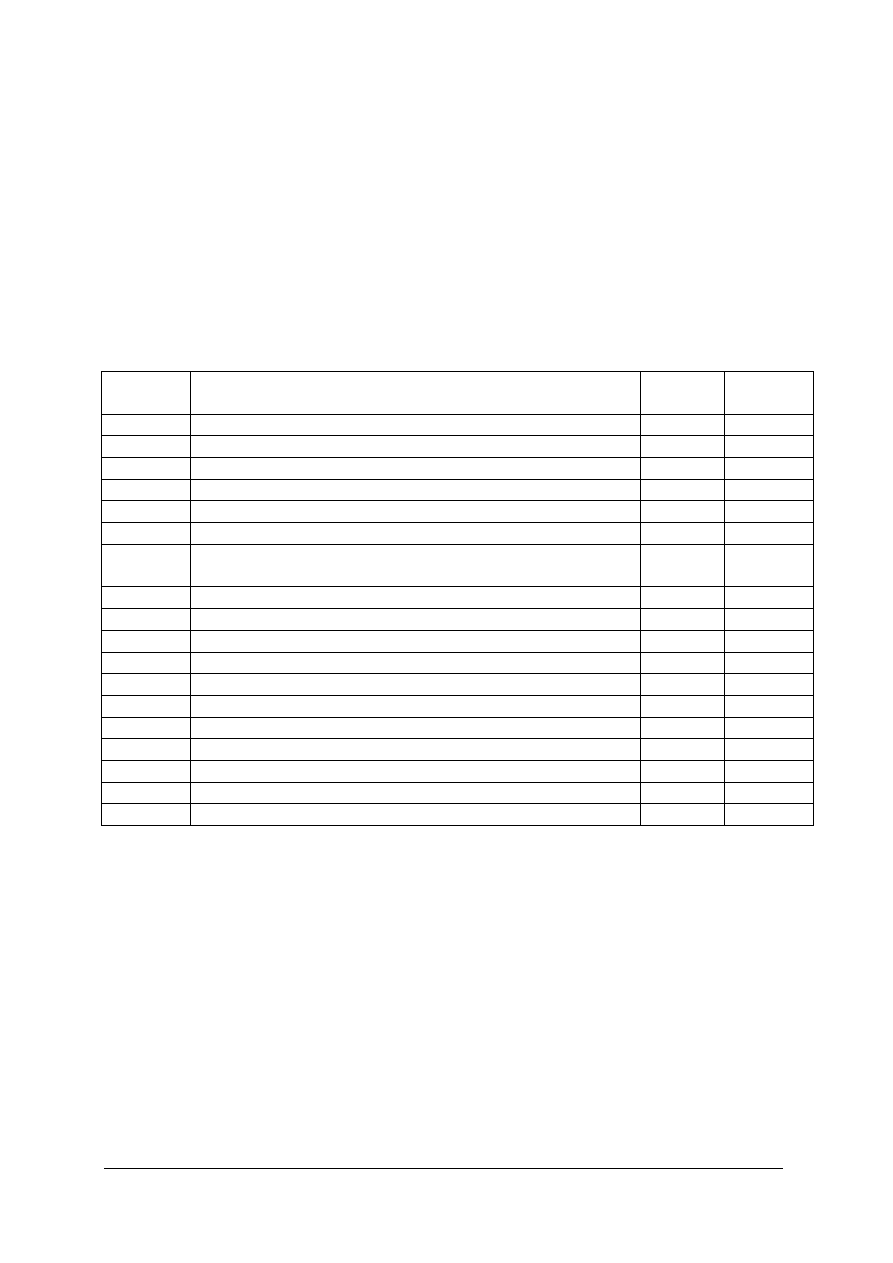

4.1.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wymienić akty prawne regulujące działalność zakładów

ubezpieczeniowych

□

□

2) scharakteryzować zasady nadrzędne rachunkowości

□

□

3) wymienić elementy ksiąg rachunkowych zakładów

ubezpieczeniowych

□

□

4) określić strukturę planu kont zakładu ubezpieczeniowego

□

□

5) sklasyfikować rodzaje ubezpieczeń

□

□

6) określić specyfikę rachunkowości ubezpieczeń

□

□

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

4.2. Pośrednictwo ubezpieczeniowe

4.2.1. Materiał nauczania

Zakłady ubezpieczeniowe sprzedają swoje usługi miedzy innymi poprzez pośredników.

Pośrednictwo polega na wykonywaniu za wynagrodzeniem czynności związanych

z zawieraniem umów, inkasowaniem składek, przyjmowaniem wniosków, wykonywaniem

innych czynności zleconych przez zakład ubezpieczeń.

Pośrednictwem ubezpieczeniowym zajmują się: agenci, brokerzy, akwizytorzy. Pośrednicy są

pracownikami zakładów ubezpieczeniowych lub prowadzą swoje samodzielne przedsiębiorstwa.

Agent ubezpieczeniowy – działa w oparciu o ustawę o działalności ubezpieczeniowej. Jest

upoważniony przez zakład ubezpieczeń do stałego zawierania umów ubezpieczenia na rzecz

zakładu lub pośredniczenia przy zawieraniu umów. Agent otrzymuje pełnomocnictwo od

zakładu ubezpieczeń oraz wynagrodzenie prowizyjne za prowadzoną działalność. Agentem

ubezpieczeniowym może być osoba fizyczna lub prawna. Osoba fizyczna musi mieć miejsce

zamieszkania na terenie RP, posiadać zdolność do czynności prawnych, nie może być karana,

musi ukończyć specjalne szkolenie zorganizowane przez zakład ubezpieczeń (określone przez

właściwego ministra co do tematyki, zakresu i trybu składnia egzaminów). Agent na

wykonywanie czynności pośrednictwa musi uzyskać zezwolenie Państwowego Urzędu Nadzoru

Ubezpieczeń.

Broker ubezpieczeniowy – również działa w oparciu o ustawę o działalności

ubezpieczeniowej. Jest niezależnym pośrednikiem działającym nieodpłatnie na rzecz

ubezpieczającego (osoby, która zawiera z zakładem umowę ubezpieczenia), a nie zakładu

ubezpieczeń. Za swoją działalność broker otrzymuje jednak wynagrodzenie, tzw. kurtaż od

zakładu z którym została zawarta umowa ubezpieczenia na rzecz ubezpieczającego. Broker nie

może pozostawać w stosunku pracy z żadnym zakładem ubezpieczeń, ani być stroną umowy

agencyjnej lub pośrednictwa na rzecz określonego zakładu ubezpieczeń. Musi posiadać

zezwolenie Państwowego Urzędu Nadzoru Ubezpieczeń.

Akwizytor – jest upoważnionym przedstawicielem zakładu ubezpieczeń, który zawiera

umowy ubezpieczenia i zbiera oferty na rzecz danego zakładu ubezpieczeń.

Zakłady ubezpieczeń korzystają również z pośrednictwa typu „bancassurance” –

pośrednictwo banków w sprzedaży usług ubezpieczeniowych.

Koszty wynagrodzenia pośredników są jednym ze znaczących kosztów. Rozrachunki

z pośrednikami prowadzone są głównie z tytułu pobranych składek za ubezpieczenia, kosztów

poniesionych przez pośredników, które podlegają zwrotowi, wypłaconych odszkodowań,

zainkasowanych regresów (roszczeń od osób trzecich, odpowiedzialnych za zdarzenie

wywołujące szkodę, za które zostało przez zakład wypłacone odszkodowanie), wypłaty

prowizji.

Podstawą księgowań są dokumenty kasowe i bankowe oraz rozliczenia agencyjne według

poszczególnych rodzajów ubezpieczeń.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

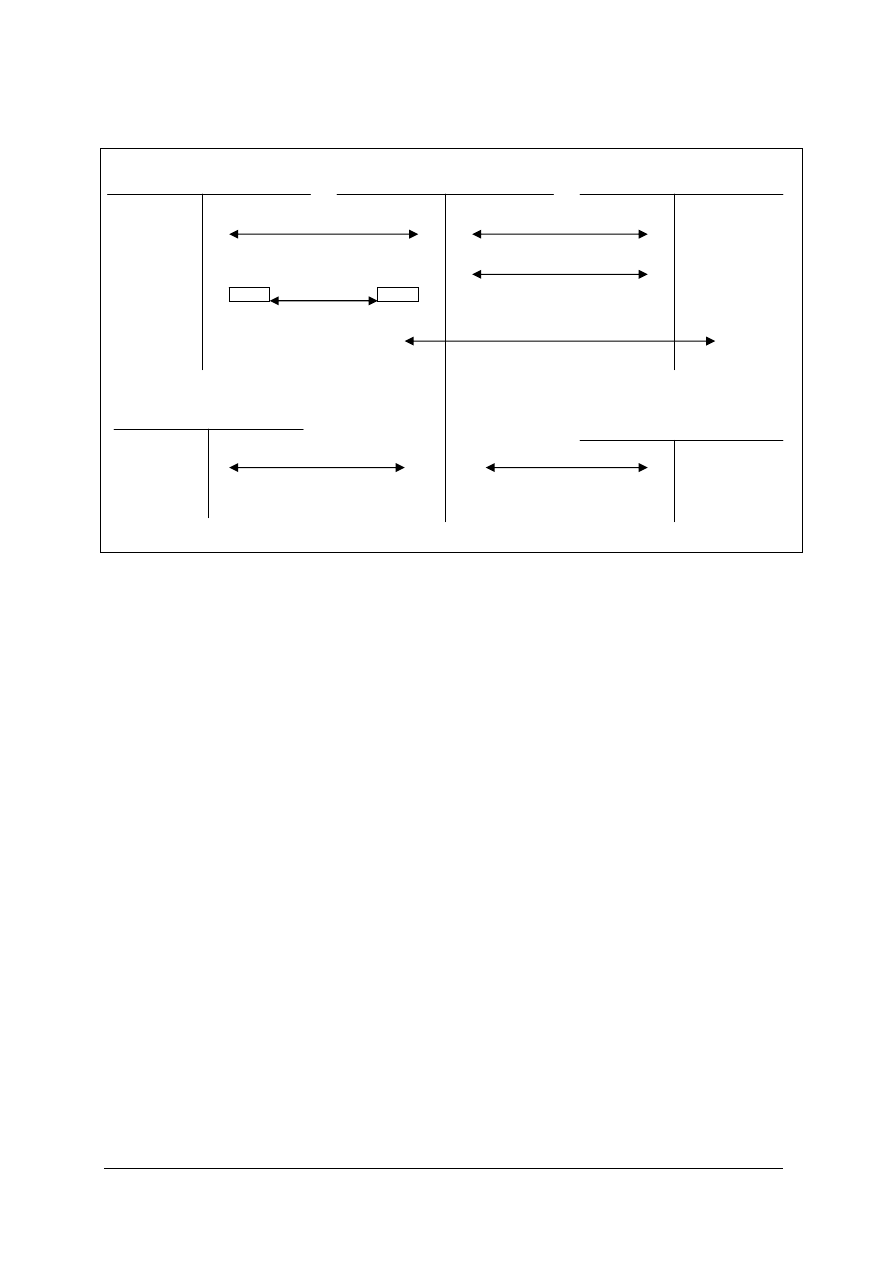

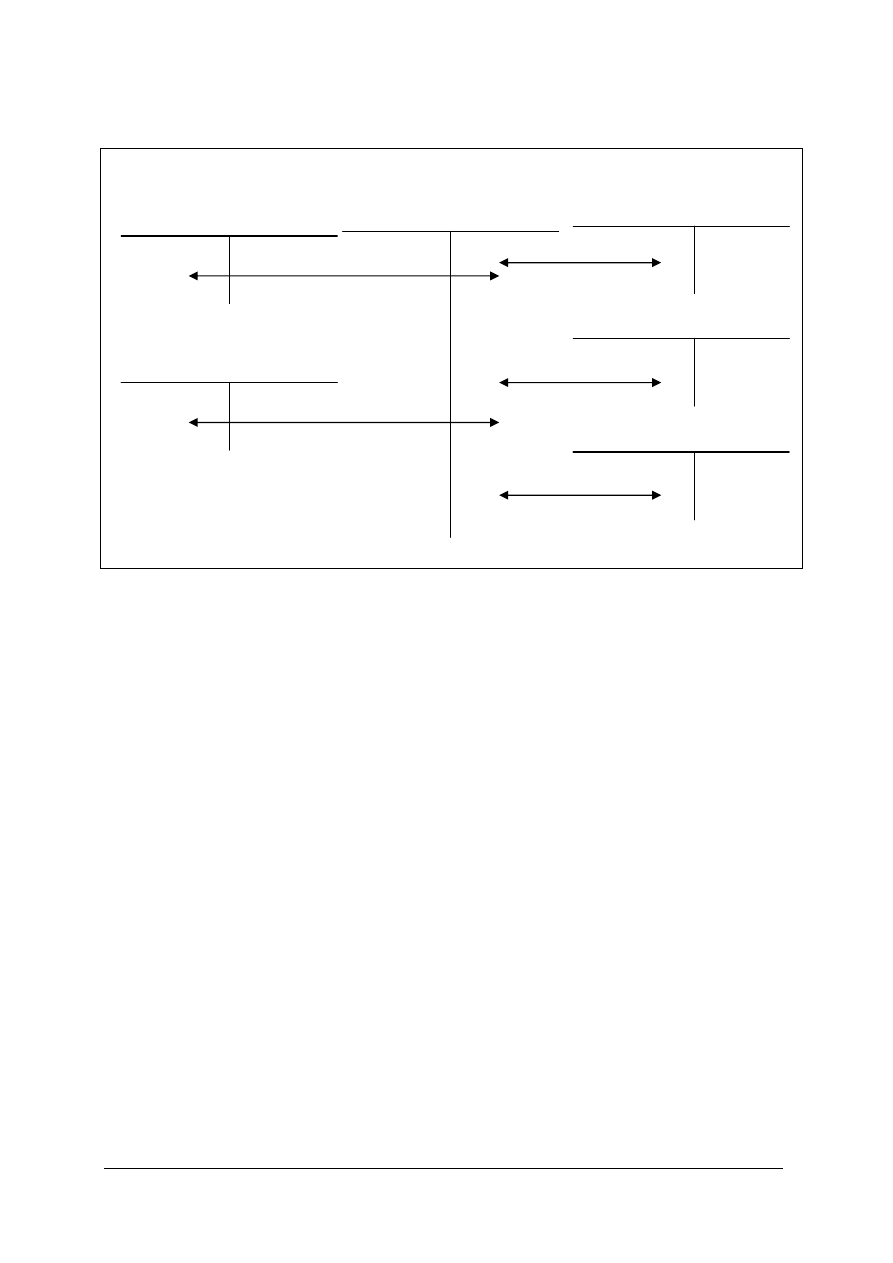

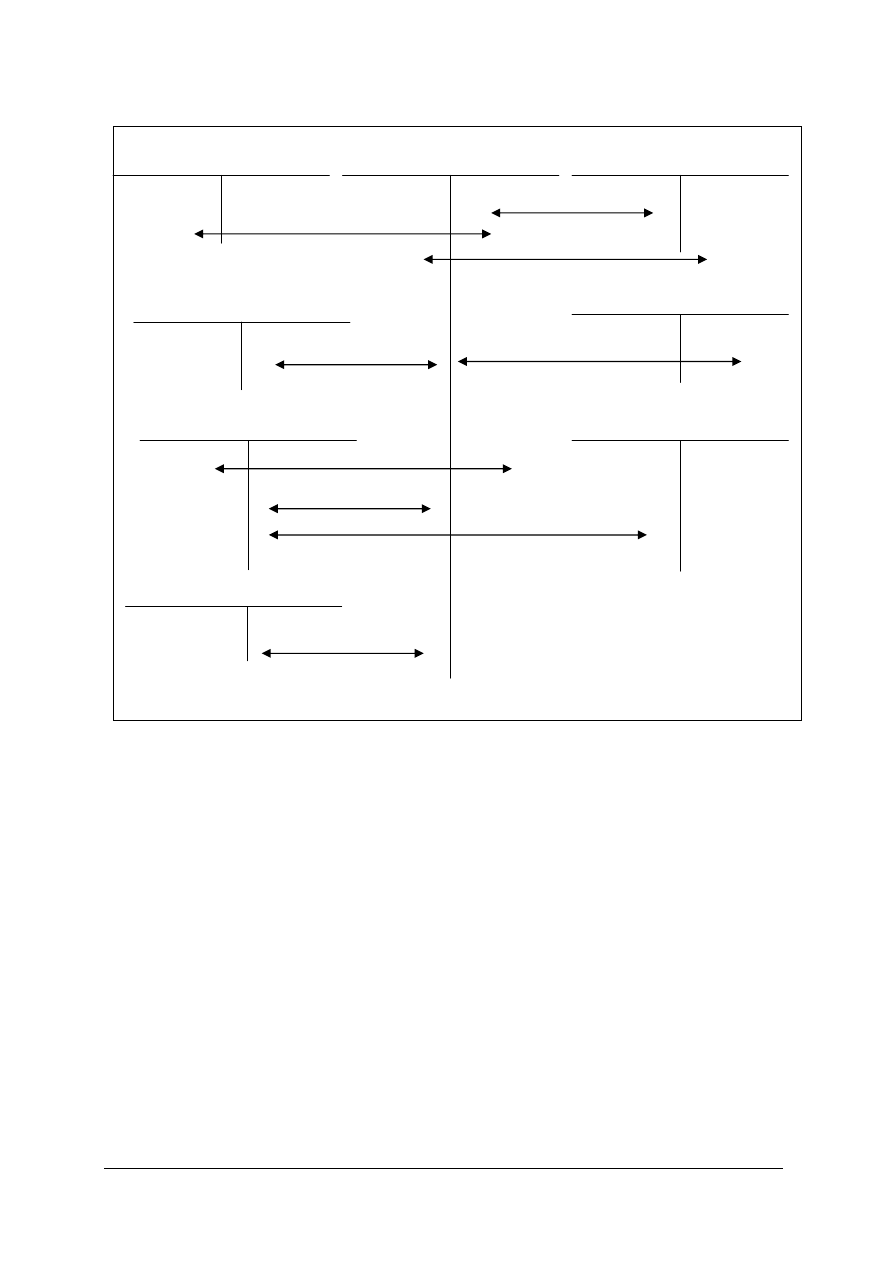

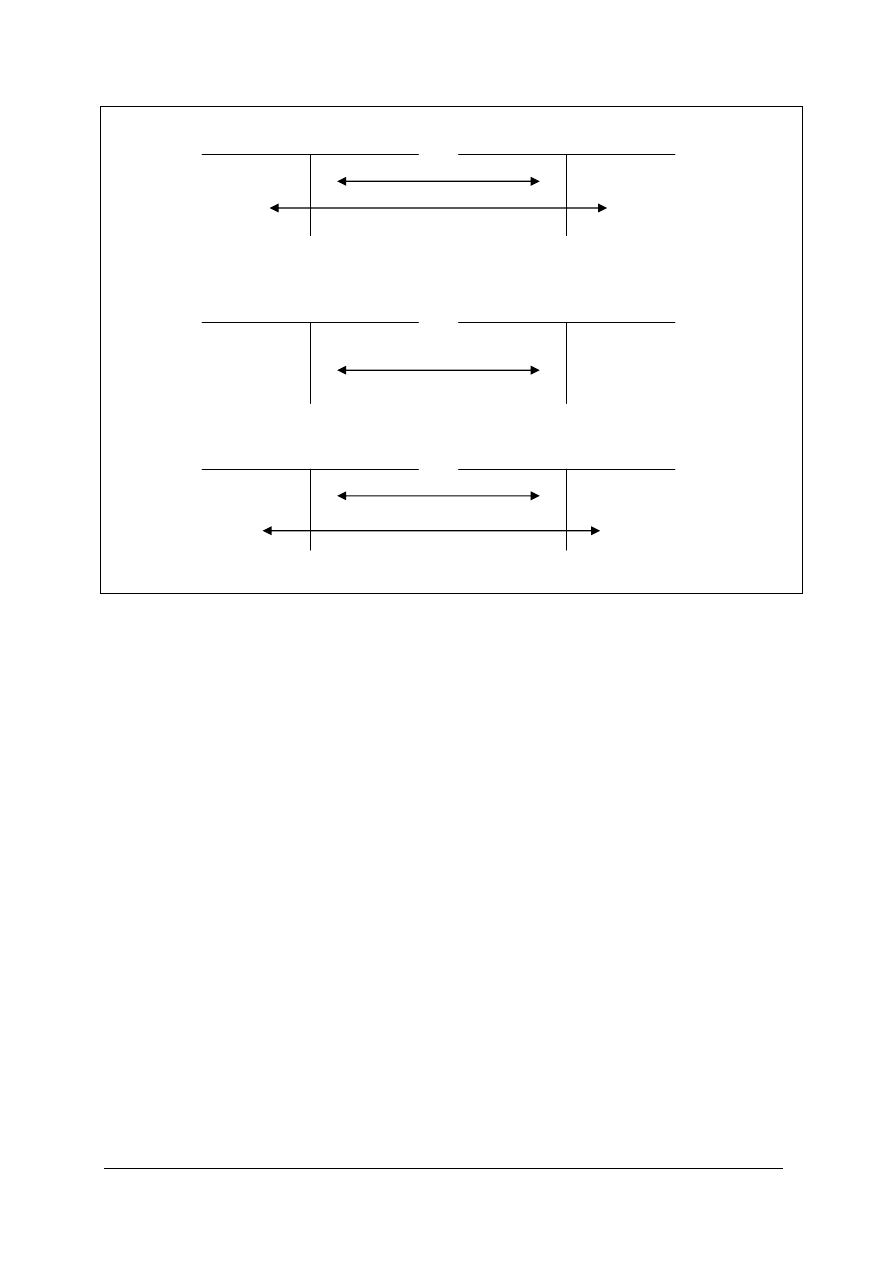

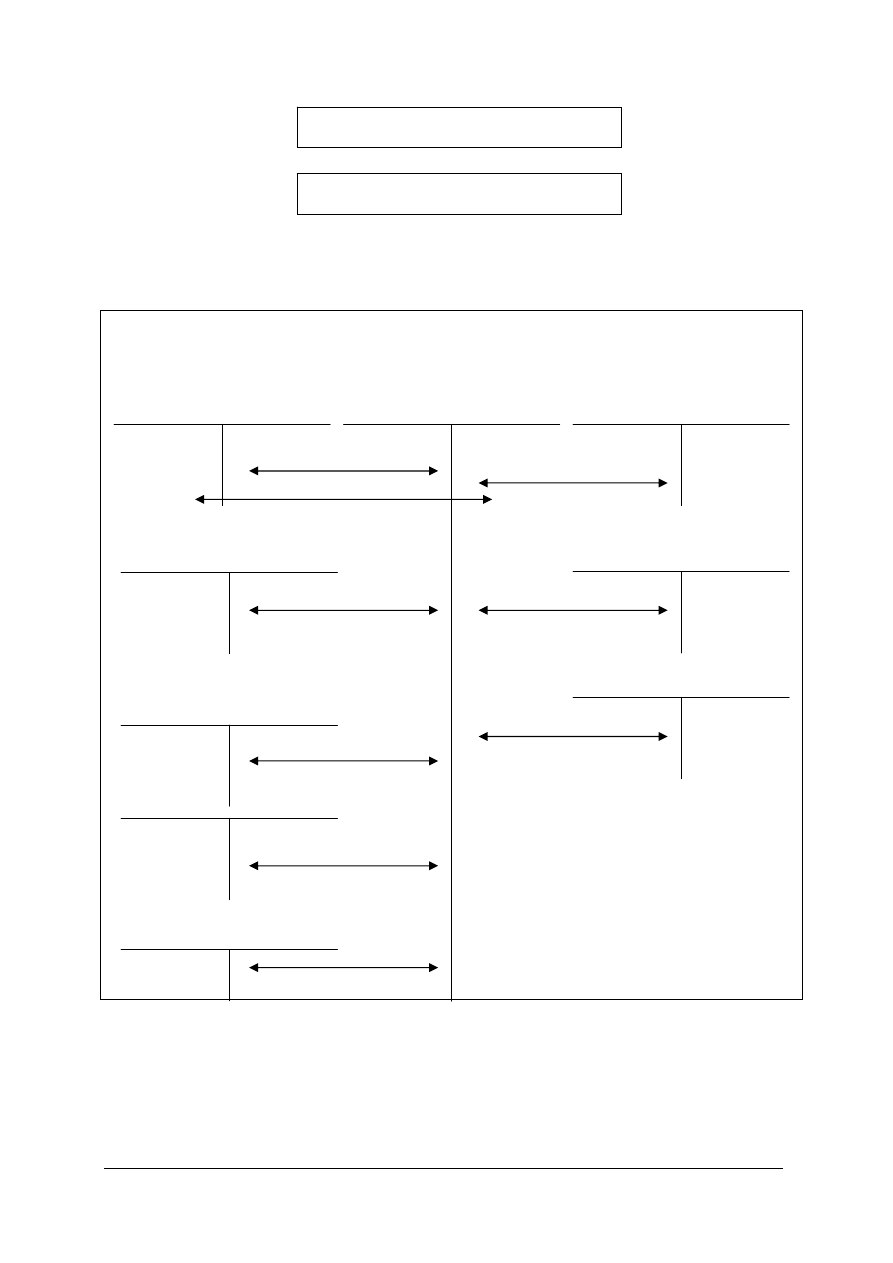

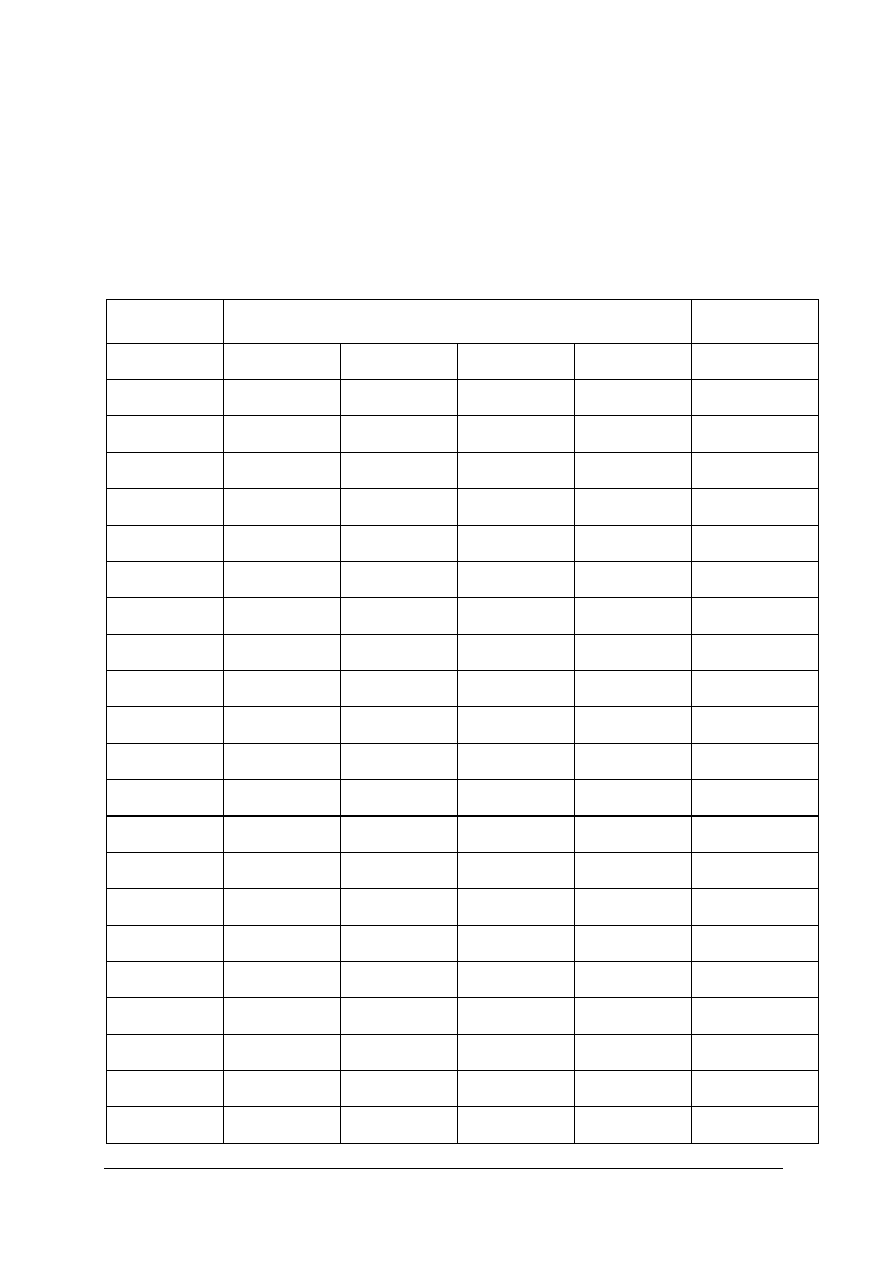

1. Ewidencja składek ubezpieczeniowych pobranych za pośrednictwem agentów

700

Składki przypisane

201 Rozrachunki

100 Kasa

z ubezpieczeń bezpośrednich z

pośrednikami ubezp.

131 Rachunek bieżący

1., 4.

2., 3.

5.

6.

7.

720 Pozostałe przychody

600 Wypłacone

techniczne odszkodowania

i

świadczenia

9.

8.

Rys. 4.1 Ewidencja składek ubezpieczeniowych pobranych przez pośrednika. Źródło własne.

Objaśnienia do schematu:

1. naliczenie składki z umowy ubezpieczenia zawartej przez pośrednika

2. wpłata przez pośrednika pobranej składki

3. wpłata przez pośrednika innych kwot wynikających z rozliczeń

4. naliczenie rat składek z tytułu umów zawartych na czas nieokreślony, które ma pobrać

pośrednik

5. wpłata pobranych przez pośrednika składek od umów na czas nieokreślony

6. korekta zmniejszająca naliczonej składki

7. wypłata poprzez pośrednika błędnie naliczonych składek

8. rozliczenie pośredników z wypłaconych przez nich odszkodowań

9. zarachowanie odsetek inkasowanych przez pośrednika od nieterminowo zapłaconych

składek.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

2. Ewidencja pozostałych rozrachunków z pośrednikami

201

Rozrachunki

249 Pozostałe rozrachunki

z pośrednikami ubezp.

501 Koszty akwizycji

3.

1.

600

Wypłacone

602 Regresy i zwrot

odszkodowania

odszkodowań i

świadczenia

4.

2.

100 Kasa

603 Koszty likwidacji

131 Rachunek bieżący

szkód i windykacji regresów

6.

5.

Rys. 4.2 Ewidencja pozostałych rozrachunków z pośrednikami. Źródło własne.

Objaśnienia do schematu:

1. naliczenie należnych pośrednikowi prowizji

2. rozliczenie pośrednika z wypłaconych odszkodowań

3. rozliczenie pośrednika z pobranych regresów naliczonych przez zakład ubezpieczeń

4. regresy i zwroty odszkodowań pobrane przez pośrednika (nie naliczone wcześniej przez

zakład ubezpieczeń)

5. naliczenie prowizji dla pośrednika za likwidację szkód i windykację regresów

6. wypłata prowizji pośrednikom

4.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Na czym polega pośrednictwo w działalności ubezpieczeniowej?

2. Kto może wykonywać czynności pośrednika ubezpieczeniowego?

3. W jaki sposób ewidencjonuje się typowe operacje dotyczące rozliczenia z pośrednikami?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

4.2.3. Ćwiczenia

Ćwiczenie 1

Dokonaj ewidencji operacji gospodarczych z pośrednikami ubezpieczeniowymi.

W zakładzie ubezpieczeń „A” salda wybranych kont wynoszą:

201 Rozrachunki z pośrednikami ubezpieczeniowymi

Wn

3 000,00

Ma

1

400,00

100 Kasa

5 000,00

131 Rachunek bieżący 50

000,00

Operacje gospodarcze w bieżącym okresie sprawozdawczym:

1. Przypisano

składkę ubezpieczeniową z tytułu ubezpieczenia OC i NW

budynku

960,00

2. Agent

wpłaca do kasy pobraną od klienta składkę z tytułu polisy OC i NW

budynku

wysokości I raty

576,00

3. Naliczono

prowizję dla agenta ubezpieczeniowego

90,00

4. Pośrednik wpłacił do kasy pobrany regres

1 400,00

5. Rozliczenie

pośrednika z pobranych środków na wypłatę odszkodowania

3 000,00

6. Na podstawie zbiorczego zestawienia polis dokonano przypisu składek 10

000,00

7. Wpłata przez pośrednika pobranych składek 9

000,00

8. Naliczono

prowizję dla pośrednika 1

000,00

9. Naliczono

prowizję dla pośrednika za windykacje regresu

140,00

10. WB przelew prowizji pośrednikom 1

230,00

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konta księgowe,

4) dokonać ewidencji operacji

5) ustalić saldo „Rozrachunków z pośrednikami ubezpieczeniowymi”,

6) określić znaczenie salda.

7) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.2 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

Ćwiczenie 2

Ewidencja pośrednictwa ubezpieczeniowego.

W bieżącym miesiącu Agent ubezpieczeniowy zawarł umowy ubezpieczenia AC dwóch

samochodów. Składka za jedną polisę zainkasowana została w całości 750,00. Płatność składki

drugiej polisy rozłożona została na dwie raty: I rata 720,00, II rata 480,00. Agent zainkasował I

ratę. Agent zainkasował także przeterminowaną składkę wraz z odsetkami za ubezpieczenie

komunikacyjne OC: składka 700,00, odsetki 50,00. Składka i odsetki zostały wcześniej

zarachowane przez zakład ubezpieczeń. Agent zainkasował również regres za odszkodowanie

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

wcześniej wypłacone przez zakład ubezpieczeń w wysokości 3 000,00. Za pośrednictwo

naliczono agentowi 500,00 prowizji, którą wypłacono przelewem.

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) ułożyć treść operacji,

4) otworzyć konta, których salda początkowe wynikają z treści,

5) dokonać ewidencji operacji według ułożonej treści,

6) określić znaczenie salda.

7) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.2 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

4.2.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) zdefiniować pośrednictwo ubezpieczeniowe?

□

□

2) wymienić rodzaje pośrednictwa ubezpieczeniowego?

□

□

3) scharakteryzować rodzaje pośrednictwa?

□

□

4) ewidencjonować typowe operacje dotyczące pośrednictwa?

□

□

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

4.3. Majątek i kapitały zakładu ubezpieczeń

4.3.1. Materiał nauczania

Majątek zakładu ubezpieczeniowego obejmuje aktywa trwałe i obrotowe o charakterze

rzeczowym i finansowym. Stanowi formę zabezpieczenia powierzonych środków przez

ubezpieczonych i oczekiwań w związku z wypełnieniem zawartych umów ubezpieczeniowych.

W porównaniu do majątku innych jednostek gospodarczych majątek zakładów

ubezpieczeniowych zawiera podobne składniki, ale ma odmienną strukturę.

Największy udział w majątku zakładów ubezpieczeniowych stanowią inwestycje w postaci

lokat (zwykle około 70%): w nieruchomości, lokat bankowych, udziałów i akcji w spółkach,

jednostek uczestnictwa w funduszach, papierach wartościowych emitowanych przez Skarb

Państwa.

Pozostałe składniki majątku to rzeczowe składniki aktywów trwałych (środki trwałe i środki

trwałe w budowie), wartości niematerialne i prawne, należności, aktywa pieniężne,

krótkoterminowe aktywa finansowe, rozliczenia międzyokresowe czynne. Ich ewidencja jest

analogiczna do ewidencji w innych jednostkach.

Majątek odzwierciedla wartość kapitałów własnych i obcych.

Kapitały własne tworzą:

- kapitał podstawowy – wniesiony przez akcjonariuszy, podlega wpisowi do rejestru

handlowego, zmiany w kapitale mogą być dokonywane zgodnie z przepisami Kodeksu

Spółek Handlowych; wysokość kapitału zakładu ubezpieczeniowego nie może być niższa niż

najwyższa minimalna wysokość kapitału gwarancyjnego dla grup ubezpieczeń, w których

zakład prowadzi działalność (dział I – ubezpieczenia na życie – równowartość 800 000 euro,

dział II – pozostałe ubezpieczenia osobowe i ubezpieczenia majątkowe – równowartość

200 000 – 400 000 euro); kapitał podstawowy w zakładach ubezpieczeniowych nosi nazwę

kapitału akcyjnego, w towarzystwach Ubezpieczeń Wzajemnych kapitału zakładowego,

- kapitał zapasowy – tworzony z zysku, obligatoryjnie dokonuje się odpisów z zysku

w wysokości 8%, aż do momentu, gdy kapitał zapasowy osiągnie 1/3kapitału akcyjnego,

może być tworzony z dopłat akcjonariuszy, z różnicy między ceną emisyjną a nominalną

akcji własnych, wykorzystywany jest przede wszystkim na pokrycie straty,

- kapitał rezerwowy – tworzony w wysokości kwoty równej wartości obniżenia kapitału

podstawowego (w kwocie umorzonych akcji),

- kapitał z aktualizacji wyceny – z aktualizacji wartości majątku.

Do kapitałów obcych zalicza się:

- zobowiązania podporządkowane - które w razie likwidacji lub upadłości zakładu

ubezpieczeń spłacane są po zaspokojeniu innych wierzycieli,

- rezerwy techniczno-ubezpieczeniowe – na pokrycie ewentualnych odszkodowań i świadczeń

wynikających z zawartych umów ubezpieczeniowych, mają duże znaczenie dla

bezpieczeństwa finansowego zakładu ubezpieczeń,

- pozostałe rezerwy – na podatek dochodowy i inne,

- zobowiązania depozytowe reasekuratorów – wysokość zdeponowanych przez

reasekuratorów (zakłady udzielające ochrony, przejmujące na siebie część ryzyka) aktywów

finansowych,

- inne zobowiązania – wobec ubezpieczających, z tytułu reasekuracji, wobec instytucji

finansowych, z tytułu bieżącej działalności,

- fundusze specjalne – ZFŚS,

- rozliczenia międzyokresowe – bierne kosztów, przychody przyszłych okresów.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

Ponadto

zakład ubezpieczeniowy w momencie ubiegania się o koncesję na działalność

ubezpieczeniową musi posiadać fundusz organizacyjny na koszty utworzenia zakładu i sieci

przedstawicielstw. Środki tego funduszu są na wyodrębnionym rachunku. W trakcie

prowadzenia działalności fundusz ten jest stopniowo umarzany zgodnie z zapisem w statucie.

Wartość majątku i kapitałów musi wykazywać równowagę. Usystematyzowane zestawienie

tych składników stanowi bilans.

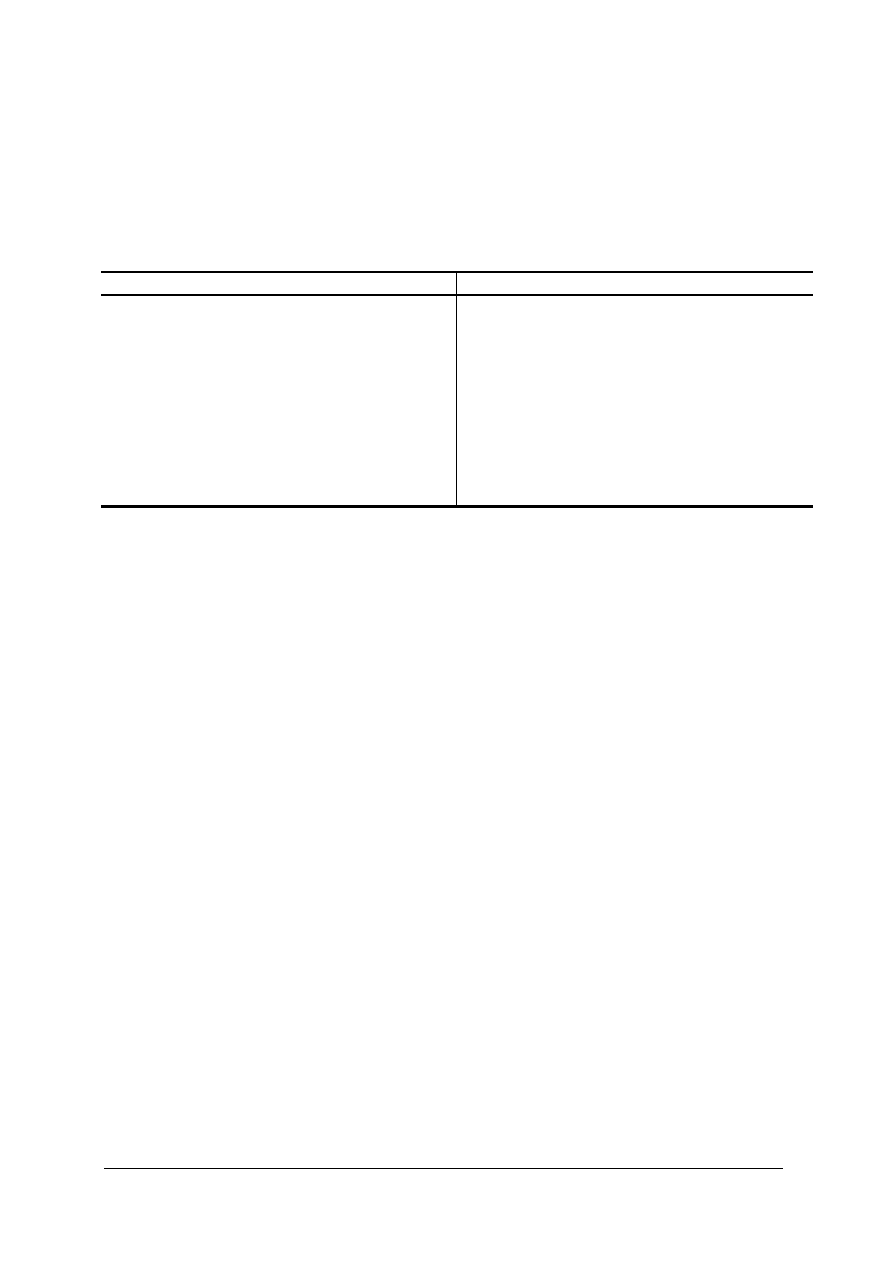

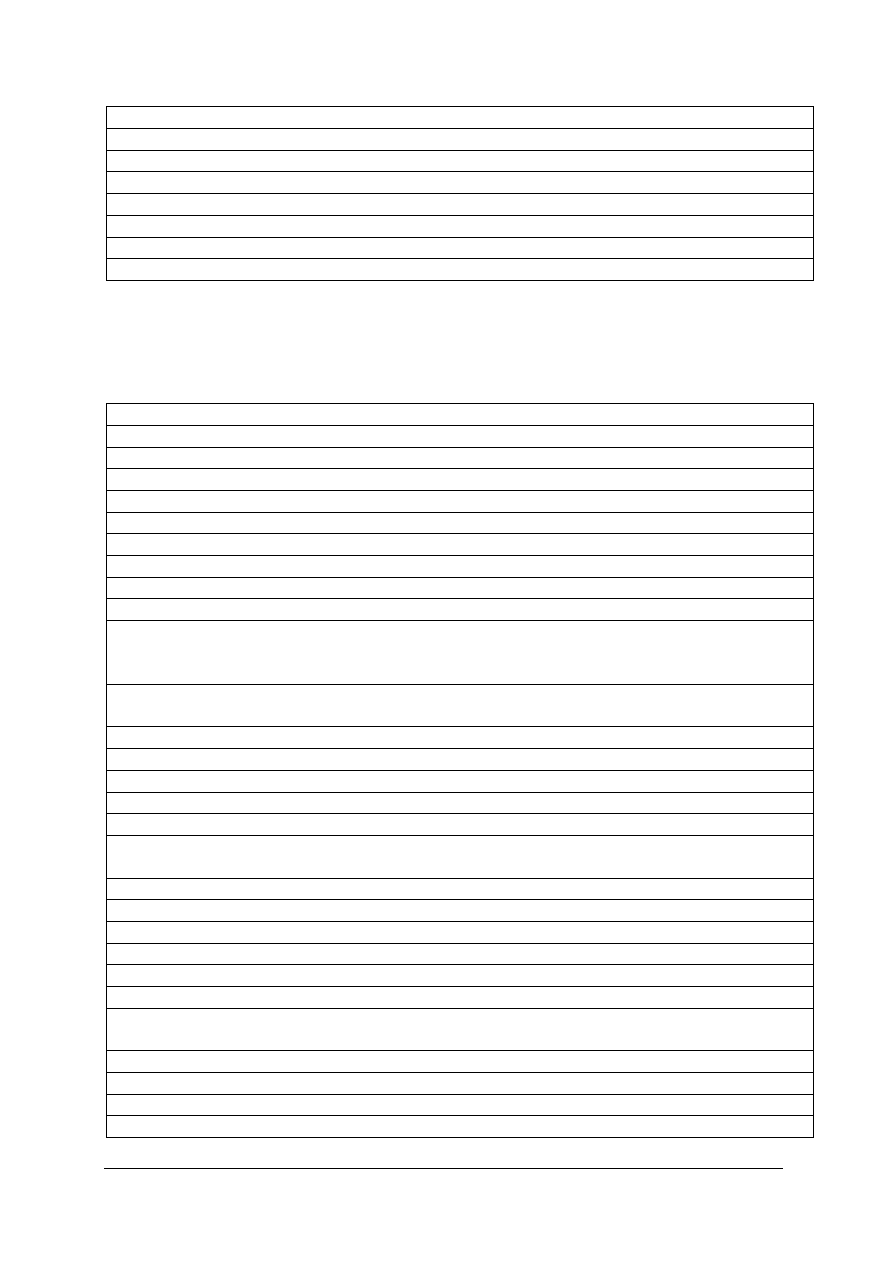

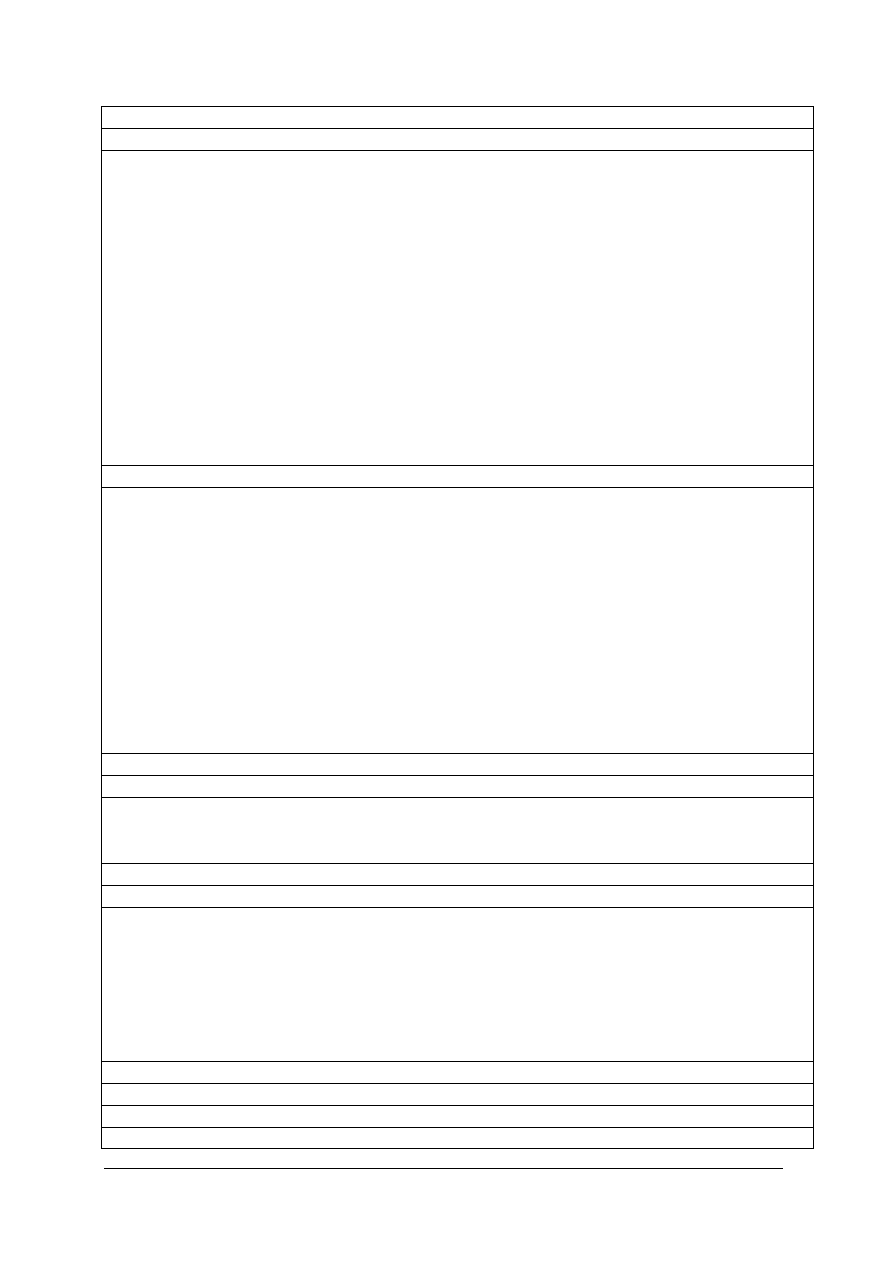

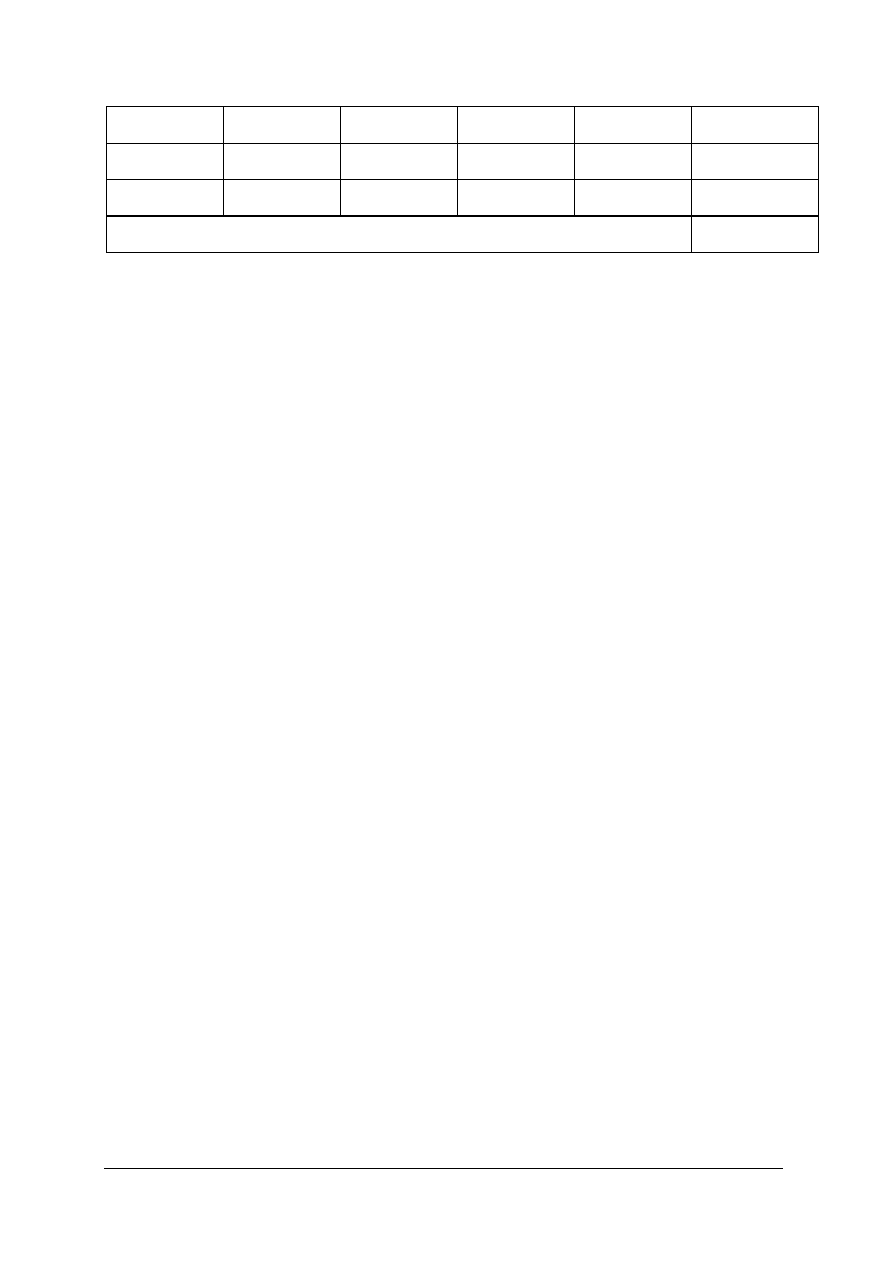

Struktura aktywów i pasywów

Tabela 4.2 Struktura aktywów i pasywów

Aktywa Pasywa

A. Wartości niematerialne i prawne

B. Lokaty

C. Lokaty środków z tytułu ubezpieczeń na

życie, gdzie ryzyko ponosi ubezpieczający

D. Należności

E. Inne składniki aktywów

F. Rozliczenia międzyokresowe

A. Kapitał własny

B. Zobowiązania podporządkowane

C. Rezerwy techniczno-ubezpieczeniowe

D. Udział reasekuratorów w rezerwach

techniczno-ubezpieczeniowych

E. Pozostałe rezerwy

F. Zobowiązania z tytułu depozytów

reasekuratorów

G. Pozostałe zobowiązania i fundusze specjalne

H. Rozliczenia międzyokresowe

Źródło: opracowanie własne na podstawie załącznika nr 3 ustawy o rachunkowości.

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jaka jest struktura majątku zakładu ubezpieczeniowego?

2. Jakie składniki zaliczamy do kapitałów własnych?

3. Jakie składniki zaliczamy do kapitałów obcych?

4. W jaki sposób tworzony jest kapitał podstawowy zakładu ubezpieczeniowego?

5. Co to jest fundusz organizacyjny?

4.3.3. Ćwiczenia

Ćwiczenie 1

Ustal wartość majątku i kapitałów zakładu ubezpieczeń:

Składniki majątku i kapitałów zakładu ubezpieczeniowego przedstawiały się (w tys. zł.):

Zobowiązania podporządkowane 250

Zysk z lat ubiegłych 50

Budynki

2 100

Samochody osobowe

230

Kapitał zapasowy

70

Lokata terminowa 36 miesięczna 100

Gotówka

20

Programy komputerowe

30

Zysk netto

50

Środki na rachunku bankowym

120

Weksle obce

10

Obligacje Skarbu Państwa 2 letnie

500

Rezerwy techniczno-ubezpieczeniowe

600

Zobowiązania wobec ubezpieczających 120

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

Należności od ubezpieczających 60

Należne wpłaty na kapitał 100

Kapitał podstawowy

?

Należności od pośredników 140

Lokata terminowa 3 miesięczna 100

Akcje spółek 250

Zobowiązania wobec budżetu 20

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) uporządkować składniki majątku w podziale na aktywa trwałe i obrotowe,

4) ustalić wartość aktywów trwałych, aktywów obrotowych, aktywów razem,

5) uporządkować składniki kapitałów w podziale na kapitały własne i obce,

6) ustalić wartość kapitałów własnych, kapitałów obcych, kapitałów ogółem,

7) ustalić wartość brakującego kapitału podstawowego.

8) zaprezentować wykonane ćwiczenie,

9) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.3 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

Ćwiczenie 2

Ustal wartość majątku i kapitałów zakładu ubezpieczeń:

Zakład ubezpieczeń posiada majątek i kapitały (w tys. zł.):

Zysk netto

140

Lokaty w jednostkach zależnych 600

Pozostałe składniki aktywów

10

Przychody przyszłych okresów

900

Należności z tytułu reasekuracji

160

Inne należności 90

Kapitał z aktualizacji wyceny

20

Rezerwa składek 1

800

Zobowiązania z tytułu ubezpieczeń bezpośrednich 80

Inne zobowiązania 120

Pozostałe rezerwy

170

Akcje i udziały 480

Rzeczowe składniki aktywów

110

Oprogramowanie wraz z licencją 15

Fundusze specjalne

51

Prawo do użytkowania gruntu

10

Środki pieniężne 140

Należności depozytowe

10

Zobowiązania z tytułu reasekuracji

90

Obligacje 3 letnie

5 200

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

Należności z tytułu ubezpieczeń bezpośrednich 900

Prawo do lokalu

10

Nieruchomości 250

Pozostałe rezerwy techniczno-ubezpieczeniowe

400

Rezerwy na nie wypłacone odszkodowania

3 000

Zobowiązania depozytowe

300

Rezerwy na wyrównanie szkodowości 330

Inne lokaty finansowe

6 050

Kapitał akcyjny

?

Inne wartości niematerialne i prawne

1

Kapitał zapasowy

620

Lokaty terminowe w banku

400

Należności od budżetu 3

Rozliczenia międzyokresowe czynne

90

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) uporządkować składniki majątku według struktury,

4) ustalić wartość aktywów,

5) uporządkować składniki kapitałów według struktury,

6) ustalić wartość kapitałów,

7) ustalić wartość brakującego kapitału podstawowego.

8) zaprezentować wykonane ćwiczenie,

9) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.3 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) sklasyfikować składniki aktywów według struktury

□

□

2) obliczyć wartość aktywów

□

□

3) sklasyfikować składniki pasywów według struktury

□

□

4) obliczyć wartość pasywów

□

□

5) określić sposób tworzenia kapitału podstawowego

□

□

6) określić fundusz organizacyjny

□

□

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

4.4. Lokaty zakładu ubezpieczeń

4.4.1. Materiał nauczania

Lokaty

mają największe znaczenie wśród wszystkich aktywów zakładu ubezpieczeniowego.

Z punktu widzenia ustawy o rachunkowości mieszczą się w kategorii inwestycji

długoterminowych. Utrzymywane są celem zabezpieczenia kontynuacji działania oraz

wypłacalności ubezpieczyciela.

Sposób

lokowania

środków przez zakłady ubezpieczeniowe nie jest dowolny. Nadzór nad tą

działalnością sprawuje Komisja Nadzoru Ubezpieczeń i Funduszy Emerytalnych. Lokowanie

środków musi szczególnie uwzględniać stopień bezpieczeństwa i odpowiednią rentowność.

Zakłady mogą inwestować na rynku kapitałowym, pieniężnym oraz nieruchomości. Państwo

poprzez ustawę o działalności ubezpieczeniowej wyznacza sposoby lokowania oraz limity

dokonywania lokat na określonym rynku. Nakłada także obowiązek posiadania przez zakład

aktywów stanowiących pełne pokrycie rezerw techniczno-ubezpieczeniowych. Aktywa te muszą

znajdować się na terytorium RP.

Do lokat zalicza się w szczególności:

- papiery wartościowe emitowane i gwarantowane przez Skarb Państwa,

- obligacje i inne instrumenty jednostek samorządu terytorialnego,

- papiery wartościowe dłużne o stałej stopie dochodu,

- papiery wartościowe o zmiennej stopie dochodu (akcje, udziały),

- jednostki uczestnictwa i certyfikaty w funduszach inwestycyjnych,

- listy zastawne,

- pożyczki zabezpieczone hipotecznie, gwarancjami,

- lokaty w jednostkach zależnych i stowarzyszonych,

- depozyty bankowe,

- nieruchomości (z wyłączeniem rolnych i na własne potrzeby),

- należności depozytowe od cedentów (inne zakłady ubezpieczeniowe, które przejmują część

ryzyka ubezpieczeniowego udzielając tym samym ochrony reasekuracyjnej).

Lokaty

mogą mieć charakter krótkoterminowy i długoterminowy. Krótkoterminowe mają

płynność do 12 miesięcy, długoterminowe powyżej 12 miesięcy.

Lokaty pod względem wartości powinny być co najmniej równe wysokości rezerw

techniczno-ubezpieczeniowych, odpowiadać strukturze rezerw pod względem płynności,

pewności i rentowności.

Wyceny lokat na dzień bilansowy dokonuje się według wartości godziwej (akcje), wartości

nabycia (papiery wartościowe dłużne), wartości nominalnej (lokaty bankowe), wartości nabycia

lub kosztu wytworzenia z uwzględnieniem trwałej utraty wartości lub dotychczasowego

umorzenia (nieruchomości).

W strukturze aktywów wyodrębnia się lokaty środków z tytułu ubezpieczeń na życie, gdzie

ryzyko lokaty ponosi ubezpieczający z powodu wyceny według wartości godziwej. Wartość

lokat zmienia się w zależności od wahań cen. Od wartości tych lokat zależą przyszłe

świadczenia na rzecz ubezpieczających. Różnice między wartością godziwą a wartością według

cen nabycia odpowiednio zwiększają lub zmniejszają rezerwy techniczno-ubezpieczeniowe.

Wartość godziwa ustalana jest przez rzeczoznawcę co najmniej raz na 5 lat.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

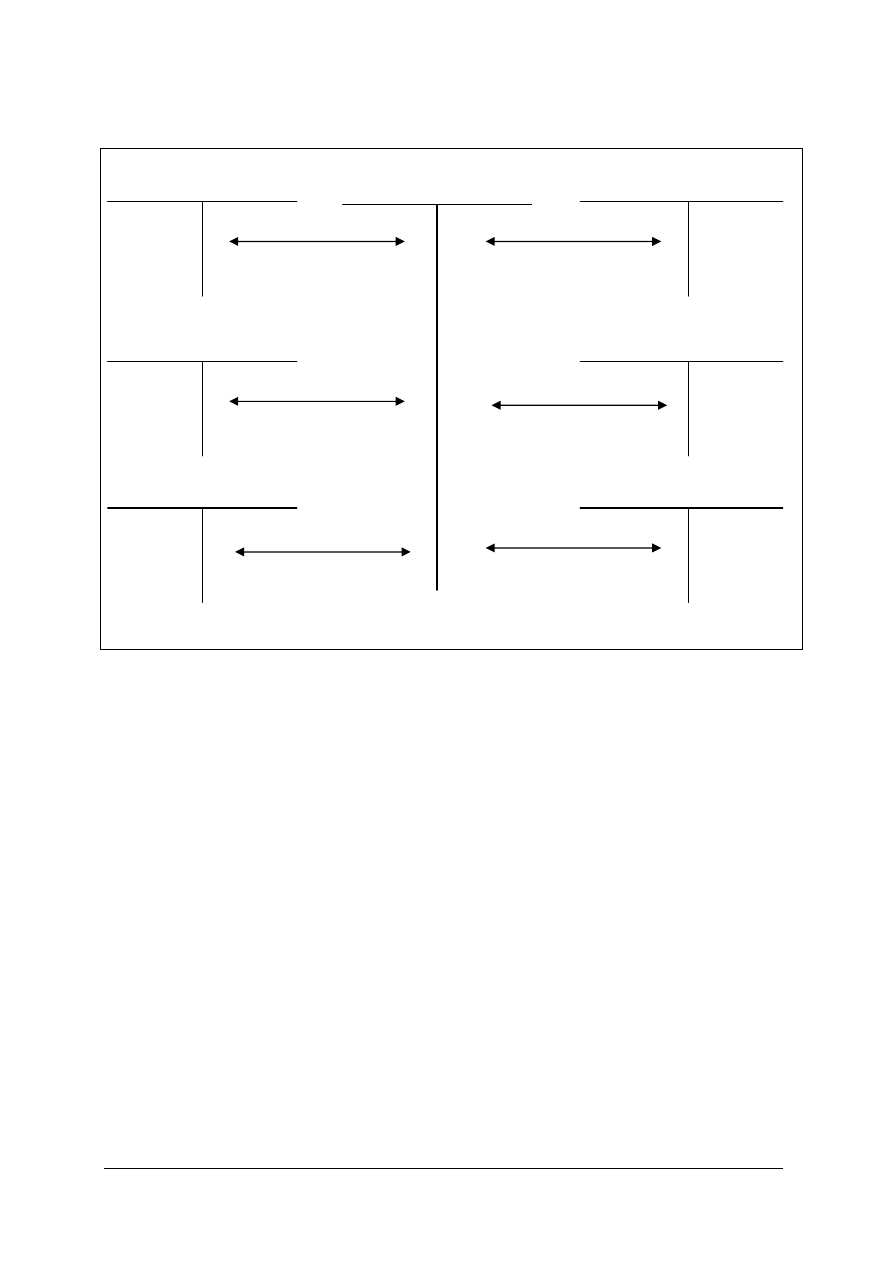

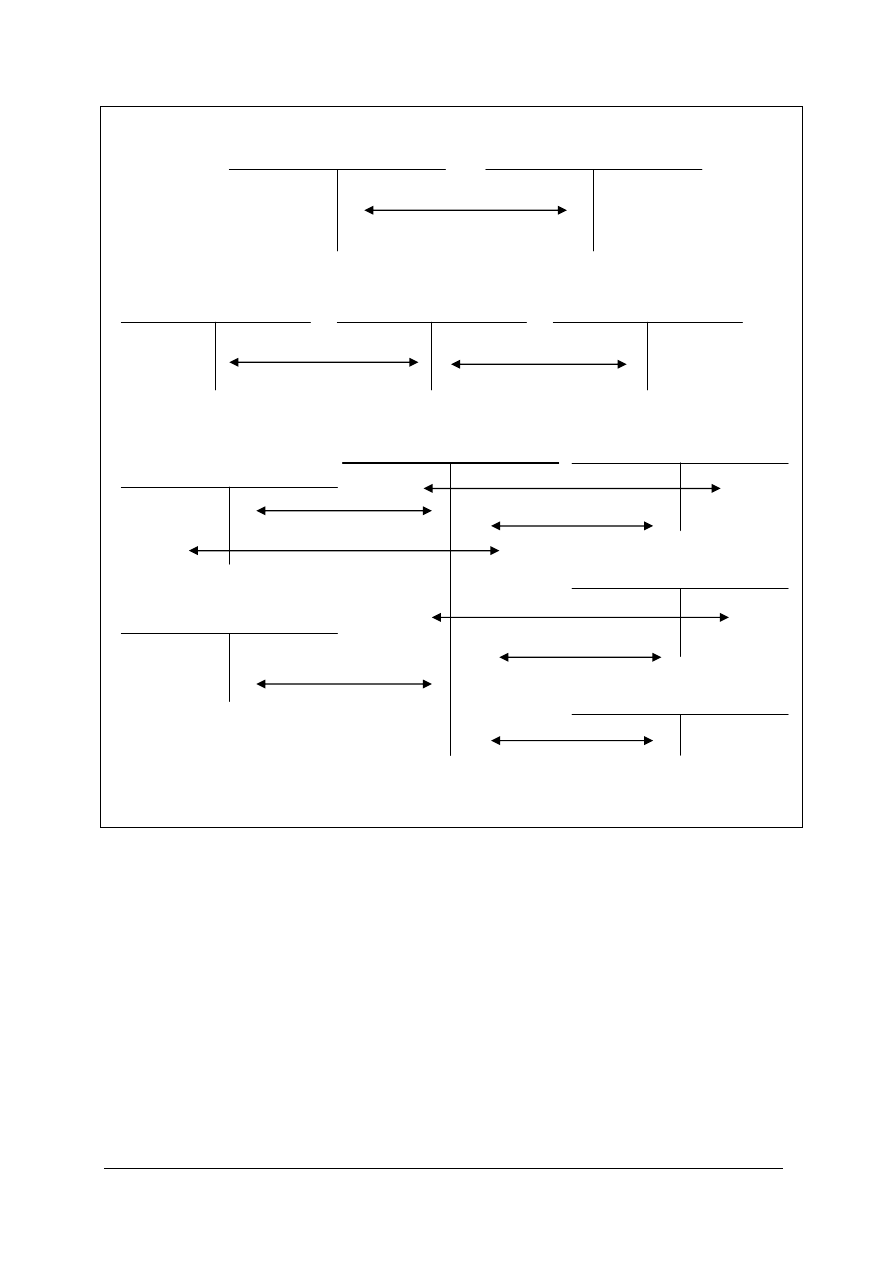

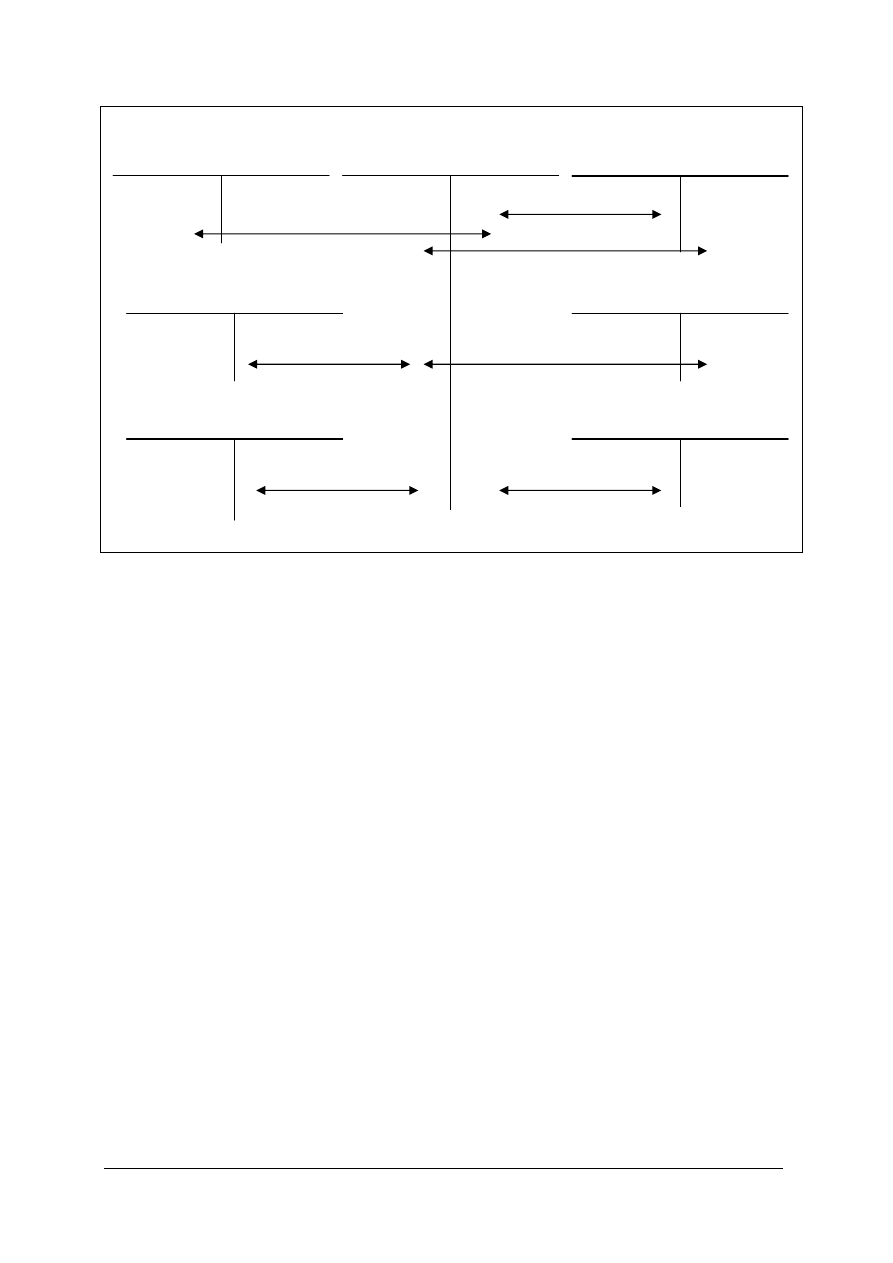

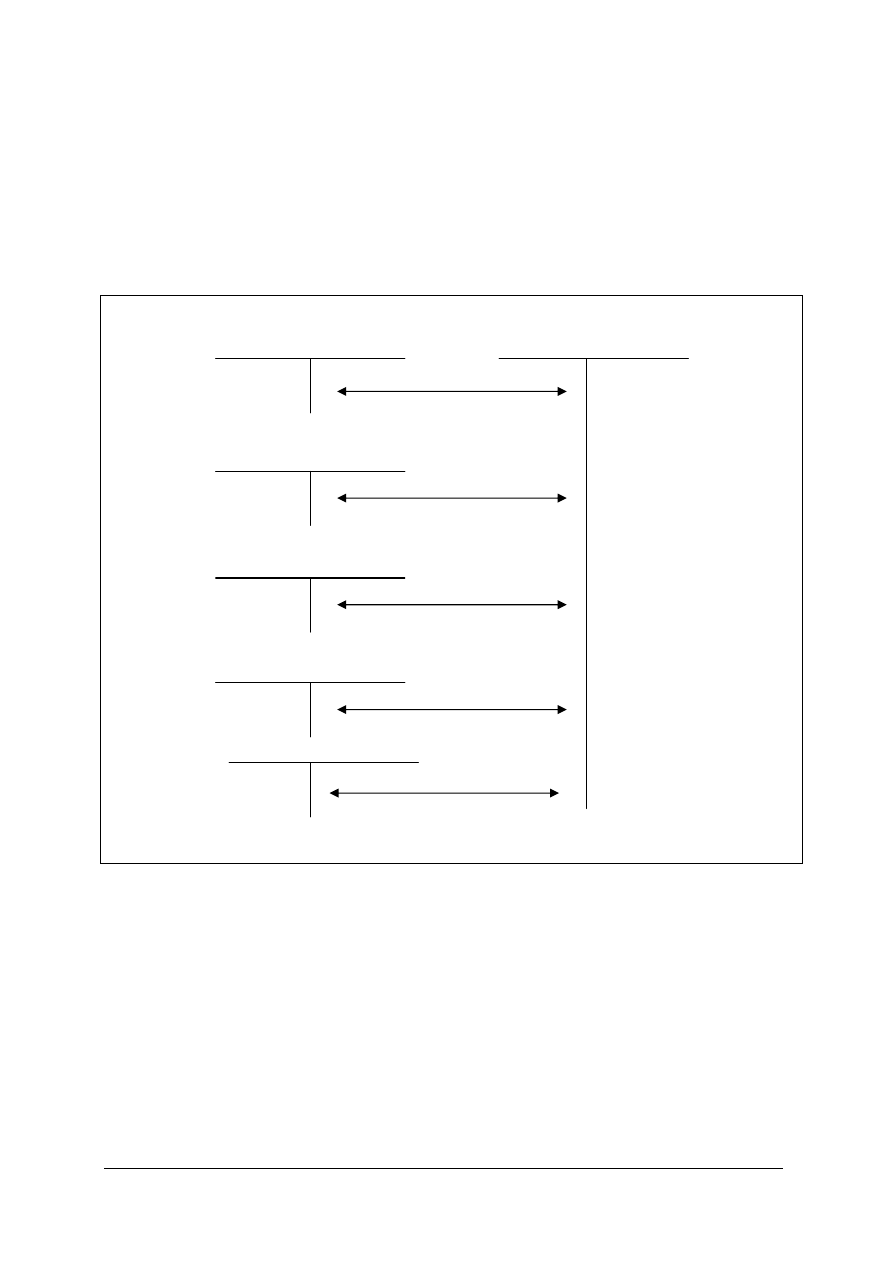

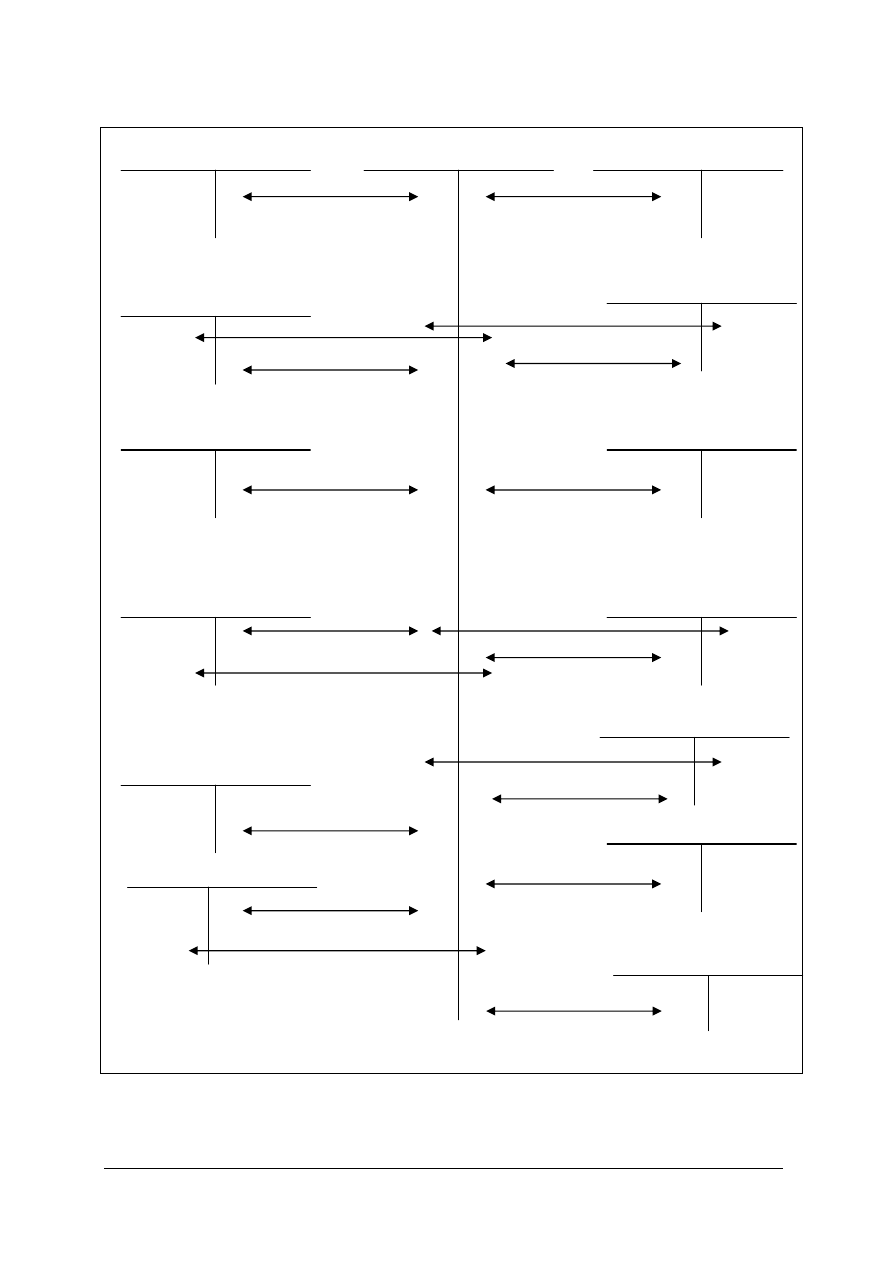

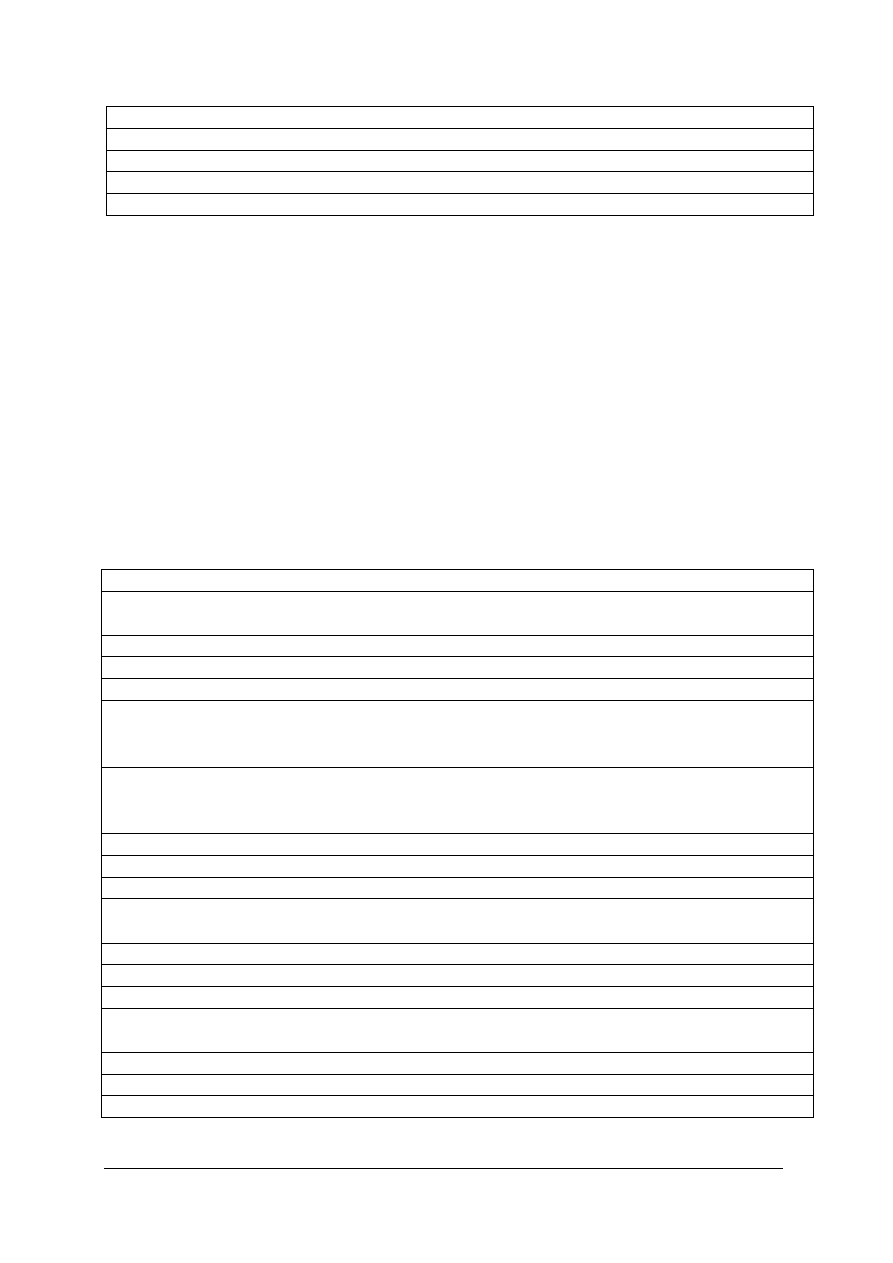

Schematy ewidencji

100

Kasa

131 Rachunek bieżący

249

Pozostałe rozrachunki 044 Akcje, udziały

050 Lokaty terminowe

1.,

2.

5.

043

Dłużne papiery

wartościowe

030

Nieruchomości 3.

6.

040, 041 Pożyczki

4.

Rys. 4.3 Ewidencja nabycia lokat. Źródło własne.

Objaśnienia do schematu:

1. zakup akcji i udziałów za gotówkę, przelewem, z odroczonym terminem płatności

2. koszty zakupu zwiększające wartość akcji i udziałów (prowizje maklerskie, opłaty

bankowe)

3. zakup dłużnych papierów wartościowych za gotówkę, przelewem, z odroczonym terminem

płatności

4. udzielone pożyczki

5. założenie lokaty terminowej

6. zakup nieruchomości

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

731, 732, 733

100 Kasa

Przychody z lokat

131 Rachunek bieżący

1.

030, 040, 041, 043, 044

131 Rachunek bieżący

050 Lokaty

734 Sprzedaż lokat

249 Pozostałe rozrachunki

3.

2.

804

Kapitał z aktualizacji

040, 041, 043, 044, 050

064 Odpisy aktualizujące wyceny

Lokaty

4.

11.

5.,

10.

12.

735 Wynik z rewaloryzacji

lokat

737 Niezrealizowane

6.

zyski z lokat

7.

9.

736

Niezrealizowane

starty na lokatach

8.

Rys. 4.4 Ewidencja przychodów i kosztów z lokat. Źródło własne.

Objaśnienia do schematu:

1. otrzymane przychody z lokat (dywidendy, odsetki, czynsze dzierżawne)

2. przychód ze sprzedaży lokat o charakterze rzeczowym i finansowym w cenie sprzedaży

3. rozchód sprzedanych lokat o charakterze rzeczowym i finansowym w cenie nabycia lub

wartości początkowej (nieruchomości)

4. nadwyżka wartości godziwej nad wartością nabycia lokaty długoterminowej nie zaliczanej

do aktywów stanowiących pokrycie rezerw techniczno-ubezpieczeniowych (dodatnia

aktualizacja)

5. ujemna aktualizacja lokaty długoterminowej nie zaliczanej do aktywów stanowiących

pokrycie rezerw techniczno-ubezpieczeniowych (ujemna różnica pomiędzy wartością

godziwą a wartością nabycia) do wysokości kapitału

6. zwiększenie wartości lokat innych niż w operacji 4

7. zmniejszenie wartości lokat innych niż w operacji 4

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

8. trwała utrata wartości lokat długoterminowych

9. przywrócenie utraconej wartości lokat długoterminowych

10. rozwiązanie utworzonego kapitału w przypadku sprzedaży lokaty

11. korekta odpisu z tytułu trwałej utraty dotycząca sprzedanej lokaty

12. przeniesienie dodatniego odpisu dotyczącego sprzedanej lokaty

4.4.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie czynniki mają wpływ na sposoby dokonywania lokat przez zakłady ubezpieczeniowe?

2. Jakie aktywa zaliczamy do lokat?

3. W jaki sposób wycenia się lokaty na dzień bilansowy?

4. Jaki jest powód wyodrębnienia lokat środków z tytułu ubezpieczeń na życie, gdzie ryzyko

ponosi ubezpieczający?

5. W jaki sposób dokonuje się ewidencji typowych operacji dotyczących lokat?

4.4.3. Ćwiczenia

Ćwiczenie 1

Dokonaj ewidencji lokat w zakładzie ubezpieczeniowym.

Salda wybranych kont zakładu ubezpieczeniowego wynoszą:

131 Rachunek bankowy

270 000,00

100 Kasa

10 000,00

043 Dłużne papiery wartościowe 500

000,00

040 Pożyczki hipoteczne

400 000,00

044 Akcje i udziały w innych jednostkach

200 000,00

Operacje gospodarcze:

1. Nabyto z odroczonym terminem płatności udziały w sp. z o.o.

70 000,00

2. WB otrzymano odsetki od udzielonych pożyczek 8

000,00

3. Zakupiono płacąc przelewem 3 letnie obligacje Skarbu Państwa 30

000,00

4. Zakupiono za gotówkę bony skarbowe

5 000,00

5. Sprzedano część obligacji

a) w cenie sprzedaży 50

000,00

b) w cenie nabycia

45 000,00

6. WB otrzymano dywidendę z tytułu posiadanych akcji

10 000,00

7. Zakupiono grunt celem lokaty

80 000,00

8. WB udzielono pożyczki hipotecznej

40 000,00

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konta księgowe,

4) dokonać ewidencji operacji,

5) ustalić wartość lokat finansowych i rzeczowych.

6) zaprezentować wykonane ćwiczenie,

7) dokonać oceny poprawności wykonanego ćwiczenia.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

Wyposażenie stanowiska pracy:

- literatura punktu 4.4 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

Ćwiczenie 2

Dokonaj ewidencji lokat w zakładzie ubezpieczeniowym.

Zakład ubezpieczeniowy posiada stany początkowe wybranych kont:

030 Nieruchomości

2 000 000,00

044 Akcje i udziały w innych jednostkach

200 000,00

050 Lokaty terminowe

150 000,00

131 Rachunek bieżący 500

000,00

Operacje gospodarcze:

1. WB otrzymano czynsze od najemców lokali

40 000,00

2. WB założono lokatę terminową 100

000,00

3. Sprzedano część akcji

a)

wartość w cenie sprzedaży 30

000,00

b)

wartość w cenie nabycia

25 000,00

4. Trwała utrata wartości nieruchomości 50

000,00

5. WB otrzymano odsetki od lokaty terminowej

10 000,00

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konta księgowe,

4) dokonać ewidencji operacji,

5) ustalić wartość lokat finansowych i rzeczowych.

6) zaprezentować wykonane ćwiczenie,

7) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.4 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

Ćwiczenie 3

Dokonaj wyceny lokat na koniec kolejnych lat obrotowych.

Zakład ubezpieczeniowy posiada lokaty długoterminowe o wartości 15 000,00. Na dzień

bilansowy wycenia je według wartości godziwej. Wartość godziwa w kolejnych latach wynosiła:

na 31.12 xxx1

16 000,00

na 31.12.xxx2

15 200,00

na 31.12.xxx3

15 700,00

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) dokonać ewidencji skutków zmian na kolejne momenty bilansowe, jeżeli lokaty stanowią

pokrycie rezerw techniczno-ubezpieczeniowych,

4) dokonać ewidencji skutków zmian na kolejne momenty bilansowe, jeżeli lokaty nie stanowią

pokrycia rezerw techniczno-ubezpieczeniowych.

5) zaprezentować wykonane ćwiczenie,

6) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.4 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

Ćwiczenie 4

Dokonaj wyceny lokat.

Zakład ubezpieczeń posiada akcje długoterminowe, które wycenia według ceny nabycia

skorygowanej o trwałą utratę wartości. Na początek roku wartość lokaty w cenie nabycia wynosi

10 000,00. Z powodu trwałej utraty wartości dokonano odpisu 1 000,00. Po dwóch miesiącach

sprzedano lokatę za cenę 12 000,00.

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć odpowiednie konto,

4) ułożyć treść operacji,

5) dokonać ewidencji ułożonych operacji,

6) ustalić wynik na sprzedaży akcji.

7) zaprezentować wykonane ćwiczenie,

8) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.4 poradnika,

- kalkulator,

- arkusze papieru,

- pisaki.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

28

4.4.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) określić czynniki wpływające na swobodę dokonywania lokat?

□

□

2) wymienić aktywa zaliczane do lokat?

□

□

3) określić sposoby wyceny lokat na dzień bilansowy?

□

□

4) dokonać wyceny lokat?

□

□

5) ewidencjonować typowe operacje dotyczące lokat?

□

□

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

29

4.5. Ewidencja składek ubezpieczeniowych i rozrachunków

4.5.1. Materiał nauczania

Zakład ubezpieczeń ze względu na specyfikę prowadzi szeroki zakres rozrachunków.

Szczególnie z ubezpieczającymi, ubezpieczonymi i pośrednikami. Poza tym zakład jak inne

jednostki prowadzi rozrachunki z pracownikami, publicznoprawne, oraz z tytułu bieżącej

działalności.

Rozrachunki z pośrednikami zostały omówione w punkcie 4.2 „Pośrednictwo

ubezpieczeniowe”.

Rozrachunki z ubezpieczającymi i ubezpieczonymi dotyczą opłacania składek

ubezpieczeniowych oraz wypłacania świadczeń przez zakład.

Składka – jest to świadczenie pieniężne dokonywane przez ubezpieczającego w zamian za

ochronę ubezpieczeniową w określonym umową (polisą) czasie. Jej wysokość ustala się

w oparciu o taryfę składek uwzględniającą ryzyko, rabaty, malusy (podwyższenie składki, jeżeli

ubezpieczający miał „szkodowy” przebieg ubezpieczenia).

Składki mają różne poziomy ustalania, w związku z czym wyróżniamy:

- składki przypisane – tworzą przychód, stanowią należne kwoty z tytułu zawartych umów

ubezpieczeniowych, niezależnie czy zostały otrzymane (zasada memoriału); dotyczy to także

składek, których termin zapłaty przypada później, a zakład ubezpieczeń już ubezpieczonego

obejmuje ochroną; jeżeli umowa dotyczy dłuższego okresu czasu lub jest zawarta na czas

nieokreślony z płatnościami składek np.: co miesiąc lub kwartał, przypisu dokonuje się na

początku miesiąca lub kwartału,

- składki przypisane brutto – ustalone przed uwzględnieniem udziału reasekuratorów,

- składki przypisane netto – po przekazaniu części składki reasekuratorowi w związku

z umową o reasekurację,

- składka zarobiona – przypisana w danym okresie sprawozdawczym, skorygowana o zmiany

stanu rezerwy składek (składki przypisywane są w danym okresie, a mogą dotyczyć innego

okresu).

Podstawą ewidencji rozrachunków z tytułu składek są polisy ubezpieczeniowe oraz dowody

wpłat w kasie, w banku, u pośrednika.

Wypłata odszkodowań oznacza zmniejszenie zobowiązań wobec ubezpieczonych.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

30

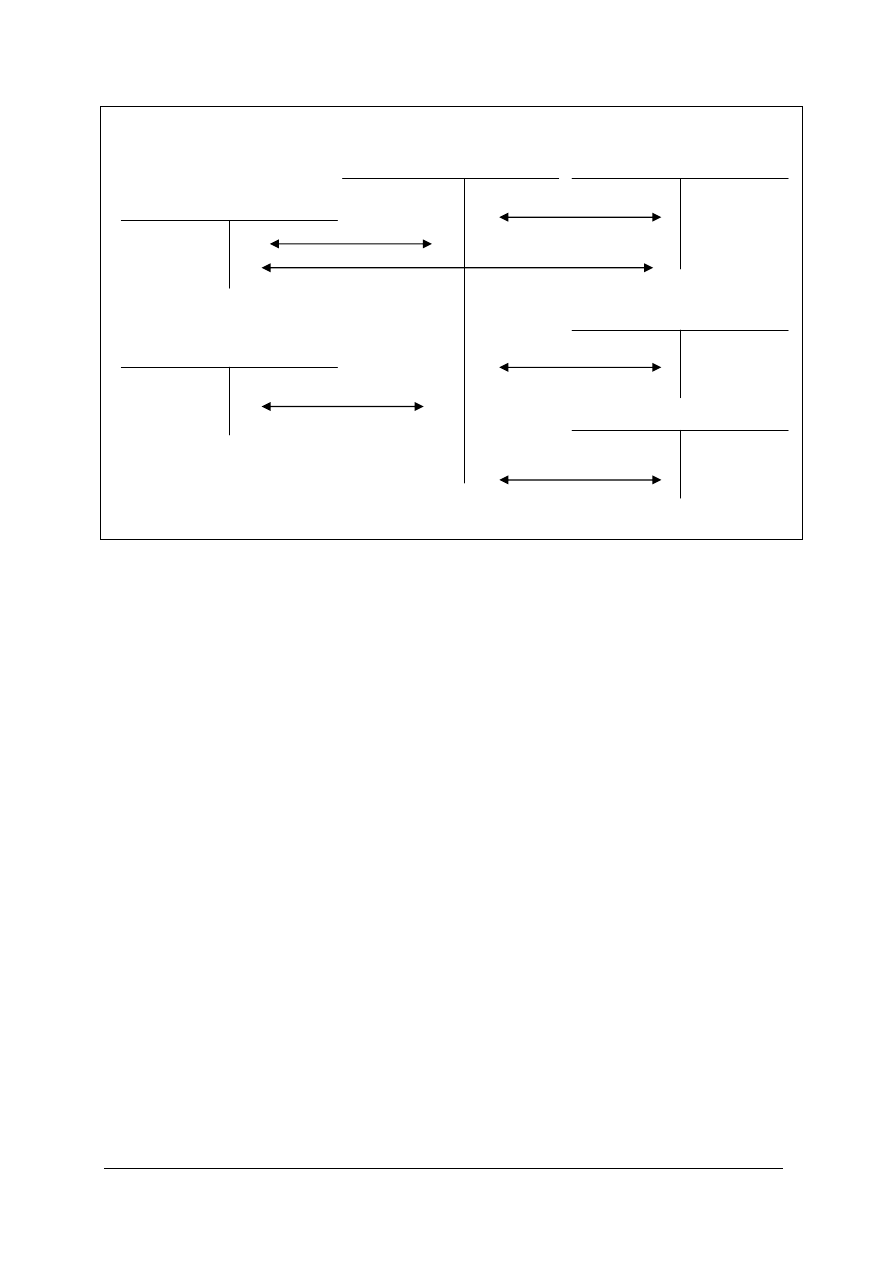

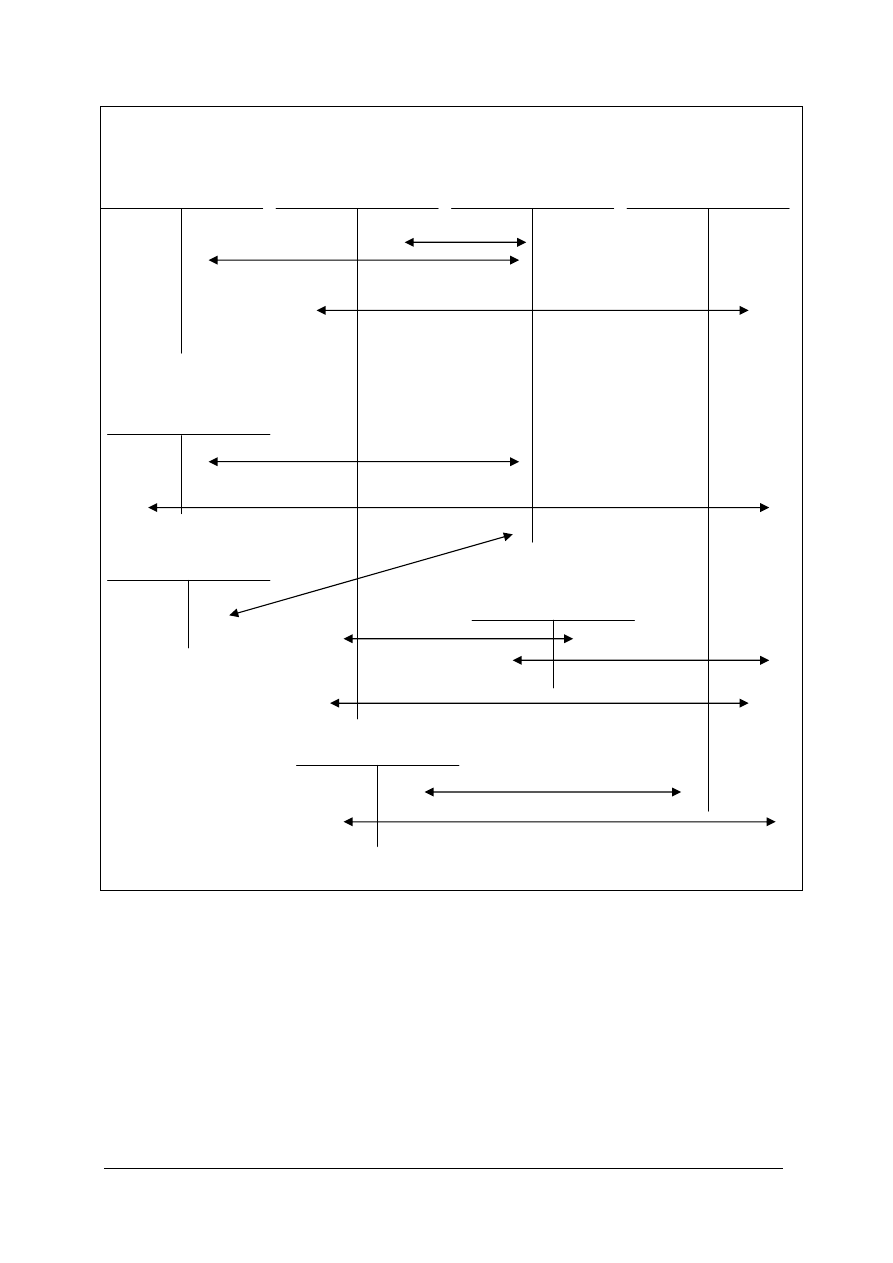

200 Rozrachunki

100 Kasa

z

ubezpieczającymi

131 Rachunek bieżący

700 Składka z tytułu

ubezpieczeń bezpośrednich 2.,

5.

1.,

4.

3.

600

Wypłacone odszkodowania

i świadczenia

720 Pozostałe przychody

techniczne

6.

8.

249

Pozostałe rozrachunki

7.

Rys. 4.5 Ewidencja składek z tytułu umów zawartych bezpośrednio przez zakład ubezpieczeniowy. Źródło własne.

Objaśnienia do schematu:

1. przypis składki z umowy zawartej bezpośrednio przez zakład ubezpieczeniowy

2. wpłata składki jednorazowo przez ubezpieczającego

3. przypis składki i jednoczesna jednorazowa zapłata przez ubezpieczającego

4. przypis kolejnych rat składki

5. wpłata rat składki

6. potrącenie niezapłaconych składek z przyznanego odszkodowania

7. uznanie składki przez kompensatę należności z tytułu składek z innymi zobowiązaniami

zakładu wobec ubezpieczającego

8. naliczenie odsetek za nieterminowa spłatę

Rozrachunki z tytułu reasekuracji, występują wtedy, gdy zakład ubezpieczeń (cedent) ceduje

na reasekuratora część ryzyka ubezpieczeniowego, które przyjął na siebie w momencie

podpisania umowy z ubezpieczającym. Część zebranej składki zostaje przekazana

reasekuratorowi w zamian za partycypację reasekuratora w wypłacanych przez zakład

odszkodowaniach.

Rozrachunki z tytułu reasekuracji będą obejmować:

- przekazania części składki reasekuratorowi,

- otrzymania prowizji od części składki od reasekuratora (prowizje reasekuracyjne stanowiące

przychód),

- zwrotu części wypłaconych odszkodowań od reasekuratora (zgodnie z umową

resekuracyjną).

Wyróżnia się dwa typy reasekuracji: czynną i bierną. Reasekuracja czynna oznacza przyjęcie

ryzyka przez reasekuratora, bierna odstąpienie ryzyka na rzecz reasekuratora. Ponadto rozróżnia

się reasekuracje:

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

31

- ekscedentową (nadwyżkową) – umowa ma charakter proporcjonalny, zakład

ubezpieczeniowy ustala udział w ryzyku, określając tzw. zachowek, a na część

przewyższającą zachowek (ekscendent) podpisuje umowę reasekuracji,

- fakultatywną – wyróżnia się swobodą w ustalaniu podziału ryzyka,

- kwotową – reasekuratorowi przekazywana jest taka część składki, jaki jest ustalony

procentowy podział ryzyka,

- nadwyżki szkody – reasekurator pokrywa tą część szkody, która jest wyższa od przyjętego

udziału cedenta w szkodzie,

- obligatoryjną (automatyczną) – najbardziej powszechna forma, jest porozumieniem, że

reasekurator będzie chronił każde ryzyko objęte programem reasekuracji.

Rozrachunki z tytułu depozytów, związane są z reasekuracją i dotyczą:

- zobowiązań depozytowych wobec reasekuratorów – zdeponowane przez reasekuratora środki

u cedenta, które pozostają jego własnością, podlegają również ewidencji na koncie

pozabilansowym, wykazane w sprawozdaniu finansowym jako otrzymane gwarancje

i poręczenia, odsetki od zdeponowanych środków zwiększają zobowiązania, chyba że

umowa mówi inaczej,

- należności depozytowych od cedentów – zdeponowane środki w innym zakładzie

ubezpieczeniowym, od którego przyjęto ryzyko do reasekuracji.

Depozytem jest nie przekazana reasekuratorowi część składki, w celu zabezpieczenia cedenta

w zakresie wywiązania się reasekuratora z obowiązku zwrotu części wypłaconych odszkodowań

(tzw. depozyt składkowy). Jednakże zatrzymany przez cedenta depozyt w postaci nie

przekazanych składek stanowi własność reasekuratora i stanowi zobowiązanie, natomiast

u reasekuratora pozostawiona część składki stanowi należność. Reasekurator traktuje należność

z tytułu depozytu jako lokatę, z której uzyskuje przychody w postaci odsetek, chyba że umowa

stanowi inaczej.

Depozyty

może mieć również charakter szkodowy, stanowi wówczas środki przekazane przez

reasekuratora cedentowi na poczt przyszłych wypłat odszkodowań i świadczeń z tytułu

reasekurowanego ryzyka.

Umowy reasekuracji mogą być podpisywane przez brokerów reasekuracyjnych, którzy

działają na zlecenie cedenta i w ich imieniu zawierają umowy reasekuracyjne.

W stosunku do określonego ryzyka może być sprawowana reasekuracja przez kilka zakładów

(koreasekuracja).

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

32

701

Składki z reasekuracji

210 Rozrachunki

100 Kasa

czynnej

z cedentami

131 Rachunek bieżący

2.

1.

3.

601 Wypłacone odszkodowania

502 Koszty prowizji

z reasekuracji czynnej

reasekuracyjnych

5.

4.

212 Należności depozytowe

720 Pozostałe przychody

od

cedentów

techniczne

6.

8.

7.

Rys. 4.6 Ewidencja reasekuracji czynnej u reasekuranta. Źródło własne.

Objaśnienia do schematu:

1. naliczona składka z tytułu umów reasekuracji czynnej

2. wpłata przez cedenta naliczonych składek

3. spłata zobowiązań wobec cedenta

4. odszkodowane wypłacone z tytułu reasekuracji skompensowane z należnościami od

cedenta

5. naliczenie prowizji reasekuracyjnych należnych cedentowi

6. zatrzymanie depozytu przez cedenta

7. naliczenie odsetek należnych od depozytu zatrzymanego przez cedenta

8. zwrot depozytu przez cedenta wraz z odsetkami

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

33

Rys. 4.7 Ewidencja reasekuracji biernej u cedenta. Źródło: opracowanie własne.

Objaśnienia do schematu:

1. wysokość składki przypadająca na reasekuratora

2. przelew składek na konto reasekuratora

3. wpłata przez reasekuratora kwot na zabezpieczenie ryzyka

4. ustalenie wysokości odszkodowań wypłaconych po uwzględnieniu udziału reasekuratora

5. prowizje reasekuracyjne należne cedentowi

6. zatrzymanie przez cedenta depozytu składkowego

7. naliczenie odsetek należnych reasekuratorowi od depozytu

8. zwrot depozytu reasekuratorowi wraz z odsetkami

9. naliczenie udziału w zyskach reasekuratora

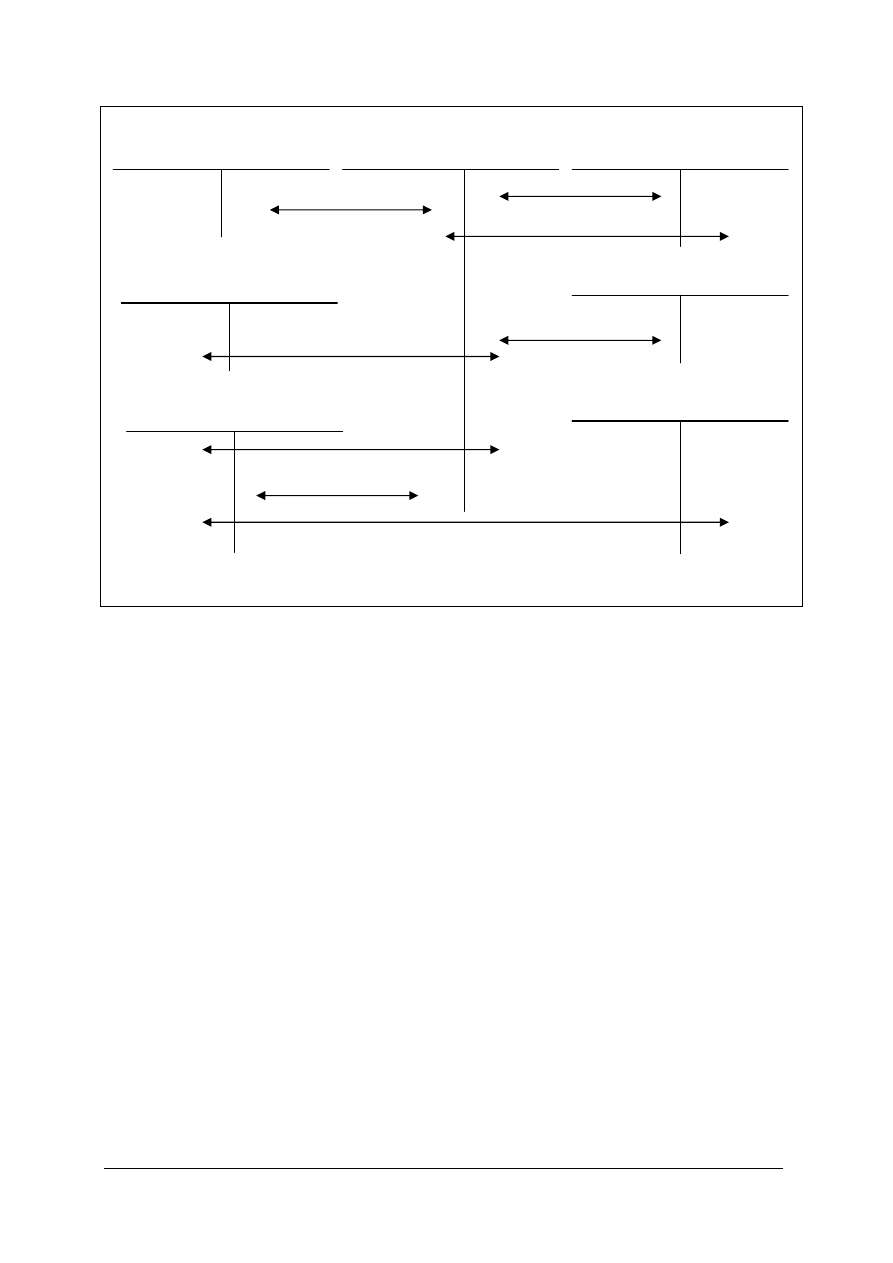

702 Udział reasekuratora

211 Rozrachunki

100 Kasa

w składce ubezpieczeniowej

z reasekuratorami

131 Rachunek bieżący

3.

1.

2.

610

Udział reasekuratora

503 Przychody z prowizji

w wypłaconych odszkodowaniach

reasekuracyjnych

4.

5.

213 Zobowiązania depozytowe

721 Pozostałe koszy

wobec reasekuratorów

techniczne

8.

6.

7.

720

Pozostałe przychody

techniczne

9.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

34

702

Udział reasekuratora

214 Rozrachunki z brokerami

100 Kasa

w składce ubezpieczeniowej

reasekuracyjnymi

131 Rachunek bieżący

2.

1.

3.

610

Udział reasekuratora

503 Przychody z prowizji

w wypłaconych odszkodowaniach

reasekuracyjnych

4.

6.

720 Pozostałe przychody

502 Koszty prowizji

techniczne

reasekuracyjnych

7.

5.

Rys. 4.8 Ewidencja reasekuracji biernej u cedenta za pośrednictwem brokera. Źródło: opracowanie własne.

Objaśnienia do schematu:

1. wysokość składki przypadająca na reasekuratora

2. wpłata przez brokera kwot wynikających z umów reasekuracji na zabezpieczenie ryzyka

3. uregulowanie przez cedenta zobowiązań wobec brokera

4. ustalenie wysokości odszkodowań wypłaconych po uwzględnieniu udziału reasekuratora

5. naliczenie prowizji brokerom z tytułu pośrednictwa w imieniu cedenta zawarcia umów

reasekuracji

6. prowizje reasekuracyjne należne cedentowi od umowy reasekuracji za pośrednictwem

reasekuratora

7. naliczenie udziału w zyskach reasekuratora za pośrednictwem brokera

Rozrachunki z tytułu odszkodowań dotyczą wypłaty odszkodowań z tytułu roszczeń

bezpośrednich, przysługujących osobie uprawnionej bezpośrednio od zakładu, z którym zawarto

umowę i należności regresowych z tytułu zwrotu wypłaconego odszkodowania od osób trzecich,

winnych spowodowania zdarzeń wywołujących szkody. Ewidencji regresów dokonuje się na

podstawie pisemnych zobowiązań sprawców szkody do wpłat regresu. W przypadkach spornych

należność ta księgowana jest na podstawie wyroków sądowych.

Jeżeli następuje wątpliwość co do windykacji należności z tytułu regresu należy dokonać

odpisu aktualizującego należności z tytułu regresu. Po wpłacie należności odpis podlega

korekcie.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

35

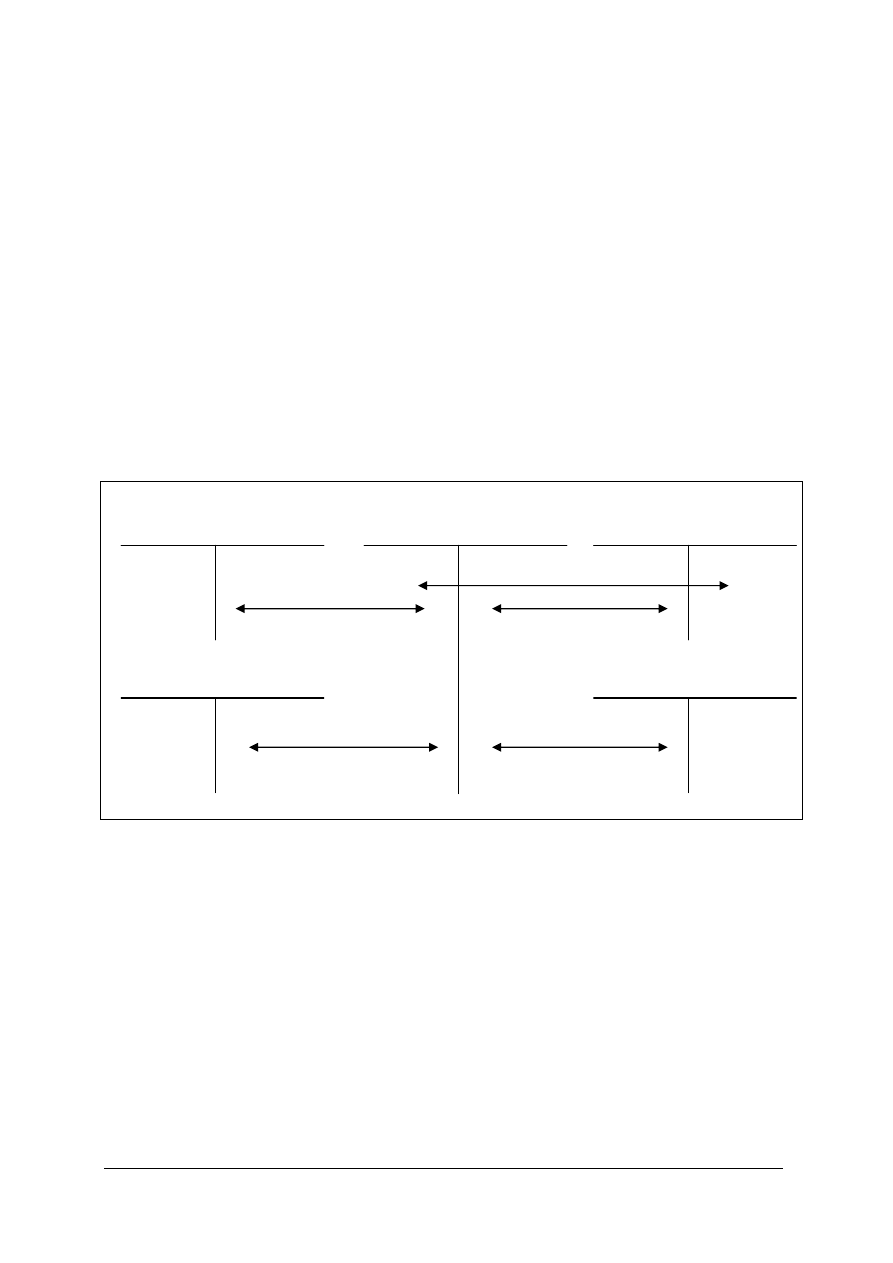

600

Wypłacone

200 Rozrachunki

100 Kasa

odszkodowania

602 Regresy i zwroty

z ubezpieczającymi 131 Rachunek bieżący i świadczenia

odszkodowań

1.

2.

3.

202

Rozrachunki

z

pośrednikami

ubezpieczeniowymi

4.

5.

249 Pozostałe

rozrachunki

6.

203

Rozrachunki

z

tytułu regresów

8.

7.

9.

280 Odpisy aktualizujące

10.

11.

Rys. 4.9 Ewidencja rozrachunków z tytułu odszkodowań i regresów. Źródło: opracowanie własne.

Objaśnienia do schematu:

1. wypłata odszkodowania lub świadczenia rentowego z kasy zakładu lub z rachunku

bieżącego

2. potrącenie składek z należnego ubezpieczającemu odszkodowania

3. zwrot odszkodowania przez osobę trzecią tytułem regresu

4. rozliczenie pośrednika z wypłaconych odszkodowań

5. rozliczenie pośrednika z pobranych regresów i zwrotów odszkodowań

6. kompensata należnego odszkodowania z należnościami wobec zakładu z innych tytułów

7. naliczenie regresu należnego zakładowi od osoby trzeciej w związku z wypłaconym

odszkodowaniem

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

36

8. wpłata tytułem należnego regresu

9. wpłata nieujętego wcześniej regresu

10. odpis aktualizujący na regres wątpliwy

11. korekta odpisu na wpłacony regres

Zakład ubezpieczeń może realizować funkcję komisarza awaryjnego, jednostki, która

zastępuje na zasadzie pełnomocnictwa ubezpieczyciela na terenie danego lub innego państwa

w przypadku powstania szkód objętych ochroną ubezpieczeniową. Komisarz awaryjny ma

udzielić pomocy osobom poszkodowanym ubezpieczonym w innym zakładzie, tzn.:

- udokumentować rozmiary i przyczyny szkody,

- dokonać ekspertyz,

- zabezpieczyć prawa regresowe,

- sfinansować naprawy.

Czynności te powodują powstanie różnych rozrachunków z kontrahentami w zakresie

wykonania usług, świadczeń, regresów. Za wykonanie czynności komisarza awaryjnego

pobierana jest prowizja.

Księgowane one są na koncie 240 „Rozrachunki z tytułu komisarki awaryjnej”.

761

Pozostałe przychody

240 Rozrachunki z tytułu 100

Kasa

operacyjne

komisarki awaryjnej

131 Rachunek bieżący

1.,

2.

4. 3.,

5.

751 Inne przychody

752 Inne koszty

finansowe

finansowe

6. 7.

Rys. 4.10 Ewidencja rozrachunków z tytułu komisarki awaryjnej. Źródło: oppracowanie własne.

Objaśnienia do schematu:

1. poniesienie wydatków w imieniu innych ubezpieczycieli

2. przekazanie pobranych regresów na rzecz innych ubezpieczycieli

3. zainkasowanie regresów na rzecz innych ubezpieczycieli

4. faktura za wykonanie usługi komisarki awaryjnej

5. zwrot wydatków poczynionych w imieniu innych ubezpieczycieli,

6. dodatnie różnice kursowe dotyczące uregulowanych zobowiązań i należności z tytułu

komisarki awaryjnej

7. ujemne różnice kursowe dotyczące uregulowanych zobowiązań i należności z tytułu

komisarki awaryjnej

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

37

4.5.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie rozróżnia się składki z punktu widzenia ewidencyjnego?

2. W jaki sposób ewidencjonuje się typowe operacje dotyczące składek ubezpieczeniowych?

3. Co to jest reasekuracja?

4. Jakie są rodzaje reasekuracji?

5. W jaki sposób tworzone są depozyty z tytułu reasekuracji?

6. W jaki sposób ewidencjonowane są typowe operacje dotyczące reasekuracji?

7. Co to jest regres?

8. W jaki sposób ewidencjonuje się typowe operacje dotyczące regresów i wypłaty

odszkodowań?

9. Na czym polegają czynności komisarza awaryjnego?

10. W jaki sposób ewidencjonuje się typowe operacje dotyczące rozrachunków z tytułu

komisarki awaryjnej?

4.5.3. Ćwiczenia

Ćwiczenie 1

Ewidencja składek ubezpieczeniowych.

W dniu 10 kwietnia Jan Iksiński podpisał umowę ubezpieczenia komunikacyjnego OC i AC

bezpośrednio w zakładzie ubezpieczeniowym. Polisa została zawarta na rok, składka

ubezpieczeniowa należna za cały okres umowy wynosi 1 400,00. Składka została rozłożona na

dwie raty: I rata 840,00, II rata 560,00. Pierwsza rata została zapłacona przez ubezpieczającego

gotówką w kasie zakładu.

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) ułożyć treść operacji,

4) dokonać ewidencji ułożonych operacji,

5) zaprezentować wykonane ćwiczenie,

6) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.5 poradnika,

- kalkulator,

- zeszyt przedmiotowy.

Ćwiczenie 2

Ewidencja składek ubezpieczeniowych.

Salda początkowe wybranych kont w zakładzie ubezpieczeniowym:

100 Kasa

5 000,00

131 Rachunek bieżący 12

000,00

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

38

Operacje gospodarcze:

1. Na podstawie kopii polisy ubezpieczeniowej przypisano należną

składkę z tytułu ubezpieczenia budynku

800,00

2. WB ubezpieczający wpłacił przelewem 60% należnej składki .............

3. Na podstawie zbiorczego zestawienia polis ubezpieczeniowych

przypisano należne składki w kwocie

3 000,00

4. KP wpłata gotówką części składek 2

000,00

5. KW wypłata odszkodowania

1 500,00

6. Naliczenie regresu w związku z wypłatą odszkodowania

1 500,00

7. WB przelew tytułem należnego regresu

1 500,00

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konta księgowe,

4) dokonać ewidencji operacji,

5) ustalić wartość należności z tytułu składek ubezpieczeniowych.

6) zaprezentować wykonane ćwiczenie,

7) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.5 poradnika,

- kalkulator,

- zeszyt przedmiotowy.

Ćwiczenie 3

Ewidencja składek ubezpieczeniowych.

W okresie sprawozdawczym miały miejsce operacje gospodarcze dotyczące tego samego

ubezpieczającego:

1. Na podstawie kopii polisy ubezpieczeniowej z tytułu ubezpieczenia komunikacyjnego

przypisano składkę 1 200,00 płatną w dwóch ratach.

2. Wpłata I raty przez ubezpieczającego pośrednikowi 720,00

3. Wpłata pobranej składki przez pośrednika do kasy zakładu ubezpieczającego 720,00

4. Przyznano ubezpieczającemu odszkodowanie z tytułu szkody 1 000,00

5. Zaliczono na poczet wpłaty II ratę należną od ubezpieczającego w ramach przyznanego

odszkodowania 480,00

6. KW wypłacono odszkodowanie z potrąceniem II raty ubezpieczenia komunikacyjnego

.........

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konta księgowe,

4) dokonać ewidencji operacji,

5) zaprezentować wykonane ćwiczenie,

6) dokonać oceny poprawności wykonanego ćwiczenia.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

39

Wyposażenie stanowiska pracy:

- literatura punktu 4.5 poradnika,

- kalkulator,

- zeszyt przedmiotowy.

Ćwiczenie 4

Ewidencja rozliczeń z reasekuratorami.

Stan środków na rachunku bieżącym zakładu ubezpieczeniowego wynosi 100 000,00.

W okresie sprawozdawczym miały miejsce operacje gospodarcze:

1. Na podstawie otrzymanych wykazów polis przypisano składki

ubezpieczeniowe w wysokości 50

000,00

2. WB wpłata przez ubezpieczających składek w wysokości 40

000,00

3. Zgodnie z umową reasekuracji odstąpiono 25% ryzyka reasekuratorowi:

a) składki reasekuracyjne

10 000,00

b) prowizja reasekuracyjna 15% składki reasekuracyjnej

...............

c) zatrzymany depozyt składkowy 60% składki reasekuracyjnej

...............

4. WB przelano reasekuratorowi kwotę zgodną z rozliczeniem w operacji 3

...............

5. WB wypłacono odszkodowania z tytułu zawartych umów

12 000,00

6. Przypis należności regresowych

4 000,00

7. WB wpływ należności regresowych

2 000,00

8. Ustalono udział reasekuratora w wypłaconych odszkodowaniach:

a) odszkodowania

3 000,00

b) regresy

1 000,00

c) zwolniony depozyt składkowy 4

000,00

d) odsetki od depozytu

300,00

9. WB uregulowano zobowiązanie wobec reasekuratora na podstawie

rozliczenia w operacji 8

..............

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konto księgowe,

4) dokonać rozliczenia i ewidencji operacji,

5) ustalić saldo rozliczeń z reasekuratorem,

6) zaprezentować wykonane ćwiczenie,

7) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.5 poradnika,

- kalkulator,

- zeszyt przedmiotowy.

Ćwiczenie 5

Ewidencja operacji z tytułu komisarki awaryjnej.

Zakład ubezpieczeniowy pełni funkcję komisarza awaryjnego. Stan środków na rachunku

bieżącym wynosi 50 000,00.

W okresie sprawozdawczym miały miejsce operacje gospodarcze w związku z pełnieniem

funkcji komisarza awaryjnego:

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

40

1. Opłacono fakturę za naprawę uszkodzonego samochodu

5 000,00

2. WB wpływ regresu uzyskanego przez komisarza awaryjnego

2 000,00

3. WB przekazanie regresu innemu ubezpieczycielowi

2 000,00

4. Naliczono wynagrodzenie dla likwidatora szkody:

a) wynagrodzenie brutto

1 000,00

b)

składka na ubezpieczenie społeczne .............

c)

składka na ubezpieczenie zdrowotne

.............

d) zaliczka na podatek dochodowy

.............

e) wynagrodzenie netto

.............

5. Narzuty obciążające wynagrodzenie brutto likwidatora

.............

6. Naliczono prowizję za wykonanie usługi komisarki awaryjnej

500,00

Sposób wykonania ćwiczenia:

Aby wykonać ćwiczenie powinieneś:

1) zgromadzić literaturę,

2) zapoznać się z treścią zadania,

3) otworzyć konto księgowe,

4) dokonać obliczeń do operacji 4 b, c, d, e, 5, stosując aktualne stopy procentowe dla składek

na ubezpieczenia społeczne i zdrowotne oraz dla podatku dochodowego od osób fizycznych,

5) dokonać rozliczenia i ewidencji operacji,

6) zaprezentować wykonane ćwiczenie,

7) dokonać oceny poprawności wykonanego ćwiczenia.

Wyposażenie stanowiska pracy:

- literatura punktu 4.5 poradnika,

- kalkulator,

- zeszyt przedmiotowy,

- arkusze papieru,