Zasady funkcjonowania i

instrumenty rynku

pieniężnego

1.

Instrumenty procentowe

2.

Instrumenty dyskontowe

3.

Instrumenty pochodne

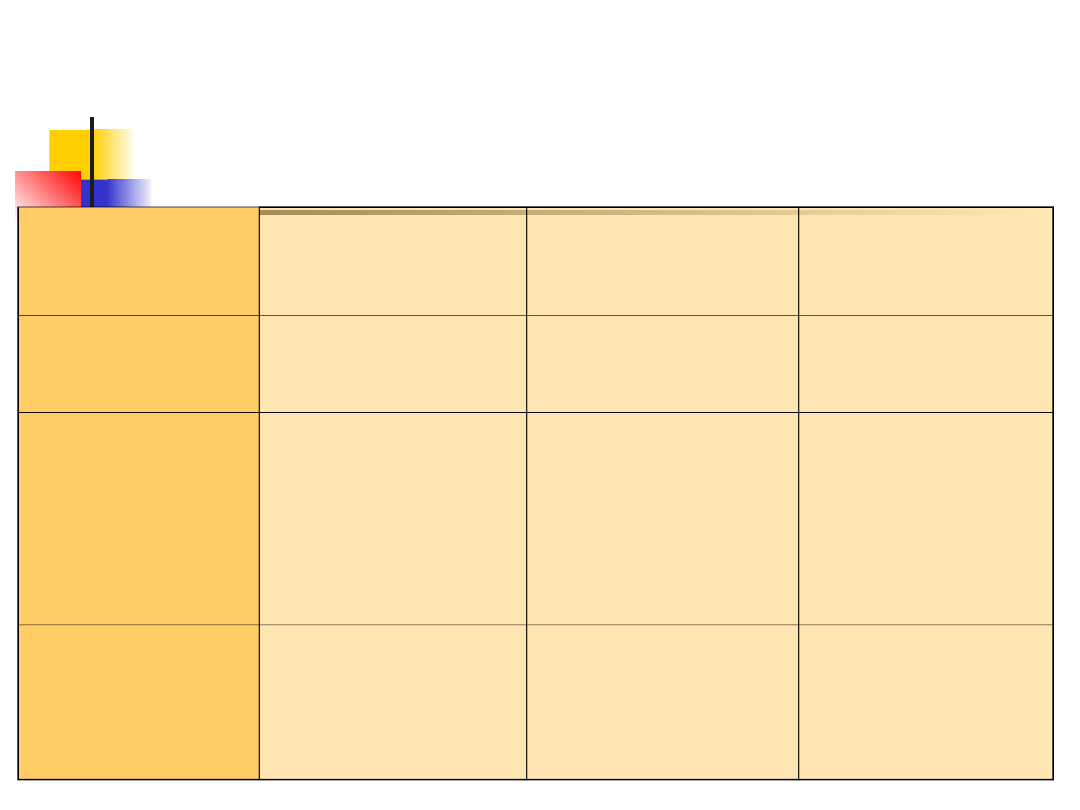

Instrumenty finansowe rynku

pieniężnego

Instrumenty kuponowe, z których w regularnych odstępach od momentu ich

zakupu do terminu zapadalności wypłacane są odsetki dla ich posiadaczy.

depozyty międzybankowe: niezbywalne pożyczki bez zabezpieczenia

udzielane między bankami

a) depozyty stałe

b) depozyty zmienne z prawem wypowiedzenia

certyfikaty depozytowe: papiery wartościowe emitowane przez banki

dokumentujące ich zobowiązania pieniężne wobec deponentów

Instrumenty dyskontowe: wartość nominalna instrumentu wyższa niż cena

zakupu

bon skarbowy

weksel handlowy

akcept bankowy

bony komercyjne przedsiębiorstw (Commercial Paper)

Instrumenty pochodne rynku pieniężnego

Procentowe papiery wartościowe

– stopa procentowa

W

n

= C

z

WP = W

n

+ O

O = W

n

x r x

WP = W

n

(1 + r x )

t

360 x

100

t

360 x

100

r = x 100% x

WP -

W

n

W

n

360/36

5 t

Dyskontowe papiery

wartościowe – stopa

dyskontowa

d = x 100% x

W

n

- C

z

W

n

360/36

5 t

stąd

R = x 100% x

W

n

- C

z

C

z

360/36

5 t

W

n

= W

p

C

z

= W

o

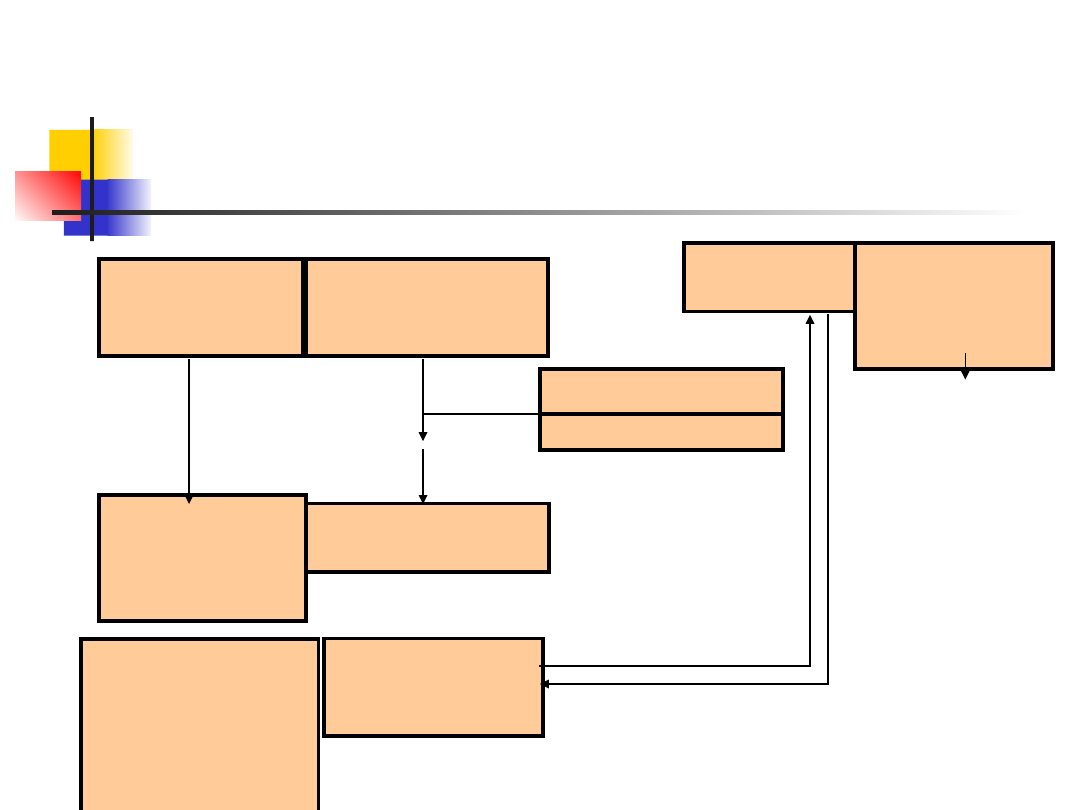

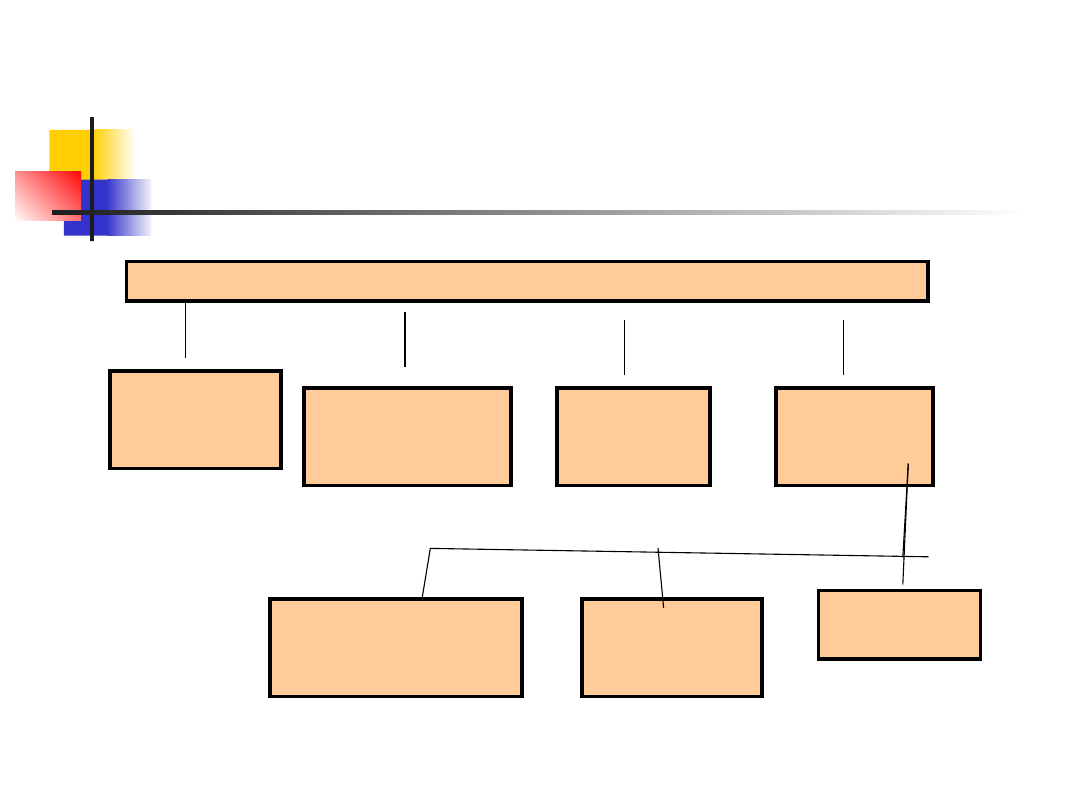

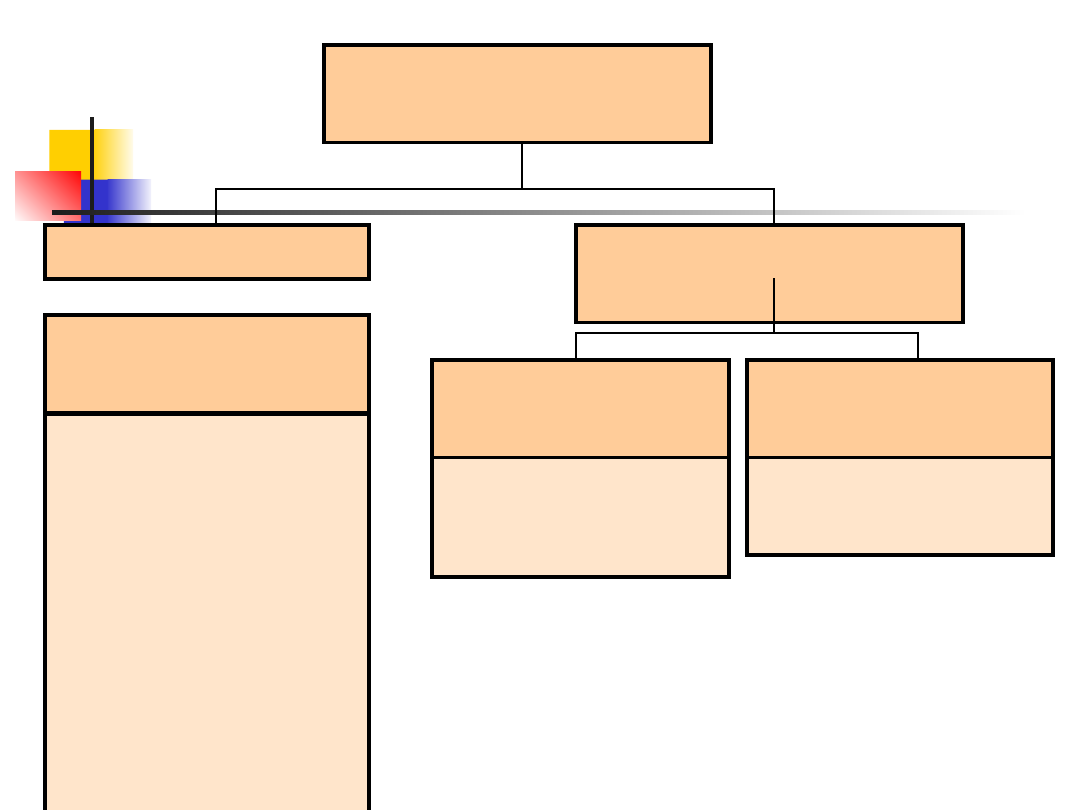

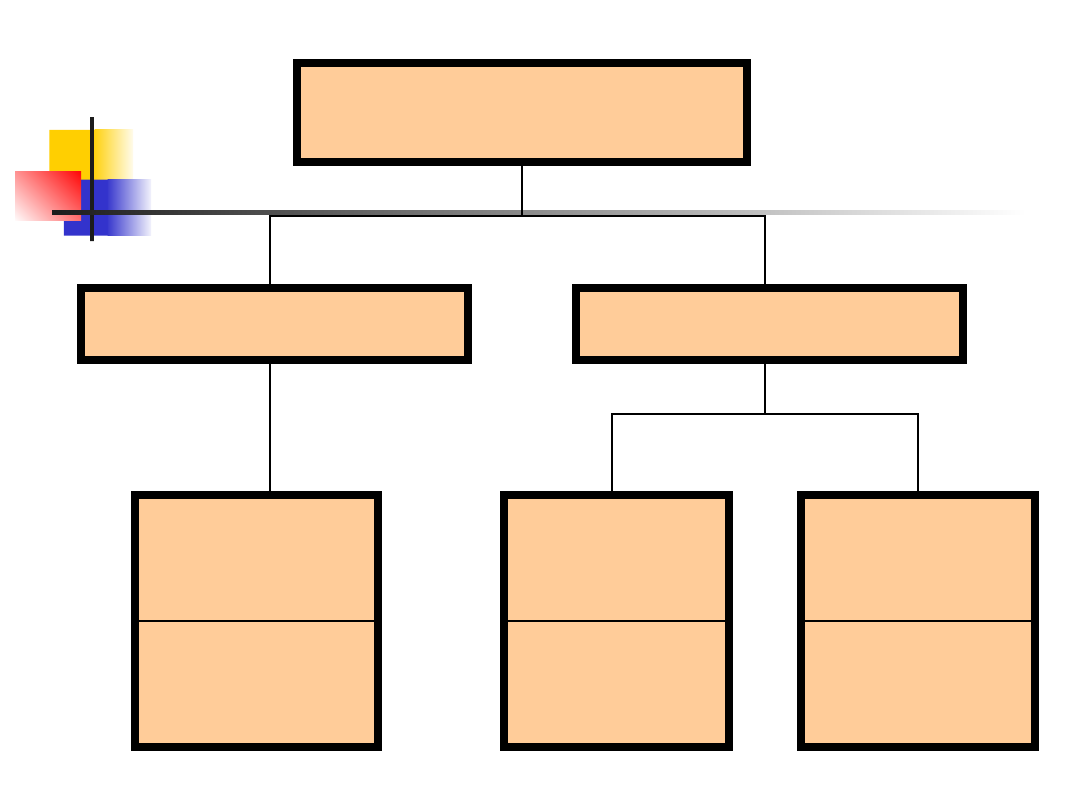

Bon skarbowy (Treasury bill)

nabywcy;

głównie

instytucjonalni

dealerzy

market-makerzy

Dealerzy

Skarbowych

Papierów

Wartościowych

agent emisji

(bc – NBP)

emitent – SP, MF

przetarg NBP

cena

przetargu

PGF

ERSPW-CeTo

S.A-MTS

Poland

odsprzedaż

bonów

RYNEK WTÓRNY

RYNEK

PIERWOTNY

-banki

-fundusze powiernicze

-fundusze emerytalne

-instytucje ubezp. itp.

bezpośrednia

sprzedaż

przetarg

forma

sprzedaż

y

rezydenci i

nierezydenci

będący os.

fizycznymi i

prawnymi lub spółki

nie mające

osobowości prawnej

kwotowanie

a)

podwójne

b)

pojedyncze

Polska

- ilość bs (nie mniej niż

10)

- cena zakupu

- sposób zakupu

Cena bonu skarbowego

C

bs

= W

n

x (1 - )

d x t

100 x

360

C

bs

=

10.00

0

Y x t

360 x

100

1

+

10.000 x (1 - ) =

d x t

100 x

360

10.00

0

Y x t

36000

1

+

Obliczanie stopy dyskonta i

rentowności bonu skarbowego

d =

Y x 360 x

100

360 x 100 + Y x

t

Y =

360 x 100 x

d

360 x 100 - d x t

Bon pieniężny NBP

1) banki krajowe, oddziały

banków zagranicznych i

oddziały instytucji

kredytowych,

2) Bankowy Fundusz

Gwarancyjny.".

3) Bony mogą być

przedmiotem obrotu

pomiędzy

1 do 365 dni

emitent - NBP

NABYWCY

Bony komercyjne

przedsiębiorstw – Commercial

Paper

instrumenty dyskontowe emitowane

przez przedsiębiorstwa

wysokiego ryzyka inwestycyjnego i

nominałów

wysoka stopa zwrotu z

zainwestowanego kapitału

rynek hurtowy

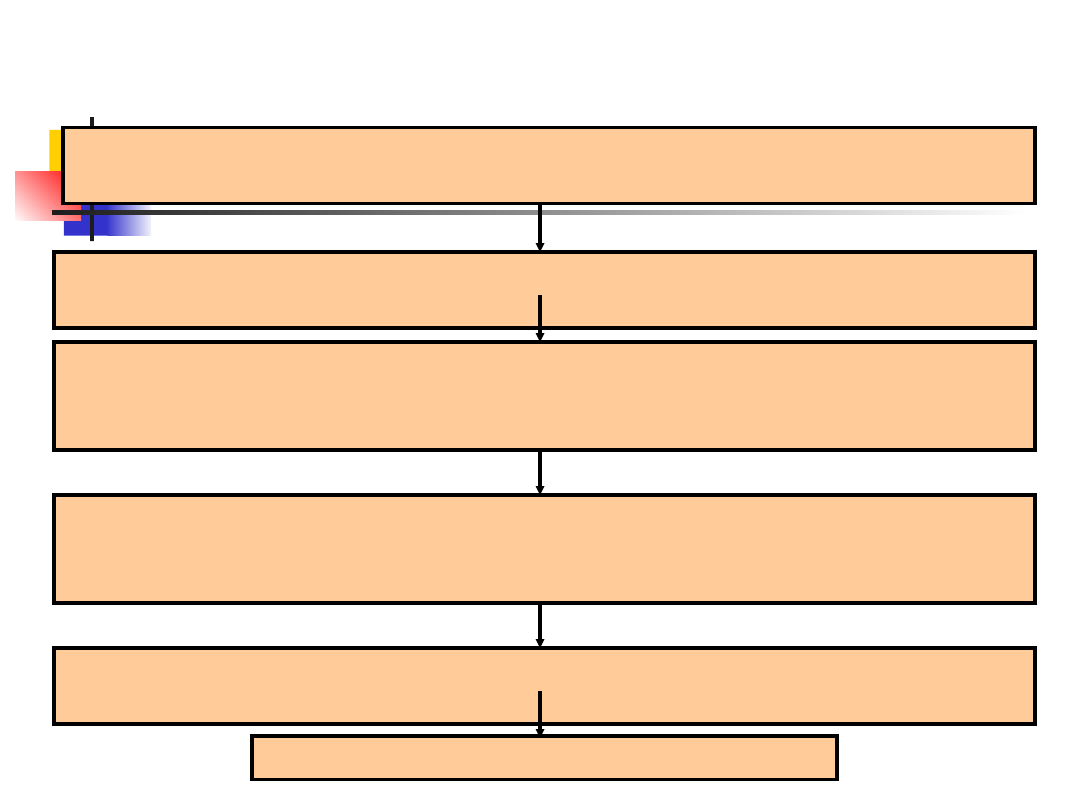

Procedura emisji CP

Podmiot zainteresowany emisją składa zlecenie u przyszłego

organizatora emisji (w banku)

Organizator emisji bada standing finansowy przyszłego emitenta oraz

ocenia jego zaufanie jakim się cieszy na rynku; zaufanie może zbadać

na podstawie wyników finansowych niezależna instytucja ratingowa

Po przyjęciu wniosku emitent udostępnia organizatorowi emisji dane

finansowe

Organizator emisji na podstawie przeprowadzonych badań i

terminarzu zapotrzebowania na środki finansowe opracowuje

memorandum informacyjne dla inwestorów

Uzgodnienie wielkości emisji, ilości transz i wysokości prowizji dla

agenta emisji

Uruchomienie programu

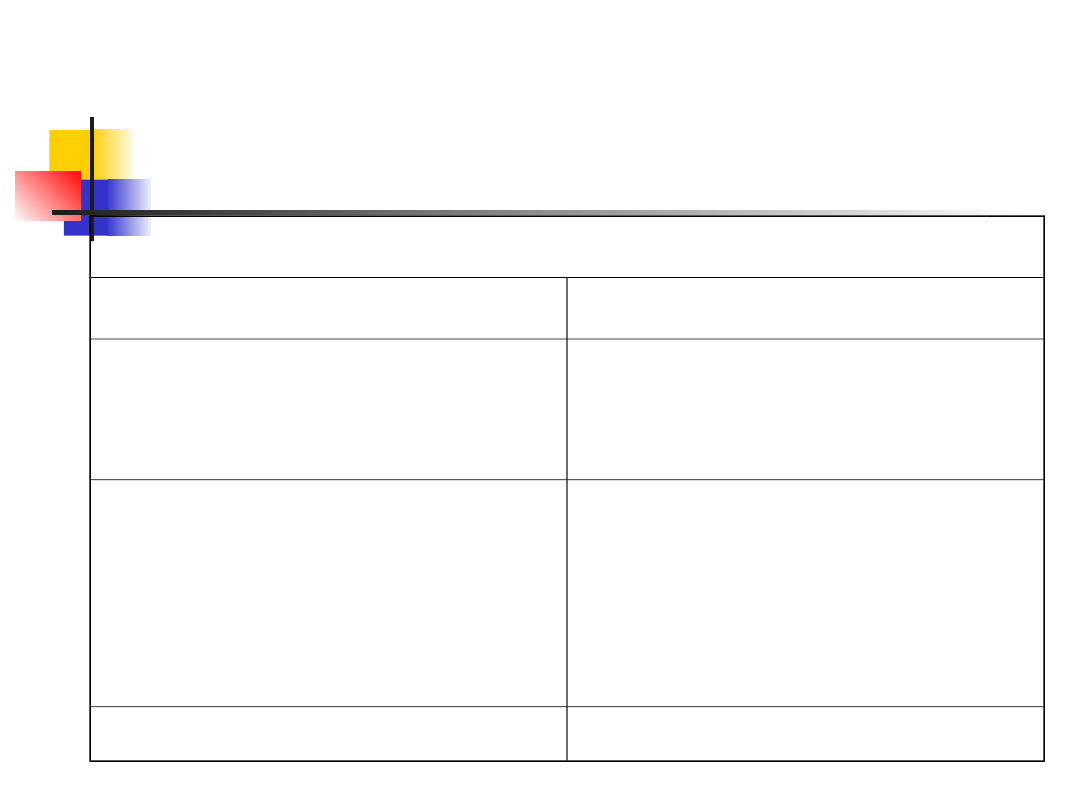

Regulacje prawne emisji i obrotu

w Polsce

źrodło prawa

Ustawa o

obligacjach 1995

rok

Prawo wekslowe

1936 (1989)

Kodeks cywilny

forma emisji

obligacje

krótkoterminowe

KWIT, WOI, WOK

bony komercyjne,

bony handlowe,

bony inwestorskie

sposób emisji

tryb subskrypcji

publicznej gdy

termin wykupu nie

przekracza roku a

wartość emisji jest

nie mniejsza niż 40

tys. euro

weksel własny lub

weksel globalny

emisja

niepubliczna lub

publiczna

bezpieczeńst

wo emisji

emitent odpowiada

całym swym

majątkiem

indosanci nie są

współdłużnikami po

zastosowaniu

odpowiedniej

klauzuli wekslowej

bez zabezpieczeń

lub zabezpieczenia

na aktywach

Zalety i wady emisji

Dla firm, które emitują bony komercyjne,

instrument ten:

stanowi tańsze źródło pozyskiwania środków

finansowych od tradycyjnego kredytu bankowego,

pozwala na pełną swobodę kształtowania programu

emisji, polegającą na określeniu momentu i wielkości

emisji oraz jej terminu wykupu,

daje możliwość przeznaczania środków na dowolny cel,

umożliwia pozyskanie środków do finansowania średnio-

i długoterminowego po koszcie kapitału

krótkoterminowego dzięki możliwości tzw. rolowania,

czyli spłaty wcześniejszych zobowiązań wpływami z

następnych emisji,

stanowić może promocję emitenta na rynku finansowym

(aspekt marketingowy).

Dla banków korzyścią wynikającą z

oferowania tego produktu jest możliwość:

przerzucenia ryzyka kredytowego na inwestorów

nabywających ten papier,

ominięcia limitów koncentracji kredytów

narzuconych przez prawo bankowe, które

niejednokrotnie ograniczają pole manewru

bankom, zwłaszcza tym o niewysokich funduszach

(a więc między innymi zagranicznym oddziałom w

Polsce),

osiągnięcia dodatkowego dochodu w postaci opłat

i prowizji za uczestnictwo w procesie emisyjnym.

O atrakcyjności bonu komercyjnego dla

nabywców, którymi są w głównej mierze

inwestorzy instytucjonalni, decydują:

rentowność tego instrumentu, która zależy

przede wszystkim od:

wiarygodności kredytowej emitenta,

formy prawnej bonu komercyjnego,

rentowności alternatywnych form lokaty

kapitału,

ogólnej sytuacji na rynku finasowym,

płynność rynku wtórnego.

Instrumenty pochodne

to instrumenty pozabilansowe,

derywaty, derywatywy, a

zatem instrumenty, których

ceny rynkowe są pochodną cen

instrumentów bazowych

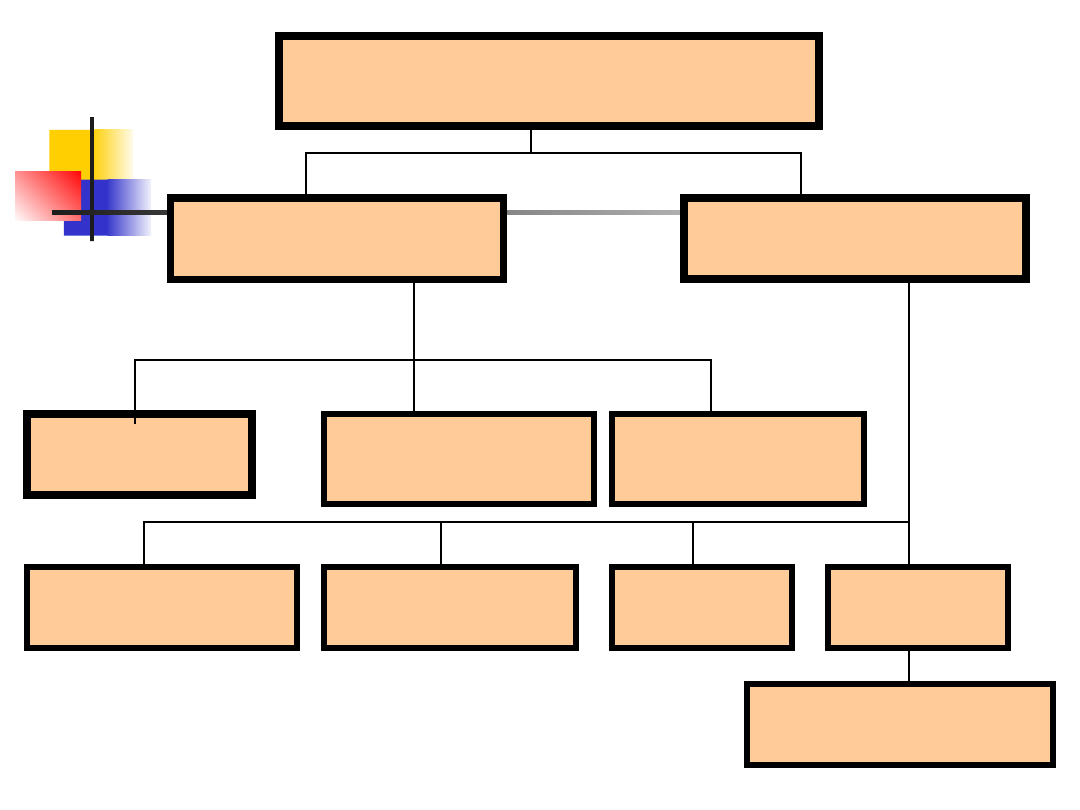

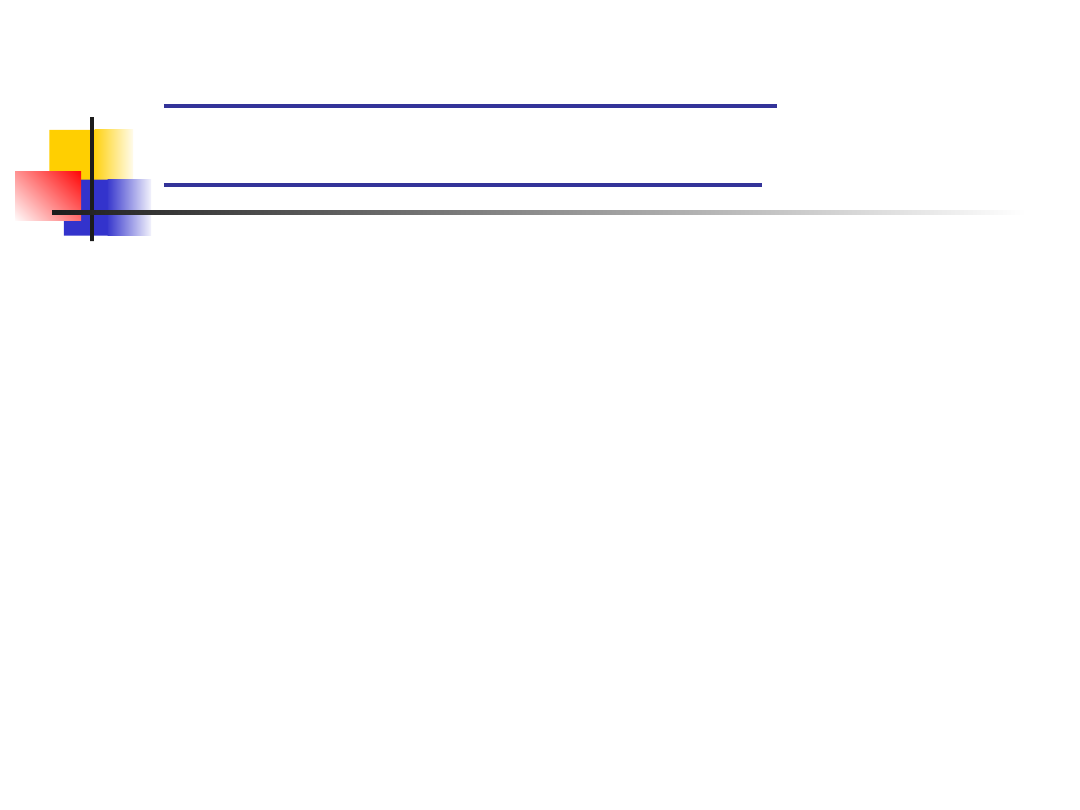

Procentowe instrumenty pochodne

instrumenty pochodne

opcje

procentow

e

swapy

procentow

e

procentowe

kontrakty

futures

forwardy

procentowe-

FRA

opcje na

swapy

opcje na

kontrakty

FRA

opcje na

procentowe

kontrakty futures

Procentowe kontrakty

forward

Umowa zawierana między dwiema

stronami w celu kupna lub sprzedaży

instrumentów dłużnych w określonym

terminie w przyszłości i po ustalonej z

góry stopie procentowej.

Zawierają; określenie cech i ilości

instrumentu dłużnego, przyszłą stopę

procentową oraz datę dostawy

Przykład procentowego

kontraktu forward

Bank komercyjny posiada w swoim

portfelu obligacje skarbowe o wartości

nominalnej 3mln PLN, kuponie 8,4% oraz

terminie wykupu 2012. Zamierza je

sprzedać za rok. Obawia się jednak

wzrostu rynkowych stóp procentowych co

jest równoznaczne ze spadkiem

rynkowych cen tych obligacji.

Zabezpiecza się przed ryzykiem stopy

procentowej w przyszłości poprzez

sprzedaż kontraktu forward na obligacje o

podobnych cechach.

Cechy procentowych

kontraktów forward

Posiadają dużą elastyczność , czyli mogą być

dostosowane do konkretnych potrzeb inwestorów

Nie podlegają standaryzacji, co znacza , że

wszystkie ich cechy można dowolnie w umowach

określać

Rzadkie transakcje pozagiełdowe, gdyż trudno

znaleźć partnera tych transakcji.

Transakcje często są zawierane , ale przy

niekorzystnych cenach.

Rynek jest zatem mało płynny

Transakcje uruchamia się tylko dla bardzo

specyficznych transakcji

Kontrakty FRA- odmiana

procentowych kontraktów

forward

Umowa między dwiema stronami transakcji, która określa

stopę procentową odnoszącą się do kwoty umownego

kredytu lub depozytu rozpoczynającego się i zapadającego

w określonych terminach w przyszłości (kontrakt o przyszłą

stopę procentową).

Kontrakt FRA jest zasadniczo obietnicą zapłaty/otrzymania

określonej stopy oprocentowania w przyszłości, bez względu na

wysokość obowiązującej w tym czasie rynkowej stopy procentowej.

Są one rozliczane gotówkowo.

Sprzedający kontrakt zapłaci nabywcy pewną sumę pieniężną jeśli

stopa odniesienia będzie wyższa od uzgodnionej stopy kontraktu.

Stąd zabezpieczający się przed wzrostem stóp procentowych –

kosztu obsługi długu – kupują kontrakty FRA.

Jeżeli stopa odniesienia będzie niższa od uzgodnionej stopy

kontraktu, wówczas nabywca zapłaci określoną sumę

sprzedającemu. Inwestorzy zabezpieczający się przed spadkiem

stóp procentowych w przyszłości, sprzedają kontrakty FRA.

W ramach tej umowy/FRA/

ustalone zostają;

Stopa procentowa FRA

Rodzaj rynkowej stopy procentowej

stanowiącej podstawę rozliczenia

transakcji/np.Libor,Wibor/

Nominalna wartość kapitału

Przedział czasowy obowiązywania

transakcji/3-9 miesięcy od daty

zawarcia umowy/

Termin w którym nastąpi wzajemna

wypłata różnicy w oprocentowaniu

Przykład FRA

Przedsiębiorstwo zaciągnęło w banku

roczny kredyt w wysokości 2mln PLN.

Oprocentowanie kredytu jest liczone na

bazie 6-miesięcznej stawki Wibor

Przedsiębiorstwo obawiając się wzrostu tej

stopy procentowej, a zatem swoich strat,

kupuje kontrakt FRA 6/12, czyli 6-

miesięczny depozyt , który zostanie

przejęty za 6 miesięcy po stawce 18,30%/

zabezpieczenie w tym przypadku dotyczy

następnego okresu odsetkowego , a zatem

półrocza/

Przykład FRA

Za 6 miesięcy stawka Wibor

wzrosła do poziomu18,82%

Sprzedający kontrakt FRA będzie

musiał wypłacić przedsiębiorstwu

kwotę wyrównawczą /liczona wg.

Określonego wzoru w naszym

przypadku wyniesie 4.740,86 PLN/

Procentowe kontrakty futures:

g

iełdowe kontrakty FRA o standaryzowanych

wielkościach i terminach zapadalności

rozliczane

codziennie przez cały okres

trwania kontraktu.

Procentowe kontrakty futures można podzielić na:

krótkookresowe (podstawa 3 miesięczna stopa procentowa)

długookresowe

Cechy:

standaryzacja

możliwość odwrócenia pozycji (pozycja przyjęta w kontrakcie

może być likwidowana przez przyjęcie pozycji odwrotnej)

rynek publiczny

partner transakcji izba rozrachunkowa (niskie ryzyko kredytowe)

Kontrakt FRA

Kontrakt futures na stopy

procentowe

Zawierani

e

transakcji

Jest kontraktem zawieranym na rynku

pozagiełdowym. W niektórych przypadkach

może być zawarty za pośrednictwem

brokera.

Transakcje zawierane są na giełdach.

Warunki

kontraktu

Kwota, okres i procedury rozliczenia są

negocjowane miedzy stronami transakcji.

Kwoty, terminy wygaśnięcia i okresy

rozliczenia są stałe i standardowo określane

przez giełdę.

Poufność

Nie nakłada zobowiązań na strony

transakcji. Poszczególni uczestnicy mogą

kwotować różne ceny kupna/sprzedaży.

Dealerzy zawierają transakcję na otwartych

giełdach lub przy użyciu systemów

elektronicznych. Zlecenia i transakcje są

natychmiast widoczne i ujawniane wszystkim

graczom rynkowym. W danym czasie na

giełdzie jest tylko jedna cena rynkowa.

Prowizja

Żadne płatności prowizji nie są wymagalne.

Dealerzy często ustalają jednak jakąś formę

zabezpieczenia, by zmniejszyć ryzyko

kredytowe.

Wstępny depozyt, stanowiący procent kwoty

transakcji, płacony izbie rozrachunkowej.

Codziennie wyliczany jest depozyt

uzupełniający, również płacony izbie

rozrachunkowej, w wysokości zależnej od

zmian cen na rynku.

Ryzyko

kredytow

e

Każda ze stron transakcji jest narażona na

ryzyko kredytowe partnera transakcji

jedynie wówczas, gdy zajmuje pozycję,

która przyniesie zysk. Dzieje się tak, gdyż

kontrakt jest rozliczany gotówkowo różnicą

netto miedzy stopą odniesienia a stopą

kontraktu płatną przez jedną stronę

transakcji swojemu partnerowi. W

momencie zawierania kontraktu nie

wiadomo, która ze stron otrzyma płatności

od partnera, tak więc obie strony przejmują

potencjalne ryzyko kredytowe.

Jedną ze stron transakcji jest izba

rozrachunkowa. Tak więc przy kontraktach

futures na stopy procentowe ryzyko

kredytowe dotyczy izby rozrachunkowej, a

ona jest zwykle bardzo wiarygodnym

partnerem.

Prawo do

zmiany

pozycji

Jest umową wiążącą i nie może być zerwany

lub przeniesiony na rzecz innego podmiotu

bez zgody obu stron kontraktu.

W kontraktach futures na stopy procentowe

pozycje mogą być odwracane.

Swap procentowy [IRS]:

U

mowa między dwiema stronami transakcji

dotycząca zamiany płatności odsetek od takiej

samej umownej kwoty pierwotnej, dokonywanych

w określonych terminach w czasie obowiązywania

kontraktu, ale według odmiennych zasad.

Obie strony transakcji są więc pożyczkobiorcami tej samej kwoty

lecz różne są płatności odsetek, które strony transakcji wymieniają

między sobą.

Ponieważ nie następuje wymiana kapitału, ryzyko kredytowe

ogranicza się do zdolności stron w regulowaniu należnych odsetek.

Kontrahenci nie płacą wzajemnie całych kwot ,lecz tylko płatności

netto. Ryzyko kredytowe dotyczy więc tylko płatności netto.

Rodzaje IRS

Swap kuponowy /ang. coupon swap/- jedna

strona transakcji dokonuje płatności według

stałej stopy procentowej /kupuje swap/, a

kontrpartner realizuje płatności według

zmiennej stopy procentowej/ sprzedaje

swap/

Swap bazowy / ang. basis rate swap/- obie

strony płacą zmienne oprocentowanie , ale

liczone według innych stawek referencyjnych

/np. zamiana stawki 3M Wibor na rentowność

13-tygodniowych bonów skarbowych/

Przykład IRS

W czerwcu 2010r.Elektrownia X zawarła

jednoroczny IRS na kwotę 160 mln PLN z

Citibankiem, który dotyczył zabezpieczenia

części kredytu PKO SA na budowę

instalacji odsiarczania spalin zamieniając

zmienne oprocentowanie części kredytu na

stałe.

IRS zawarty z Citibankiem został dokładnie

dopasowany do przepływów finansowych

wynikających z umowy kredytowej pod

względem kwoty kredytu, sposobu

naliczania oraz płatności odsetek

Dlatego

Co kwartał Elektrownia Łaziska przekazuje

Citibankowi odsetki od 160 mln PLN

liczone 13% w skali roku.

W zamian otrzymuje od Citibanku zmienne

odsetki według 3 miesięcznego Wiboru.

Odsetki te przekazuje bankowi

kredytującemu PKO SA.

Dzięki tej transakcji firma mogła

precyzyjnie zaplanować koszty obsługi

długu.

Opcja na procentowe kontrakty

futures:

jest umową, na podstawie której

nabywca opcji płaci sprzedającemu

premię (cenę opcji) za prawo (ale

nie zobowiązanie) do zakupu lub

sprzedaży określonej liczby

kontraktów futures na stopy

procentowe po określonej cenie i w

ustalonym terminie.

Opcje na kontrakty futures

Najczęściej stosowane opcje procentowe

Są one wykorzystywane do w różnych

strategiach służących zabezpieczaniu

ryzyka stopy procentowej

Istota ich polega na zajęciu odpowiedniej

pozycji opcyjnej tak aby przychody z

rozliczenia transakcji kompensowały

zmiany cen instrumentu bazowego.

Opcje na kontrakty futures

Kontrakty futures na 3-miesięczne depozyty w

funtach szterlingach- three-month sterling futures

Kontrakty futures na 3-miesięczne depozyty

eurodolarowe- three month Eurodollar futures -

giełda CME

Kontrakty futures na amerykańskie obligacje

skarbowe-US T- bond futures- giełda CBOT

Kontrakty futures na amerykańskie skarbowe

skrypty dłużne- US T-note futures

Kontrakty futures na amerykańskie 13-tygodniowe

bony skarbowe/ 13-week US T-bill futures.

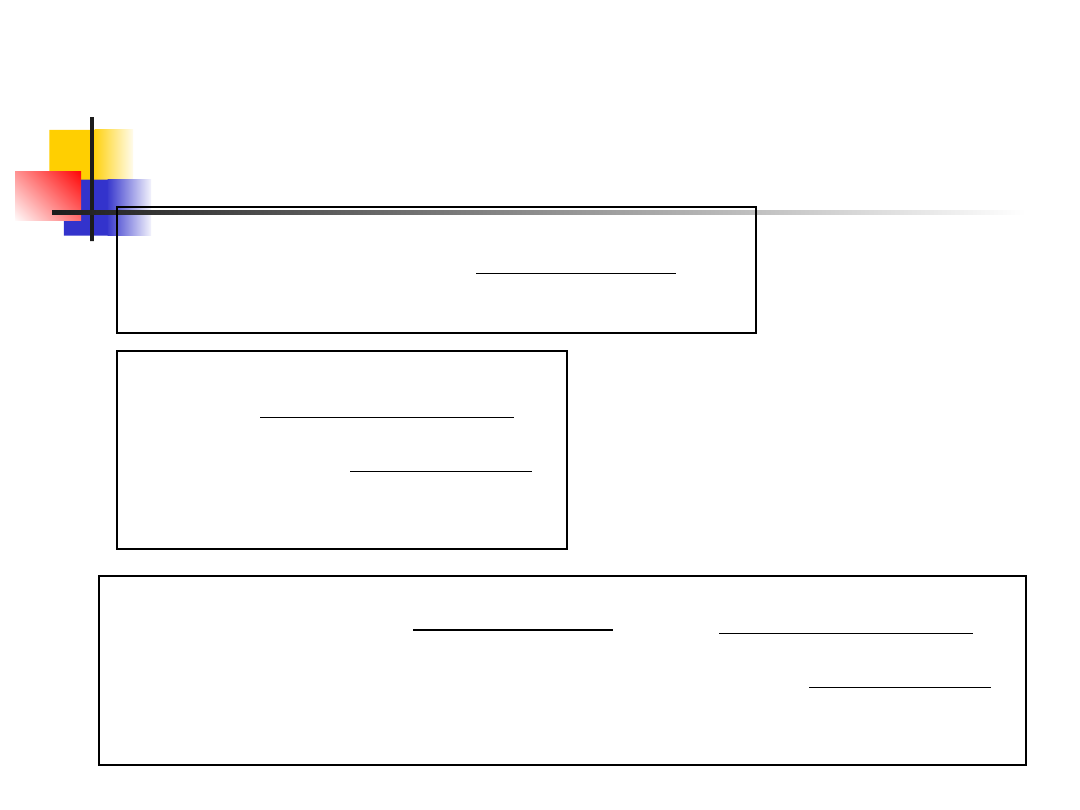

Opcje na stopy

procentowe

kontrakty na

górny pułap

stóp

procentowych

(cap)

kontrakty na

dolny pułap stóp

procentowych

(floor)

pozagiełdowe

w obrocie

giełdowym

rozliczane

gotówkowo

rozliczane w

obligacjach

skarbowych

długoterminow

e

krótkotermino

we

gwarancje stopy

procentowej

Opcje na kontrakty FRA (gwarancje

stopy procentowej)

to kontrakty, które mogą być postrzegane

jako opcje na serię kontraktów FRA.

A.

Kontrakt na górny pułap stóp procentowych (cap)

jest instrumentem finansowym, zobowiązującym

sprzedającego kontrakt do zapłaty określonej kwoty na

rzecz nabywcy, gdy zmienna stopa odniesienia

przewyższa stopę ustaloną w kontrakcie (stopę

wykonania).

B.

Kontrakt na dolny pułap stóp procentowych

(floor) jest instrumentem finansowym zobowiązującym

sprzedającego kontrakt do zapłaty określonej kwoty na

rzecz nabywcy, gdy zmienna stopa odniesienia spada

poniżej stopy ustalonej w kontrakcie (stopy wykonania).

Nabywca kontraktu...

cap

floor

Płaci sprzedającemu

tzw. premię (cenę

kontraktu)

Płaci sprzedającemu

tzw. premię (cenę

kontraktu)

W okresie ważności

kontraktu zabezpiecza

się przed wzrostem

stóp procentowych

ponad ustalony poziom.

W okresie ważności

kontraktu zabezpiecza

się przed spadkiem

stóp poniżej określonego

poziomu.

Jest pożyczkobiorcą.

Jest pożyczkodawcą.

Opcja na swapy

jest finansowym instrumentem

pochodnym, który daje jego

posiadaczowi prawo, ale nie

zobowiązuje do zakupu lub sprzedaży

swapu procentowego na warunkach

ustalonych w kontrakcie. Za prawo to

nabywca opcji płaci sprzedającemu

określoną cenę zwaną premią.

Instrumenty rynku walutowego

Transakcje walutowe

Instrumenty pochodne

• waluta/USD

•kursy krzyżowe

bezwarunkowe

transakcje terminowe

Swapy kursowe

syntetyczne umowy

wymiany walutowej

walutowe kontrakty

futures

swapy

walutowe

opcje

walutowe

•na walutę

•na kontrakty terminowe

terminowe transakcje

walutowe

natychmiastowe

transakcje walutowe

Terminowa transakcja

bezwarunkowa

jest umową między dwoma

stronami transakcji, na podstawie

której dwie waluty są wymieniane

po kursie ustalonym w dniu

zawarcia transakcji, lecz z

dostawą waluty w określonym dniu

w przyszłości.

outright – ante – spot –wymiana jednej

waluty na drugą po określonym kursie,

którego rozliczenie odbywa się przed

datą waluty spot (mniej niż 2 dni robocze

po zawarciu kontraktu)

Cechy bezwarunkowych

transakcji terminowych:

niezbywalne, pozagiełdowe

kurs ustalony dzisiaj, wymiana walut w przyszłości

brak płatności w dniu zawarcia transakcji

kwotowania za pomocą punktów terminowych dla

transakcji na 1, 2, 3, 6 i 12 miesięcy / gdy klient zawiera

transakcje na inny termin – kurs niestandardowy

kursy terminowe wyliczane są na podstawie kursu

natychmiastowego i punktów terminowych / swapowych

punkty terminowe wyliczane z różnicy między stopą

procentowych dwóch walut (nie są to prognozy

przyszłych kursów natychmiastowych).

Aby otrzymać kurs terminowy z aktualnego kursu

walutowego, należy dodać lub odjąć punkty terminowe

do/od kursu natychmiastowego.

Kurs terminowy

= kurs kasowy

+\-punkty swapowe

Punkty swapowe dodajemy do kursu kasowego (spot), gdy waluta bazowa jest niżej

oprocentowana,natomiast odejmujemy, gdy waluta bazowa jest wyżej oprocentowana.

Punkty swapowe oblicza się według wzoru:

r

kw

– stopa procentowa dla waluty kwotowanej

r

baz

– stopa procentowa dla waluty bazowej

rok bazowy – dla złotego wynosi 365 dni, a dla walut na rynku

międzybankowym 360

bazowy

rok

100

dni

liczba

baz

r

1

bazowy

rok

100

dni

liczba

kasowy

kurs

kasowy

kurs

kw

r

Transakcja terminowa forward

outrights-rzeczywista

zabezpiecza ryzyko walutowe

kurs terminowy transakcji jest

informacją za ile ktoś jest

skłonny kupić lub sprzedać

walutę bazową za walutę

kwotowaną na określoną datę

waluty terminowej

Transakcja terminowa nierzeczywista

(Non-Deliverable Forward- NDF, Netta, WTT)

umowa między firmą a bankiem w celu ustalenia

kursu wymiany walut na określony dzień w przyszłości

żadna ze stron nie jest zobowiązana do dostarczenia

waluty na jaka zawarła umowę w dniu rozliczenia

rozliczeniu podlega różnica między kursem

terminowym ustalonym przez strony kontaktu a

kursem referencyjnym na datę rozliczenia kontraktu

kursy referencyjne

a) kurs spot banku z którym zawarto transakcje

b) kurs średni NBP na datę rozliczenia kontraktu

c) inny kurs referencyjny ustalony przez strony

A.

zabezpieczenie przeciw wzrostowi kursu

waluty obcej – kupno NDF

B.

zabezpieczenie przeciw spadkowi kursu

waluty obcej – sprzedaż kontraktu NDF

NDF – zastosowanie

ramy prawne uniemożliwiają

zastosowanie rzeczywistych

kontraktów forward

nie chcemy ruchu środków na

rachunku i zależy nam na

rozliczeniu różnicy kursowej w dniu

zapadalności kontraktu (brak

funduszy lub limitu kredytowego)

Opcja terminowa

(opcja czasowa) (opcja

dostawy)

kupno lub sprzedaż jednej waluty za drugą

w ciągu wcześniej ustalonego okresu w

przyszłości

kontrakt terminowy z opcją dotyczy terminu

dostawy i nie są opcjami walutowymi

kontrakty terminowe z opcją są kwotowane

przez banki od terminu spotowego do

terminu określonego w przyszłości

Swap kursowy (swap walutowy lub

transakcja swapowa):transakcja

zamiany.

kontrakt walutowy, na podstawie

którego określona ilość waluty

jest kupowana i jednocześnie

sprzedawana za inną walutę w dwóch

różnych terminach realizacji

Większość terminowych transakcji

walutowych ma postać swapów

kursowych, zawieranych głównie na

międzybankowym rynku

pozagiełdowym.

Wyróżnia się trzy rodzaje transakcji

swapowych:

Kombinacja transakcji natychmiastowej i terminowej – w tym

przypadku pierwsza wymiana walut (first leg) następuje w dwa dni

robocze po zawarciu transakcji (jak na rynku transakcji

natychmiastowych), zaś wymiana odwrotna (second leg) w

określonym terminie w przyszłości (np. 3 miesiące później).

Kombinacja dwóch transakcji terminowych – w tym przypadku

pierwsza wymiana następuje w określonym dniu w przyszłości, a

wymiana odwrotna w terminie późniejszym. Są to swapy typu termin

za termin – np. swap rozpoczyna się za 3 miesiące od daty bieżącej

(pierwsza wymiana), a kończy za 6 miesięcy od daty bieżącej (druga

wymiana); swap taki jest określany jako swap 3x6 typu termin za

termin (3x6 forward/forward swap).

Swapy na krótkie terminy – są to swapy, które trwają krócej niż 1

miesiąc (np. pierwsza wymiana ma miejsce natychmiast, a druga

tydzień później). Niektóre „krótkie terminy” są nawet krótsze niż

standardowa data rozliczenia na rynku natychmiastowym (2 dni

robocze), np. pierwsza wymiana następuje dzisiaj, druga jutro.

Syntetyczne umowy

wymiany walutowej (SAFE)

obejmują umowy wymiany

walutowej (Foreign

Exchanange Agreements –

FXA), zwane również

niezbywalnymi kontraktami

terminowymi, oraz umowy

kursów wymiany (Exchanange

Rate Agreements – ERA)

Umowa wymiany walutowej, zwana również niezbywalnym

kontraktem terminowym , to hipotetyczna transakcja

terminowa, w której zamiast dostawy waluty kwotowanej w

terminie wykonania transakcji następuje gotówkowe rozliczenie

w walucie bazowej. Jest ona równoznaczna z bezwarunkową

transakcją terminową, połączoną z odwróconą transakcją

natychmiastową w dniu rozliczenia.

Umowa kursów wymiany to hipotetyczny swap typu termin

za termin, w którym zamiast dostawy waluty kwotowanej w

terminie wykonania transakcji następuje gotówkowe rozliczenie

transakcji w walucie bazowej. Jest ona równoznaczna z

terminową umową wymiany walutowej (transakcja

natychmiastowa staje się terminową, a terminowa – typu termin

za termin).

Cechy SAFE

wykorzystywane są do zamykania otwartych

pozycji walutowych

w kontraktach nie następuje fizyczna dostawa

aktywów bazowych

syntetyczne umowy wymiany walutowej są

instrumentami pochodnymi rynku pozagiełdowego

zabezpieczają przed zmianami kwotowań punktów

terminowych i usztywnienia kursów terminowych

w transakcjach walut, które nie są w pełni

wymienialne.

Walutowe kontrakty

futures

Kontrakt jest

zobowiązaniem do

sprzedaży lub zakupu

jednej waluty w zamian za

inną po ustalonym kursie

wymiany w określonym

terminie dostawy w

przyszłości.

Walutowe kontrakty

futures

Są umowami określającymi kurs walutowy między dwoma

walutami w określonym terminie w przyszłości.

Pozwalają uczestnikom rynku zarządzać ryzykiem poprzez

kupno lub sprzedaż kontraktu w kierunku przeciwnym do

istniejącego zobowiązania na rynku natychmiastowym.

W razie zysku/straty na rynku natychmiastowym występuje

strata/zysk na rynku terminowym.

Giełdowe transakcje terminowe o standardowej wielkości i

terminie zapadalności.

Walutowe kontrakty futures zawierane są na giełdach takich

jak Chicagowska Giełda Kupiecka, Międzynarodowa Giełda

Kupiecka w Singapurze (SIMEX) czy Marché à Terme

Internationale de France (MATIF).

Cechy walutowych

kontraktów futures -

giełdowych

Standaryzacja kontraktu co do wielkości, cyklu transakcji,

kursu wymiany, minimalnej zmiany ceny itd.

Rynek publiczny – ceny są ogólnie dostępne. Transakcje

mają miejsce na parkiecie giełdy, a ceny są podawane do

publicznej wiadomości na tablicy giełdy, w prasie finansowej

oraz za pomocą systemów informacyjnych takich jak np.

Reuters

Partnerem transakcji jest zawsze izba rozrachunkowa, co

oznacza niskie ryzyko kredytowe. Kontrakt zatem nie jest

zawierany bezpośrednio między kupującym a sprzedającym.

Izba bierze na siebie ryzyko bankructwa partnera.

Gdy kontrakt futures wygasa, jedna strona kontraktu

otrzymuje/płaci jedną walutę, a druga strona otrzymuje/płaci

drugą walutę.

Swapy walutowe –

kapitałowy swap walutowy

Kontrakt między dwoma

stronami transakcji, na mocy

którego przez okres

obowiązywania umowy jedna

strona dokonuje płatności

odsetek w jednej walucie,

zaś druga strona dokonuje

płatności w innej walucie, w

ustalonych terminach w

przyszłości.

Swap walutowy obejmuje początkową

wymianę kapitału po obowiązującym kursie

natychmiastowym. Następnie w trakcie

obowiązywania kontraktu wymieniane są

okresowe płatności odsetek (oparte na

stałym, zmiennym lub zerowym

oprocentowaniu). Natomiast w terminie

zapadalności następuje końcowa wymiana

kapitału po kursie obowiązującym przy

wymianie początkowej.

Swap procentowo-walutowy

1.

Początkowa wymiana kapitału

Wymiana kapitału ma miejsce przy rozpoczęciu kontraktu, a

uzgodnioną stopą wymiany jest zwykle kurs natychmiastowy

2.

Okresowe płatności

w trakcie obowiązywania kontraktu w uzgodnionych terminach

wymieniane są płatności odsetek. W wypadku swapu typu „stały na

stały” strony transakcji wymieniają płatności o stałym

oprocentowaniu uzgodnionym dla kontraktu.

3.

Końcowa wymiana kapitału

W terminie zapadalności swapu następuje końcowa wymiana kapitału

według pierwotnego kursu natychmiastowego. Nawet gdyby w trakcie

obowiązywania kontraktu kurs wymiany zmienił się drastycznie,

kwoty kapitału pozostaną niezmienione.

Swap walutowy-CIRS-

Currency and Interest Rate

Swap.

wymiana płatności odsetek w dwóch różnych

walutach,

pozwala na zamianę pożyczki w jednej walucie na

pożyczkę w innej walucie bez ponoszenia ryzyka

walutowego i procentowego.

zabezpiecza ryzyko długoterminowego kredytu

walutowego,

zmniejsza koszty pozyskania kapitału,

swap walutowy jest w zasadzie transakcją

natychmiastową, po której następują serie

terminowych transakcji walutowych,

zawierane na rynku pozagiełdowym do okresu

przynajmniej jednego roku.

Swap kursowy a swap

walutowy

Swap kursowy - różnica w stopach procentowych

ujęta jest w punktach terminowych swapu i

rozliczana w przyszłym terminie dostawy.

Swap walutowy - różnica w stopach

procentowych walut rozlicza się przy każdej

okresowej płatności odsetek w trakcie całego

okresu obowiązywania swapu. Oznacza to, że

kwota kapitału może być zamieniana po tym

samym kursie wymiany przy rozpoczęciu i w

końcowym terminie obowiązywania kontraktu.

Na rynkach światowych swapy walutowe

zajmują pod względem wielkości obrotów i

rozmiarów kontraktów drugie (po swapach

procentowych) miejsce.

Opcje walutowe

Opcja walutowych jest umową

między dwoma stronami

transakcji, która daje

posiadaczowi kontraktu prawo

(ale nie zobowiązuje) do zakupu

lub sprzedaży określonej ilości

waluty po ustalonym kursie i w

określonym terminie w

przyszłości.

Prawa i obowiązki wynikające z

opcji:

OSOBA

OPCJA KUPNA

OPCJA

SPRZEDAŻY

nabywca

lub

posiadacz

prawo do zakupu

waluty

prawo do

sprzedaży waluty

sprzedawc

a lub

wystawca

obowiązek

sprzedaży, jeżeli

posiadacz opcji

zdecyduje się na

zakup

obowiązek

zakupu, jeżeli

posiadacz opcji

zdecyduje się na

sprzedaż

Wyróżnia się dwa typy opcji:

OPCJE AMERYKAŃSKIE – dają posiadaczowi

prawo, ale nie zobowiązują do zakupu lub

sprzedaży określonej ilości bazowego

instrumentu w dowolnym dniu od momentu ich

nabycia do terminu wygaśnięcia.

OPCJE EUROPEJSKIE – prawa i obowiązki

związane z zakupem bądź sprzedażą opcji są

takie same, jednak termin realizacji opcji nie

może nastąpić przed, lecz jedynie w dniu

wygaśnięcia opcji.

opcje walutowe

rynek pozagiełdowy w obrocie giełdowym

na

walutę

dealerzy

opcji

na

walutę

Giełda

Papierów

Wartościowych

w Filadelfii

na walutowe

kontrakty

futures

Giełda

Kupiecka w

Chicago

Pozagiełdowy rynek opcji

walutowych

Na rynku pozagiełdowym

dostępność opcji zapewniają

profesjonalni dealerzy opcji.

Warunki kontraktu mogą być

indywidualnie ustalane co do

wielkości transakcji, pary walut,

ceny wykonania i daty

wygaśnięcia.

Cechy transakcji

pozagiełdowych

Są zawierane bezpośrednio lub za

pośrednictwem brokera opcji.

Są kontraktami negocjowanymi.

Nie wymagają płatności marży.

Są kwotowane dla kontraktu o

dużych rozmiarach.

Są to zwykle opcje europejskie –

prawa z opcji można zrealizować

wyłącznie w terminie wykonania.

Giełdowy rynek opcji walutowych

instrument bazowy

standaryzacja

instrumentu bazowego

ceny wykonania

daty wykonania opcji

rodzaju opcji

(zwykle są to opcje amerykańskie)

kwotowania

(zwykle kwotowanie pośrednie)

obowiązku wpłacenia depozytu

zabezpieczającego do izby rozrachunkowej

opcja na

walutę

nabywca/posiadacz

opcji ma prawo

do...

sprzedający/wystawc

a opcji ma

obowiązek...

opcja kupna zakupu waluty

obcej czyli

sprzedaży waluty

krajowej

sprzedaży waluty

obcej czyli

zakupu waluty

krajowej

opcja

sprzedaży

sprzedaży waluty

obcej czyli

zakupu waluty

krajowej

zakupu waluty obcej

czyli

sprzedaży waluty

krajowej

opcja na

walutowe

kontrakty

futures

nabywca/posiadacz

opcji ma prawo

do...

sprzedający/wystawc

a opcji ma

obowiązek...

opcja kupna zakupu kontraktu

futures- zajęcia

długiej pozycji

sprzedaży kontraktu

futures- zajęcia

pozycji krótkiej

opcja

sprzedaży

sprzedaży

kontraktu futures

-zajęcia krótkiej

pozycji

zakupu kontraktu

futures -zajęcia

pozycji długiej

Opcja na swap

Kupna

Sprzedaży

Nazywana jest również

opcją z prawem do

zapłaty.

Nabywca opcji ma prawo

stać się uczestnikiem

swapu, na mocy którego w

okresie obowiązywania

kontraktu będzie płacił

zmienną, a otrzyma stałą

stopę procentową.

Nabywca kontraktu

zabezpiecza się przed

spadkiem stóp

procentowych.

Nazywana jest również

opcją z prawem do

otrzymania.

Nabywca opcji ma prawo

stać się uczestnikiem swapu,

na mocy którego w okresie

obowiązywania kontraktu

będzie płacił stałą, a

otrzyma zmienną stopę

procentową.

Nabywca kontraktu

zabezpiecza się przed

wzrostem stóp

procentowych.

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

- Slide 34

- Slide 35

- Slide 36

- Slide 37

- Slide 38

- Slide 39

- Slide 40

- Slide 41

- Slide 42

- Slide 43

- Slide 44

- Slide 45

- Slide 46

- Slide 47

- Slide 48

- Slide 49

- Slide 50

- Slide 51

- Slide 52

- Slide 53

- Slide 54

- Slide 55

- Slide 56

- Slide 57

- Slide 58

- Slide 59

- Slide 60

- Slide 61

- Slide 62

- Slide 63

- Slide 64

- Slide 65

- Slide 66

- Slide 67

Wyszukiwarka

Podobne podstrony:

w VI Instrumenty rynku pieniężnego

Instrumenty rynku pieniężnego VI

portfele instrumentów rynku pieniężnego na podstawie funduszy inwestycyjnych rynku pieniężnego ppt

instrumenty rynku pieniężnego ORZPXM53MIBXDY7GIEKWCUQDOAHZVS7CKX6ZCCA

Zadania lista 1 Instrumenty rynku pieniężnego

Wzory lista 1 Instrumenty rynku pieniężnego

Instrumenty finansowe rynku pieniężnego

Instrumenty rynku kapitałowego VIII

podmioty rynku pienięznego, studia licencjackie administracja I semestr

20dollars2surf Instrukcja zarabiania pieniędzy

Wybrane operacje rynku pieniężnego2, Studia, Zarządzanie WSZiB, Polityka finansowa

(Instrument polityki pienieznej)

Przedsiębiorstwo na Rynku Pieniężnym wykład slajdy

Instrumenty polityki pieniężnej zadania

18 Instrumenty polityki pieniężnej?nku?ntralnego

więcej podobnych podstron