Spis treści

17. Procedury kredytowe.............................................................................................................. 1

17.1 Dokumentacja kredytowa klienta i jej weryfikacja............................................................... 2

17.2 Analiza wskaźnikowa i credit-scoring ................................................................................. 3

17.3 Komitety kredytowe i umowa kredytowa ............................................................................ 4

18. Zabezpieczenia kredytów........................................................................................................ 5

18.1 Wielkość i typy zabezpieczeń.............................................................................................. 5

18.2 Zabezpieczenia osobiste i rzeczowe..................................................................................... 5

18.3 Wycena wartości zabezpieczeń............................................................................................ 6

19. Koszt i spłata kredytu ............................................................................................................. 6

19.1 Zasady naliczania prowizji i odsetek od kredytów ............................................................... 6

19.2 Zasady ustalania kosztu oprocentowania przez banki........................................................... 7

19.3 Marża kredytowa banków ................................................................................................... 9

19.4 Należności w sytuacji nieregularnej (złe kredyty) ................................................................ 9

19.5 Windykacja i restrukturyzacja kredytów.............................................................................10

20. Typy kredytów .......................................................................................................................11

20.1 Kredyty gotówkowe i bezgotówkowe.................................................................................11

20.2 Kredyty złotowe i dewizowe ..............................................................................................12

20.3 Kredyty komercyjne i preferencyjne...................................................................................12

20.4 Kredyty gospodarcze..........................................................................................................13

20.5 Kredyty w rachunku bieżącym ...........................................................................................13

20.6 Kredyty obrotowe...............................................................................................................14

20.7 Kredyty inwestycyjne.........................................................................................................14

20.8 Kredyty dla ludności ..........................................................................................................14

20.9 Kredyty budowlano-mieszkaniowe.....................................................................................16

21. Bankowe inwestycje w papiery wartościowe.........................................................................17

21.1 Główne kierunki inwestycji ................................................................................................17

21.2 Bankowe inwestycje w bony i obligacje skarbowe..............................................................17

21.3 Inwestycje w akcje .............................................................................................................19

22. Lokaty międzybankowe czynne, skup weksli i inne operacje aktywne ................................19

22.1 Lokaty międzybankowe czynne..........................................................................................19

22.2 Skup weksli........................................................................................................................20

22.3 Faktoring............................................................................................................................20

Zadania i pytania kontrolne ........................................................................................................21

17. Procedury kredytowe

Ryzyko związane z kredytami zmusza bank do wprowadzenia ścisłych procedur udzielania kredytu.

Są one szczegółowo opisywane w instrukcjach kredytowych, które są formą zarządzenia wydawanego przez

zarząd banku. W niektórych bankach mają one wielkość dużej ksiązki. Coraz częściej banki wydają

instrukcje dla każdego z podstawowych typów kredytu. Instrukcje te określają sposób postępowania

pracowników banku przy udzielaniu kredytów, zwykle nie są one udostępniane klientom.

Instrukcja kredytowa zawiera opis czynności wykonywanych przez pracowników banku od

momentu pierwszej wizyty klienta do zakończenia spłaty kredytu. Są w niej omówione wymagania banku w

stosunku do klienta (np. załączniki do wniosku kredytowego), forma sprawozdań z czynności inspektora

kredytowego, sposób dokonywania wyliczeń pokazujących sytuację kredytobiorcy etc. Ponieważ instrukcje

kredytowe są często bardzo skomplikowane, w niektórych bankach (np. w PKO BP) szeregowi pracownicy

otrzymują tylko podstawowe fragmenty tych instrukcji, wskazujące na czynności, które muszą oni

wykonywać osobiście.

Procedury kredytowe są bardzo zróżnicowane; są one względnie proste przy udzielaniu większości

kredytów dla 1udności, natomiast znacznie bardziej złożone w odniesieniu do kredytów gospodarczych.

Ponieważ jednak na kredyty gospodarcze przypada ponad 60% ogólnej masy kredytów udzielanych przez

banki i zapewniają one gros zysków, musimy poświęcić im najwięcej uwagi (poniższe informacje dotyczą

właśnie procedur udzielania kredytów gospodarczych).

Podstawowym celem procedur kredytowych jest segmentacja i selekcja klientów. Na większości

etapów następuje eliminacja części klientów - dotyczy to przede wszystkim tych, z którymi związane jest

zbyt wielkie ryzyko kredytowe. Segmentacja, czyli podział klientów na grupy, ułatwia selekcję i umożliwia

prowadzenie racjonalnej polityki w zakresie kosztu kredytu.

17.1 Dokumentacja kredytowa klienta i jej weryfikacja

Aby uzyskać kredyt gospodarczy, potencjalny kredytobiorca musi wypełnić wniosek kredytowy. Formy

wniosków kredytowych opracowane przez banki znacznie się między sobą różnią. Do formularza wniosku

potencjalny kredytobiorca musi załączyć liczne dokumenty, a niekiedy także wypełnione dodatkowe

formularze. Wniosek kredytowy wraz z załącznikami nazywamy dokumentacją kredytową klienta. Można ją

nieformalnie podzielić na cztery części.

1. W pierwszej części dokumentacji zawarte są podstawowe informacje o kredytobiorcy.

Najważniejsze z nich wynikają z załączników, m.in. bilansów oraz rachunków zysków i strat

przedsiębiorstwa ubiegającego się o kredyt (zwykle muszą byś złożone dokumenty za ostatni rok i

jeden z ostatnich miesięcy roku bieżącego), wyciąg z rejestru handlowego, aktualna opinia banku, w

którym przedsiębiorstwo ma konto bankowe, zaświadczenia o braku zaległości podatkowych i

wobec ZUS, oświadczenie o obecnej wysokości zobowiązań przedsiębiorstwa. Na podstawie

wszystkich zebranych informacji bank ocenia aktualną zdolność kredytową przedsiębiorstw,

starających się o kredyt, i przeprowadza wstępną selekcję potencjalnych kredytobiorców.

2. Wysokość i zamierzone wykorzystanie kredytu, a także korzyści, jakie przedsiębiorstwo ma nadzieję

osiągnąć dzięki temu kredytowi, są przedstawiane w drugiej części dokumentacji. Przy wnioskach o

kredyty obrotowe często wystarczy bardzo krótka informacja o tym, na co zostaną wydane

pieniądze, natomiast starając się o kredyt inwestycyjny, potencjalny kredytobiorca musi przedstawić

szerszą dokumentację (często biznesplan przedsięwzięcia inwestycyjnego).

3. W trzeciej części dokumentacji pokazane są możliwość i formy spłaty. Ta część obrazuje przyszłą

zdo1ność kredytową przedsiębiorstwa i często ma znaczenie rozstrzygające. Kredytobiorca podaje tu

proponowany rozkład spłat kredytu i wypełnia tablicę (lub kilka tablic), pokazującą prognozowany

zysk, jaki przedsiębiorstwo będzie osiągać w określonych okresach, pokrywających się z terminami

spłat. Bank porówna wysokość zysku z wielkością przypadających spłat (kapitału i oprocentowania)

i wyciągnie stąd oczywiste wnioski na temat przyszłej wypłacalności klienta. Ta część wniosku

powinna także zmusić klienta do zastanowienia się nad realnością możliwości spłat, czyli nad

zdolnością kredytową. Pod pojęciem zdolności kredytowej rozumiemy zdolność do spłaty wszyst-

kich rat odsetkowych i kapitałowych w każdym z przypadających na spłatę terminów. Istotne jest

więc nie tylko to, by w czasie kredytowania klient osiągnął zyski przekraczające sumę spłat, ale

także - by w każdym z okresów spłat występowała odpowiednia nadwyżka.

4. Część czwarta dokumentacji dotyczy zabezpieczenia kredytu. W przypadku, gdy zabezpieczeniem

będą nieruchomości, niezbędne jest przedstawienie wyceny wartości takich nieruchomości

(dokonanej przez biegłego) i aktualny wypis z księgi hipotecznej.

Dokumentacja kredytowa klienta, na którą składają się: wniosek kredytowy i załączniki, nigdy nie

jest przyjmowana przez pracowników banku bezkrytycznie. Inspektor kredytowy ma obowiązek dokładnej

weryfikacji złożonego wniosku. Pierwszym etapem jest weryfikacja dokumentacji, w tym sprawdzenie

podpisów, dat, obliczeń etc. Następnie inspektor kredytowy wizytuje przedsiębiorstwo, czyli przeprowadza

tzw. inspekcję kredytową. Instrukcja kredytowa zwykle dokładnie określa obowiązki inspektora

kredytowego w tym zakresie. Dzięki inspekcji kredytowej można zweryfikować część danych z

dokumentacji kredytowej klienta; najczęściej inspektor kredytowy ocenia też jakość zabezpieczeń (np.

sprawdza stan towarów w magazynie, budynków, usytuowanie nieruchomości etc.). Wnioski z weryfikacji

dokumentacji kredytowej, wizyt i przeprowadzonych rozmów pozwalają mu na sformułowanie wstępnej

opinii o ryzyku kredytowym banku.

Coraz częściej banki korzystają też z usług instytucji zajmujących się informacją kredytową (np.

biura informacji kredytowej), które – odpłatnie - przygotowują raporty o potencjalnych klientach.

Szczególnie cenne są informacje o spłacaniu przez tego klienta kredytów zaciąganych w innych bankach w

przeszłości.

17.2 Analiza wska

źnikowa i credit-scoring

Dokumentacja złożona przez klienta zostanie następnie uzupełniona przez inspektora kredytowego,

który dołączy do niej dodatkowe informacje, a także przeprowadzi analizę wskaźnikową na podstawie

zebranych dokumentów. Trzeba pamiętać, że analiza wskaźnikowa jest pożytecznym elementem analizy

kredytu, jest ona jednak daleka od doskonałości. Wielkość większości stosowanych wskaźników zależy od

gałęzi gospodarki, rozmiarów przedsiębiorstwa, stopy inflacji etc. W krajach zachodnich pracownicy

banków dysponują złożonymi tablicami, pozwalającymi na porównanie takich wskaźników, natomiast w

Polsce tablice takie będzie można opracować dopiero po dalszej stabilizacji gospodarki (dokonywane

dotychczas próby nie przyniosły odpowiednich rezultatów). Istotną rolę odgrywają natomiast już obecnie

liczne wskaźniki, jeśli porównamy ich ewolucję w czasie - pokazują one, w jakim kierunku zmierza

przedsiębiorstwo.

Wśród kilkuset wskaźników, stosowanych przy analizach wskaźnikowych, największe znaczenie

mają podstawowe wskaźniki rentowności (zyskowności), płynności, wypłacalności i sprawności działania.

Są one przedstawione w tablicy 1 (pamiętajmy o tym, ze nazwy wskaźników stosowane w instrukcjach

kredytowych i innych opracowaniach mogą być inne niż podane poniżej).

Analiza wskaźnikowa stanowi podstawę do przeprowadzenia tzw. credit - scoringu, czyli punktowej

analizy sytuacji klienta. Bank przydaje określonym cechom kredytobiorcy pewną liczbę punktów (np. 8

punktów za wysoki wskaźnik płynności, 5 - za średni, 2 - za zadowalający i 0 za zły). Punkty mogą być

przyznawane także np. za rentowność, poziom zadłużenia, wskaźniki sprawności działania. Kierownictwo

banku zwykle stosuje skalę czterostopniową, czyli w uproszczeniu dzieli kredytobiorców na dobrych,

przeciętnych, słabych i złych, stosownie do sumy uzyskanych punktów. Jeś1i inne czynniki nie podważają

rezultatów credit-scoringu, dobrzy kredytobiorcy otrzymają kredyt bez większych zastrzeżeń (Co wcale nie

znaczy, że otrzymają automatycznie kredyt w podanej przez siebie wysokości i przy proponowanych

zabezpieczeniach). Klienci przeciętni otrzymają go, jeśli przedstawią dobre zabezpieczenie, słabi - tylko

wtedy, gdy zabezpieczenie będzie wyjątkowo dobre, a źli w zasadzie kredytu nie będą mogli otrzymać.

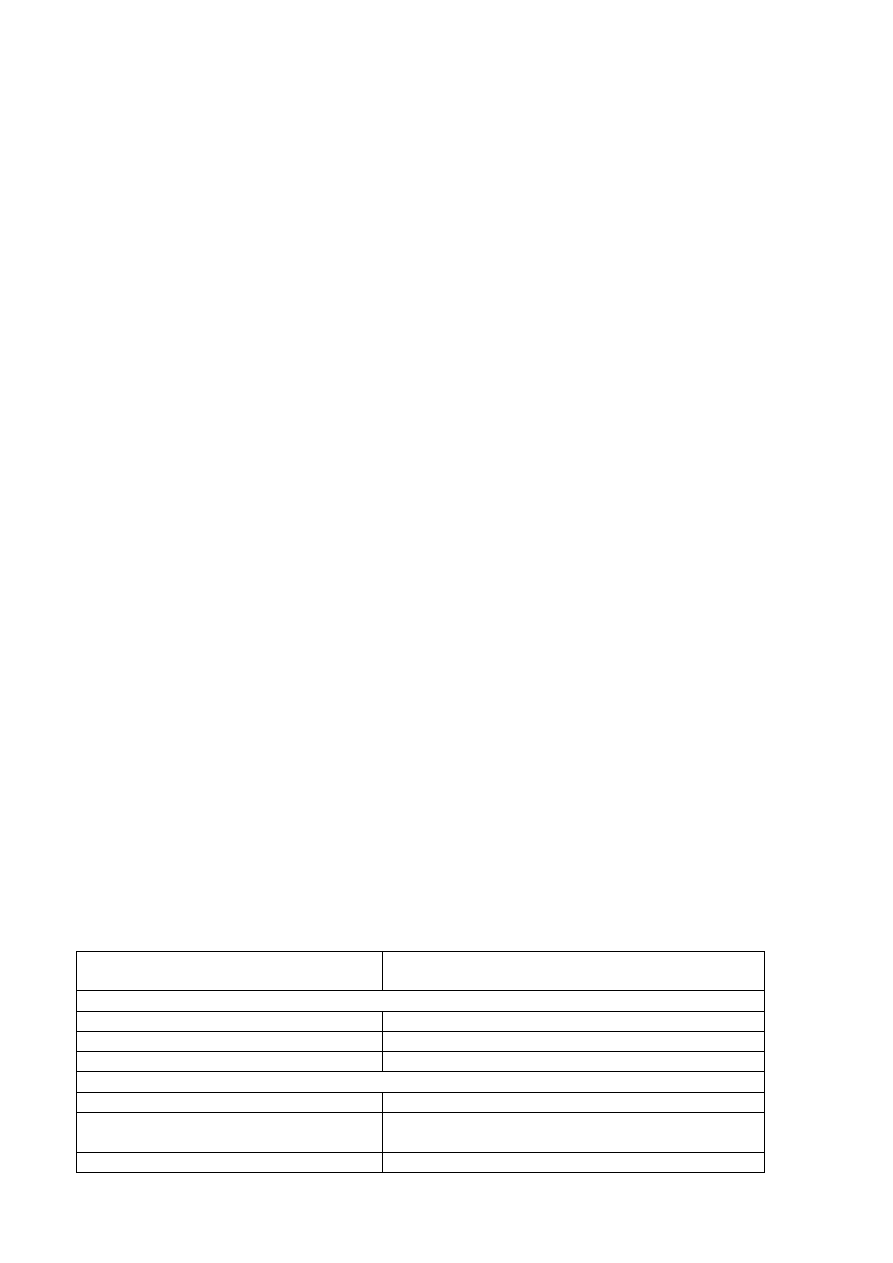

Tabela 1. Wybrane wskaźniki wyników działalności przedsiębiorstwa

Wyszczególnienie

Zasada wyliczeń

Wskaźniki rentowności

Wskaźnik rentowności aktywów

(Zysk netto / aktywa) x 100%

Wskaźnik rentowności sprzedaży

(Zysk netto / sprzedaż) x 100%

Wskaźnik rentowności kapitałów własnych

(Zysk netto / kapitały własne) x 100%

Wskaźnik płynności i sprawności działania

Wskaźnik płynności bieżącej

(Środki obrotowe / zobowiązania bieżące) x 100%

Szybki wskaźnik płynności

(płynne środki obrotowe / zobowiązania bieżące) x

100%

Wskaźnik rotacji należności

(przeciętny stan należności / sprzedaż netto) x 100%

Wskaźnik obrotu zapasami

(Przeciętny stan zapasów / sprzedaż netto) x 100%

Wskaźnik zobowiązań

Wskaźnik

obciążenia

majątku

zobowiązaniami

(zobowiązania ogółem / majątek (aktywa)) x 100%

Wskaźnik pokrycia zobowiązań nadwyżką

finansową

(nadwyżka finansowa / zobowiązania) x 100%

17.3 Komitety kredytowe i umowa kredytowa

Po weryfikacji i uzupełnieniu przez inspektora kredytowego dokumentacja kredytu jest

przekazywana na posiedzenie komitetu kredytowego oddziału, na którym sprawa jest referowana przez

inspektora kredytowego i naczelnika wydziału kredytów, w obecności m.in. dyrektora oddziału. Zadaniem

członków komitetu kredytowego jest wszechstronna ocena wniosku; istotną rolę w tym zakresie odgrywa

zatrudniany przez oddział prawnik wyspecjalizowany w sprawach kredytowych (często pracujący na

zasadzie prac zleconych).

Formalnie komitet kredytowy jest tylko ciałem doradczym, zwykle jednak jego opinia jest

respektowana przez dyrektorów oddziałów. Banki przyznają dyrektorom oddziałów prawo do podejmowania

decyzji w sprawie kredytów sięgających do określonej przez zarząd banku wysokości (np. 1 mln zł).

Dokumentacja z wnioskiem o kredyt wyższy i z uwagami komitetu kredytowego oddziału jest przesyłana do

centrali banku, gdzie jest ponownie rozpatrywana - tym razem przez komitet kredytowy centrali. Kredyt

przyznaje wtedy osoba upoważniona przez prezesa banku (w niektórych bankach zdecentralizowano

procedurę kredytową i utworzono komitety kredytowe regionów, działające w imieniu centrali).

Wtedy, gdy decyzja w sprawie udzielenia kredytu jest pozytywna, przygotowywana jest umowa

kredytowa. Jest to podstawowy dokument, regulujący wszystkie sprawy związane z kredytem, w tym - jego

wysokość, zabezpieczenia, sposób spłaty, a nawet wysokość odsetek umownych w przypadku zwłoki w

spłacie. W przypadku bardzo dobrych klientów banki zwykle zgadzają się na przedyskutowanie niektórych

punktów umowy (np. wysokości prowizji), w przypadku ,,zwykłych” klientów - traktują one projekt umowy

jako ofertę, którą potencjalny klient może przyjąć lub odrzucić.

Jedną z najważniejszych spraw precyzyjnie określanych w umowie kredytowej jest koszt kredytu.

Jak wspomniano, na koszt kredytu zwykle składa się prowizja i oprocentowanie. Większość banków do

podstawowej stopy procentowej (nazywanej często inaczej, np. stopą bazową) dodaje punkty procentowe za

czynniki związane z ryzykiem banku. Tak okreś1ona stopa procentowa może być stała (to znaczy, że bank

nie ma prawa jej zmieniać w okresie kredytowania) lub - jeśli to jest podane w umowie - w określonych

warunkach może ulec zmianie. Większość banków unika zmian w naliczaniu wysokości odsetek, nawet jeśli

zachodzą okoliczności, które by taką decyzję merytorycznie uzasadniały.

Przy zmiennej stopie procentowej najczęściej banki przyjmują za podstawową stopę procentową

WIBOR za ustalony okres. Do stopy WIBOR dodawane są punkty procentowe, w umowie określone

najczęściej jako tzw. marża ryzyka. Ponieważ WIBOR często zmienia się, klient - płacąc każdą ratę

odsetkową - w praktyce za każdym razem płaci nieco inne oprocentowanie kredytu. Umowa kredytowa

oczywiście dokładnie precyzuje sposób naliczania takich rat.

Umowa jest wiążąca dla obu stron. Jest ona opracowana przez bank na podstawie regulaminu

kredytowego. Jeśli przed podpisaniem umowy bank zapozna klienta z regulaminem, uważa się, że regulamin

jest wiążący dla klienta. Bank może, zgodnie z art. 31 prawa bankowego, wypowiedzieć umowę kredytową

w razie stwierdzonego zagrożenia terminowej spłaty kredytu (czyli może nie wypłacić sum, które nie zostały

jeszcze przekazane kredytobiorcy) i może żądać spłaty kredytu przed terminem. Jeśli to nie nastąpi, bank

może wtedy zwrócić się do komornika, aby ten przejął zabezpieczenia.

Widzimy, że udzielanie kredytu wymaga znacznego nakładu pracy i dużych umiejętności. Rezultat

zależy od umiejętności i chęci pracowników banku. Kredytu tylko w teorii udziela bank, w praktyce

udzielają go konkretni pracownicy tego banku. Dobrze wykonana praca przynosi bankowi bardzo wysokie

zyski, źle wykonana - naraża go na jeszcze wyższe straty.

Po wypłacie kredytu pracownicy banku realizują ostatni etap procedur kredytowych: jest nim

monitoring kredytu, czyli nadzór nad kredytobiorcą. Co pewien czas przeprowadzają oni krótką wizytę w

przedsiębiorstwie kredytobiorcy, sprawdzają też, czy raty kredytowe są regularnie spłacane. Monitoring ma

ułatwić szybkie przejęcie zabezpieczeń w przypadku, gdyby okazało się, że sytuacja finansowa

kredytobiorcy jest niekorzystna.

18. Zabezpieczenia kredytów

18.1 Wielko

ść i typy zabezpieczeń

Podstawowym warunkiem otrzymania przez kredytobiorcę kredytu gospodarczego jest

przedstawienie odpowiednich zabezpieczeń (nie musi to dotyczyć kredytu w rachunku bieżącym).

Najczęściej bank chciałby, aby wartość zabezpieczeń co najmniej dwukrotnie przekraczała kapitał

kredytu. Wynika to z faktu, że sprzedaż przez bank zabezpieczeń niespłacanego kredytu bardzo często

przynosi znacznie mniej niż ich pełną wartość, a do tego znaczna część produktu sprzedaży jest

przeznaczana na zapłatę podatków, koszty komornika i inne koszty; w rachunku należy uwzględnić także

naliczane przez bank oprocentowanie kredytu.

W momencie, gdy klient zalega ze spłatą rat odsetkowych lub kapitałowych, bank może zacząć

naliczanie tzw. odsetek umownych (zwanych odsetkami karnymi), często przekraczających 40% rocznie.

Rzeczywiste wpływy banku ze sprzedaży zabezpieczeń są często znacznie niższe niż kapitał

udzielonego kredytu, m.in. dlatego że część zabezpieczeń nie ma praktyce żadnej wartości. Moż1iwość

ponoszenia przez bank strat zwiększa uprzywilejowanie wpisanych na hipotekę lub do rejestru zastawów

roszczeń Skarbu Państwa wynikających m.in. z za1eglości podatkowych, bowiem najczęściej

przedsiębiorstwo, które nie spłaca kredytów ma też zaległości podatkowe.

Wymagane przez banki zabezpieczenia kredytów mogą być bardzo zróżnicowane. Zwykle dzielone

są one na dwie grupy:

1) zabezpieczenia osobiste,

2) zabezpieczenia rzeczowe.

18.2 Zabezpieczenia osobiste i rzeczowe

Zabezpieczeniami osobistymi nazywamy te, w odniesieniu do których dłużnik lub osoba trzecia

ponosi osobistą odpowiedzialność za spłatę długu. Oznacza to, że gwarantuje on całym swoim obecnym

i przyszłym majątkiem wywiązanie się ze zobowiązań wobec banku. Fakt, że zabezpieczenia osobiste są

nierozerwalnie związane z konkretną osobą ma dla banku zarówno plusy, jak i minusy. Niewątpliwym

plusem jest możliwość dochodzenia roszczeń z przyszłego majątku kredytobiorcy, poręczyciela lub

gwaranta. Minusem jest m.in. to, że zabezpieczenia osobiste w praktyce tracą swą wartość wtedy, gdy osoba

dająca takie zabezpieczenia umrze lub np. wyjedzie na stałe za granicę. Do zabezpieczeń osobistych należą

m.in.: weksel własny in blanco, poręczenie wekslowe, poręczenie według prawa cywilnego, gwarancje

bankowe, przelew (cesja) wierzytelności.

Wekslem własnym in blanco nazywamy taki weksel, na którym nie określa się sumy wekslowej i

terminu płatności (zostaną one wpisane przez bank w przypadku, gdyby kredyt nie został spłacony). W wielu

bankach wszyscy kredytobiorcy są zobowiązani do składania weksla własnego in blanco, zwykle jest on

traktowany jako zabezpieczenie dodatkowe.

Rozmaite formy poręczeń i gwarancji polegają w praktyce na tym, że osoba trzecia będzie

odpowiadać za spłatę długu, gdy kredytobiorca nie wywiązał się z obowiązku. Jeśli poręczycieli (np.

żyrantów) jest kilku, bank sam wybiera tego, który ponosi całą odpowiedzialność za niespłacony kredyt.

Zabezpieczeniami rzeczowymi nazywamy takie, których przedmiotem jest określona rzecz

stanowiąca część majątku dłużnika lub osoby trzeciej. Bank ma prawo do takiego zabezpieczenia niezależnie

od tego, czyją jest ono własnością w danej chwili. Do zabezpieczeń rzeczowych należą przewłaszczenia,

zastawy, różne formy hipoteki, a także blokada środków na rachunku bankowym i kaucja.

Pod pojęciem przewłaszczenia rozumiemy przeniesienie własności zabezpieczenia na rzecz banku, z

zastrzeżeniem, że po zwrocie całego długu własność wróci do kredytobiorcy. W odniesieniu do kredytu

gospodarczego dotyczy ono najczęściej pojazdów, dóbr trwałego użytku i towarów w magazynie. Właściciel

ma zwykle prawo do użytkowania rzeczy przewłaszczonej, w przypadku niespłacenia kredytu bank ma

ułatwione przejęcie tego zabezpieczenia ponieważ formalnie jest już jego właścicielem.

Zastawem rzeczowym nazywamy prawo do dochodzenia roszczeń z pierwszeństwem przed

wierzycielami osobistymi. Ustanawiając zastaw, bank zgłasza go do sądowego Centralnego Rejestru

Zastawów. Utrudnia to dawną praktykę wielokrotnego dokonywania zastawu na tej samej rzeczy, ale

jednocześnie stwarza pewien problem: z wpisem do rejestru wiążą się znaczne opłaty sądowe (dlatego też

obecnie nie opłaca się ustanawiać zastawu na rzeczach o mniejszej wartości).

Hipoteką nazywamy wpis roszczeń do księgi wieczystej nieruchomości (tzw. księgi hipotecznej).

Wpisany ma prawo pierwszeństwa przed niewpisanym do dochodzenia roszczeń w stosunku do

nieruchomości. Nieruchomość obciążona hipoteką może zostać sprzedana nawet bez zgody i wiedzy banku,

nadal pozostanie ona jednak obciążona tą hipoteką. W przypadku, gdyby kredyt nie został spłacony,

nieruchomość taką przejmie bank, a nabywca może dochodzić swoich praw na drodze sądowej w stosunku

do poprzedniego właściciela.

Roszczenia państwa mogą być zabezpieczone hipoteką przymusową, która ma pierwszeństwo przez

hipoteką zwykłą - w praktyce jednak dzieje się tak dosyć rzadko.

18.3 Wycena warto

ści zabezpieczeń

Inspektorzy kredytowi zawsze muszą zastanawiać się, jaka jest realna finansowa wartość

proponowanych zabezpieczeń i wcale nie są skłonni wierzyć w deklaracje klienta, przedstawione przez niego

wyceny etc. Jeśli zabezpieczeniem są zapasy i towary, podstawą wyceny najczęściej są rachunki. Bank

patrzy na nie z dużą podejrzliwością; inspektor kredytowy ma za zadanie wyrywkowe sprawdzanie cen i

zastanowienie się nad możliwością sprzedaży tych zapasów i towarów w razie konieczności. Jeśli

zabezpieczeniem są samochody, inspektor kredytowy analizuje ceny podobnych samochodów wystawionych

na giełdach i często uznaje, że realna wartość takiego samochodu jest mniejsza niż uważa klient, w związku

z czym sugeruje zaniżenie jego wartości.

Szczególnie trudnym problemem jest sprawa wyceny zabezpieczeń w przypadku nieruchomości,

czyli tzw. zabezpieczeń hipotecznych. W tym zakresie pracownicy dobrego banku wykazują szczególną

ostrożność, wynikającą m.in. z wysokiej wartości tych nieruchomości i związanego z nimi kredytu. Z tego

też powodu bank zwykle żąda przedstawienia wyceny niezależnej, wykonanej przez biegłego. Koszty

wyceny zawsze ponosi klient.

Wyróżnia się wiele metod wyceny nieruchomości, każda z nich daje odmienne wyniki. Dobre banki

najczęściej preferują tzw. metodę wartości rynkowej. Polega ona na oszacowaniu, za ile można byłoby

aktualnie sprzedać daną nieruchomość. Wtedy, gdy wyceniane są grunty położone na obszarze, na którym

często dochodzi do transakcji kupna - sprzedaży, wycena jest prosta i polega na porównaniu z wartością

gruntów, które zostały niedawno sprzedane. W przypadku zakładu produkcyjnego wycena staje się bardzo

skomplikowana. Zwykle taki zakład jest umownie dzielony na części, a każda z nich jest wyceniana osobno.

Najczęściej wartość rynkowa jest oceniana przez porównanie cech stanowiących o wartości wymienionego

obiektu z podobnymi obiektami o znanej wartości rynkowej; dlatego też metoda taka jest niekiedy nazywana

,,metodą porównawczą”.

19. Koszt i sp

łata kredytu

19.1 Zasady naliczania prowizji i odsetek od kredytów

Każdy bank uzyskuje z tytułu akcji kredytowej dwa zasadnicze rodzaje wpływów:

1) oprocentowanie,

2) prowizje.

Przypomnijmy, że zarówno koszt prowizji, jak i wysokość oprocentowania są ustalane samodzielnie

przez bank, bez żadnej ingerencji z zewnątrz. Bank bierze jednak pod uwagę sytuację na rynku finansowym

(w tym koszt kredytów w innych bankach).

Prowizją kredytową nazywamy opłatę klienta za usługi bankowe związane z udzieleniem kredytu.

Banki zwykle pobierają prowizje od kapitału kredytu stawianego do dyspozycji klienta. Najczęściej wynosi

ona 1%, choć i w tym zakresie część banków stosuje inne stawki. Popatrzmy, co to oznacza w praktyce. Przy

kredycie rocznym mierzonym zgodnie z zasadami bankowymi koszt prowizji w skali rocznej wyniesie też

1%, będzie więc względnie mały. Jeśli jednak klient pobiera kredyt miesięczny, koszt prowizji w skali

rocznej wyniesie 12%. Prowizja jest więc bardzo dużym obciążeniem dla klientów często korzystających z

kredytów krótkoterminowych (do takich mogą należeć np. hurtownie), a niewielkim dla klientów

pobierających kredyty długoterminowe.

Dla takich banków, jak Eurobank czy Citibank, które udzielają znacznej liczby kredytów

krótkoterminowych, prowizje od kredytów są więc poważnym źródłem dochodów.

Warto zwrócić uwagę na używane terminy. Wbrew pozorom, kredytobiorca zwykle nie otrzymuje do

ręki całego kapitału kredytu, bowiem bank z góry potrąca prowizję (stąd przy kredycie w wysokości 100 000

zł, bank zazwyczaj potrąci 1000 zł prowizji i wypłaci klientowi 99000 zł).

Oprocentowanie jest pobierane od sumy niespłaconego kapitału. Przy kredytach długo- i

średnioterminowych oznacza to, że po wypłacie kredytu oprocentowanie jest naliczane od całego kapitału, a

po spłacie kolejnych rat kapitałowych - od części kapitału pozostałej jeszcze do spłaty.

Bank najczęściej chce, aby spłata odsetek zaczęła się jak najszybciej; pozwala to na lepszą obserwację

kredytobiorcy, zmniejsza ryzyko bankowe. Jeśli jednak dobry kredytobiorca wystąpi o zgodę na zwłokę w

spłacie kredytu, zwykle się na to godzą; zwłoka taka nazywana jest karencją (najczęściej przyznawana jest

karencja trzymiesięczna).

Kapitał kredytów krótkoterminowych jest najczęściej spłacany w jednej racie, na zakończenie okresu

kredytowania. Przy kredytach udzielanych na dłuższy termin spłaty kapitału są zwykle podzielone na kilka

rat; wiele banków domaga się spłacania tych rat co kwartał, (czyli co trzy miesiące). Także przy spłacie

kapitału może być stosowana karendja.

Przypomnijmy, że oprocentowanie kredytu jest naliczane od pozostałego do spłaty kapitału. Jeśli

przyjmiemy, że kredyt jest udzielany na rok, kapitał wyniósł 100.000 zł, a oprocentowanie - 24%, to

początkowo kredytobiorca będzie spłacać

co

miesiąc: (100.000 x 24%): 12 miesięcy, czyli 2.000 zł. Jeśli

klient spłaci np. 25.000 zł kapitału, to pozostanie mu do spłaty 75.000 zł kapitału i od tej sumy naliczane

będzie oprocentowanie. Wyniesie ono: (75.000 x 24%): 12

=

1.500 zł. Dalsze spłaty kapitału dodatkowo

obniżą oprocentowanie. W przypadku karencji rat kapitałowych suma spłat z tytułu oprocentowania jest

wyższa, ale i ryzyko banku rośnie.

Bankowi nie może być obojętny interes kredytobiorcy. Warto zauważyć, że przy większości kredytów

gospodarczych kredytobiorca wcale nie ponosi pełnego kosztu kredytu. Koszty kredytu są uznawane za

,,koszt uzyskania przychodów” przez przedsiębiorstwo i w związku z tym pomniejszają podstawę opodat-

kowania. Podatek od zysku przedsiębiorstwa jest wysoki - wynosi 19%; oznacza to, że w praktyce dzięki

systemowi podatkowemu koszty kredytu są obniżane o tyle samo.

Załóżmy, że przedsiębiorstwo zaciągnie trzyletni kredyt w wysokości 100.000 zł, oprocentowany na

16%, o prowizji 1%, przy podatku w wysokości 19%. Dla uproszczenia przyjmijmy, że kapitał kredytu

będzie spłacany na zakończenie okresu kredytowania, a odsetki

co

miesiąc. Kredytobiorca będzie więc

musiał spłacać corocznie odsetki w wysokości 16.000 zł, a prowizja będzie kosztować 1.000 zł, łączny koszt

trzyletniego kredytu wyniesie więc 49.000 zł. Odliczając koszty od podstawy opodatkowania, klient zapłaci

podatek mniejszy

o:

49.000 zł x 19%, czyli o 9.310 zł. Sprawi to, że rzeczywisty koszt kredytu dla klienta

wyniesie 49.000 – 9.310 = 39.690 zł. Możemy więc mówić

o

pesymistycznym spojrzeniu na koszt kredytu,

obejmującym tylko sumy zapłacone bankowi, oraz o spojrzeniu bardziej optymistycznym, uwzględniającym

system podatkowy.

19.2 Zasady ustalania kosztu oprocentowania przez banki

Większość wpływów banku z kredytów wynika z ich oprocentowania. Przy kredytach dla ludności

oprocentowanie jest często podawane z góry i jest niezależne od oceny klienta. Przy kredytach

gospodarczych oprocentowanie kredytu jest ustalane dopiero po posiedzeniu komitetu kredytowego. Jako

podstawa służy tzw. podstawowa stopa procentowa, jednakowa dla wszystkich kredytów danego typu. Do tej

podstawowej stopy procentowej dodawane są punkty procentowe związane z ryzykiem kredytowym

ponoszonym przez bank. Im wyższe jest ryzyko kredytowe, tym wyższy jest koszt kredytu, inaczej mówiąc

za ryzyko bankowe płacą klienci.

Jest oczywiste, że ryzyko rośnie w miarę wydłużania się okresu kredytowania. Pracownicy bankowi

mogą sumiennie zbadać obecną sytuację finansową kredytobiorcy i dobrze przewidzieć zmiany w ciągu

najbliższych tygodni, najczęściej jest jednak bardzo trudno dokładnie ocenić ewolucję sytuacji w skali

miesięcy, a praktycznie niemożliwe - w dłuższych terminach. Sprawia to, że dla prawie wszystkich kredytów

oprocentowanie rośnie (niekiedy bardzo silnie) wraz z okresem kredytowania; przykładowo: jeśli kredyt

trzymiesięczny kosztuje 16% (obliczane w skali rocznej), to kredyt roczny - już 18%.

Drugim ważnym czynnikiem określającym ryzyko kredytowe jest tzw. jakość kredytobiorcy.

Przedsiębiorstwu silniejszemu, bardziej dochodowemu, jest łatwiej spłacić kredyt niż przedsiębiorstwu

słabszemu, dlatego też z kredytem dla tego pierwszego wiąże się mniejsze ryzyko niż z kredytem dla

drugiego. W dobrych bankach ma to znaczny wpływ na oprocentowanie kredytu.

Trzecim z czynników kształtujących ryzyko banku związane z kredytem jest jakość zabezpieczeń.

Wysoka jakość zabezpieczeń zmniejsza ewentualne straty banku, a więc jest uważana za czynnik

ograniczający ryzyko.

Ryzyko kredytowe może wzrastać także w związku z obiektywną sytuacją, w jakiej znajduje się

bank. Wyobraźmy sobie mały bank regionalny, koncentrujący swoją działalność na kredytach dla rolnictwa i

przetwórstwa rolno-spożywczego. Oddział takiego banku może mieć kilku inspektorów kredytowych; każdy

z nich zna problemy rolnictwa. Oceniając wnioski kredytowe dotyczące innych dziedzin (np. budownictwa

mieszkaniowego), mogą oni oczywiście popełnić błędy, co zwiększa ryzyko kredytowe. Nie oznacza to

wcale, że taki bank automatycznie odrzuci wniosek o kredyt na budowę domu tub hali fabrycznej - po prostu

ryzyko zostanie wkalkulowane w koszt kredytu i klient będzie musiał zapłacić więcej. Podobnie np. bank

finansujący budownictwo może udzielić kredytu na założenie stawów rybnych, ale koszt takiego kredytu

będzie wyższy. Bank, który ma oddziały wyłącznie na Śląsku może udzielić kredytu przedsiębiorcy z

Pomorza, ale także i w tym przypadku oprocentowanie kredytu będzie wyższe. Upraszczając, mówimy o

związku między ceną kredytu a polityką banku, pamiętając, że polityka ta (np. specjalizacja w określonych

dziedzinach) wynika najczęściej z obiektywnej sytuacji banku.

Reasumując, możemy mówić o czterech czynnikach mających decydujący wpływ na ilość punktów

procentowych, z którymi związany jest koszt konkretnego kredytu. Są to:

1) okres kredytu - im dłuższy okres kredytu, tym oprocentowanie jest wyższe;

2) indywidualna ocena klienta przez bank (przedsiębiorstwa słabsze, niemające ,,historii kredytowej”,

powstałe niedawno - zapłacą więcej);

3) jakość zabezpieczeń

—

im bardziej dyskusyjna jest jakość zabezpieczeń, tym więcej punktów

procentowych jest dodawanych;

4) polityka banku (nie dodaje się punktów procentowych, jeśli kredyt nie wychodzi poza dziedzinę leżącą

w podstawowej sferze zainteresowań banku, w innych przypadkach kredyt jest droższy).

W praktyce mogą wystąpić duże różnice w oprocentowaniu kredytów krótkoterminowych

udzielanych dobremu partnerowi i kredytów długoterminowych udzielanych np. nowemu przedsiębiorstwu.

Koszt kredytu zależy też w dużej mierze od typu kredytu.

Udzielając kredytów dla ludności, bank najczęściej przeprowadza tylko uproszczoną analizę

kredytową. Mimo to banki coraz częściej różnicują oprocentowanie w zależności nie tylko od okresu

kredytu, ale także od indywidualnej oceny klienta i proponowanego zabezpieczenia. Przykładowo, Pekao SA

udzielało osobom fizycznym tzw. pożyczek standardowych, których koszt zależał od czterech czynników:

−

−

czy klient współpracuje z Pekao SA,

−

−

na jaki okres zamierza uzyskać pożyczkę,

−

−

gdzie jest zatrudniony, na jak długo i na jakim stanowisku,

−

−

jakie proponuje zabezpieczenia.

W odniesieniu do wielu kredytów dla ludności (np. większości kredytów samochodowych) ich cena

zależy wyłącznie od okresu kredytowania.

Przypomnijmy, że kredyt może mieć stałą lub zmienną stopę oprocentowania. Przy stałej -

podstawowa stopa procentowa jest ujęta po prostu w procentach, bank nie może wprowadzać do niej

żadnych zmian. Przy zmiennej - podstawowa stopa procentowa jest ujęta w postaci zmiennej niezależnej od

banku, najczęściej przyjmuje się WIBOR (plus określona ilość punktów procentowych) lub jedną ze stóp

NBP. W obu przypadkach do podstawowej stopy procentowej dolicza się

w podobny sposób punkty

procentowe za ryzyko. Zmienna stopa procentowa ma pewne plusy (np. zwykle w pewnej mierze uwzględnia

zmiany wynikające z inflacji), ale ma też istotny minus: ani bank, ani klient do ostatniej chwili nie wiedzą,

ile naprawdę kosztuje kredyt.

Bank ma obowiązek podawania w umowie kredytowej wszystkich składników kosztu kredytu.

Często jednak informacje na ten temat są pisane w sposób niejasny dla zwykłych klientów (przedsiębiorcy

ubiegający się o kredyt gospodarczy

zwykle takich problemów nie mają); ze względów marketingowych

konstrukcja przedstawionych wyliczeń sprawia niekiedy wrażenie, że kredyt jest znacznie tańszy niż w

rzeczywistości.

Aby chronić prawa klienta, ustawa o kredycie konsumenckim wprowadziła obowiązek podawania w

umowie i w materiałach informacyjnych banku całkowitego kosztu kredytu, przeliczonego na procenty i

skalę roczną, obliczonego według złożonego wzoru zawartego w tej ustawie (obowiązek ten dotyczy

wyłącznie kredytów konsumenckich). Wzór ten obejmuje wszystkie składniki kosztu kredytu, podczas gdy

materiały reklamowe zwykle ograniczają się do podania oprocentowania wyliczanego w sposób nie zawsze

zgodny z logiką matematyczną. Różnica jest często spora, np. w 2004 roku w ulotce reklamującej tzw.

pożyczkę wiosenną ING Banku Śląskiego czytamy, że jej oprocentowanie wynosi zaledwie 9,99%,

natomiast podany niżej małym drukiem całkowity rzeczywisty koszt kredytu został obliczony na 15,89%.

Przy kredytach innych typów pewien problem sprawiają informacje na temat oprocentowania promocyjnego,

szczególnie w przypadku kredytów budowlano-mieszkaniowych banki nie zawsze podają, jak długo trwać

będzie promocja (po jej zakończeniu naliczane jest znacznie wyższe oprocentowanie).

19.3 Mar

ża kredytowa banków

Wbrew często wyrażanej opinii, dochodowości kredytów nie można oczywiście mierzyć przez samo

tylko wskazanie na wysokość prowizji i oprocentowania. Przykładowo, jeśli kredytobiorca pożyczy od

banku 100.000 zł, a odda 120.000 zł, to wcale nie oznacza, że bank zarobił na kredycie 20.000 zł. Od

wpływów banku należy odjąć koszty ponoszone przez ten bank. W dobrym banku systematycznie obliczana

jest zarówno dochodowość poszczególnych kredytów, jak i całej akcji kredytowej. Z punktu widzenia

długofalowych interesów banku największe znaczenie ma to drugie wyliczenie: ustalana jest tzw. marża

kredytowa (w bankach często używany jest angielski termin - spread). Marżą kredytową nazywamy zysk na

kredytach podany w procentach i przeliczony na skalę roczną.

Marża kredytówa = rzeczywiste przychody z kredytu – koszty kredytu

Rzeczywiste przychody z kredytu = przychody umowne – koszty złych kredytów

Koszty banku = koszty pozyskania pieniądza + koszty własne akcji kredytowej

Marża kredytowa wskazuje na opłacalność akcji kredytowej. Metodą średniej ważonej obliczamy

przeciętny koszt pozyskania pieniądza przez bank, dodajemy do niego szacunkowe koszty własne banku

związane z kredytami, a następnie porównujemy go z przeciętnymi wpływami z kredytów (obliczonymi

także metodą średniej ważonej). Wszystkie wyliczenia są oczywiście sprowadzane do skali rocznej. Jeśli

przykładowo średni koszt pozyskania pieniądza przez bank wyniósł w skali rocznej 4%, a rzeczywiste

przeciętne wpływy z kredytów osiągnęły 16%, to teoretycznie marża kredytowa wyniosła: 16% - 4% = 12%.

Niestety, wyliczenie to nie uwzględnia dwu elementów zmniejszających marżę: kosztu złych kredytów i

kosztów własnych banku związanych z akcją kredytową. Załóżmy, że rzeczywiste wpływy banku z kredy-

tów, po uwzględnieniu kosztu złych kredytów, maleją do 14%, a koszty własne (obejmujące pensje

pracowników, wydatki lokalowe związane z kredytami, koszt marketingu kredytów etc.) są szacowane na

2%. Marża kredytowa wyniesie wtedy: 14% - 4% - 2% = 8%. Tak więc marża kredytowa równa jest różnicy

rzeczywistych wpływów z kredytów minus przeciętny koszt pozyskania pieniądza minus koszty własne

banku związane z akcją kredytową.

Marża kredytowa wskazuje na opłacalność akcji kredytowej i pozwala na wyciągnięcie daleko

idących wniosków (np. w odniesieniu do zasięgu tej akcji kredytowej i do kosztów pozyskania pieniądza).

Jest ona ważnym elementem zarówno polityki kredytowej banku, jak i polityki kształtowania aktywów i

pasywów. Jeśli marża kredytowa jest wysoka, wskazane jest szybkie rozszerzanie akcji kredytowej nawet w

przypadku, jeśli pociągnie to za sobą dodatkowe koszty związane z pozyskaniem pieniądza. Jeśli natomiast

marża kredytowa jest niska, cała polityka kredytowa banku wymaga ponownego przemyślenia, podobnie jak

polityka pozyskania pieniądza.

19.4 Nale

żności w sytuacji nieregularnej (złe kredyty)

Teoretycznie marża kredytowa była w polskich bankach w ciągu ostatnich lat zawsze bardzo

wysoka. Zła praca pionów kredytowych i brak doświadczenia zarządów banków, przy nieustabilizowanej

sytuacji gospodarczej, sprawiły, że w latach 1991 - 1993 polskie banki udzieliły olbrzymiej liczby złych

kredytów (w dokumentach oficjalnych nazywanych należnościami w sytuacji nieregularnej). Okazało się

przy tym, że znaczna część zabezpieczeń kredytów jest pozbawiona większej wartości. Drastycznie

zmniejszyło to rzeczywistą marżę kredytową, w wielu bankach była ona nawet ujemna (to znaczy, że

ponosiły one z tytułu działalności kredytowej straty netto). Doprowadziło to do upadku kilku banków i

poważnych trudności co najmniej czterdziestu innych.

Począwszy od 1994 roku większość banków zaczęła prowadzić racjonalną politykę w zakresie

kredytów, co w skali całego polskiego systemu bankowego znakomicie zmniejszyło udział nowych złych

kredytów. Niestety nie dotyczy to wszystkich banków, w niektórych z nich nadal bowiem okazuje się, że

część niedawno udzielonych kredytów jest zła. Nadal też, choć w malejącym stopniu, dawniej udzielone złe

kredyty obciążają bilans banków. Problem „złych kredytów” daje się szczególnie silnie odczuć w okresach

recesji gospodarczej.

Banki przywiązują obecnie znaczną wagę do wskaźnika „złych kredytów”, obliczanego jako

stosunek „złych kredytów” do ogólnej masy kredytów. W 1995 roku wynosił on najczęściej 25 - 35%,

natomiast w 2004 roku w większości banków był on niższy od 15%. Były jednak banki, w których „złe

kredyty” nadal były znaczne i przekraczały 20% wszystkich udzielonych kredytów.

Jednym z najbardziej kłopotliwych obowiązków banków jest tworzenie rezerw na złe kredyty (tzw.

rezerwy na należności w sytuacji nieregularnej); w tym zakresie są one kontrolowane przez nadzór bankowy.

Jak wspomniano, za złe kredyty uważa się głównie takie, przy których opóźnienie w spłacie kapitału lub

odsetek przekracza jeden miesiąc bankowy, czyli 30 dni.

Należności nieregularne są dzielone na trzy grupy:

1) należności poniżej standardu - takie, przy których opóźnienie w spłacie wynosi od 1 do 3 miesięcy,

oraz takie, przy których sytuacja ekonomiczno-finansowa kredytobiorcy uległa wyraźnemu

pogorszeniu w sposób zagrażający spłatom; bank musi wtedy tworzyć rezerwę w wysokości 20%

całej należności (to znaczy pozostałego do spłaty kapitału i naliczonych odsetek);

2) należności wątpliwe - takie, przy których opóźnienie w spłatach wynosi od 3 do 6 miesięcy lub

wtedy, gdy straty przedsiębiorstwa, które zaciągnęło kredyt, naruszają jego kapitał podstawowy;

rezerwa bankowa musi wynosić 50% całej należności;

3) należności stracone -

przy opóźnieniu w spłatach wynoszącym ponad 6 miesięcy lub należności,

które z innych powodów można uznać za nie do odzyskania

rezerwa musi wtedy wynosić 100% całej

należności.

Konieczność tworzenia rezerw na złe kredyty jest dla banku poważnym obciążeniem finansowym.

Pieniądze utrzymywane jako rezerwa mogą być inwestowane tylko w płynne papiery wartościowe, o

charakterze określonym przez nadzór bankowy, a są one zwykle nisko oprocentowane. Bank ponosi więc

podwójny koszt związany ze złym kredytem:

1) koszt niespłaconej części kredytu (bank nie ma wpływów z tego tytułu, ale musi wypłacać

deponentom oprocentowanie),

2) koszt utrzymania rezerw na złe kredyty (zamiast inwestować pieniądze w sposób wysoko

dochodowy, bank musi przeznaczać rezerwy na inwestycje przynoszące bardzo małe zyski).

19.5 Windykacja i restrukturyzacja kredytów

W momencie ujawnienia się należności w sytuacji nieregularnej, czyli złego kredytu, bank

podejmuje różne kroki w celu skłonienia klienta do przynajmniej częściowej spłaty należności. Może do

nich należeć wynajęcie firmy windykacyjnej - przedsiębiorstwa, które będzie prowadzić rozmowy z

dłużnikiem w celu skłonienia go do maksimum starań w celu zadowolenia banku. Firma windykacyjna nie

ma jednak żadnych uprawnień pozwalających np. na przejęcie zabezpieczeń (do tego potrzebny byłby jej

prawomocny wyrok sądowy). Jeśli - co się najczęściej zdarza - interwencja firmy windykacyjnej nie

pomoże, bank staje przed trudnym wyborem. Ma w praktyce dwa wyjścia: windykację kredytu lub jego

restrukturyzację.

Jeśli bank ma nadzieję, że w przyszłości sytuacja kredytobiorcy ulegnie poprawie, często wybiera on

jedną z form restrukturyzacji. Podpisywany jest aneks do umowy kredytowej (lub umowa

restrukturyzacyjna), zgodnie z którym spłaty kredytu zostają przełożone na później i rozłożone w inny

sposób; często bank godzi się na realną obniżkę oprocentowania. Interesującym wariantem umowy

restrukturyzacyjnej jest przejmowanie przez bank, w zamian za rezygnację ze spłat, udziałów w kapitale

zadłużonego przedsiębiorstwa. Banki wcale nie mają nadziei, że przyniesie im to realne zyski, a myślą tylko

o ograniczaniu strat. Można się spodziewać, że restrukturyzacja zmniejszy straty banku wtedy, gdy

zadłużone przedsiębiorstwo zacznie przynosić odpowiednie zyski, a jednak praktyka bankowa dowodzi, że

nie jest to zbyt częste.

Z tego też powodu najczęściej bank wybiera inne wyjście i po pewnym czasie przystępuje do

windykacji kredytu, co zwykle sprowadza się do przejmowania zabezpieczeń. Potocznie mówi się niekiedy,

że zabezpieczenia przejmuje bank, rzeczywistość jest jednak zwykle znacznie bardziej złożona. Bank

wypowiada klientowi umowę kredytową i wystawia tzw. bankowy tytuł egzekucyjny, który musi jeszcze

otrzymać klauzulę wykonalności od sądu. Prawo bankowe postanawia, że sędzia musi nadać taką klauzulę

wykonalności w ciągu trzech dni (może to zrobić natychmiast po otrzymaniu dokumentów od banku), bez

żadnej rozprawy sądowej. Ponieważ normalne postępowanie sądowe często trwa latami, przyjęty przy

kredytach bankowych tryb postępowania jest w praktyce istotnym przywilejem banku.

Egzekucji, czyli przejęcia zabezpieczenia, dokonuje się za pośrednictwem komornika. Komornik po

przejęciu zabezpieczeń sprzedaje je na licytacji. Produkt sprzedaży jest zwykle przeznaczany w pierwszej

kolejności na koszty interwencji komornika oraz rozmaite podatki i opłaty na rzecz Skarbu Państwa (np.

związane ze sprzedażą gruntu), dopiero to, co pozostanie, może służyć zaspokojeniu roszczeń banku. Tak się

dzieje w najkorzystniejszej dla banku sytuacji; znacznie gorzej jest, jeśli do hipoteki lub rejestru zastawów

zostały wpisane zaległości podatkowe kredytobiorcy (wtedy Skarb Państwa otrzymuje należne pieniądze

przed bankiem, a dla banku może zostać niewiele).

Pospieszna sprzedaż zabezpieczeń przez komornika sprawia, że ceny uzyskiwane na licytacji są

niskie. Bank ma prawo uczestniczenia w licytacji, a gdy cena jest bardzo niska - może (po spełnieniu

pewnych warunków) przejąć zabezpieczenia. Dzieje się tak niezbyt często. W wielu przypadkach w trakcie

windykacji okazuje się, że niezależnie od warunków sprzedaży rzeczywista wartość zabezpieczeń jest

wielokrotnie mniejsza niż wynikało to z wyceny zabezpieczeń (np. w domu właściciela przedsiębiorstwa

zameldowano kilka rodzin, co w praktyce oznacza, ze dom taki można sprzedać tylko z lokatorami).

Przy kredytach straconych okazuje się, że większość zabezpieczeń ma w praktyce dużo mniejszą

wartość dla banku niż wynosi ich wartość formalna. Często banki odzyskują mniej niż 25% wartości

zabezpieczeń, a w niektórych przypadkach zabezpieczenia okazują się bezwartościowe.

Praktyka pokazuje, że wartość zabezpieczeń maleje z czasem. Jeś1i bank przejmie je natychmiast po

ujawnieniu się złego kredytu, zwykle można osiągnąć znacznie więcej z ich sprzedaży. Dokładna obserwacja

kredytobiorcy (tzw. monitoring) przez inspektorów kredytowych pozwala zmniejszyć ewentualne straty

banku. Istotne znaczenie ma też dobra współpraca banku z komornikiem.

Po odzyskaniu zabezpieczeń bank ustala wysokość poniesionej straty i przeznacza na pokrycie tej

straty część rezerw na złe kredyty. Nadwyżka rezerw jest przeznaczana na zasilenie kapitałów własnych

netto, niestety bardzo często równocześnie trzeba utworzyć nowe rezerwy na kolejne złe kredyty.

20. Typy kredytów

Banki stosują różne podziały kredytów, są one zależne od przyjętych kryteriów. Warto zauważyć, że

nazewnictwo stosowane w tej dziedzinie przez banki jest zróżnicowane.

20.1 Kredyty gotówkowe i bezgotówkowe

Jeśli za kryterium podziału kredytów przyjmiemy formę płatności, dzieli się je na gotówkowe i

bezgotówkowe. Kredyty gotówkowe są w całości wypłacane w gotówce. Stanowią one obecnie względnie

mały procent ogólnej sumy kredytów, banki bowiem uważają, że bezgotówkowa forma wypłaty zmniejsza

ryzyko malwersacji pieniędzy.

Ponad 90% masy kredytów stanowią kredyty bezgotówkowe. Przy takich kredytach kredytobiorca

nie otrzymuje z banku ani złotówki, pieniądze są wypłacane przelewem na konto dostawcy lub wykonawcy

usług. Dostawca wystawia rachunek; najczęściej jest on zatwierdzany przez kredytobiorcę (nie ma takiej

konieczności np. przy kredycie samochodowym), a bank płaci pieniądze przelewem bezpośrednio dostawcy.

20.2 Kredyty z

łotowe i dewizowe

Jeśli za kryterium podziału kredytów przyjmiemy walutę, w jakiej dokonywana jest transakcja, to

kredyty dzielone są na złotowe i dewizowe. Wszystkie kredyty dewizowe są nominowane (wyrażane) w

określonej walucie, np. dolarach, euro, frankach szwajcarskich, funtach szterlingach.

W praktyce tylko mała część kredytów dewizowych jest wypłacana w walucie obcej (tak może być

wtedy, gdy kredyt jest przeznaczony na pokrycie określonych płatności za granicą). W takim przypadku

kredyt jest także zwracany w tej samej walucie, w jakiej został wypłacony.

Większość kredytów dewizowych jest nominowana w walucie obcej, ale wypłacana w złotych (po

kursie dnia). Są one zwracane także w złotych, a płatności są naliczane według kursu danej waluty w dniach

spłat. Duże zmiany kursu poszczególnych walut sprawiają, że zarówno klient, jak i bank ponoszą poważne

ryzyko kursowe.

20.3 Kredyty komercyjne i preferencyjne

Kredytami komercyjnymi nazywamy kredyty, których koszt wynika z rachunku ekonomicznego

przeprowadzonego przez bank, uwzględniającego koszt pieniądza i konkurencję innych banków.

Kredyty preferencyjne, to kredyty udzielane na korzystniejszych warunkach niż wynikające z

rachunku ekonomicznego. Ponieważ bank nie lubi robić prezentów, musi się znaleźć inna instytucja, która

dopłaci bankowi do takich kredytów. Takimi instytucjami mogą być:

1) budżet państwowy - bezpośrednio lub za pośrednictwem agencji lub funduszu rządowego, ministerstwa,

fundacji etc.,

2) międzynarodowe organizacje finansowe,

3) rządy, instytucje i przedsiębiorstwa rządowe innych krajów,

4) Unia Europejska i jej instytucje.

Niewielkie kredyty preferencyjne mogą też być dofinansowane przez fundacje i instytucje prywatne.

Znaczna większość kredytów preferencyjnych jest przeznaczona na realizację polityki rządowej w

sferze gospodarki (rozwój rolnictwa, aktywizacja obszarów ekonomicznie najsłabiej rozwiniętych lub

najbardziej zagrożonych bezrobociem, rozwój budownictwa mieszkaniowego i turystyki) lub pewnych celów

społecznych

(np.

ochrona

środowiska, pomoc dla osób niepełnosprawnych). W krajach

zachodnioeuropejskich znaczna część kredytów preferencyjnych jest przeznaczana na pomoc dla małych

przedsiębiorstw, w Polsce jednak nie udało się dotychczas uruchomić na szerszą skale licznych

opracowanych w tym zakresie projektów.

Mechanizmy kredytów preferencyjnych są zróżnicowane. Zawsze podpisywane są szczegółowe

umowy między zainteresowanymi bankami a instytucją finansującą kredyt. W przypadku kredytów ze

środków budżetowych najczęściej bank wypłaca klientowi pieniądze ze swoich środków, a instytucja

finansująca (np. agencja rządowa) dopłaca do oprocentowania kredytu. Przy kredytach ze środków

zagranicznych pieniądze stawia do dyspozycji polskiego banku zagraniczna instytucja finansująca operację

(np. fundusz Unii Europejskiej). Środki te są bardzo nisko oprocentowane, polski bank pobiera dodatkowe

punkty procentowe za pośrednictwo.

Z punktu widzenia banków korzyści z udzielania kredytów preferencyjnych zależą w znacznej

mierze od oceny istniejącego ryzyka. Najczęściej banki te ponoszą obecnie większą część ryzyka, co przy

nienajwyższej spłacalności kredytów udzielanych np. rolnictwu zmniejsza rzeczywiste zainteresowanie

banków. Innym czynnikiem utrudniającym wykorzystanie kredytów preferencyjnych jest wprowadzenie

bardzo surowych procedur kontrolnych i trudnych do przestrzegania (szczególnie dla drobnych

kredytobiorców) zasad.

20.4 Kredyty gospodarcze

Jeśli za kryterium podziału kredytów przyjmiemy ich przeznaczenie, to banki najczęściej wyróżniają

trzy podstawowe grupy kredytów. Są to:

1) kredyty gospodarcze (inaczej zwane kredytami dla podmiotów gospodarczych),

2) kredyty dla ludności,

3) kredyty budowlano-mieszkaniowe.

Za kredyty gospodarcze uważane są kredyty udzielane osobom prawnym i przedsiębiorcom (tym

ostatnim - na cele gospodarcze: zakup towarów, inwestycje etc.). Kredyty te mają dla banków znaczenie

podstawowe, przypada na nie około 60% ogólnej masy kredytów udzielonych.

Znacznie mniejszy jest udział kredytów gospodarczych w liczbie wszystkich kredytów udzielonych

przez banki. Nawet po uwzględnieniu kredytów dla bardzo małych przedsiębiorstw - przypada na nie poniżej

20% umów. W tym zakresie zdecydowanie dominują kredyty konsumpcyjne.

Większość z kredytów gospodarczych stanowią dotychczas kredyty udzielane dużym

przedsiębiorstwom. Banki zwykle wyróżniają trzy najważniejsze typy kredytów gospodarczych:

1)

kredyty w rachunku bieżącym,

2)

kredyty obrotowe,

3)

kredyty inwestycyjne.

Oprócz tego banki udzielają przynajmniej kilkanaście innych typów kredytów gospodarczych.

Należą do nich m.in. kredyty płatnicze (krótkoterminowe kredyty na pokrycie potrzeb w zakresie rozliczeń) i

kredyt wekslowy.

20.5 Kredyty w rachunku bie

żącym

Kredyty gospodarcze w rachunku bieżącym są udzielane przedsiębiorstwom, które od dawna

bezproblemowo współpracują z bankiem oraz przedsiębiorstwom uznanym za przyszłościowych partnerów

tego banku (ze względu na wysokie zyski, dynamikę rozwoju lub wielkość przepływów na rachunku bieżą-

cym). Przedsiębiorstwo musi mieć swój rachunek podstawowy w banku udzielającym kredytu. Bank stawia

do dyspozycji przedsiębiorstwa dwa limity: czasowy i kwotowy.

W uproszczeniu można powiedzieć, że kredyt w rachunku bieżącym jest zawierany na mocy umowy

zezwalającej kredytobiorcy na debet, czyli ujemne saldo rachunku w określonym czasie (najczęściej do

sześciu miesięcy) i do określonej wysokości. Oprócz prowizji klient płaci oprocentowanie, zwykle wysokie,

ale naliczane tylko od rzeczywistej wielkości debetu.

Ponieważ przedsiębiorstwo pobierające kredyt ma częste wpłaty i wypłaty na rachunku bieżącym,

wysokość kwot będących podstawą oprocentowania stale się zmienia. Koszt kredytu jest naliczany każdego

dnia. Często przez znaczną część czasu saldo rachunku jest dodatnie, więc bank nie pobiera żadnego

procentowania za ten okres. Wiele banków pobiera jeszcze trzecią, specyficzną formę oprocentowania od

kredytów w rachunku bieżącym - jest nią niewielki procent za „postawienie pieniędzy w stan gotowości”,

czyli od pełnego limitu kredytu. Mimo wszystko dla przedsiębiorstwa, które rejestruje znaczne wahania

stanu rachunku bieżącego, kredyt w rachunku bieżącym jest względnie tani, tańszy niż jakakolwiek inna

forma komercyjnych kredytów gospodarczych. Nic dziwnego, że kredyty w rachunku bieżącym stają się

coraz powszechniejsze.

Dla banku zysk z kredytu w rachunku bieżącym jest względnie niski. Bank spodziewa się jednak

równocześnie osiągnąć korzyści innego typu, a przede wszystkim:

1) dzięki udzielaniu korzystnych dla klientów kredytów pozyskać najbogatsze, najbardziej dynamiczne

przedsiębiorstwa, mając nadzieję, że w przyszłości będą one zaciągać także i wyżej oprocentowane

kredyty innych typów,

2) zapewnić sobie obsługę rachunków bieżących tych przedsiębiorstw, co przynosi też pozyskanie

nisko oprocentowanych lokat bieżących.

20.6 Kredyty obrotowe

Kredyty obrotowe służą zaspokojeniu potrzeb przedsiębiorstw w zakresie, środków obrotowych. Są

one w większości przeznaczone na pokrycie potrzeb związanych z zakupami materiałów (surowców i

półfabrykatów do dalszego przerobu) i towarów (sprzedawanych bez przerobu). Kredyt obrotowy może być

przeznaczony na finansowanie rozmaitych rozliczeń i na fundusz płac pracowniczych.

W wielu przypadkach o kredyt obrotowy ubiegają się przedsiębiorstwa które nie mogą otrzymać

tańszego w danym przypadku kredytu w rachunku bieżącym. Dotyczy to w szczególności małych i średnich

przedsiębiorstw handlowych.

Okresy kredytów obrotowych są zróżnicowane. Większość z nich jest krótka, wynosi 1 - 3 miesiące,

bo tyle jest potrzebne np. firmie handlowej lub sklepowi na zakup towarów i ich odsprzedaż czy

niewielkiemu zakładowi na zakup i przerobienie materiałów do produkcji. W niektórych przypadkach

przeznaczenie takiego kredytu jest bardziej skomplikowane, może nim być np. zakup kilku partii towarów.

Wpływy banku z kredytu obrotowego to prowizja i oprocentowanie. Przy kredytach

krótkoterminowych są one zwykle spłacane w jednej racie (na zakończenie okresu kredytowania), a przy

dłuższych - w ratach kwartalnych.

20.7 Kredyty inwestycyjne

Kredytami inwestycyjnymi nazywamy kredyty przeznaczone na wydatki związane z rzeczowymi

środkami trwałymi. Są to najczęściej kredyty udzielane na dłuższy okres, niekiedy na ponad 5 lat. Z punktu

widzenia banku ma to oczywiste plusy i minusy w stosunku do innych kredytów. Plusem jest większy zysk

banku dzięki dłuższemu okresowi kredytowania: kredyt trzyletni oczywiście przyniesie bankowi kilkakrotnie

większe zyski niż kredyt trzymiesięczny. Minusem jest trudność w ocenie projektów inwestycyjnych, tym

bardziej że w warunkach dużych wahań koniunktury gospodarczej wszystkie wyliczenia finansowe doty-

czące przyszłości zawierają znaczny element niepewności. Aby zmniejszyć ryzyko, bank żąda od

kredytobiorców dodatkowych informacji i wyliczeń, przy dużych kredytach - w formie tzw. biznesplanu.

Kapitał kredytu inwestycyjnego jest najczęściej spłacany w ratach kwartalnych, a oprocentowanie w

ratach miesięcznych. Proces inwestycyjny może trwać długo, np. w przypadku budowy i wyposażania nowej

hali produkcyjnej – często 2-3 lata. W tej sytuacji bank musi starannie obliczyć, w którym momencie

kredytobiorca może rozpocząć spłacanie rat (zależy to m.in. od dodatkowych dochodów kredytobiorcy).

Coraz częściej banki zgadzają się w razie konieczności na dłuższe okresy karencji w spłacie kapitału i

obniżają pierwsze raty odsetkowe (podwyższając następne).

20.8 Kredyty dla ludno

ści

Kredyty bankowe dla ludności, zwane też kredytami konsumpcyjnymi, były w Polsce mało

rozpowszechnione, a w latach 1989 - 1992 ich rozmiary uległy nawet zmniejszeniu. Począwszy od 1993 roku

obserwujemy natomiast szybki wzrost liczby tych kredytów. Podobnie jak to się działo w krajach zachodnich

w latach sześćdziesiątych i siedemdziesiątych, obecnie w Polsce kredyty dla ludności bardzo szybko stają się

istotnym źródłem zysków banków.

W latach 1990-1992 na kredyty dla ludności przypadało około 5% wszystkich kredytów udzielanych

przez banki, w 1993 roku - 7%, w 1994 - 8%, w 1995 - prawie 10%, w 1996 - 12%, a w 2004 roku - blisko

30%. Ponieważ ogólna masa kredytów udzielanych przez polskie banki silnie wzrastała od 1993 roku,

powyższe liczby świadczą o bardzo dużej dynamice wzrostu wartości kredytów dla ludności.

Można sądzić, że w przyszłości rola kredytów dla ludności będzie nadal rosła. Po stronie

kredytobiorców wynika to ze zmiany struktury popytu 1udności, która kupuje coraz więcej artykułów

konsumpcyjnych trwałego użytku, a także z dążenia do podniesienia standardu życia jeszcze przed

nagromadzeniem odpowiednich oszczędności. Istotnym czynnikiem jest też zwiększająca się dostępność

kredytu konsumpcyjnego, udzielanego przez rosnącą liczbę placówek bankowych i handlowych, a w

przypadku niektórych typów kredytów konsumpcyjnych (np. kredytu ratalnego na sprzedaż samochodów) -

również reklama.

Popyt na kredyty konsumpcyjne jest w pewnej mierze rozbudzany przez banki i przedsiębiorstwa

handlowe. Banki początkowo były niechętnie nastawione do tych kredytów, bowiem pracownicy działów

kredytowych często uważali, że są one prawie równie pracochłonne co duże kredyty dla przedsiębiorstw, a z

uwagi na ich nieduże rozmiary - w sumie przynoszą małe dochody. Zmianę nastawienia banków przyniosło

dopiero rozszerzenie działalności przedsiębiorstw kredytowych pracujących na zlecenie banków.

Banki wprowadziły kilkanaście rodzajów kredytów dla ludności (niektóre różnią się od siebie

głównie nazwami i mało liczącymi się szczegółami).

Zdecydowanie największe znaczenie mają trzy rodzaje:

1) kredyty gotówkowe,

2) kredyty ratalne,

3) kredyty samochodowe.

Do kredytów gotówkowych zaliczamy m.in.: kredyty dla ludności w rachunku bieżącym, drobne

pożyczki gotówkowe o bardzo zróżnicowanych (i nieraz dość dziwnych) nazwach i kredyty lombardowe.

Kredyty w rachunku bieżącym dla ludności są udzielane tylko właścicielom rachunków bieżących i

w istocie są prawem do względnie wysokiego debetu (ujemnego salda). Są one udzielane przez szybko

rosnącą liczbę banków, najczęściej bez dodatkowych zabezpieczeń. Są wysoko oprocentowane, ale mimo to

są one wykorzystywane w coraz większym stopniu (najczęściej – na bardzo

krótki okres). Do kredytów

dla ludności można też zaliczyć kredyty zaciągane przy pomocy kart płatniczych. Oba te

,,niekonwencjonalne” typy kredytów będą miały coraz większe znaczenie dla banków, a ich obsługa będzie

wymagać zatrudnienia odpowiednio przeszkolonych specjalistów.

Warto zauważyć, że w praktyce występują dwa typy kredytów w rachunku bieżącym dla ludności:

1)

kredyt bez umowy kredytowej - w takim przypadku klient posiadający ROR po prostu pobiera

więcej niż ma na koncie, a bank toleruje ten stan przez pewien czas (np. PKO BP - przez 30 dni) i

pobiera od wysokości ujemnego salda (debetu) wysokie oprocentowanie; maksymalna wielkość

debetu jest ustalana przez bank m.in. w zależności od przeciętnego stanu rachunku;

2)

kredyt po podpisaniu umowy kredytowej - klient musi złożyć wniosek kredytowy i często czekać

przez kilka dni na decyzję banku, ale otrzymuje kredyt tańszy i w wielu bankach - na dłuższy okres.

Banki uruchamiają też coraz większą liczbę małych kredytów gotówkowych, przeznaczonych na

bieżące potrzeby (najczęściej na zakupy) ludności. Przykładem może być „pożyczka standardowa” w Pekao

SA czy „kredyt pod choinkę” lub ,,kredyt wiosenny” PKO BP. Najczęściej kredyt gotówkowy jest udzielany

bez konieczności podawania jego przeznaczenia. Procedura uzyskiwania takiego kredytu jest bardzo prosta.

Zabezpieczeniem jest gwarancja ze strony jednego lub kilku żyrantów, klient zwykle musi także przedstawić

zaświadczenie o wysokości zarobków, zgodę współmałżonka na zaciągnięcie kredytu oraz informację o

swoim zadłużeniu.

Kredyty lombardowe to kredyty udzielane pod zastaw rzeczy ruchomych, najczęściej - metali

szlachetnych i wyrobów z nich oraz papierów wartościowych (banki mogą przyjmować pod zastaw nawet

dzieła sztuki, samochody, zablokowane środki na rachunku bankowym, dewizy zagraniczne i inne rzeczy

ruchome). Formalności przy udzielaniu takich kredytów są zwykle ograniczone do minimum, natomiast

obliczany w skali rocznej koszt kredytu jest bardzo wysoki. Dodatkowo koszt ten zwiększają wysokie opłaty

za wycenę i przechowywanie zastawu. Większość kredytów lombardowych jest pobierana przez klientów na

bardzo krótkie terminy. Z punktu widzenia banku kredyty lombardowe są bardzo opłacalne (tym bardziej, że

w przypadku niespłacenia kredytu zastaw jest automatycznie przejmowany przez bank). Całkowita suma

kredytów lombardowych udzielanych przez polskie banki jest jednak bardzo niska.

W ciągu ostatnich lat obserwujemy bardzo szybki wzrost liczby kredytów ratalnych (poprawniej

byłoby nazywać je kredytami dla ludności na zakup dóbr trwałego użytku, jednak ta zbyt długa nazwa nie

przyjęła się). Największe znaczenie mają kredyty ratalne na zakup artykułów gospodarstwa domowego. Te

typy kredytów są najszerzej reklamowane. Klienci bardzo cenią sobie fakt, ze stosowane przy nich

formalności są uproszczone (często jednak potrzebni są żyranci, a prawie zawsze - zaświadczenie o

wysokości zarobków). Oprocentowanie kredytów ratalnych jest zależne od długości okresu spłaty. Im

dłuższy jest okres kredytowania, tym wyższe jest oprocentowanie.

Cechą szczególną większości kredytów ratalnych jest to, że nie są one udzielane w banku, ale w

sklepie lub domu towarowym. Przy kredycie takim współuczestniczy czterech partnerów: bank, który

pożycza pieniądze, przedsiębiorstwo kredytowe, które zajmuje się formalnościami, przedsiębiorstwo

handlowe, które dostarcza towar, i kredytobiorca, spłacający zakupiony towar w ratach. Często w imieniu

banku umowę podpisuje upoważniony pracownik sklepu. Zastawem jest zakupiony towar, który jest

odbierany w przypadku powstania jakiejkolwiek zaległości w spłacie. Niski procent niespłacanych kredytów

ratalnych sprawia, że banki uznają obecnie tę formę kredytu za

wyjątkowo opłacalną i starają się ją upowszechnić.

Bardzo podobny charakter do kredytów ratalnych mają kredyty samochodowe. Przypomnijmy, że są

one udzielane nie tylko przez banki uniwersalne, ale - przez banki specjalizujące się w kredycie

samochodowym, jak Volkswagen Bank, Ford Bank, Toyota Bank. Duża dochodowość kredytów

samochodowych sprawia, że banki coraz aktywniej promują tę formę działalności.

W trosce o ochronę praw konsumentów w 2001 roku uchwalono ustawę o kredycie konsumenckim.

Ustawa ta dotyczy znacznej części, ale nie wszystkich, kredytów konsumpcyjnych (tym też tłumaczy się

różnica w nazwach) - które udzielane są na okres ponad 3 miesięcy, są większe od 500 zł i mniejsze 80.000

zł. Umowy kredytowe zawierane przy kredytach konsumenckich muszą zawierać m.in. takie ustalenia, jak

pełny koszt kredytu (wyliczony według podanego wzoru), wszystkie prowizje i opłaty związane z kredytem

(bankowi nie wolno wprowadzać w tym zakresie żadnych zmian w okresie kredytowania), prawo do spłaty

kredytu przed terminem bez żadnych opłat, a także prawo klienta do odstąpienia od umowy w terminie 5 dni

bez ponoszenia żadnych kosztów. Sprawia to, że kredyt konsumencki stanowi w istocie specyficzną formę

kredytu bankowego.

Kredyty konsumpcyjne stanowią w sumie blisko 90% liczby wszystkich kredytów bankowych; małe

rozmiary większości z nich sprawiają, ze ich obsługa jest uważana za kłopotliwą dla banków. Stopniowo

coraz większa część pracy związanej zarówno z udzielaniem, jak i z obsługą tych kredytów, jest przenoszona

do przedsiębiorstw pośrednictwa kredytowego, należących do banków

i bezpośrednio przez nie

kontrolowanych. Usankcjonowanie tej praktyki przez znowelizowane w 2004 roku prawo bankowe pozwala

na znaczne rozszerzenie skali pośrednictwa kredytowego.

20.9 Kredyty budowlano-mieszkaniowe

Kredyty budowlano-mieszkaniowe można podzielić na dwa typy:

1)

kredyty budowlane, udzielane na budowę (niekoniecznie domu mieszkalnego); ich wielkość jest

zwykle znaczna, a zabezpieczeniem jest hipoteka na nieruchomości (gruncie, na którym rozpoczęto

budowę);

2)

kredyty mieszkaniowe, udzielane najczęściej na zakup już zbudowanego mieszkania; ich wielkość

jest zróżnicowana, a zabezpieczenia są bardzo różnorodne (może do nich należeć hipoteka na

mieszkaniu).

W przypadku pierwszego z wymienionych kredytów kredytobiorcami są zarówno osoby fizyczne,

jak osoby prawne; część z nich stanowią developerzy. Kredyty mieszkaniowe są najczęściej udzielane

osobom fizycznym.

Cechą charakterystyczną większości kredytów budowlano-mieszkaniowych jest wyjątkowo długi

okres kredytowania, często sięga on 20, a nawet 30 lat. Ustalając cenę takiego kredytu, bank bierze pod

uwagę czynnik pomijany przy innych kredytach - zastanawia się, jakie będzie przeciętne oprocentowanie

kredytów w tak długim okresie. Ponieważ występuje generalna tendencja do spadku oprocentowania w

długich okresach, skłania to banki do ustalania ceny kredytów budowlano-mieszkaniowych na względnie

niskim poziomie. Oczywiście, długi okres kredytowania sprawia, że masa odsetek pobieranych przez bank

jest bardzo duża.

Kredyty budowlano-mieszkaniowe są często nazywane kredytami hipotecznymi z uwagi na to, że ich

podstawowym, a niekiedy jedynym realnym, zabezpieczeniem jest hipoteka. Warto jednak pamiętać, że

hipoteka jest też podstawowym zabezpieczeniem innych typów kredytów (np. kredytów inwestycyjnych).

W krajach zachodnich kredyty budowlano-mieszkaniowe należą do najważniejszych form kredytów.

Są one udzielane bardzo chętnie przez banki, które uważają hipotekę na domach mieszkalnych za bardzo

dobrą formę zabezpieczenia. W niektórych krajach (m.in. w Stanach Zjednoczonych) dodatkowym plusem

dla banków jest możliwość odsprzedaży należności za kredyt hipoteczny innemu bankowi, co zwiększa

płynność banków. W Polsce wzorem krajów zachodnich rozwijana będzie sekurytyzacja aktywów, w

znacznej mierze dotycząca kredytów budowlano-mieszkaniowych. Poprawione w 2004 roku prawo bankowe

umożliwiło przeniesienie części prac związanych z kredytami hipotecznymi do przedsiębiorstw kredytowych

pracujących pod kontrolą banków.

Z czasem sytuacja w zakresie zabezpieczeń hipotecznych niewątpliwie poprawi się, co jest

podstawowym warunkiem rozwoju kredytów budowlano-mieszkaniowych w Polsce. W celu ułatwienia

rozwoju kredytów budowlano-mieszkaniowych w 2000 roku powołano pierwsze banki hipoteczne. Są to

banki specjalistyczne, o dziala1ności poddanej ścisłemu nadzorowi. Ustawy zakazują tym bankom

realizowania większości czynności bankowych - mają one koncentrować się na udzielaniu kredytów z

zabezpieczeniem hipotecznym, co ma chronić je przed ponoszeniem zwiększonego ryzyka.

21. Bankowe inwestycje w papiery warto

ściowe

21.1 G

łówne kierunki inwestycji

Jednym z głównych źródeł zysków banków są inwestycje w papiery wartościowe. Banki

przeznaczają na nie znaczną część swoich środków, stąd też odgrywają ważną rolę w inwestycjach

bankowych. Na zakup papierów wartościowych przekazywana jest ponad jedna czwarta aktywów

wszystkich banków. Przychody z operacji papierami wartościowymi stanowią drugie - po kredytach - źródło

przychodów banków.

Większość bankowych zakupów papierów wartościowych dotyczy trzech typów tych papierów. Są

to:

1. bony skarbowe,

2. obligacje skarbowe,

3. akcje przedsiębiorstw.

W 2004 roku na te trzy typy papierów wartościowych przypadało blisko 95% wszystkich zakupów

papierów wartościowych przez banki w Polsce, z czego na bony i obligacje skarbowe - ponad 90%. Oprócz

nich, w obrocie znajdują się m.in. weksle, bony bankowe, certyfikaty depozytowe, udziały funduszy inwes-

tycyjnych, a przede wszystkim - papiery dłużne przedsiębiorstw. W całkowitym portfelu papierów

wartościowych posiadanych przez polskie banki te wszystkie typy papierów wartościowych stanowiły jednak

bardzo małą część.

Banki coraz chętniej emitują swoje bony i obligacje bankowe oraz certyfikaty depozytowe, ale

niezbyt chętnie przetrzymują tego typu papiery należące do innych banków (z uwagi na względnie niskie

oprocentowanie).

Z całą pewnością można stwierdzić, że w przyszłości w portfelu banków szybko rosnąć będzie

znaczenie papierów dłużnych przedsiębiorstw, o charakterze zbliżonym do bonów i obligacji - są one dość

wysoko oprocentowane i są uważane za względnie mało ryzykowne. Nie ulega wątpliwości, że banki będą

tez coraz bardziej zainteresowane obligacjami komunalnymi. Obecnie jednak banki wolą udzielać miastom

kredytów niż kupować od nich papiery wartościowe.

W istniejącej sytuacji banki mają więc głównie do wyboru między trzema wymienionymi wyżej

podstawowymi typami papierów wartościowych. Przy dokonywaniu wyboru banki kierują się głównie

opłacalnością dokonywanych inwestycji; specjaliści bankowi starają się przewidzieć, jaka będzie przyszła

stopa zwrotu z kupowanych papierów wartościowych.

21.2 Bankowe inwestycje w bony i obligacje skarbowe

Bony i obligacje emitowane przez Skarb Państwa i NBP są powszechnie uważane za papiery

wartościowe całkowicie pewne; trudno sobie wyobrazić sytuację, w której państwo nie wykupiłoby ich w

terminie. Przypomnijmy, że bony skarbowe to papiery wartościowe dłużne emitowane w imieniu Skarbu

Państwa na okresy poniżej 1 roku. W Polsce są one zwykle emitowane na określoną liczbę tygodni (8, 13,

26, 39, 49 i 52), ale możliwa jest ich emisja także na inne terminy (np. 3 dni, 3 tygodnie). Emitent sprzedaje

bony po cenie niższej od ich wartości nominalnej, czyli sprzedaż odbywa się z dyskontem.

Bony skarbowe są następnie wykupywane w określonym terminie - emitent (Ministerstwo Finansów

w imieniu Skarbu Państwa) płaci za nie podaną wartość nominalną. Ponieważ bony skarbowe są papierami

wartościowymi na okaziciela, można je odsprzedać każdej osobie fizycznej lub prawnej.

Sprzedaż bonów skarbowych na rynku pierwotnym odbywa się na przetargach, na które zapraszani

są najwięksi klienci (głównie - banki). Kupujący zgłaszają oferty z ceną zakupu pakietu bonów; przetarg

wygrywają klienci godzący się na wyższą cenę (co oznacza mniejszą marżę zysku przy sprzedaży bonów).

Banki dokonują części zakupów z myślą o odsprzedaży bonów swoim klientom.

Bony skarbowe mają jedną podstawową zaletę: bardzo wysoki stopień płynności. Bank może je

sprzedać praktycznie w każdej chwili. W dotychczasowych warunkach wahania kursu bonów skarbowych

były względnie małe, dzięki czemu w zasadzie prawdziwa była maksyma, że na papierach tych nie można

stracić, co najwyżej można na nich więcej lub mniej zarobić (zależnie od kursu dnia).

Obligacjami skarbowymi nazywamy dłużne papiery wartościowe emitowane w imieniu Skarbu

Państwa na okres co najmniej 1 roku. Podzielić je można dwa typy: obligacje o stałej i o zmiennej stopie

procentowej. Bardzo duża płynność bonów skarbowych, a w praktyce - takie i obligacji sprawia, ze banki

lokują w nich znaczną część rezerw krótkookresowych. Banki nie mogą lokować na długi termin wszystkich

środków pozyskanych z lokat bieżących i depozytów krótkoterminowych, przeciwnie - muszą znaczną część

z nich utrzymywać w postaci środków płynnych. Taką właśnie rolę spełnia duża część inwestycji w bony

skarbowe, a w pewnej mierze także i w obligacje. W sumie banki kupują papiery skarbowe za wiele

miliardów złotych, pewne, że mogą je sprzedać wtedy, gdy zajdzie taka potrzeba (np. wtedy, gdy znaczna

liczb klientów wycofa swoje depozyty).

Zakup skarbowych papierów wartościowych jest najprostszym i najmniej, ryzykownym sposobem

lokat. Niewielkie koszty ponoszone przez bank przy zakupie i sprzedaży bonów skarbowych sprawiają, że

bankom opłaca się lokować pieniądze w takie papiery juz na okresy kilkudniowe. Koszty związane z

obrotem obligacjami są nieco większe, dlatego też rzadko dokonywane są zakupy obligacji na mniej niż

kilkanaście dni. Również z uwagi na te koszty, nadwyżki finansowe banków na jeszcze krótsze terminy, np.

na jeden dzień, lepiej jest lokować na rynku międzybankowym.

Część lokat w papiery skarbowe ma więc charakter typowych lokat krótkoterminowych nadwyżek.

Jeśli taka lokata przynosi zysk nawet minimalnie większy niż ponoszone koszty - bank może być

zadowolony. Pozwala mu to bowiem dobrze zagospodarować „tani pieniądz”, a równocześnie mieć

zagwarantowaną płynność operacji. Z tych też powodów wszystkie banki rozszerzające swoją działalność

lokują duże sumy w takie papiery wartościowe.

Inaczej przedstawia się sprawa lokat dokonywanych systematycznie i na dłuższe okresy. Wtedy

lokata w papiery wartościowe przestaje już być uzupełnieniem akcji kredytowej i innych typów lokat, a staje

się operacją w pełni samodzielną. Banki powinny w takim przypadku wykonywać w praktyce takie same