Metody wyceny przedsiębiorstwa

W polskim bilansie jest to wycena firmy nabytej.

Wartość rynkowa - na giełdzie przedsiębiorstwo nie ma wpływu na jego bilans. Akcje są już sprzedane - majtek wycenia się po korekcie o dług.

Sprzedaż akcji księguje się w pasywach ( kapitał podstawowy) wartość akcji spółki które są sprzedane nie ma wpływu na bilans

Standard wartości definiuje rzeczywiste lub hipotetyczne strony transakcji którą dotyczy: - wycenianych aktywów w całości lub części przedsiębiorstw

Podstawowe standardy wartości

market value - wartość rynkowa MV - ( liczba akcji przez cenę akcji). Czynnik podlega ekonomicznym czynnikom emocjonalnym, jest to wartość utożsamiana ogólnie przez kursy rynkowe ( giełdowe) przedsiębiorstw. Na wartość tę wpływają przede wszystkim czynniki makroekonomiczne ( np. kryzys na rynku kapitałowym)

fair market value - rzeczywista wartość rynkowa - ( na rynku doskonale konkurencyjnym , nie ma takich rynków) jest to prawdopodobna cena sprzedaży przedsiębiorstwa możliwa do osiągnięcia na doskonale konkurencyjnym i otwartym rynku. Kupujący i sprzedający działają na podstawie racjonalnych przesłanek i dysponują pełnym zakresem informacji o wartości tej nie decydują czynniki krótkoterminowe np. emocje inwestorów. Wartość ta jest najbliższa ekonomicznemu pojęciu cechy ukształtowanej pod wpływem popytu i podaży

investment value - wartość inwestycyjna - jest to wartość dla inwestora i właściciela przedsiębiorstwa. Na wartość tę wpływają:

zyskowność przedsiębiorstwa

poziom rentowności

poziom ryzyka

poziom i struk6ura zasobów niematerialnych (marka ludzie reputacja np. hop; colacola)

zakres przeprowadzanych w przedsiębiorstwie zmian (restrukturyzacja ) - np. zatrudnienia, majątku ( każda zmiana jest przyczyną ryzyka)

wartość firmy nabytej różnica między ceną kupna a ceną rynkową; przykład banku kart kredytowych i sprzedaży chleba

Fundamental value - wartość fundamentalna odzwierciedla zdolność przedsiębiorstwa do generowania dochodu aktualnie i w przyszłości wartość ta jest w dużej mierze uzależniona od czynników wewnętrznych; ( wydajności pracowników, od zarządzania, metod produkcji) mniejsze znaczenie mają czynniki zewnętrzne (np. koniunktura gospodarcza) przykład firmy AMICA - jej spadek na rynku nie ma wpływu na jej wartość w bilansie ( przypomnieć npv itp.)

Wartość rezydualna - (pojęcie cen; nabycia i zakupu) - to kategoria rachunkowa która oznacza cenę sprzedaży netto możliwą do uzyskania w dniu zawarcia transakcji bez podatku VAT pomniejszona o rabaty oraz koszty przygotowania i dokonania sprzedaży.

Fair value - wartość sprawiedliwa powstała na gruncie prawa USA odnosi się do udziałowców mniejszościowych którzy mogą odsprzedać swoje udziały w sytuacji niekorzystnych zmian w zarządzaniu przedsiębiorstwem po niezmienionej cenie

,przykład inwestowania na rynkach wschodnich, gdy to nie wypali udziałowcy mogą sprzedać swoje udziały za cenę sprzed plajty

II metody wyceny przedsiębiorstwa:

metody majątkowe ( księgowe) - bazujące na sprawozdaniach finansowych, przede wszystkim na bilansie obliczenie wartości aktywów netto ( bez podatku VAT) w metodach tej kalkuluje się wartość aktywów netto, która jest różnica między wartością aktywów ogółem i wartością zobowiązań ( krótko i długo terminowych) ogółem

wady -

nie uwzględnianie zasobów niematerialnych (marka, pracownicy)

Historyczne ujęcie majątku

Brak powiązania wyceny majątkowej ze zdolnością do generowania dochodów

Brak wykazywania pozycji pozabilansowych

Nie uwzględnienie inflacji porównanie bilansu sprzed kilku lat - za tę samą stówę nie kupię tylu rzeczy co 10 lat temu. Zmieniła się siła nabywcza.

Zalety -

Prostota

Łatwość interpretacji wyników

Stworzenie możliwości łatwych porównań między podmiotami

!!! W bilansie nie ma kapitałów jest tylko majątek ( w pasywach majątek własny= aktywa np. środki pieniężne (przesunięcia tylko po stronie aktywów lub rozpisane na zakup budynku i samochód - też aktywa)

metody dochodowe ( nie mylić dochodu z przychodem) przychód minus koszt= dochód- oparte są na zasadzie dyskontowania stopą oczekiwanego zwrotu prognozowanych przepływów pieniężnych możliwych do osiągnięcia w kolejnych okresach z tyt. Wykorzystania zasobów przedsiębiorstwa koszt kapitału własnego i obcego

wady -

trudności z wykorzystaniem metod w przedsiębiorstwach o złej kondycji finansowej musi być dodatni wynik finansowy

problemy z wykorzystaniem w małych przedsiębiorstwach

zalety -

uwzględnianie dochodów kalkulacji

oparcie wyceny na przepływach pieniężnych

uwzględnienie kosztu kapitału własnego i obcego

metod porównawcze - opierają się na założeniu, że wartość danych aktywów jest przeciętną ceną jaka obowiązuje na rynku w odniesieniu do podobnych zasobów majątkowych w metodzie tej wykorzystuje się zwane mnożniki, które mogą być:

ilościowe (liczba zatrudnionych, wartość sprzedaży, wartość majątku

parametry opisujące efektywność operacyjną ( zysk ze sprzedaży, tempo wzrostu sprzedaży, tempo przepływów pieniężnych) współczynnik beta β; ważną kwestią w tym przypadku jest zdefiniowanie przedsiębiorstwa podobnego - im więcej cech porównawczych tym lepsza ocena

T: ocena kondycji finansowej wycenianych przedsiębiorstw

Ocena płynności finansowej - zdolność do regulowania zobowiązań krótkoterminowych płynność to nie to samo co wypłacalność

Nauczyć się na pamięć aktywów i pasywów co należy

ocena płynności finansowej

płynność bieżąca

Wskaźnik płynności bieżącej =aktywa obrotowe( zapasy itp.) / zobowiązania krótkoterminowe

najlepsze < 1,5 ;2,0 powyżej 2,0 nadpłynność

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

A obrtotowe |

75509 |

71339 |

|

82630 |

88646 |

|

Zob. krókoterm |

48752 |

32745 |

|

59159 |

75819 |

|

|

|

|

|

|

|

|

75509/48752= |

1,548839 |

2,178623 |

|

1,396744 |

1,169179 |

|

przedsiębiorstwo Wilbo 2006 jest płynne a w 2007 ma tendencje do nadpłynności ( do redukcji wskaźnika w 2007 można zredukować zapasy (ogólnie odnosi się to do zmniejszenia licznika);

przedsiębiorstwo Mieszko - w obu okresach nie ma płynności finansowej - dla poprawienia płynności finansowej bierzemy się za mianownik czyli redukujemy zobowiązania krótkoterminowe

płynność szybka - najlepsze (1,0)

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

A obrtotowe |

75509 |

71339 |

|

82630 |

88646 |

|

zapasy |

|

36063 |

28081 |

|

15962 |

16101 |

Zob. krókoterm |

48752 |

32745 |

|

59159 |

75819 |

|

|

|

|

|

|

|

|

(75509-28081)/48752= |

0,81 |

1,32 |

|

1,13 |

0,96 |

|

W 2006 firma Wilbo nie ma płynności szybkiej w 2007 płynność szybka jest zachowana, wartości wskaźników wskazują na problemy z nadmiarem zapasów

W firmie Mieszko w 2006 ma płynność szybką, a w 2007 bardzo niewiele brakuje do jej zachowania

Nie mylić należności z zobowiązaniami

ocena zadłużenia wycenianych przedsiębiorstw (im wyższy tym gorszy)

wskaźnik zadłużenia ogółem WZO

wskaźnik zadłużenia ogółem =zobowiązania krótkoterminowe + zobowiązania długoterminowe/ aktywa ogółem

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

Zob. krókoterm |

48752 |

32745 |

|

59159 |

75819 |

|

zob. długoterm |

0 |

0 |

|

64600 |

49004 |

|

A ogółem |

|

119988 |

110670 |

|

214100 |

218642 |

|

|

|

|

|

|

|

(48752+0)/119988×100%= |

40,63% |

29,59% |

|

57,80% |

57,09% |

|

Wilbo finansuje przedsiębiorstwo majątek z kredytów w 40% i 30%, a Mieszko w 58% i 57% ( ważny jest ten wskaźnik żeby nie kupić długów)

wskaźnik pokrycia odsetek zyskiem

wskaźnik pokrycia odsetek zyskiem =zysk brutto (rachunek zysku i strat) + odsetki/ odsetki

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

zysk brutto |

1515 |

7508 |

|

3116 |

4526 |

|

odsetki |

|

1389 |

1288 |

|

4848 |

4725 |

|

|

|

|

|

|

|

(1515+1389)/1389= |

2,09 |

6,83 |

|

1,64 |

1,96 |

|

Przedsiębiorstwo Mieszko nie spełnia określonych norm pokrycia odsetek zyskiem, w przedsiębiorstwie Wilbo w jednym okresie spełnia 6,82 ( banki dają kredyt gdy jest to pomiędzy ( 4;6)

wskaźnik pokrycia zadłużenia nadwyżką finansową

wskaźnik pokrycia zadłużenia nadwyżką finansową= zysk netto +amortyzacja ( jest kosztem a nie jest wydatkiem)/ zobowiązania krótko +długoterminowe (%) amort w rach przepływów pieniężnych

![]()

|

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

|

zysk netto |

1510 |

6859 |

|

2306 |

3351 |

|

|

amortyzacja |

5475 |

4843 |

|

9822 |

10305 |

|

|

zob. krótkoterm |

48752 |

32745 |

|

59159 |

75819 |

|

|

zob. długoterm |

0 |

0 |

|

64600 |

49004 |

|

|

|

|

|

|

|

|

|

(1510+5475)/(48752+0)×100%= |

14% |

36% |

|

10% |

11% |

||

w 2006 firma wilbo jest w stanie rocznie spłacić 14% zobowiązania a w 2007 36% zobowiązania. Spłata całości zobowiązań przy niezmienionym wskaźniku zajęłaby przedsiębiorstwu w 2006 - około 7 lat ; a z 2007- 3lata 100 lat/14=7,14 czyli ok. 7 lat Firma Mieszko- Spłata całości zobowiązań przy niezmienionym wskaźniku zajęłaby przedsiębiorstwu około 10 lat. Dużo bardziej zadłużona jest firma Mieszko niż Wilbo bo ma większy wskaźnik zadłużenia i mniejszą zdolność spłaty kredytu z zysku w związku z czym okres spłaty kredytu się wydłuża,

Rachunek zysku i strat - wynik na sprzedaży (zysk lub strata), pozostałe przychody operacyjne i koszty operacyjne (sprzedaje majątek trwały , kupuje majątek trwały) trzeba zwrócić uwagę skąd się wzięły pieniądze bo na przykład poprawia sobie wynik finansowy sprzedażą majątku, gdzie ze sprzedaży wyrobów gotowych jest on mizerny. W firmie Wilbo nie uwzględniono przed stratą zyskiem brutto straty lub zysku nadzwyczajnego. Ważne żeby sprawdzić z czego jest zysk netto !!!, najlepiej żeby był on na sprzedaży.

Ocena rentowności

ROA - rentowność aktywów return on assets

ROA =zysk netto /aktywa ogółem własnego return on equity

ROA to stosunek zysku netto spółki do wartości jej aktywów; może być też obliczany jako iloczyn rentowności sprzedaży oraz wskaźnika obrotu aktywów.

Informuje o zdolności spółki do wypracowywania zysków i efektywności gospodarowania jej majątkiem. Im wyższy jest wskaźnik ROA, tym lepsza jest kondycja finansowa spółki. Wskaźnik istotny m.in. dla instytucji finansowych rozważających udzielenie kredytu i badających możliwości jego spłaty.

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

zysk netto |

1510 |

6859 |

|

2306 |

3351 |

|

A ogółem |

|

119988 |

110670 |

|

214100 |

218642 |

|

|

|

|

|

|

|

1510/119988×100%= |

1% |

6% |

|

1% |

2% |

|

Banki chciałyby widzieć klientów z rentownością 2-6% - 1 złoty majątku przedsiębiorstwa przynosiła w 2006 1grosz zysku, a w 2007 w Wilbo 6 groszy zysku ( wysoka rentowność jest spowodowana sprzedażą majątku; a w Mieszko 2 grosze zysku (!!! wzrosła o 5 punktów procentowych)

ROE - rentowność kapitału własnego

ROE = zysk netto / kapitał własny return on equity - zwrot z kapitału własnego

Im wartość tego wskaźnika jest wyższa tym, korzystniejsza jest sytuacja firmy. Wyższa efektywność kapitału własnego wiąże się z możliwością uzyskania wyższej nadwyżki finansowej, a co za tym idzie wyższych dywidend.

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

zysk netto |

1510 |

6859 |

|

2306 |

3351 |

|

kapitał własny |

66953 |

73812 |

|

75269 |

78620 |

|

|

|

|

|

|

|

|

1510/66953×100%= |

2,26% |

9,29% |

|

3,06% |

4,26% |

|

1 złotówka kapitału własnego zainwestowanego w firmie w2006 przyniosła 2 grosze Zyku dla Wilbo a w 2007 9 gorszy zysku; w firmie Mieszko w 2006 3 grosze zysku, w 2007 4 grosze zysku

ROS- rentowność sprzedaży return on sale

ROS=zysk netto/ przychody ze sprzedaży

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

zysk netto |

1510 |

6859 |

|

2306 |

3351 |

|

przychody ze sprzedaży |

176209 |

172635 |

|

194645 |

216631 |

|

|

|

|

|

|

|

|

1510/176209×100%= |

0,86% |

3,97% |

|

1,18% |

1,55% |

|

Marża zysku na sprzedaży wynosiła dla Wilbo 1 grosz z 1zł przychodu ze sprzedaży 2006, a w 2007, 4 gorsze zysku, firma mieszko w 2006, 1 grosz zysku w 2007, 2 grosze zysku

ROI (ang. return on investment - zwrot z inwestycji) -

wskaźnik rentowności stosowany w celu zmierzenia efektywności działania przedsiębiorstwa, niezależnie od struktury jego majątku czy czynników nadzwyczajnych. Sposób obliczania wskaźnika:

gdzie:

Zo - zysk operacyjny,

M - majątek (suma aktywów),

S - przychody ze sprzedaży.

Z przedstawionego wzoru wynika, że ROI jest iloczynem wskaźnika rentowności sprzedaży oraz wskaźnika rotacji majątku. Pierwszy mówi o tym, jaką część zrealizowanej sprzedaży stanowi zysk operacyjny. Wskaźnik wzrasta, gdy każda jednostka wartości sprzedaży kreuje coraz większy zysk.

Drugi wskaźnik informuje, ile razy w ciągu danego okresu jednostka wartości majątku podlega transformacji w przychody ze sprzedaży. Gdy wskaźnik ten wzrasta, oznacza to coraz intensywniejsze wykorzystanie majątku.

Oznacza to, że wskaźnik ROI zależy od zysku jednostkowego oraz od wielkości sprzedaży, przypadającej na jednostkę zainwestowanego majątku.

Współczynniki rentowności mierzą sposób wykorzystania aktywów do wytworzenia zysków.

marża brutto (ang. gross margin)

stopa zysku (ang. profit margin)

marża operacyjna (ang. operating margin)

ROA (ang. return on assets) - wskaźnik rentowności aktywów

ROE (ang. return on equity) - rentowność kapitału własnego "zysk netto" do "kapitał własny"

ROI (ang. return on investment) - zwrot z inwestycji

ROS (ang. return on sales) - rentowność sprzedaży brutto

NPM (ang. net profit margin) - rentowność sprzedaży netto

ROCE (ang. return on capital employed) - rentowność zaangażowanego kapitału, współczynnik określający wydajność oraz rentowność inwestycji

RONA (ang. return on net assets) - rentowność aktywów netto

IRR (ang. internal rate of return) - wewnętrzna stopa zwrotu, rentowność wewnętrzna

Ocena sprawności działania

Wskaźnik rotacji zapasów ( im więcej cykli tym lepiej)

WRZ= Przychody ze sprzedaży/przeciętny stan zapasów z bilansu otwarcia i zamknięcia- ich śr arytmetyczną

![]()

przeciętny stan zapasów to średnia arytmetyczna z bilansu otwarcia a zamknięcia (stanu początkowego do stanu końcowego)

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

przychody ze sprzedaży |

176209 |

172635 |

|

194645 |

216631 |

|

przeciętny stan zapasów |

36063 |

28081 |

|

15962 |

16101 |

|

|

|

|

|

365/4,89= |

|

|

176209/36063= |

|

4,89 |

6,15 |

=73 dni |

12,19 |

13,45 |

W firmach nie mamy bilansu otwarcia w związku z tym bierzemy zapasy. przedsiębiorstwo Wilbo wykonuje około 6 cykli obrotu zapasami w 2007 i w 2006 -4 cykle ( 365/6,15= 59,35 dni) czyli co 59 przeciętnie 1 cykl trwa ok. 59 dni. Jeżeli się skraca okres trwania cyklu to jest to sygnał usprawnienia, w firmie Mieszko jest to 2006 12,19; za 2007 13,45

Wskaźnik rotacji należności

WRN =Przychody ze sprzedaży/ przeciętny stan należności krótkoterminowych

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

przychody ze sprzedaży |

176209 |

172635 |

|

194645 |

216631 |

|

należności krótkoterminowe |

38224 |

37857 |

|

62805 |

69100 |

|

|

|

|

|

365/4,56= |

|

|

176209/38224= |

4,61 |

4,56 |

= 80dni |

3,10 |

3,14 |

|

Jest to również średnia arytmetyczna z początku i końca należności - my możemy jedynie posłużyć się należnościami krótkoterminowymi. Przedsiębiorstwo uzyskuje wpływy z tytułu należności w Wilbo po 79 dniach w 2006 i 80 dniach w 2007 roku. Mieszko czeka 122 dni na spływ należności

Wskaźnik spłaty zobowiązań krótkoterminowych

WSZK= Przychody ze sprzedaży/ przeciętny stan zobowiązań krótkoterminowych

n 79 n 80 |

z 101 z 63 |

-22 dni +17 |

![]()

|

wilbo |

2006 |

2007 |

mieszko |

2006 |

2007 |

przychody ze sprzedaży |

176209 |

172635 |

|

194645 |

216631 |

|

zob. krótkoterm |

48752 |

32745 |

|

59159 |

75819 |

|

|

|

|

|

365/3,61= |

|

|

176209/48752= |

3,61 |

5,27 |

=101 dni |

3,29 |

2,86 |

|

Przedsiębiorstwo płaci zobowiązania w 2006 po 101 dniach w związku z czym są przez 22 dni kredytowani przez dostawców, w 2007 roku po 63 dniach w związku z czym my kredytujemy naszych odbiorców przez 17 dni w związku z czym musimy mieć rezerwy na spłatę tych zobowiązań

metody wyceny majątku

metoda bilansowa (księgowa, aktywów netto) - polega na uwzględnieniu w wycenie tylko aktywów netto przedsiębiorstwa tj. aktywów pomniejszonych o kapitał obcy

![]()

wartość przedsiębiorstwa

![]()

ile majątku przypada na 1 akcję

Metoda uwzględnia jedynie majątek firmy wyceniany zgodnie z zasadami rachunkowości. Metoda ta nie uwzględnia zdolności przedsiębiorstwa do generowania zysku w przyszłości.

Metoda skorygowanych aktywów netto - jest udoskonaloną metodą bilansową. Pozwala na korektę tych składników aktywów i pasywów których wartość bilansowa znacznie różni się od wartości rynkowych.

![]()

![]()

(![]()

)- aktywa po korekcie;

![]()

- pasywa po korekcie

Metoda eliminuje częściowo wady aktywów netto w zakresie różnic wynikających z wyceny bilansowej i rzeczywistej. Jednak, że nadal nie uwzględnia zdolności firmy do generowania zysku.

Metoda odtworzeniowa - bazuje na założeniu że wartość firmy to wartość nakładów jakie należy ponieść aby stworzyć przedsiębiorstwo od podstaw

![]()

![]()

aktywa;

![]()

różnica między wartością nakładów jakie trzeba ponieść na odtworzenie potencjału przedsiębiorstwa a wartość bilansową aktywów

U - rzeczywiste umorzenie wynikające z zużycia

Praktyka stosowania tej metody wyróżnia 2 podejścia:

kalkowania - ceny każdego składnika majątku na pozom rzeczywistych cen rynkowych oraz uwzględnia dla każdego z tych składników rzeczywiste umorzenie

wykaz wskaźnika przeciętnego wzrostu cen oraz przeciętego umorzenia do wyodrębnionej grup majaku. Metoda jest dokładniejsza niż poprzednia ale często i pracochłonna ponadto metoda nadal nie uwzględnia zysku przedsiębiorstwa. Z tą metodą związany jest wskaźnik:

![]()

Wzrost współczynnika Tobina (ilorazu wartości rynkowej firmy do wartości odtworzeniowej) oznacza, że wzrasta w przedsiębiorstwie wartość rynkowa przy niezmienionej wartości odtworzeniowej. Taka sytuacja możliwa jest, gdy wzrastają w przedsiębiorstwie aktywa niematerialne (kapitał intelektualny). Badania przeprowadzone dwie dekady temu dla większości europejskich przedsiębiorstw pokazały, że wartość wskaźnika Tobina wynosiła około 1. Obecnie w większości firm wartość wskaźnika q wynosi ponad 2. Zazwyczaj spółki o najwyższej wartości wskaźnika q to firmy o uznanej renomie, charakteryzujące się dużą innowacyjnością.

Metoda likwidacyjna - zakłada zamknięcie przedsiębiorstwa i upłynnienie jego majątku

![]()

Jest to najsurowsza z majątkowych metod wyceny określanych mianem dolnego progu wartości akcji. Metoda nie zakłada że przedsiębiorstwo będzie w przyszłości generować zyski

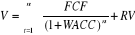

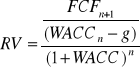

METODY DOCHODOWE - metody te bazują na dochodzie przedsiębiorstwa kalkulowane w ujęciu pieniężnym, co oznacza że w kalkulacji uwzględnia się nie tylko dochody zaksięgowane ale przede wszystkim te dochody które związane są z wpływami gotówkowymi.

![]()

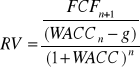

1) metoda zdyskontowanych przepływów pieniężnych DCF

FCF- free Cash flow ( wolny przepływ gotówkowy)

WACC - średni ważony koszt kapitału ( ewight average cost of capital)

n- okres prognozy

przykład:

szacuje się że przedsiębiorstwo będzie generować w kolejnych latach przepływy pieniężne w następujących wielkościach: 10 200; 14000;18000;24200, koszt kapitału własnego w całym prognozowanym okresie wynosi 7%. Oblicz wartość zdyskontowanych przepływów pieniężnych w okresie prognozy. WACC=7%

FCF1=10200 FCF2=14000 FCF3=18000 FCF4=24200

![]()

Najlepiej liczyć ciągle i bez zaokrągleń

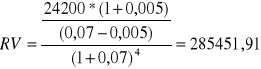

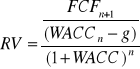

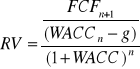

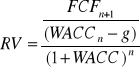

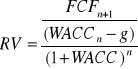

Aby uwzględnić dochody przedsiębiorstwa po okresie szczegółowych prognoz Oblicza się tzw. Wartość rezydualną, która odzwierciedla wyniki możliwe do uzyskania poza okresem wyceny.

FCF (n+1) - wolny przepływ w kolejnym okresie ( po szczegółowej prognozie)

WACCn - średni ważony koszt kapitału ( z ostatniego okresu)

g - tempo wzrostu wolnych przepływów pieniężnych ( po okresie prognozy)

n- okresy prognozy

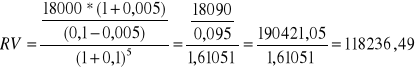

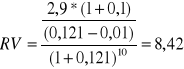

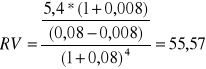

w oparciu o dane z poprzedniego okresu w/w oblicz: wartość rezydualną RV przy założeniu że tempo wzrostu FCF po okresie szczegółowej prognozy wynosić będzie 0,5%

(1+0,005)= 24200+24200×0,005

liczyć bez zaokrągleń

Na pełną wycenę składają się zatem dwa elementy:

zdyskontowane wolne przepływy pieniężne FCFwartość rezydualna RV

V=54916,28+285451,91=340368,19

Odp. Wartość przedsiębiorstwa w metodzie dochodowej DCF wynosi 340368,19

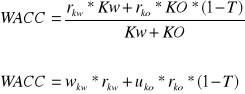

kalkulacja WACC - WACC wymaga skalkulowania dwóch komponentów:

kosztu kapitału własnego

kosztu kapitału obcego

koszt kapitału własnego - związany jest przede wszystkim z kosztem alternatywnym utraconych możliwości. Właściciele oczekują bowiem, że zainwestowany kapitał przyniesie im określoną stopę zwrotu. Koszt tego kapitału zależy od:

jego rodzaju

sposobu pozyskania

metody obliczenia

koszt kapitału własnego może być obliczany za pomocą następujących metod:

1. premii za ryzyko rkw= rf+rp

rf - stopa wolna od ryzyka

rp - premia za ryzyko

stopa wolna od ryzyka to najczęściej stopa zwrotu z obligacji skarbowych, zaś premia za ryzyko to różnica między rynkową stopą zwrotu ( np. z indeksu WIG), a stopą wolną od ryzyka

przykład

średnia stopa zwrotu z obligacji rządowych długoterminowych wynosi 5%. Po przeprowadzeniu analiz historycznych na temat stóp zwrotu z obligacji rządowych i akcji stwierdzono, że przeciętna stopa zwrotu z obligacji w ostatnich 40 latach wynosiła 5,6% a z akcji 14,5%. Ustal koszt kapitału własnego metodą premii za ryzyko.

r kw=5%+(14,5%-5,6%)= 13,9%

2. CAMP - capital assets proce model r(kw)=r(f)+β[r(m)-r(f)]

r f - stopa wolna od ryzyka

rm - rynkowa stopa zwrotu

β -współczynnik ryzyka - to miara zależności między stopą zwrotów z kapitałów własnych przedsiębiorstwa a przeciętną stopą zwrotu z inwestycji kapitałowych. Wartości bety:

a) β=1 stopa zwrotu z akcji zmienia się tak samo jak stopa rynkowa (indeks rośnie o 5% akcja rośnie też o 5%)

b) β€(0;1) oznacza że stopa zwrotu z akcji zmienia się w mniejszym stopniu niż stopa rynkowa (indeks rośnie o 5% akcje rosną o 3%) najlepsze do wyboru

c) β>1 oznacza że stopa zwrotu z akcji zmienia się w większym stopniu niż stopa rynkowa ( indeks rośnie o 5% a akcje rosną o 7%)

d) β <1 oznacza że stopa zwrotu z akcji zmienia się w odwrotnym kierunku do rynkowej stopy ( indeks rośnie- akcje maleją; akcje rosną - indeks maleje)

przykład

stopa wolna od ryzyka została oszacowana na 5,5% a rynkowa stopa zwrotu z akcji została określona na 12,6%, zaś beta 1,2 oblicz koszt kapitału własnego modelem CAMP.

r(kw)=5,5%+1,2(12,6-5,5)=14,02%

odp. Koszt kapitału własnego wynos 14,02%

3. metoda dywidendy ( o stałej stopie wzrostu) najstarsza -Wycena kosztu kapitału własnego opiera się na założeniu wypłaty dywidendy w kolejnych okresach oraz jej stopniowego wzrostu w tempie(g). warunkiem wykorzystania tego modelu jest podjęcie decyzji o wypłacie dywidendy.

![]()

D(1) - oczekiwana wartość dywidendy przypadająca na jedną akcję

P - bieżąca cena akcji

g - prognozowana stopa wzrostu dywidendy

przykład

aktualna cena akcji 25zł, przewiduje się że wartość najbliższej dywidendy wyniesie 2 zł na akcje i będzie rosnąć w tempie 5% rocznie

P-25

D1- 2

![]()

odp. koszt kapitału własnego 13%

!!!przykład podchwytliwy

aktualna cena akcji wynosi 25 zł a ostatnia wypłacana dywidenda wynosiła 2 zł i będzie rosnąć w tempie 8% w kolejnych latach. Oblicz koszt kapitału własnego.

D(0)=2

D(1)=2+(0,08×2)=2,16

P=25

q=0,08

![]()

odp. Koszt kapitału własnego wynosi 16,64%

kalkulacja kosztu kapitału obcego - koszt kapitału obcego uwzględnia

wartość odsetek

koszty transakcyjne ( opłaty, prowizje)

efekt tarczy podatkowej

przykład ( działanie tarczy podatkowej)

załóżmy że spółka osiąga zysk operacyjny 100000 a podatek wynosi 19%. Rozważmy 2 przypadki:

a) firma nie korzysta z kredytów, nie płaci odsetek;

b) firma korzysta z kredytów odsetki 20000zł oblicz podatek w obu wariantach.

Ad. 1 EBIT - 100000 zł - zysk operacyjny

Koszty odsetek ( koszty finansowe) zysk brutto 100000 Podatek 19% 19000 zysk netto 81000

Ad. 2 EBIT - 100000zł

Koszty odsetek 20000 Zysk brutto 80000 Podatek 19% 15200 Zysk netto 64800

19000-15200=3800

efekt tarczy wyznaczają tzw. Oszczędności podatkowe dzięki posiadaniu kredytu zaoszczędziliśmy na podatku 3800zł warunek konieczny wystąpienia efektu zysk operacyjny musi być wyższy niż koszty odsetkowe. musimy mieć jednak zyski operacyjne przewyższające koszty odsetkowe

![]()

koszt kapitału obcego można zatem wyrazić jako

I - odsetki

TC - koszty transakcyjne

KO - Kapitał obcy

T - koszty podatkowe

![]()

- efektywna stopa procentowa

Jeżeli efekt tarczy podatkowej nie występuje wtedy nie uwzględnia się współczynnika ( 1-T)

przykład

Ustal koszt kapitału obcego pozyskanego z kredytu w wysokości 500 000 zaciągniętego na jeden rok i oprocentowanego 10% rocznie. Prowizja za udzielenie kredytu wynosi 2% - jest pobierana przez bank i jest pobierana z góry. Firma płaci podatek dochodowy w wys.19%. ustal koszt kapitalu wlasnego

I=500000×0,1=50000

TC=0,02×500000=10000 T=0,19

KO=500000-10000=490000

![]()

0,0992 = 9,92%

Przykład

Przedsiębiorstwo korzysta z 3 kredytów, dla których dane zawarto w poniższej tabeli. Firma generuje zysk operacyjny wyższy od kosztów finansowych, a stawka podatku wynosi 19%

Wartość kredytu |

Udział kredytów w wartości ogółem |

Oprocentowanie nominalne |

odsetki |

Prowizje (pobrana z góry) |

Efektywny koszt kredytu |

500000 |

50% |

10% |

0,1×500000=50000 |

2000 |

|

200000 |

20% |

8% |

0,08×200000=16000 |

1500 |

R(ko1) |

300000 |

30% |

7,5% |

0,075×300000=22500 |

1200 |

|

razem |

|

|

88500 |

4700 |

|

![]()

![]()

![]()

r( z daszkiem- średni ważony koszt) ko= 0,5×8,46%+0,2×7,14%+0,3×6,42%= 7,58%

średni koszt kaptału ważonego WARD = udział razy koszt Wright average rate of dost

wi - udział „i” tego kredytu w kapitałach obcych

r(koi) - efektywny koszt „i” tego kredytu

po skalkulowaniu kapitału obcego i własnego można obliczyć średni ważony koszt WACC

u- udział

WACC wykorzystywane jest w wycenie przedsiębiorstw metodami dochodowymi, przy ocenie projektów inwestycyjnych, przy budowie optymalnej struktury kapitałowej, przy ocenie minimalnej stopy zwrotu w projektach inwestycyjnych, przy kalkulacji ekonomicznej wartości dodanej EVA.

Przykład

Ustal WACC przy następujących danych.

Kapitał własny 10 000 000

Kapitał obcy oprocentowany 30 000 000

Stopa podatku 19%

Stopa wolna od ryzyka 5,5%

Premia za ryzyko 8,5

Współczynnik beta - 1,2

Efektywny koszt długu 11%

Spółka osiąga zysk operacyjny wyższy od kosztów odsetkowych

I etap Koszt kapitału własnego metodą CAMP rkw=r f+β(rm-rf)

rkw =5,5%+1,2×(8,5%)=15,7%

II etap koszt kapitału obcego

![]()

rko=0,11×(1-0,19)= 8,91

III obliczenie struktury kapitałowej

W(KW) =10/40=25% udział kapitału własnego

W(Ko)=30/40=75% udział kapitału obcego

WACC=0,25×15,7%+0,75×8,91 ( nie liczymy tarczy podatkowej bo była wcześniej uwzględniona)= 10,61%

Odp. Pozyskanie kapitału własnego i obcego kosztuje przedsiębiorstwo 10,61%

Zadania z określania WACC

Zad.1 Oblicz koszt kapitału własnego jeżeli aktualna stopa zwrotu z długoterminowych obligacji skarbowych wynosi 4,5%. W tabeli przedstawiono średnie stopy zwrotu z akcji i obligacji w ciągu ostatnich lat

Rok |

97 |

98 |

99 |

2000 |

01 |

02 |

03 |

04 |

05 |

06 |

Akcje |

7% |

10% |

11% |

15% |

18% |

4% |

17% |

9% |

32% |

11% |

obligacje |

6,5% |

7,5% |

8,5% |

7% |

6% |

5,5% |

5% |

4,5% |

5% |

5,5% |

Metodą premii za ryzyko ( bo nie mamy innych danych)

RF - 4,5%

r(m)?

średnia arytmetyczna akcji =13,4

średnia arytmetyczna z obligacji=6,1

4,5+(13,4-6,1)=11,8%

odp. Koszt kapitału własnego wynos 11,8%

przykład

oblicz koszt kapitału własnego spółki która w 60% finansuje swoją działalność kapitałem własnym, a w pozostałej części kredytem bankowym ( czyli 40%) oprocentowanym efektywnie ( czyli po prowizjach) na 11%. Spółka wykazuje zysk operacyjny EBIT, wyższy od kosztu kredytu ( czyli możemy liczyć tarczę podatkową ) WACC=14%, a podatek dochodowy 19%

W(kw)=0,6

K(ko)0,4

R(KO) =11%

WACC= 14%

T=19%

WACC=wkw×kkw+rko×rko(1-T)

14%=0,6×kkw+0,4×11%×0,81= 17,39

14%=0,6kkw+3,564%

14%-354%=0,6kkw

rkw=17,39

Przykład

Oblicz koszt kapitału własnego firmy, która wypłaciła ostatnio dywidendę na akcję w wysokości 4zł i planuje jej zwiększanie o 5% rocznie. Aktualna cena akcji 65zł

Do=4

D1=4×0,05+0,05=4,25

![]()

zajrzeć do kogoś bo nie całe

przykład

Ustal koszt kapitału obcego spółki która korzysta z następujących kredytów:

kredyt |

kwota |

odsetki |

Prowizje (potrącone z góry) |

Suma wszystkich kredytów = 1870000 |

500000 |

41000 |

5000 |

|

650000 |

32000 |

8000 |

|

720000 |

83000 |

12000 |

Ustal koszt w dwóch wariantach:

zysk operacyjny wyższy od kosztów odsetkowych

strata operacyjna

![]()

r=7,95%

dla a)

W(A)=500000/1870000=0,2674

![]()

= 41000+5000/495000×(1-0,19)=7,53%

W(B)=650000/1870000=0,3476

R(KoB)= 32000+8000/(650000-8000)×(1-0,19)=32000+8000/642000×0,81=0,0505=5,05%

W(C)=720000/1870000=0,3850

R(KoC)=83000+12000/708000×(1-0,19)=10,87%

b) w b nie uwzględniamy ( 1-0,19) bez tarczy podatkowej bo nie istnieje

b) dla B bez 0,81

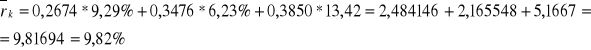

![]()

![]()

odp. Koszt kapitału własnego wynosi 9,82%

przykład

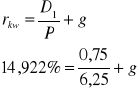

spółka zamierza zrealizować pewną inwestycję, której stopa zwrotu ma wynieść 12% w skali roku. Firma dysponuje kapitałem własnym w wysokości 4 mln złotych oraz korzysta z kredytów w kwocie 2,4 mln oprocentowanego 8,8% w skali roku. Jaką maksymalną stopę wzrostu dywidendy może zaoferować akcjonariuszom, jeżeli zaplanowana inwestycja ma być rentowna. Planowana do wypłaty dywidenda wynosi 0,75 zł na akcje zaś kapitał akcyjny tworzy 640 tys akcji, których aktualna cena rynkowa wynosi 6,25zł. EBIT jest wyższy od kosztów kredytu, a stawka podatku wynosi 19%. (dywidenda musi kojarzyć się z kosztem kapitału własnego)

I etap obliczenie kosztu kapitału własnego

WACC=12%=0,12

W(kW)=![]()

0,625

W(Ko)= ![]()

0,375

rkw =? ×

R(Ko)=8,8%×(1-0,19)=7,13%

WACC=wkw× rkw +wko×rko

12%=0,625× rkw +0,375×7,13

12%=0,625× rkw +2,67375%

12%-2,67375%=0,625 rkw

932625%=0,625 rkw|:0,625

rkw =14,922%

=>

Wyznaczenie kapitału własnego modelem dywidendy

g=?

D1=0,75

P=6,25

g= 2,922%

zwróć uwagę że nie można obliczyć bez zmiany procentów na procenty lub liczby na liczby

odp. Maksymalna stopa wzrostu dywidendy, którą firma może zaoferować akcjonariuszom wynosi 2,922%

zad. 1 !!!!egzamin

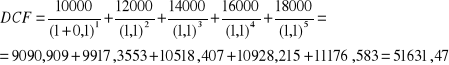

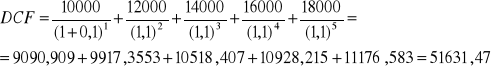

planowane przepływy pieniężne w kolejnych 5 latach wynoszą: 10000; 12000; 14000; 16000; 18000 A średni ważony koszt kapitału w całym okresie prognozy wynosi 10%. Wyceń przedsiębiorstwo metodą dochodową przy założeniu że przepływy pieniężne będą wzrastać o 0,5% po okresie szczegółowej prognozy.

obliczenie wolnych przepływów pieniężnych

FCF1=10000 FCF2=12000 FCF3=14000 FCF4=16000 FCF5=18000

Obliczenie średniego ważonego kosztu kapitału

WACC1= WACC2= WACC3= WACC4= WACC5=10%=0,1

Obliczenie zdyskontowanych przepływów pieniężnych DCF

![]()

Obliczenie wartości rezydualnej RV uwzględniającej przepływy po okresie szczegółowej prognozy

Obliczanie wartości całkowitej przedsiębiorstwa CV= DCF+RV

CV=51631,47+118236,49=169867,96

Odp. Całkowita wartość przedsiębiorstwa wynosi 169867,96

Kalkulacja wolnych przepływów pieniężnych FCF

Kalkulację FCF rozpoczyna określenie zysku operacyjnego przed opodatkowaniem ( EBIT). Następnie uwzględnia się opodatkowanie podatkiem dochodowym (EBIT - PODATEK), powstaje wówczas tzw. ZYSK OPERACYJNY PO OPODATKOWANIE - NOPLAT. Następnie uwzględnia się amortyzację która jest kosztem, ale nie jest wydatkiem (im plus). O Po uwzględnieniu amortyzacji następuje korekta o wydatki inwestycyjne (korekta im minus). Na zakończenie uwzględnia się zmianę kapitału obrotowego, obejmującą:

zmianę salda zapasów: zwiększenie ( korekta In minus) zamrożenie gotówki, zmniejszenie ( korekta In plus)

zmiana salda należności krótko terminowych {tak jak zapasy} zwiększenie ( korekta In minus) zamrożenie gotówki, zmniejszenie ( korekta In plus). (np. sprzedaż komuś na kreskę

zmiana salda zobowiązań handlowych: zwiększenie ( korekta In plus), zmniejszenie ( korekta In minus)

przykład Zgodnie z tymi zagadnieniami

Wyceń przedsiębiorstwo met. Dochodową na podstawie danych zawartych w tabeli rok 2004 ( historyczny) {prognoza od 2005)

Pozycja (w mln) |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

Zysk operacyjny - EBIT |

4,8 |

7,8 |

8,9 |

10,3 |

11,6 |

12,6 |

13,3 |

13,5 |

13,6 |

14 |

14,5 |

Podatek |

1 |

1,3 |

1,5 |

1,8 |

2,1 |

2,3 |

2,4 |

2,5 |

2,5 |

2,5 |

2,5 |

NOPLAT - zysk operacyjny po opodatkowaniu |

4,8-1=3,8 |

6,5 |

7,4 |

8,5 |

9,5 |

10,3 |

10,9 |

11 |

11,1 |

11,5 |

12 |

Amortyzacja |

3,6 |

3,8 |

4,2 |

3,9 |

3,9 |

4,1 |

4,3 |

4,4 |

4,5 |

5 |

5,9 |

Wydatki inwestycyjne |

1,9 |

5,2 |

5,8 |

3,2 |

4 |

5,8 |

6,2 |

4,9 |

6,8 |

8,6 |

11,3 |

Zmiana kapitału obrotowego |

-1,9 |

-4,3 |

-5,4 |

-5,3 |

-5,7 |

-5,6 |

-5,3 |

-4,8 |

-4,1 |

-3,7 |

-3,7 |

ETAP I : FCF |

|

|

|

|

|

|

|

|

|

|

|

FCF 3,8+3,6-1,9-1,9=3,6 |

3,6 |

0,8 |

0,4 |

3,9 |

3,7 |

9,3 |

3,7 |

5,7 |

4,7 |

4,2 |

2,9 |

NOPLAT

6,5 |

7,4 |

8,5 |

9,5 |

10,3 |

10,9 |

11 |

11,1 |

11,5 |

12 |

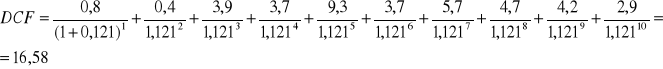

WACC w całym okresie jest stały i wynosi 12,1%, zaś tempo wzrostu po okresie szczegółowej prognozy 1%.

określenie FCF

ETAP II określenie WACC

WACC= 12,1=0,121

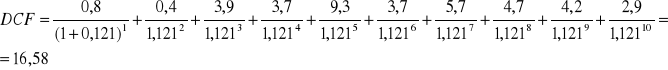

określenie DCF ( prognoza od 2005 roku; 2004 jest rokiem historycznym - nie bierzemy pod uwagę)

określenie wartości rezydualnej RV

obliczenie wartości całkowitej przedsiębiorstwa CV =DCF+ RV

FCF |

0,8 |

0,4 |

3,9 |

3,7 |

9,3 |

3,7 |

5,7 |

4,7 |

4,2 |

2,9 |

|

|

|

|

|

|

|

|

|

|

|

POTĘGA |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

1,121 |

1,256641 |

1,408695 |

1,579147 |

1,770223 |

1,98442 |

2,224535 |

2,493704 |

2,795442 |

3,133691 |

0,8/1,121= |

0,713649 |

0,318309 |

2,768521 |

2,343038 |

5,253574 |

1,864524 |

2,562333 |

1,884747 |

1,502446 |

0,925426 |

|

|

|

|

|

|

|

|

|

|

|

DCF SUMA |

20,13657 |

|

|

|

|

|

|

|

|

|

Suma zdyskontowanych przepływów pieniężnych wynosi 16,58 mln

(MI WYSZŁO 20,14)?

CV=16,58+8,42=25

Odp. Całkowita wartość przedsiębiorstwa wynosi 25 mln

Przykład

Przepływy pieniężne w kolejnych latach wynoszą ( mln)5,2; 4,8; 5,1; 5,4; WACC w całym okresie prognozy wynosi 8% a tempo wzrostu przepływów pieniężnych po okresie szczegółowej prognozy wynosi 0,8%. Wyceń firmę metodą dochodową.

ETAP 1 - obliczenie FCF

FCF1=5,2

FCF2=4,8

FCF3=5,1

FCF4=5,4

ETAP 2- obliczenie WACC

WACC=8%=0,08

ETAP 3 - obliczenie DCF

![]()

Ważne liczyć w ciągu i zwracać uwagę na zaokrąglenia a także na jednostki ( kalkulator matematyczny yx - dana liczba do potęgi x)

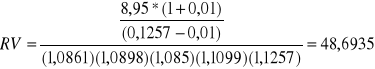

ETAP 4 -obliczanie RV

ETAP 5 - obliczanie CV= DCF+ RV

CV=16,95+55,57=72,52

Odp. Całkowita wartość przedsiębiorstwa wynosi 72,52 mln

Zad. 1

Ustal wartość firmy dla której wyniki finansowe za 2006 rok oraz prognozy na najbliższe 5 lat przedstawiono w tabeli. Kapitał akcyjny firmy tworzy 400 tys. akcji zwykłych. Założono także że tempo wzrostu FCF po okresie prognozy wynosić będzie 1%. Opodatkowanie EBIT 19% - koszty odsetkowe są niższe od zysku operacyjnego ( by zastosować tarcze podatkową)

W mln |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

sprzedaż |

89,5 |

91,2 |

93,6 |

95,2 |

96,7 |

97,4 |

EBIT |

7,8 |

8,2 |

8,5 |

8,9 |

9,1 |

9,2 |

Zysk netto |

2,3 |

4,2 |

3,9 |

3,8 |

4,5 |

4,7 |

Kapitał własny |

12,1 |

12,3 |

13,8 |

15,1 |

15,5 |

15,9 |

Kapitał obcy |

34,2 |

35,6 |

39,7 |

41,2 |

40,5 |

39,9 |

Zapasy |

5,6 |

7,8 |

4,1 |

5,6 |

6,3 |

6,7 |

Należności krótko term |

14,2 |

15,3 |

17,8 |

15,9 |

13,2 |

13,1 |

Zobowiązania handlowe |

11,2 |

14,5 |

15,4 |

16,8 |

16,9 |

19,7 |

Amortyzacja |

0,5 |

0,6 |

0,5 |

0,8 |

0,7 |

0,4 |

Nakłady inwestycyjne |

1,5 |

0,2 |

0,9 |

2,6 |

2,1 |

1,4 |

Wypłacone dywidendy |

1,2 |

2,1 |

2,7 |

2,6 |

3,4 |

4,1 |

Koszty finansowe odsetki |

2,3 |

2,5 |

2,6 |

2,7 |

3,4 |

3,6 |

|

2007 |

2008 |

2009 |

2010 |

2011 |

Zysk operacyjny EBIT |

8,2 |

8,5 |

8,9 |

9,1 |

9,2 |

Podatek 19% =8,2*0,19 |

1,558 |

1,615 |

1,691 |

1,729 |

1,75 |

NOPLAT =8,2-podatek |

6,64 |

6,88 |

7,21 |

7,37 |

7,45 |

Amortyzacja |

0,6 |

0,5 |

0,8 |

0,7 |

0,4 |

Wydatki inwestycyjne (In minus) |

0,2 |

0,9 |

2,6 |

2,1 |

1,4 |

Zmiana kapitału obrotowego : |

-2,2+(-1,1)+3,3=0 |

+2,1 |

+1,8 |

+2,1 |

+2,5 |

a) zmiana zapasów= 5,6-7,8 =-2,2 |

-2,2 |

+3,7 |

-1,5 |

-0,7 |

-0,4 |

b) zmiana należności któtkoterm =14,2-15,3=-1,1 |

-1,1 |

-2,5 |

+1,9 |

+2,7 |

+0,1 |

c) zmiana zobowiązań handlowych |

+3,3 |

+0,9 |

+1,4 |

+0,1 |

+2,8 |

ETAP I - OKREŚLENIE FCF |

|

|

|

|

|

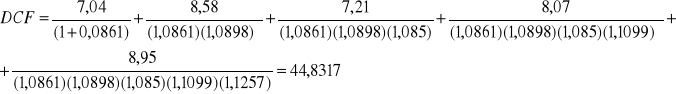

FCF =6,64+0,6-0,2+0 |

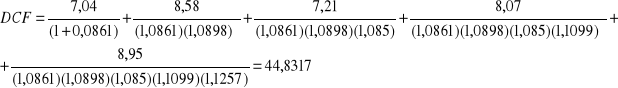

7,04 |

8,58 |

7,21 |

8,07 |

8,95 |

ETAP II - Określenie WACC

![]()

Kap własny |

12,3 |

13,8 |

15,1 |

15,5 |

15,9 |

Kap obcy |

35,6 |

39,7 |

41,2 |

40,5 |

39,9 |

Kapitały razem |

47,9 |

53,5 |

56,3 |

56 |

55,8 |

UDZIAŁ kapitału własnego 12,3/47,9 =0,2568= 25,68% |

25,68% |

25,79% |

26,82% |

27,68% |

28,49% |

Udział kapitału obcego 35,6/47,9=0,7432=74,32% |

74,32% |

74,21% |

73,18% |

72,32% |

71,51% |

|

|

|

|

|

|

Koszty finansowe => odsetki |

2,5 |

2,6 |

2,7 |

3,4 |

3,6 |

Koszt kapitału obcego 2,5/35,6=0,0702=7,02% |

7,02% |

6,55% |

6,55% |

8,40% |

9,02% |

|

|

|

|

|

|

Wypłata dywidendy |

2,1 |

2,7 |

2,6 |

3,4 |

4,1 |

Koszt kapitału własnego |

0,1707=17,07% |

19,57% |

17,22% |

21,94% |

25,79% |

|

|

|

|

|

|

WACC=0,7432*7,02%* *0,81+0,2568*17,07%=8,61% W liczbie 8,61/100=0,0861 |

8,61

0,0861 |

8,98 |

8,5 |

10,99 |

12,57 |

ETAP III - OBLICZANIE DFC

ETAP IV - obliczanie RV

ETAP V - obliczanie CV = DCF+RV

CV=48,69+44,87=93,56 mln

ETAP VI - obliczanie wartości akcji

![]()

Odp. Wartość przypadająca na jedną akcję wynosi 233,9 zł

Metody mieszane uwzględniają metodę dochodową i majątkową, nie mają racjonalnej interpretacji ekonomicznej i są wykorzystywane jako metody pomocnicze.

1 metoda - średniej wartości , w której wartość jest średnią arytmetyczną z wyceny majątkowej i dochodowej= metodą schmalenbach

![]()

Wd - wartość dochodowa Wm - wartość majątkowa

Przykład

Wyceń firmę metodą schmalenbacha, jeżeli wartość majątku wynosi 150 tys. a wartość dochodowa 230 tys.

![]()

odp. 190 tys

2. metoda szwajcarska, która zakłada wyższy udział wartości dochodowej w wycenie

![]()

Wd - wartość dochodowa

Wm - wartość majątkowa

Przykład

Wyceń firmę metodą szwajcarską, jeżeli wartość majątku wynosi 150 tys. a wartość dochodowa 230 tys.

![]()

odp. 203,3 zł

3. trzecia metoda z zyskiem dodatkowym, w której wartość majątkową powiększa się o krotność przewidywanego zysku.

![]()

n*Z - n krotność zysku

Przykład - wyceń firmę jeżeli wartość majątkowa wynosi 122 tys a prognozowany dla 3 kolejnych okresów zysk wynosi 12tys

CV=122+3*12=158 tys. odp. 158 tys.

17

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Wyszukiwarka

Podobne podstrony:

2014 03 30 Metody Wyceny Przedsiębiorstw ćwiczenia zadanieid 28536

Metody wyceny przedsiębiorstw

metody wyceny przedsiebiorstw 2

zad metody wyceny przedsiębiorstwa, metody wyceny przedsiębiorstwa

Metody Wyceny Przed, MWTODY WYCENY PRZEDSIĘBIORSTW

zeszyt z zadaniami o metody wyceny przedsiębiorstwa

Mieczysław Kufel Metody wyceny przedsiębiorstw

Wykład 8 VBM Metody wyceny wartości przedsieb 07 05 13

metody wyceny przedsiębiorstw

2014 03 30 Metody Wyceny Przedsiębiorstw ćwiczenia zadanie

rozne-metody-w-przedszkolu, APS - studia magisterskie, Pedagogika przedszkolna - II stopnia, I rok I

egzamin metodyka wychowania przedszk, studia, II rok Pedagogiki

Misja - przepisana w Word 2003, Studia, Metodyka nauczania przedsiębiorczości

więcej podobnych podstron