Strona 1

Istota kontraktów terminowych i możliwości zarządzania finansami przedsiębiorstwa przy ich udziale.

2009-05-18 21:50:43

http://www.zti.com.pl/instytut/pp/referaty/ref28_full.html

mgr Paweł Krasiński

Istota kontraktów terminowych i możliwości zarządzania finansami

przedsiębiorstwa przy ich udziale.

Wstęp

Rozpoczęte nowe stulecie niesie z sobą nowe wyzwania i problemy. Jednym z najważniejszych problemów, przed którym

stoi obecnie każde przedsiębiorstwo, jest wzrastający poziom zmienności warunków funkcjonowania. Ta niestałość,

charakterystyczna dla gospodarki rynkowej, będzie w przyszłości podlegać jeszcze większym wahaniom. Z tego też względu,

podmioty, które chcą przetrwać na rynku, muszą stale doskonalić się, szukać coraz nowszych i lepszych metod i technik

zarządzania.

Owe techniki i metody związane są nieodłącznie z każdą dziedziną działalności przedsiębiorstwa. Jednakże niewątpliwie

jedną z najważniejszych, a być może najważniejszą sferą działań każdej firmy, są finanse. To przecież one mają wpływ na

poziom stosowanej technologii produkcji, dobór pracowników, czy poziom wydatków na marketing. Od wielu lat sfera

finansów zajmuje nie tylko naukowców, ale i praktyków gospodarki. Poszukują oni wspólnie rozwiązań w postaci zbioru

technik i narzędzi, które wsparłyby bardziej efektywne gospodarowanie zasobami finansowymi, posiadanymi przez

przedsiębiorstwo. Jednym z takich narzędzi efektywniejszej alokacji zasobów są kontrakty terminowe.

Kontrakty terminowe jako nowe instrumenty finansowe pojawiły się na polskim rynku kapitałowym zaledwie przed pięcioma

laty, jako następstwo dostosowywania warunków funkcjonowania polskiego systemu gospodarczego do standardów

europejskich. Początkowo inwestorzy patrzyli na nie dość nieufnie, jak na każdą nowość, ale w dość krótkim czasie zyskały

na popularności, ze względu na potencjalne korzyści, które z sobą niosły. Obecnie odgrywają one dość ważną rolę na rynku

kapitałowym, stając się jego nieodłącznym elementem.

Celem niniejszego opracowania jest przedstawienie istoty instrumentów pochodnych, jako alternatywnego sposobu lokaty

kapitału oraz jako sposobu zabezpieczania już posiadanych, bądź w przyszłości otrzymanych zasobów. Artykuł zawiera także

bardzo krótką charakterystykę pochodnych, jednakże z oczywistych względów, podjęto dokładniejszą prezentację jedynie

kontraktów terminowych, które na polskiej giełdzie mają znaczny udział na rynku giełdowym pod względem obrotów i

wartości transakcji. Mimo to, są one rzadziej wybierane przez inwestorów, jako możliwość lokaty kapitału, ponieważ nie są

oni przekonani do derywatów jako inwestycji alternatywnej. Uważa się bowiem, że inwestycja w kontrakty może być

dokonywana jedynie przez inwestorów o bardzo dużym doświadczeniu, a futuresy są formą ryzykownej gry hazardowej,

podobnej do ruletki, czy pokera.

Artykuł ten ma zatem na celu przybliżenie czytelnikowi problematyki związanej z kontraktami i pokazanie, że także w tym

segmencie rynkowym, można osiągać zyski przy akceptowalnym przez inwestora poziomie ryzyka. A korzyści z ich

stosowania mogą być dyskontowane nie tylko przez podmioty finansowe (banki, czy fundusze), ale także przez firmy

produkcyjne, czy handlowe. Ich stosowanie umożliwia kontrolę nad kosztami, zwłaszcza w przypadku eksportu towarów lub

importu surowców. W przypadku firm tego typu, nawet niewielkie wahania kursów walut, mogą doprowadzić do

zmniejszenia rentowności kontraktu, bądź nawet do poniesienia na nim strat. Z tego właśnie względu ich znaczenie w

przyszłości na polskim rynku kapitałowym będzie w przyszłości wzrastać.

Historyczne podstawy funkcjonowania kontraktów terminowych

Powstanie i rozwój instrumentów pochodnych (derywatów) wywołany był przez dynamiczny rozwój handlu, jaki miał miejsce

w Europie czterysta lat temu. Pierwszy sygnał dla jego europejskiego rozwoju dała giełda w Amsterdamie, gdzie w roku 1605

po raz pierwszy rozpoczął się handel opcjami (prawami do kupna, bądź sprzedaży tzw. instrumentu bazowego). Wówczas

instrumentem bazowym były akcje, które należały do nowo powstałej Zjednoczonej Kompanii Holendersko - Indyjskiej.

Równolegle rozwijał się rynek terminowy na zabezpieczenie handlu tulipanami (względnie cebulkami tulipanów). W praktyce

polegało to na tym, że hodowcy i eksporterzy roślin wykorzystywali jedynie możliwość, by zabezpieczyć się przed stratą

załadunku z cennymi cebulkami tulipanów w wyniku katastrofy morskiej i po to, by z góry ustalić cenę sprzedaży jednej

cebulki. W przypadku utraty statku hodowcy wykorzystywali swoją opcję, wypełniając warunki kontraktu. W ten sposób

powstały zaczątki hedgingu, jako sposobu zabezpieczenia dochodów. Pomysł zabezpieczania się przed ewentualnymi

stratami na danej transakcji doprowadził do ożywienia spekulacji, do wzrostu wartości obrotów i znaczenia tego typu

transakcji.

Najbardziej dynamiczny okres rozwoju instrumentów pochodnych w Europie przypada na drugą połowę XX wieku, ale

oczywiście ich historia jest znacznie dłuższa, wykraczająca daleko poza XVII - wieczną Europę. Najstarsza wzmianka na

temat instrumentów pochodnych pochodzi z dzieł Arystotelesa sprzed 2400 lat. Bardziej współczesne źródła wspominają o

XVII wiecznej Japonii. Jednakże te daty można jedynie uznać za prapoczątki prawdziwego rynku terminowego. Dopiero w

połowie XIX wieku na znacznie szerszą skalę rozwinął się rynek terminowy w Stanach Zjednoczonych, gdzie rozpoczęto

handel kontraktami terminowymi na zboże, jednakże dopiero wprowadzenie kontraktów na instrumenty finansowe na

początku lat 70. ubiegłego stulecia, wywołało olbrzymi wzrost znaczenia rynku amerykańskiego i doprowadziło do tego, że

odgrywa on obecnie najważniejszą rolę w całym systemie światowego rynku terminowego. W Polsce natomiast podstawy

prawne dla funkcjonowania rynku kontraktów terminowych zostały utworzone na początku 1997 roku. Jednakże ich pierwsze

notowania na Giełdzie Papierów Wartościowych w Warszawie miały miejsce dopiero rok później. Na początku ich znaczenie

było marginalne, gdyż zaistniały trudności natury technicznej ale z wolna inwestorzy przekonywali się do nowego typu

instrumentu.

Dopiero wprowadzenie kontraktów na WIG20 ożywiło bardzo rynek polskich kontraktów terminowych. Obecnie notowane są

kontrakty terminowe na waluty (dolara amerykańskiego i EURO), indeksy giełdowe oraz akcje spółek giełdowych (TP S.A. ,

Elektrim, PKN Orlen).

Pojęcie kontraktu terminowego i jego najważniejsze cechy

Kontrakt terminowy (futures) jest niczym innym jak umową między dwiema stronami, z której jedna zobowiązuje się do

kupna, a druga do sprzedaży w ściśle określonym terminie w przyszłości i po ściśle określonej cenie w momencie zawierania

kontraktu , w określonej ilości wystandaryzowanego instrumentu bazowego.

Z definicji tej zatem wynika, że między obiema stronami istnieje zobowiązanie, a nie prawo, jak w przypadku opcji. Tym

głównie kontrakty terminowe różnią się od opcji. Zakup lub sprzedaż kontraktu na giełdzie nosi nazwę otwarcia pozycji. Jeśli

inwestor pragnie wycofać się z inwestycji w dany kontrakt, musi zająć pozycję przeciwstawną (Glattstellung), co oznacza

sprzedaż takiej samej ilości kontraktów o tym samym terminie wygaśnięcia (w przypadku wcześniejszego zajęcia pozycji

długiej) lub zakup takiej samej ilości kontraktów o tym samym terminie wygaśnięcia kontraktu (w przypadku uprzedniego

zajęcia pozycji krótkiej). Termin wykonania kontraktu jest precyzyjnie ustalony w przypadku kontraktów typu europejskiego.

Realizacja kontraktu jest możliwa tutaj jedynie w ściśle określonym dniu. Nabycie kontraktów typu amerykańskiego, pozwala

na pewną dowolność, tzn. można wykonać kontrakt przez cały okres ważności instrumentu, aż do momentu jego

zapadalności. W Polsce funkcjonują jak do tej pory kontrakty typu europejskiego, co oznacza ich wykonanie w precyzyjnie

określonym dniu.

Kolejnym ważnym pojęciem w przypadku kontraktów terminowych jest instrument bazowy. Instrumentami bazowymi mogą

być papiery wartościowe, kursy walut, poziom stóp procentowych, indeksy giełdowe, towary lub inne instrumenty

Strona 2

Istota kontraktów terminowych i możliwości zarządzania finansami przedsiębiorstwa przy ich udziale.

2009-05-18 21:50:43

http://www.zti.com.pl/instytut/pp/referaty/ref28_full.html

terminowe, czyli instrumenty stanowiące pokrycie dla szczególnych praw z papierów wartościowych.

Wszystkie kontrakty terminowe dostępne na giełdzie mają szczegółowo określone następujące cechy:

dzień wygaśnięcia (dzień wykonania kontraktu, czyli moment jego wykupu lub sprzedaży podany w standardzie),

miesiąc wykonania,

sposób dokonania rozliczenia, co nazywane zostało standaryzacją, która została opracowana przez Radę Giełdy w

celu ujednolicenia zasad obrotu tymi instrumentami.

Dla każdego inwestora istotna jest wysokość tzw. ceny umownej, zwaną również ceną wykonania lub ceną bazową

( Ausübungspreis, exercise / strike price). Jest ona bowiem brana pod uwagę w przypadku ustalenia kwoty rozliczenia (zysk

lub strata dla inwestora). Aby ustalić ją wykorzystuje się cenę (kurs) instrumentu bazowego na rynku kasowym. Jest to

zatem różnica między ceną umowną a kursem wartości bazowej na dany moment. Dla precyzyjnego ustalenia rentowności

inwestycji należy wziąć pod uwagę koszt nabycia kontraktu na rynku terminowym. Koszt ten stanowi kurs (cena)

instrumentu terminowego.

Dodatkowo na wysokość osiągniętego zysku lub straty wpływa fakt, w jaką strategię inwestycyjną wybrał inwestor. W

przeciwieństwie do opcji i warrantów, gdzie można mówić o czterech podstawowych pozycjach (Grundpositionen), jakie są

możliwe do zajęcia, inwestycja w financial futures dostarcza dwóch podstawowych pozycji: future long i future short. Każda z

nich niesie dla inwestora szansę lub zagrożenie. Zależy to od wahań notowań instrumentu bazowego. Mówi się, że posiadacz

kontraktu zajął długą pozycję, podczas gdy osoba, która taki kontrakt sprzedała (Stillhalter) zajęła pozycję krótką. Zgodnie z

tym przyjęła się także i inna terminologia: Nabywca otwiera "długą pozycję", natomiast sprzedający kontrakt otwiera

"pozycję krótką".

Przez zajęcie pozycji długiej (future long) kupujący zobowiązuje się do zakupu wartości bazowej po z góry ustalonej cenie.

Nabywca oczekuje zatem w czasie ważności kontraktu wzrostu kursu instrumentu bazowego.

Pozycja krótka na kontraktach (future short) oznacza, że sprzedający ma obowiązek dostarczenia instrumentu bazowego po

z góry określonej cenie wykonania. Sprzedający ten kontrakt oczekuje, że w okresie ważności kontraktu ceny instrumentu

bazowego będą spadać.

Inwestor, zajmujący długą pozycję (long-position) zyskuje, gdy wartość bazowa przekracza cenę bazową. O zarobku mówić

można dopiero wtedy, gdy ta różnica jest większa, niż koszty kontraktu (cena kontraktu powiększona o koszty dodatkowe).

Posiadacz kontraktu kupna bierze udział w zyskach na wzroście wartości bazowej, ale z drugiej strony ma on także możliwość

osiągnięcia ponadproporcjonalnych strat. Obok kontaktów futures, którymi obraca się na regulowanych giełdach

terminowych, istnieją jeszcze kontrakty typu forward, które działają na podobnej zasadzie jak futuresy, z tą jedną różnicą, że

w ich przypadku nie istnieje centralna giełda dla obrotu nimi. Kontrakty forward zawiera się poprzez bezpośrednie

negocjacje. Dotyczą one głównie kontraktów walutowych w transakcjach między bankami. Każdy kontrakt jest negocjowany

indywidualnie, nie ma standaryzacji, jaka istnieje w przypadku transakcji futures, nie ma także takich gwarancji, jak przy

obrocie giełdowym, ale dzięki zaufaniu obu stron, że warunki kontraktu zostaną dotrzymane, dochodzi do zawarcie transakcji

tego typu.

W Polsce rynek ten funkcjonuje praktycznie na płaszczyźnie międzybankowej. Podobnie jest na rozwiniętych rynkach

europejskich i amerykańskich, gdzie obraca się nimi na duża skalę i przy zachowaniu wysokiej płynności. Tabela numer 1

zamieszczona poniżej prezentuje najważniejsze różnice między kontraktami forward i futures.

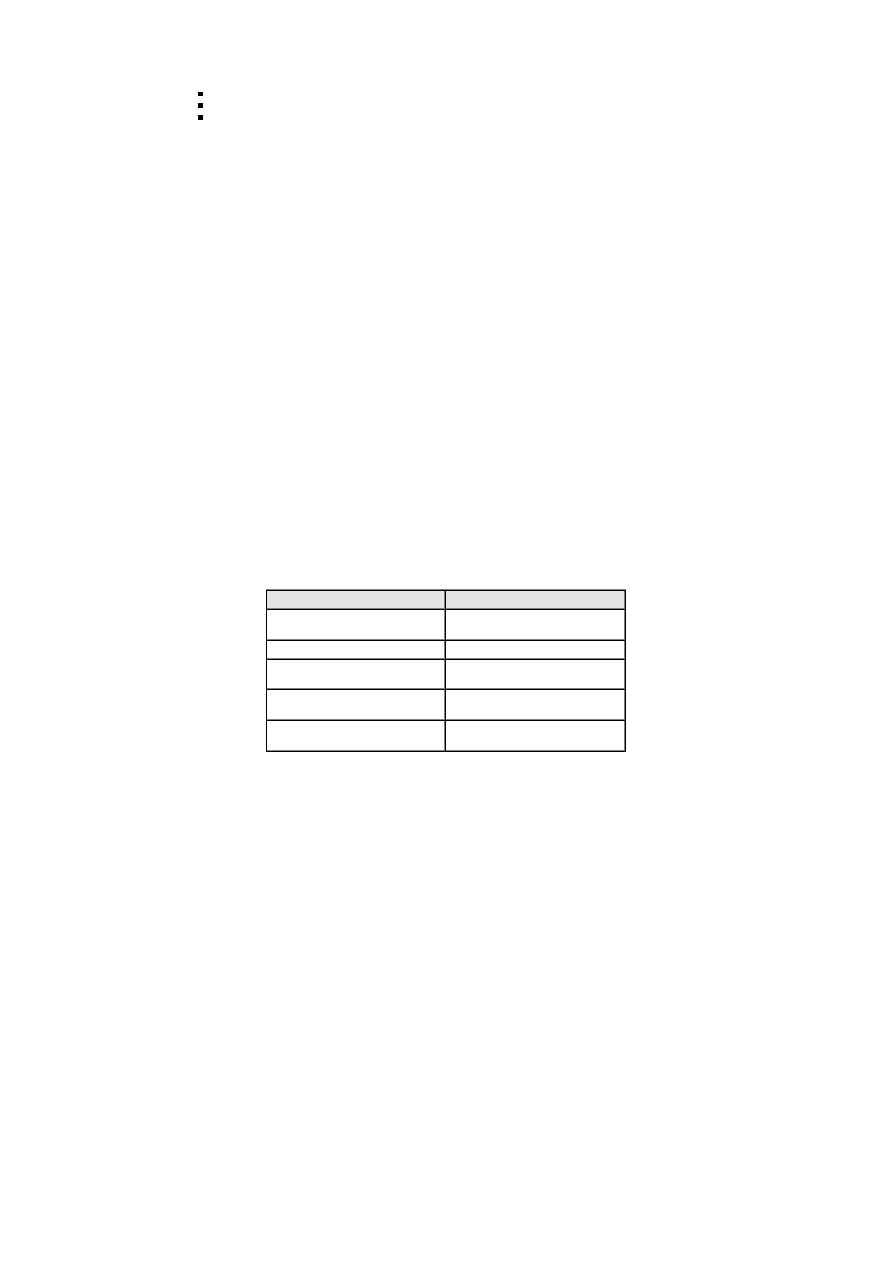

Tab. 1: Różnice między kontraktami forward i futures

Kontrakt forward

Kontrakt futures

Prywatna umowa między dwiema

stronami

Przedmiot obrotu giełdowego

Brak standaryzacji

Kontrakty wystandaryzowane

Zwykle jedna określona data dostawy

Przedział dat, w którym możliwa jest

dostawa

Rozliczany na zakończenie ważności

kontraktu

Rozliczany codziennie

Zwykle dochodzi do dostawy lub

końcowego rozliczenia gotówkowego

Zwykle zamknięcie pozycji przed

nadejściem terminu realizacji

Źródło: J. Hull, Kontrakty terminowe i opcje. Wprowadzenie, Wydawnictwo WIG PRESS, Warszawa 1997, s. 45

Kontrakt terminowy definiuje się zatem jako forward, jeżeli jego warunki są uzgodnione indywidualnie między stronami, nie

stanowi podstawy do kontraktu obracanego na giełdzie i nie podlega procesowi porównywania z rynkiem (marking to

market), jego zawarcie wiąże się z określoną działalnością gospodarczą obu stron oraz nie jest oferowany w formie

publicznej sprzedaży.

Funkcjonowanie rynku kontraktów terminowych

Bardzo ważną cechą kontraktów terminowych, odróżniających je od innych instrumentów rynku kasowego, jest istnienie

początkowego depozytu zabezpieczającego (initial margin). Jest to kwota (liczona jako procent od wartości kontraktu), jaką

inwestor musi wnieść (wpłacić) na rachunek w biurze maklerskim, by kupić, bądź sprzedać kontrakt (otworzyć, bądź zamknąć

pozycję).. Nie trzeba zatem pokrywać całej wartości inwestycji, tylko pewną jej część (około 5 -8 %) . W ten sposób

wykorzystuje się zjawisko dźwigni finansowej (Hebel, leverage effect) , która z jednej strony zwielokrotnia zyski, ale z drugiej

strony - także straty . Obok początkowego depozytu zabezpieczającego istnieje również depozyt minimalny (rozliczeniowy -

maintenance margin), którego wartość jest ustalana przez Komisję Papierów Wartościowych i Giełd (KPWiG). Jest to kwota,

jaką inwestor musi posiadać na swoim rachunku. Stanowi ona bowiem gwarancję wykonania transakcji na wypadek

poniesienia strat.

Każdego dnia giełdowego, w czasie którego są ustalane kursy kontraktów terminowych, rachunek inwestora jest obciążany

odpowiednią kwotą, bądź na jego rachunek jest przelewana odpowiednia kwota. Operacja tego typu nosi nazwę równania do

rynku (marking to market) i polega na sprawdzaniu, czy depozyty zgromadzone na rachunkach inwestycyjnych są

wystarczające w stosunku do aktualnej sytuacji rynkowej. W sytuacji, gdy wartość depozytu spadnie poniżej wartości

minimalnej, inwestor jest wzywany przez biuro maklerskie do uzupełnienia depozytu (margin call), jeśli tego nie zrobi, jego

pozycja zostaje automatycznie zamknięta.

Proces równania do rynku odbywa się każdego dnia, każdego dnia sprawdzany jest poziom depozytów zabezpieczających na

rachunkach inwestorów, każdego dnia na konto KDPW przelewane są kwoty zabezpieczeń. W ten sposób są zabezpieczane

interesy stron transakcji i każdy może być pewien, że druga strona dotrzyma warunków transakcji.

Możliwości inwestycji w kontrakty terminowe

Kontrakty terminowe mogą być stosowane nie tylko przez podmioty finansowe, takie jak banki, czy fundusze inwestycyjne,

ale również przez większe firmy produkcyjne lub handlowe. Nadrzędnym celem, któremu przyświeca istnienie tego typu

narzędzi na rynku terminowym, jest chęć ograniczania ryzyka przez jedne podmioty i przenoszenie go na inne, które skłonne

są go przejąć w nadziei osiągnięcia zysku z jego przejęcia. Temu celowi służą właśnie metody działania na rynku

terminowym - hedging, arbitraż i spekulacja.

Strona 3

Istota kontraktów terminowych i możliwości zarządzania finansami przedsiębiorstwa przy ich udziale.

2009-05-18 21:50:43

http://www.zti.com.pl/instytut/pp/referaty/ref28_full.html

Hedging jest działaniem polegającym na zabezpieczeniu się przed niepożądanymi zmianami cen instrumentów finansowych

(akcji, stóp procentowych, walut itp.). Jego istota polega na wykorzystaniu transakcji na rynku terminowym do ograniczenia

ryzyka niekorzystnych zmian cen na rynku kasowym. W tym celu podmioty, które chcą się zabezpieczyć (hedgers), zawierają

tylko tyle kontraktów futures, aby zrównoważyć wartość istniejącej obecnie, bądź otwieranej w przyszłości pozycji na rynku

kasowym. Transakcja na kontraktach ma charakter przeciwstawny do transakcji kasowej, dlatego strata na jednej transakcji

jest kompensowana zyskiem z drugiej. O tym na ile efektywny jest hedging decyduje kształtowanie się bazy, czyli różnicy

między ceną notowaną na rynku kasowym a ceną z rynku terminowego. Jeśli obie ceny zmieniają się równolegle, czyli baza

jest stała, to wtedy możliwe jest całkowite wyeliminowanie ryzyka na rynku kasowym. Taka sytuacja w rzeczywistości zdarza

się niezwykle rzadko, dlatego w praktyce efekt transakcji zabezpieczającej (zysk, bądź strata) zależy od skali i kierunku

zmiany bazy.

Za pośrednictwem transakcji futures dokonuje się transformacji ryzyka . Ryzyko zmian cen na rynku kasowym, przeobraża

się w ryzyko zmiany bazy, które z reguły jest mniejsze i łatwiejsze do przewidzenia, niż wahania cen na rynku kasowym.

Istnieją dwa podstawowe rodzaje hedgingu : sprzedażowy (selling hedge, short hedge) i zakupowy (buying hedge, long

hedge). Inwestor, który pragnie zabezpieczyć się przed ryzykiem spadku cen, wybiera hedging sprzedażowy. Aby to

osiągnąć, zajmuje pozycję krótką (short position) na rynku terminowym, czyli sprzedaje kontrakty na ten sam instrument

finansowy, który posiada lub który chce nabyć w przyszłości, aby ograniczyć w ten sposób ryzyko spadku cen na rynku

kasowym na ten instrument. W odpowiednim momencie następuje likwidacja otwartej pozycji, czyli zakup identycznych

kontraktów futures. Jeśli w tym czasie ceny na rynku kasowym obniżyły się, to straty z tego tytułu są kompensowane przez

zyski na rynku terminowym. Hedging sprzedażowy jest chętnie stosowany przez producentów, którzy chcą zabezpieczyć

sobie minimalny poziom dochodów. Producent zboża może już na początku roku sprzedać kontrakt terminowy na dostawę

zboża, zapewniając sobie stałą cenę za dostarczone ziemiopłody. Jeśli cena na nie na rynku kasowym spadnie, wówczas

rolnik zrealizuje kontrakt, jeśli ceny na rynku kasowym będą korzystniejsze, otworzy pozycję przeciwstawną, czyli zamknie

pozycję, sprzedając swe produkty na rynku kasowym. Niezależnie od ruchów cenowych osiągnie stały, z góry wiadomy

dochód, co odgrywa bardzo istotną rolę przy późniejszym planowaniu na przykład inwestycji.

Z kolei hedging zakupowy używa się dla zabezpieczenia się przed ryzykiem wzrostu cen. Inwestor zajmuje pozycję długą

(long position) przez kupno kontaktów futures, by zmniejszyć ryzyko wzrostu cen istniejącej lub otwartej w przyszłości

pozycji na rynku kasowym. Pozycja na rynku terminowym jest później zamykana przez sprzedaż identycznych kontraktów

terminowych. Jeśli na rynku kasowym ceny wzrosną, to straty z tego tytułu kompensowane są zyskami z rynku terminowego.

Aby lepiej zrozumieć istotę hedging zakupowego zostanie on przedstawiony na przykładzie importera, który podpisuje

kontrakt na dostawę jakiegoś towaru z odroczonym terminem płatności. Kontrakt na zakup powiedzmy sprzętu

elektronicznego, pochodzącego z Niemiec ma wartość 50.000 EURO. W dniu podpisywania kontraktu, tj. 11. października

2001 średni kurs EURO w NBP wynosił 3,7517 PLN. Termin płatności za dostarczony towar upływa 11. grudnia 2001.

Jednocześnie polski importer podpisał umowę z hurtownią elektroniki i za dostarczony sprzęt ma otrzymać 11. grudnia 2001

kwotę równą 200.000 PLN. Przy teoretycznym założeniu, że kurs złotego nie zmieni się, dochód importera z tego kontraktu

powinien wynieść:

200.000 - (50.000*3,7517) = 12.415 PLN

Sytuacja takiego samego kursu wymiennego złotego w stosunku do EURO jest bardzo mało prawdopodobna, jak widać z

obliczeń, jeśli kurs ten wzrośnie do poziomu powyżej 4 złotych za EURO, wówczas importer poniesie straty. Importer

elektroniki może też postąpić w ten sposób, że 11. października kupi 50.000 EURO i będzie je trzymać do momentu zapłaty

za dostarczony towar. Takie rozwiązanie jest jednak niekorzystne z finansowego punktu widzenia (dwumiesięczne

blokowanie pieniędzy na niskooprocentowanym rachunku walutowym), z drugiej zaś strony nie istnieje zbyt wiele firm

handlowych, które stać na tak długie zamrożenie gotówki. Zwykle płatności są realizowane w dniu wymagalności, bądź

nawet coraz częściej długo po nim. Dlatego też idealnym rozwiązaniem między innymi dla firm tego typu jest wykorzystanie

kontraktów terminowych, w tym przypadku na EURO, o grudniowej zapadalności (FEURZ1).

Firma, która chce zabezpieczyć swoją pozycję na EURO kupuje kontrakty na EURO, aby w ten właśnie sposób zabezpieczyć

swoje przyszłe zyski. W dniu podpisania kontraktu kurs kontraktu futures na EURO z terminem wygaśnięcia w grudniu 2001 i

ceną wykonania (realizacji kontraktu) wynosił 3,83 PLN za EURO. Jeden kontrakt na EURO opiewa na kwotę 10.000 EURO, w

związku z czym, by zabezpieczyć całą swoją pozycję wynoszącą 50.000 EURO, należy kupić pięć kontraktów.

Kupując kontrakty na EURO importer zyskuje pewność, że będzie mógł nabyć 50.000 EURO po cenie 3,83 PLN, co w sumie

da wartość całego kontraktu równą 191.500 PLN. Ale rynek terminowy ma tę przewagę nad kasowym, że nie trzeba

inwestować całej kwoty, tylko pewną jej cześć, tytułem tak zwanego depozytu zabezpieczającego. W przypadku futures na

EURO, początkowy depozyt zabezpieczający wynosi 5 % wartości transakcji przy uwzględnieniu dziennego kursu

rozliczeniowego kontraktu (kurs terminowy kontraktu na dany dzień, liczony jako średnia arytmetyczna z kursów transakcji w

ostatnich 20 minutach notowań danej serii kontraktów) , która w tym dniu wynosiła 3,755 PLN za EURO. . Zatem kwota,

którą inwestor musi początkowo unieruchomić na rachunku zajmując pozycję long furure na EURO wyniesie:

(50.000 * 3,830)* 5 % = 9575 PLN

Zatem faktyczny wydatek na dany moment (jeszcze nie koszt) związany z zabezpieczeniem całej transakcji wartej 191.500

PLN wyniesie jedynie 5,0 % całości transakcji. Duża, bo 8- groszowa różnica między ceną EURO na rynku kasowym i rynkiem

terminowym wskazuje na bardzo duże prawdopodobieństwo deprecjacji polskiej waluty. Ale niezależnie od wahań cen

rynkowych inwestor wie już w tej chwili, ile zarobi na tym kontrakcie. Tabela zamieszczona poniżej prezentuje wysokość

osiągniętego dochodu w zależności od ruchów cen walut na rynku kasowym w momencie wykonania kontraktu.

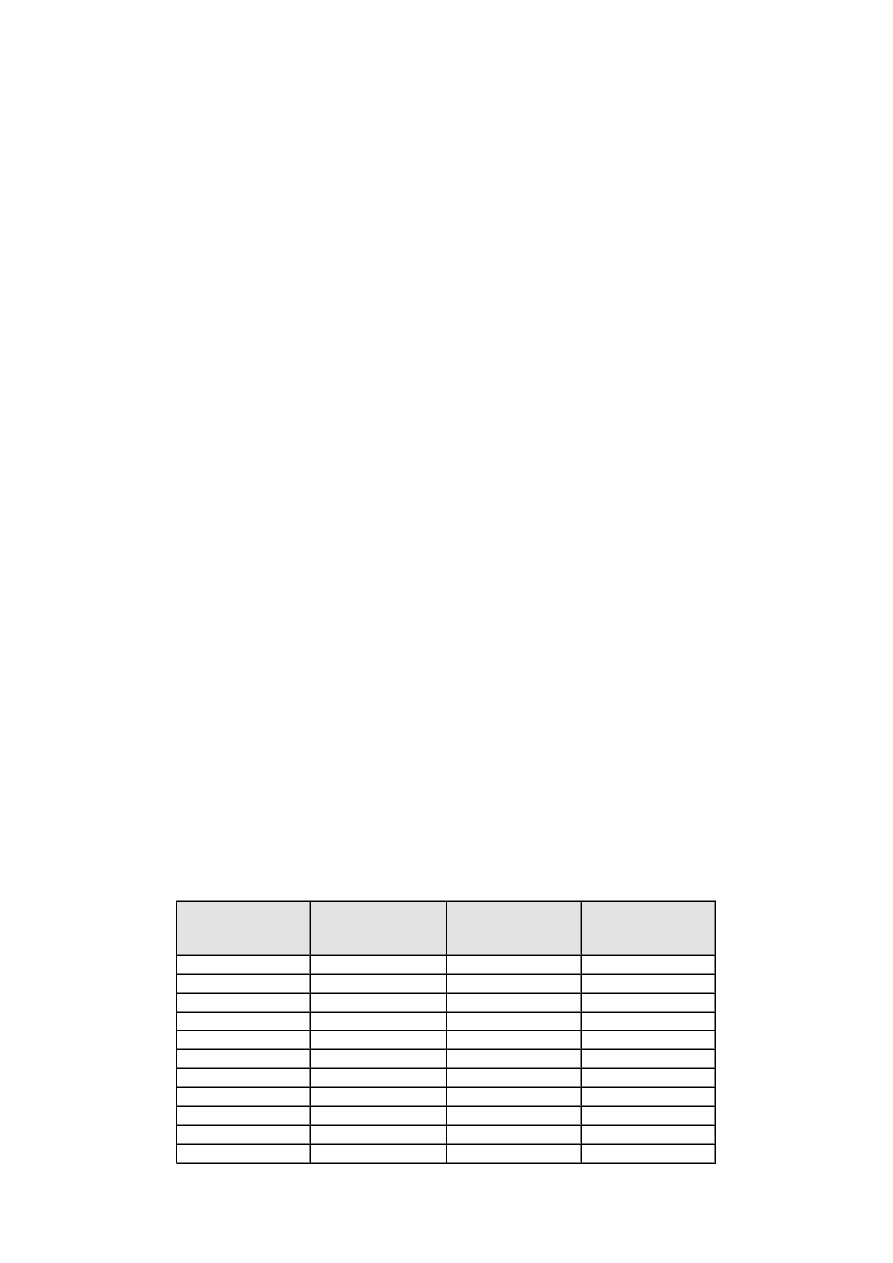

Tab. 2: Zestawienie wyników uzyskanych przez importera na przykładowej transakcji handlowej z wykorzystaniem hedgingu

zakupowego

Kurs EURO w dniu

płatności (kasa) (1)

Wynik na transakcji

(rynek kasowy)

(200000-50000*(1))

Wynik osiągnięty na

transakcji zabezp.

futures (50000*(1)

-191500)

Łączny wynik z obu

transakcji

3,50

25.000

-16.500

8.500

3,60

20.000

-11.500

8.500

3,70

15.000

-6.500

8.500

3,75

12.500

-4.000

8.500

3,80

10.000

-1.500

8.500

3,90

5.000

3.500

8.500

4,00

0

8.500

8.500

4,10

-5.000

13.500

8.500

4,20

-10.000

18.500

8.500

4,30

-15.000

23.500

8.500

4,40

-20.000

28.500

8.500

Źródło: Obliczenia własne

Strona 4

Istota kontraktów terminowych i możliwości zarządzania finansami przedsiębiorstwa przy ich udziale.

2009-05-18 21:50:43

http://www.zti.com.pl/instytut/pp/referaty/ref28_full.html

Koszt zabezpieczenia się w ten sposób jest znacznie niższy od zaciągnięcia kredytu i natychmiastowego zakupu dewiz. W

obliczeniach zamieszczonych powyżej nie zawarto kosztów transakcji, związanej z opłatami za rachunek i otwarcie pozycji.

Są to kwoty niewielkie i w tym przypadku wyniosłyby około 200 PLN za otwarcie i późniejsze zamknięcie pozycji w sumie na

10 kontraktach. Poza tymi opłatami transakcyjnymi importer, jak to już wcześniej wspomniano potrzebuje gotówki na

wstępny depozyt zabezpieczający do KDPW, który jest zwracany w dniu zamknięcia pozycji. Jeśli nawet importer

zdecydowałby się na pożyczenie ich z banku, to koszty takiej operacji będą znacznie niższe, niż gdyby pożyczał całą sumę.

Oczywiście kurs kontraktów może zmieniać się niekorzystnie dla importera. Zajął on długą pozycję w EURO, a zatem jego

spadek kursu będzie powodował konieczność uzupełniania depozytu zabezpieczającego. Otrzyma on wezwanie do

uzupełnienia depozytu, który spadł poniżej 3,6 % (jest to depozyt minimalny ustalany na podstawie dziennej ceny

rozliczeniowej, tj. kursu terminowego na dany dzień). Jeśli tego nie zrobi, biuro zamknie jego pozycję. W odwrotnej sytuacji,

to znaczy, gdy złoty będzie tracił na wartości na jego rachunek będzie codziennie przelewana kwota rozliczenia, powiększając

stan jego konta w biurze maklerskim, bez konieczności ponoszenia dodatkowych nakładów na zabezpieczenie. Ale końcowy

wynik całej tej operacji znany byłby z góry, bowiem ewentualne straty na rynku terminowym byłyby zniesione zyskami na

rynku kasowym, bądź odwrotnie, co jest wyraźnie widoczne w tabeli zamieszczonej powyżej.

O tym na ile efektywne będzie zastosowany w ten sposób hedging, decyduje wiele czynników. Są nimi analiza techniczna i

fundamentalna instrumentów rynku kasowego i terminowego, określenie ryzyka związanego z zabezpieczeniem pozycji,

dobór właściwego kontraktu, jego liczby do właściwego zabezpieczenia pozycji oraz terminu kontraktu.

Spekulacja jest przeciwieństwem hedgingu. Za podstawowy cel przy stosowaniu tej metody uznaje się osiąganie

ponadprzeciętnych zysków, oczywiście za cenę wysokiego ryzyka. Spekulant stara się przewidywać ceny instrumentów

finansowych, ale nie może wpływać na ich wysokość. Spekulant przejmuje na siebie to ryzyko, które większość inwestorów

stosujących hedging pragnie uniknąć. Inwestorzy działający w tym segmencie rynku, zawierają transakcje w celu osiągnięcia

zysku na zmianach cen instrumentów finansowych. Aby to osiągnąć, utrzymują otwarte pozycje na takich instrumentach

finansowych rynku terminowego, na których dostrzegają korzystne dla siebie trendy cenowe i w odpowiednim dla siebie

czasie likwidują pozycję z dużym zyskiem. W ten sposób świadomie narażają się na ryzyko, licząc na ponadprzeciętne zyski.

Strategia inwestycyjna spekulantów uzależniona jest od kierunku zmian cen i może być nakierowana zarówno na spadek, jak

i na wzrost cen instrumentów finansowych.

Gra na zniżkę (bear speculation) polega na sprzedaży kontraktów w nadziei na spadek ich cen oraz ponownym ich

odkupieniu w momencie, gdy ceny faktycznie spadły. Spekulacja na zwyżkę (bull speculation) polega na zakupie kontraktów

terminowych w oczekiwaniu na wzrost ich notowań, by sprzedać je z zyskiem, gdy ten wzrost faktycznie nastąpił.

Do podejmowania prób spekulacji zachęca niewielka wysokość zabezpieczenia w stosunku do wielkości kontraktu. Dzięki

efektowi dźwigni możliwe jest osiąganie wysokich zysków przy relatywnie minimalnym nakładzie kapitału. Kosztem tego jest

wysokie ryzyko poniesienia dotkliwych strat, gdy przewidywania odnośnie ruchów cen nie sprawdzą się. Aby zminimalizować

to ryzyko, spekulanci stosują spekulację złożoną, która polega na zakupie jednego kontraktu terminowego i jednoczesnej

sprzedaży innego kontraktu o podobnych cechach. W ten sposób także w spekulację wkradają się elementy hedgingu.

Ostatnią metodą działania na rynku terminowym jest arbitraż. Jego podstawą jest prawo jednej ceny, które mówi, że to samo

dobro nie może mieć różnych cen. Jeśli tak się dzieje natychmiast pojawiają się arbitrażyści, którzy wykorzystując te różnice,

doprowadzają do ich likwidowania. Arbitrażyści kupują dobro po niższej cenie, doprowadzając w ten sposób do wzrostu

popytu na nie i do wzrostu jego ceny. Z drugiej strony kupione tanie dobro sprzedają po wyższej cenie, zwiększając w ten

sposób podaż i doprowadzając do wyrównania cen na różnych rynkach. W ten sposób, przy jednoczesnej realizacji kupna i

sprzedaży, nie potrzeba żadnych nakładów. Arbitraż rożni się od spekulacji tym, że z jego realizacją nie jest związane ryzyko

niekorzystnej zmiany ceny przedmiotu transakcji. Wynika to z jednoczesnego zakupu po niższej cenie i sprzedaży po wyższej

cenie na innym rynku. Pojawiające się różnice cen są tak małe i tak nieznaczne, że mogą być wykorzystywane jedynie przez

podmioty dysponujące olbrzymim zapleczem kapitałowym.

Arbitrażyści prowadząc transakcje wykorzystują nawet minimalne różnice między kursem kontraktu terminowego a

wartością instrumentu bazowego. Aby pokazać w sposób praktyczne na czym polega arbitraż należy najpierw przypomnieć

sobie pojęcie bazy, przedstawione w rozdziale czwartym, jako różnica między kursem kontraktu terminowego a wartością

instrumentu bazowego, a następnie zdefiniować pojęcie teoretycznej bazy. Jest ona różnicą między wartością przyszłą

instrumentu bazowego, na przykład indeksu WIG20 w dniu wygaśnięcia (liczoną analogicznie jak wartość przyszła pieniądza)

a wartością obecną indeksu na rynku kasowym.

Kontrakt jest przewartościowany, gdy wartość bazy jest wyższa od wartości teoretycznej, natomiast niedowartościowany w

sytuacji odwrotnej.

Aby wyznaczyć wartość przyszłą indeksu niezbędna jest znajomość stopy procentowej wolnej od ryzyka oraz stopy

dywidendy. Wartość przyszłą indeksu (w dniu jego wygaśnięcia) można wyznaczyć zakładając, że zmieni się ona procentowo

tak, jak wartość portfela indeksu (20 akcji, na podstawie których jest on liczony) zainwestowanego w instrumenty wolne od

ryzyka(obligacje, czy bony skarbowe) na czas pozostały do wygaśnięcia kontraktu. Tą zmianę wartości portfela należy

zmniejszyć o stopę dywidendy. Wynika to z oczywistej przyczyny - posiadacz akcji może otrzymywać dywidendy w

przeciwieństwie do właściciela kontraktu terminowego.

Przykład zamieszczony poniżej pokazuje w jaki sposób możliwy jest arbitraż w przypadku inwestycji w kontrakt terminowy na

WIG20. W dniu 11. października 2001 wartość wskaźnika WIG20 na rynku kasowym wynosiła 1144,99 punktów. Kontrakt

terminowy na WIG20 o terminie wygaśnięcia 21. grudnia 2001 (FW20Z1) w tym dniu miał kurs równy 1159 punktów. Przy

założeniu stopy procentowej wolnej od ryzyka równej 13 % (rentowność rocznych bonów skarbowych emitowanych przez

Skarb Państwa), stopy dywidendy wynoszącej 0 %, ponieważ w tym okresie spółki giełdowe nie wypłacają już dywidend i

przy 71 dniach do jego wygaśnięcia teoretyczna wartość tego kontraktu w dniu wygaśnięcia wyniesie:

1144,99 *[1+(71/360)* (0,13-0,0)] = 1174,34

Wartość teoretycznej bazy wynosi w związku z tym: (1174 - 1159) 15 punktów, co odpowiada kwocie 150 PLN , a zatem

kontrakt jest niedowartościowany i można spodziewać się wzrostu jego kursu. Pojawia się zatem różnica, która może być

wykorzystana przez instytucje arbitrażowe. Lokując nadwyżki finansowe w tym segmencie rynku podmiot może osiągnąć

zyski przy niewielkim poziomie ryzyka związanego z taką formą lokaty kapitału.

Występowanie arbitrażu na rynku terminowym prowadzi do stałego wyrównywania się notowanych tam instrumentów i

zapewnia ścisły związek między notowaniami terminowymi a kasowymi. Dzięki niemu zatem następuje korelacja ruchów cen

na obu rynków oraz do wzrostu poziomu płynności obrotów na rynku terminowym. Arbitraż jest też sposobem na osiąganie

pewnych zysków przy niewielkim poziomie ryzyka.

Zakończenie

Funkcjonowanie rynku kontraktów terminowych jest istotnym elementem w drodze do pełnego zintegrowania

gospodarczego polskiego systemu. Choć segment ten jest bardzo młody, ma jednak ogromne perspektywy rozwoju.

Umożliwia on kontrolę kosztów w przypadku transakcji dokonywanych z partnerami zagranicznymi. Dotyczy to zarówno firm

eksportujących, jak i importujących towary. W przypadku, gdy kontrakty podpisywane z zagranicznym partnerem są

wyrażane w walutach obcych (dolarach, czy EURO), polski podmiot bierze na siebie duże ryzyko poniesienia niechcianych

strat, związanych z wahaniami kursowymi. Stały się one tym bardziej dotkliwsze, od chwili uwolnienia złotego.

Kontrakty terminowe są niewątpliwie jedną z najmłodszych, ale i jednocześnie jedną z najbardziej efektywnych metod

zarządzania finansami na niemalże każdym szczeblu organizacji przedsiębiorstwa. Umiejętnie zastosowane, przez ludzi

odpowiednio do tego przygotowanych, mogą przyczyniać się do redukcji kosztów związanych z zakupem importowanych

surowców, zakupem dewiz, czy wreszcie do zwiększenia efektywności gospodarki nadwyżkami finansowymi. Są one

alternatywą, bądź uzupełnieniem tradycyjnych form lokaty kapitału i jako takie mają niewątpliwie potężny potencjał

rozwojowy.

Strona 5

Istota kontraktów terminowych i możliwości zarządzania finansami przedsiębiorstwa przy ich udziale.

2009-05-18 21:50:43

http://www.zti.com.pl/instytut/pp/referaty/ref28_full.html

Jedynym mankamentem (oprócz dostatecznej ilości specjalistów z tej dziedziny), który związany jest z kontraktami, to

uregulowania podatkowo - prawne. Otóż kontrakt terminowy jako specjalne prawo z papierów wartościowych, jest

dodatkowo obciążony jeszcze jednym quasi- kosztem. Chodzi mianowicie o podatek dochodowy. Niekorzystne uregulowania

w tym zakresie, hamują dynamiczny rozwój tego segmentu rynkowego. Na podstawie doświadczeń innych krajów, bardziej

zaawansowanych we wprowadzanie

wszelkich nowinek

w instrumentarium

finansowym, można

z dużą

dozą

prawdopodobieństwa przypuszczać, że rynek ten będzie nabierał w przyszłości coraz większego znaczenia. Należałoby

jednak wprowadzić pewne udogodnienia podatkowe, które dodatkowo stymulowałyby rozwój tego rynku.

Najpopularniejszą jednak formą wykorzystywania kontraktów jest jednak hedging. Dzięki rozwojowi konkurencji na rynku

stał się on dostępny także dla małych i średnich przedsiębiorstw. Jednakże niestety nadal niewiele spośród nich korzysta z tej

możliwości spożytkowania swojego kapitału, jak również zabezpieczania go przed ryzykownymi sytuacjami kursowymi. W

przypadku polskich firm, które operują na zagranicznych rynkach przy minimalnym poziomie rentowności takie wahania

mogą być bardzo groźne. Ruchy kursów walut mogą doprowadzić do poniesienia strat na kontrakcie lub do konieczności

zwiększenia cen na oferowane towary, gdy główny surowiec do jego produkcji, pochodzi z importu.

Literatura

1. ABC kontraktów terminowych na WIG20, Giełda Papierów Wartościowych w Warszawie, Warszawa 1997.

2. Basisinformationen über Börsentermingeschäfte. Grundanlagen, wirtschaftliche Zusammenhänge, Möglichkeiten, Risiken,

Deutsche Bank AG, Frankfurt am Main 1993,

3. Crawford G., Sen B., Instrumenty pochodne. Narzędzie podejmowania decyzji finansowych, Wydawnictwo K.E. Liber,

Warszawa 1998.

4. Hull J., Kontrakty terminowe i opcje. Wprowadzenie, Wydawnictwo WIG PRESS, Warszawa 1997.

5. Schätzle R., Handbuch Börse 2000, Wilhelm Heyne Verlag, München 1999.

6. Tarczyński W., Zwolankowski M., Innowacje finansowe - nowa rzeczywistość polskiego rynku kapitałowego, Bank i Kredyt,

listopad 1997.

7. Ustawa z dnia 21. sierpnia 1997 roku - Prawo o publicznym obrocie papierami wartościowymi, Dz. U. Nr 118, poz. 754 z

późniejszymi zmianami.

8. Warunki Emisji i Obrotu dla Kontraktów Terminowych na EURO, Giełda Papierów Wartościowych w Warszawie S.A.,

Warszawa 2001.

9. Wittenberg J.H., Erfolgreich spekulieren an der Deutschen Börse, Rudolf Haufe Verlag, Freiburg im Breisgau, 1991.

10. G. Zalewski, Kontrakty terminowe w praktyce, Wydawnictwo WIG PRESS, Warszawa 2000.

(c) Instytut Edukacji Interaktywnej

estakada.pl

- Wszelkie prawa zastrzeżone

Wyszukiwarka

Podobne podstrony:

Zarządzanie finansami przedsiębiorstw

pytania finanse przeds, FiR UMK Toruń 2010-2013, III FIR, Zarządzanie finansami przedsiębiorstw

Wykład 3 Zarządzanie finansami Rachunek zysków, Notatki UTP - Zarządzanie, Semestr IV, Zarządzanie f

08 Miedzynarodowe aspekty zarzadzania finansami przedsiebiorstwa wyklad

zarządzanie, finanse przedsiębiorstw

Wskażniki, ekonomia, zarządzanie finansami przedsiębiorstwa

zarządznie finansami przedsiębiorstwa

Zarządzanie finansami przedsiębiorstwa 4

Zarządzanie finansami przedsiębiorstwa 2

Zarządzanie finansami przedsiębiorstwa 1

Zarządzanie finansami przedsiębiorstwa 7

wprowadzenie do zarzadzania finansami przedsiebiorstw, 15

09 Temat Zarzadzaie finansami przedsiebiorstw miedzynarodowych

Zarządzanie finansami przedsiębiorstw

Zarządzanie Finansami Przedsiębiorstw koło 2

więcej podobnych podstron