Poniedziałek

2 lutego 2015

nr 21 (3914)

gazetaprawna.pl

DZIENNIK.PL FORSAL.PL

RACHUNKOWOŚĆ

i AUDYT

D O D A T E K D L A P R E N U M E R A T O R Ó W

Piotr Wieczorek

specjalista ds. rachunkowości

i zarządzania ryzykiem,

audytor systemów ISO

Osoba prowadzącą ewidencję budżetu jed-

nostki samorządu terytorialnego, gdy za-

czyna szukać informacji, jak ujmować

w księgach lokaty terminowe, znajdzie kil-

ka propozycji. Nie jest łatwe wybranie ta-

kiego rozwiązania, które rodzi najmniejsze

ryzyko ewidencji księgowej. Dwa prawidłowe

warianty zostały przedstawione w ramce.

Propozycja pierwsza…

Jednym z rozwiązań stosowanych w prak-

tyce i wskazywanych w literaturze jest uj-

mowanie na koncie 133 również lokat doko-

nywanych ze środków rachunku budżetu.

Wyodrębnia się je na kontach analitycznych

według poszczególnych umów lokat. Wte-

dy ewidencja przebiega: strona Wn konta

133 i Ma 133. Ponadto zakończenie lokaty

na rachunku lokat (księgowanie w anality-

ce oraz zapis dwustronny w ramach konta

133) – Wn 133, Ma 133. Zaś wpływ środków

z tytułu oprocentowania lokaty bankowej

– Wn 133, Ma 240.

Rozwiązanie to jest niezrozumiałe. Jeśli

mamy codzienne wyciągi bankowe i zro-

bimy lokatę overnight, to np. 9 lutego na

wyciągu będzie przelew wychodzący, a pod

datą 10 lutego będzie widniało uznanie

(wpływ środków z lokaty razem z odset-

kami). Księgowanie tylko w ramach anali-

tyki konta 133 nie jest prawidłowe, ponie-

waż każda operacja finansowa musi być

ujęta, zgodnie z art. 15 ustawy z 29 wrze-

śnia 1994 r. o rachunkowości (t.j. Dz.U.

z 2013 poz. 330) na kontach księgi głów-

nej zgodnie z zasadą podwójnego zapisu

(np. Wn 133, Ma 901) i oczywiście zgodnie

z rzeczywistością. Konta analityczne ze sobą

nie korespondują, ponieważ zapisy na nich

stanowią uzupełnienie i uszczegółowienie

zapisów na koncie syntetycznym (księgi

głównej). Nie jest ponadto możliwe jedno-

czesne (jeden zapis w dzienniku) przelanie

środków na rachunek lokaty i ich zwrot,

ponieważ nie ma to nic wspólnego z chro-

nologią zdarzeń. Jednym zdarzeniem jest

przekazanie środków na rachunek lokaty,

drugim zdarzeniem w kolejności jest zwrot

tych środków z odsetkami. Oczywiście za-

stosowanie konta 240 dla wpływu środków

z tytułu oprocentowania lokaty bankowej

również jest nietrafione. Konto to służy do

ewidencji innych rozrachunków związa-

nych z realizacją budżetu. Dlatego nie ma

podstaw, aby ujmować tu lokaty.

…druga…

Kolejną propozycją, z jaką można się spotkać,

jest ujęcie zrealizowanych odsetek banko-

wych od środków budżetu jednostki samo-

rządu terytorialnego zgromadzonych na ra-

chunkach lokat terminowych: strona Wn

konta 133 i strona Ma konta 901. Zaś przelew

środków z rachunku podstawowego budże-

tu na rachunki lokat terminowych – strona

Wn konta 140, strona Ma konta 133. Jednak

wycena lokaty jedynie jako jej efekt, czyli

odsetek kapitalizacyjnych (133/901), nie sta-

nowi wyceny według wartości nominalnej.

…i trzecia

Ostatnią propozycją, z jaką można się spo-

tkać w literaturze, jest następujący sposób

ewidencji:

■

założenie lokaty w wysokości 1000 zł: Wn

140, Ma 133 (133-2 Rachunek lokat);

■

zwrot środków z lokaty kwota 1000 zł: Wn

133, Ma 140;

■

wpływ odsetek z lokaty kwota 300 zł: Wn

133, Ma 901.

Z powyższego wynika, że środki wróciły

w tej samej wysokości (1000 zł), w jakiej był

rozchód, co nie jest zgodne z rzeczywistością,

ponieważ wróciło 1300 zł.

Bilans

Zgromadzone na rachunku lokaty termino-

we należy wycenić, zgodnie z art. 28 ust. 1

pkt 10 ustawy o rachunkowości, na dzień

bilansowy w wartości nominalnej (tj. razem

z naliczonymi na dzień bilansowy odset-

kami). Lokaty w rozumieniu ustawy o ra-

chunkowości należy w pierwszej kolejności

zaliczyć do aktywów finansowych, do któ-

rych zalicza się aktywa pieniężne, w tym

również wynikające z kontraktu prawo do

otrzymania aktywów pieniężnych z inną

jednostką na korzystnych warunkach. Do

aktywów pieniężnych w szczególności za-

licza się naliczone odsetki od aktywów fi-

nansowych. Jeżeli aktywa te (lokaty) są płat-

ne lub wymagalne w ciągu 3 miesięcy od

dnia ich założenia, to na potrzeby rachunku

przepływów pieniężnych zalicza się je do

środków pieniężnych, chyba że ujmuje się

je w przepływach z działalności inwesty-

cyjnej (lokacyjnej). Z kolei inwestycją jest

m.in. posiadanie przez jednostkę aktywów

w celu osiągnięcia z nich korzyści ekono-

micznych, np. uzyskania przychodów w for-

mie odsetek, którymi są w szczególności

aktywa finansowe. To wpływa na sposób

wykazywania lokat w bilansie z wykonania

budżetu jednostki samorządu terytorialne-

go. Istotne staną się zatem zapisy polityki

rachunkowości co do sposobu prezentacji

lokat w tym bilansie.

Lokaty do 3 miesięcy powinny być zatem

wykazane w poz. I.1.2 Pozostałe środki pie-

niężne. Natomiast lokaty:

■

z terminem zapadalności powyżej 3 m-cy

i krótszym niż 12 m-cy powinny być wyka-

zane jako krótkoterminowe aktywa finan-

sowe (w ramach aktywów obrotowych),

■

z terminem zapadalności powyżej 12

m-cy, powinny być wykazane jako dłu-

goterminowe aktywa finansowe (w ra-

mach aktywów trwałych),

co wiąże się z koniecznością wyodrębnie-

nia takich pozycji zgodnie z par. 22 rozpo-

rządzenia ministra finansów z 5 lipca 2010

r. W takim przypadku dodajemy odpowied-

nie wiersze w aktywach bilansu z wyko-

nania budżetu, co wpływa również na to,

że takie lokaty powinny być wyodrębnione

na innych kontach w ewidencji budżetu.

W praktyce lokaty o terminie zapadalności

powyżej 3 miesięcy to rzadkość.

Warto zwrócić uwagę, że w wykazie kont

dla budżetu państwa przewidziano kon-

to 137 – Lokaty – które służy do ewiden-

cji operacji w zakresie lokat zakładanych

w walucie polskiej. Na stronie Wn konta

137 ewidencjonuje się wartość nominalną

zakładanej lokaty, a na stronie Ma wartość

nominalną rozwiązanej lokaty. Natomiast

w opisie konta 133 – Rachunek budżetu

– ustalono, że to konto służy do ewidencji

operacji pieniężnych dokonywanych na ban-

kowych rachunkach budżetu, a zapisy mogą

być dokonywane wyłącznie na podstawie

dokumentów bankowych, w związku z czym

musi zachodzić zgodność zapisów między

jednostką a bankiem. Dla lokat ustalono,

że „na koncie 133 ujmuje się również lokaty

dokonywane ze środków rachunku budże-

tu”, co nie oznacza, że można łamać zasadę

podwójnego zapisu. Nic nie stoi na prze-

szkodzie, aby zgodnie z zasadami opraco-

wania zakładowego planu kont wyodrębnić

(z konta 133) w wykazie kont specjalne konto

dla lokat np. 132, co będzie rozwiązaniem

analogicznym do tego, które przewidziano

dla budżetu państwa, i zgodnym z zasadą

przejrzystości finansów publicznych.

Warto wiedzieć

Przypomnijmy, że to z art. 48 ust. 1 ustawy

z 27 sierpnia 2009 r. o fi nansach publicznych

(t.j. Dz.U. z 2013 r. poz. 885) wynika możli-

wość dokonywania lokat wolnych środków,

z wyjątkiem środków pochodzących z dotacji

z budżetu, m.in. przez jednostki samorządu

terytorialnego oraz ich związki.

Lokata bankowa wiąże się zatem z fak-

tem, że przelane środki pieniężne z tytu-

łu takiej lokaty trafiają na inny rachunek

bankowy. Przy posiadaniu jednego konta

bankowego dla rachunku budżetu nie jest

możliwe, aby na wyciągu bankowym tego

rachunku widniało saldo lokaty. I być nie

może, ponieważ środki są na innym ra-

chunku bankowym. Pamiętajmy, że podczas

inwentaryzacji dokumentem potwierdza-

jącym saldo lokaty jest nota bankowa otrzy-

mana z informacją, ile jest środków na tym

rachunku. Lokowanie wolnych środków to

forma krótko- lub długoterminowej inwe-

stycji o charakterze finansowym.

Warto też wspomnieć, że z pisma depar-

tamentu finansów samorządu terytorialne-

go Ministerstwa Finansów z 11 października

2010 r. (ST2-4834-27/SZH/201/1212) wynika,

że tworzenie i rozwiązywanie lokat jest roz-

chodem i przychodem jednostki samorządu

terytorialnego, a w budżecie jednostki sa-

morządu terytorialnego powinny być uję-

te jako dochód jedynie odsetki od lokaty.

Zdaniem MF lokaty w art. 6 ust. 2 pkt 1–4

i 6 ustawy o finansach publicznych nie zo-

stały imiennie wymienione jako rozchody,

ale kwalifikują się one jako inne operacje fi-

nansowe związane z zarządzaniem długiem

publicznym i płynnością, o których mowa

w art. 6 ust. 2 pkt 5 tej ustawy. Dla lokat

przewidziany został także paragraf w kla-

syfikacji budżetowej, zarówno po stronie

przychodów, jak i rozchodów odpowiednio

994 – Przelewy z rachunków lokat – (przy-

chody), 994 – Przelewy na rachunki lokat

(rozchody).

Podstawa prawna

Rozporządzenie ministra fi nansów z 5 lipca 2010 r. w spra-

wie szczególnych zasad rachunkowości oraz planów kont

dla budżetu państwa, budżetów jednostek samorządu

terytorialnego, jednostek budżetowych, samorządowych

zakładów budżetowych, państwowych funduszy celo-

wych oraz państwowych jednostek budżetowych mających

siedzibę poza granicami Rzeczypospolitej Polskiej (t.j. Dz.U.

z 2013 r. poz. 289).

Lokata jedna, ujęć wiele

W praktyce można spotkać kilka sposobów jej księgowania. Trzeba zdecydować, czy warto tworzyć analitykę

do konta 133, czy nie. Podpowiadamy,

które rozwiązanie ewidencyjne wybrać

i opisać w zakładowym planie kont

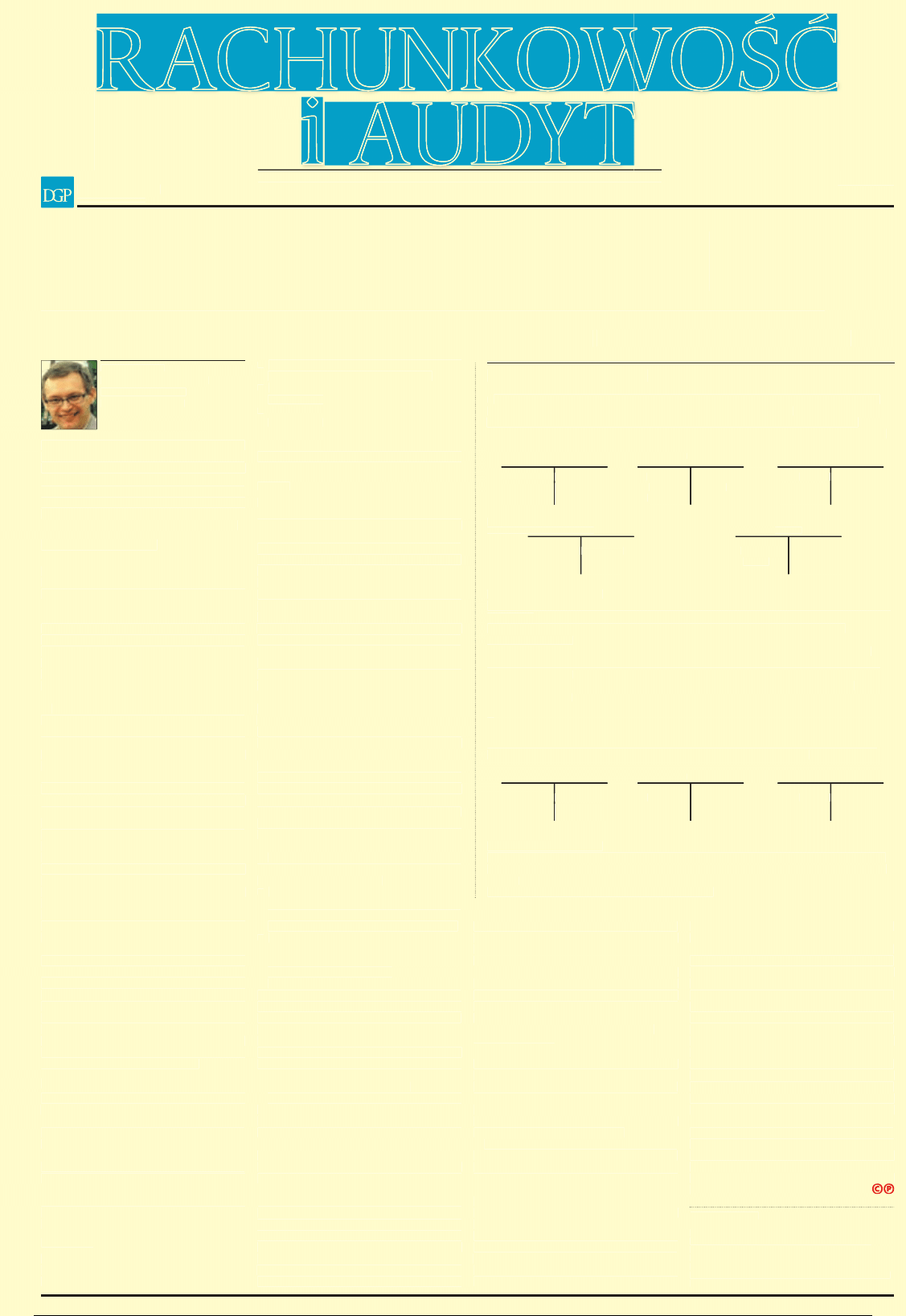

Dwa prawidłowe warianty

1.

Rachunek bankowy lokaty jest rachunkiem uznanym w polityce rachunkowości za ra-

chunek budżetu. Jest wyodrębniony w analityce konta 133 np. 133-02.

Jednostka otrzymuje wyciąg bankowy z rachunku bankowego lokaty (mamy zatem dwa

wyciągi bankowe, które stanowią osobne dowody księgowe). Ewidencja przebiega następująco:

140

133

901

1) 1000

1000 (2

2) 1000

1000 (1

300 (2a

4) 1300

1300 (5

3) 300

1300 (4

5) 1300

133-01

133-02

5) 1300

1000 (1

2) 1000

1300 (4

3) 300

Objaśnienia do schematu:

1) WB podstawowy rachunek budżetu – przelew środków na lokatę kwota 1000 zł: Wn 140,

Ma 133-01;

2) WB lokacyjny rachunek budżetu – wpływ środków lokowanych kwota 1000 zł:

Wn 133-02, Ma 140;

3) WB lokacyjny rachunek budżetu – przypis odsetek kwota 300 zł: Wn 133-02, Ma 901;

4) WB lokacyjny rachunek budżetu – przelew środków lokaty z odsetkami kwota 1300 zł:

Wn 140, Ma 133-02;

5) WB podstawowy rachunek budżetu – zwrot środków z odsetkami kwota 1300 zł:

Wn 133-01, Ma 140.

2.

Rachunek bankowy lokaty nie jest rachunkiem powiązanym z analityką konta 133, po-

nieważ jednostka nie ma wyciągu bankowego z tego konta (jeden wyciąg bankowy – tylko

z rachunku podstawowego budżetu). Dlatego wyodrębniono w zakładowym planie kont

ewidencji budżetu konto 132 dla lokat. Ewidencja przebiega następująco:

132

133

901

1) 1000

1300 (2

2) 1300

1000 (1

300 (2a

2a) 300

Objaśnienia do schematu:

1) WB podstawowy rachunku budżetu – przelew środków na lokatę kwota 1000 zł: Wn 132, Ma 133;

2) WB podstawowy rachunku budżetu – zwrot środków z odsetkami kwota 1300 zł: Wn 133,

Ma 132;

2a) Zapis równoległy kwota 300 zł: Wn 132, Ma 901.

Analityka:

Poniedziałek

2 lutego 2015

nr 21 (3914)

gazetaprawna.pl

DZIENNIK.PL FORSAL.PL

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

RACHUNKOWOŚĆ

i AUDYT

AUDYT

AUDYT

AUDYT

AUDYT

D O D A T E K D L A P R E N U M E R A T O R Ó W

Piotr Wieczorek

specjalista ds. rachunkowości

i zarządzania ryzykiem,

audytor systemów ISO

Osoba prowadzącą ewidencję budżetu jed-

nostki samorządu terytorialnego, gdy za-

czyna szukać informacji, jak ujmować

w księgach lokaty terminowe, znajdzie kil-

ka propozycji. Nie jest łatwe wybranie ta-

kiego rozwiązania, które rodzi najmniejsze

ryzyko ewidencji księgowej. Dwa prawidłowe

warianty zostały przedstawione w ramce.

Propozycja pierwsza…

Jednym z rozwiązań stosowanych w prak-

tyce i wskazywanych w literaturze jest uj-

mowanie na koncie 133 również lokat doko-

nywanych ze środków rachunku budżetu.

Wyodrębnia się je na kontach analitycznych

według poszczególnych umów lokat. Wte-

dy ewidencja przebiega: strona Wn konta

133 i Ma 133. Ponadto zakończenie lokaty

na rachunku lokat (księgowanie w anality-

ce oraz zapis dwustronny w ramach konta

133) – Wn 133, Ma 133. Zaś wpływ środków

z tytułu oprocentowania lokaty bankowej

– Wn 133, Ma 240.

Rozwiązanie to jest niezrozumiałe. Jeśli

mamy codzienne wyciągi bankowe i zro-

bimy lokatę overnight, to np. 9 lutego na

wyciągu będzie przelew wychodzący, a pod

datą 10 lutego będzie widniało uznanie

(wpływ środków z lokaty razem z odset-

kami). Księgowanie tylko w ramach anali-

tyki konta 133 nie jest prawidłowe, ponie-

waż każda operacja finansowa musi być

ujęta, zgodnie z art. 15 ustawy z 29 wrze-

śnia 1994 r. o rachunkowości (t.j. Dz.U.

z 2013 poz. 330) na kontach księgi głów-

nej zgodnie z zasadą podwójnego zapisu

(np. Wn 133, Ma 901) i oczywiście zgodnie

z rzeczywistością. Konta analityczne ze sobą

nie korespondują, ponieważ zapisy na nich

stanowią uzupełnienie i uszczegółowienie

zapisów na koncie syntetycznym (księgi

głównej). Nie jest ponadto możliwe jedno-

czesne (jeden zapis w dzienniku) przelanie

środków na rachunek lokaty i ich zwrot,

ponieważ nie ma to nic wspólnego z chro-

nologią zdarzeń. Jednym zdarzeniem jest

przekazanie środków na rachunek lokaty,

drugim zdarzeniem w kolejności jest zwrot

tych środków z odsetkami. Oczywiście za-

stosowanie konta 240 dla wpływu środków

z tytułu oprocentowania lokaty bankowej

również jest nietrafione. Konto to służy do

ewidencji innych rozrachunków związa-

nych z realizacją budżetu. Dlatego nie ma

podstaw, aby ujmować tu lokaty.

…druga…

Kolejną propozycją, z jaką można się spotkać,

jest ujęcie zrealizowanych odsetek banko-

wych od środków budżetu jednostki samo-

rządu terytorialnego zgromadzonych na ra-

chunkach lokat terminowych: strona Wn

konta 133 i strona Ma konta 901. Zaś przelew

środków z rachunku podstawowego budże-

tu na rachunki lokat terminowych – strona

Wn konta 140, strona Ma konta 133. Jednak

wycena lokaty jedynie jako jej efekt, czyli

odsetek kapitalizacyjnych (133/901), nie sta-

nowi wyceny według wartości nominalnej.

…i trzecia

Ostatnią propozycją, z jaką można się spo-

tkać w literaturze, jest następujący sposób

ewidencji:

■

założenie lokaty w wysokości 1000 zł: Wn

140, Ma 133 (133-2 Rachunek lokat);

■

zwrot środków z lokaty kwota 1000 zł: Wn

133, Ma 140;

■

wpływ odsetek z lokaty kwota 300 zł: Wn

133, Ma 901.

Z powyższego wynika, że środki wróciły

w tej samej wysokości (1000 zł), w jakiej był

rozchód, co nie jest zgodne z rzeczywistością,

ponieważ wróciło 1300 zł.

Bilans

Zgromadzone na rachunku lokaty termino-

we należy wycenić, zgodnie z art. 28 ust. 1

pkt 10 ustawy o rachunkowości, na dzień

bilansowy w wartości nominalnej (tj. razem

z naliczonymi na dzień bilansowy odset-

kami). Lokaty w rozumieniu ustawy o ra-

chunkowości należy w pierwszej kolejności

zaliczyć do aktywów finansowych, do któ-

rych zalicza się aktywa pieniężne, w tym

również wynikające z kontraktu prawo do

otrzymania aktywów pieniężnych z inną

jednostką na korzystnych warunkach. Do

aktywów pieniężnych w szczególności za-

licza się naliczone odsetki od aktywów fi-

nansowych. Jeżeli aktywa te (lokaty) są płat-

ne lub wymagalne w ciągu 3 miesięcy od

dnia ich założenia, to na potrzeby rachunku

przepływów pieniężnych zalicza się je do

środków pieniężnych, chyba że ujmuje się

je w przepływach z działalności inwesty-

cyjnej (lokacyjnej). Z kolei inwestycją jest

m.in. posiadanie przez jednostkę aktywów

w celu osiągnięcia z nich korzyści ekono-

micznych, np. uzyskania przychodów w for-

mie odsetek, którymi są w szczególności

aktywa finansowe. To wpływa na sposób

wykazywania lokat w bilansie z wykonania

budżetu jednostki samorządu terytorialne-

go. Istotne staną się zatem zapisy polityki

rachunkowości co do sposobu prezentacji

lokat w tym bilansie.

Lokaty do 3 miesięcy powinny być zatem

wykazane w poz. I.1.2 Pozostałe środki pie-

niężne. Natomiast lokaty:

■

z terminem zapadalności powyżej 3 m-cy

i krótszym niż 12 m-cy powinny być wyka-

zane jako krótkoterminowe aktywa finan-

sowe (w ramach aktywów obrotowych),

■

z terminem zapadalności powyżej 12

m-cy, powinny być wykazane jako dłu-

goterminowe aktywa finansowe (w ra-

mach aktywów trwałych),

co wiąże się z koniecznością wyodrębnie-

nia takich pozycji zgodnie z par. 22 rozpo-

rządzenia ministra finansów z 5 lipca 2010

r. W takim przypadku dodajemy odpowied-

nie wiersze w aktywach bilansu z wyko-

nania budżetu, co wpływa również na to,

że takie lokaty powinny być wyodrębnione

na innych kontach w ewidencji budżetu.

W praktyce lokaty o terminie zapadalności

powyżej 3 miesięcy to rzadkość.

Warto zwrócić uwagę, że w wykazie kont

dla budżetu państwa przewidziano kon-

to 137 – Lokaty – które służy do ewiden-

cji operacji w zakresie lokat zakładanych

w walucie polskiej. Na stronie Wn konta

137 ewidencjonuje się wartość nominalną

zakładanej lokaty, a na stronie Ma wartość

nominalną rozwiązanej lokaty. Natomiast

w opisie konta 133 – Rachunek budżetu

– ustalono, że to konto służy do ewidencji

operacji pieniężnych dokonywanych na ban-

kowych rachunkach budżetu, a zapisy mogą

być dokonywane wyłącznie na podstawie

dokumentów bankowych, w związku z czym

musi zachodzić zgodność zapisów między

jednostką a bankiem. Dla lokat ustalono,

że „na koncie 133 ujmuje się również lokaty

dokonywane ze środków rachunku budże-

tu”, co nie oznacza, że można łamać zasadę

podwójnego zapisu. Nic nie stoi na prze-

szkodzie, aby zgodnie z zasadami opraco-

wania zakładowego planu kont wyodrębnić

(z konta 133) w wykazie kont specjalne konto

dla lokat np. 132, co będzie rozwiązaniem

analogicznym do tego, które przewidziano

dla budżetu państwa, i zgodnym z zasadą

przejrzystości finansów publicznych.

Warto wiedzieć

Przypomnijmy, że to z art. 48 ust. 1 ustawy

z 27 sierpnia 2009 r. o fi nansach publicznych

(t.j. Dz.U. z 2013 r. poz. 885) wynika możli-

wość dokonywania lokat wolnych środków,

z wyjątkiem środków pochodzących z dotacji

z budżetu, m.in. przez jednostki samorządu

terytorialnego oraz ich związki.

Lokata bankowa wiąże się zatem z fak-

tem, że przelane środki pieniężne z tytu-

łu takiej lokaty trafiają na inny rachunek

bankowy. Przy posiadaniu jednego konta

bankowego dla rachunku budżetu nie jest

możliwe, aby na wyciągu bankowym tego

rachunku widniało saldo lokaty. I być nie

może, ponieważ środki są na innym ra-

chunku bankowym. Pamiętajmy, że podczas

inwentaryzacji dokumentem potwierdza-

jącym saldo lokaty jest nota bankowa otrzy-

mana z informacją, ile jest środków na tym

rachunku. Lokowanie wolnych środków to

forma krótko- lub długoterminowej inwe-

stycji o charakterze finansowym.

Warto też wspomnieć, że z pisma depar-

tamentu finansów samorządu terytorialne-

go Ministerstwa Finansów z 11 października

2010 r. (ST2-4834-27/SZH/201/1212) wynika,

że tworzenie i rozwiązywanie lokat jest roz-

chodem i przychodem jednostki samorządu

terytorialnego, a w budżecie jednostki sa-

morządu terytorialnego powinny być uję-

te jako dochód jedynie odsetki od lokaty.

Zdaniem MF lokaty w art. 6 ust. 2 pkt 1–4

i 6 ustawy o finansach publicznych nie zo-

stały imiennie wymienione jako rozchody,

ale kwalifikują się one jako inne operacje fi-

nansowe związane z zarządzaniem długiem

publicznym i płynnością, o których mowa

w art. 6 ust. 2 pkt 5 tej ustawy. Dla lokat

przewidziany został także paragraf w kla-

syfikacji budżetowej, zarówno po stronie

przychodów, jak i rozchodów odpowiednio

994 – Przelewy z rachunków lokat – (przy-

chody), 994 – Przelewy na rachunki lokat

(rozchody).

Podstawa prawna

Rozporządzenie ministra fi nansów z 5 lipca 2010 r. w spra-

wie szczególnych zasad rachunkowości oraz planów kont

dla budżetu państwa, budżetów jednostek samorządu

terytorialnego, jednostek budżetowych, samorządowych

zakładów budżetowych, państwowych funduszy celo-

wych oraz państwowych jednostek budżetowych mających

siedzibę poza granicami Rzeczypospolitej Polskiej (t.j. Dz.U.

z 2013 r. poz. 289).

Lokata jedna, ujęć wiele

W praktyce można spotkać kilka sposobów jej księgowania. Trzeba zdecydować, czy warto tworzyć analitykę

do konta 133, czy nie. Podpowiadamy,

które rozwiązanie ewidencyjne wybrać

i opisać w zakładowym planie kont

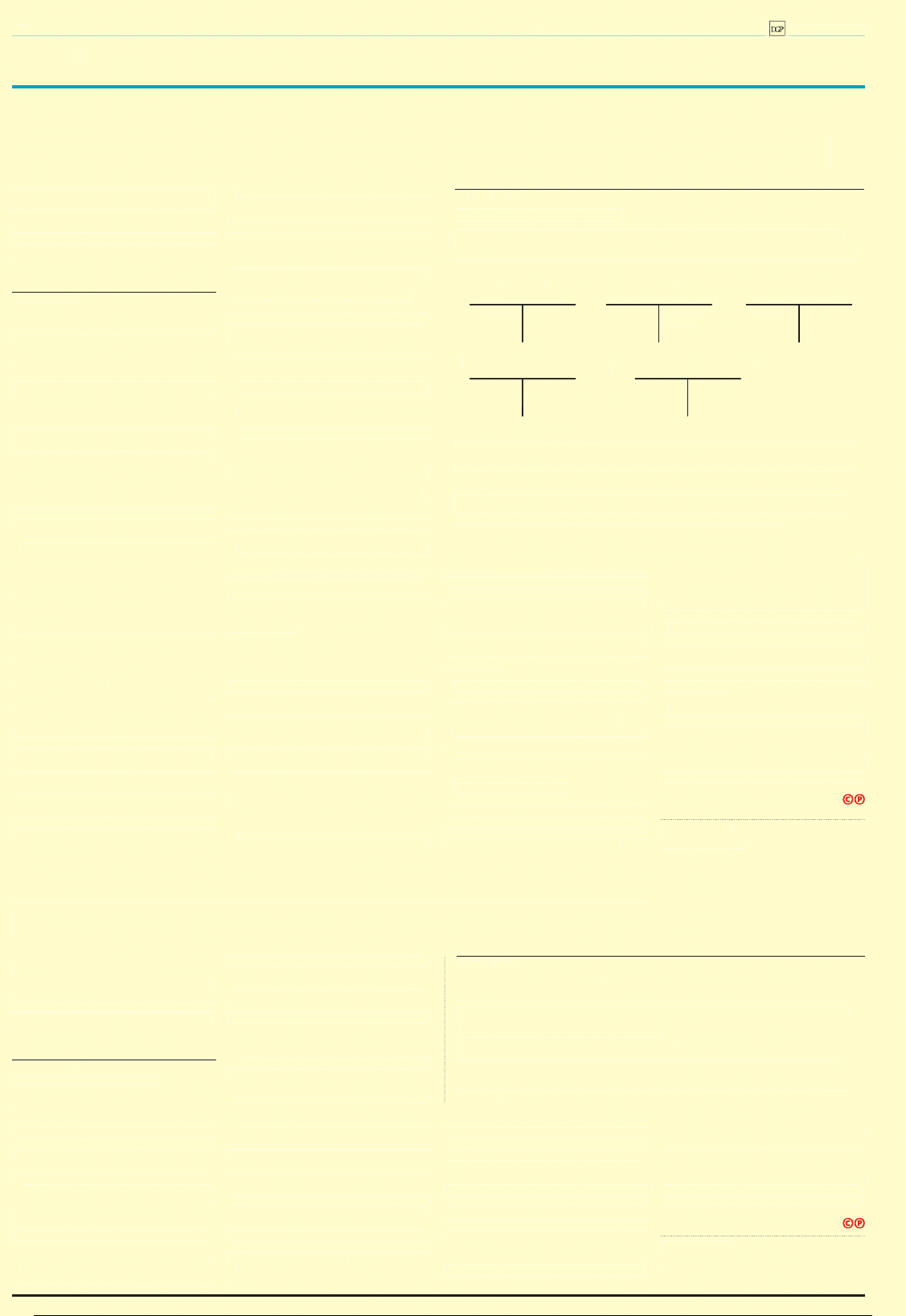

Dwa prawidłowe warianty

1.

Rachunek bankowy lokaty jest rachunkiem uznanym w polityce rachunkowości za ra-

chunek budżetu. Jest wyodrębniony w analityce konta 133 np. 133-02.

Jednostka otrzymuje wyciąg bankowy z rachunku bankowego lokaty (mamy zatem dwa

wyciągi bankowe, które stanowią osobne dowody księgowe). Ewidencja przebiega następująco:

140

133

901

1) 1000

1000 (2

2) 1000

1000 (1

300 (2a

4) 1300

1300 (5

3) 300

1300 (4

5) 1300

1) 1000

1000 (2

4) 1300

1300 (5

2) 1000

1000 (1

3) 300

1300 (4

5) 1300

300 (2a

133-01

133-02

5) 1300

1000 (1

2) 1000

1300 (4

3) 300

5) 1300

1000 (1

2) 1000

1300 (4

Objaśnienia do schematu:

1) WB podstawowy rachunek budżetu – przelew środków na lokatę kwota 1000 zł: Wn 140,

Ma 133-01;

2) WB lokacyjny rachunek budżetu – wpływ środków lokowanych kwota 1000 zł:

Wn 133-02, Ma 140;

3) WB lokacyjny rachunek budżetu – przypis odsetek kwota 300 zł: Wn 133-02, Ma 901;

4) WB lokacyjny rachunek budżetu – przelew środków lokaty z odsetkami kwota 1300 zł:

Wn 140, Ma 133-02;

5) WB podstawowy rachunek budżetu – zwrot środków z odsetkami kwota 1300 zł:

Wn 133-01, Ma 140.

2.

Rachunek bankowy lokaty nie jest rachunkiem powiązanym z analityką konta 133, po-

nieważ jednostka nie ma wyciągu bankowego z tego konta (jeden wyciąg bankowy – tylko

z rachunku podstawowego budżetu). Dlatego wyodrębniono w zakładowym planie kont

ewidencji budżetu konto 132 dla lokat. Ewidencja przebiega następująco:

132

133

901

1) 1000

1300 (2

2) 1300

1000 (1

300 (2a

2a) 300

1) 1000

1300 (2

2a) 300

2) 1300

1000 (1

300 (2a

Objaśnienia do schematu:

1) WB podstawowy rachunku budżetu – przelew środków na lokatę kwota 1000 zł: Wn 132, Ma 133;

2) WB podstawowy rachunku budżetu – zwrot środków z odsetkami kwota 1300 zł: Wn 133,

Ma 132;

2a) Zapis równoległy kwota 300 zł: Wn 132, Ma 901.

Analityka:

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

1 / 4

Sfera budżetowa

D2

Dziennik Gazeta Prawna, 2 lutego 2015 nr 21 (3914)

gazetaprawna.pl

Magdalena Sobczak

magdalena.sobczak@infor.pl

Zgodnie z obietnicą omawiamy kolejne zmia-

ny w klasyfikacji. Przypominamy, że poprzed-

nią część dotyczacą załączników nr 2 i 3 do roz-

porządzenia z 2 marca 2010 r. zamieściliśmy

w nr 11 z 19 stycznia 2015 r. W tym numerze

skoncentrujemy się na zmianach obowiązu-

jących od początku tego roku w załączniku nr

4. Miały głównie charakter doprecyzowują-

cy oraz porządkujący. Warto jednak zwrócić

uwagę na dwie zmiany ułatwiające zdecy-

dowanie klasyfikację. Pierwsza z nich doty-

czy usług dostępu do sieci internet. Nareszcie

połączono dotychczas odrębnie klasyfikowane

wydatki na telefony stacjonarne, komórkowe

oraz internet. Wcześniej pojawiały się problemy

z ich wyodrębnieniem (zarówno na etapie pla-

nowania, jak i wykonywania budżetu). A często

są przecież świadczone kompleksowo przez

jednego operatora. Uchylono więc paragrafy

„435 Zakup usług dostępu do sieci Internet”

i „437 Opłaty z tytułu zakupu usług telekomu-

nikacyjnych świadczonych w stacjonarnej pu-

blicznej sieci telefonicznej”. Zaś paragraf 436

wraz z dodanymi objaśnieniami otrzymał nowe

brzmienie. Obecnie obejmuje on zakup usług

telekomunikacyjnych, w tym usług dostępu

do sieci Internet.

Druga zmiana dotyczy nagród. Z dotych-

czasowego paragrafu „304 Nagrody o charak-

terze szczególnym niezaliczone do wynagro-

dzeń” wyodrębniono nagrody konkursowe.

Uzupełniono objaśnienia do paragrafu 304

i dodano paragraf „419 Nagrody konkursowe”.

Właśnie ten paragraf obejmuje nagrody dla

osób fizycznych, osób prawnych lub innych

jednostek organizacyjnych. Zmiana miała na

celu umożliwienie jednolitego klasyfikowa-

nia nagród konkursowych bez względu na

status prawny laureatów, czy to będą osoby

fizyczne, czy prawne. Dotychczas pojawiały

się wątpliwości interpretacyjne w tym zakre-

sie. Doprecyzowanie objaśnień powinno po-

zwolić na unikanie niewłaściwego klasyfiko-

wania nagród przyznawanych pracownikom

przez pracodawców, co było przedmiotem

zarzutów formułowanych przez Najwyższą

Izbę Kontroli. Pozostały jeszcze zmiany, któ-

re weszły w życie 1 stycznia 2015 r. w załącz-

niku nr 7 do rozporządzenia – Szczegółowa

klasyfikacja wydatków dla zadań z zakresu

bezpieczeństwa zewnętrznego. W nim nowe

brzmienie otrzymały paragrafy: 421, 422, 423,

427. W paragrafie „606 Wydatki na zakupy

inwestycyjne jednostek budżetowych” pozy-

cja 606013 otrzymała zaś brzmienie „606013

Modernizacja i modyfikacja sprzętu wojsko-

wego”.

Podstawa prawna

Rozporządzenie ministra finansów z 16 grudnia 2014 r. zmie-

niające rozporządzenie w sprawie szczegółowej klasyfikacji

dochodów, wydatków, przychodów i rozchodów oraz środ-

ków pochodzących ze źródeł zagranicznych (Dz.U. poz. 1952).

Rozporządzenie ministra finansów z 2 marca 2010 r.

w sprawie szczegółowej klasyfikacji dochodów, wydat-

ków, przychodów i rozchodów oraz środków pochodzących

ze źródeł zagranicznych (Dz.U. z 2014 r. poz. 1053 ze zm.).

Zmiany w klasyfikacji budżetowej – ciąg dalszy

Obecnie zakup usług telekomunikacyjnych, w tym dostępu do sieci,

zaliczamy do paragrafu 436.

Nie stosuje się już, tak jak to było dotychczas, paragrafów 435 i 437

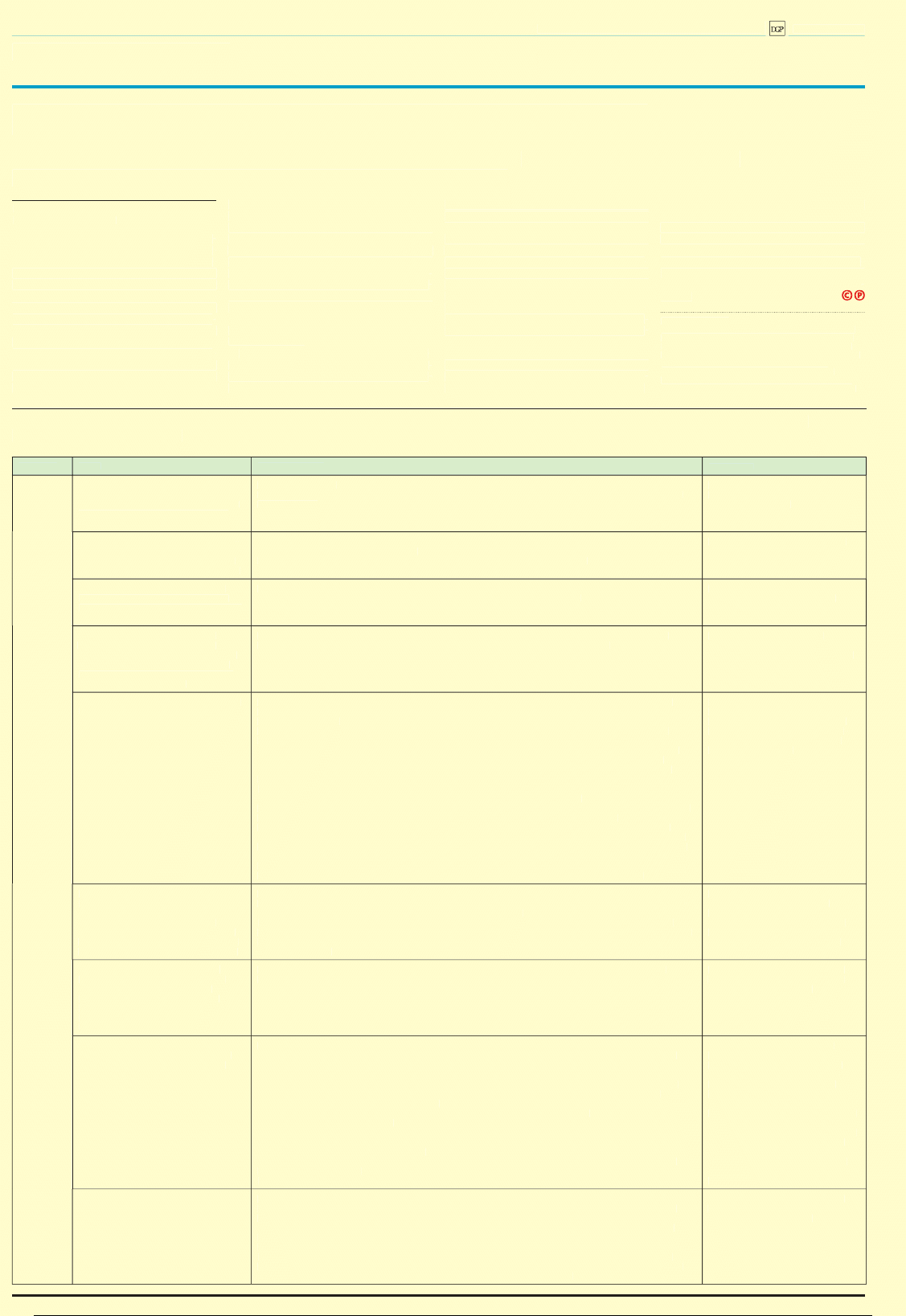

Tabela. Zmiany, które weszły w życie 1 stycznia 2015 r., w załączniku nr 4 do rozporządzenia – Klasyfikacja paragrafów wydatków

i środków (z objaśnieniami)

Czynność

Gdzie

Nowe brzmienie

Komentarz

Zmieniono

Grupa wydatków „Dotacje i subwencje

200 do 204, 211 do 213, 220 do 229, 231 do

233, 236, 237, 239 do 241, 243 do 259, 261 do

265, 268 do 277, 279 do 294, 296 do 301”

otrzymały brzmienie:

„Dotacje i subwencje

200 do 205, 211 do 213, 220 do 229, 231 do 233, 236, 237, 239 do 241, 243 do 259, 261 do 265, 268 do 277, 279 do 294,

296 do 301, 482”

Zmiana wynika z dodania do

załącznika nr 4 od 1 stycznia 2015 r.

paragrafów 205 i 482.

Grupa wydatków „Wydatki bieżące jedno-

stek budżetowych 401 do 418, 420 do 430,

432 do 470, 472, 474 do 478, 481, 482, 488

do 490 i 493 do 498” otrzymały brzmienie:

„Wydatki bieżące jednostek budżetowych

401 do 430, 432 do 434, 436, 438 do 470, 472, 474 do 478, 481, 488 do 490 i 493 do 498”

Zmiana w zakresie grup paragrafów

o charakterze porządkującym.

Grupa wydatków „Wydatki majątkowe

601, 602, 605 do 608, 611 do 614, 616 do

624, 626 do 633, 641 do 643, 651 do 658, 661

do 667 i 680” otrzymały brzmienie:

„Wydatki majątkowe

601, 602, 605 do 608, 611 do 614, 616 do 633, 641 do 643, 651 do 658, 661 do 667 i 680”

Zmiana w zakresie grup paragrafów

o charakterze doprecyzowującym

i wynikająca z dodania w załączniku

nr 4 od 1 stycznia 2015 r. paragrafu 625.

Zdanie „Do wydatków majątkowych

jednostki samorządu terytorialnego,

o których mowa w art. 236 ust. 4 ustawy,

zalicza się paragrafy: 601, 605, 606, 613,

614, 617, 619–623, 630, 656–658, 661–666

i 680.” otrzymało brzmienie:

„Do wydatków majątkowych jednostki samorządu terytorialnego, o których mowa w art. 236 ust. 4 ustawy,

zalicza się paragrafy: 601, 605, 606, 613, 614, 617, 619–623, 625, 630, 656–658, 661–666 i 680.”

Zmiana wynika z konieczności

uwzględnienia dodanego od 1 stycznia

br. paragrafu 626. Jest to więc zmiana

porządkująca.

Cyfry 8 i 9 wraz z objaśnieniami otrzymały

brzmienie:

„8 Finansowanie programów i projektów ze środków, o których mowa w art. 5 ust. 3 ustawy, z wyłączeniem

środków, o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz pkt 6 ustawy, oraz z wyłączeniem budżetu

środków europejskich

Symbol ten stosuje się do oznaczenia wszystkich wydatków ponoszonych w trakcie realizacji przedsięwzięć

w ramach danego programu lub projektu finansowanego ze środków pochodzących z budżetu UE, o których

mowa w art. 5 ust. 3 ustawy, z wyłączeniem środków, o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz

pkt 6 ustawy (do których stosowana jest czwarta cyfra 5 lub 1) oraz z wyłączeniem budżetu środków euro-

pejskich, a także z wyjątkiem wydatków oznaczonych cyfrą 9. Symbol ten stosuje się również do oznaczenia

wydatków ponoszonych na finansowanie Programu Rozwoju Obszarów Wiejskich w ramach Wspólnej Polityki

Rolnej, z udziałem funduszy unijnych finansujących Wspólną Politykę Rolną. Stosuje się go również do wydatków,

których źródłem finansowania jest pożyczka na prefinansowanie z budżetu państwa.

9 Współfinansowanie programów i projektów realizowanych ze środków, o których mowa w art. 5 ust. 3 ustawy,

z wyłączeniem środków, o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz pkt 6 ustawy

Symbol ten stosuje się do oznaczenia wydatków ponoszonych w trakcie realizacji przedsięwzięć finansowa-

nych ze środków pochodzących z budżetu UE, o których mowa w art. 5 ust. 3 ustawy, z wyłączeniem środków,

o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz pkt 6 ustawy (do których stosowana jest czwarta cyfra

6 lub 2), stanowiących krajowy wkład publiczny w realizację programu lub projektu. Źródłem finansowania tych

wydatków mogą być na przykład środki pochodzące z budżetu państwa (z wyłączeniem środków otrzymanych

z tytułu pożyczki na prefinansowanie) bądź środki własne jednostek sektora finansów publicznych.”,

Obecnie nie stosuje się nazwy

„Wspólna Polityka Rolna i Rybacka”

tylko „Wspólna Polityka Rolna”, stąd

zmiana nazwy i objaśnień. Uwzględ-

niają one także nową perspektywę

finansową 2014–2020.

Paragraf „200 Dotacje celowe w ramach

programów finansowanych z udziałem

środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3

oraz ust. 3 pkt 5 i 6 ustawy, lub płatności

w ramach budżetu środków europejskich”

wraz z objaśnieniami otrzymał brzmienie:

„200 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3 oraz ust. 3 pkt 5 i 6 ustawy, lub płatności w ramach budżetu środków euro-

pejskich, z wyłączeniem wydatków klasyfikowanych w paragrafie 205

Paragraf ten stosuje się również do rozliczeń dotacji rozwojowej otrzymanej przed 31 grudnia 2009 r., w tym

zwrotów środków tej dotacji, oraz do zwrotów środków, o których mowa powyżej. Paragrafu tego nie stosuje się

w przypadku środków uzyskanych przez państwowe jednostki budżetowe na wydatki ponoszone bezpośrednio

przez te jednostki.”,

Zmiana ma charakter techniczny, a jej

celem jest ułatwienie prac anali-

tycznych związanych z realizacją

i finansowaniem projektów. Zmiana

wynika z dodania do załącznika nr 4

od 1 stycznia 2015 r. paragrafu 205.

Objaśnienia do paragrafu „269 Środki

Funduszu Pracy przekazane powiatom

z przeznaczeniem na finansowanie

kosztów wynagrodzenia i składek na

ubezpieczenia społeczne pracowników

powiatowego urzędu pracy” otrzymały

brzmienie:

„Paragraf ten obejmuje środki przekazane powiatom z Funduszu Pracy, na podstawie art. 9 ust. 2a–2c oraz

art. 108 ust. 1g–1i ustawy z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy.”,

Zmiana o charakterze doprecyzowu-

jącym a także wynikająca z obecnie

obowiązujących przepisów.

Objaśnienia do paragrafu „304 Nagrody

o charakterze szczególnym niezaliczone

do wynagrodzeń” otrzymały brzmienie

„Paragraf ten obejmuje w szczególności:

– nagrody resortowe, w tym nagrody ministra właściwego do spraw oświaty i wychowania dla nauczycieli za

osiągnięcia dydaktyczno-wychowawcze oraz nagrody ministrów dla nauczycieli akademickich za osiągnięcia

naukowe, dydaktyczne lub organizacyjne albo za całokształt dorobku,

– nagrody za szczególne osiągnięcia w zakresie prac badawczych oraz zastosowanie ich wyników w praktyce,

– nagrody Prezesa Rady Ministrów za wyróżnione rozprawy doktorskie i habilitacyjne oraz za osiągnięcia

naukowe, naukowo-techniczne lub artystyczne,

– nagrody kuratora oświaty dla nauczycieli za osiągnięcia dydaktyczno-wychowawcze,

– nagrody za ratownictwo morskie,

– nagrody dla krwiodawców,

– nagrody za osiągnięcia w dziedzinie twórczości artystycznej, upowszechniania i ochrony kultury,

– nagrody za wybitne osiągnięcia sportowe,

– nagrody dla żołnierzy wynikające z ustawy z dnia 9 października 2009 r. o dyscyplinie wojskowej (Dz. U. Nr

190, poz. 1474, z późn. zm.).

Paragraf ten nie obejmuje nagród przyznawanych przez pracodawców dla pracowników.”

Z dotychczasowego paragrafu 304

wyodrębniono nagrody konkursowe.

Wprowadzono paragraf 419. Dlatego

uzupełniono objaśnienia do paragra-

fu 304. Objaśnienia mają charakter

wyłącznie doprecyzowujący i technicz-

ny. Zakres objęty paragrafem (poza

wyłączonymi nagrodami konkursowymi)

pozostaje bez zmian. Doprecyzowanie

objaśnień powinno pozwolić na unikanie

niewłaściwego klasyfikowania w tym

paragrafie nagród przyznawanych

pracownikom przez pracodawców, co

było przedmiotem zarzutów formuło-

wanych przez Najwyższą Izbę Kontroli.

Objaśnienia do paragrafu „425 Zakup

sprzętu i uzbrojenia” otrzymały brzmienie:

„Paragraf ten służy do wyodrębnienia wydatków ponoszonych na zakup specjalistycznego sprzętu i uzbrojenia

wykorzystywanego na potrzeby obronności i bezpieczeństwa publicznego i występuje w Ministerstwie Spraw

Wewnętrznych, w Agencji Bezpieczeństwa Wewnętrznego, w Agencji Wywiadu, w Centralnym Biurze Antyko-

rupcyjnym i w budżetach wojewodów – w dziale 754 Bezpieczeństwo publiczne i ochrona przeciwpożarowa,

w Ministerstwie Sprawiedliwości – w dziale 755 Wymiar sprawiedliwości i w Ministerstwie Finansów oraz

w urzędach kontroli skarbowej i w izbach celnych – w dziale 750 Administracja publiczna.

Do paragrafu tego nie zalicza się wydatków na zakup środków trwałych niezaliczonych do pierwszego wypo-

sażenia, których wartość początkowa jest wyższa od kwoty określonej w art. 16f ustawy z dnia 15 lutego 1992 r.

o podatku dochodowym od osób prawnych (Dz. U. z 2014 r. poz. 851, z późn. zm.).”

Zmiana o charakterze doprecyzowu-

jącym, a także wynikająca z obecnie

obowiązujących przepisów.

Sfera budżetowa

D2

Dziennik Gazeta Prawna, 2 lutego 2015 nr 21 (3914)

gazetaprawna.pl

Magdalena Sobczak

magdalena.sobczak@infor.pl

Zgodnie z obietnicą omawiamy kolejne zmia-

ny w klasyfikacji. Przypominamy, że poprzed-

nią część dotyczacą załączników nr 2 i 3 do roz-

porządzenia z 2 marca 2010 r. zamieściliśmy

w nr 11 z 19 stycznia 2015 r. W tym numerze

skoncentrujemy się na zmianach obowiązu-

jących od początku tego roku w załączniku nr

4. Miały głównie charakter doprecyzowują-

cy oraz porządkujący. Warto jednak zwrócić

uwagę na dwie zmiany ułatwiające zdecy-

dowanie klasyfikację. Pierwsza z nich doty-

czy usług dostępu do sieci internet. Nareszcie

połączono dotychczas odrębnie klasyfikowane

wydatki na telefony stacjonarne, komórkowe

oraz internet. Wcześniej pojawiały się problemy

z ich wyodrębnieniem (zarówno na etapie pla-

nowania, jak i wykonywania budżetu). A często

są przecież świadczone kompleksowo przez

jednego operatora. Uchylono więc paragrafy

„435 Zakup usług dostępu do sieci Internet”

i „437 Opłaty z tytułu zakupu usług telekomu-

nikacyjnych świadczonych w stacjonarnej pu-

blicznej sieci telefonicznej”. Zaś paragraf 436

wraz z dodanymi objaśnieniami otrzymał nowe

brzmienie. Obecnie obejmuje on zakup usług

telekomunikacyjnych, w tym usług dostępu

do sieci Internet.

Druga zmiana dotyczy nagród. Z dotych-

czasowego paragrafu „304 Nagrody o charak-

terze szczególnym niezaliczone do wynagro-

dzeń” wyodrębniono nagrody konkursowe.

Uzupełniono objaśnienia do paragrafu 304

i dodano paragraf „419 Nagrody konkursowe”.

Właśnie ten paragraf obejmuje nagrody dla

osób fizycznych, osób prawnych lub innych

jednostek organizacyjnych. Zmiana miała na

celu umożliwienie jednolitego klasyfikowa-

nia nagród konkursowych bez względu na

status prawny laureatów, czy to będą osoby

fizyczne, czy prawne. Dotychczas pojawiały

się wątpliwości interpretacyjne w tym zakre-

sie. Doprecyzowanie objaśnień powinno po-

zwolić na unikanie niewłaściwego klasyfiko-

wania nagród przyznawanych pracownikom

przez pracodawców, co było przedmiotem

zarzutów formułowanych przez Najwyższą

Izbę Kontroli. Pozostały jeszcze zmiany, któ-

re weszły w życie 1 stycznia 2015 r. w załącz-

niku nr 7 do rozporządzenia – Szczegółowa

klasyfikacja wydatków dla zadań z zakresu

bezpieczeństwa zewnętrznego. W nim nowe

brzmienie otrzymały paragrafy: 421, 422, 423,

427. W paragrafie „606 Wydatki na zakupy

inwestycyjne jednostek budżetowych” pozy-

cja 606013 otrzymała zaś brzmienie „606013

Modernizacja i modyfikacja sprzętu wojsko-

wego”.

Podstawa prawna

Rozporządzenie ministra finansów z 16 grudnia 2014 r. zmie-

niające rozporządzenie w sprawie szczegółowej klasyfikacji

dochodów, wydatków, przychodów i rozchodów oraz środ-

ków pochodzących ze źródeł zagranicznych (Dz.U. poz. 1952).

Rozporządzenie ministra finansów z 2 marca 2010 r.

w sprawie szczegółowej klasyfikacji dochodów, wydat-

ków, przychodów i rozchodów oraz środków pochodzących

ze źródeł zagranicznych (Dz.U. z 2014 r. poz. 1053 ze zm.).

Zmiany w klasyfikacji budżetowej – ciąg dalszy

Obecnie zakup usług telekomunikacyjnych, w tym dostępu do sieci,

zaliczamy do paragrafu 436.

Nie stosuje się już, tak jak to było dotychczas, paragrafów 435 i 437

Tabela. Zmiany, które weszły w życie 1 stycznia 2015 r., w załączniku nr 4 do rozporządzenia – Klasyfikacja paragrafów wydatków

i środków (z objaśnieniami)

Czynność

Gdzie

Nowe brzmienie

Komentarz

Zmieniono

Grupa wydatków „Dotacje i subwencje

200 do 204, 211 do 213, 220 do 229, 231 do

233, 236, 237, 239 do 241, 243 do 259, 261 do

265, 268 do 277, 279 do 294, 296 do 301”

otrzymały brzmienie:

„Dotacje i subwencje

200 do 205, 211 do 213, 220 do 229, 231 do 233, 236, 237, 239 do 241, 243 do 259, 261 do 265, 268 do 277, 279 do 294,

296 do 301, 482”

Zmiana wynika z dodania do

załącznika nr 4 od 1 stycznia 2015 r.

paragrafów 205 i 482.

Grupa wydatków „Wydatki bieżące jedno-

stek budżetowych 401 do 418, 420 do 430,

432 do 470, 472, 474 do 478, 481, 482, 488

do 490 i 493 do 498” otrzymały brzmienie:

„Wydatki bieżące jednostek budżetowych

401 do 430, 432 do 434, 436, 438 do 470, 472, 474 do 478, 481, 488 do 490 i 493 do 498”

Zmiana w zakresie grup paragrafów

o charakterze porządkującym.

Grupa wydatków „Wydatki majątkowe

601, 602, 605 do 608, 611 do 614, 616 do

624, 626 do 633, 641 do 643, 651 do 658, 661

do 667 i 680” otrzymały brzmienie:

„Wydatki majątkowe

601, 602, 605 do 608, 611 do 614, 616 do 633, 641 do 643, 651 do 658, 661 do 667 i 680”

Zmiana w zakresie grup paragrafów

o charakterze doprecyzowującym

i wynikająca z dodania w załączniku

nr 4 od 1 stycznia 2015 r. paragrafu 625.

Zdanie „Do wydatków majątkowych

jednostki samorządu terytorialnego,

o których mowa w art. 236 ust. 4 ustawy,

zalicza się paragrafy: 601, 605, 606, 613,

614, 617, 619–623, 630, 656–658, 661–666

i 680.” otrzymało brzmienie:

„Do wydatków majątkowych jednostki samorządu terytorialnego, o których mowa w art. 236 ust. 4 ustawy,

zalicza się paragrafy: 601, 605, 606, 613, 614, 617, 619–623, 625, 630, 656–658, 661–666 i 680.”

Zmiana wynika z konieczności

uwzględnienia dodanego od 1 stycznia

br. paragrafu 626. Jest to więc zmiana

porządkująca.

Cyfry 8 i 9 wraz z objaśnieniami otrzymały

brzmienie:

„8 Finansowanie programów i projektów ze środków, o których mowa w art. 5 ust. 3 ustawy, z wyłączeniem

środków, o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz pkt 6 ustawy, oraz z wyłączeniem budżetu

środków europejskich

Symbol ten stosuje się do oznaczenia wszystkich wydatków ponoszonych w trakcie realizacji przedsięwzięć

w ramach danego programu lub projektu finansowanego ze środków pochodzących z budżetu UE, o których

mowa w art. 5 ust. 3 ustawy, z wyłączeniem środków, o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz

pkt 6 ustawy (do których stosowana jest czwarta cyfra 5 lub 1) oraz z wyłączeniem budżetu środków euro-

pejskich, a także z wyjątkiem wydatków oznaczonych cyfrą 9. Symbol ten stosuje się również do oznaczenia

wydatków ponoszonych na finansowanie Programu Rozwoju Obszarów Wiejskich w ramach Wspólnej Polityki

Rolnej, z udziałem funduszy unijnych finansujących Wspólną Politykę Rolną. Stosuje się go również do wydatków,

których źródłem finansowania jest pożyczka na prefinansowanie z budżetu państwa.

9 Współfinansowanie programów i projektów realizowanych ze środków, o których mowa w art. 5 ust. 3 ustawy,

z wyłączeniem środków, o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz pkt 6 ustawy

Symbol ten stosuje się do oznaczenia wydatków ponoszonych w trakcie realizacji przedsięwzięć finansowa-

nych ze środków pochodzących z budżetu UE, o których mowa w art. 5 ust. 3 ustawy, z wyłączeniem środków,

o których mowa w art. 5 ust. 3 pkt 2, pkt 5 lit. c i d oraz pkt 6 ustawy (do których stosowana jest czwarta cyfra

6 lub 2), stanowiących krajowy wkład publiczny w realizację programu lub projektu. Źródłem finansowania tych

wydatków mogą być na przykład środki pochodzące z budżetu państwa (z wyłączeniem środków otrzymanych

z tytułu pożyczki na prefinansowanie) bądź środki własne jednostek sektora finansów publicznych.”,

Obecnie nie stosuje się nazwy

„Wspólna Polityka Rolna i Rybacka”

tylko „Wspólna Polityka Rolna”, stąd

zmiana nazwy i objaśnień. Uwzględ-

niają one także nową perspektywę

finansową 2014–2020.

Paragraf „200 Dotacje celowe w ramach

programów finansowanych z udziałem

środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3

oraz ust. 3 pkt 5 i 6 ustawy, lub płatności

w ramach budżetu środków europejskich”

wraz z objaśnieniami otrzymał brzmienie:

„200 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3 oraz ust. 3 pkt 5 i 6 ustawy, lub płatności w ramach budżetu środków euro-

pejskich, z wyłączeniem wydatków klasyfikowanych w paragrafie 205

Paragraf ten stosuje się również do rozliczeń dotacji rozwojowej otrzymanej przed 31 grudnia 2009 r., w tym

zwrotów środków tej dotacji, oraz do zwrotów środków, o których mowa powyżej. Paragrafu tego nie stosuje się

w przypadku środków uzyskanych przez państwowe jednostki budżetowe na wydatki ponoszone bezpośrednio

przez te jednostki.”,

Zmiana ma charakter techniczny, a jej

celem jest ułatwienie prac anali-

tycznych związanych z realizacją

i finansowaniem projektów. Zmiana

wynika z dodania do załącznika nr 4

od 1 stycznia 2015 r. paragrafu 205.

Objaśnienia do paragrafu „269 Środki

Funduszu Pracy przekazane powiatom

z przeznaczeniem na finansowanie

kosztów wynagrodzenia i składek na

ubezpieczenia społeczne pracowników

powiatowego urzędu pracy” otrzymały

brzmienie:

„Paragraf ten obejmuje środki przekazane powiatom z Funduszu Pracy, na podstawie art. 9 ust. 2a–2c oraz

art. 108 ust. 1g–1i ustawy z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy.”,

Zmiana o charakterze doprecyzowu-

jącym a także wynikająca z obecnie

obowiązujących przepisów.

Objaśnienia do paragrafu „304 Nagrody

o charakterze szczególnym niezaliczone

do wynagrodzeń” otrzymały brzmienie

„Paragraf ten obejmuje w szczególności:

– nagrody resortowe, w tym nagrody ministra właściwego do spraw oświaty i wychowania dla nauczycieli za

osiągnięcia dydaktyczno-wychowawcze oraz nagrody ministrów dla nauczycieli akademickich za osiągnięcia

naukowe, dydaktyczne lub organizacyjne albo za całokształt dorobku,

– nagrody za szczególne osiągnięcia w zakresie prac badawczych oraz zastosowanie ich wyników w praktyce,

– nagrody Prezesa Rady Ministrów za wyróżnione rozprawy doktorskie i habilitacyjne oraz za osiągnięcia

naukowe, naukowo-techniczne lub artystyczne,

– nagrody kuratora oświaty dla nauczycieli za osiągnięcia dydaktyczno-wychowawcze,

– nagrody za ratownictwo morskie,

– nagrody dla krwiodawców,

– nagrody za osiągnięcia w dziedzinie twórczości artystycznej, upowszechniania i ochrony kultury,

– nagrody za wybitne osiągnięcia sportowe,

– nagrody dla żołnierzy wynikające z ustawy z dnia 9 października 2009 r. o dyscyplinie wojskowej (Dz. U. Nr

190, poz. 1474, z późn. zm.).

Paragraf ten nie obejmuje nagród przyznawanych przez pracodawców dla pracowników.”

Z dotychczasowego paragrafu 304

wyodrębniono nagrody konkursowe.

Wprowadzono paragraf 419. Dlatego

uzupełniono objaśnienia do paragra-

fu 304. Objaśnienia mają charakter

wyłącznie doprecyzowujący i technicz-

ny. Zakres objęty paragrafem (poza

wyłączonymi nagrodami konkursowymi)

pozostaje bez zmian. Doprecyzowanie

objaśnień powinno pozwolić na unikanie

niewłaściwego klasyfikowania w tym

paragrafie nagród przyznawanych

pracownikom przez pracodawców, co

było przedmiotem zarzutów formuło-

wanych przez Najwyższą Izbę Kontroli.

Objaśnienia do paragrafu „425 Zakup

sprzętu i uzbrojenia” otrzymały brzmienie:

„Paragraf ten służy do wyodrębnienia wydatków ponoszonych na zakup specjalistycznego sprzętu i uzbrojenia

wykorzystywanego na potrzeby obronności i bezpieczeństwa publicznego i występuje w Ministerstwie Spraw

Wewnętrznych, w Agencji Bezpieczeństwa Wewnętrznego, w Agencji Wywiadu, w Centralnym Biurze Antyko-

rupcyjnym i w budżetach wojewodów – w dziale 754 Bezpieczeństwo publiczne i ochrona przeciwpożarowa,

w Ministerstwie Sprawiedliwości – w dziale 755 Wymiar sprawiedliwości i w Ministerstwie Finansów oraz

w urzędach kontroli skarbowej i w izbach celnych – w dziale 750 Administracja publiczna.

Do paragrafu tego nie zalicza się wydatków na zakup środków trwałych niezaliczonych do pierwszego wypo-

sażenia, których wartość początkowa jest wyższa od kwoty określonej w art. 16f ustawy z dnia 15 lutego 1992 r.

o podatku dochodowym od osób prawnych (Dz. U. z 2014 r. poz. 851, z późn. zm.).”

Zmiana o charakterze doprecyzowu-

jącym, a także wynikająca z obecnie

obowiązujących przepisów.

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

2 / 4

Sfera budżetowa, Sprawozdania

D3

Dziennik Gazeta Prawna, 2 lutego 2015 nr 21 (3914)

gazetaprawna.pl

Zmieniono

W objaśnieniach do paragrafu „430 Zakup

usług pozostałych” tiret szóste otrzymało

brzmienie:

„– usługi kominiarskie, utrzymanie parków i zieleńców,”

Z objaśnień do paragrafu wydatko-

wego 430 usunięto zakupy usług

dotyczących wywozu śmieci. Miało to

na celu ujednolicenie zasad klasyfi-

kowania opłat za gospodarowanie

odpadami. Zmiana w powiązaniu

z dodaniem objaśnień do rozdzia-

łu 90002 i objaśnień do paragrafu

dochodowego 049 pozwala na efek-

tywne monitorowanie przez JST

realizacji zadań związanych z gospo-

darowaniem odpadami.

pPragraf „436 Opłaty z tytułu zakupu

usług telekomunikacyjnych świadczonych

w ruchomej publicznej sieci telefonicznej”

wraz z dodawanymi objaśnieniami otrzy-

mał brzmienie:

„436 Opłaty z tytułu zakupu usług telekomunikacyjnych

Paragraf ten obejmuje zakup usług telekomunikacyjnych, w tym usług dostępu do sieci Internet.”,

Zmiana spowodowana połączeniem

dotychczas odrębnie klasyfikowanych

wydatków na telefony stacjonar-

ne, komórkowe oraz internet. Ma

ona na celu uproszczenie ewidencji

tych wydatków, które dotychczas

często są świadczone kompleksowo

przez jednego operatora i trudno

je wyodrębnić – zarówno na etapie

planowania, jak i wykonywania

budżetu. Związana jest z uchyleniem

paragrafów 435 i 437.

Paragraf „620 Dotacje celowe w ramach

programów finansowanych z udziałem

środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3

oraz ust. 3 pkt 5 i 6 ustawy, lub płatności

w ramach budżetu środków europejskich”

wraz z objaśnieniami otrzymał brzmienie:

„620 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3 oraz ust. 3 pkt 5 i 6 ustawy, lub płatności w ramach budżetu środków euro-

pejskich, z wyłączeniem wydatków klasyfikowanych w paragrafie 625

Paragraf ten stosuje się również do rozliczeń dotacji rozwojowej otrzymanej przed 31 grudnia 2009 r., w tym

zwrotów środków tej dotacji, oraz do zwrotów środków, o których mowa powyżej. Paragrafu tego nie stosuje się

w przypadku środków uzyskanych przez państwowe jednostki budżetowe na wydatki ponoszone bezpośrednio

przez te jednostki.”,

Zmiana wynika z dodania do załączni-

ka nr 4 od 1 stycznia 2015 r. paragrafu

225. Ma charakter techniczny, a jej

celem jest ułatwienie prac anali-

tycznych związanych z realizacją

i finansowaniem projektów.

Po paragrafie „624 Środki przekazywane

z budżetu państwa na Fundusz Rozwoju

Inwestycji Komunalnych” dodano paragraf

625 wraz z objaśnieniami w brzmieniu

„625 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 3 pkt 5 lit. a i b ustawy, lub płatności w ramach budżetu środków europejskich,

realizowanych przez jednostki samorządu terytorialnego

Paragraf ten dotyczy środków dotacji i płatności przekazywanych na realizację projektów i programów z ww.

środków dla jednostek samorządu terytorialnego występujących w charakterze beneficjenta tylko w zakresie

programów realizowanych w ramach Perspektywy Finansowej 2014–2020.”

Wprowadzenie paragrafu 625

ułatwi klasyfikowanie środków

dotacji i płatności przekazywanych

na realizację projektów i progra-

mów z ww. środków dla jednostek

samorządu terytorialnego występu-

jących w charakterze beneficjenta.

Celem zmiany jest ułatwienie prac

analitycznych związanych z realizacją

i finansowaniem projektów.

Uchylono

Co

Komentarz

paragraf „435 Zakup usług dostępu do sieci Internet”

Zmiany spowodowane połączeniem

dotychczas odrębnie klasyfikowanych

wydatków na telefony stacjonarne,

komórkowe oraz internet.

paragraf „437 Opłaty z tytułu zakupu usług telekomunikacyjnych świadczonych w stacjonarnej publicznej sieci telefonicznej”

objaśnienia do paragrafu „462 Umorzenie należności agencji płatniczych”

Uchylono paragrafy dotyczące pożyczek

dla agencji płatniczych na realizację

zadań Wspólnej Polityki Rolnej. Dosto-

sowano klasyfikację do aktualnego

mechanizmu finansowania.

objaśnienia do paragrafu „463 Rozliczenie wydatków agencji płatniczych związanych z interwencją rynkową w ramach Wspólnej Polityki Rolnej”

objaśnienia do paragrafu „495 Różnice kursowe”

Dodano

Gdzie

Nowa pozycja

Komentarz

Po paragrafie „204 Dotacje przekazane

z budżetu państwa na realizację zadań

bieżących gmin z zakresu edukacyjnej

opieki wychowawczej finansowanych

w całości przez budżet państwa w ramach

programów rządowych” dodano paragraf

205 wraz z objaśnieniami w brzmieniu:

„205 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 3 pkt 5 lit. a i b ustawy, lub płatności w ramach budżetu środków europejskich,

realizowanych przez jednostki samorządu terytorialnego

Paragraf ten dotyczy środków dotacji i płatności przekazywanych na realizację projektów i programów z ww.

środków dla jednostek samorządu terytorialnego występujących w charakterze beneficjenta tylko w zakresie

programów realizowanych w ramach Perspektywy Finansowej 2014–2020.”

Celem zmiany jest ułatwienie prac

analitycznych związanych z realizacją

i finansowaniem projektów.

Po paragrafie „418 Równoważniki

pieniężne i ekwiwalenty dla żołnierzy

i funkcjonariuszy” dodano paragraf 419

wraz z objaśnieniami w brzmieniu

„419 Nagrody konkursowe

Paragraf ten obejmuje nagrody dla osób fizycznych, osób prawnych lub innych jednostek organizacyjnych.”

Z dotychczasowego paragrafu 304

wyodrębniono nagrody konkursowe.

Zmiana ma na celu umożliwienie

jednolitego klasyfikowania nagród

konkursowych bez względu na status

prawny laureatów, czy to będą osoby

fizyczne, czy prawne. Dotychczas

pojawiały się wątpliwości interpreta-

cyjne w tym zakresie.

Będzie można sprawdzić, czy kontrahent złożył

sprawozdanie finansowe

Rozmowa z

Arkadiuszem Opalą,

sędzią Sądu Okręgowego w Zielonej Górze

Od 15 stycznia 2015 r. obowiązuje ustawa

z 28 listopada 2014 r. o zmianie ustawy

– Kodeks spółek handlowych oraz niektórych

innych ustaw (Dz.U. z 2015 r. poz. 4). Nowe-

lizacja wprowadziła zmiany m.in. dla tych

przedsiębiorców, który prowadzą księgi

rachunkowe.

Tak. W Krajowym Rejestrze Sądowym wpi-

sywana będzie informacja o dniu kończącym

rok obrotowy. Oprócz wzmianki o złożeniu

sprawozdania finansowego spółki już wpi-

sane do KRS będą musiały zgłosić tę infor-

mację wraz z wnioskiem o wpis wzmianki

o złożeniu sprawozdania. Jeśli tego nie zro-

bią, sąd rejestrowy ma obowiązek wpisać tę

informację z urzędu.

W przeważającej większości spółek rok

obrotowy pokrywa się z rokiem kalendarzo-

wym. W takim wypadku spółka musi złożyć

informację i wzmiankę do 15 lipca 2015 r.

(roczne sprawozdanie składa się do sądu

w 15 dni od zatwierdzenia, które musi na-

stąpić w sześć miesięcy od dnia bilansowego).

Jeżeli przedsiębiorca będzie składał te in-

formacje razem, płaci tylko za sprawozdanie

finansowe. Jeśli chce wpisać tylko wzmiankę,

nie będzie ponosił opłat, a postanowienie

nie będzie doręczane. Jest to bardzo dobre

rozwiązanie.

Czy taka zmiana będzie miała znaczenie dla

innych przedsiębiorców? Dzięki temu będą

mogli oni dowiedzieć się czegoś o kontra-

hencie?

Jeżeli w dziale III rejestru będzie wpisana

wzmianka o dniu kończącym rok obroto-

wy, kontrahent z odpisu z rejestru uzyska

informację, czy spółka terminowo złoży-

ła sprawozdanie, czy też pomimo upływu

terminu do złożenia takiego sprawozdania

finansowego za dany rok obrotowy nie wy-

wiązała się z obowiązku. Z punktu widze-

nia pewności obrotu gospodarczego jest to

korzystne dla przedsiębiorcy. Informacja ta

będzie przydatna, bo samo wejście do Cen-

tralnej Informacji da kontrahentowi odpo-

wiedź, czy spółka za dany rok obrotowy zło-

żyła sprawozdanie, czy nie.

Niestety dla wydziałów KRS w całym kraju

będzie to dużo więcej pracy, bo jeżeli przed-

siębiorca nie zgłosi tej wzmianki sam, to po

roku od wejścia w życie ustawy KRS musi

prowadzić postępowanie w celu przymu-

szenia spółki do złożenia wniosku o wpis

tej wzmianki.

Jeżeli zostanie stworzone narzędzie w sys-

temie, to żywię nadzieję, że będzie można

wyszukiwać spółki, które terminowo nie zło-

żyły sprawozdań finansowych. Oczywiście

kierownikowi sekretariatu KRS bardzo ułatwi

to pracę, bo będzie wiadomo, które akta reje-

strowe przedłożyć sędziom i referendarzom

do postępowań przymuszających.

Jednak nowe obowiązki nie dotyczą tylko

tych, którzy prowadzą pełne księgi, lecz

także tych, którzy tego nie będą robić...

Spółki jawne i partnerskie – jeżeli nie prze-

kroczyły przychodu 1,2 mln euro za dany rok

obrotowy i nie prowadzą rachunkowości – do

30 czerwca 2015 r. będą musiały złożyć do

sądu rejestrowego oświadczenia o braku obo-

wiązku sporządzenia i złożenia sprawozda-

nia finansowego. Wzmianka ta będzie wpisy-

wana do KRS. Wpis tej wzmianki będzie bez

opłat, postanowienie nie będzie doręczane

wnioskodawcy.

Rozmawiała

Agnieszka Pokojska

ARKADIUSZ OPAlA

sędzia Sądu Okręgowego w Zielonej Górze

Sfera budżetowa, Sprawozdania

D3

Dziennik Gazeta Prawna, 2 lutego 2015 nr 21 (3914)

gazetaprawna.pl

Zmieniono

W objaśnieniach do paragrafu „430 Zakup

usług pozostałych” tiret szóste otrzymało

brzmienie:

„– usługi kominiarskie, utrzymanie parków i zieleńców,”

Z objaśnień do paragrafu wydatko-

wego 430 usunięto zakupy usług

dotyczących wywozu śmieci. Miało to

na celu ujednolicenie zasad klasyfi-

kowania opłat za gospodarowanie

odpadami. Zmiana w powiązaniu

z dodaniem objaśnień do rozdzia-

łu 90002 i objaśnień do paragrafu

dochodowego 049 pozwala na efek-

tywne monitorowanie przez JST

realizacji zadań związanych z gospo-

darowaniem odpadami.

pPragraf „436 Opłaty z tytułu zakupu

usług telekomunikacyjnych świadczonych

w ruchomej publicznej sieci telefonicznej”

wraz z dodawanymi objaśnieniami otrzy-

mał brzmienie:

„436 Opłaty z tytułu zakupu usług telekomunikacyjnych

Paragraf ten obejmuje zakup usług telekomunikacyjnych, w tym usług dostępu do sieci Internet.”,

Zmiana spowodowana połączeniem

dotychczas odrębnie klasyfikowanych

wydatków na telefony stacjonar-

ne, komórkowe oraz internet. Ma

ona na celu uproszczenie ewidencji

tych wydatków, które dotychczas

często są świadczone kompleksowo

przez jednego operatora i trudno

je wyodrębnić – zarówno na etapie

planowania, jak i wykonywania

budżetu. Związana jest z uchyleniem

paragrafów 435 i 437.

Paragraf „620 Dotacje celowe w ramach

programów finansowanych z udziałem

środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3

oraz ust. 3 pkt 5 i 6 ustawy, lub płatności

w ramach budżetu środków europejskich”

wraz z objaśnieniami otrzymał brzmienie:

„620 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 1 pkt 3 oraz ust. 3 pkt 5 i 6 ustawy, lub płatności w ramach budżetu środków euro-

pejskich, z wyłączeniem wydatków klasyfikowanych w paragrafie 625

Paragraf ten stosuje się również do rozliczeń dotacji rozwojowej otrzymanej przed 31 grudnia 2009 r., w tym

zwrotów środków tej dotacji, oraz do zwrotów środków, o których mowa powyżej. Paragrafu tego nie stosuje się

w przypadku środków uzyskanych przez państwowe jednostki budżetowe na wydatki ponoszone bezpośrednio

przez te jednostki.”,

Zmiana wynika z dodania do załączni-

ka nr 4 od 1 stycznia 2015 r. paragrafu

225. Ma charakter techniczny, a jej

celem jest ułatwienie prac anali-

tycznych związanych z realizacją

i finansowaniem projektów.

Po paragrafie „624 Środki przekazywane

z budżetu państwa na Fundusz Rozwoju

Inwestycji Komunalnych” dodano paragraf

625 wraz z objaśnieniami w brzmieniu

„625 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 3 pkt 5 lit. a i b ustawy, lub płatności w ramach budżetu środków europejskich,

realizowanych przez jednostki samorządu terytorialnego

Paragraf ten dotyczy środków dotacji i płatności przekazywanych na realizację projektów i programów z ww.

środków dla jednostek samorządu terytorialnego występujących w charakterze beneficjenta tylko w zakresie

programów realizowanych w ramach Perspektywy Finansowej 2014–2020.”

Wprowadzenie paragrafu 625

ułatwi klasyfikowanie środków

dotacji i płatności przekazywanych

na realizację projektów i progra-

mów z ww. środków dla jednostek

samorządu terytorialnego występu-

jących w charakterze beneficjenta.

Celem zmiany jest ułatwienie prac

analitycznych związanych z realizacją

i finansowaniem projektów.

Uchylono

Co

Komentarz

paragraf „435 Zakup usług dostępu do sieci Internet”

Zmiany spowodowane połączeniem

dotychczas odrębnie klasyfikowanych

wydatków na telefony stacjonarne,

komórkowe oraz internet.

paragraf „437 Opłaty z tytułu zakupu usług telekomunikacyjnych świadczonych w stacjonarnej publicznej sieci telefonicznej”

objaśnienia do paragrafu „462 Umorzenie należności agencji płatniczych”

Uchylono paragrafy dotyczące pożyczek

dla agencji płatniczych na realizację

zadań Wspólnej Polityki Rolnej. Dosto-

sowano klasyfikację do aktualnego

mechanizmu finansowania.

objaśnienia do paragrafu „463 Rozliczenie wydatków agencji płatniczych związanych z interwencją rynkową w ramach Wspólnej Polityki Rolnej”

objaśnienia do paragrafu „495 Różnice kursowe”

Dodano

Gdzie

Nowa pozycja

Komentarz

Po paragrafie „204 Dotacje przekazane

z budżetu państwa na realizację zadań

bieżących gmin z zakresu edukacyjnej

opieki wychowawczej finansowanych

w całości przez budżet państwa w ramach

programów rządowych” dodano paragraf

205 wraz z objaśnieniami w brzmieniu:

„205 Dotacje celowe w ramach programów finansowanych z udziałem środków europejskich oraz środków,

o których mowa w art. 5 ust. 3 pkt 5 lit. a i b ustawy, lub płatności w ramach budżetu środków europejskich,

realizowanych przez jednostki samorządu terytorialnego

Paragraf ten dotyczy środków dotacji i płatności przekazywanych na realizację projektów i programów z ww.

środków dla jednostek samorządu terytorialnego występujących w charakterze beneficjenta tylko w zakresie

programów realizowanych w ramach Perspektywy Finansowej 2014–2020.”

Celem zmiany jest ułatwienie prac

analitycznych związanych z realizacją

i finansowaniem projektów.

Po paragrafie „418 Równoważniki

pieniężne i ekwiwalenty dla żołnierzy

i funkcjonariuszy” dodano paragraf 419

wraz z objaśnieniami w brzmieniu

„419 Nagrody konkursowe

Paragraf ten obejmuje nagrody dla osób fizycznych, osób prawnych lub innych jednostek organizacyjnych.”

Z dotychczasowego paragrafu 304

wyodrębniono nagrody konkursowe.

Zmiana ma na celu umożliwienie

jednolitego klasyfikowania nagród

konkursowych bez względu na status

prawny laureatów, czy to będą osoby

fizyczne, czy prawne. Dotychczas

pojawiały się wątpliwości interpreta-

cyjne w tym zakresie.

Będzie można sprawdzić, czy kontrahent złożył

sprawozdanie finansowe

Rozmowa z

Arkadiuszem Opalą,

sędzią Sądu Okręgowego w Zielonej Górze

Od 15 stycznia 2015 r. obowiązuje ustawa

z 28 listopada 2014 r. o zmianie ustawy

– Kodeks spółek handlowych oraz niektórych

innych ustaw (Dz.U. z 2015 r. poz. 4). Nowe-

lizacja wprowadziła zmiany m.in. dla tych

przedsiębiorców, który prowadzą księgi

rachunkowe.

Tak. W Krajowym Rejestrze Sądowym wpi-

sywana będzie informacja o dniu kończącym

rok obrotowy. Oprócz wzmianki o złożeniu

sprawozdania finansowego spółki już wpi-

sane do KRS będą musiały zgłosić tę infor-

mację wraz z wnioskiem o wpis wzmianki

o złożeniu sprawozdania. Jeśli tego nie zro-

bią, sąd rejestrowy ma obowiązek wpisać tę

informację z urzędu.

W przeważającej większości spółek rok

obrotowy pokrywa się z rokiem kalendarzo-

wym. W takim wypadku spółka musi złożyć

informację i wzmiankę do 15 lipca 2015 r.

(roczne sprawozdanie składa się do sądu

w 15 dni od zatwierdzenia, które musi na-

stąpić w sześć miesięcy od dnia bilansowego).

Jeżeli przedsiębiorca będzie składał te in-

formacje razem, płaci tylko za sprawozdanie

finansowe. Jeśli chce wpisać tylko wzmiankę,

nie będzie ponosił opłat, a postanowienie

nie będzie doręczane. Jest to bardzo dobre

rozwiązanie.

Czy taka zmiana będzie miała znaczenie dla

innych przedsiębiorców? Dzięki temu będą

mogli oni dowiedzieć się czegoś o kontra-

hencie?

Jeżeli w dziale III rejestru będzie wpisana

wzmianka o dniu kończącym rok obroto-

wy, kontrahent z odpisu z rejestru uzyska

informację, czy spółka terminowo złoży-

ła sprawozdanie, czy też pomimo upływu

terminu do złożenia takiego sprawozdania

finansowego za dany rok obrotowy nie wy-

wiązała się z obowiązku. Z punktu widze-

nia pewności obrotu gospodarczego jest to

korzystne dla przedsiębiorcy. Informacja ta

będzie przydatna, bo samo wejście do Cen-

tralnej Informacji da kontrahentowi odpo-

wiedź, czy spółka za dany rok obrotowy zło-

żyła sprawozdanie, czy nie.

Niestety dla wydziałów KRS w całym kraju

będzie to dużo więcej pracy, bo jeżeli przed-

siębiorca nie zgłosi tej wzmianki sam, to po

roku od wejścia w życie ustawy KRS musi

prowadzić postępowanie w celu przymu-

szenia spółki do złożenia wniosku o wpis

tej wzmianki.

Jeżeli zostanie stworzone narzędzie w sys-

temie, to żywię nadzieję, że będzie można

wyszukiwać spółki, które terminowo nie zło-

żyły sprawozdań finansowych. Oczywiście

kierownikowi sekretariatu KRS bardzo ułatwi

to pracę, bo będzie wiadomo, które akta reje-

strowe przedłożyć sędziom i referendarzom

do postępowań przymuszających.

Jednak nowe obowiązki nie dotyczą tylko

tych, którzy prowadzą pełne księgi, lecz

także tych, którzy tego nie będą robić...

Spółki jawne i partnerskie – jeżeli nie prze-

kroczyły przychodu 1,2 mln euro za dany rok

obrotowy i nie prowadzą rachunkowości – do

30 czerwca 2015 r. będą musiały złożyć do

sądu rejestrowego oświadczenia o braku obo-

wiązku sporządzenia i złożenia sprawozda-

nia finansowego. Wzmianka ta będzie wpisy-

wana do KRS. Wpis tej wzmianki będzie bez

opłat, postanowienie nie będzie doręczane

wnioskodawcy.

Rozmawiała

Agnieszka Pokojska

ARKADIUSZ OPAlA

sędzia Sądu Okręgowego w Zielonej Górze

Wygenerowano dnia 2015-02-20 dla loginu: johnprctorbob@gmail.com

3 / 4

EwidEncja

D4

Dziennik Gazeta Prawna, 2 lutego 2015 nr 21 (3914)

gazetaprawna.pl

W 2014 r. zakończyło się postępowanie upa-

dłościowe wobec naszego zagranicznego kon-

trahenta. Dokumentację otrzymaliśmy jed-

nak dopiero w 2015 r. Kiedy możemy ująć

odpisy aktualizacyjne od należności jako

koszty w księgach naszej spółki akcyjnej?

Czy będzie to miało skutki dla odroczonego

podatku dochodowego?

Karolina Pawlak

specjalistka z zakresu rachunkowości

Zasady dokonywania odpisów aktualizacyj-

nych wynikają przede wszystkim z art. 35b

ustawy z 29 września 1994 r. o rachunkowości.

Przepis ten wskazuje, że zawsze wtedy, gdy

istnieje prawdopodobieństwo nieodzyskania

całości lub części należności, należy dokonać

odpisu z tytułu utraty wartości. Prawo bi-

lansowe nie uzależnia dokonania odpisu od

posiadania dokumentacji czy innych z góry

określonych dowodów. Ważne jest, aby jed-

nostka była w stanie w sposób wiarygodny,

adekwatny do sytuacji wykazać wartość i oko-

liczności dokonania odpisu zmniejszającego

wartość należności. W sytuacji wskazanej

w pytaniu może to być np. potwierdzenie

w języku obcym, że prowadzony jest proces

upadłościowy kontrahenta, analiza sytuacji

finansowej tego podmiotu, z których wynika,

iż spółka akcyjna nie odzyska należności itp.

Odpisy aktualizacyjne należności z tytułu

dostaw i usług ujmuje się zgodnie z art. 35b

ust 2 i 3 ustawy o rachunkowości jako ob-

ciążenie pozostałych kosztów operacyjnych,

a odpisy od odsetek jako koszty finansowe.

Jeśli należność będzie nieściągalna, należy

dokonać jej wyłączenia w korespondencji

z kontem odpisów, jeśli były one uprzednio

dokonane. Jeśli nie dokonywano odpisów,

wyłączenia nieściągalnej należności dokonu-

je się w korespondencji z kontem Pozostałe

koszty operacyjne (kwota główna) i Koszty

finansowe (odsetki).

Istnieje także możliwość zaliczenia odpi-

su aktualizacyjnego do kosztów uzyskania

przychodów zgodnie z art. 15 ust. 1 ustawy

z 15 lutego 1992 r. o podatku dochodowym od

osób prawnych (t.j. Dz.U. z 2014 r. poz. 851 ze

zm.). Konstrukcja przepisu dotyczącego kosz-

tów uzyskania przychodów daje podatnikowi

możliwość odliczenia dla celów podatkowych

kosztów niewymienionych w art. 16 ust. 1

ustawy o CIT, pod warunkiem że wykaże ich

bezpośredni bądź pośredni związek z prowa-

dzoną działalnością, a ich poniesienie ma lub

może mieć wpływ na wielkość osiągniętego

przychodu.

W myśl art. 16 ust. 1 pkt 26a ustawy o CIT

nie uważa się za koszty uzyskania przy-

chodów odpisów aktualizujących, z tym, że

kosztem uzyskania przychodów są odpisy

aktualizujące wartość należności, określone

w ustawie o rachunkowości, od tej części na-

leżności, która była uprzednio zaliczona na

podstawie art. 12 ust. 3 do przychodów należ-

nych, a ich nieściągalność została uprawdo-

podobniona na podstawie ust. 2a pkt 1.

Co do zasady, ustawodawca wyłącza zatem

odpisy aktualizujące z kategorii kosztów po-

datkowych. Ale wyjątkiem są odpisy spełnia-

jące łącznie następujące warunki:

■

dotyczą należności bądź jej części uprzed-

nio zaliczonej do przychodów należnych,

na podstawie art. 12 ust. 3 ustawy o CIT,

■

nieściągalność należności została upraw-

dopodobniona zgodnie z art. 16 ust. 2a pkt

1 ustawy o CIT,

■

wierzytelność, której odpis dotyczy, nie

uległa przedawnieniu (art. 16 ust. 1 pkt 20

ustawy o CIT).

Z kolei przepis art. 16 ust. 2a pkt 1 ustawy

o CIT stanowi, że nieściągalność wierzytelno-

ści uznaje się za uprawdopodobnioną w przy-

padku określonym w ust. 1 pkt 26a, jeżeli:

a) dłużnik zmarł, został wykreślony z ewi-

dencji działalności gospodarczej, postawiony

w stan likwidacji lub została ogłoszona jego

upadłość obejmująca likwidację majątku albo

b) zostało wszczęte postępowanie upa-

dłościowe z możliwością zawarcia układu

w rozumieniu przepisów prawa upadło-

ściowego i naprawczego lub na wniosek

dłużnika zostało wszczęte postępowanie

ugodowe w rozumieniu przepisów o re-

strukturyzacji finansowej przedsiębiorstw

i banków, albo

c) wierzytelność została potwierdzona pra-

womocnym orzeczeniem sądu i skierowana

na drogę postępowania egzekucyjnego albo

d) wierzytelność jest kwestionowana przez

dłużnika na drodze powództwa sądowego.

Należy dodać, że prawidłowe ujęcie od-

pisów aktualizujących wartość należności

w księgach rachunkowych jest niezbędne

w celu zaliczenia ich w momencie upraw-

dopodobnienia do kosztów uzyskania przy-

chodów. Koszt podatkowy nie wystąpi w sy-

tuacji uprawdopodobnienia nieściągalności

należności, jeżeli nie został dokonany odpis

aktualizujący tę należność. Kosztem tym jest

bowiem odpis aktualizujący, a nie wierzy-

telność czy należność, której nieściągalność

została uprawdopodobniona.

Wskazać należy, że na gruncie art. 16

ust. 2a pkt 1 ustawy o CIT decyzja zagra-

nicznego sądu o otwarciu procesu upadło-

ści wobec kontrahentów spółki stanowi

wystarczającą przesłankę do uznania nie-

ściągalności tych wierzytelności za upraw-

dopodobnione. Nie ma bowiem znacze-

nia, czy decyzja ta została wydana przez

sąd polski, czy zagraniczny. Spółka jednak

dla celów dowodowych powinna dyspono-

wać oryginalnym dokumentem wydanym

przez właściwy sąd, przetłumaczonym na

język polski.

A zatem odpis aktualizujący wartość wie-

rzytelności może zostać zaliczony do kosz-

tów uzyskania przychodów w dacie łącznego

spełnienia następujących warunków:

■

dokonania odpisu aktualizującego war-

tość należności (w ujęciu rachunkowym),

■

udokumentowania prawdopodobień-

stwa nieściągalności wierzytelności (nie-

przedawnionej, uprzednio zaliczonej do

przychodów należnych).

Gdy warunki te zostaną spełnione w róż-

nych latach podatkowych, zaliczenie należ-

ności do kosztów uzyskania przychodów bę-

dzie możliwe w roku podatkowym, w którym

spełniony zostanie drugi z warunków.

Potwierdzają to m.in. interpretacja indywi-

dualna dyrektora Izby Skarbowej w Poznaniu

z 1 października 2014 r. nr ILPB3/423-315/14-2/

EK czy interpretacja indywidualna z 5 stycznia

2011 r. wydana przez dyrektora Izby Skarbowej

w Katowicach (nr IBPBI/2/423-1314/10/CzP).

W przypadku spółek akcyjnych (które

obowiązkowo muszą poddać swoje spra-

wozdania badaniu przez biegłego rewiden-

ta) rozbieżność w czasie uznania kosztów

w rachunkowości i CIT powoduje koniecz-

ność rozpoznania odroczonego podatku

dochodowego.

Wartość księgowa należności po dokonaniu

odpisu aktualizującego w 2014 roku będzie