„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

0

MINISTERSTWO EDUKACJI

i NAUKI

Zofia Sepkowska

Prowadzenie działalności gospodarczej w regionie

311[08].Z5.03

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy

Radom 2005

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

dr Paweł Alberciak

mgr Anna Mozalewska

Opracowanie redakcyjne:

mgr inż. Katarzyna Maćkowska

Konsultacja:

dr Bożena Zając

Korekta:

mgr inż. Jarosław Sitek

Poradnik stanowi obudowę dydaktyczną programu jednostki modułowej Prowadzenie

działalności gospodarczej w regionie 311[08].Z5.03 zawartego w modułowym programie

nauczania dla zawodu: technik elektryk.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2005

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1. Wprowadzenie

4

2. Wymagania wstępne

5

3. Cele kształcenia

6

4. Materiał nauczania

7

4.1. Koszty

związane z prowadzeniem działalności gospodarczej

7

4.1.1.

Materiał nauczania

7

4.1.2. Pytania sprawdzające

8

4.1.3.

Ćwiczenia

8

4.1.4. Sprawdzian postępów

9

4.2. Kalkulacja

kosztów

działalności 9

4.2.1.

Materiał nauczania

9

4.2.2. Pytania sprawdzające

11

4.2.3.

Ćwiczenia

11

4.2.4. Sprawdzian postępów

11

4.3. Kalkulacja

cen

sprzedaży

12

4.3.1.

Materiał nauczania

12

4.3.2. Pytania sprawdzające

13

4.3.3.

Ćwiczenia

13

4.3.4. Sprawdzian postępów

13

4.4. Dokumentacja związana z gospodarką magazynową 14

4.4.1.

Materiał nauczania

14

4.4.2. Pytania sprawdzające

14

4.4.3.

Ćwiczenia

14

4.4.4. Sprawdzian postępów

19

4.5. Rozliczenia pieniężne w obrocie gospodarczym

19

4.5.1.

Materiał nauczania

19

4.5.2. Pytania sprawdzające

21

4.5.3.

Ćwiczenia

21

4.5.4. Sprawdzian postępów

22

4.6. Rozliczenia z Urzędem Skarbowym z tytułu podatku VAT

23

4.6.1.

Materiał nauczania

23

4.6.2. Pytania sprawdzające

25

4.6.3.

Ćwiczenia

25

4.6.4. Sprawdzian postępów

29

4.7. Zatrudnianie i wynagradzanie pracowników

29

4.7.1.

Materiał nauczania

29

4.7.2. Pytania sprawdzające

31

4.7.3.

Ćwiczenia

31

4.7.4. Sprawdzian postępów

35

4.8. Rozliczenie z Urzędem Skarbowym z tytułu podatku dochodowego

od dokonanych wypłat

35

4.8.1.

Materiał nauczania

35

4.8.2. Pytania sprawdzające

36

4.8.3.

Ćwiczenia

36

4.8.4. Sprawdzian postępów

40

4.9. Rozliczenia z ZUS z tytułu ubezpieczeń społecznych

40

4.9.1.

Materiał nauczania

40

4.9.2. Pytania sprawdzające

41

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

4.9.3.

Ćwiczenia.

41

4.9.4. Sprawdzian postępów

42

4.10. Prowadzenie podatkowej księgi przychodów i rozchodów

42

4.10.1.

Materiał nauczania

42

4.10.2. Pytania sprawdzające

45

4.10.3.

Ćwiczenia 45

4.10.4. Sprawdzian postępów 47

4.11. Ryczałt od przychodów ewidencjonowanych

48

4.11.1.

Materiał nauczania

48

4.11.2. Pytania sprawdzające 50

4.11.3.

Ćwiczenia 50

4.11.4. Sprawdzian postępów 50

4.12. Podatki majątkowe i opłaty lokalne

51

4.12.1.

Materiał nauczania

51

4.12.2. Pytania sprawdzające

54

4.12.3.

Ćwiczenia

55

4.12.4. Sprawdzian postępów

56

4.13. Wynik finansowy i analiza ekonomiczna działalności gospodarczej

przedsiębiorcy

57

4.13.1.

Materiał nauczania

57

4.13.2. Pytania sprawdzające

60

4.13.3.

Ćwiczenia

61

4.13.4. Sprawdzian postęp

62

4.14. Kształtowanie wizerunku firmy. Certyfikaty jakości

62

4.14.1.

Materiał nauczania

62

4.14.2. Pytania sprawdzające

66

4.14.3.

Ćwiczenia

66

4.14.4. Sprawdzian postępów

66

4.15. Przygotowanie oferty przetargowej

67

4.15.1.

Materiał nauczania

67

4.15.2. Pytania sprawdzające

70

4.15.3.

Ćwiczenia

70

4.15.4. Sprawdzian postępów

71

5. Sprawdzian osiągnięć 72

6. Literatura

76

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

1. WPROWADZENIE

Niniejszy poradnik będzie Ci pomocny w przyswajaniu wiadomości i kształtowaniu

umiejętności w zakresie podejmowania działalności gospodarczej na własny rachunek.

W poradniku zamieszczono:

− wymagania wstępne, w których wykazano umiejętności, jakie powinieneś posiadać przed

rozpoczęciem pracy z poradnikiem,

− cele kształcenia, które wskazują umiejętności, jakie będziesz kształtował w procesie

nauczania – uczenia się w niniejszej jednostce modułowej,

− materiał nauczania, podzielony na 10 tematów – ściśle ze sobą powiązanych

i pozostających względem siebie w logicznym układzie, w którym wyodrębnione zostały

następujące elementy:

− treści kształcenia, mające na celu poszerzenie Twoich wiadomości i stanowiące podstawę

do kształtowania określonych umiejętności, pozwolą Ci poznać podstawowe obowiązki

przedsiębiorcy związane z podejmowaniem działalności gospodarczej,

− pytania sprawdzające, które umożliwią Ci samoocenę w zakresie przygotowania do

wykonania ćwiczeń,

− wykaz ćwiczeń ułatwiających kształtowanie planowanych umiejętności,

− sprawdzian postępów, zawierający zestaw pytań sprawdzających, dzięki którym będziesz

miał możliwość dokonania samooceny, czy wszystko dobrze zrozumiałeś i możesz

kontynuować proces nauczania–uczenia się,

− sprawdzian osiągnięć, który pozwoli ocenić poziom ukształtowanych przez Ciebie

umiejętności w całej jednostce modułowej,

− wykaz literatury, który ułatwi Ci pogłębianie wiedzy z zakresu jednostki modułowej oraz

doskonalenie umiejętności.

− Przechodząc przez kolejne etapy uczenia się, zwróć szczególną uwagę na:

− zasady finansowania działalności gospodarczej,

− zasady kalkulacji i cen,

− zasady i procedury rozliczania się z instytucjami publiczno-prawnymi,

− poprawne wypełnianie dokumentacji związanej z prowadzeniem działalności gospodarczej.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

2. WYMAGANIA WSTĘPNE

Przystępując do realizacji programu jednostki modułowej powinieneś umieć:

− korzystać z różnych źródeł informacji,

− wyszukiwać przepisy prawne związane z podejmowaniem i prowadzeniem działalności

gospodarczej,

− rozróżniać formy organizacyjno-prawne przedsiębiorców,

− wybierać najbardziej korzystną formę opodatkowania przedsiębiorcy,

− obliczać koszt kredytu,

− wybierać najkorzystniejszy kredyt,

− otwierać konto w banku,

− rozpoznawać organy kontroli w procesie podejmowania działalności gospodarczej,

− wypełniać dokumenty rejestracyjne: wniosek o wpis przedsiębiorcy do ewidencji działalności

gospodarczej, wniosek o wpis do KRS, wniosek o nadanie numeru REGON RG-1, NIP1,

dokumenty zgłoszeniowe do ZUS,

− wypełniać dokumenty zgłoszeniowe przedsiębiorcy do organów kontroli,

− identyfikować obowiązki przedsiębiorcy związane z ubezpieczeniem społecznym.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

3. CELE KSZTAŁCENIA

W wyniku realizacji jednostki modułowej powinieneś umieć:

− scharakteryzować koszty związane z prowadzeniem działalności gospodarczej,

− skalkulować koszt jednostkowy produktu,

− przeprowadzić kalkulację ceny sprzedaży,

− obliczyć wynik finansowy,

− obliczyć wysokość podatku VAT naliczonego i należnego,

− sporządzić fakturę i rachunek,

− wystawić weksel, czeki i polecenie przelewu,

− obliczyć i zinterpretować podstawowe wskaźniki efektywności ekonomicznej firmy,

− zarejestrować typowe zdarzenia gospodarcze w podatkowej księdze przychodów i rozchodów,

− dokonać ewidencji typowych zdarzeń gospodarczych w rejestrze zakupów i sprzedaży VAT,

− rozliczyć się z urzędem skarbowym z tytułu różnego rodzaju zobowiązań podatkowych,

− rozliczyć płatnika składek na ubezpieczenie społeczne z ZUS,

− skorzystać z oferty przetargowej,

− sporządzić ofertę przetargową.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

4. MATERIAŁ NAUCZANIA

4.1. Koszty związane z prowadzeniem działalności gospodarczej

4.1.1. Materiał nauczania

Koszty są to wyrażone w jednostkach pieniężnych celowe nakłady na działalność

gospodarczą poniesione przez przedsiębiorcę. Koszty można klasyfikować na wiele sposobów.

Trzy podstawowe układy kosztów to:

− układ rodzajowy,

− układ funkcjonalny,

− układ kalkulacyjny.

Układ rodzajowy kosztów dzieli koszty według rodzaju i obejmuje następujące grupy

kosztów:

1) amortyzacja,

2) zużycie materiałów,

3) zużycie energii,

4) usługi obce,

5) wynagrodzenia,

6) ubezpieczenia społeczne i inne świadczenia,

7) podatki i opłaty,

8) pozostałe koszty rodzajowe.

Układ funkcjonalny dzieli koszty według miejsc powstawania kosztów. Mamy więc:

1) koszty działalności podstawowej (produkcyjnej, usługowej, handlowej),

2) koszty wydziałowe,

3) koszty zarządu,

4) koszty sprzedaży.

Układ kalkulacyjny klasyfikuje koszty wg tzw. pozycji kalkulacyjnych niezbędnych do

obliczenia kosztu wytworzenia produktu. Układ kalkulacyjny dzieli koszty na:

1) koszty bezpośrednie:

a) materiały bezpośrednie,

b) płace bezpośrednie,

2) koszty pośrednie:

a) koszty wydziałowe,

b) koszty zarządu,

c) koszty sprzedaży.

W oparciu o klasyfikację kosztów w układzie kalkulacyjnym można obliczyć różne

wielkości kosztów, w szczególności:

− techniczny koszt wytworzenia, stanowiący sumę kosztów bezpośrednich i kosztów

wydziałowych, przypadający na jednostkę produktu.

− całkowity koszt wytworzenia, stanowiący sumę technicznego kosztu wytworzenia oraz

kosztów zarządu, przypadający na jednostkę produktu.

− koszt własny sprzedaży (całkowity koszt własny), stanowiący sumę wszystkich kosztów

bezpośrednich i pośrednich, przypadający na jednostkę produktu.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

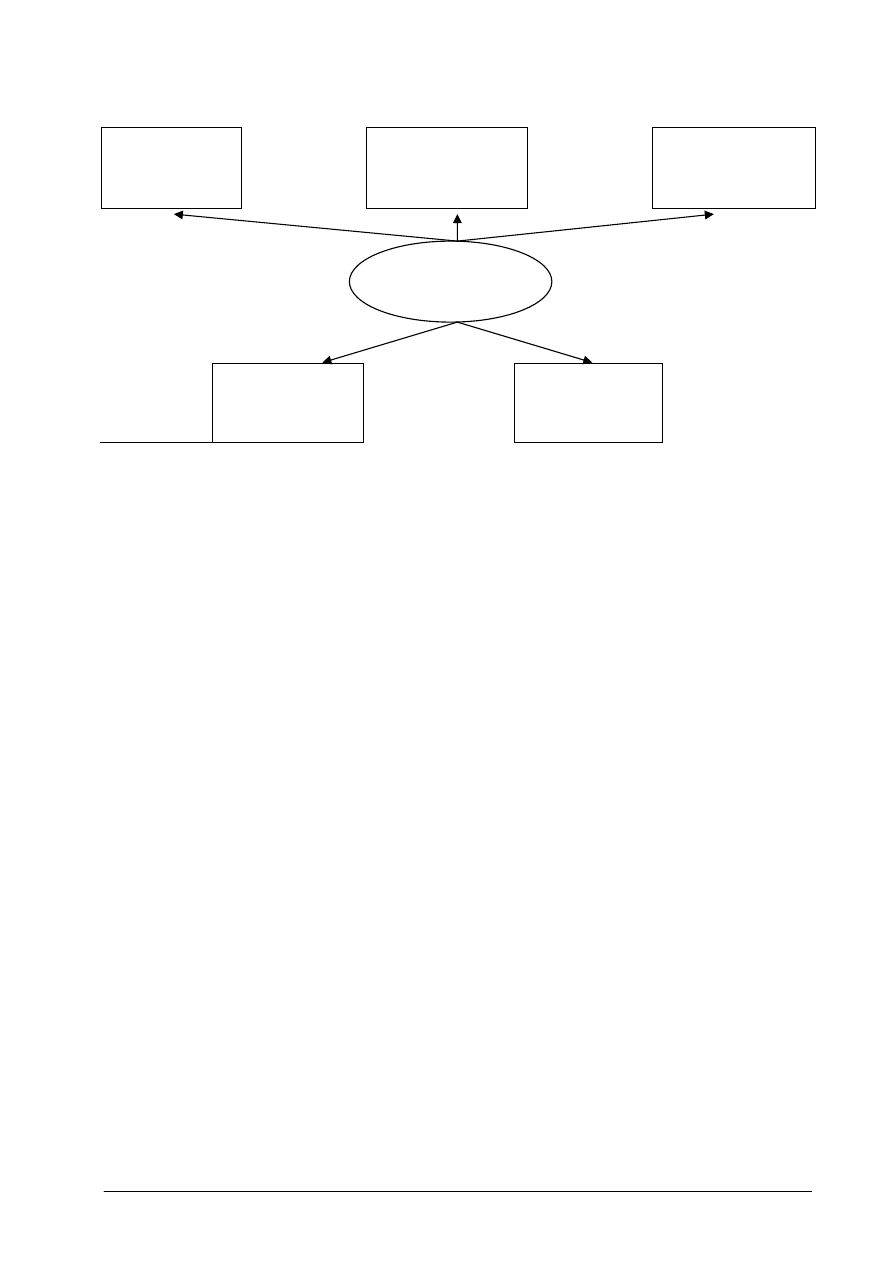

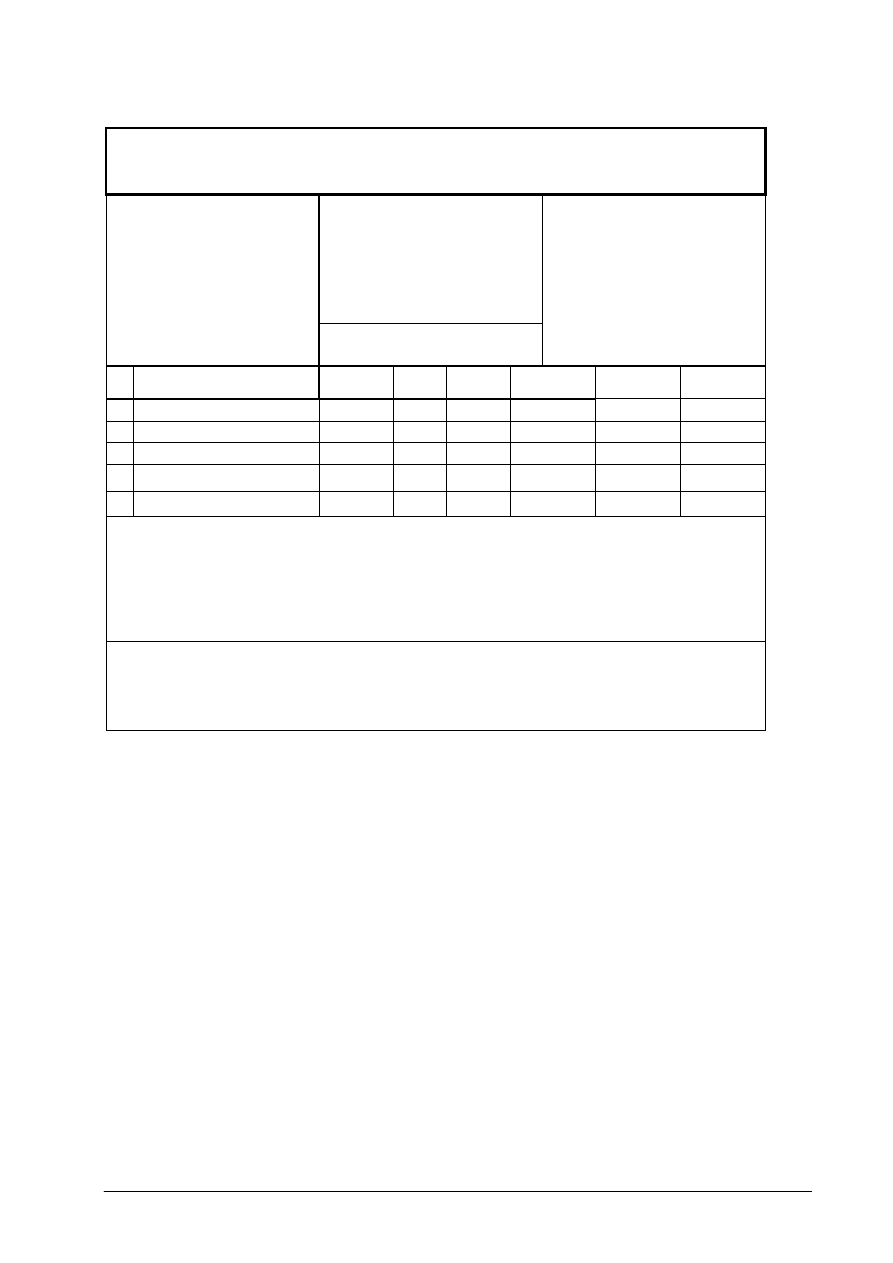

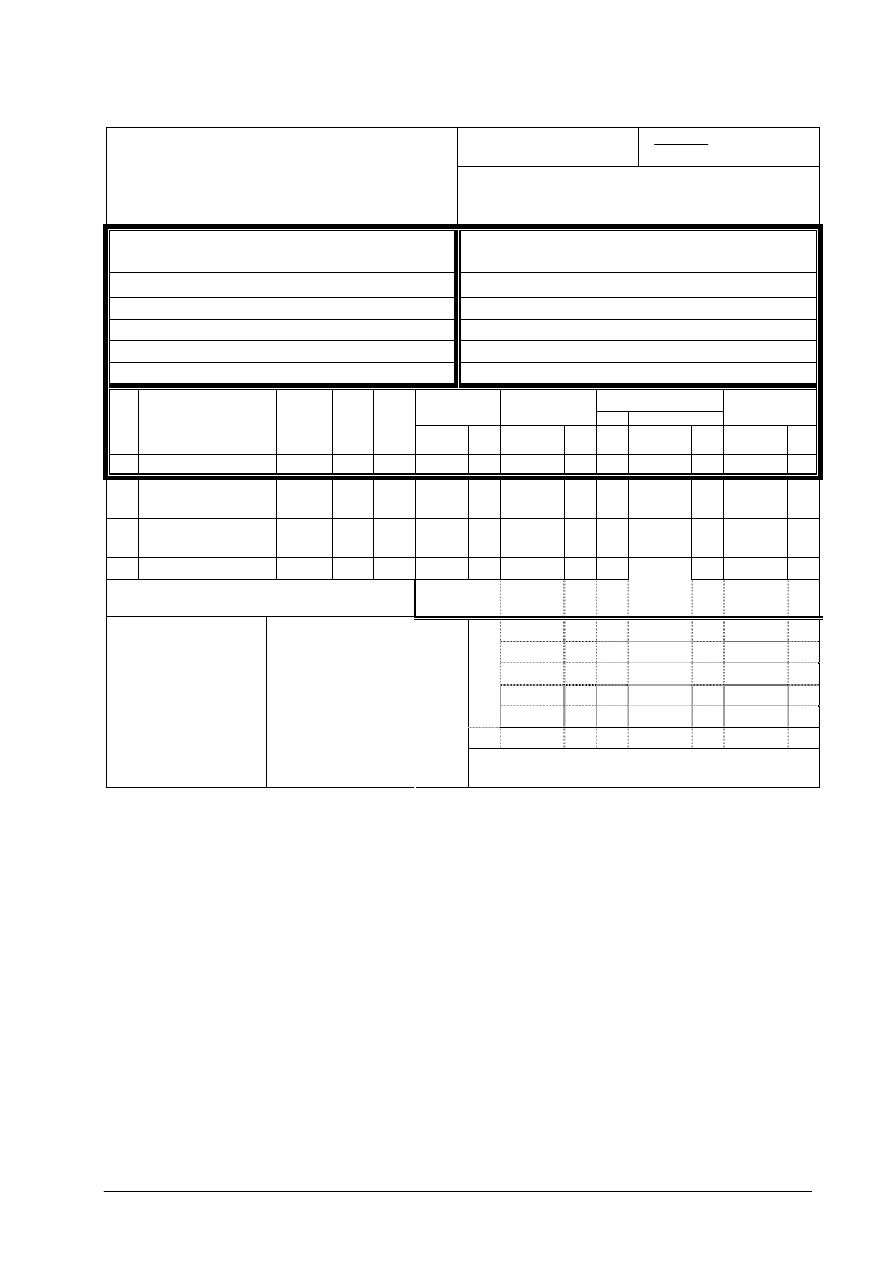

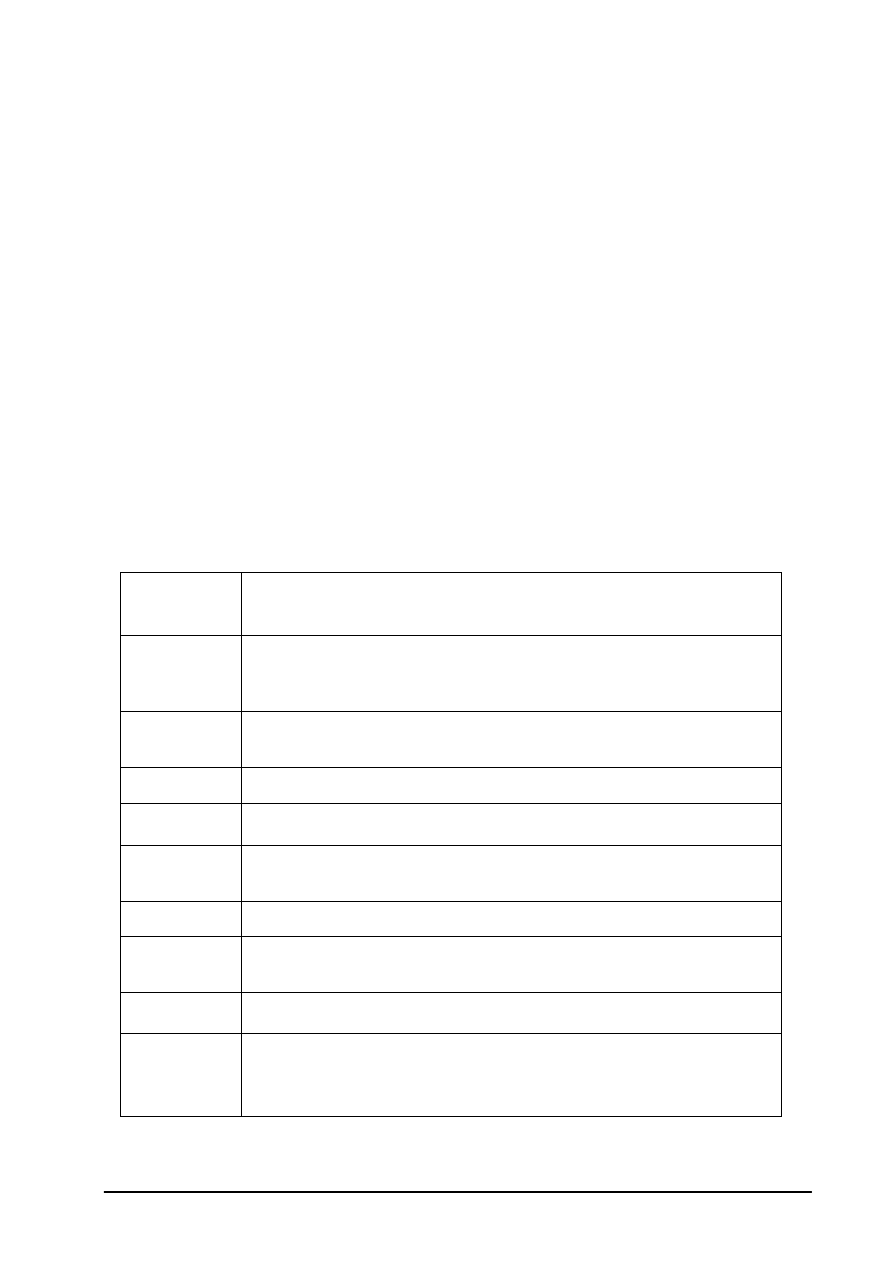

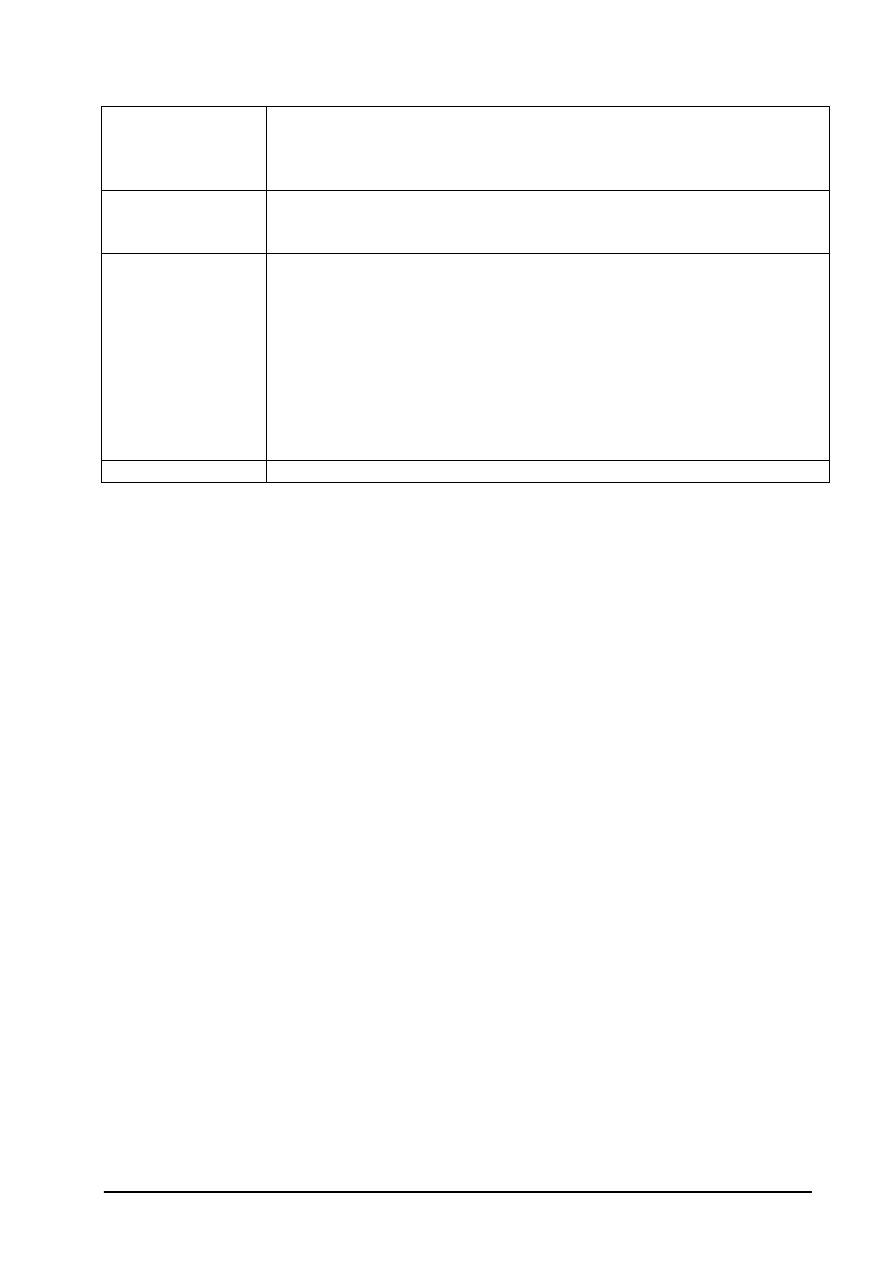

UKŁAD

RODZAJOWY

KOSZTÓW

UKŁAD

FUNKCJONALNY

KOSZTÓW

UKŁAD

KALKULACYJNY

KOSZTÓW

KOSZTY

BEZPOŚREDNIE

KOSZTY

POŚREDNIE

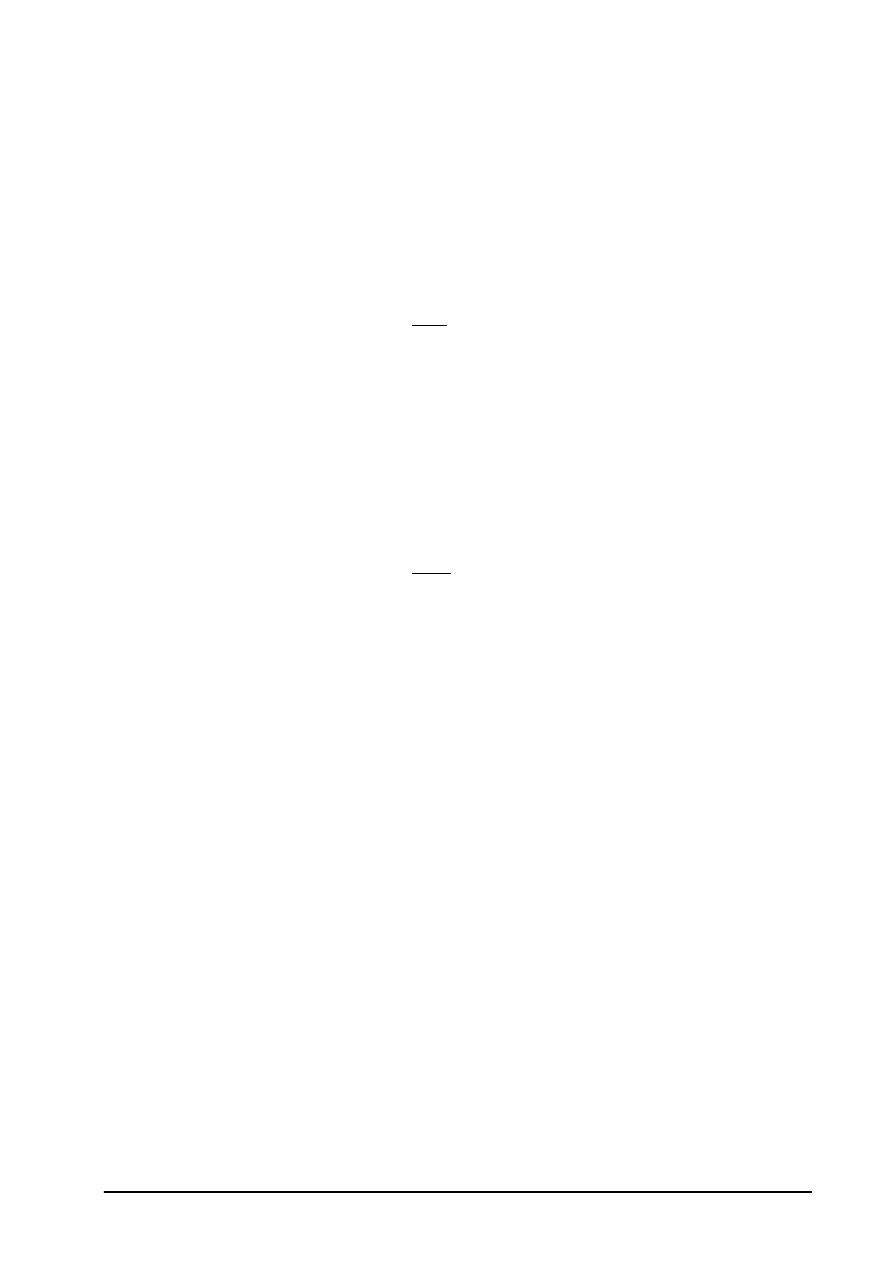

Rys. 1. Klasyfikacja kosztów

Źródło: opracowanie własne.

Koszty bezpośrednie – obejmują te pozycje kosztów, które mogą być przyporządkowane

produktom na podstawie dokumentacji źródłowej, np.: zużycie materiałów bezpośrednich, paliw,

wynagrodzenia i narzuty na wynagrodzenia pracowników bezpośrednio produkcyjnych itp.

Koszty pośrednie nie mogą być przyporządkowane do produktów wprost na podstawie

dokumentów źródłowych. Rozliczane są na produkty z wykorzystaniem określonych procedur

kalkulacyjnych. Typowe koszty pośrednie to: koszty wydziałowe, koszty ogólnoadministracyjne,

koszty zakupu, koszty sprzedaży.

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1) Co stanowi koszt?

2) W jakich układach grupuje się koszty?

3) Jakie grupy kosztów występują w układzie rodzajowym?

4) Jak dzielimy koszty w układzie funkcjonalnym?

5) Co zaliczamy do kosztów bezpośrednich i pośrednich?

4.1.3. Ćwiczenia

Ćwiczenie 1

Rozróżnianie kosztów w układzie rodzajowym i kalkulacyjnym.

Na podstawie poniższych danych przeprowadź klasyfikację kosztów przedsiębiorstwa

w układzie rodzajowym i kalkulacyjnym:

a) zużycie materiałów,

b) paliwo,

c) amortyzacja,

d) materiały bezpośrednie,

e) koszty sprzedaży,

PONIESIONE

KOSZTY

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

f) koszty wydziałowe,

g) wynagrodzenia,

h) koszty zakupu,

i) płace bezpośrednie,

j) energia.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapisać podane pozycje kosztów w układzie rodzajowym,

2) dokonać klasyfikacji kosztów w układzie kalkulacyjnym.

Wyposażenie stanowiska pracy:

− przybory do pisania

4.1.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) zdefiniować pojęcie kosztu?

2) wymienić układy grupowania kosztów?

3) zidentyfikować koszty wg rodzaju?

4) dokonać podziału kosztów wg różnych układów ich grupowania?

4.2. Kalkulacja kosztów działalności

4.2.1. Materiał nauczania

Kalkulacja jest to czynność obliczeniowa, zmierzająca do ustalenia kwoty kosztów

przypadających na przedmiot kalkulacji.

Zadaniem kalkulacji jest określenie efektywności wytworzenia określonych produktów.

Celem kalkulacji kosztów jest ustalenie kosztu jednostkowego wytwarzanego produktu lub

świadczonej usługi. Kalkulacja kosztów pozwala również na prawidłowe ustalenia poziomu

kosztów, ich kontrolę i analizę. Jest niezbędna do ustalenia ceny zbytu na produkowane wyroby

i usługi.

W zależności od przyjętego kryterium, wyróżnia się następujące rodzaje kalkulacji:

− ze względu na czas dokonania kalkulacji kosztów:

− kalkulacja wstępna,

− kalkulacja wynikowa,

− ze względu na metodę kalkulacji:

− kalkulacja podziałowa,

− kalkulacja doliczeniowa.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

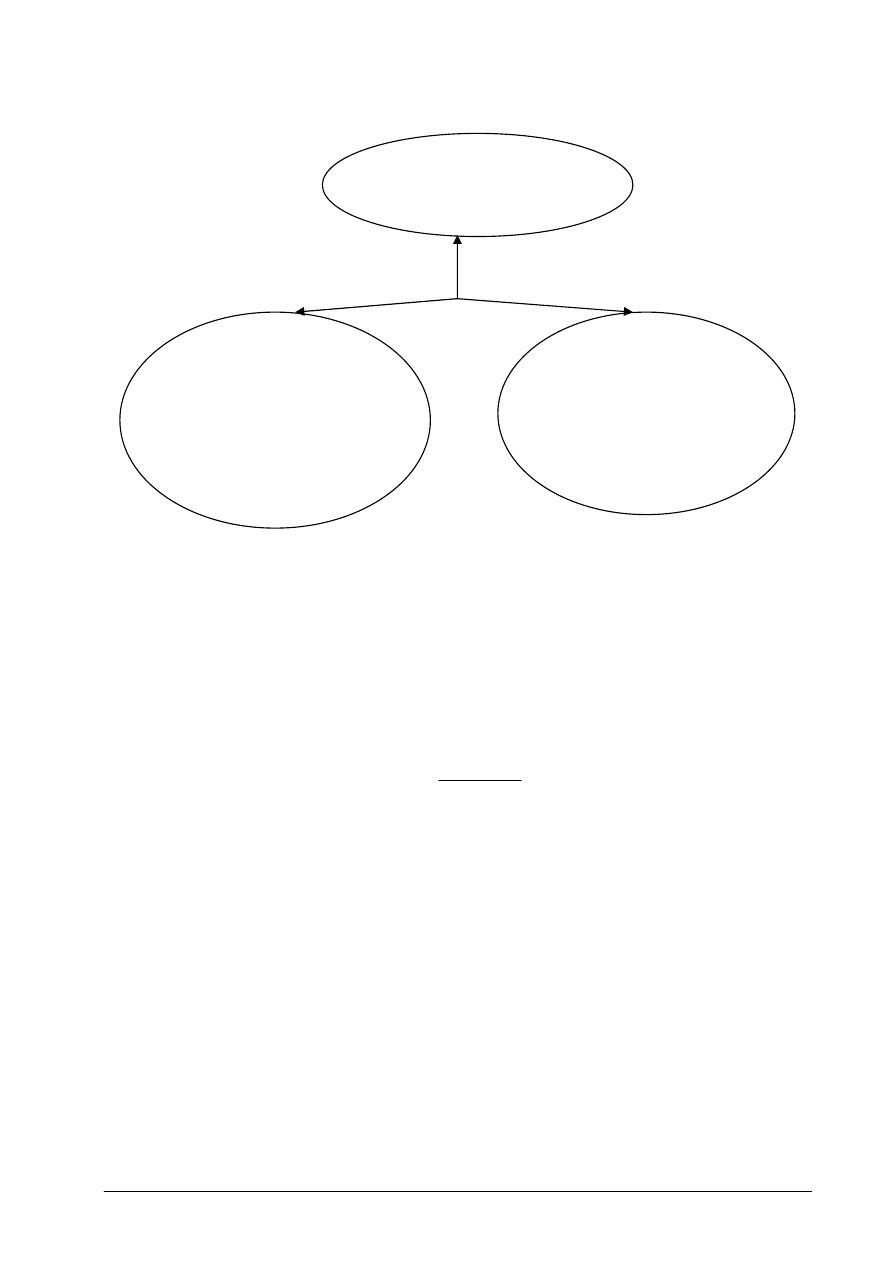

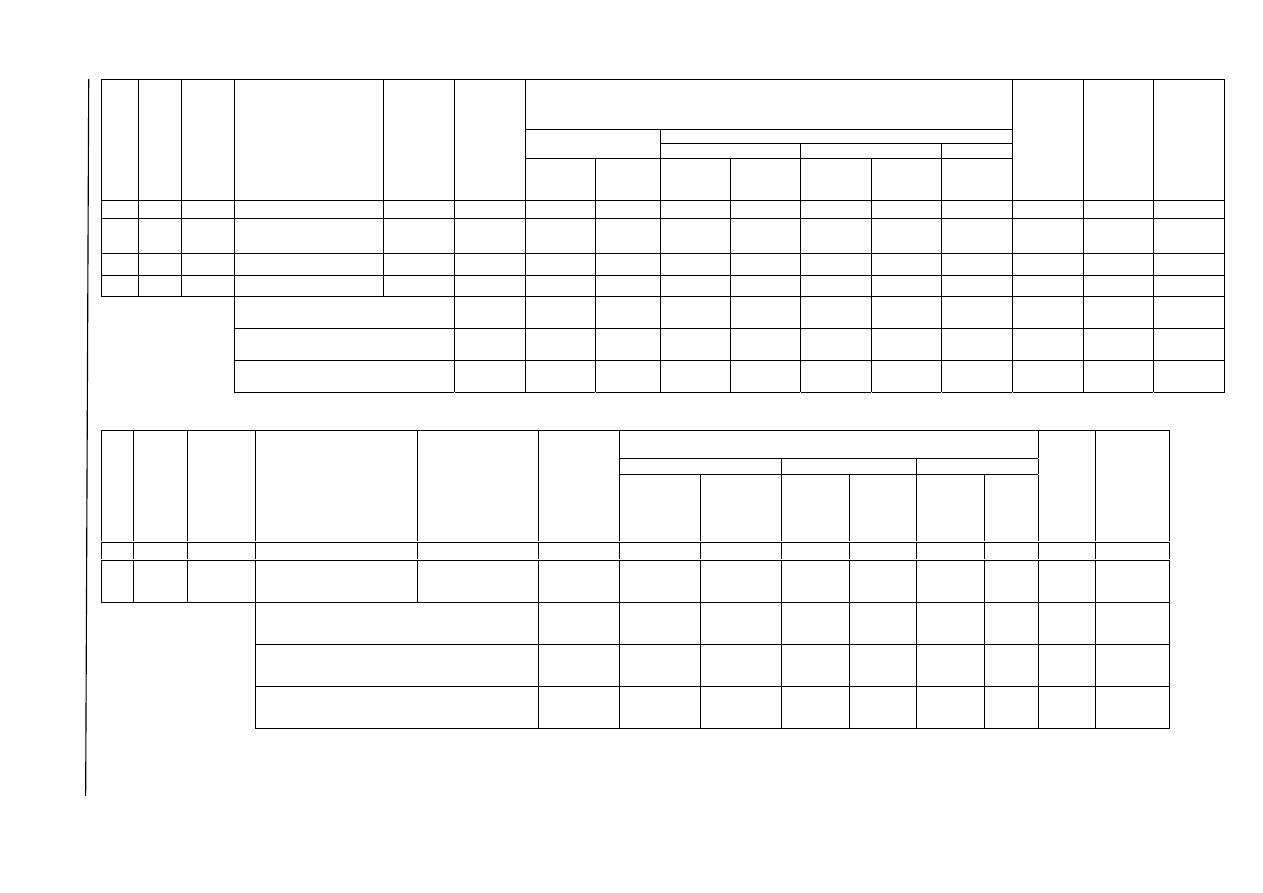

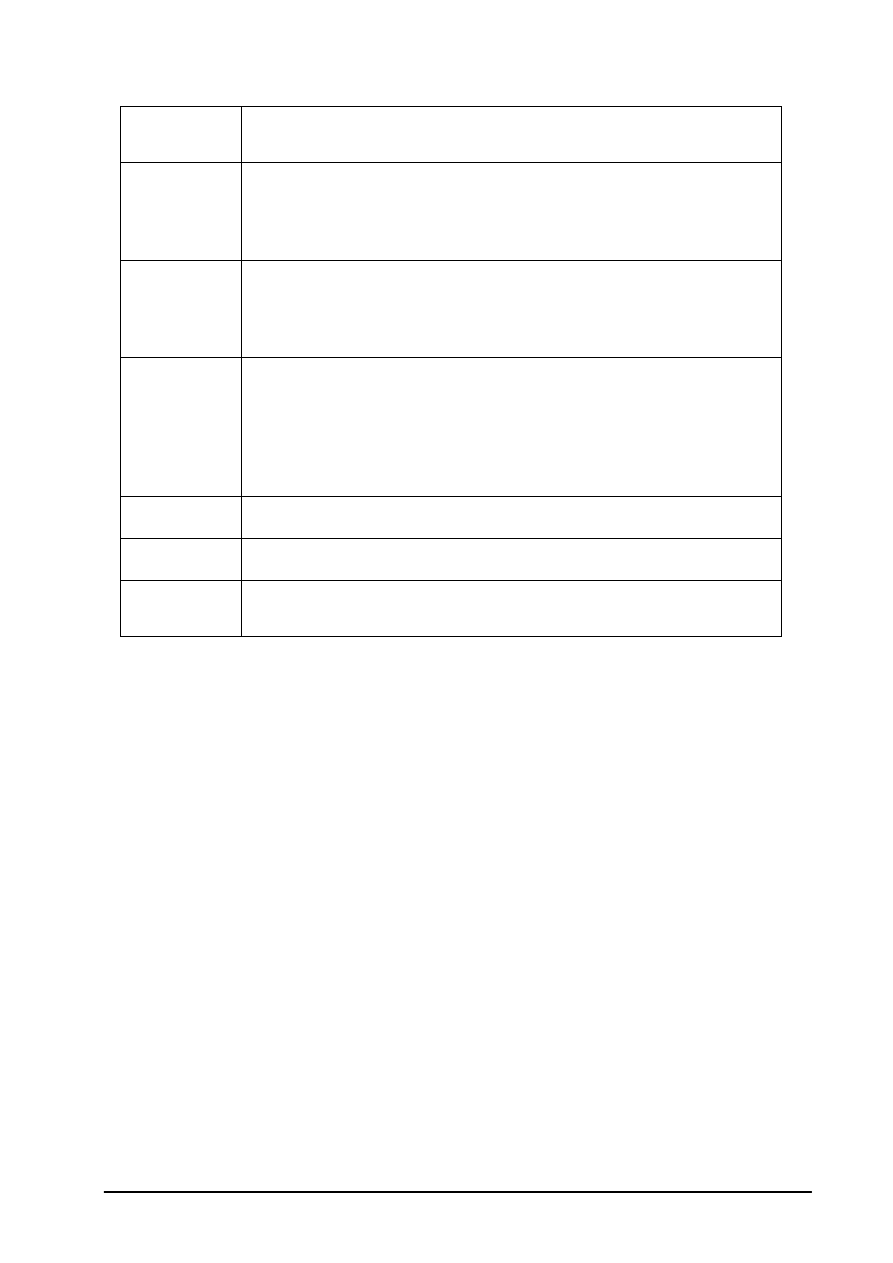

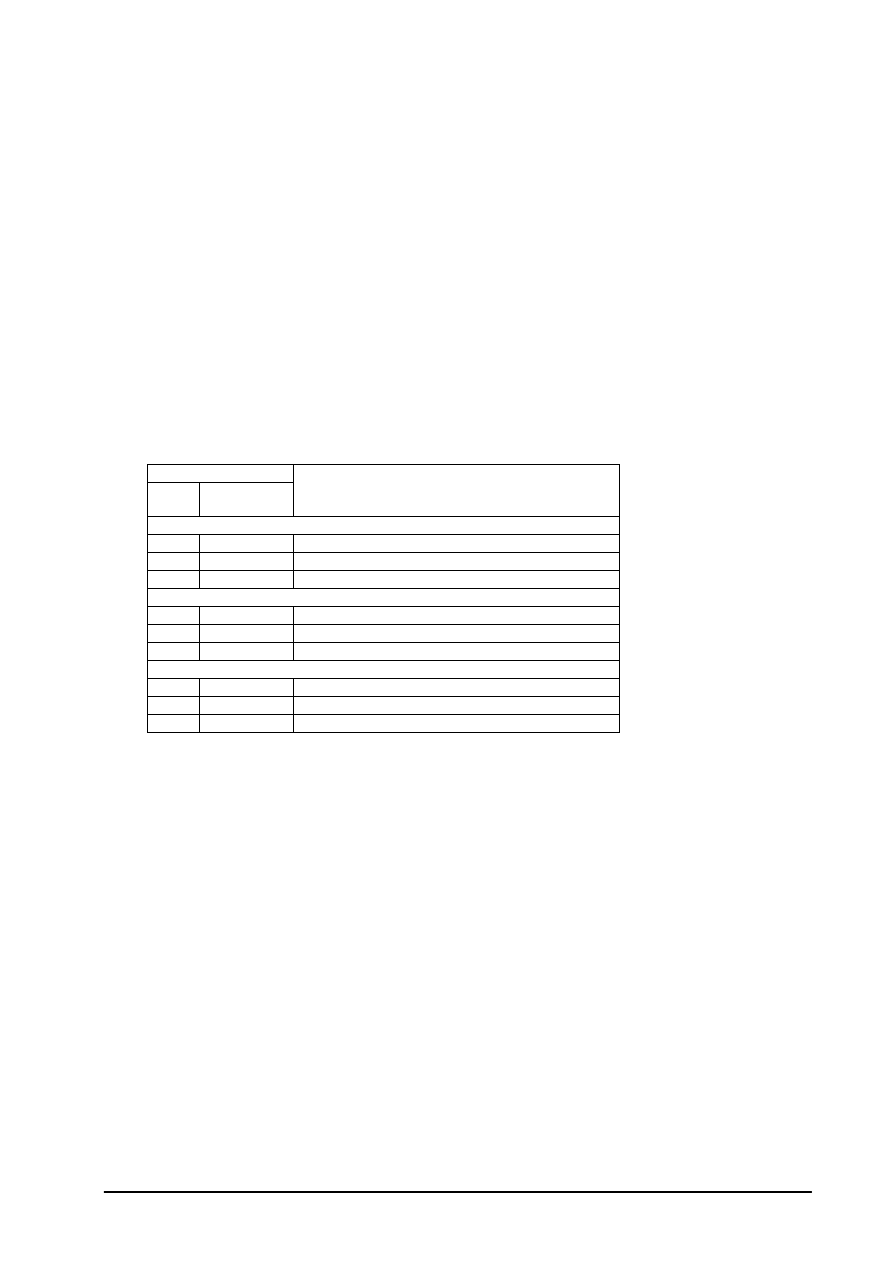

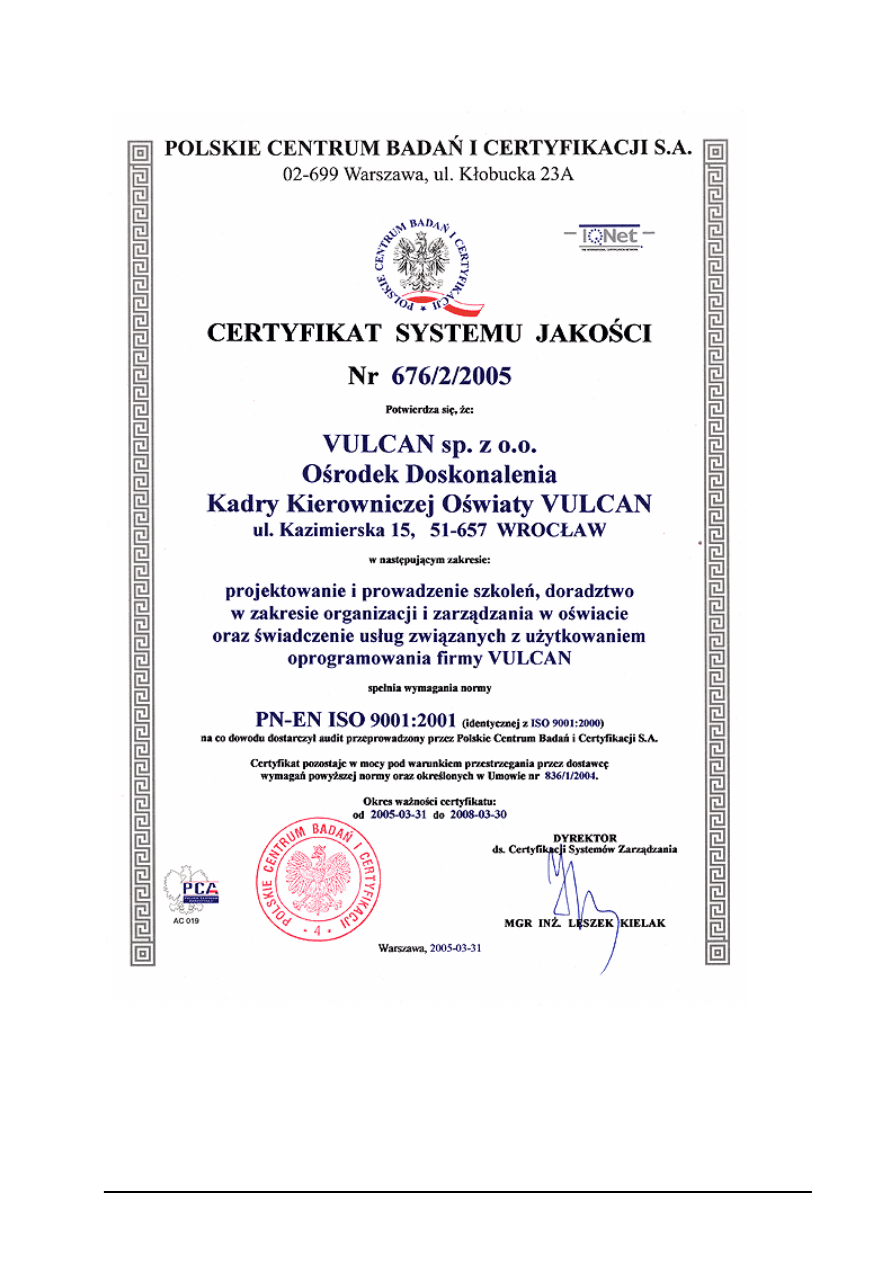

Rys. 2. Podstawowe rodzaje kalkulacji kosztów według kryterium czasu

Źródło: opracowanie własne.

Kalkulacja podziałowa polega na podzieleniu sumy kosztów całkowitych przez liczbę

wyrobów. Znajduje zastosowanie w jednostkach produkujących masowo jednorodny wyrób.

Wyróżnia się trzy rodzaje kalkulacji podziałowej:

a) kalkulacja podziałowa prosta stosowana w warunkach gdy produkcja we wszystkich fazach

jest jednorodna,

wt

C

j

ixP

P

K

k

+

=

gdzie:

k

j

– koszt jednostkowy wytworzenia,

Kc – całkowite koszty wytworzenia,

P – liczba wytworzonych produktów gotowych (wielkość produkcji)

Pwt – liczba wytworzonych produktów w toku,

i – stopień zaawansowania produktów w toku w%.

b) kalkulacja podziałowa ze współczynnikami, stosowana gdy produkcja odbywa się w tych

samych lub w zbliżonych warunkach technologicznych,

c) kalkulacja mieszana, stosowana w warunkach, gdy w jednych fazach produkcja jest

jednorodna w innych ma charakter różnorodny.

Kalkulacja doliczeniowa polega na doliczeniu do kosztów bezpośrednich, kosztów

pośrednich przy zastosowaniu odpowiedniej procedury doliczeniowej. Kalkulacja doliczeniowa

znajduje zastosowanie przy produkcji różnorodnych produktów lub oferowaniu różnorodnych

usług.

Rodzaj kalkulacji

ze względu na czas

przeprowadzania

kalkulacja wstępna (ofertowa,

planowa, cenowa)

przeprowadzana przed

rozpoczęciem procesów

wytwarzania objętych procedurą

kalkulacyjną

kalkulacja wynikowa

przeprowadzana po

zakończeniu procesów

wytwarzania objętych

procedurą kalkulacyjną

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

4.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1) Na czym polega kalkulacja kosztów ?

2) Kiedy stosowana jest kalkulacja prosta?

3) Jakie znasz rodzaje kalkulacji?

4.2.3. Ćwiczenia

Ćwiczenie 1

Kalkulacja kosztu jednostkowego produkcji.

Oblicz jednostkowy koszt wytworzenia lampy elektrycznej, wiedząc, że poniesione w ciągu

miesiąca koszty całkowite na produkcję 2000 szt. kompletnie wykończonych oraz 1000 szt. lamp

nie zakończonych, zmontowanych w 30% wyniosły 25 000,00 zł.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) obliczyć koszt jednostkowy wytworzenia wyrobu gotowego i produktu nie zakończonego,

2) sprawdzić poprawność obliczeń.

Wyposażenie stanowiska pracy:

− kalkulator

4.2.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) określić cel kalkulacji?

2) obliczyć koszty jednostkowe produkcji jednorodnej?

3) wymienić rodzaje kalkulacji?

4) sporządzić kalkulację prostą wyrobu gotowego i produkcji

nie zakończonej?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

4.3. Kalkulacja cen sprzedaży

4.3.1. Materiał nauczania

Przez cenę rozumie się wartość towaru lub usługi wyrażoną w pieniądzu, którą kupujący

płaci sprzedawcy za określony towar lub usługę.

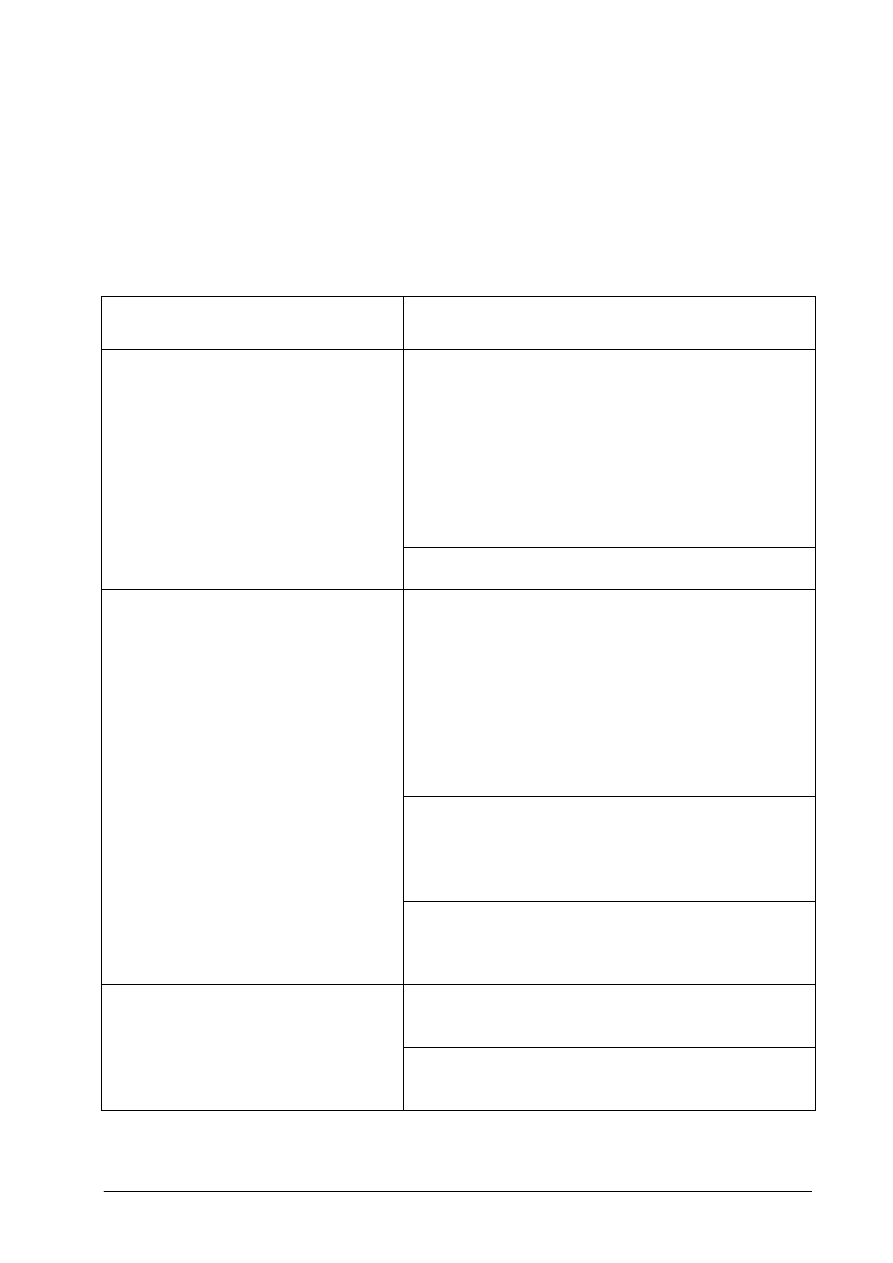

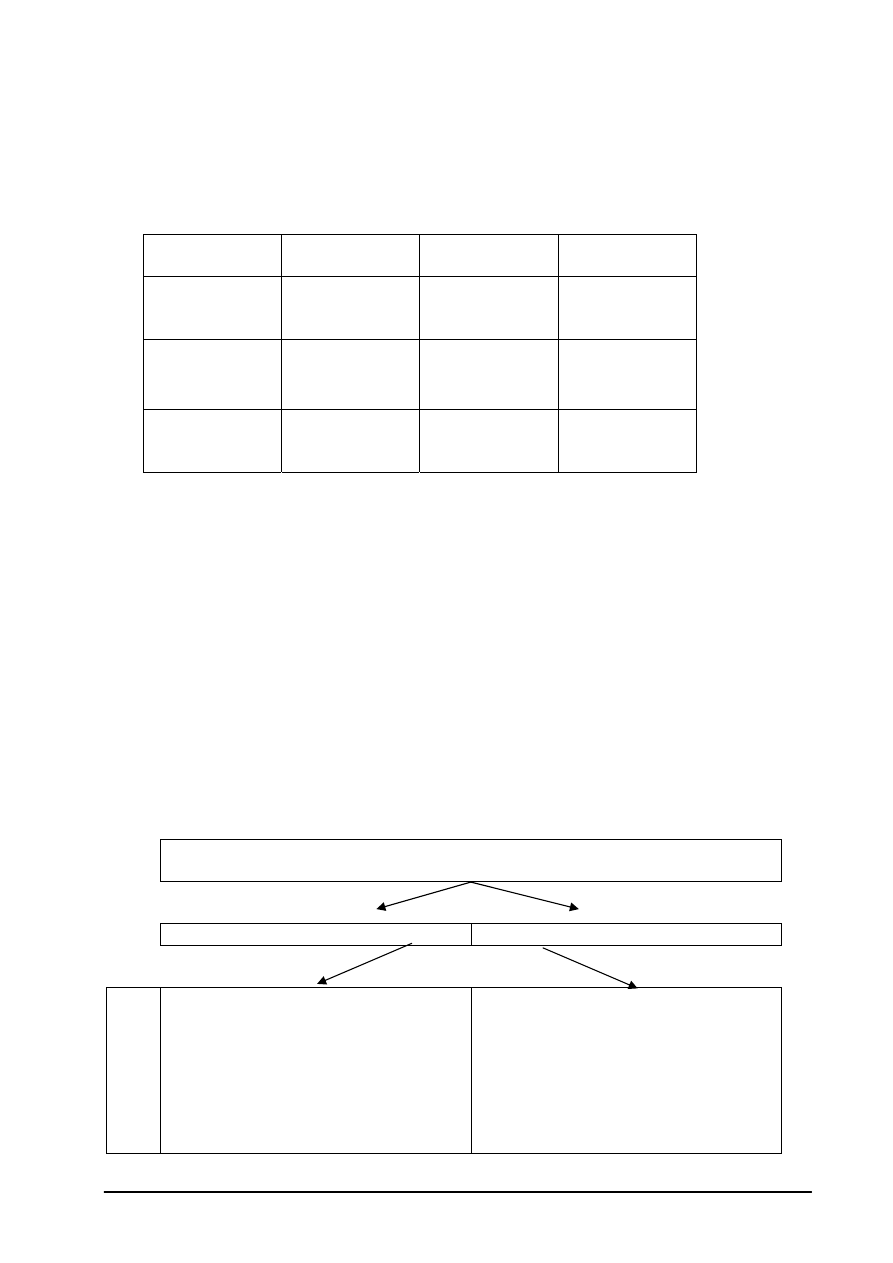

Tabela 1. Rodzaje cen

Kryterium podziału Rodzaje

cen

Urzędowe:

– ceny minimalne np. przy skupie płodów rolnych,

– ceny maksymalne – których przekroczyć nie można,

ale sprzedawca może sprzedawać towar poniżej tej

ceny,

– ściśle określające wartość jednostki towarów,

– określające przedział, który musi się mieścić

w cenach konkretnego towaru.

Ze względu na sposób i tryb ustalania

Umowne: ceny ustalone przez sprzedawcę

i akceptowane przez kupującego.

Cena zbytu – to cena, po której jednostki produkujące

lub importujące sprzedają swoje towary

przedsiębiorstwom handlu hurtowego. Dla hurtowni

cena zbytu jest ceną zakupu. Elementy ceny zbytu:

koszt własny wyrobu, zysk producenta, podatek

akcyzowy (jeśli towar jest obciążony tym podatkiem),

podatek VAT.

cena zbytu = koszt własny+zysk+podatek

akcyzowy+VAT

Cena hurtowa-to cena sprzedaży ustalona przez

hurtownie dla przedsiębiorstw handlu detalicznego, dla

których stanowi cenę zakupu. Na cenę hurtową składa

się cena zbytu plus marża hurtowa.

Cena hurtowa = cena zbytu+marża hurtowa

Ze względu na szczebel obrotu

towarowego

Cena detaliczna to cena sprzedaży w jednostkach

handlu detalicznego. Na cenę detaliczną składa się

cena hurtowa i marża detaliczna.

Cena detaliczna = cena hurtowa+marża detaliczna

Cena netto – bez podatku VAT

Ze względu na budowę

Cena brutto = cena netto + podatek VAT

Źródło: opracowanie własne.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczenia

1) Co nazywamy ceną?

2) Jaka jest różnica między ceną urzędową a ceną umowną?

3) Jaki wpływ na cenę brutto ma podatek VAT?

4) Jakie elementy składają się na cenę detaliczną?

4.3.3. Ćwiczenia

Ćwiczenie 1

Obliczanie ceny zbytu.

Oblicz cenę zbytu netto i brutto, jeżeli całkowity koszt wyrobu wynosi 8000,00 zł, założony

zysk 800,00zł, podatek VAT 22%.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) obliczyć cenę zbytu netto.

2) wyliczyć podatek VAT.

3) obliczyć cenę zbytu brutto.

Wyposażenie stanowiska pracy:

− kalkulator,

− przybory do pisania.

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wyjaśnić pojęcie ceny?

2) obliczyć cenę hurtową i detaliczną?

3) obliczyć podatek VAT i cenę brutto?

4) sporządzić kalkulację ceny sprzedaży?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

4.4. Dokumentacja związana z gospodarką magazynową

4.4.1. Materiał nauczania

Gospodarką magazynową nazywamy działalność związaną z przyjmowaniem materiałów

do magazynu, rozmieszczeniem, przechowywaniem, konserwacją materiałów, wydawaniem

materiałów i ewidencją obrotu materiałami.

Przyjmowanie materiału do magazynu związane jest z ilościowym i jakościowym

sprawdzeniem dostarczonej partii materiału, ujawnieniem ewentualnych braków lub wad,

spisaniem protokołu odbioru, zarejestrowaniem dostawy i wystawieniem dowodu przyjęcia

materiałów „Pz”. Przyjęcie wyrobów z własnej produkcji następuje na podstawie dowodu „Pw”,

a przyjęcie zwrotów materiałów poprzednio pobranych przez komórki produkcyjne, a nieużytych

z różnych przyczyn – na podstawie dowodu „Zw”.

Wydawanie materiałów z magazynu może nastąpić tylko na podstawie ściśle określonego

i należycie wypełnionego dokumentu. Materiały wydaje się na podstawie dowodu rozchodu

materiału wystawionego na formularzu „Rw” lub karty limitowej. Kartę limitową sporządza

zwykle dział technologiczny lub gospodarki materiałowej.

Najczęściej spotykaną formą ewidencji obrotów materiałowych jest kartoteka ilościowa

prowadzona na specjalnych kartach. Dla każdej pojedynczej pozycji materiałowej przeznaczona

jest jednak karta. W karcie tej uwidacznia się każdą zaszłość magazynową: przyjęcie, rozchód,

zwrot materiału oraz bieżący zapas po dokonanej operacji. Każdy zapis w kartotece materiałowej

musi być udokumentowany odpowiednimi dokumentami, które zostały już omówione. Ręczna

ewidencja obrotów materiałowych w kartotece zastępowana jest często przez komputery

rejestrujące obroty materiałów i sporządzające w ustalonych okresach zestawienie tych obrotów.

Niekiedy zachodzi konieczność przesunięcia materiałów pomiędzy magazynami tego

samego przedsiębiorstwa. Nie wpływa to na sumaryczną ilość towarów we wszystkich

magazynach. Przesunięcia materiałów z jednego magazynu do drugiego dokonuje się na

podstawie dokumentu MM – Przesunięcie magazynowe.

W celu kontroli stanu magazynu okresowo przeprowadzana jest inwentaryzacja towarów.

Po dokonaniu inwentaryzacji danego towaru stan magazynowy tego towaru jest równy jego

ilości wpisanej na dokumencie inwentaryzacji.

4.4.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonywania ćwiczeń.

1. Jakie czynności składają się na gospodarkę magazynową?

2. Kiedy wystawia się dokumenty Pz, Wz, Rw, MM, Pw, Zw?

3. Na czym polega przyjmowanie materiałów do magazynu?

4. Co zawiera kartoteka magazynowa?

4.4.3. Ćwiczenia

Ćwiczenie 1

Sporządzanie zamówienia.

Jako właściciel Przedsiębiorstwa Handlowego” ENERGETYK” Jan Kowalski, zam.:

97-200 Tomaszów Maz., ul. Polna 5, NIP 773-123-67-09, Bank PKO BP S.A. o/Tomaszów Maz.

nr konta 25896325896547859625236589, sporządź zamówienie nr 1 z dnia 2.09.2005 r. do

Hurtowni Artykułów Elektrycznych, 05-205 Ożarów Mazowiecki, ul. Poznańska 121, NIP

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

675-101-76-23, Bank PBKo/Ożarów Maz. Nr konta 258963214785236987236958 na poniższe

towary:

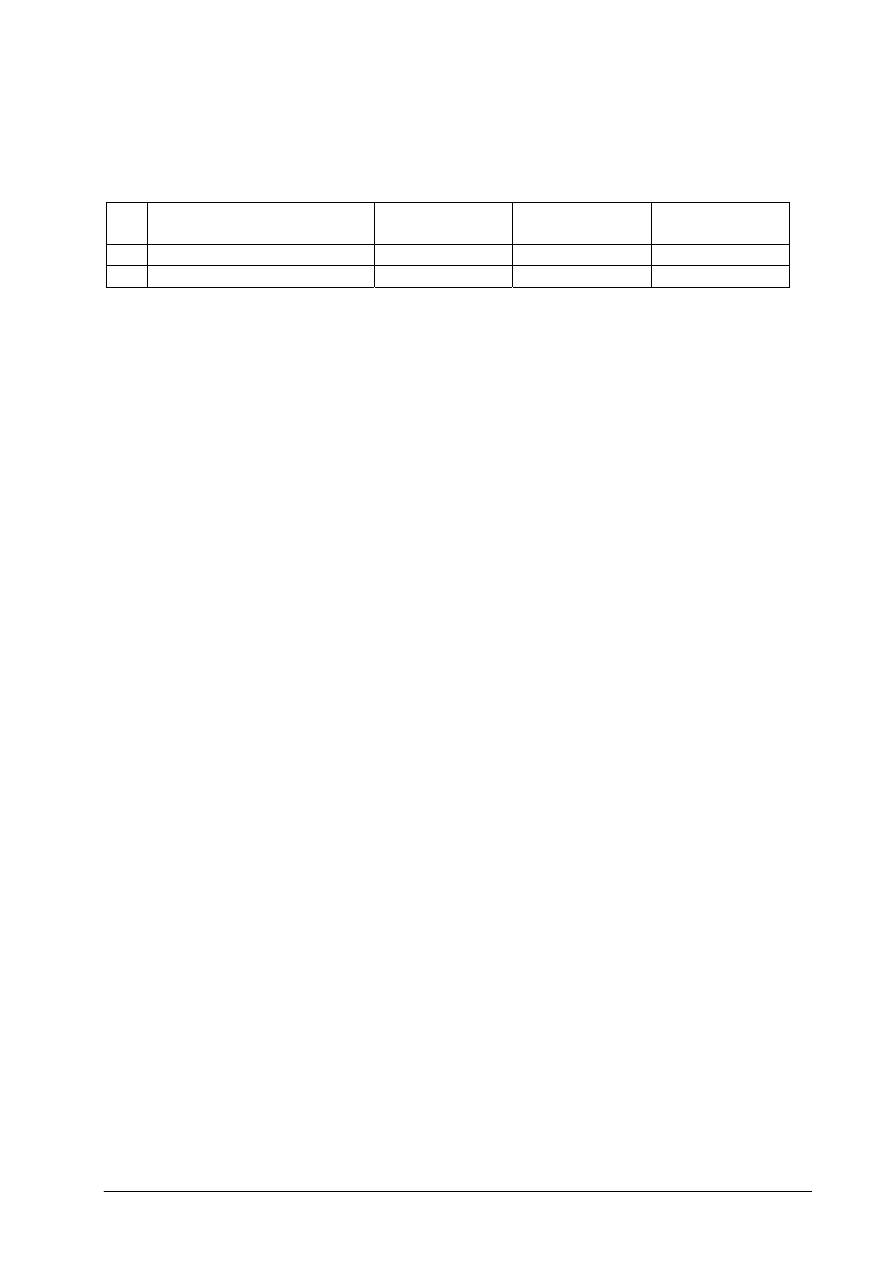

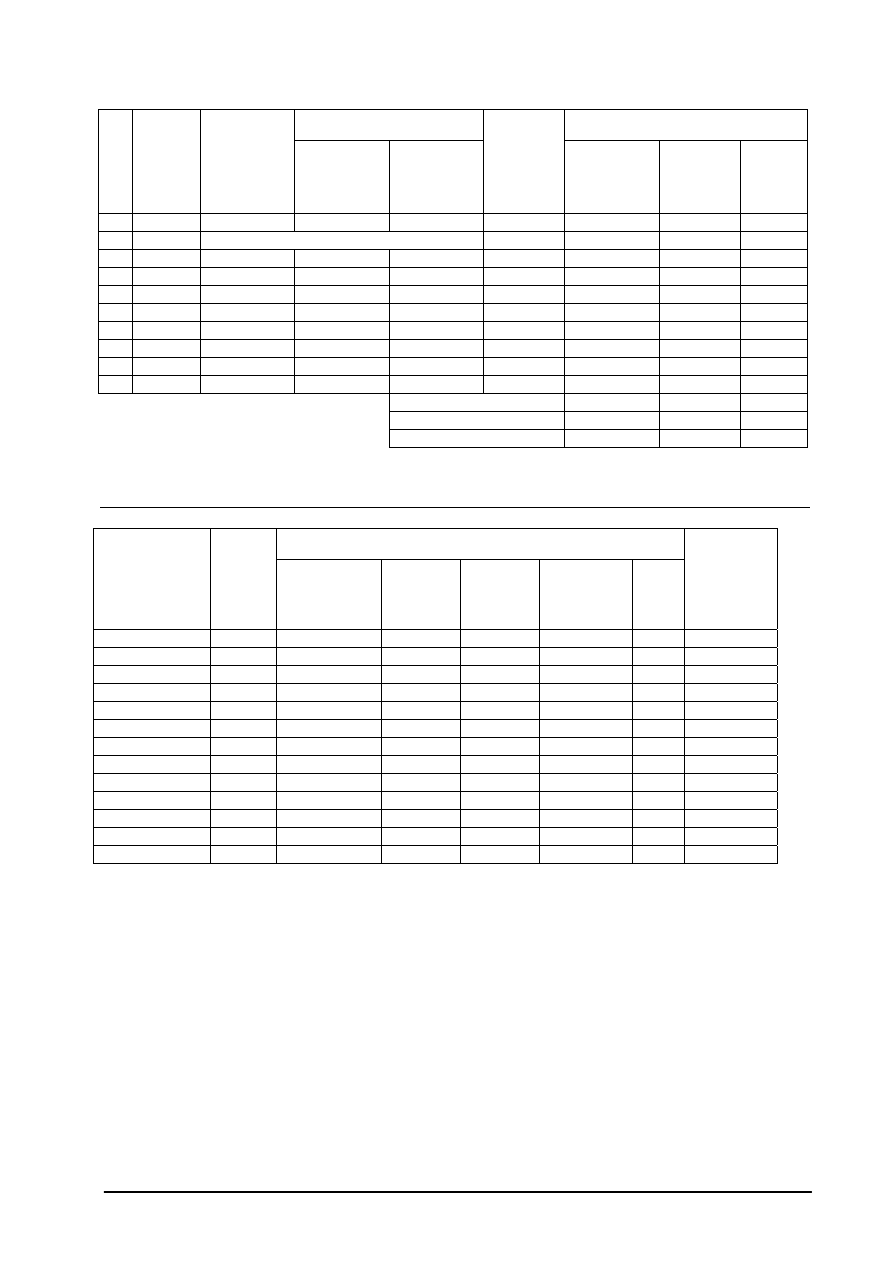

Tabela 2. Wykaz artykułów elektrycznych do zakupu

Lp. Nazwa

towaru

Symbol

Ilość

Cena zakupu

netto

1 Lampy

rtęciowo żarowe

160W E-27

150

13,00 zł

2

Promienniki podczerwieni

125W E-27

200

8,50 zł

Źródło: opracowanie własne

Dodatkowe informacje:

− forma płatności: przelew w ciągu 14 dni,

− termin dostawy: 3 dni,

− środek transportu: własny.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) wypełnić druk zamówienia w oparciu o podane informacje,

2) ustalić wartość zamówienia,

3) sprawdzić poprawność wystawionego dokumentu.

Wyposażenie stanowiska pracy:

− kalkulator,

− formularz zamówienia lub arkusz kalkulacyjny,

− stanowisko komputerowe.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

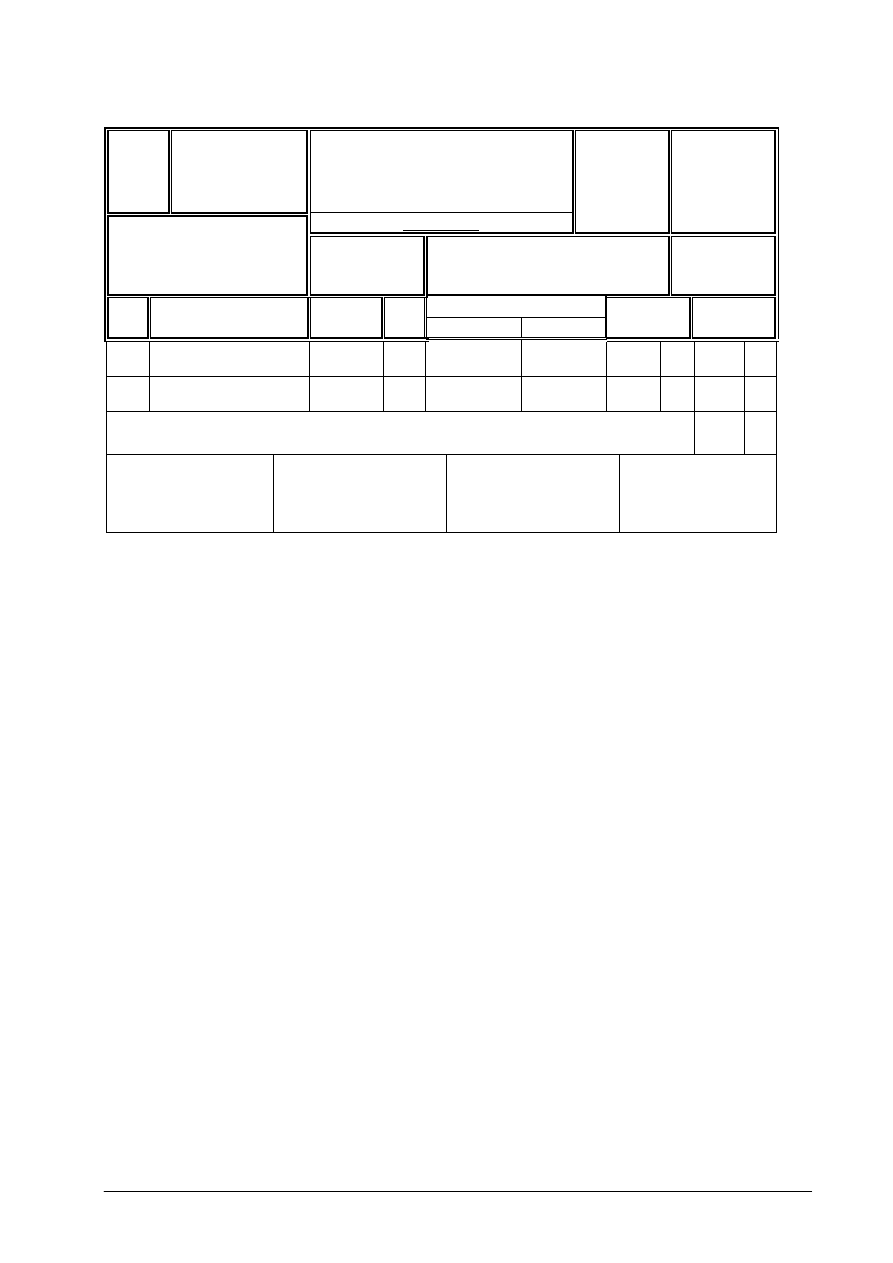

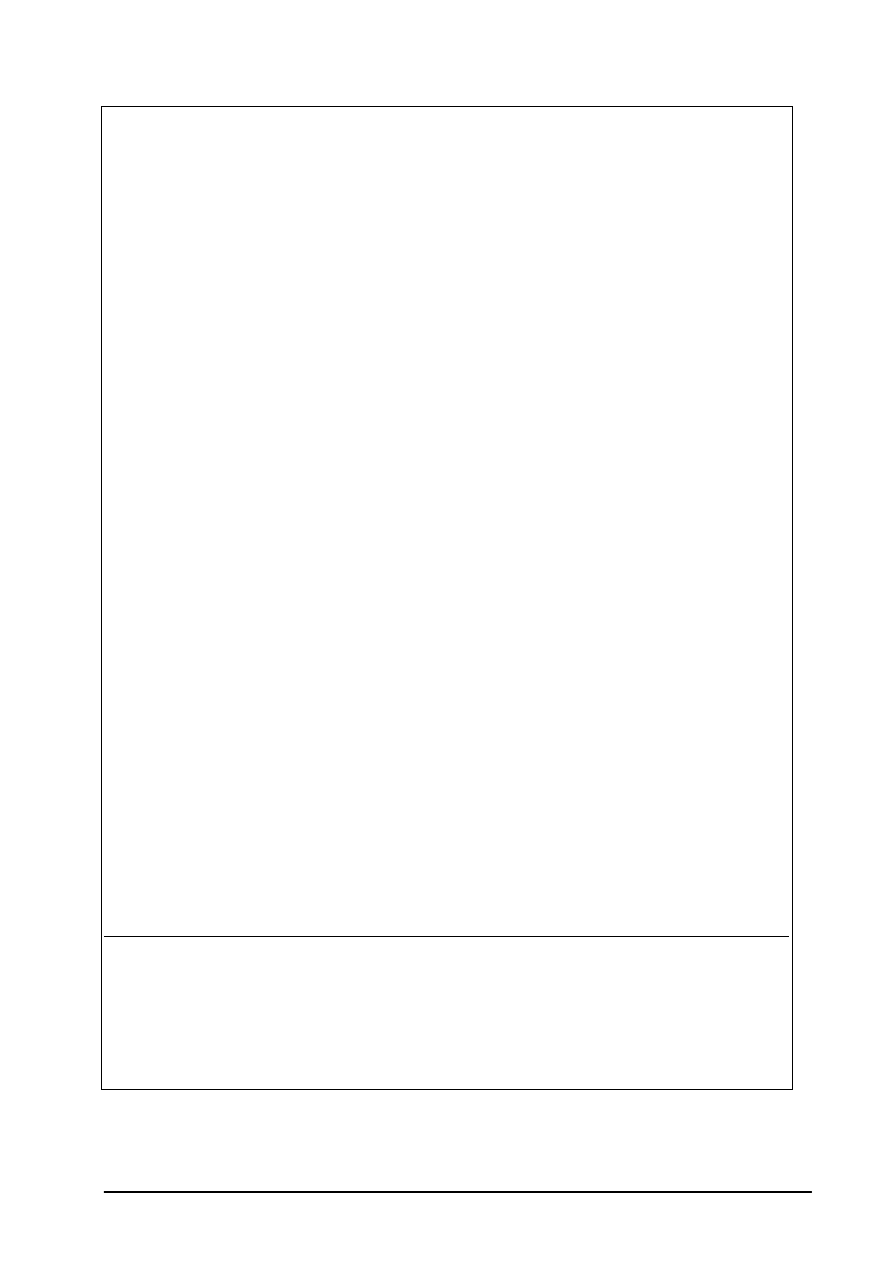

ZAMÓWIENIE NR ________ z dnia _________________

PŁATNIK

Bank :

Nr konta:

ZAMAWIAJĄCY

NIP:

Bank :

Nr konta:

WARUNKI PŁATNOŚCI

ADRESAT

NIP

Bank:

Nr konta:

LP NAZWA

ARTYKUŁU

INDEKS/

SWW/KU

J.m. ILOŚĆ

CENA

Netto

WARTOŚĆ

Netto

TERMIN

DOSTAWY

RAZEM

Oświadczamy, że upoważniamy do odbioru faktury bez naszego podpisu.

......................................... ...........................................

pieczątka i czytelny podpis pieczątka i czytelny podpis

osoby upoważnionej do otrzymania osoby uprawnionej do wystawienia

zamówienia zamówienia

Potwierdzenie przyjęcia zamówienia

............................................ ..........................................

pieczątka i czytelny podpis data

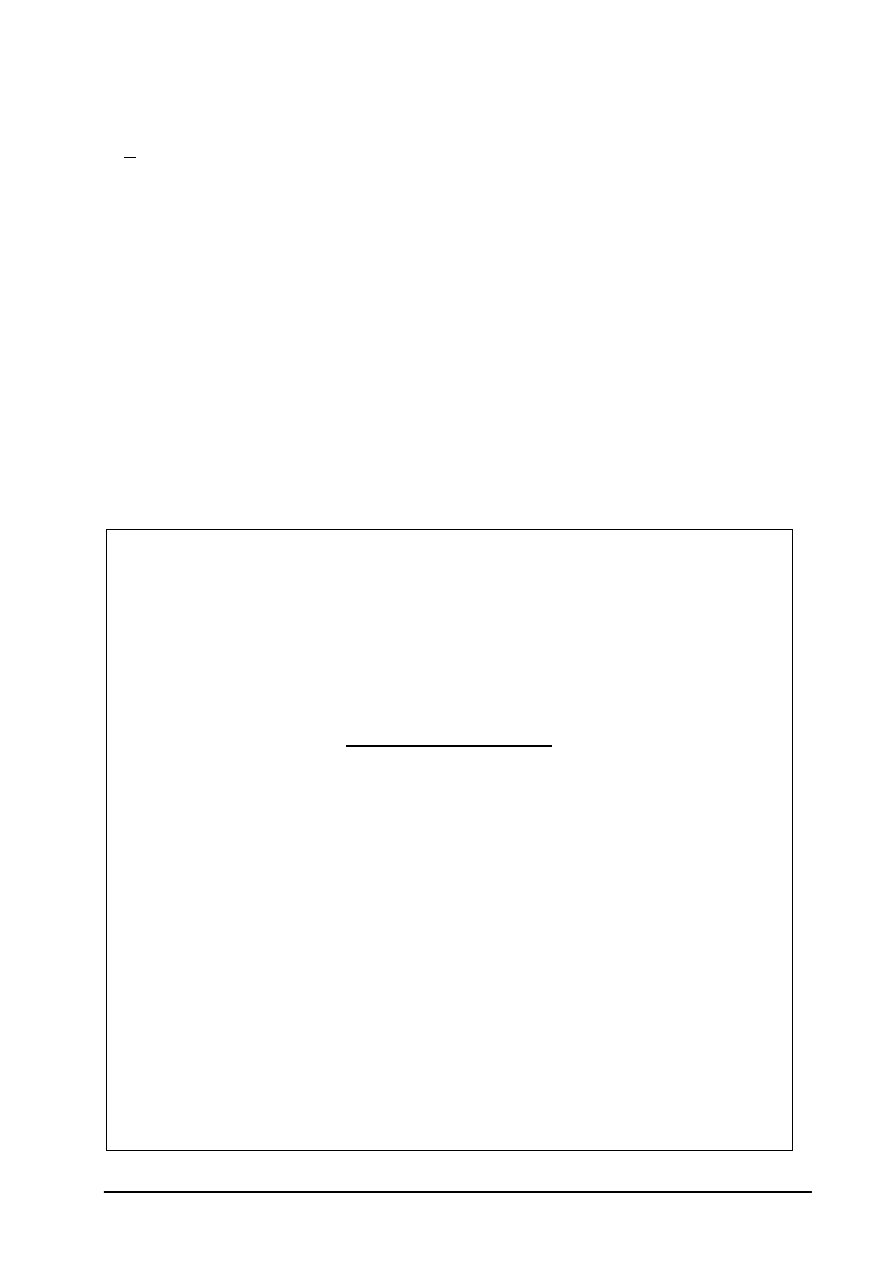

Rys. 3. Formularz zamówienia

Źródło: opracowanie własne na podstawie druku zamówienia.

Ćwiczenie 2

Sporządzanie dokumentu potwierdzającego przyjęcie materiałów.

Sporządź dokument przyjęcia materiałów (Pz) nr 1 z dnia 5.09.05 zakupionych w Hurtowni

Artykułów Elektrycznych w Ożarowie Maz. zgodnie z zamówieniem sporządzonym

w poprzednim ćwiczeniu.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

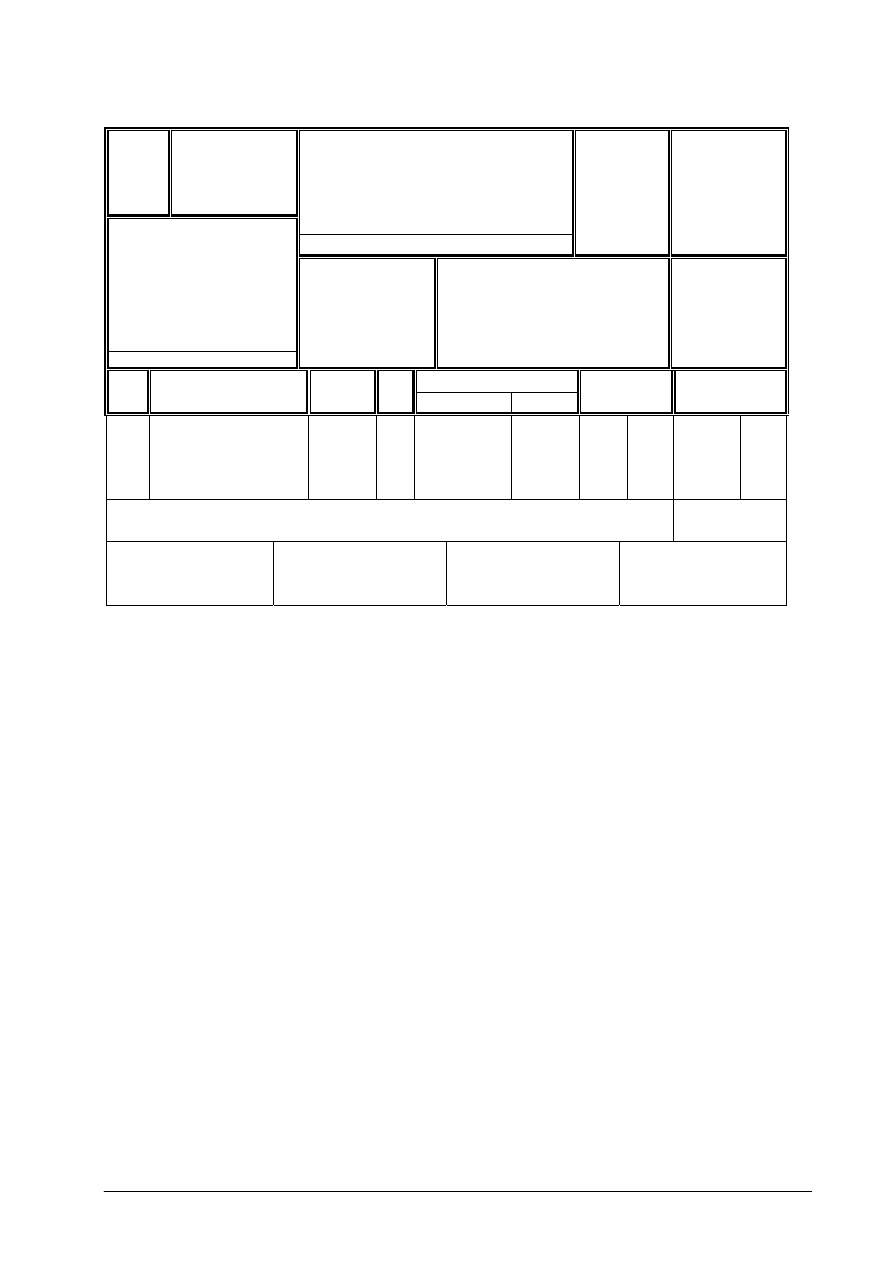

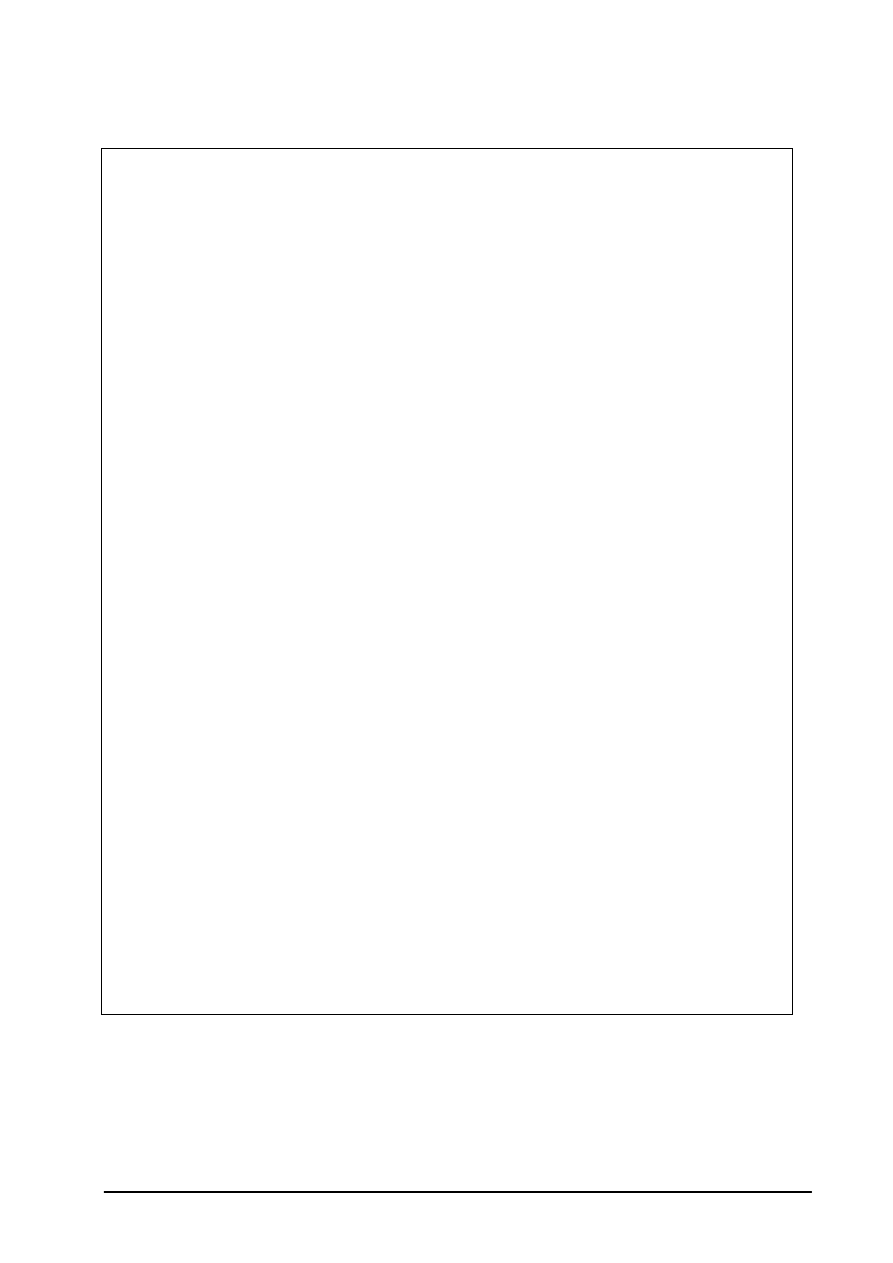

Pz

PRZYCHÓD

ZEWNĘTRZNY

DOSTAWCA

Środek

transportu

Nr zamówienia

Data przyjęcia

Numer i data dowodu dostawy

Nr kolejny Pz

w magazynie

ILOŚĆ

LP. NAZWA

MATERIAŁU INDEKS

J.m.

Otrzymana Przyjęta

Cena netto

Wartość

netto

Wystawił

Data

Podpis

Przyjął

Data

Podpis

Uwagi kontroli przyjęcia

Podpis

Uwagi

Rys. 4. Formularz druku Pz

Źródło: opracowanie własne na podstawie druku Pz.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapoznać się z przepisami ustawy o rachunkowości,

2) wypełnić dowód przyjęcia materiałów,

3) ustalić wartość przyjęcia towarów do magazynu.

4) sprawdzić poprawność wystawionego dokumentu.

Wyposażenie stanowiska pracy

− literatura zgodna z punktem 8, 9c,

− kalkulator,

− druk Pz lub arkusz kalkulacyjny,

− przybory do pisania.

Ćwiczenie 3

Potwierdzanie wydania towarów z magazynu.

Uzupełnij brakujące dane w załączonym dokumencie Wz nr 1 z dnia 10.09.2005 r., wiedząc,

że wydano:

− 50 szt. lamp rtęciowo-żarowych (160W E-27) cena jednostkowa 13,00 zł,

− 100 szt. promienników podczerwieni (125W) cena jednostkowa 8,50 zł,

dla Sklepu Elektrycznego „JÓZEF”, 57-200 ŁÓDŹ, ul. Piotrkowska 23 wg faktury VAT 11/2005

z dnia 8.09.2005 r.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

Wz

WYDANIE

NA ZEWNĄTRZ

ODBIORCA

Środek

transportu

Własny

Nr zamówienia

---------

------

ZAKŁAD

Data wydania

Numer i data dowodu sprzedaży

Nr kolejny Wz

w mag

ILOŚĆ

LP.

NAZWA MATERIAŁU

INDEKS

j.m.

Zadysponowana

Wydana

Cena netto

Wartość netto

RAZEM

Wystawił

Data

Podpis

Przyjął

Data

Podpis

Wynik badań jakości

Data

Podpis

Uwagi

Rys. 5. Formularz druku Wz

Źródło: opracowanie własne na podstawie druku Wz.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapoznać się z zasadami wypełniania dokumentów potwierdzających wydanie materiałów

z magazynu,

2) wypełnić dowód wydania materiałów,

3) ustalić wartość wydanych materiałów z magazynu.,

4) sprawdzić poprawność wystawionego dokumentu.

Wyposażenie stanowiska pracy

− kalkulator,

− druk Wz lub arkusz kalkulacyjny,

− przybory do pisania.

PH „ENERGETYK”

97-200 Tomaszów

Maz., ul. Polna 5

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

4.4.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wyjaśnić pojęcie gospodarki magazynowej?

2) wymienić dokumenty związane z gospodarką magazynową?

3) wypełnić dokumenty magazynowe?

4) dobrać odpowiedni dokument magazynowy do zaistniałego zdarzenia

gospodarczego?

5) rozróżnić dokumenty przychodowe i rozchodowe?

4.5. Rozliczenia pieniężne w obrocie gospodarczym

4.5.1. Materiał nauczania

Wyróżniamy dwie podstawowe formy rozliczeń pieniężnych: rozliczenia gotówkowe

i rozliczenia bezgotówkowe (za pośrednictwem banku).

Dokonywanie lub przyjmowanie płatności związanych z wykonywaną działalnością

gospodarczą za pośrednictwem rachunku bankowego przedsiębiorcy następuje w każdym

przypadku, gdy:

1) stroną transakcji, z której wynika płatność, jest inny przedsiębiorca,

2) jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności,

przekracza równowartość 15.000 euro przeliczonych na złote według średniego kursu walut

obcych ogłaszanego przez Narodowy Bank Polski ostatniego dnia miesiąca poprzedzającego

miesiąc, w którym dokonano transakcji.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

Tabela 3. Formy rozliczeń pieniężnych i ich charakterystyka

Forma

rozliczenia

Cechy charakterystyczne danej formy rozliczenia

Operacje kasowe – Obrót gotówkowy jest realizowany przez kasjera, który ponosi

pełną odpowiedzialność materialną za stan gotówki w kasie oraz za prawidłowość

operacji kasowych. Obroty gotówkowe powinny być udokumentowane dowodami

źródłowymi lub zastępczymi dowodami kasowymi. Wpływy gotówkowe są

dokonywane za pomocą znormalizowanych druków „Dowód Wpłaty – KP"

wystawianych w dwóch egzemplarzach. Wypłaty gotówkowe mogą być dokonywane

na podstawie dokumentów źródłowych (np. faktury obce, listy płac, delegacje

służbowe, pokwitowane przez bank dowody wpłat własnych) lub dokumentu

zastępczego „Dowód wypłaty – KW".

ROZLICZENIA GOTÓWKOWE

Czek gotówkowy stanowi dyspozycję wystawcy czeku (dłużnika) udzieloną trasatowi

do obciążenia jego rachunku kwotą, na którą czek został wystawiony, oraz wypłaty tej

kwoty okazicielowi czeku (czek na okaziciela) lub osobie wskazanej na czeku (czek

imienny).

Czek rozrachunkowy –

rozliczenie polegające na wręczeniu czeku przez dłużnika

wierzycielowi, na podstawie, którego bank wierzyciela uznaje jego rachunek i obciąża

rachunek dłużnika. Czeki rozrachunkowe nie upoważniają posiadacza do podjęcia

gotówki, a jedynie jej przelania na rachunek bankowy. Czek rozrachunkowy ważny

jest w ciągu 10 dni od daty wystawienia i w tym okresie powinien być złożony

w banku do realizacji

.

Weksle – są dokumentami zawierającymi bezwarunkowe zobowiązanie do zapłaty

określonej osobie, w ustalonym terminie i miejscu, określonej sumy pieniężnej. Suma

wystawionego weksla zawiera w sobie odsetki od kredytu za okres od daty

wystawienia weksla do terminu zapłaty. Suma wekslowa (nominał) składa się z dwóch

elementów:

•

sumy netto,

•

odsetek od daty wystawienia weksla do daty płatności.

Zaletą weksla jest to, że umożliwia on dokonywanie rozliczeń wielostronnych poprzez

ich indosowanie, dzięki temu następuje kredytowe regulowanie należności

sprzedawcy

.

Polecenie przelewu – płatnik (dłużnik) dla uregulowania zobowiązania wydaje swemu

bankowi zlecenie przekazania środków pieniężnych z własnego rachunku bankowego

na rachunek wierzyciela (beneficjenta) w dowolnym banku. Polecenie przelewu składa

się z 4 egzemplarzy, z których:

− odcinek A – oryginał, jest dokumentem obciążenia rachunku dłużnika;

− odcinek B – jest dokumentem uznania rachunku wierzyciela;

− odcinek C – jest załącznikiem do wyciągu bankowego z rachunku

wierzyciela;

− odcinek D – jest załącznikiem do wyciągu z rachunku dłużnika;

RO

ZLICZEN

IA BEZGO

T

Ó

W

KOWE

Rozliczenia saldami – mogą mieć miejsce, gdy dwaj kontrahenci są dla siebie

wzajemnie odbiorcami i dostawcami. Nie rozlicza się wówczas każdej dostawy

osobno, lecz rozliczenie następuje okresowo saldem, przy czym suma poszczególnych

należności i zobowiązań jest kompensowana.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

Akredytywa – stosowana bardzo rzadko i dotyczy głównie rozliczeń z płatnikami,

których sytuacja finansowa jest niezadowalająca, (którzy nie płacą swoich zobowiązań

terminowo). W tym przypadku dostawca przed wykonaniem dostawy może domagać

się otwarcia przez przyszłego dłużnika akredytywy, czyli zdeponowanego na

specjalnym rachunku bankowym środków pieniężnych przeznaczonych dla ściśle

określonego wierzyciela, za ściśle określaną dostawę, w ściśle określonym terminie.

Zabezpiecza to pokrycie należności po złożeniu w banku dokumentów stwierdzających

wykonanie dostawy.

Rozliczenia planowe – mają miejsce przy stałych (codziennych) dostawach np. mleka,

pieczywa. Polegają one na tym ,że odbiorca w stosunku do planowanych dostaw

dokonuje „zaliczkowych” przelewów, a rozliczenie następuje okresowo przez

porównanie wartości dostaw w danym okresie z sumą wpłaconych zaliczek.

Źródło: opracowanie własne.

4.5.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie formy rozliczeń funkcjonują w obrocie pieniężnym?

2. Jaka jest różnica miedzy rozliczeniami gotówkowymi i bezgotówkowymi?

3. Jakie są formy rozliczeń bezgotówkowych?

4. W jakich warunkach przedsiębiorca zobowiązany jest do rozliczeń pieniężnych za

pośrednictwem rachunku bankowego?

5. Na czym polega rozliczenie za pomocą polecenia przelewu?

6. Jaka jest różnica między czekiem gotówkowym i czekiem rozrachunkowym?

4.5.3. Ćwiczenia

Ćwiczenie 1

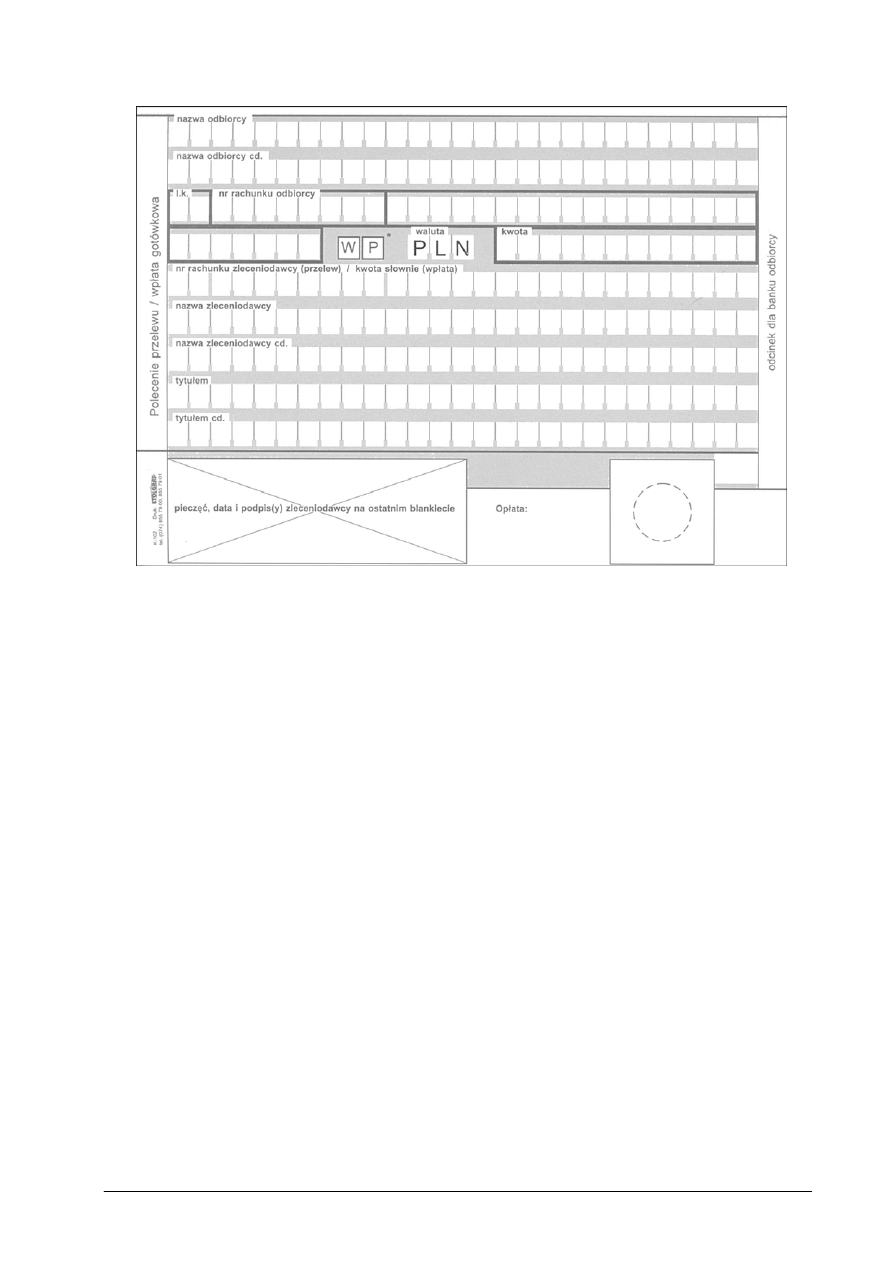

Wypełnianie polecenia przelewu.

Wypełnij polecenie przelewu wystawione przez właściciela Przedsiębiorstwa Handlowego

„ENERGETYK” – Jan Kowalski, 97-200 Tomaszów Maz., ul Polna 5 posiadający rachunek

bankowy w PKO BP, nr konta 25896325896547859625236589, w celu zapłaty za prenumeratę

czasopism dla wydawnictwa INFOR w wysokości 180,00zł, na rachunek banku PBK O/Łódź,

nr konta: 1285855214788551174855254526. Przelew wystawiono 03.10.2005 r.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

Rys. 6. Formularz polecenia przelewu

Źródło: kopia druku przelewu

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) wypełnić druk polecenia przelewu

2) sprawdzić poprawność wypełnienia dokumentu.

Wyposażenie stanowiska pracy

− literatura zgodna z punktem 1,4,9 poradnika,

− druk dokumentu,

− przybory do pisania.

4.5.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wyjaśnić pojęcie obrotu pieniężnego?

2) wymienić formy obrotu pieniężnego?

3) rozróżnić formy obrotu gotówkowego?

4) rozróżnić formy obrotu bezgotówkowego?

5) wypełnić polecenie przelewu?

6) zastosować formy obrotu gotówkowego i bezgotówkowego?

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

4.6. Rozliczenia z tytułu podatku od towarów i usług VAT

4.6.1. Materiał nauczania

Podatnicy VAT są zobowiązani do prowadzenia różnego rodzaju ewidencji, w tym

najważniejszej, tj. ewidencji zakupów i sprzedaży towarów i usług, w której rejestruje się

wszystkie faktury VAT i faktury korygujące. Na podstawie zapisów w ewidencji podatnik ma

obowiązek sporządzania deklaracji podatkowych VAT-7, a następnie składania ich do

właściwego urzędu skarbowego za każdy kolejny okres rozliczeniowy (tj. miesiąc lub kwartał),

zasadniczo do 25 dnia miesiąca następującego po tym okresie rozliczeniowym.

Ewidencja zakupów i sprzedaży

Podatnicy, z wyjątkiem podatników wykonujących wyłącznie czynności zwolnione od podatku

oraz zwolnionych od podatku, są obowiązani prowadzić ewidencję zawierającą:

− kwoty podatku naliczonego związane ze sprzedażą, od której przysługuje częściowe lub

całkowite odliczenie podatku naliczonego,

− dane niezbędne do określenia przedmiotu i podstawy opodatkowania,

− wysokość podatku należnego,

− kwoty podatku naliczonego obniżające kwotę podatku należnego,

− kwotę podatku podlegającą wpłacie do urzędu skarbowego lub zwrotowi z tego urzędu,

− inne dane służące do prawidłowego sporządzenia deklaracji podatkowej.

W oparciu o ewidencje zakupu i sprzedaży podatnicy obliczają kwotę zobowiązania

podatkowego za okresy miesięczne i kwotę zobowiązania wpłacają na konto właściwego Urzędu

Skarbowego. Za okresy miesięczne w terminie do 25 dnia miesiąca następującego po każdym

kolejnym miesiącu składają również deklaracje podatkowe VAT-7. Obowiązek składania

w urzędzie skarbowym deklaracji podatkowych za okresy miesięczne w terminie do 25 dnia

miesiąca następującego po każdym kolejnym miesiącu nie dotyczy podatników zwolnionych od

podatku oraz podmiotów wykonujących wyłącznie czynności zwolnione od podatku.

Niektóre grupy podatników mogą również składać deklaracje w okresach kwartalnych.

W deklaracji VAT-7 podatnicy wykazują kwoty podatku naliczonego, podatku należnego

oraz kwotę zobowiązania podatkowego lub kwotę podatku do zwrotu/zaliczenia na miesiąc

następny. Wszystkie wartości w deklaracji VAT-7 ujmuje się w pełnych złotych, odrzucając

końcówki groszowe i to niezależnie od ich wielkości. Jeżeli podatek należny jest większy od

podatku naliczonego (poz. 60 w deklaracji), to różnicę wpłaca się na rachunek właściwego

urzędu skarbowego. Jeżeli większy jest podatek naliczony, to w rubryce 64 w deklaracji VAT – 7

wpisuje się jego kwotę i przenosi tym samym do rozliczenia w miesiącu następnym.

Podatek należny – podatek naliczony = zobowiązanie do urzędu skarbowego

Podatnicy podatku VAT są obowiązani wystawić fakturę stwierdzającą w szczególności

dokonanie sprzedaży. Fakturę obowiązani są również wystawić podatnicy zarejestrowani jako

podatnicy VAT czynni lub zwolnieni, dokonujący czynności, dla których miejscem

opodatkowania jest terytorium państwa innego niż Polska i dla tych czynności podatnicy ci nie są

zidentyfikowani dla podatku od wartości dodanej (UE) lub podatku o podobnym charakterze

(poza UE).

Podatek należny – podatek naliczony = zobowiązanie do urzędu skarbowego z tytułu

podatku VAT

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

W przypadku sprzedaży osobom fizycznym nie prowadzącym działalności gospodarczej nie

wystąpi obowiązek wystawienia faktury. Jednakże na żądanie tych osób podatnicy są obowiązani

do wystawienia faktury – w terminie 7 dni od daty wykonania usługi lub dostawy towaru.

W przypadku gdy faktura dotyczy sprzedaży zarejestrowanej przy zastosowaniu kasy

rejestrującej, do kopii faktury podatnik obowiązany jest dołączyć paragon dokumentujący tę

sprzedaż. Nie dotyczy to jednak sprzedaży dokumentowanej fakturą emitowaną przy

zastosowaniu kasy rejestrującej, w przypadkach gdy wartość sprzedaży i kwota podatku

należnego zostały zarejestrowane w raporcie fiskalnym dobowym kasy.

Faktury należy wystawiać w dwóch egzemplarzach (oryginał i kopia).

Fakturę wystawia się nie później niż:

− siódmego dnia od dnia wydania towaru lub wykonania usługi,

− gdy podatnik określa w fakturze wyłącznie miesiąc i rok dokonania sprzedaży (umowy

o charakterze ciągłym), fakturę wystawia się nie później niż siódmego dnia od zakończenia

miesiąca, w którym dokonano sprzedaży,

− przepisy szczególne ustawy o podatku od towarów i usług przewidują w przypadku

niektórych rodzajów działalności wystawienie faktury nie później niż z chwilą powstania

obowiązku podatkowego i nie wcześniej niż 30 dnia przed powstaniem obowiązku

podatkowego.

Wyżej wymienionych zasad szczególnych nie stosuje się jednak w przypadku wystawiania

faktur w zakresie dostaw energii elektrycznej i cieplnej, gazu przewodowego, usług

telekomunikacyjnych i radiokomunikacyjnych oraz usług wymienionych w poz. 138 i 153

załącznika nr 3 do ustawy (usług komunalnych), jeżeli faktura zawiera informację, jakiego

okresu rozliczeniowego dotyczy. Podatnik VAT w sytuacjach określonych w ustawie ma

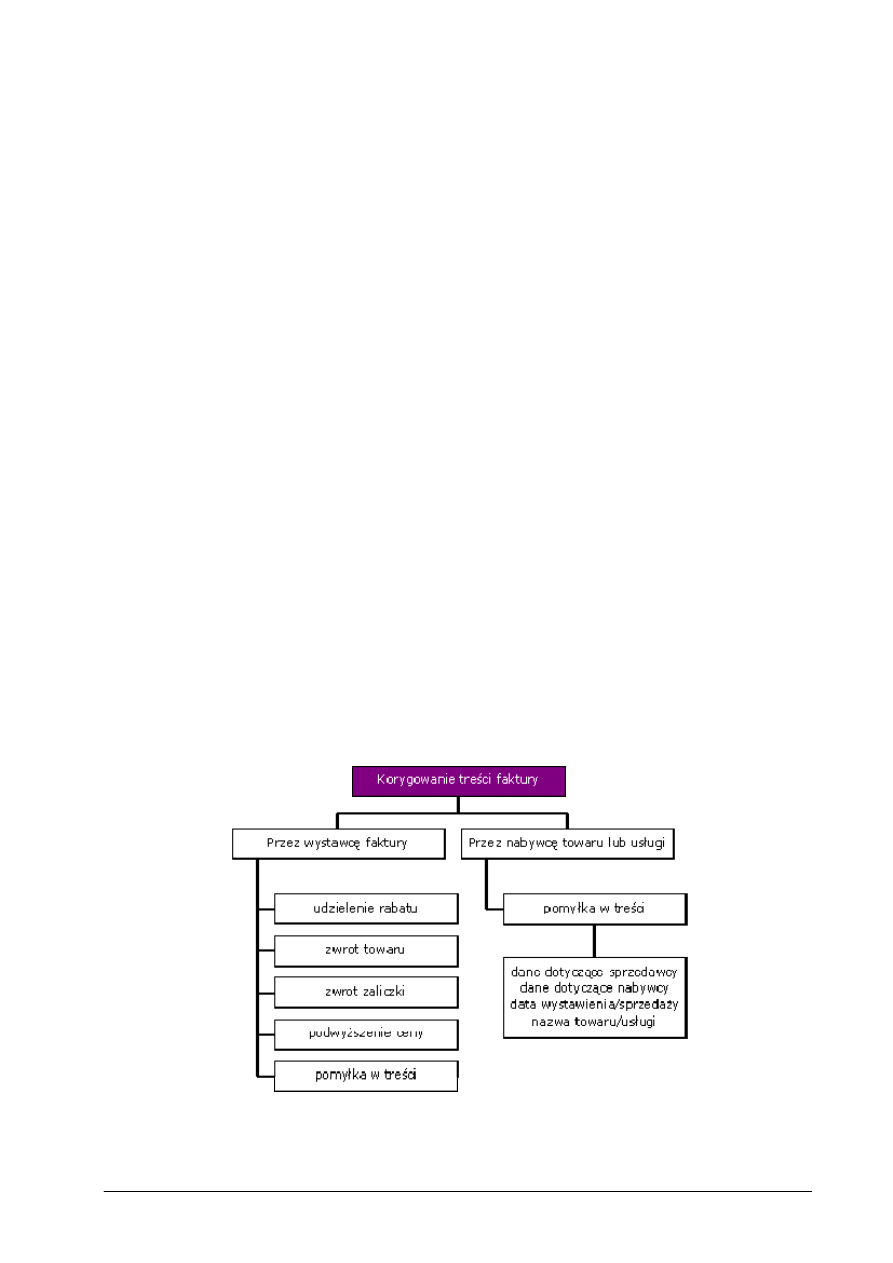

obowiązek wystawić dokumenty korygujące, którymi są:

− faktury korygujące wystawiane przez sprzedawcę;

− noty korygujące wystawiane przez nabywcę.

W sytuacji, gdy przedmiotem korekty jest pomyłka w treści faktury, nie ma znaczenia, czy

to sprzedawca wystawi fakturę korygującą, czy też nabywca wystawi notę korygującą (kto

pierwszy, ten lepszy).

Faktura korygująca i nota korygująca mogą korygować zarówno treść faktury, jak i treść

faktury korygującej.

Rys. 7. Sytuacje, w których może dojść do korygowania treści faktury

Źródło: opracowanie własne.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

4.6.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1. Jakie obowiązki w zakresie ewidencji ciążą na podatniku podatku VAT?

2. Jakie elementy zawiera ewidencja zakupu i sprzedaży?

3. W jaki sposób podatnik VAT rozlicza się z Urzędem skarbowym?

4. W jakim terminie podatnik VAT składa do Urzędu skarbowego deklarację podatkową

VAT-7?

5. Jakie elementy zawiera faktura VAT?

6. Jakie dokumenty korygujące funkcjonują w obrocie gospodarczym?

7. W jakich sytuacjach podatnik VAT może sporządzić dokumenty korygujące?

8. Jakie obowiązują terminy wystawiania faktury przez podatnika VAT?

4.6.3. Ćwiczenia

Ćwiczenie 1

Wystawianie faktury VAT.

Przedsiębiorstwo Handlowe „ENERGETYK” wystawiło fakturę nr 1 z dnia 4.10.2005 r.

w związku z dokonaną sprzedażą dla sklepu Elektrycznego „JÓZEF”, 49-809 Łódź,

ul. Piotrkowska 121, NIP 345-234-56-00, bank PKO S.A. Łódź nr konta

12548885241885614851258741.

Sprzedaż obejmowała następujące pozycje:

1) promienniki podczerwieni 100 szt., cena netto 8,50 zł/szt., stawka VAT: 22%,

2) lampy rtęciowo-żarowe 50 szt., cena netto 13,00 zł/szt., stawka VAT: 22%.

Wystaw fakturę sprzedaży VAT, wykorzystując poniżej zamieszczony wzór dokumentu.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) wypełnić fakturę VAT,

2) obliczyć kwotę do zapłaty,

3) sprawdzić poprawność obliczeń.

Wyposażenie stanowiska pracy:

− kalkulator lub arkusz kalkulacyjny,

− druk dokumentu,

− przybory do pisania.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

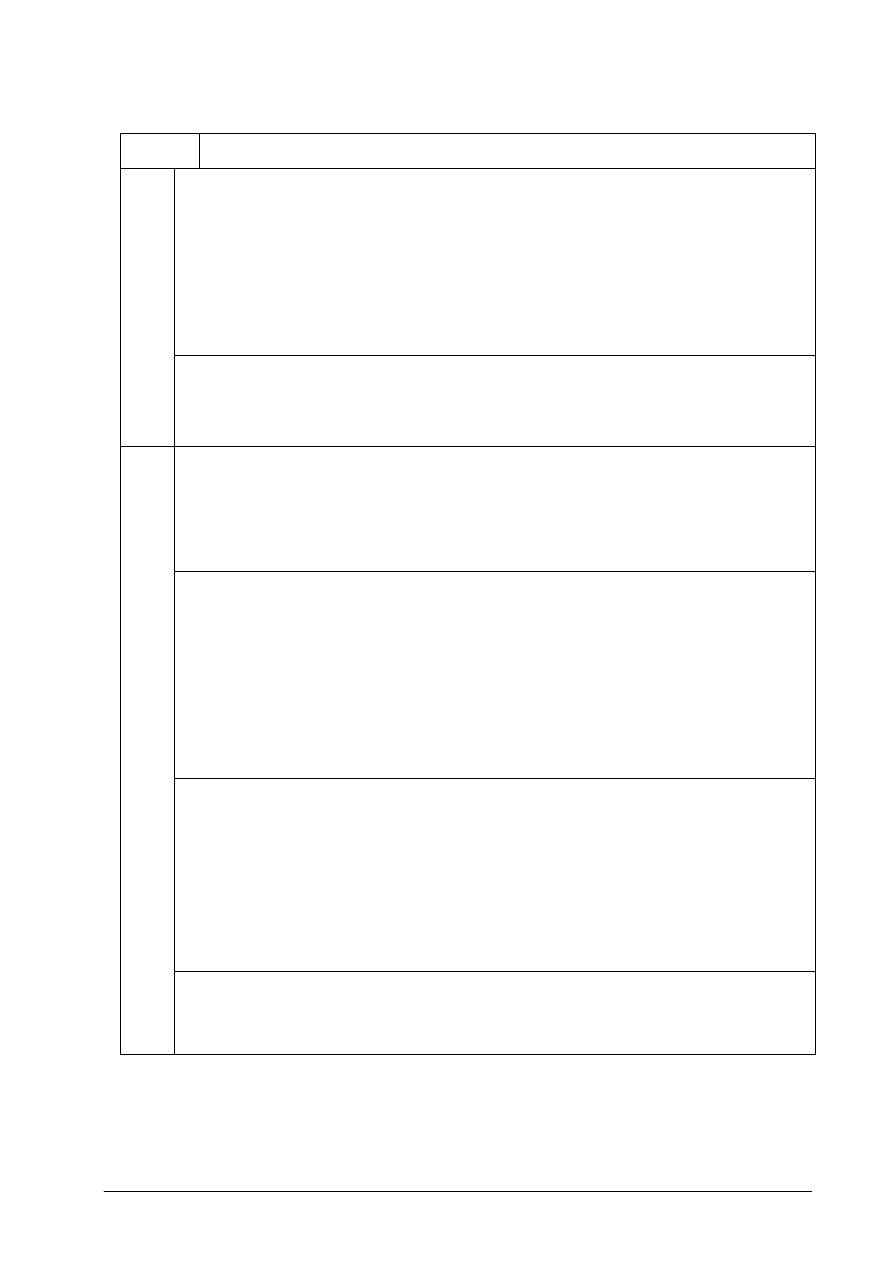

dnia

ORYGINAŁ / KOPIA

FAKTURA VAT

Data sprzedaży:

środek transportu: ________

Sposób zapłaty: przelew 7 dni

SPRZEDAWCA:

Imię, nazwisko lub nazwa

NABYWCA:

Imię, nazwisko lub nazwa

Adres:

Adres

NIP

NIP

Bank

Bank

Konto

Konto

PODATEK VAT

Cena jedn.

netto

Wartość netto

% Kwota

Wartość brutto

Lp

Nazwa towaru

lub usługi

PKWiU J.m Ilość

zł

gr

zł

gr

zł gr

zł

gr

1

2

3 4

5 6 7

8 9 10

1

2

Słownie:

RAZEM

22

Zw

3

7

W tym

0

Imię, nazwisko, podpis

osoby uprawnionej do

odbioru faktury

(-)

Imię, nazwisko,

podpis osoby

uprawnionej do

wystawienia faktury

(-)

Do zapłaty

Rys. 8. Formularz faktury VAT

Źródło: opracowanie własne na podstawie druku faktury VAT.

Ćwiczenie 2

Obliczanie kwoty podatku VAT oraz wypełnianie deklaracji podatkowej

Dokonaj zapisu zdarzeń w rejestrze zakupu i sprzedaży VAT oraz sporządź deklarację VAT

7 za miesiąc wrzesień 2005r. na podstawie poniższych informacji:

− 1.03.09.05 otrzymano fakturę VAT nr 15 za zakupione towary od Hurtowni Elektrycznej

w Ożarowie Maz. NIP 345-567-89-00:

a) wartość netto zakupu

– 1250,00 zł,

b) podatek VAT 22%

– 275,00 zł,

c) wartość brutto zakupu

– 1475,00 zł.

− 2.10.09.05 r. otrzymano fakturę VAT 11 za rozmowy telefoniczne od TPSA, NIP

765-78-89-789:

a) wartość netto

– 240,00 zł,

b) podatek VAT 22%

– 52,80 zł,

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

c) wartość brutto

– 292,80 zł.

− 3.14.09.05r. PH’’ENERGETYK’’ wystawiło fakturę VAT nr 1 za sprzedane towary:

a) wartość netto

– 1620,00 zł,

b) podatek VAT 22%

– 356,40 zł,

c) wartość brutto

– 1976,00 zł.

Sposób wykonania zadania

Aby wykonać ćwiczenie powinieneś:

1) wypełnić właściwe rejestry VAT,

2) podsumować rejestry,

3) obliczyć wysokość podatku naliczonego i należnego,

4) sporządzić deklarację VAT 7,

5) sprawdzić poprawność obliczeń.

Wyposażenie stanowiska pracy

− kalkulator lub arkusz kalkulacyjny,

− wzory dokumentu deklaracji PIT-4,

− przybory do pisania.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

28

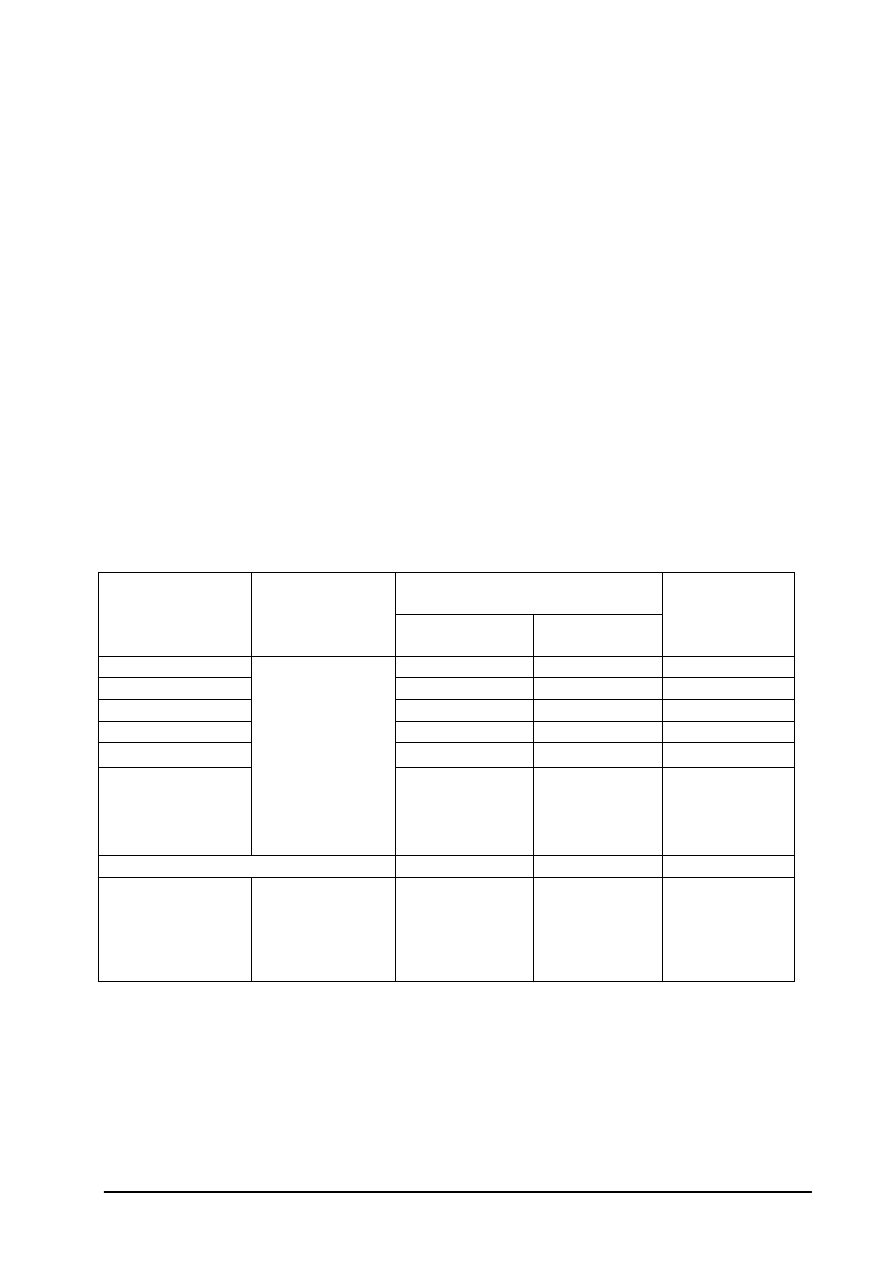

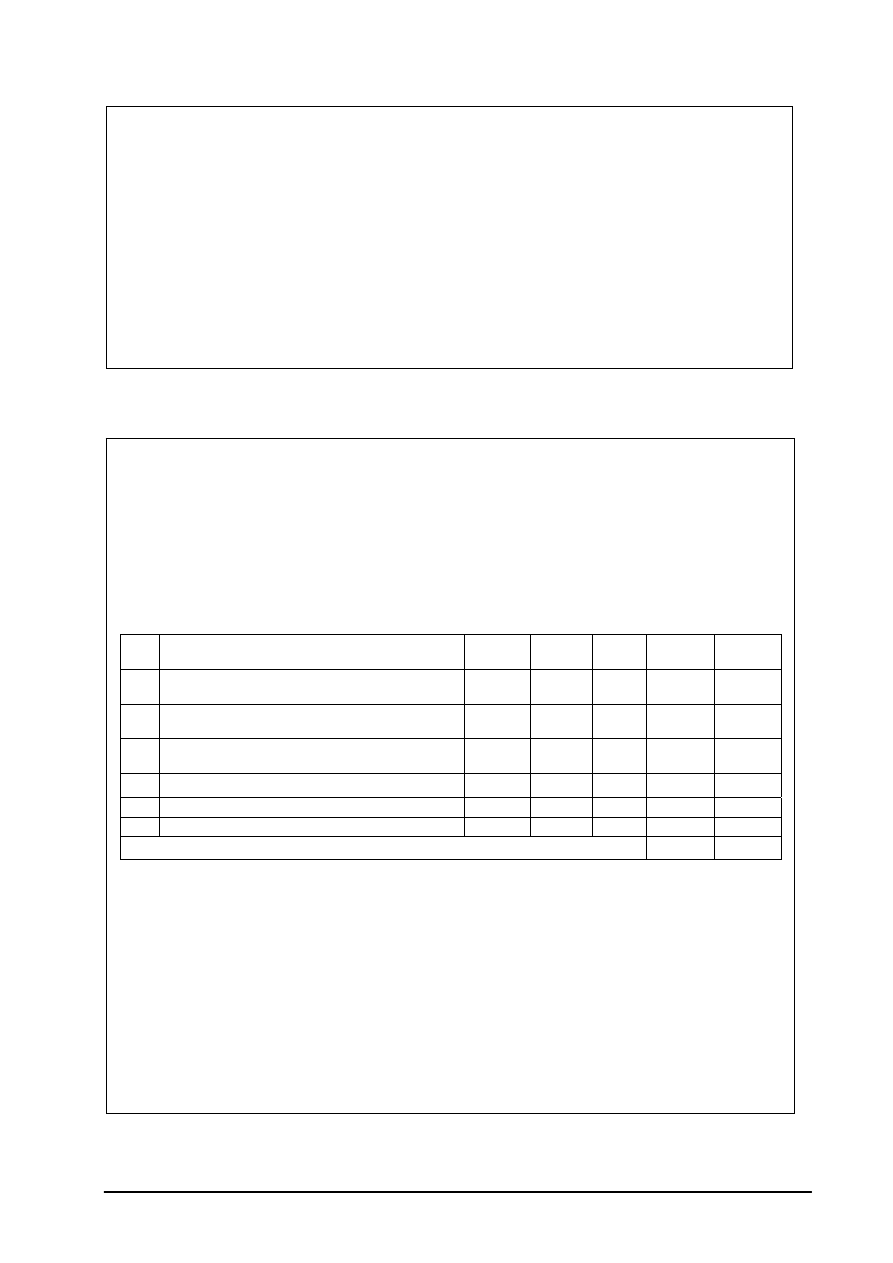

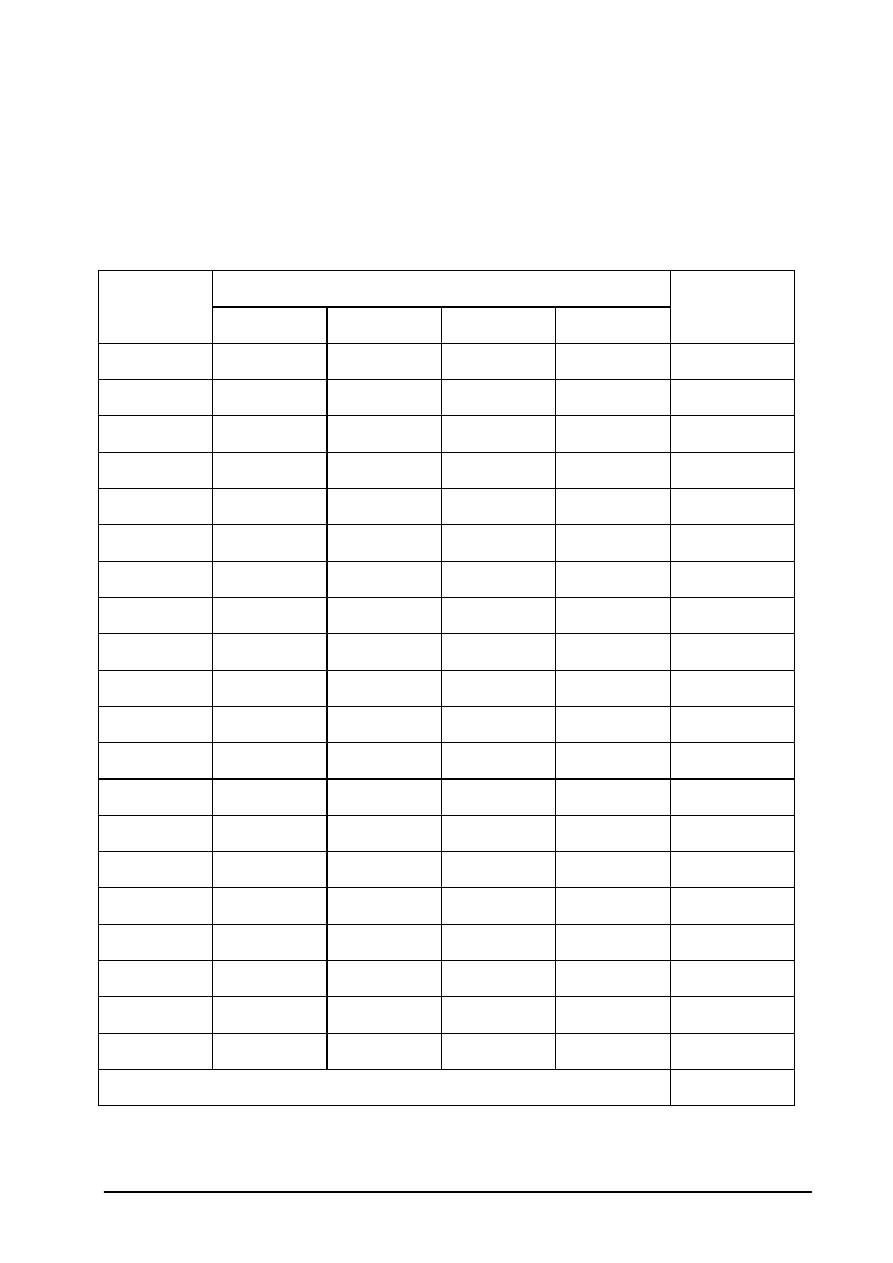

Rys. 9. Wzór rejestru zakupu i sprzedaży VAT

Źródło: opracowanie własne na podstawie druku rejestru zakupu i sprzedaży VAT.

ZAKUPY OPODATKOWNE SŁUŻĄCE

SPRZEDAŻY OPODATKOWNEJ

POZOSTAŁE

Inwestycyjne

Stawka 22%

Stawka 7%

Stawka 0%

Lp.

Data

zakupu

Nr

faktury

i data

otrzy-

mania

DOSTAWCA

(Imię i nazwisko,

firma, adres)

NIP

Wartość

zakupu

BRUTTO

Wartość

netto

VAT

Wartość

netto

VAT

Wartość

netto

VAT

Wartość

netto

Zakupy

zwolnione

od podatku

Zakupy

niepodlegaj

ące

odliczeniu

VAT

Podlegający

odliczeniu

1.

2.

3.

4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16.

Podsumowanie

Przeniesienie ze strony

RAZEM

SPRZEDAŻ OPODATKOWANA

Stawka 22%

Stawka 7%

Stawka 0%

Lp.

Data

sprzedaży

Nr

faktury

i data

wystawie-

nia

ODBIORCA

(Imię i nazwisko, firma, adres)

NIP

Wartość

sprzedaży

BRUTTO

Wartość

netto

VAT

Wartość

netto

VAT

Wartość

netto

VAT

Sprzedaż

wolna od

podatku

Podatek

należny od

sprzedaży

1

2

3

4

5

6 7 8 9

10

11

12

13

14

Podsumowanie

Przeniesienie ze strony

RAZEM

„Proj

ekt wspó

łfinansowan

y ze

środków Europejskiego Funduszu Spo

łecznego”

28

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

29

4.6.4 Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wymienić dokumentację podatku od towarów i usług VAT?

2) obliczyć wartość podatku VAT?

3) wymienić elementy faktury VAT?

4) sporządzić fakturę VAT?

5) rejestrować operacje gospodarcze w rejestrach VAT?

6) wskazać różnice rejestrów VAT?

7) sporządzić deklarację VAT?

4.7. Zatrudnianie i wynagradzanie pracowników

4.7.1. Materiał nauczania

Praca może być świadczona przede wszystkim w oparciu o przepisy Kodeksu pracy,

na podstawie umowy o pracę. Zgodnie z uregulowaniem zawartym w Kodeksie pracy rozróżnia

się umowy o pracę:

− bezterminowe, czyli umowę zawartą na czas nieokreślony, w której strony ustalają tylko datę

jej zawarcia, natomiast nie wskazują daty jej zakończenia,

− terminowe, czyli umowę zawartą na czas określony, na okres próbny, na czas wykonania

określonej pracy, na zastępstwo, w których strony określają zarówno datę zawarcia umowy,

jak i datę jej zakończenia.

− W umowie o pracę, bez względu na jej rodzaj, powinny być zawarte następujące elementy:

− strony umowy,

− rodzaj umowy,

− datę jej zawarcia,

− warunki pracy i płacy, a w szczególności:

1) rodzaj pracy,

2) miejsce wykonywania pracy,

3) wynagrodzenie za pracę odpowiadające rodzajowi pracy, ze wskazaniem jego składników,

4) wymiar czasu pracy,

5) termin rozpoczęcia pracy.

Umowę o pracę zawiera się na piśmie. Jeżeli jednak umowa o pracę nie została zawarta

z zachowaniem formy pisemnej, pracodawca ma obowiązek, najpóźniej w dniu rozpoczęcia pracy

przez pracownika, potwierdzić na piśmie ustalenia, co do rodzaju umowy oraz jej warunków.

Ponadto pracodawca informuje pracownika na piśmie, nie później niż w ciągu 7 dni od dnia

zawarcia umowy o pracę, o obowiązującej dobowej i tygodniowej normie czasu pracy,

częstotliwości wypłaty wynagrodzenia za pracę, urlopie wypoczynkowym oraz długości okresu

wypowiedzenia umowy, a jeżeli pracodawca nie ma obowiązku ustalenia regulaminu pracy –

dodatkowo o porze nocnej, miejscu, terminie i czasie wypłaty wynagrodzenia oraz przyjętym

sposobie potwierdzania przez pracowników przybycia i obecności w pracy oraz usprawiedliwiania

nieobecności w pracy.

Każda zmiana warunków umowy o pracę wymaga formy pisemnej.

Umowę o pracę rozwiązuje się:

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

30

1) na mocy porozumienia stron,

2) przez oświadczenie jednej ze stron z zachowaniem okresu wypowiedzenia (rozwiązanie

umowy o pracę za wypowiedzeniem),

3) przez oświadczenie jednej ze stron bez zachowania okresu wypowiedzenia (rozwiązanie

umowy o pracę bez wypowiedzenia),

4) z upływem czasu, na który była zawarta,

5) z dniem ukończenia pracy, dla której wykonania była zawarta.

Przez nawiązanie umowy o pracę pracownik zobowiązuje się do starannego wykonywania

pracy, natomiast pracodawca zobowiązuje się do zapłaty wynagrodzenia. Wynagrodzenie za

pracę powinno być tak ustalone, aby odpowiadało w szczególności rodzajowi wykonywanej

pracy i kwalifikacjom wymaganym przy jej wykonywaniu, a także uwzględniało ilość i jakość

świadczonej pracy.

Pracodawca zatrudniający co najmniej 20 pracowników, ustala warunki wynagradzania za

pracę w regulaminie wynagradzania. Jeżeli u danego pracodawcy działa zakładowa organizacja

związkowa, pracodawca uzgadnia z nią regulamin wynagradzania. Regulamin wynagradzania

wchodzi w życie po upływie dwóch tygodni od dnia podania go do wiadomości pracowników,

w sposób przyjęty u danego pracodawcy.

W przypadku, gdy pracodawca nie ma obowiązku ustalania regulaminu wynagradzania,

warunku wynagradzania pracowników określane są w drodze negocjacji pomiędzy stronami

umowy o pracę.

Wypłaty wynagrodzenia za pracę dokonuje się co najmniej raz w miesiącu, w stałym

i ustalonym z góry terminie. Wynagrodzenie płatne raz w miesiącu wypłaca się z dołu,

niezwłocznie po ustaleniu jego pełnej wysokości, nie później jednak niż w ciągu pierwszych 10

dni następnego miesiąca kalendarzowego. Jeżeli ustalony dzień wypłaty wynagrodzenia za pracę

jest dniem wolnym od pracy, wynagrodzenie wypłaca się w dniu poprzedzającym.

Pracodawca jest obowiązany wypłacać wynagrodzenie w miejscu, terminie i czasie

określonych w regulaminie pracy lub w innych przepisach prawa pracy.

Wypłaty wynagrodzenia dokonuje się w formie pieniężnej do rąk pracownika. Częściowe

spełnienie wynagrodzenia w innej formie niż pieniężna jest dopuszczalne tylko wówczas, gdy

przewidują to ustawowe przepisy prawa pracy lub układ zbiorowy pracy.

Obowiązek wypłacenia wynagrodzenia może być spełniony w inny sposób niż do rąk

pracownika, jeżeli tak stanowi układ zbiorowy pracy lub pracownik uprzednio wyrazi na to

zgodę na piśmie

.

Podstawowe elementy wynagrodzenia za pracę pokazuje tabela 5.

Praca może być świadczona także na podstawie umów cywilnoprawnych: umowy zlecenia

i umowy o dzieło.

Przez umowę o dzieło przyjmujący zamówienie zobowiązuje się do wykonania oznaczonego

dzieła, a zamawiający do zapłaty wynagrodzenia.

Przez umowę zlecenia przyjmujący zlecenie zobowiązuje się do dokonania określonej

czynności prawnej dla dającego zlecenie. Jeżeli ani z umowy, ani z okoliczności nie wynika, że

przyjmujący zlecenie zobowiązał się wykonać je bez wynagrodzenia, za wykonanie zlecenia

należy się wynagrodzenie.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

31

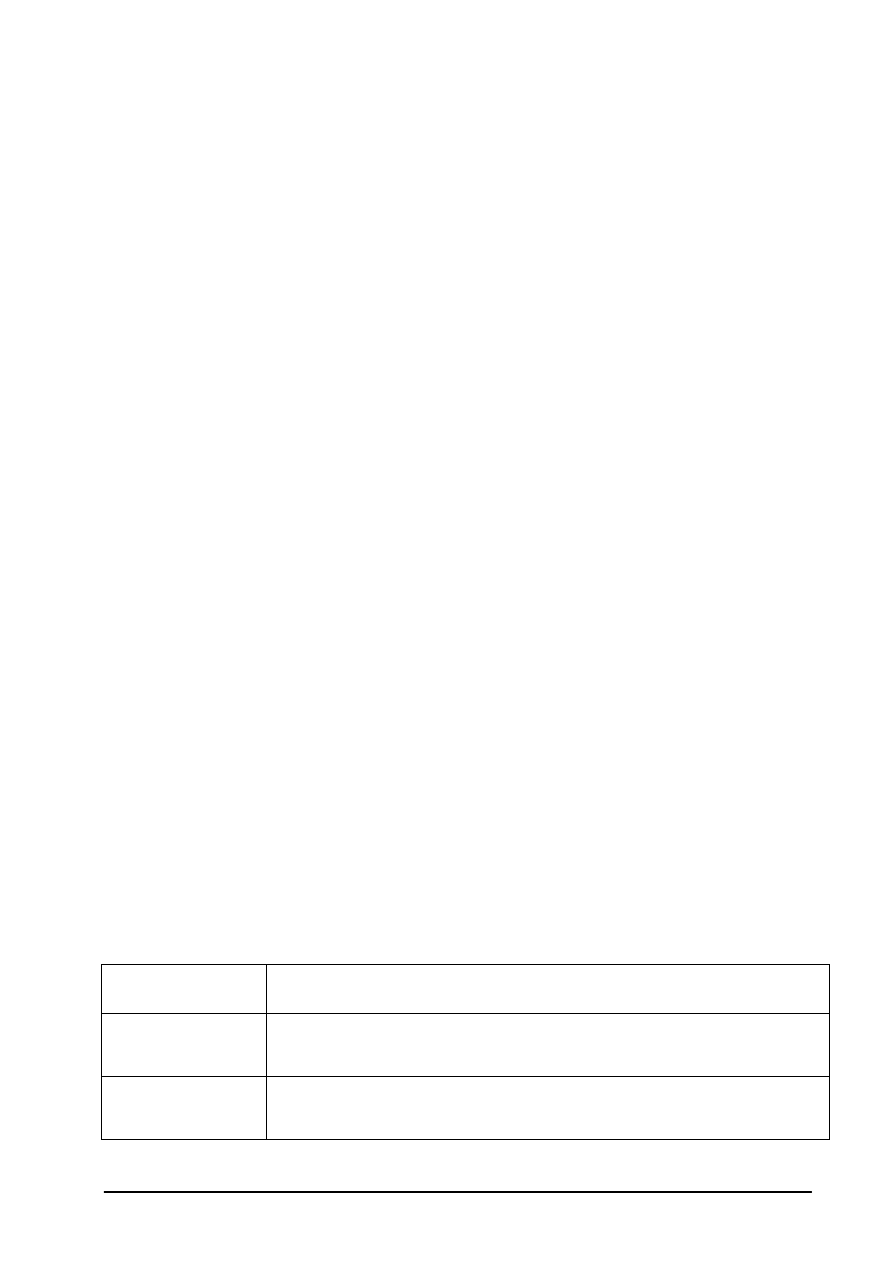

Tabela 4. Składniki wynagrodzenia

SKŁADNIKI WYNAGRODZENIA

OBLIGATORYJNE FAKULTATYWNE

• wynagrodzenie zasadnicze,

• dodatek za pracę w nocy,

• dodatek za pracę w godzinach

nadliczbowych,

• wynagrodzenie za czas pełnienia

dyżuru,

•

wynagrodzenie za przestój

niezawiniony przez pracownika.

• nagroda,

• premia,

• dodatek funkcyjny,

• dodatek stażowy,

• dodatek za pracę w warunkach

szkodliwych dla zdrowia,

• dodatek za pracę w warunkach

uciążliwych lub niebezpiecznych.

Źródło: B. Janik: „Funkcjonowanie przedsiębiorstwa w warunkach gospodarki rynkowej”. Difin, Warszawa 2005.

Jednak w tych przypadkach osoba świadcząca swe usługi nie posiada przymiotu pracownika

i praw płynących z nawiązania stosunku pracy, a w szczególności prawa do urlopu

wypoczynkowego, prawa do wypłaty wynagrodzenia za godziny nadliczbowe, prawa do

świadczeń z funduszu socjalnego.

Pomiędzy stronami tych umów zlecenia i o dzieło nawiązuje się stosunek cywilnoprawny,

nie zaś stosunek pracy.

4.7.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1) Jakie rozróżnia się rodzaje umów o pracę?

2) W jaki sposób może być rozwiązana umowa o pracę?

3) W oparciu, o jakie kryteria powinno być ustalone wynagrodzenie za pracę?

4) Z jakich składników składa się wynagrodzenie za pracę?

5) Na podstawie jakich umów cywilnoprawnych może być świadczona praca?

4.7.3. Ćwiczenia

Ćwiczenie 1

Sporządzanie umowy o pracę.

Jan Kowalski, właściciel Przedsiębiorstwa Handlowego „ENERGRTYK” w Łodzi, ul. Polna 5,

postanowił zatrudnić na czas określony w pełnym wymiarze czasu pracy Tadeusza Jezierskiego

(ur. 21.05.1971 r. w Łodzi, zam. ul. Różana 15/16 w Tomaszowie Mazowieckim) na stanowisku

sprzedawcy – kasjera. W drodze negocjacji z pracownikiem ustalił, że wynagrodzenie

miesięczne będzie wynosiło 860,00 zł brutto. Umowę o pracę zawarto 12.10.2005 r. Również ten

dzień określono jako datę rozpoczęcia pracy.

W celu dokonania formalności sporządź umowę o pracę z tym pracownikiem.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

32

(pieczęć nagłówkowa pracodawcy)

Tomaszów Maz., .................r.

(nr REGON – PKD)

UMOWA O PRACĘ

Zawarta w dniu ....................................................................................................................

(data zawarcia umowy)

między

.................................................................................................................................................

................................................................................................................................................

w którego imieniu działa

(imię i nazwisko pracodawcy lub osoby reprezentującej pracodawcę albo osoby upoważnionej do składania oświadczeń w imieniu pracodawcy)

......................................................................................................................................................

a ..............................................................................................................................................

................................................................................................................................................

(imię i nazwisko pracownika oraz jego miejsce zamieszkania)

na ..........................................................................................................................................

(okres próbny, czas nieokreślony, czas określony, czas wykonywania określonej pracy)

1. Strony ustalają następujące warunki zatrudnienia:

1) rodzaj umówionej pracy: ..........................................................................................

(stanowisko, funkcja, zawód, specjalność)

2) miejsce wykonywania pracy: ....................................................................................

3) wymiar czasu pracy: ...............................................................................................

4) wynagrodzenie za pracę odpowiadające rodzajowi pracy ze wskazaniem składników

wynagrodzenia: ................................................................................................................

(składniki wynagrodzenia i ich wysokość oraz podstawa prawna ich ustalenia)

5) inne warunki zatrudnienia: ........................................................................................

2. Termin rozpoczęcia pracy: ...............................................................................................

Dane osobowe w niniejszej umowie z pracownikiem podlegają ochronie według ustawy z dnia

29 sierpnia 1997 r. (Dz.U. z 2002 r. Nr 101, poz. 926 z późn. zm.)

.........................................................

(data i podpis pracownika)

(podpis pracodawcy lub osoby

reprezentującej pracodawcę)

Rys. 10. Formularz umowy o pracę

Źródło: opracowanie własne

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

33

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapoznać się z przepisami Kodeksu Pracy w zakresie zatrudniania pracowników,

2) dokonać analizy wzorów umów o pracę,

3) sporządzić umowę o pracę dla pana Tadeusza Jezierskiego.

Wyposażenie stanowiska pracy:

− przepisy Kodeksu Pracy,

− przykładowe oferty pracy,

− wzory umów o pracę,

− literatura zgodna z punktem poradnika,

− przybory do pisania.

Ćwiczenie 2

Sporządzanie umowy zlecenia.

Jan Kowalski, właściciel Przedsiębiorstwa Handlowego „ENERGETYK” w Łodzi, ul. Polna 5,

postanowił w prowadzonym przez siebie sklepie wykonać prace remontowe polegające na

wymalowaniu powierzchni sali sprzedażowej oraz wymianie w niej okna. W celu znalezienia

właściwej osoby do wykonania tych prac, zamieścił ogłoszenie w „Głosie Tomaszowa” Nr 68

z dnia 15 listopada 2005 r. Odpowiedział na nie między innymi Henryk Tokarski zamieszkały w

Tomaszowie Mazowieckim przy ul. Hożej 21 m. 13, który przedstawił stosowne referencje do

wykonania tej pracy. Postanowione referencje oraz rozmowa z Henrykiem Tokarskim przekonała

go do wyboru tego kandydata. W celu dokonania formalności sporządź umowę zlecenia

z Henrykiem Tokarskim.

W sporządzanej umowie wykorzystaj informacje, że za wykonaną pracę przyjmujący

zlecenie miał otrzymać wynagrodzenie w wysokości 540,00 zł. brutto. Wynagrodzenie miało być

przekazane na jego rachunek bankowy prowadzony przez PeKaO O/Tomaszów Mazowiecki

nr

45699145791111000018232156 w terminie 14 dni od dnia doręczenie rachunku.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapoznać się z przepisami Kodeksu Cywilnego regulującymi zawieranie umowy zlecenia,

2) wzorować się na dostarczonej przez nauczyciela dokumentacji.

3) sporządzić umowę zlecenia.

Wyposażenie stanowiska pracy:

− Kodeks Cywilny,

− wzory umów zlecenia,

− wzory umów o dzieło,

− przybory do pisania.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

34

UMOWA ZLECENIE

Zawarta w dniu .......................................... w .................................................. pomiędzy:

.................................................................................. reprezentowanymi przez:

..............................................................................................................................................

zwanym dalej Dającym zlecenie,

a ..........................................................................................................................................

zwanym dalej Przyjmującym zlecenie,

o treści następującej:

§ 1. Dający zlecenie powierza, a Przyjmujący zlecenie zobowiązuje się do ....................

..............................................................................................................................................

§ 2. Dający zlecenie zobowiązany jest wydać lub udostępnić Przyjmującemu zlecenie

wszystkie dokumenty, niezbędne do wykonania umowy, w terminie 14 dni od dnia zawarcia

niniejszej umowy.

§ 3. Dający zlecenie udzieli Przyjmującemu zlecenie pełnomocnictwa do dokonania

czynności objętych niniejszą umową.

§ 4. Tytułem wynagrodzenia Przyjmujący zlecenie otrzyma kwotę .................

(.............................) złotych.

§ 4.1. Zapłata wynagrodzenia nastąpi na podstawie rachunku wystawionego przez

Przyjmującego zlecenie po wykonaniu czynności objętych niniejszą umową w terminie 14

dni od dnia jego doręczenia Dającemu zlecenie.

§ 4.2. Zapłata dokonana będzie na rachunek bankowy Przyjmującego zlecenie

................................................................................................................................................

§ 4.3. Za dzień zapłaty uważany będzie dzień obciążenia rachunku Dającego zlecenie.

§ 5. W sprawach nie uregulowanych niniejszą umową zastosowanie mają przepisy

Kodeksu cywilnego.

§ 6. Zmiana niniejszej umowy wymaga formy pisemnej pod rygorem nieważności.

§ 7. Umowę sporządzono w dwóch jednobrzmiących egzemplarzach, po jednym dla

każdej ze stron.

ZLECENIODAWCA: PRZYJMUJĄCY ZLECENIE:

..................................................... ..........................................................

Rys. 11. Formularz umowy zlecenia

Źródło: opracowanie własne na podstawie druku umowy zlecenia

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

35

4.7.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) zdefiniować pojęcia: umowa o pracę, umowa zlecenia, umowa

o dzieło?

2) wskazać elementy konieczne umowy o pracę?

3) wskazać różnicę pomiędzy wykonywaniem pracy na podstawie

umowy o pracę a jej świadczeniem na podstawie umów

cywilnoprawnych?

4) wyliczyć i scharakteryzować rodzaje umów o pracę?

5) wyliczyć i scharakteryzować sposoby rozwiązania umowy o pracę?

6) wskazać składniki wynagrodzenia za pracę?

7) wskazać zasady wypłaty wynagrodzenia za pracę?

4.8. Rozliczenie z Urzędem Skarbowym z tytułu podatku

dochodowego od dokonanych wypłat

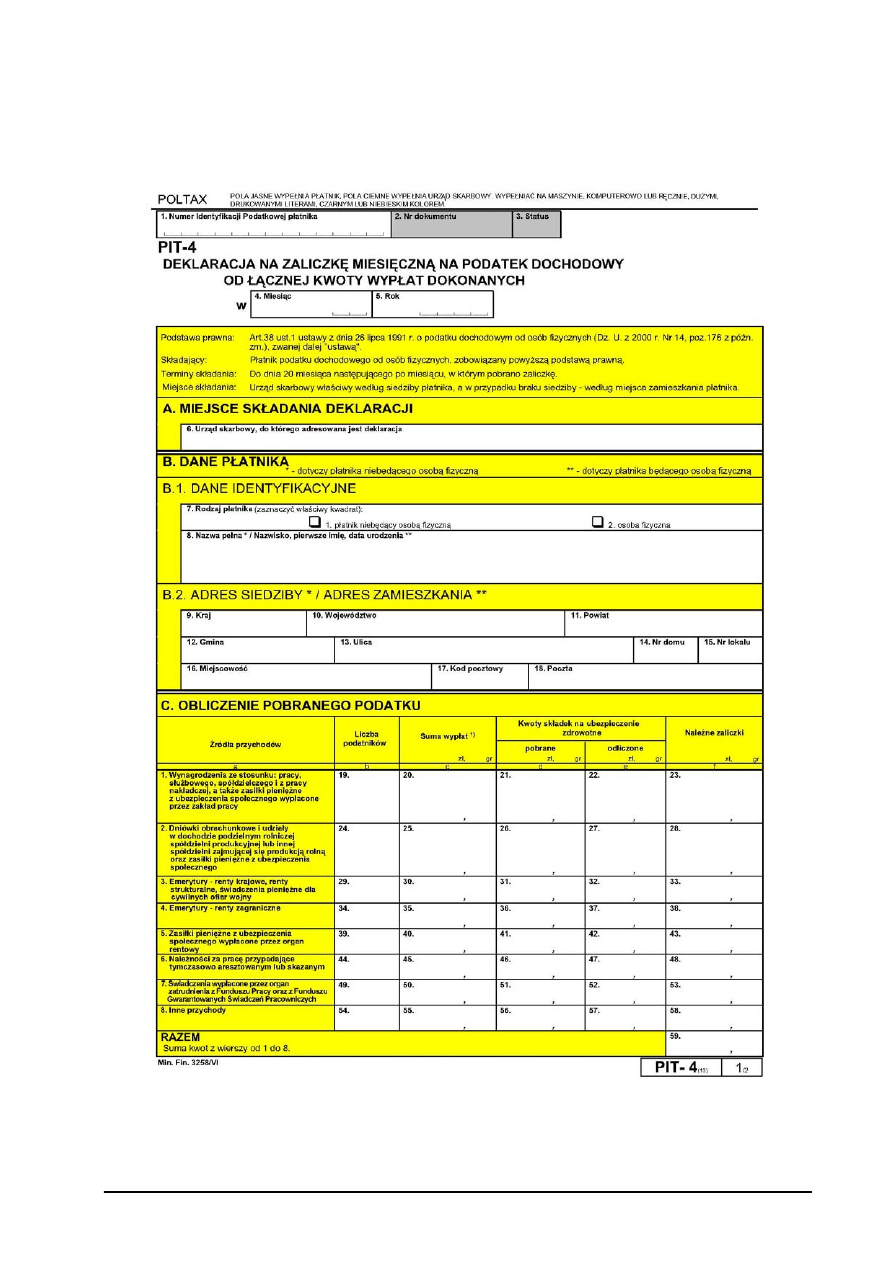

4.8.1. Materiał nauczania

Przedsiębiorca prowadzący działalność gospodarczą, będący pracodawcą obowiązany jest na

podstawie przepisów prawa podatkowego do obliczania i pobierania od podatnika zaliczki na

podatek dochodowy i wpłacania jej na konto organu podatkowego. Obowiązek ten wynika

z definicji płatnika zawartej w art. 8 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa

(Dz. U. Nr 137, póz. 926 z późn. zm.). Przedsiębiorcy jako płatnicy zobowiązani są do

przekazania pobranych zaliczek na podatek dochodowy od przychodów, m.in. ze stosunku pracy

w terminie do dnia 20 miesiąca następującego po miesiącu, w którym pobrano zaliczki na

rachunek urzędu skarbowego właściwego według miejsca zamieszkania płatnika będącego osobą

fizyczną. Natomiast pozostali płatnicy przekazują pobrane zaliczki według siedziby bądź miejsca

prowadzenia działalności, jeżeli płatnik nie posiada siedziby. W tym samym terminie płatnik

zgodnie z art. 38 ust. l ustawy z dnia 26 lipca 1992 r. o podatku dochodowym od osób fizycznych

(Dz. U. z 2000 r. Nr 14, poz. 176) przekazuje deklarację PIT-4, zawierającą łączną sumę wypłat

dokonanych w danym miesiącu, kwotę potrąconego podatku dochodowego oraz kwotę składki

na ubezpieczenie zdrowotne pobraną i odliczoną zgodnie z przepisami o powszechnym

ubezpieczeniu zdrowotnym i kwotę podatku wpłaconego na rachunek urzędu skarbowego.

Płatnicy dokonujący także wypłat z umów zleceń, pobrane zaliczki wykazują w deklaracji PIT-4

w póz. 66 i przekazują do urzędu skarbowego łącznie z zaliczkami pobranymi od wynagrodzeń

ze stosunku pracy Płatnicy dokonujący wypłat wyłącznie z tytułu działalności określonej w art.

13 pkt. 2, 5 i 9 oraz 18 tj. m.in. z umów zleceń lub o dzieło, pobrane zaliczki od tych

wynagrodzeń przekazują w terminie do dnia 20 miesiąca następującego po miesiącu, w którym

pobrano zaliczki na rachunek urzędu skarbowego, właściwego według siedziby płatnika,

a w przypadku braku siedziby według miejsca zamieszkania płatnika – o czym stanowi art. 42

ust. l ustawy o podatku dochodowym od osób fizycznych. Ponadto płatnicy zobowiązani są do

przekazywania zbiorczych deklaracji zryczałtowanego podatku dochodowego od osób

fizycznych PIT-8A w terminie do dnia 7 miesiąca następującego po miesiącu, w którym pobrano

ten podatek, przekazując kwotę podatku na rachunek urzędu skarbowego właściwego dla

siedziby płatnika, a w przypadku braku siedziby według miejsca zamieszkania płatnika.

W przypadku wypłat należności osobom nie mającym miejsca zamieszkania na terenie

Rzeczypospolitej, zryczałtowany podatek wraz z deklaracją PIT-8A płatnicy przekazują do

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

36

Urzędu Skarbowego właściwego w sprawach opodatkowania osób zagranicznych. Obowiązek

ten wynika z art. 42 ust. 2 ustawy o podatku dochodowym od osób fizycznych. Po zakończeniu

roku podatkowego płatnicy zobowiązani są do sporządzenia i przekazania informacji

i rozliczenia rocznego podatku - PIT-8B, PIT-11, PIT-R, PIT-1, PIT-40.

4.8.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1) Jakie obowiązki w zakresie obliczania zaliczek na podatek dochodowy pracowników ciążą na

pracodawcy?

2) W jakich terminach płatnicy przekazują zaliczki na podatek dochodowy od dokonanych

wypłat do Urzędu Skarbowego?

3) Jakie dokumenty składają płatnicy podatku dochodowego od wypłat z tytułu umowę o pracę?

4) Jakie informacje przekazuje przedsiębiorca zatrudnionemu i do Urzędu Skarbowego z tytułu

rozliczenia z podatku dochodowego od dokonanych wypłat?

4.8.3. Ćwiczenia

Ćwiczenie 1

Obliczanie należnych zaliczek na podatek dochodowy z tytułu wynagrodzeń oraz

wypełnianie deklaracji podatkowej.

Właściciel Przedsiębiorstwa Handlowego ENERGRTYK – Jan Kowalski w Łodzi,

ul. Polna 5, zatrudnił z dniem 1.10.2005 r. Tadeusza Jezierskiego (ur. 21.05.1971 r. w Łodzi,

zam. ul. Różana 15/16 w Tomaszowie Mazowieckim) na stanowisku sprzedawca – kasjer.

Wynagrodzenie miesięczne ustalono w wysokości – 860,00 zł brutto. Tadeusz Jezierski

rozpoczął pracę z dniem 1.10.2005 r.

Na podstawie danych zawartych w poniższej liście płac za miesiąc październik sporządź

deklarację PIT-4.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) wypełnić deklarację PIT-4,

2) ustalić należne zaliczki na podatek dochodowy od dokonanych wypłat,

3) sprawdzić poprawność wypełnienia.

Wyposażenie stanowiska pracy:

− ustawa o podatku dochodowym,

− formularz deklaracji PIT-4,

− kalkulator,

− przybory do pisania.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

37

Tabela 5. Wyciąg z listy płac

Wysokość

wynagro-

dzenia

brutto

(w zł)

Składki ZUS

łącznie

(9,76%+6,5%+

2,45%=

18,71%

Podstawa

ubezpieczenia

zdrowotnego

(1 – 2)

w zł

Potrącenie

składki na

ubezpie-czenie

zdrowotne

(8,5%

od poz. 3)

Składka na

ubezpieczenie

zdrowotne do

potrącenia

(7,75%

od rubryki 3)

Koszty

uzyskania

przychodu

Podatek

dochodowy

bez ulgi

zdrowotnej

(1 – 2 – 6) x 19%

– 44,17zł

Zaliczka na

podatek

dochodowy

(7 – 5)

Wysokość

wynagrodzenia

netto

(1 – 2 – 4 – 8)

1 2

3

4

5 6 7

8

9

860,00

160,90 zł

699,10

59,42

54,18 zł

102,25 zł

69,23 zł

15,05 zł

624,63 zł

Źródło: opracowanie własne

„Proj

ekt wspó

łfinansowan

y ze

środków Europejskiego Funduszu Spo

łecznego”

37

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

38

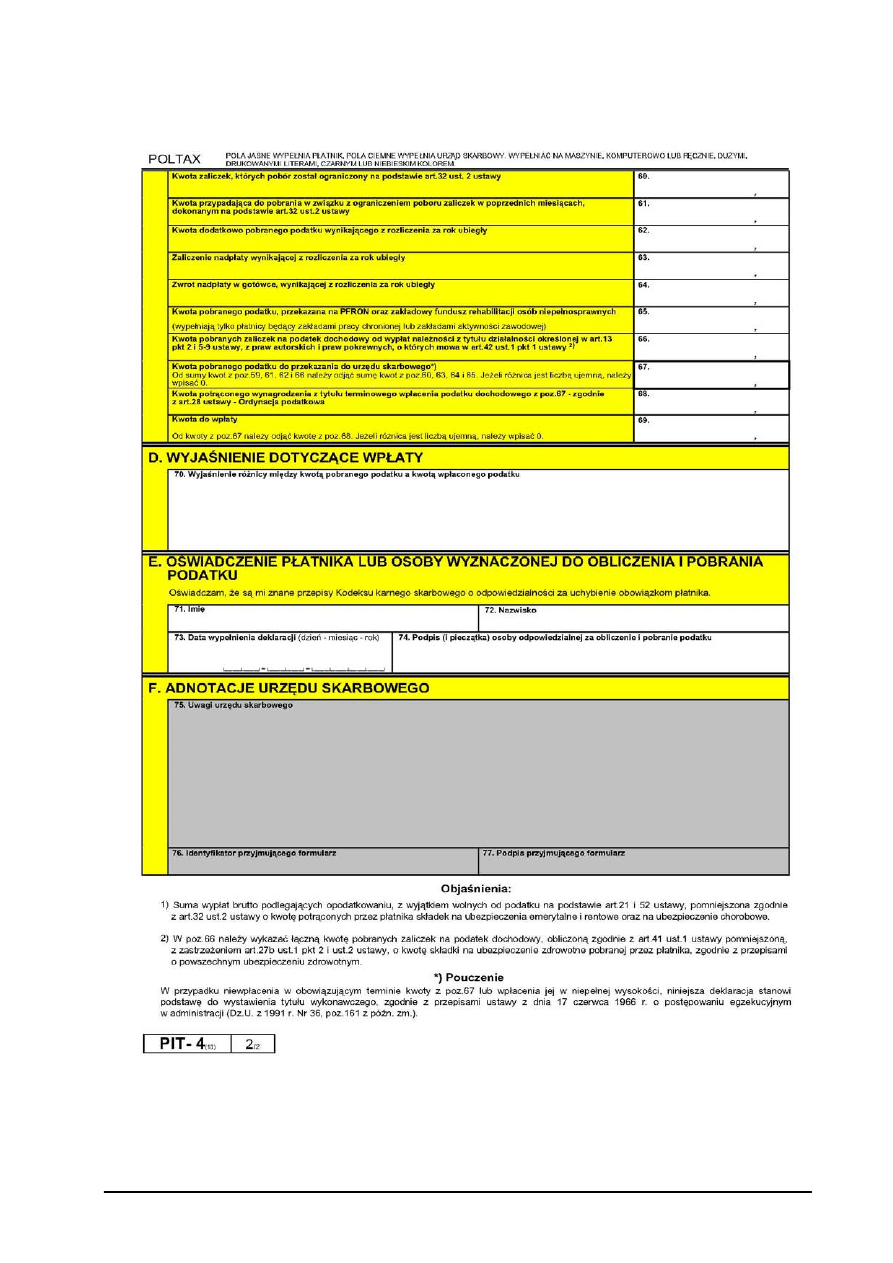

Rys. 12. Formularz deklaracji podatkowej PIT-4, strona 1

Źródło: druk deklaracji podatkowej PIT-4.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

39

Rys. 13. Formularz deklaracji podatkowej PIT-4, strona 2

Źródło: druk deklaracji podatkowej PIT-4.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

40

4.8.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) wymienić obowiązki pracodawcy wobec urzędu skarbowego z tytułu

dokonanych wypłat.

2) wymienić obowiązki pracodawcy wobec pracowników w zakresie

poboru zaliczek na podatek dochodowy od dokonanych wypłat..

3) analizować listę płac.

4) wypełnić deklarację PIT 4

5) wyliczyć zobowiązanie podatkowe z tytułu dokonanych wypłat.

4.9. Rozliczenia z ZUS z tytułu ubezpieczeń społecznych

4.9.1. Materiał nauczania

Pracodawca ma obowiązek odprowadzania do Zakładu Ubezpieczeń Społecznych składki

z tytułu ubezpieczeń społecznych. Wykaz tych ubezpieczeń wraz z należnymi im składkami

i podstawą wymiaru obrazuje tabela 6.

Tabela 6. Wykaz zobowiązań z tytułu ubezpieczeń społecznych

Wymiar składki finansowanej

przez:

Tytuł

ubezpieczenia

Podstawa

wymiaru składek Ubezpieczonego

(pracownika)

Płatnika

(pracodawcę)

Razem składki

odprowadzane

do ZUS

Emerytalne

9,76% 9,76% 19,52%

Rentowe

6,5% 6,5%

13,00%

Chorobowe

2,45% - 2,45%

Wypadkowe

- 1,93%

1,93%

Fundusz Pracy

- 2,45%

2,45%

Fundusz

Gwarantowanych

Świadczeń

Pracowniczych

Przychód

(Wynagrodzenie

brutto)

-

0,15%

0,15%

RAZEM 18,71%

20,79%*

39,50%

–

składka

zdrowotna pobrana

–

składka

zdrowotna

odliczona

Wynagrodzenie

brutto – składki

ubezpieczeń

społecznych

(ubezpieczonego)

8,50%

7,75%

-

-

8,50%

7,75%

Źródło: opracowanie własne.

Składki na ubezpieczenie społeczne 20,79% płacone przez pracodawcę mogą mieć różną

wysokość ze względu na ubezpieczenie wypadkowe. W tabeli ubezpieczenie wypadkowe

stanowi 1,93% podstawy wymiaru.

Z tytułu miesięcznego rozliczenia składek na ubezpieczenia społeczne oraz ubezpieczenia

zdrowotne za siebie oraz wszystkich zatrudnionych pracowników, pracodawca ma obowiązek

złożyć wypełnioną deklarację rozliczeniową: – ZUS DRA, do której załącza się imienne

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

41

raporty miesięczne za wszystkich ubezpieczonych ZUS RCA. Gdy zajdzie konieczność ZUS

RSA tzw. „raport imienny o wypłacanych świadczeniach i przerwach w opłacaniu składek”.

Płatnik składek przesyła deklarację rozliczeniową, imienne raporty miesięczne oraz opłaca

składki za dany miesiąc, nie później niż:

1) do 5 dnia następnego miesiąca – w przypadku jednostek budżetowych, zakładów

budżetowych i gospodarstw pomocniczych,

2) do 10 dnia następnego miesiąca w przypadku osób fizycznych opłacających składkę

wyłącznie za siebie,

3) do 15 dnia następnego miesiąca w przypadku pozostałych płatników.

Pracodawcy zatrudniający więcej niż 5 osób zobowiązani są do przekazywania do ZUS

dokumentów rozliczeniowych oraz dokumentów korygujących drogą elektroniczną.

Zmniejszenie zatrudnienia poniżej 6 osób, nawet w jednym miesiącu, uprawnia do składania

za ten miesiąc formularzy papierowych.

4.9.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1) Jakie składki wchodzą w zakres ubezpieczeń społecznych?

2) W jakim procencie składki obciążają pracownika?

3) Jak wyliczamy podstawę składki na ubezpieczenie zdrowotne?

4) Jaki% składki zdrowotnej podlega odliczeniu od podatku?

4.9.3. Ćwiczenia

Ćwiczenie 1

Obliczanie składek na ubezpieczenia społeczne i zdrowotne.

Oblicz wysokość składek na ubezpieczenie społeczne i zdrowotne za miesiąc wrzesień

2005 r. dla pracownika zatrudnionego w Przedsiębiorstwie Handlowym „ENERGETYK”

z wynagrodzeniem brutto 1500,00 zł.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) obliczyć wysokość składki na ubezpieczenie finansowanej przez pracownika

i pracodawcę,

2) ustalić pobraną i odliczoną składkę na ubezpieczenie zdrowotne,

3) obliczyć ogólną kwotę do zapłaty do ZUS,

4) sprawdzić poprawność wykonanych obliczeń.

Wyposażenie stanowiska pracy:

− ustawa o ubezpieczeniach społecznych,

− kalkulator,

− stanowisko komputerowe z dostępem do sieci Internet.

„Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

42

4.9.4. Sprawdzian postępów

Czy potrafisz:

Tak

Nie

1) rozróżnić tytuły ubezpieczenia społecznego?

2) pogrupować składki ubezpieczeń płaconych przez pracownika

i pracodawcę?

3) obliczyć składki ubezpieczeń społecznych?

4) obliczyć wysokość składek na ubezpieczenie zdrowotne?

4.10. Prowadzenie podatkowej księgi przychodów i rozchodów

4.10.1. Materiał nauczania

Podatkową księgę przychodów i rozchodów prowadzą podatnicy, którzy wybrali

rozliczenia na zasadach ogólnych. Opodatkowanie na zasadach ogólnych regulują przepisy

ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2000 r.

nr 14 poz. 176 z późń. zm.). Ta forma opodatkowania może być zastosowana przy

prowadzeniu każdej działalności gospodarczej. Nie przewiduje się tu żadnych wyłączeń. Przy

tej formie opodatkowania ewidencjonowane są wszystkie przychody i koszty, a uzyskany

dochód opodatkowany jest zgodnie z zasadami określonymi w ustawie o podatku

dochodowym od osób fizycznych. W celu prawidłowego rozliczania wyników działalności

gospodarczej istnieje obowiązek prowadzenia podatkowej księgi przychodów i rozchodów

według uproszczonych zasad księgowości lub księgi handlowej według zasad pełnej

księgowości. Pełna księgowość wymagana jest przy prowadzeniu działalności gospodarczej

przez osoby fizyczne po uzyskaniu przez nie w roku poprzedzającym rok obrotowy kwoty

obrotów w wysokości 800.000 euro. W przypadku rozpoczynania działalności gospodarczej

obowiązuje księgowość uproszczona, lecz można z niej zrezygnować i wybrać prowadzenie

ksiąg handlowych. O założeniu podatkowej księgi przychodów i rozchodów należy

poinformować na piśmie urząd skarbowy właściwy według zamieszkania podatnika

w terminie 20 dni od dnia jej założenia. Jeżeli działalność gospodarcza jest prowadzona

w formie spółki cywilnej, jawnej lub komandytowej osób fizycznych to zawiadomienie

o założeniu podatkowej księgi przychodów i rozchodów składają wspólnicy w urzędzie

skarbowym właściwym według miejsca zamieszkania każdego z nich.

Podstawowe zasady prowadzenia podatkowej księgi przychodów i rozchodów

− zakup materiałów podstawowych oraz towarów handlowych musi być wpisany do księgi,