„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

0

MINISTERSTWO EDUKACJI

i NAUKI

Ewa Urbańska-Sobczak

Finansowanie działalności przedsiębiorstwa

412[01].Z2.03

Poradnik dla ucznia

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy

Radom 2005

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

1

Recenzenci:

prof. zw. dr hab. Maria Gmytrasiewicz

dr Roman Sobiecki

Opracowanie redakcyjne:

Katarzyna Maćkowska

Konsultacja: mgr inż. Maria Majewska

Korekta:

Joanna Iwanowska

Edyta Kozieł

Poradnik stanowi obudowę dydaktyczną programu jednostki modułowej „Finansowanie

działalności przedsiębiorstwa” 412[01].Z2.03 zawartego w modułowym programie nauczania

dla zawodu Technik rachunkowości.

Wydawca

Instytut Technologii Eksploatacji – Państwowy Instytut Badawczy, Radom 2005

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

2

SPIS TREŚCI

1. Wprowadzenie........................................................................................................................ 3

2. Wymagania wstępne .............................................................................................................. 5

3. Cele kształcenia...................................................................................................................... 6

4. Materiał nauczania ................................................................................................................. 7

4.1. Zasady gospodarki finansowej przedsiębiorstwa............................................................ 7

4.1.1. Materiał nauczania ................................................................................................... 7

4.1.2. Pytania sprawdzające ............................................................................................... 9

4.1.3. Ćwiczenia ................................................................................................................. 9

4.1.3. Sprawdzian postępów............................................................................................. 10

4.2. Źródła finansowania...................................................................................................... 11

4.2.1. Materiał nauczania ................................................................................................. 11

4.2.2. Pytania sprawdzające ............................................................................................. 15

4.2.3. Ćwiczenia ............................................................................................................... 15

4.2.4. Sprawdzian postępów............................................................................................. 17

4.3. Zarządzanie należnościami, gotówką, zapasami i zobowiązaniami ............................ 18

4.3.2. Pytania sprawdzające ............................................................................................. 22

4.3.3. Ćwiczenia ............................................................................................................... 22

4.3.4. Sprawdzian postępów............................................................................................. 24

4.4. Wartość pieniądza w czasie........................................................................................... 25

4.4.1. Materiał nauczania ................................................................................................. 25

4.4.2 Pytania sprawdzające .............................................................................................. 28

4.4.3 Ćwiczenia ................................................................................................................ 28

4.4.4. Sprawdzian postępów............................................................................................. 32

4.5. Lokaty finansowe .......................................................................................................... 33

4.5.1. Materiał nauczania ................................................................................................. 33

4.5.2 Pytania sprawdzające .............................................................................................. 36

4.5.3 Ćwiczenia ................................................................................................................ 36

4.5.4. Sprawdzian postępów............................................................................................. 40

4.6. Kredytowanie działalności przedsiębiorstw.................................................................. 42

4.6.1. Materiał nauczania ................................................................................................. 42

4.6.2. Pytania sprawdzające ............................................................................................. 47

4.6.3. Ćwiczenia ............................................................................................................... 48

4.6.4. Sprawdzian postępów............................................................................................. 53

4.7. Preliminowanie inwestycji ............................................................................................ 54

4.7.1. Materiał nauczania ................................................................................................. 54

4.7.2. Pytania sprawdzające ............................................................................................. 56

4.7.3. Ćwiczenia ............................................................................................................... 56

4.7.4. Sprawdzian postępów............................................................................................. 58

4.8. Finansowanie obrotów z zagranicą ............................................................................... 59

4.8.1. Materiał nauczania ................................................................................................. 59

4.8.2. Pytania sprawdzające ............................................................................................. 61

4.8.3. Ćwiczenia ............................................................................................................... 62

4.5.4. Sprawdzian postępów............................................................................................. 63

5. Sprawdzian osiągnięć........................................................................................................... 64

6. Literatura .............................................................................................................................. 66

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

3

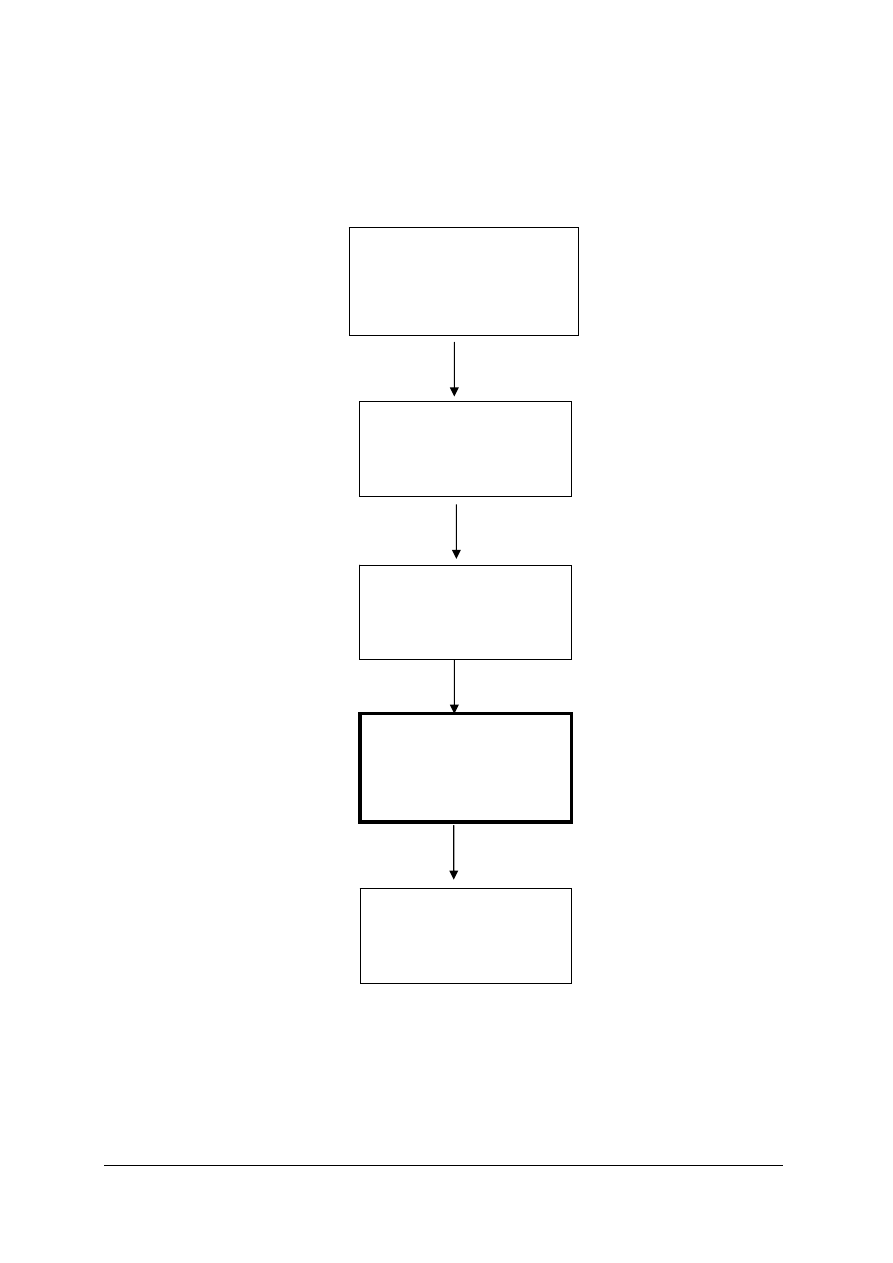

1. WPROWADZENIE

Poradnik będzie Ci pomocny w poznaniu podstawowych celów i instrumentów

zarządzania finansami przedsiębiorstwa, źródeł finansowania, zasad zarządzania aktywami

obrotowymi oraz zobowiązaniami. Ponadto wzbogacisz swoją wiedzę o zagadnienia

dotyczące wartości pieniądza w czasie, lokat finansowych, kredytowania działalności

przedsiębiorstw, planowania inwestycji oraz finansowania obrotów z zagranicą.

W poradniku zamieszczono:

− wymagania wstępne, czyli wykaz umiejętności, jakie powinieneś mieć już ukształtowane,

abyś bez problemów mógł korzystać z poradnika,

− cele kształcenia, czyli wykaz umiejętności, jakie ukształtujesz pracując z poradnikiem,

− materiał nauczania, zawiera wiadomości teoretyczne niezbędne do opanowania treści

jednostki modułowej. Podzielono go na 8 tematów, ściśle ze sobą powiązanych

i realizowanych w logicznej kolejności,

− zestawy pytań, które pomogą Ci sprawdzić, czy opanowałeś zagadnienia zawarte

w materiale nauczania,

− ćwiczenia, które mają na celu ukształtowanie umiejętności praktycznych,

− sprawdzian postępów, którego pozytywny wynik warunkuje realizację następnego tematu,

− sprawdzian osiągnięć, czyli przykładowy zestaw zadań i pytań, dzięki któremu sprawdzisz

czy nabyłeś niezbędną wiedzę i umiejętności z zakresu tej jednostki modułowej,

− wykaz literatury, z jakiej możesz korzystać podczas nauki.

W materiale nauczania zostały omówione również treści dotyczące zastosowania

użytkowego programu komputerowego (arkusza kalkulacyjnego w programie Excel). Są to

głównie bardzo istotne wskazówki praktyczne, które umożliwią Ci wykorzystanie komputera

do złożonych obliczeń finansowych.

Ćwiczenia zamieszczone w rozdziałach: „Wartość pieniądza w czasie”, „Lokaty

finansowe”, „Kredytowanie działalności przedsiębiorstw” zostały tak opracowane byś mógł je

wykonać na komputerze, wykorzystując umiejętności ukształtowane na zajęciach

z technologii informacyjnej i zdobywał nowe, tzn. byś ciągle rozwijał się „informatycznie”.

Zawsze masz możliwość skontrolowania wyniku obliczeń wykorzystując kalkulator.

Sporządzone w programie arkusze możesz wykorzystywać wielokrotnie, testując różne

sytuacje praktyczne.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

4

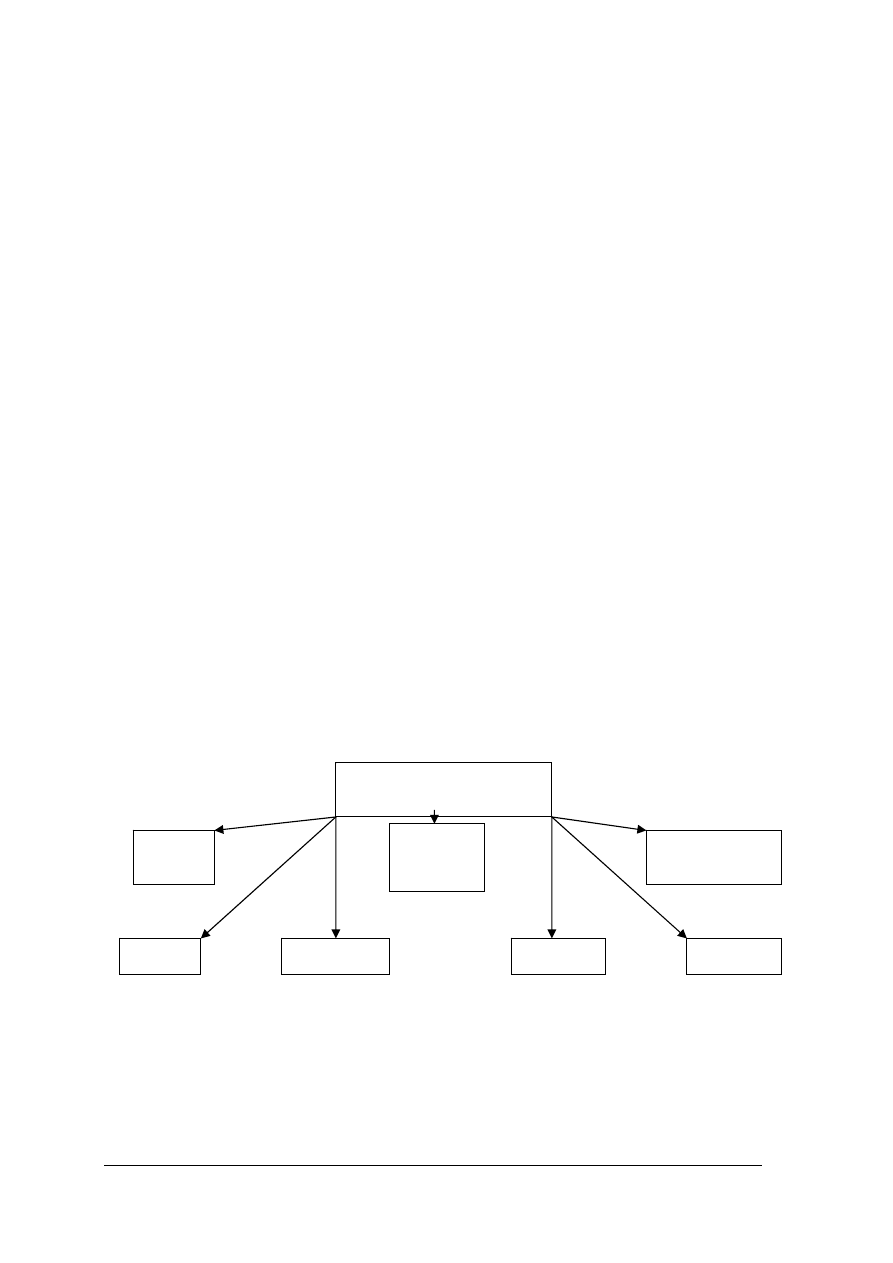

SCHEMAT UKŁADU JEDNOSTEK MODUŁOWYCH

412[01].Z2

Organizacja i finansowanie

działalności

przedsiębiorstwa

412[01].Z2.01

Prowadzenie polityki

kadrowej

przedsiębiorstwa

412[01].Z2.02

Organizowanie procesu

gospodarczego

przedsiębiorstwa

412[01].Z2.03

Finansowanie

działalności

przedsiębiorstwa

412[01].Z2.03

Wykorzystywanie

informacji ekonomicznej

w procesie decyzyjnym

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

5

2

.

WYMAGANIA

WSTĘPNE

Przystępując do realizacji programu nauczania jednostki modułowej powinieneś umieć:

− korzystać z różnych źródeł informacji,

− posługiwać się podstawowymi pojęciami ekonomicznymi,

− posługiwać się podstawową terminologią z zakresu rachunkowości,

− rozróżniać i klasyfikować majątek przedsiębiorstwa,

− rozróżniać typy operacji gospodarczych,

− rozróżniać źródła zobowiązań,

− ustalać skutki niewykonania zobowiązania,

− obliczać i analizować podstawowe wielkości ekonomiczne,

− obliczać i interpretować wskaźniki i miary statystyczne,

− poruszać się w oknach systemu Windows,

− wykonywać podstawowe operacje na plikach i folderach,

− sterować miejscem zapisu danych na dysku i dyskietkach,

− stosować podstawowe dane dotyczące arkuszy kalkulacyjnych,

− formatować i redagować komórki arkusza,

− stosować zasady adresowania względnego i bezwzględnego komórek,

− efektywnie wykorzystywać podstawowe działania na komórkach,

− sporządzać tabele i wykresy z wykorzystaniem arkusza kalkulacyjnego,

− stosować zasady tworzenia wydruków w arkuszu.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

6

3. CELE

KSZTAŁCENIA

Po zrealizowaniu tej jednostki modułowej powinieneś umieć:

− określić podstawowe cele i instrumenty zarządzania finansami jednostki gospodarującej,

− scharakteryzować źródła finansowania aktywów,

− scharakteryzować strategie finansowania aktywów,

− dokonać wyboru sposobu finansowania działalności bieżącej,

− określić zasady zarządzania zasobami gotówkowymi, należnościami, zobowiązaniami

zapasami,

− wyjaśnić istotę kredytu handlowego,

− wyjaśnić istotę kredytu obrotowego w rachunku bieżącym,

− scharakteryzować kredyty bankowe według różnych kryteriów,

− ocenić opłacalność korzystania z różnych źródeł finansowania działalności,

− wyjaśnić istotę zmienności pieniądza w czasie,

− odróżnić pojęcie procentu i stopy procentowej,

− posłużyć się rachunkiem procentowym, odsetkowym i dyskontowym,

− obliczyć aktualna wartość przyszłej płatności przy udzielaniu i korzystaniu z kredytu

handlowego,

− wypełnić druki wniosku kredytowego,

− przygotować dokumenty stanowiące załączniki wniosku kredytowego,

− skontrolować terminy spłaty zobowiązań oraz ściągania należności i roszczeń,

− określić finansowe i prawne skutki niedotrzymania terminów płatności,

− przeprowadzić negocjacje w sprawie przyśpieszenia wpływu należności i odroczenia

terminu spłaty zobowiązań,

− obliczyć odsetki od niezapłaconych zobowiązań,

− określić skutki prawne niewykonywania zobowiązań,

− wypełnić weksel własny i trasowany,

− obliczyć dyskonto i redyskonto weksla,

− wyjaśnić istotę preliminowania inwestycji,

− określić metody oceniające efektywność zamierzeń inwestycyjnych,

− ocenić opłacalność inwestycji,

− obliczyć przyszłą wartość lokat stosując rachunek odsetkowy i dyskontowy,

− skorzystać z informacji, prospektów, ulotek przy wyborze form lokowania środków

pieniężnych,

− skorzystać z ceduły giełdowej w zakresie funduszy inwestycyjnych i papierów

wartościowych,

− rozróżnić sposoby ograniczania ryzyka kursowego dla przedsiębiorstwa,

− scharakteryzować formy rozliczeń finansowych w obrotach z zagranicą,

− zastosować złożone formuły w arkuszu kalkulacyjnym Excel do obliczeń: wartości

obecnej i przyszłej lokaty i strumieni pieniądza, kwoty odsetek, realnej stopy procentowej,

stopy dyskontowej;

− zastosować funkcje finansowe w arkuszu kalkulacyjnym Excel do obliczeń: stałej raty

kredytu, wartości spłaty kapitału dla danej inwestycji przy założeniu okresowych i stałych

rat i stałego oprocentowania oraz wartości spłaconych odsetek w podanym okresie przy

założeniu okresowych , stałych płatności i stałej stopy procentowej,

− utworzyć zestawienia graficzne w arkuszu kalkulacyjnym Excel do sytuacji praktycznych.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

7

4. MATERIAŁ NAUCZANIA

4.1. Zasady gospodarki finansowej przedsiębiorstwa

4.1.1. Materiał nauczania

Zasady gospodarki finansowej obejmujące przedsiębiorstwa są określone przez przepisy

prawne i dotyczą:

− powoływania i tworzenia oraz funkcjonowania przedsiębiorstw,

− tworzenia i dysponowania funduszami własnymi,

− korzystania przez firmy z kredytów i innych usług bankowych,

− stosowania cen, stawek, taryf i opłat,

− płacenia podatków,

− podziału zysku.

Finanse przedsiębiorstwa obejmują zjawiska ekonomiczne związane z gromadzeniem

i wydatkowaniem środków pieniężnych na cele działalności gospodarczej firmy.

Zarządzanie finansami polega na pozyskiwaniu źródeł finansowania działalności

przedsiębiorstwa oraz racjonalnym lokowaniu ich w składnikach majątkowych.

Nadrzędnym celem zarządzania finansami jest wzrost wartości firmy, który umożliwia

maksymalizację korzyści przypadających udziałowcom firmy.

Maksymalizowanie korzyści można osiągnąć poprzez:

− maksymalizowanie zyskowności kapitałów własnych,

− optymalizowanie nadwyżki finansowej

1

.

Skalę zyskowności firmy określa głównie: poziom stopy zyskowności kapitałów

własnych, kwota zysku i jej dynamika, marża zysku na sprzedaży oraz relacja miedzy

zyskiem a amortyzacją.

Nadwyżka finansowa (cash flow) jest sumą zysku netto i amortyzacji.

Decyzje finansowe obejmują dwa obszary:

− finansowanie,

− inwestowanie.

Podejmowane decyzje finansowe wpływają w przedsiębiorstwie na:

− wielkość i strukturę aktywów,

− wielkość i strukturę kapitału,

− koszt alternatywnych sposobów finansowania,

− wielkość dywidend w stosunku do zysków.

Decyzjom finansowym towarzyszy ryzyko, które nie powinno przekroczyć określonego

poziomu ryzyka granicznego. Ryzyko jest tym wyższe, im wyższe zyski w stosunku do

zaangażowanego kapitału zamierza osiągnąć przedsiębiorstwo. Przedsiębiorstwo nie może

utracić płynności finansowej (zdolności do regulowania bieżących zobowiązań).

Zarządzanie finansami przedsiębiorstwa wymaga od osób, które tym się zajmują

odpowiedniej wiedzy. Za prawidłowość i efektywność operacji finansowych w małych

przedsiębiorstwach odpowiadają właściciele, kierownicy firmy, w dużych zaś menedżer

finansowy. Podejmowane przez nich bieżące i perspektywiczne decyzje finansowe powinny

uwzględniać uwarunkowania zewnętrzne, a w szczególności koniunkturę gospodarczą,

1

Witold Bień: Zarządzanie finansami przedsiębiorstwa, Difin, Warszawa 2000.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

8

politykę fiskalną, poziom inflacji, politykę monetarną państwa oraz interwencjonizm

państwowy.

Narzędzia zarządzania finansami:

− analiza sytuacji finansowej przedsiębiorstwa, która umożliwia ocenę zgodności realizacji

operacji finansowych w stosunku do założeń i jest punktem wyjścia do planowania

i podejmowania decyzji na przyszłość. Obejmuje analizę pionową, poziomą

i wskaźnikową.

− planowanie finansowe.

Strategia finansowania to zespół określonych zasad, którymi kieruje się przedsiębiorstwo

przy określaniu struktury majątku oraz źródeł jego finansowania w celu osiągnięcia

zamierzonego celu

2

.

W zależności od wielkości posiadanych kapitałów własnych, kondycji finansowej

i stosunku do ryzyka przedsiębiorstwa mogą prowadzić działalność w oparciu o następujące

strategie

3

:

- zachowawczą,

- umiarkowaną,

- dynamiczną.

Strategia zachowawcza (tradycyjna) zakłada finansowanie aktywów trwałych netto oraz

całości aktywów obrotowych kapitałami stałymi (kapitał własny i zobowiązania

długoterminowe). Strategia ta ogranicza ryzyko działalności, świadczy o ustabilizowanej

sytuacji finansowej przedsiębiorstwa, ale nie prowadzi do dynamicznego rozwoju firmy.

Strategia umiarkowana (harmonijna, równowagi) zakłada podział aktywów obrotowych

na część stałą i zmienną. Część stała pokrywana jest kapitałami stałymi, a część zmienną

zobowiązaniami krótkoterminowymi np. kredytami obrotowymi, kredytami kupieckimi oraz

zobowiązaniami. Jest stosunkowo bezpieczna, ponieważ przedsiębiorstwo nie traci bieżącej

płynności finansowej. Przedsiębiorstwa stosujące tę strategię dążą do dalszego rozwoju

ograniczając ryzyko.

Strategia dynamiczna zakłada, że cały majątek trwały powinien być pokryty kapitałami

stałymi, natomiast aktywa obrotowe w całości finansowane są zobowiązaniami

krótkoterminowymi. Jest to bardzo ryzykowna strategia i przez znaczną część wierzycieli

oceniana ujemnie. Wykorzystują ją przedsiębiorstwa ekspansywne, dążące do maksymalizacji

zysku w stosunku do kapitałów własnych.

Zaangażowanie kapitałów w aktywa trwałe powoduje ich zamrożenie na dłuższy okres

czasu, dlatego wartość aktywów trwałych netto powinna znaleźć pokrycie w kapitale

własnym i zobowiązaniach długoterminowych.

Zasady kształtowania struktury kapitału:

- ustalenie maksymalnego poziomu zadłużenia w stosunku do posiadanego majątku,

zwracając uwagę jednocześnie na pozom zadłużenia krótkookresowego

i długookresowego,

- ustalenie minimum kapitałów własnych, w literaturze ekonomicznej zakłada się, że udział

kapitału własnego w przedsiębiorstwie powinien kształtować się w granicach 50%,

- ustalenie granicy zadłużenia, aby nie obniżać zyskowności przedsiębiorstwa.

Nie stosowanie się do powyższych zasad może doprowadzić przedsiębiorstwo do utraty

bieżącej płynności finansowej, trudności w regulowaniu zobowiązań długoterminowych

a w konsekwencji do jego bankructwa.

2

Ewa Jarocka: Finanse przedsiębiorstw, systemu bankowego, budżetowego, ubezpieczeń, Difin, Warszawa

2004.

3

Ewa Jarocka: Finanse przedsiębiorstw, systemu bankowego, budżetowego, ubezpieczeń, Difin, Warszawa

2004.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

9

4.1.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń:

1. Wyjaśnij definicję finansów.

2. Na czy polega zarządzanie finansami?

3. Jakie są cele zarządzania finansami przedsiębiorstwa?

4. Jakie znasz narzędzia zarządzania finansami?

5. Jakie wyróżniamy strategie finansowania działalności przedsiębiorstwa?

6. Jakie są zasady kształtowania struktury kapitału?

4.1.3. Ćwiczenia

Ćwiczenie 1

Porównaj strategię umiarkowaną i dynamiczną finansowania działalności

przedsiębiorstwa. Która strategia jest korzystniejsza dla przedsiębiorstwa?

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zorganizować stanowisko pracy do wykonania ćwiczenia,

2) zgromadzić literaturę do wykonania ćwiczenia,

3) ustalić charakterystyczne cechy strategii umiarkowanej i dynamicznej,

4) porównać cechy strategii umiarkowanej z dynamiczną,

5) zapisać w tabeli różnice i podobieństwa strategii wynikające z porównania cech – „arkusz

ćwiczeniowy” nr 1,

6) porównać uzyskane wyniki w grupie,

7) odpowiedzieć na pytanie, która strategia jest korzystniejsza dla przedsiębiorstwa?

Wyposażenie stanowiska pracy:

− literatura z rozdziału 6,

− arkusz ćwiczeniowy nr 1.

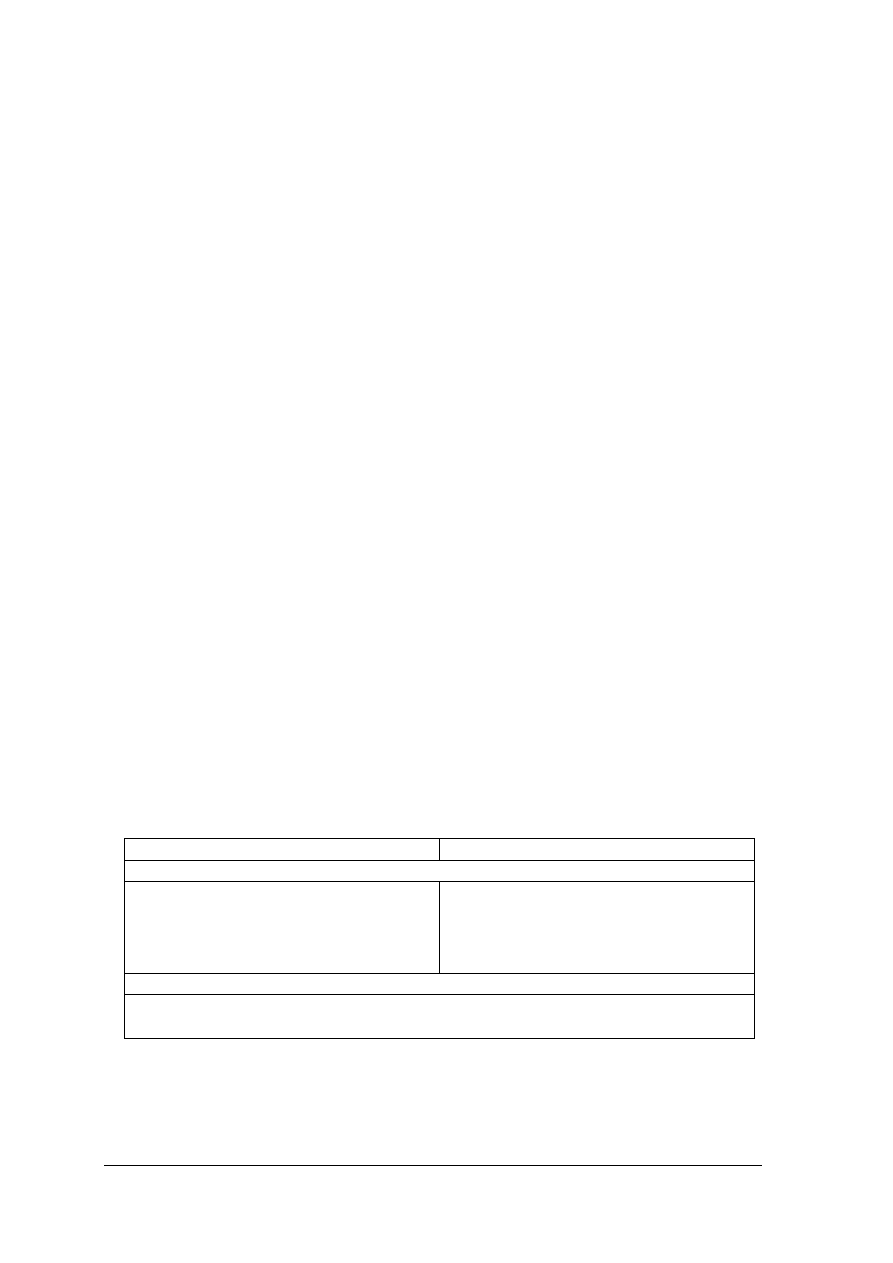

Arkusz ćwiczeniowy nr 1

Strategia umiarkowana

Strategia dynamiczna

Różnice

−

−

−

−

−

−

Podobieństwa

−

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

10

Ćwiczenie 2

Posługiwanie się pojęciami dotyczącymi zasad gospodarki finansowej przedsiębiorstwa.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zorganizować stanowisko pracy do wykonania ćwiczenia,

2) zgromadzić literaturę do wykonania ćwiczenia,

3) uzupełnić „arkusz ćwiczeniowy” nr 2 – załączony tekst,

4) zaprezentować efekty swojej pracy.

Wyposażenie stanowiska pracy:

− literatura z rozdziału 6,

− arkusz ćwiczeniowy nr 2.

Arkusz ćwiczeniowy nr 2

Działalność przedsiębiorstwa oparta jest na ciągłym przepływie pieniądza. Finanse

przedsiębiorstwa związane są z ………………… i ………………. środków pieniężnych.

Realizacja określonych celów przedsiębiorstwa w głównej mierze zależy od zarządzania

finansami przedsiębiorstwa. Polega ono na ………………………… oraz lokowaniu ich

w składnikach majątkowych. Głównym celem zarządzania finansami jest dążenie do

……………………., który może być osiągnięty poprzez ……………….

i ……………………. Z procesem zarządzania finansami związane jest ryzyko finansowe,

które jest tym większe im ……………… Aby przedsiębiorstwo nie zbankrutowało ryzyko

finansowe powinno osiągnąć poziom tzw. ………………….. Narzędziami zarządzania

finansami są …………………. i ………….… Osobą odpowiedzialną za właściwie podjęte

decyzje finansowe w dużych przedsiębiorstwach jest ………………. Strategia finansowa to

zespół określonych zasad, którymi kieruje się przedsiębiorstwo przy określaniu

………………. oraz …………….. w celu maksymalizacji zysku.

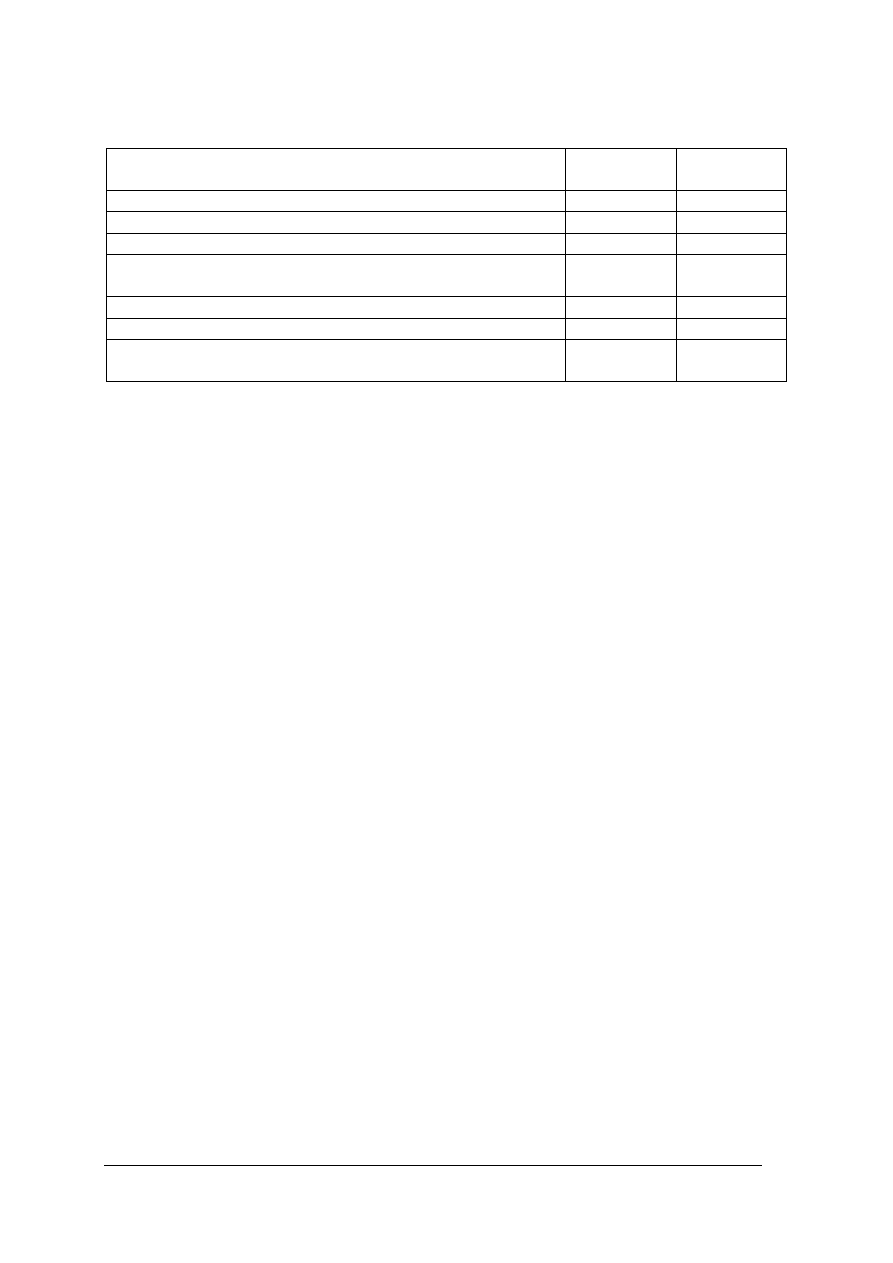

4.1.3. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) zdefiniować pojęcia:

− finansów?

− zarządzania finansami?

− strategii finansowania działalności przedsiębiorstwa?

2) określić podstawowe cele zarządzania finansami?

3) określić instrumenty zarządzania finansami?

4) scharakteryzować strategie finansowania działalności

przedsiębiorstwa?

5) porównać strategie finansowania działalności przedsiębiorstwa?

6) wymienić zasady uwzględniane przy kształtowaniu struktury

kapitału?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

11

4.2. Źródła finansowania

4.2.1. Materiał nauczania

Każde przedsiębiorstwo realizując swoje cele dysponuje określonymi zasobami

majątkowymi, odpowiednią baza materialną.

Majątek (aktywa) przedsiębiorstwa dzielimy na aktywa trwałe i aktywa obrotowe.

Aktywa trwałe występują w wielu procesach, zużywając się stopniowo, natomiast aktywa

obrotowe uczestnicząc w procesach gospodarczych znajdują się w ciągłym ruchu, zmieniając

swoją postać.

Działalność operacyjna i inwestycyjna przedsiębiorstwa uzależniona jest od

zgromadzonych kapitałów. Wysokość kapitałów zależy od formy organizacyjno-prawnej

przedsiębiorstwa. Większe możliwości dostępu do kapitału mają spółki akcyjnej, ponieważ

kapitał może być pozyskiwany na rynku kapitałowym, mniejsze możliwości mają

jednoosobowe przedsiębiorstwa prywatne, czy spółki takie jak: spółka partnerska, czy

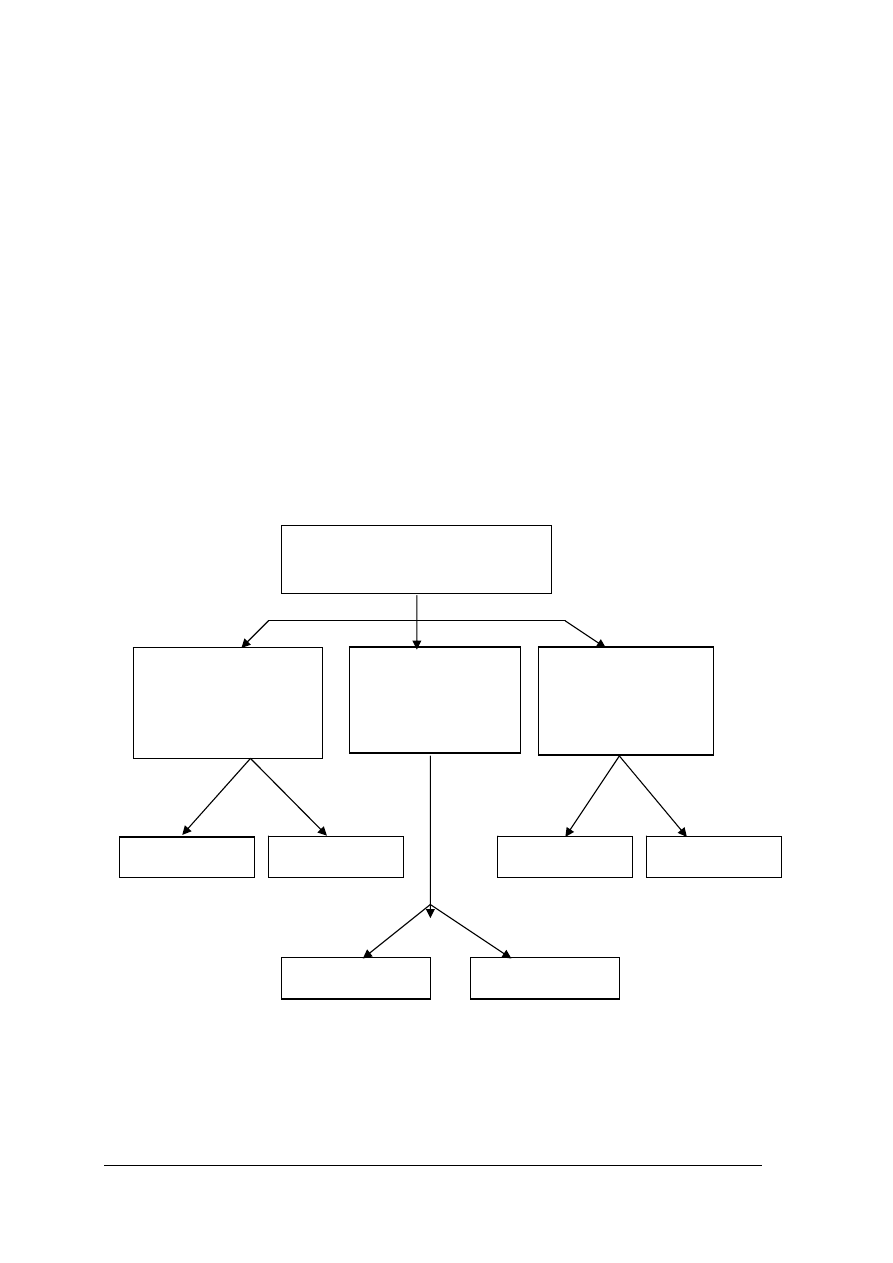

cywilna.

Sposób pozyskiwania kapitałów umożliwiających realizację określonych celów

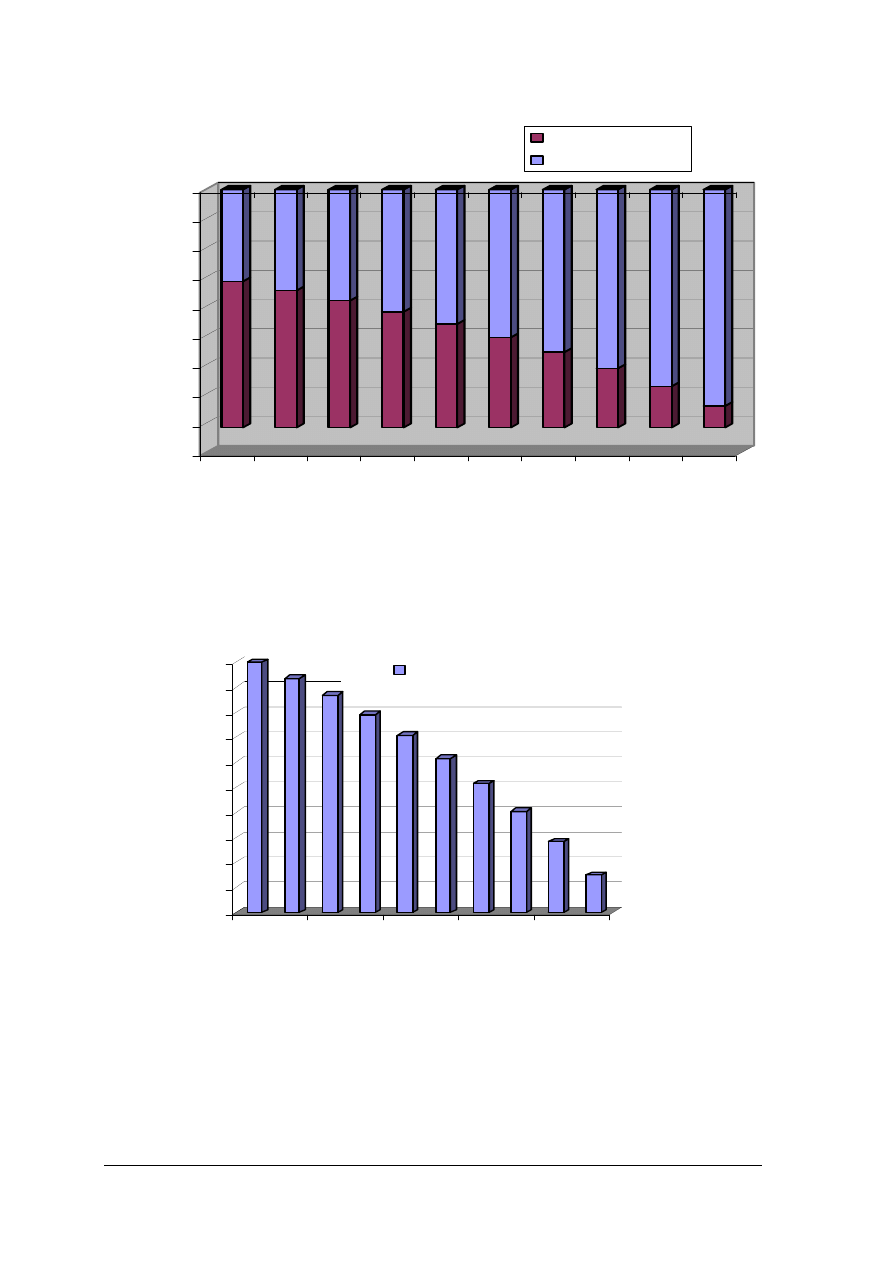

przedsiębiorstwa i finansujących majątek przedstawia poniższy rysunek.

Rys. 4.2.1.1. Finansowanie majątku przedsiębiorstwa

Źródło: Ewa Jarocka: Finanse przedsiębiorstw, systemu bankowego, budżetowego, ubezpieczeń, Difin,

Warszawa 2004

Finansowanie zewnętrzne - kapitał potrzebny przedsiębiorcy do działalności pochodzi

z zewnątrz. W zależności od formy własności przedsiębiorstwa przybiera różne nazwy:

− fundusz założycielski występuje w przedsiębiorstwie państwowym,

− fundusz udziałowy występuje w spółdzielniach,

Finansowanie majątku

przedsiębiorstwa

zewnętrzne

wewnętrzne

długoterminowe

krótkoterminowe

obce

własne

ze względu na dostęp

do kapitału

ze względu na czas

korzystania

z kapitału

ze względu na

źródło pochodzenia

kapitału

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

12

− kapitał zakładowy w spółkach akcyjnych,

− kapitał właścicieli występuje w spółkach jawnych, partnerskich, komandytowych,

− kapitał właściciela występuje w przedsiębiorstwie prywatnym.

Finansowanie wewnętrzne, czyli samofinansowanie jest możliwe wówczas, gdy

przedsiębiorstwo osiąga dodatni wynik finansowy, czyli nadwyżkę przychodów nad

poniesionym kosztami. Finansowanie wewnętrzne związane może być również ze sprzedażą

zbędnych składników majątkowych oraz ze środkami pochodzącymi z amortyzacji.

Finansowanie długoterminowe związane jest z zaangażowaniem

środków

w przedsiębiorstwie na stałe lub długofalowo, dotyczy działalności inwestycyjnej

przedsiębiorstwa. Okres zwrotu zaangażowanych środków jest dłuższy niż 1 rok. Kapitały

pochodzą od właścicieli oraz kredytodawców.

Finansowanie krótkoterminowe związane jest z działalnością bieżącą przedsiębiorstwa.

Dotyczy pozyskania środków, których okres zwrotu jest krótszy niż 1 rok. Środki te

przeznaczone są na uregulowanie bieżących zobowiązań.

Do zobowiązań krótkoterminowych zalicza się zobowiązania wobec:

− dostawców – za zakupione materiały, usługi obce,

− budżetów – z tytułu niezapłaconych podatków,

− Zakładu Ubezpieczeń Społecznych – za należne składki,

− banków i instytucji pozabankowych – za zaciągnięte kredyty i pożyczki, których termin

płatności nie przekracza 1 roku,

− pracowników – z tytułu naliczonych i niewypłaconych wynagrodzeń.

Kapitał własny wnosi do przedsiębiorstwa właściciel lub współwłaściciele, którzy tym

samym nabywają prawo do uczestniczenia w podziale zysku, decydują o jego wykorzystaniu.

Może przybierać postać pieniężną lub rzeczową (aport). W przypadku dużych strat kapitał

własny ulega zmniejszeniu i może być zwrócony tylko w części w momencie likwidacji lub

nawet utracony w całości. Z tego powodu podmioty wnoszące kapitał własny są

zainteresowane efektywnością i rentownością przedsiębiorstwa.

Kapitały własne tworzy się poprzez:

− wniesienie przez właściciela lub współwłaściciela określonych wartości w formie

pieniężnej lub rzeczowej (kapitał założycielski),

− gromadzenie części osiągalnych nadwyżek i tworzenie tzw. kapitału samofinansowania.

Postać kapitału własnego zależy od formy organizacyjno-prawnej przedsiębiorstwa.

W przedsiębiorstwach państwowych tworzy się dwa podstawowe fundusze własne:

− fundusz założycielski, który powstaje z wydzielenia części własności państwowej,

oddanej w użytkowanie przedsiębiorstwa w zamian za wpłatę części zysku do budżetu,

− fundusz przedsiębiorstwa, który powstaje i corocznie powiększa się z części osiąganego

zysku, służy on także na pokrycie ewentualnych strat.

W spółdzielniach mogą być tworzone trzy fundusze własne:

− fundusz udziałowy, który powstaje z wpłat udziałów członkowskich - każdy członek

spółdzielni może wpłacić dowolną liczbę udziałów, ale przynajmniej jeden,

− fundusz wkładów, który tworzony jest z rzeczowych wkładów członków,

− fundusz zasobowy, który tworzony jest z wpisowego członków i z części corocznie

osiągalnego zysku, służy on w pierwszej kolejności na pokrycie ewentualnych strat.

W spółkach cywilnych, jawnych, partnerskich, komandytowych tworzony jest jeden

kapitał założycielski z wkładów kapitałowych wspólników, zwany kapitałem zakładowym lub

kapitałem spółki. Jeżeli wspólnicy decydują się na przeznaczenie części zysku na

powiększenie kapitału, nie tworzy się nowego kapitału, a powiększa się kapitał zakładowy.

Kapitał spółki stanowi o jej majątku. Wobec wierzycieli gwarancję stanowi nie tylko kapitał

spółki, ale także osobisty majątek wspólników (z wyjątkiem komandytariuszy w spółkach

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

13

komandytowych i akcjonariuszy w spółkach komandytowo-akcyjnych). Wkłady mogą być

wnoszone w formie pieniężnej lub rzeczowej (aporty).

W spółkach komandytowo-akcyjnych tworzy się kapitał zakładowy z wkładów

wspólników i akcji, który powinien wynosić, co najmniej 50 tys. zł.

W spółkach z ograniczoną odpowiedzialnością kapitał powstaje z wkładów założycieli,

tworząc kapitał zakładowy, który dzieli się na udziały o równej albo nierównej wartości

nominalnej. Wysokość udziałów poszczególnych założycieli jest wpisana w umowie spółki.

Określenie ich wysokości jest ważne, ponieważ wspólnicy odpowiadają wobec wierzycieli do

wysokości wkładów (udziałów). Kapitał zakładowy spółki z o.o. musi wynosić minimum 50

tys. zł i dzieli się na udziały nie mniejsze niż 500 zł. Wspólnicy wnoszą jeden lub więcej

udziałów w formie pieniężnej lub rzeczowej. Ponadto w spółkach z o.o. mogą być tworzone

inne kapitały, np. kapitał zapasowy i kapitał rezerwowy. Kapitały te tworzone są z części

wygospodarowanego zysku, nie są obligatoryjne.

W spółkach akcyjnych kapitał założycielski składa się z kapitału zakładowego zwanego

akcyjnym, którego wysokość musi wynosić minimum 500 tys. zł. Jest on podzielony na akcje

o wartości nominalnej minimum 1 zł. Większość akcji sprzedawana jest za gotówkę, ale część

z nich może być wydawana za aporty. Łączna wartość kapitału akcyjnego i liczba akcji musi

być określona w statucie spółki akcyjnej i rejestrze przedsiębiorstw. W spółce akcyjnej

tworzone są obligatoryjnie inne kapitały, a mianowicie kapitał zapasowy i kapitał rezerwowy.

Kapitał własny powinien odpowiadać, co najmniej wartości aktywów trwałych firmy.

Struktura kapitału – im wyższy jest udział kapitału własnego w całym kapitale, tym

mniejsza zależność przedsiębiorstwa od innych instytucji i kontrahentów.

Konieczne jest zachowanie właściwej struktury kapitału, ponieważ decyduje ona

o zachowaniu płynności i wypłacalności przedsiębiorstwa, co ma istotne znaczenie, gdy

przedsiębiorstwo stara się o kredyt bankowy lub kredyt handlowy.

Kapitały własne są fundamentem każdej działalności gospodarczej, ale mają one

ograniczone rozmiary i dlatego prawie każde przedsiębiorstwo poszukuje dodatkowych,

obcych źródeł finansowania.

Kapitał obcy stanowią zobowiązania wobec wierzycieli oraz kredyty i pożyczki udzielone

na ściśle określony czas, za wynagrodzeniem w formie odsetek.

Formy finansowania obcego przestawia poniższy rysunek.

Rys.5.2.1.2. Formy finansowania obcego

Źródło: opracowanie własne

Leasing - jest to usługa finansowa stanowiąca w istocie alternatywną do kredytu bankowego

formę finansowania zakupów majątku trwałego. Polega na przekazaniu przez finansującego

środka trwałego (przedmiotu leasingu) do wykorzystania w określonym czasie

korzystającemu, który z kolei zobowiązuje się do dokonywania w regularnych odstępach

czasu płatności (tzw. rat leasingowych) na rzecz finansującego.

Formy finansowania

obcego

kredyty

bankowe

pozabankowe

kredyty

leasing

factoring

forfaiting

franchising

venture

capital

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

14

Finansującym może być np. producent oddający swoje wyroby w użytkowanie innym

przedsiębiorstwom (leasing bezpośredni) lub pośrednik, np. bank lub wyspecjalizowana firma

leasingowa (leasing pośredni).

Umowa leasingu powinna spełniać następujące warunki: musi być zawarta na czas

określony i suma opłat ustalonych w umowie musi być, co najmniej równa wartości

początkowej środka trwałego, który jest przedmiotem leasingu.

Umowie leasingu towarzyszy również opcja zakupu po zakończeniu umowy, co oznacza, że

korzystający może zakupić użytkowany środek trwały za uzgodnioną cenę.

Najczęściej wyróżnia się leasing operacyjny (jest umową długoterminową) i finansowy (jest

umową krótkoterminową).

Zalety leasingu:

− firmy leasingowe przeważnie nie wymagają zabezpieczenia środka trwałego albo

wymagają niewysokiego zabezpieczenia,

− prosta procedura i szybko dochodzi do podpisania umowy,

− opłaty leasingowe są kosztem uzyskania przychodu, co zmniejsza podstawę

opodatkowania podatkiem dochodowym.

Factoring – jest to forma finansowania przedsiębiorstw polegająca na wykupie przez faktora

po określonej cenie nieprzeterminowanych wierzytelności faktoranta w połączeniu ze

świadczeniem na jego rzecz dodatkowych usług. Przedmiotem faktoranta są zazwyczaj

wierzytelności krótkoterminowe, głównie z tytułu dostaw towarów lub świadczenia usług.

Faktor skupuje należności faktoranta przed terminem ich wymagalności, a tym samym

finansuje swego klienta. Zaletą factoringu jest to, że faktorant dość szybko ma dostęp do

gotówki, co skraca cykl inkasa należności i wpływa pozytywnie na płynność finansową

przedsiębiorstwa. Wyróżniamy factoring pełny (właściwy), niepełny (niewłaściwy)

i mieszany.

Uczestnikami faktoringu są:

− faktor to instytucja finansowa specjalizująca się w nabywaniu wierzytelności

przysługujących faktorantowi oraz świadcząca dodatkowe usługi związane z obsługą

wierzytelności w ramach umowy factoringowej w zamian za otrzymaną prowizję.

− faktorant – wierzyciel będący zazwyczaj dostawcą towarów lub usług, sprzedający

przysługującą mu wierzytelność faktorowi.

− dłużnik – odbiorca towarów lub usług, który ma zobowiązanie wobec faktoranta.

Za usługi faktor pobiera opłaty: odsetki, prowizje w wysokości obliczonej od wartości brutto

faktury oraz opłaty za dodatkowe usługi.

Forfaiting – podobnie jak factoring jest to instrument finansowy polegający na zakupie

przez forfaitera tytułu eksportu towarów i usług bez regresu w stosunku do fortfaitysty, jest to

korzystne dla sprzedawcy wierzytelności. Warunkiem umowy forfaitingowej jest

bezregresowy skup wierzytelności przez forfaitera. Ponosi on wówczas pełne ryzyko

niewypłacalności samego dłużnika, a także ryzyko ekonomiczne i polityczne kraju dłużnika,

dlatego forfaiting w porównaniu z factoringiem jest bardzo drogi. Jego przedmiotem są

należności średnio- i długoterminowe. Forfating dotyczy z reguły 100% wierzytelności

z tytułu danej transakcji. Często wierzytelności te zabezpieczone są wekslem.

Forfaiter - podmiot, który specjalizuje się w nabywaniu wierzytelności przysługujących

forfaityście. Funkcję forfaitysty pełnią wyspecjalizowane instytucje finansowe: banki,

towarzystwa forfaitingowe, spółki factoringowe.

Forfaitysta – wierzyciel będący zazwyczaj dostawcą, eksporterem towarów lub usług,

sprzedający przysługującą mu wierzytelność forfaiterowi.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

15

Franchising polega na ścisłej współpracy dwóch – jedno duże mające określoną pozycję na

rynku a drugie małe lub rozpoczynające prowadzenie działalności – niezależnych

przedsiębiorstw (pod względem prawnym i finansowym) w zakresie zbytu umożliwiającym

dystrybucje towarów, usług i technologii. Franchisingodawca udziela franchisingobiorcy

prawa do korzystania ze swojego znaku i sposobu prowadzenia działalności gospodarczej. Do

zalet franchisingu dla franchisingobiorcy należą: mniejsze środki finansowe na stworzenie

przedsiębiorstwa, renoma firmy eliminuje ryzyko niepowodzenia, uniknięcie kosztów

dotyczących promocji oraz reklamy. Do wad zaliczyć należy: ograniczenie prawa własności

i opłaty franchisingowe.

Venture capital to kapitał wysokiego ryzyka, gdzie udostępnienie kapitału rekompensowane

jest przez duże zyski, choć i strata jest bardzo prawdopodobna. W Polsce jako forma obcego

finansowania nie jest jeszcze w pełni wykorzystywana. Na świecie kapitał ten jest oferowany

przez wyspecjalizowane instytucje, które łączą sposoby działania banku i towarzystwa

ubezpieczeniowego.

4

.2.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń:

1. Jakie znasz źródła finansowania działalności przedsiębiorstwa?

2. Jakie są różnice między finansowaniem zewnętrznym a wewnętrznym?

3. Jakie są różnice między kapitałami własnymi a obcymi?

4. Jakie znasz rodzaje kapitałów własnych w przedsiębiorstwach o różnych formach

organizacyjno-prawnych?

5. Jakie znasz formy finansowania obcego?

6. Co stanowi istotę leasingu?

7. Co jest istotą franchisingu?

8. Jakie strony uczestniczą w factoringu?

9. Co jest istotą forfaitingu?

4.2.3. Ćwiczenia

Ćwiczenie 1

Zaklasyfikuj kapitały występujące w przedsiębiorstwie „B” do kapitałów własnych lub

obcych.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapoznać się z przykładami kapitałów w przedsiębiorstwie „B”,

2) zaklasyfikować podane przykłady kapitałów do kapitałów własnych lub obcych stawiając

znak X w odpowiedniej kolumnie – „arkusz ćwiczeniowy” nr 3,

3) sprawdzić poprawność rozwiązania w grupie.

Wyposażenie stanowiska pracy:

− literatura z rozdziału 6,

− arkusz ćwiczeniowy nr 3.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

16

Arkusz ćwiczeniowy nr 3

Przykłady kapitałów

w przedsiębiorstwie „B”

Kapitał

własny

Kapitał obcy

Zobowiązania wobec urzędu skarbowego

Z wygospodarowanego zysku zakupiono nową maszynę

Przedsiębiorstwo zakupiło materiały do produkcji na kredyt

Przedsiębiorstwo sprzedało firmie faktoringowej

wierzytelność

Pozyskano nowy samochód w drodze leasingu

Odbiorca dokonał przedpłaty na zakup 100 garniturów

Odbiorca nabył garnitury i wystawił weksel płatny po 40

dniach

Ćwiczenie 2

Oceń, która forma finansowania zakupu maszyny do produkcji będzie bardziej opłacalna

dla przedsiębiorstwa: czy kredyt inwestycyjny czy leasing?

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zorganizować stanowisko pracy do wykonania ćwiczenia,

2) zgromadzić literaturę do wykonania ćwiczenia,

3) wyszukać w materiałach dydaktycznych informacje o kredycie inwestycyjnym i leasingu,

4) porównać wady i zalety obu form finansowania zakupu maszyny do produkcji,

5) przedstawić ocenę opłacalności kredytu inwestycyjnego i leasingu, wykorzystując

przykładowy wykaz rat kredytowych i rat leasingowych,

6) dokonać wyboru korzystniejszego sposobu finansowania zakupu maszyny do produkcji,

7) zweryfikować ocenę opłacalności w grupie.

Wyposażenie stanowiska pracy:

−

literatura z rozdziału 6,

−

przykładowy wykaz rat kredytowych od kredytu inwestycyjnego i rat leasingowych,

−

kalkulator.

Ćwiczenie 3

Oblicz ile zarobi firma faktoringowa na transakcji i jaką kwotę otrzyma przedsiębiorstwo

„E”? Przedsiębiorstwo „E” zawarło umowę z firmą faktoringową o sprzedaż wierzytelności

na kwotę 30 000 zł. Na podstawie umowy opłaty wynoszą:

odsetki od kwoty wierzytelności – 12%,

prowizja za obsługę wierzytelności – 5% od kwoty wierzytelności.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zorganizować stanowisko pracy do wykonania ćwiczenia,

2) obliczyć odsetki od kwoty wierzytelności,

3) obliczyć wysokość prowizji za obsługę wierzytelności,

4) odliczyć, ile zarobi na tej transakcji firma factoringowa?,

5) obliczyć kwotę, którą otrzyma przedsiębiorstwo „E”,

6) zaprezentować efekty swojej pracy.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

17

Wyposażenie stanowiska pracy:

−

kalkulator,

−

literatura z rozdziału 6.

4.2.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1) scharakteryzować rodzaje kapitałów z uwzględnieniem różnych

kryteriów finansowania majątku przedsiębiorstwa?

2) wyjaśnić różnice między finansowaniem wewnętrznym

a finansowaniem zewnętrznym działalności przedsiębiorstwa?

3) rozróżnić kapitały własne od obcych?

4) rozróżnić kapitały własne w przedsiębiorstwach o rożnych

formach organizacyjno-prawnych?

5) wymienić źródła finansowania obcego?

6) określić istotę leasingu?

7) scharakteryzować factoring?

8) scharakteryzować franchising?

9) scharakteryzować forfaiting?

10) ocenić opłacalność korzystania z różnych źródeł finansowania

działalności?

11) dokonać wyboru sposobu finansowania działalności

przedsiębiorstwa?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

18

4.3. Zarządzanie należnościami, gotówką, zapasami

i zobowiązaniami

4.3.1. Materiał nauczania

Zarządzanie należnościami

Należności to roszczenia przedsiębiorstwa w stosunku do jego dłużników. Stanowią

rezultat sprzedaży produktów i towarów na zasadach kredytu manipulacyjnego

i kupieckiego tzn. zapłata nastąpiła w okresie późniejszym. W przypadku kredytu

manipulacyjnego jest to zwykle kilka dni po wykonaniu świadczenia, natomiast w przypadku

kredytu kupieckiego jest to okres dłuższy.

Zarządzanie należnościami utożsamiane jest z polityką kredytową przedsiębiorstwa

wobec swoich odbiorców, której celem jest stworzenie dogodnych warunków współpracy.

Sprzedaż z odroczoną płatnością to często warunek zakupu produktów i usług, ponieważ

odbiorcy nie posiadając wolnych, własnych środków pieniężnych nie muszą korzystać

z kredytu bankowego.

Zarządzanie należnościami opiera się na następujących zasadach:

− klasyfikowanie klientów od strony ich gotowości i możliwości do spłaty zadłużenia,

− formułowanie założeń polityki kredytowej w stosunku do swoich kontrahentów

(odbiorców),

− stosowanie odpowiedniej polityki inkasowania należności i kontrolowanie jego

prawidłowego przebiegu celem przyśpieszenia wpływu należności.

W warunkach rosnącej konkurencji przedsiębiorstwa w celu zwiększenia sprzedaży oraz

przyspieszenia inkasa należności stosują zachęty dla odbiorców w postaci: skonta, bonifikat,

oraz upustów.

Skonto to opust, który odbiorca może sobie potrącić od sumy faktury, jeżeli reguluje ją

gotówką.

Wzór na obliczanie rocznej stopy oprocentowania kredytu kupieckiego przy zastosowaniu

skonta:

Sprzedaż na kredyt daje przedsiębiorstwom możliwości zwiększenia przychodów z tytułu

sprzedaży, może również wpływać na wzrost zysków. Z takiej możliwości zakupów korzysta

coraz większa liczba klientów. Zbyt długi okres kredytowania należności może wpłynąć na

pogorszenie sytuacji płatniczej przedsiębiorstwa. Należy systematycznie dokonywać

okresowej oceny stanu należności, w przypadku stwierdzenia nieprawidłowości należy podjąć

określone działania mające na celu poprawę ściągalności należności. Mogą również pojawić

się należności nieściągalne.

Finansowanie należności od odbiorców związane jest ze wzrostem kosztów działalności

bieżącej i zamrożeniem środków pieniężnych oraz powstaniem zatorów płatniczych.

Przedsiębiorstwa nie mając natychmiastowych płatności za sprzedane towary zmuszone są do

szukania obcych źródeł finansowania. Prowadzi to wzrostu kosztów zmiennych o koszt

kredytu (oprocentowanie), nie wpływa to jednak na wzrost kosztów stałych. Ponadto

przedsiębiorstwa zabezpieczając się przed terminowym inkasem należności żądają od

klientów odpowiednich form gwarancji spłat i ubezpieczenia ryzyka strat spowodowanych

niewypłacalnością. Nie bez znaczenia jest określenie w umowie z klientem form rozliczeń

pieniężnych.

Roczna stopa procentowa

stopa skonta

kredytu kupieckiego

= okres zapłaty w dniach - okres skonta w dniach x 365

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

19

Wzrost kosztów zmiennych związanych z finansowaniem należności, przy zwiększonej

sprzedaży oraz wydłużenie okresu kredytowania przedsiębiorstwa może w następnym roku

przyczynić się do osiągnięcia przyrostu zysku brutto.

Do oceny stanu należności służą następujące wskaźniki:

- wskaźnik obrotu (rotacji) należnościami, który informuje, ile razy w badanym okresie

przedsiębiorstwo odtwarza stan należności.

wskaźnik obrotu

sprzedaż netto

należnościami

=

przeciętny stan należności

− wskaźnik obrotu należnościami w dniach określa, ile dni upływa od momentu sprzedaży

towarów do chwili wpływu gotówki.

wskaźnik obrotu

ilość dni w okresie

należnościami w dniach

=

wskaźnik obrotu należnościami

Zarządzanie zapasami

Zapasy to składniki majątkowe obejmujące surowce, materiały, produkcję w toku,

półfabrykaty oraz wyroby i towary.

Czynniki mające wpływ na wielkość zapasów w przedsiębiorstwie to:

− przedmiot działalności przedsiębiorstwa,

− wielkość produkcji,

− szybkość rotacji środków obrotowych.

Gromadzenie i utrzymanie zapasów powoduje określone koszty:

− koszty zamrożenia określonych środków pieniężnych w zapasach,

− koszty składowania, przechowywania i obrotu wewnątrz firmy,

− koszty ubezpieczenia od wypadków, kradzieży i szkód losowych.

Z zapasami łączy się ryzyko strat, jakie może powstać wskutek zgromadzenia nie

przydatnych materiałów, wytworzenia wyrobów lub nabycia towarów w ilościach

przekraczających możliwości ich zbytu, a także spadku ich cen na rynku poniżej kosztu

własnego. Sfinansowanie tych zapasów w znacznej części obcymi kapitałami wiąże się

z ryzykiem utraty zdolności płatniczej przez przedsiębiorstwo wskutek braku wpływów

gotówkowych ze sprzedaży. Za optymalny uważa się taki zapas, który umożliwia utrzymanie

ciągłości produkcji i sprzedaży oraz zmniejsza do minimum koszty ich magazynowania.

Z finansowego punktu widzenia istotna jest klasyfikacja zapasów ze względu na funkcje

spełniane w przedsiębiorstwie na:

− zapasy prawidłowe, które obejmują zapasy bieżące, sezonowe i rezerwowe,

− zapasy nieprawidłowe, obejmują zapasy nadmierne i zbędne

Zapasy prawidłowe to zapasy, które pozwalają na realizację zadań produkcyjnych

przedsiębiorstwa i umożliwiają zachowanie ciągłości produkcji i sprzedaży.

Zapasy bieżące zapewniają ciągłość produkcji oraz sprzedaży. Ich optymalna wielkość

powinna być określona na podstawie odpowiednich kalkulacji - norm zapasów. Maksymalny

zapas bieżący powinien pokrywać potrzeby, jakie występują miedzy dwoma kolejnymi

dostawami. Ulega on obniżeniu do zera w dniu kolejnej dostawy.

Zapasy sezonowe przekraczają bieżące potrzeby przedsiębiorstwa. Gromadzone są

w związku z sezonowością potrzeb konsumentów, przed okresami wzmożonego zbytu.

Zapasy rezerwowe nazywane są zapasami minimalnymi lub bezpieczeństwa.

Zapasy nadmierne przekraczają uzasadnione ekonomicznie potrzeby w zakresie zapasów

bieżących i sezonowych. Zapasy zbędne nie mogą być wykorzystane w przedsiębiorstwie

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

20

i powinny być zlikwidowane lub odsprzedane po obniżonych cenach w celu uniknięcia

dalszych kosztów utrzymania.

Zapasy nieprawidłowe powodują zmniejszenie płynności finansowej. W celu uniknięcia

dodatkowych kosztów, przedsiębiorstwo powinno szybko przeznaczyć je do odsprzedaży.

Wielkość i struktura zapasów wpływają bezpośrednio na osiągane wyniki finansowe

przedsiębiorstwa oraz wskaźniki bieżącej płynności finansowej.

Wskaźniki wykorzystywane do analizy i oceny stanu zapasów w przedsiębiorstwie:

− wskaźnik obrotu (rotacji) zapasami określa, ile razy odnawiał się zapas w danym okresie.

wskaźnik obrotu

wartość sprzedaży netto

zapasami

=

przeciętny stan zapasów

− wskaźnik obrotu (rotacji) zapasami w dniach określa, na ile dni wystarczy określony

zapas. Można go obliczyć dwoma sposobami:

wskaźnik obrotu

ilość dni w okresie

zapasami w dniach

=

wskaźnik obrotu zapasami

− przeciętny stan zapasów po skróceniu cyklu rotacji:

wskaźnik obrotu zapasami

wartość

przeciętny stan zapasów

w dniach cyklu skróconego

x

sprzedaży netto

po skróceniu cyklu rotacji

=

ilość dni w okresie

Przedsiębiorstwo powinno dążyć do przyspieszenia rotacji zapasów, ponieważ obniża w ten

sposób koszty magazynowania, koszty produkcji, zwalnia część gotówki „zamrożonej”

w zapasach, zwiększa bieżącą płynność finansową a w konsekwencji przyczynia się do

wzrostu zysku.

System zarządzania zapasami „dokładnie na czas” (Just in Time) polega na połączeniu

dostaw materiałów z bezpośrednim przekazaniem ich do produkcji. System ten ogranicza

koszty zapasów, wymaga jednak doskonałej koordynacji działalności po stronie odbiorcy

i dostawcy. Stosowany w krajach o rozwiniętej gospodarce rynkowej.

Optimum dostawy można obliczyć za pomocą wzoru

4

:

Optimum dostawy =

x

4

Ewa Jarocka: Finanse przedsiębiorstw, systemu bankowego, budżetowego, ubezpieczeń, Difin, Warszawa

2004.

wskaźnik obrotu

przeciętny stan

ilość dni w okresie

zapasami w dniach

=

zapasów

x

wartość sprzedaży netto

Roczne koszty

utrzymania jednostki

zapasów

Cena zakupu jednostki

Cena zakupu

jednostki

zapasu

2 x sprzedaż roczna x koszty jednego zamówienia

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

21

Zarządzanie gotówką

W przedsiębiorstwie występują następujące formy zasobów pieniężnych:

− gotówka w kasach przedsiębiorstwa, która nie przynosi żadnych dochodów,

− lokaty w bankach na rachunkach bieżących, odsetki od tych lokat są niższe niż poziom

inflacji,

− terminowe lokaty bankowe, dostarczają dodatkowy dochód w postaci odsetek, które są

przeważnie wyższe niż poziom inflacji,

− lokaty dokonywane na rynku pieniężnym w postaci krótkoterminowych papierów

dłużnych lub na rynku międzybankowym. Lokaty te przynoszą najwyższe odsetki.

Płynność zasobów pieniężnych:

− największą płynnością charakteryzują się zasoby gotówkowe w kasach oraz lokaty na

rachunkach bieżących w banku,

− mniejszą płynność wykazują lokaty w krótkoterminowych papierach dłużnych, jeżeli

mogą być one odsprzedane na rynku wtórnym, gdy zaistnieje taka potrzeba,

− lokaty terminowe w bankach charakteryzują się małą płynnością, jeżeli firma wycofa

przed czasem środki pieniężne to nastąpi utrata częściowa lub całkowita odsetek.

Przedsiębiorstwo zasoby gotówkowe przeznacza na finansowanie bieżących transakcji

polegających na spłacie zobowiązań z tytułu regulowania należności za dostawy i usługi,

należności podatkowych, celnych, wypłaty wynagrodzeń pracowników i itp. Zasoby te

określane są jako zasoby operacyjne.

Rezerwa bezpieczeństwa to część zasobów gotówkowych wykorzystywana w razie

trudności płatniczych, których nie udało się przewidzieć wskutek zmniejszenia wpływów ze

sprzedaży. Są to tzw. zasoby przezornościowe.

Niektóre przedsiębiorstwa utrzymują również zasoby pieniężne przeznaczone na cele

spekulacyjne.

Przedsiębiorstwa przed podjęciem ważniejszych inwestycji gromadzą rezerwy gotówki

o celowych charakterze. Posiadanie ich stanowi często warunek uzyskania kredytów

bankowych.

Zarządzanie zasobami gotówkowymi polega na podejmowaniu skutecznych działań

zmierzających do uzyskania nadwyżki wpływów nad wydatkami, przyspieszania inkasa

gotówki, zapewnienie możliwości terminowego regulowania zobowiązań oraz korzystne

lokowanie przejściowych nadwyżek środków pieniężnych, natomiast w przypadku niedoboru

gotówki pozyskiwanie tanich źródeł finansowania.

Planowanie wpływów i wydatków pieniężnych z podziałem na miesiące, dekady i dni jest

punktem wyjścia w zarządzaniu zasobami gotówkowymi.

Przyśpieszenie dyspozycyjności wpływami gotówkowymi wymaga od przedsiębiorstwa

odpowiedniej dyscypliny w zakresie inkasowania należnych przedsiębiorstwu kwot od jego

dłużników. Skracanie czasu inkasa należności obejmuje następujące działania:

− skracanie czasu, jaki upływa między wykonaniem przez dłużnika dyspozycji płatniczych a

datą wpływu gotówki na rachunek bankowy,

− usprawnienie trybu przekazywania gotówki pochodzącej z utargów na rachunek bieżący

przedsiębiorstwa (skrócenie czasu i ograniczenie kosztów prowizji),

− przy regulowaniu należności czekami preferować czeki bankierskie i potwierdzone, które

upoważniają do uznania konta przedsiębiorstwa bez potrzeby sprawdzania pokrycia na

rachunku bankowym wystawcy dokumentu.

Zarządzanie zobowiązaniami

Zobowiązanie jest stosunkiem prawnym miedzy dwiema stronami: wierzycielem

i dłużnikiem.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

22

Przedsiębiorstwo powinno posiadać płynność finansową, czyli zdolność do terminowego

regulowania krótkoterminowych zobowiązań. Wypłacalność oznacza zdolność do spłacania

zobowiązań długoterminowych.

Jeżeli w przedsiębiorstwie zobowiązania bieżące są wyższe niż aktywa obrotowe,

wówczas kapitał pracujący ma charakter ujemny, co jest oznaką nieprawidłowości

w finansowaniu działalności. Zbyt duży udział kapitałów obcych w finansowaniu działalności

przedsiębiorstwa powoduje wzrost kosztów finansowych o odsetki, co w konsekwencji może

przyczynić się do obniżenia zysku. Ponadto mogą wystąpić problemy związane

z niemożnością wywiązania się ze swoich zobowiązań.

W przypadku nieuregulowania w terminie zobowiązań wobec wierzycieli powstają

zadłużenia przeterminowane, które powodują określone skutki prawne:

- obowiązek płacenia karnych odsetek, które są wyższe od odsetek udzielanych przy

kredytach i powodują wzrost kosztów przedsiębiorstwa,

- konieczność jednorazowej spłaty całości zadłużenia wraz z odsetkami,

- konfiskata części lub całości majątku.

Ponadto przedsiębiorstwa, które nie płacą w terminie swoich zobowiązań stają się mało

wiarygodnymi partnerami do współpracy. W celu uniknięcia nieporozumień i uzgodnienia

wzajemnych stanowisk w sprawie odroczenia terminu spłaty zobowiązań należy prowadzić

negocjacje.

4.3.2. Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń:

1. Co to jest należność?

2. Jakie znasz zasady zarządzania należnościami?

3. Jakie znasz sposoby zwiększenia sprzedaży i przyspieszenia inkasa należności?

4. Jak obliczysz roczną stopę oprocentowania kredytu przy zastosowaniu skonta?

5. Co oznacza termin zapasy?

6. Jakie rodzaje zapasów występują w przedsiębiorstwie?

7. Jak obliczysz wskaźniki rotacji zapasów w przedsiębiorstwie?

8. Jakie są zasady zarządzania zapasami w przedsiębiorstwie?

9. Jak wyznaczysz optimum dostawy?

10. Jakie znasz rodzaje zasobów pieniężnych w przedsiębiorstwie?

11. Jaka jest płynność zasobów pieniężnych w przedsiębiorstwie?

12. Na czym polega zarządzanie gotówką w przedsiębiorstwie?

13. Na czym polega zarządzanie zobowiązaniami w przedsiębiorstwie?

14. Jakie są skutki prawne niewykonywania zobowiązań?

4.3.3. Ćwiczenia

Ćwiczenie 1

Oblicz oszczędności wynikające ze skrócenia cyklu rotacji zapasami w przedsiębiorstwie

produkcyjnym „Z” i ustal ich wpływ na bieżącą płynność finansową przedsiębiorstwa na

podstawie danych: przeciętny stan zapasów wynosi 9 000 zł, wartość sprzedaży netto - 90 000

zł, ilość dni w okresie badanym - 30, w następnym miesiącu skrócono cykl rotacji o 1 dzień.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

23

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zorganizować stanowisko pracy do wykonania ćwiczenia,

2) zapisać wzór, według którego obliczysz szybkość krążenia zapasów w przedsiębiorstwie,

3) obliczyć, ile dni potrzebuje przedsiębiorstwo na jeden cykl obrotu zapasami,

4) zapisać wzór, według którego obliczysz przeciętny stan zapasów po skróceniu cyklu

rotacji,

5) obliczyć przeciętny stan zapasów po skróceniu cyklu rotacji,

6) zapisać wzór, według którego obliczysz oszczędności wynikające ze skrócenia cyklu

rotacji,

7) obliczyć oszczędności wynikające ze skrócenia cyklu rotacji zapasami,

8) odpowiedzieć na pytanie, dotyczące wpływu skrócenia cyklu obrotu zapasami na bieżącą

płynność w przedsiębiorstwie „Z”,

9) porównać wyniki obliczeń w grupie.

Wyposażenie stanowiska pracy:

− kalkulator,

− literatura z rozdziału 6.

Ćwiczenie 2

Oblicz optimum dostawy, gdy przedsiębiorstwo sprzedaje rocznie 2 000 sztuk produktów,

koszt jednego zamówienia wynosi 900 zł, cena zakupu produktu 70 zł, a roczny koszt

utrzymania zapasu wynosi 10% ceny zakupu.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zorganizować stanowisko pracy do wykonania ćwiczenia,

2) zapisać wzór, według którego obliczysz optimum dostawy,

3) obliczyć optimum dostawy,

4) odpowiedz na pytanie, ile razy w ciągu roku przedsiębiorstwo złoży zamówienia?,

5) zaprezentować efekty swojej pracy.

Wyposażenie stanowiska pracy:

− kalkulator,

− literatura z rozdziału 6,

Ćwiczenie 3

Oblicz, jakie korzyści osiągnie przedsiębiorstwo „W” z tytułu skonta, udzielonego przez

dostawcę „A” wiedząc, że przedsiębiorstwo „A” udzieliło swojemu odbiorcy „W” kredytu

kupieckiego na 40 dni. Jeżeli zapłata nastąpi przed upływem 10 dni to przedsiębiorstwo „A”

zaproponowało odbiorcy skonto w wysokości 3%. Roczna stopa oprocentowania depozytu

bankowego wynosi 11%.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1) zapisać wzór, według którego obliczysz roczną stopę oprocentowania kredytu

kupieckiego przy zastosowaniu skonta,

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

24

2) obliczyć roczną stopę oprocentowania kredytu kupieckiego przy zastosowaniu skonta,

3) porównać roczną stopę oprocentowania kredytu kupieckiego przy zastosowaniu skonta

z roczną stopą oprocentowania depozytu bankowego,

4) ocenić opłacalność oferty przedstawionej przedsiębiorstwu „W”,

5) ocenić korzyści przedsiębiorstwa ”A” z tytułu skonta,

6) zapisać wnioski.

Wyposażenie stanowiska pracy:

− kalkulator,

− literatura z rozdziału 6,

4.3.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1)

zdefiniować pojęcia:

− należności?

− zapasów?

2) określić podstawowe zasady zarządzania należnościami?

3) określić zasady zarządzania zapasami?

4) określić zasady zarządzania gotówką w przedsiębiorstwie?

5) obliczyć optimum dostawy?

6) określić istotę zarządzania zobowiązaniami w przedsiębiorstwie?

7) określić skutki prawne niewykonania zobowiązań?

8)

obliczyć wskaźniki rotacji zapasów i określić ich wpływ na bieżącą

płynność finansową przedsiębiorstwa?

9)

scharakteryzować wskaźniki służące do oceny stanu należności w

przedsiębiorstwie?

10) obliczyć korzyści z tytułu skonta?

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

25

4.4. Wartość pieniądza w czasie

4.4.1. Materiał nauczania

Współcześnie pieniądz określa się jako powszechnie akceptowany instrument finansowy,

za pomocą, którego dokonuje się płatności za towary i usługi oraz realizuje zobowiązania

płatnicze.

Towarzyszy każdej działalności gospodarczej, spełniając określone funkcje. Jako miernik

wartości umożliwia wycenę majątku i kapitałów przedsiębiorstwa, osiąganych przychodów,

ponoszonych kosztów oraz wygospodarowanego zysku i ponoszonych strat. Ponadto pieniądz

jest środkiem cyrkulacji (wymiany), środkiem płatniczym (miernik odroczonych płatności)

a także środkiem tezauryzacji (gromadzenia).

Pieniądz ma określoną wartość, która ulega zmianie w zależności od czasu, w jakim

zostanie on postawiony do naszej dyspozycji.

Procent jest dochodem wtórnym, jaki otrzymuje właściciel kapitału za rezygnację

z dysponowania nim w chwili obecnej, a także ceną, jaką płaci osoba pożyczająca kapitał.

Stopa procentowa - pozwala ustalić kwoty kosztu korzystania z obcego kapitału lub

dochodu z lokaty, uwzględniając pożyczoną lub ulokowaną sumę pieniężną oraz czas.

Na poziom stopy procentowej wpływają następujące zjawiska:

− inflacja, która obniża siłę nabywczą pieniądza i mamy wówczas do czynienia

z deprecjacją pieniądza. Kredytodawcy w tym celu podwyższają oprocentowanie ponad

stopę inflacji,

− ryzyko – im wyższe tym wyższe oprocentowanie kredytu,

− polityka pieniężno-kredytowa państwa.

Wyróżniamy stopę procentową:

− nominalną,

− realną – która umożliwia ustalenie rzeczywistych przychodów z posiadanych kapitałów

i kosztów ich wykorzystania , w przypadku dłużników, po wyeliminowaniu skutków

inflacji,

− efektywną – po uwzględnieniu skutków inflacji i opodatkowania.

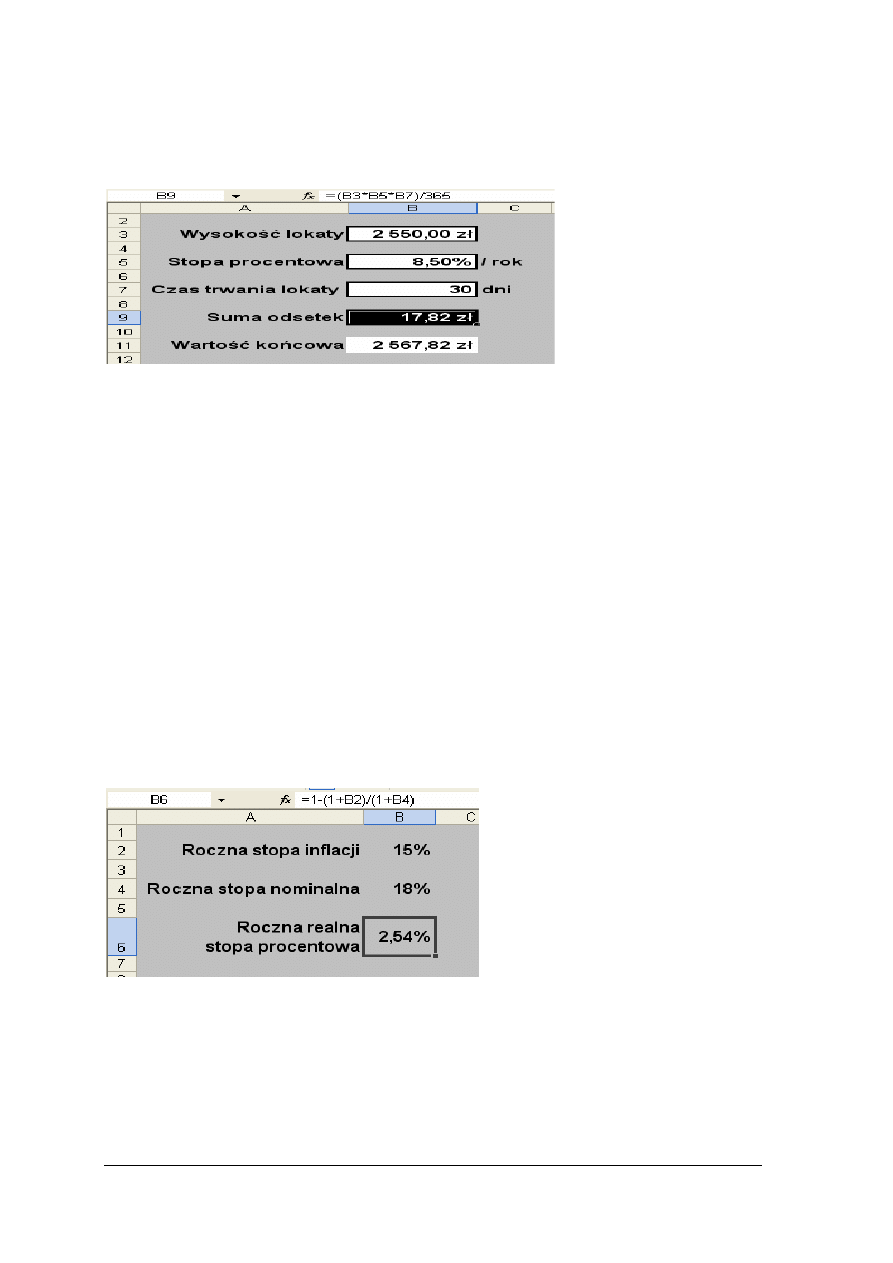

Obliczanie realnej stopy procentowej:

− dla krótkich okresów czasu i niskim poziomie inflacji na podstawie wzoru:

Roczna realna stopa procentowa = roczna stopa nominalna - roczna stopa inflacji

− w dłuższym okresie czasu i wysokiej inflacji

roczna realna

1 + roczna stopa inflacji

stopa procentowa

= 1 -

1 + roczna stopa nominalna

Ze względu na okres czasu wyróżniamy stopy procentowe:

− krótkoterminowe, które dotyczą lokat i kredytów na okres nie przekraczający 1 roku,

− długoterminowe – dotyczą lokat i kredytów na okresy dłuższe niż 1 rok.

Ze względu na zmienność w czasie występują następujące stopy procentowe:

− stałe – wysokość ich nie ulega zmianie w czasie trwania umowy,

− zmienne – wysokość ich się zmienia w czasie trwania umowy i zależy od zmian na rynku

pieniężnym.

Koszt pieniądza można obliczyć za pomocą rachunku odsetek:

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

26

− rachunek odsetek prostych – odsetki obliczane są stale od tej samej kwoty pieniężnej,

w krótkich okresach czasu, nie przekraczających jednego roku,

− rachunek odsetek złożonych – odsetki ulegają kapitalizacji. Kapitalizacja polega na

dopisywaniu odsetek do kapitału pierwotnego po każdym okresie, a ich wyplata następuje

łącznie ze zwrotem kapitału.

Odsetki proste obliczamy według wzoru:

wysokość kapitał x stopa procentowa x czas oprocentowania

odsetek

=

100

Czas oprocentowania wyrażamy w latach, miesiącach i dniach.

wysokość odsetek

kapitał x stopa procentowa x czas oprocentowania

za dni

=

100 x 365

Obliczanie czasu oprocentowania w dniach – wg ustawy Prawo bankowe przyjmuje się,

że każdy miesiąc liczy 30 dni, a rok 365 dni. W praktyce banki liczą dni według kalendarza,

a liczbę dni w roku ustala się na 360.

Obliczanie czasu oprocentowania – zawarty jest między datą początkową a datą końcową.

Do czasu oprocentowania wlicza się na ogół dzień początkowy, a nie wlicza się dnia

końcowego. Od tej zasady są wyjątki w przypadku lokat bankowych, tzn. liczymy odsetki od

następnego dnia po wpłacie do dnia, w którym kończy się przyjęty okres włącznie.

Odsetki głównie pobierane są „z dołu” (lokaty bankowe, kredyty i pożyczki). Potrącanie

odsetek z góry określane jest mianem dyskonta.

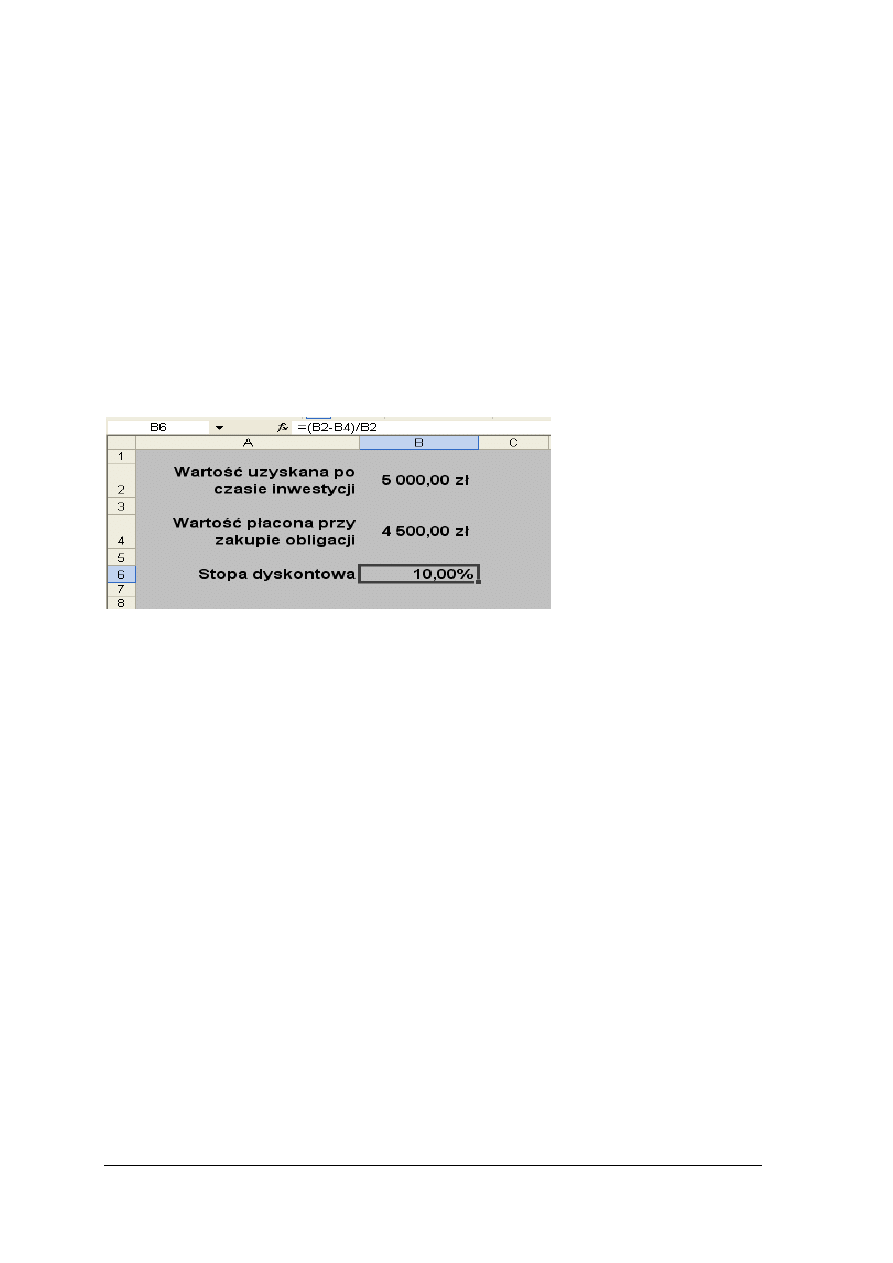

Dyskonto jest różnicą między wartością nominalną papieru wartościowego a mniejszą

wartością, po której się go sprzedaje przed terminem płatności.

Przeliczanie okresowej stopy dyskonta na stopę roczną w celu kalkulacji opłacalności

lokaty w porównaniu do innych alternatywnych wariantów lokacyjnych następuje zgodnie

z poniższym wzorem

5

:

roczna stopa

okresowa stopa dyskontowa x 100

365

procentowa

=

100- okresowa stopa dyskontowa

x

liczba dni w okresie

Obliczanie odsetek według teorii procentów składanych (przy kapitalizacji):

stopa procentowa dla

liczba okresów

odsetki okresu

kapitalizacji

składane

=

kapitał

podstawowy

[(

1 +

100

)

_

1

]

Procent składany pokazuje tempo przyrostu przyszłej wartości kapitału.

Obliczanie przyszłej wartości lokaty (sumy skapitalizowanej) według wzorów:

− przy zastosowaniu teorii procentu składanego:

wartość przyszła

lokaty

= kapitał początkowy x (1 + roczna stopa procentowa)

n

5

Witold Bień: Zarządzanie finansami przedsiębiorstwa, Difin, Warszawa 2000.

wysokość odsetek

kapitał x stopa procentowa x czas oprocentowania

za miesiąc

=

100 x 12

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

27

gdzie:

n – liczba okresów rocznych kapitalizacji odsetek,

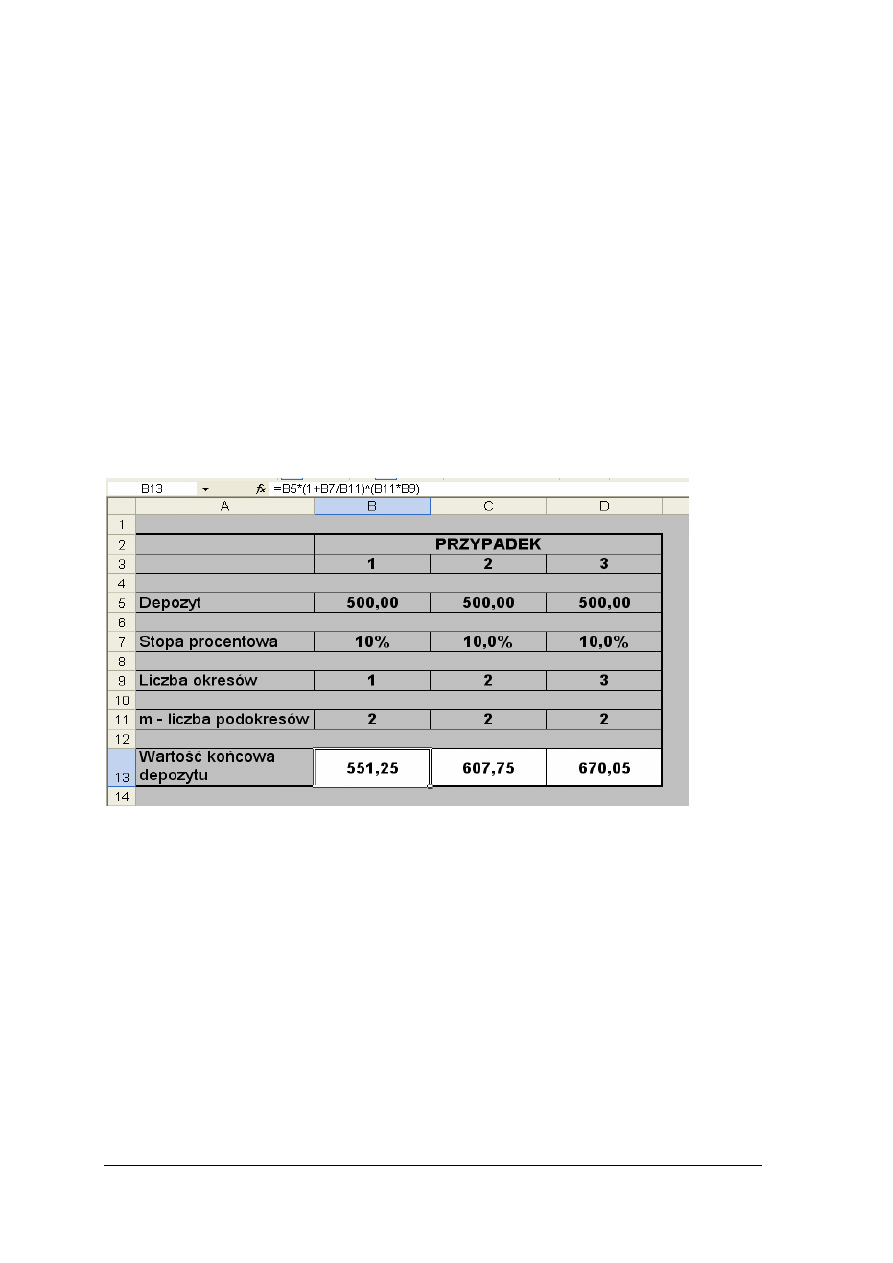

− przy zastosowaniu teorii procentu składanego śródrocznie:

wartość przyszła

roczna stopa proc.

m x n

lokaty

= kapitał początkowy x

(

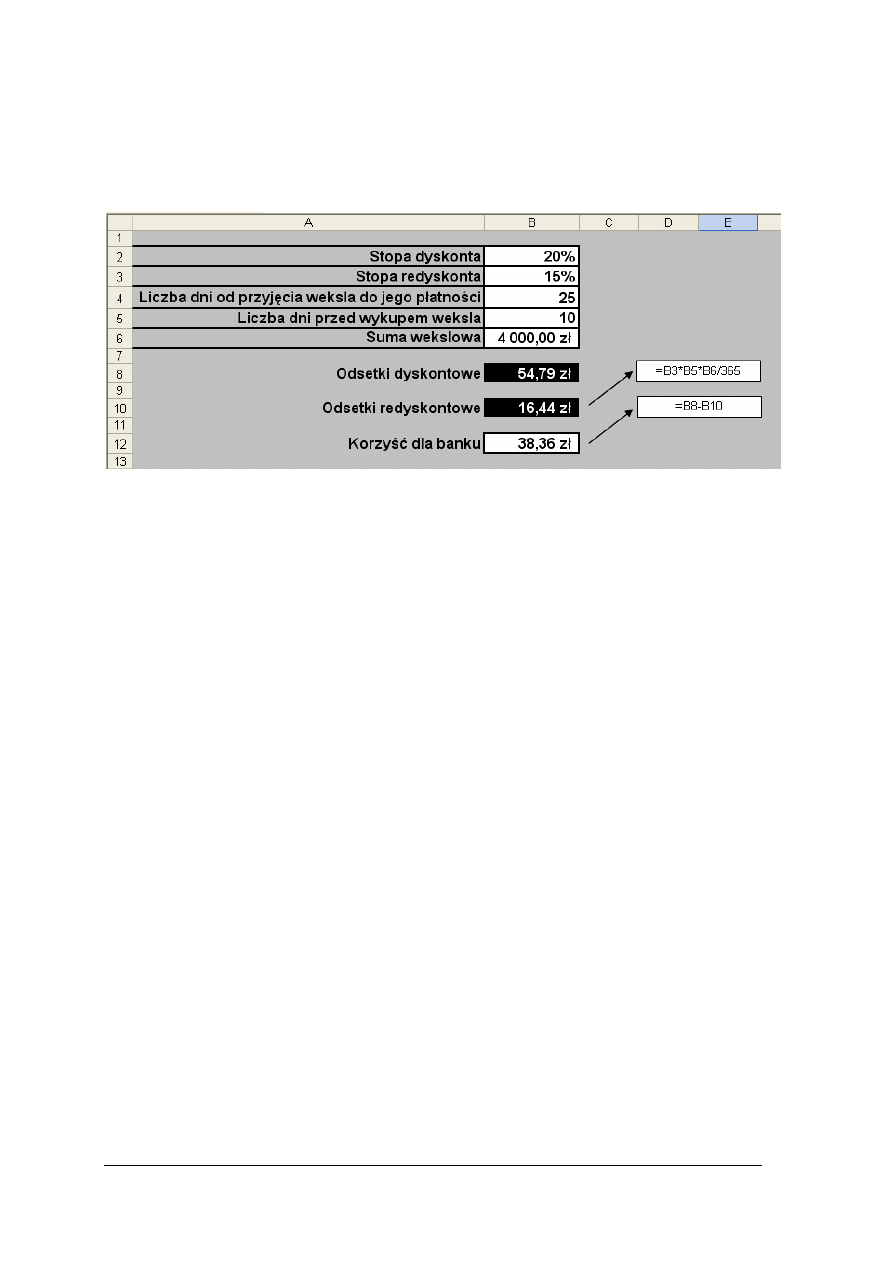

1 +

m

)

gdzie:

m – ilość podokresów kapitalizacji w roku

n – liczba okresów rocznych kapitalizacji odsetek,

Problem wartości kapitału w czasie ma ogromne znaczenie przy podejmowaniu decyzji

finansowych dotyczących działalności przedsiębiorstwa, a także przy wyborze miejsca

inwestowania kapitału.

Przyszłą wartość strumieni pieniężnych obliczamy według wzoru:

i

1

n

0

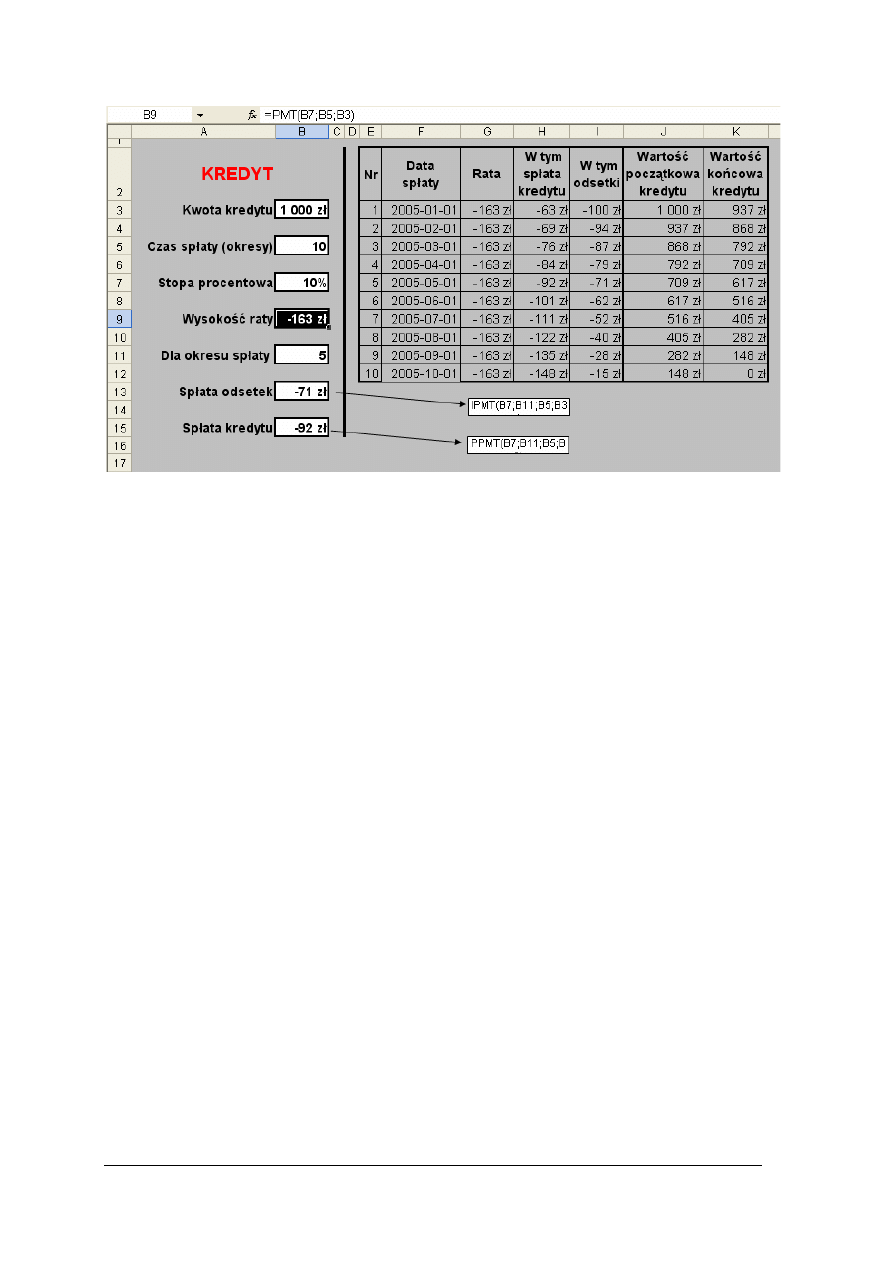

i

i

)

r

1

(

SF

FV

+

=

∑

−

=

gdzie:

FV –wartość przyszła strumieni pieniężnych,

SF – wartość poszczególnych kwot w momencie ich otrzymania (strumień),

r – stopa procentowa (stopa kapitalizacji),

n – liczba okresów kapitalizacji,

i – zmienna sterująca.

W celu uzyskania informacji o obecnej wartości kapitału, którym spodziewamy się

dysponować w przyszłości należy posłużyć się wzorem na dyskonto kapitału:

obecna wartość wartość przyszła kapitału x liczba okresów

kapitału

=

( 1 + stopa dyskontowa )

liczba okresów

Jeżeli chcemy obliczyć wartość obecną strumieni pieniężnych otrzymanych w przyszłości

należy posłużyć się następującym wzorem:

i

n

1

i

i

)

r

1

(

1

SF

PV

+

=

∑

=

gdzie:

PV – wartość obecna kwot otrzymanych w przyszłości,

SF

i

- wartość kwot otrzymanych w momencie ich otrzymania,

n – liczba okresów,

r – stopa dyskontowa,

i – zmienna sterująca.

Ćwiczenia dla tej jednostki szkoleniowej zostały opracowane w taki sposób, by można było

je wykonać w arkuszu kalkulacyjnym Excel.

Będziesz tworzył złożone formuły na obliczanie wartości przyszłej i obecnej kwoty pieniędzy

bądź ich strumieni. Pamiętaj!

−

o stosowaniu nawiasów w celu określenia kolejności wykonywanych działań (tak jak

w matematyce),

−

o nie wstawianiu spacji w formułach.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

28

4.4.2 Pytania sprawdzające

Odpowiadając na pytania, sprawdzisz, czy jesteś przygotowany do wykonania ćwiczeń.

1.

Co to jest pieniądz?

2.

Co oznacza termin procent?

3.

Co oznacza termin stopa procentowa?

4.

Jakie zjawiska mają wpływ na poziom stopy procentowej?

5.

Jaka jest różnica między stopą procentową realna a efektywną?

6.

Jakie znasz rodzaje stopy procentowej ze względu na zmienność w czasie?

7.

Co jest istotą wartości pieniądza w czasie?

8.

Co jest istotą rachunku odsetek?

9.

Co oznacza termin dyskonto?

10.

Jak obliczysz przyszłą wartość pieniądza w czasie?

11.

Jaki zastosujesz wzór do obliczenia przyszłej wartości strumieni pieniężnych?

12.

Jaki zastosujesz wzór do obliczenia obecnej wartości kwot pieniężnych, którymi

spodziewamy się dysponować w przyszłości?

4.4.3 Ćwiczenia

Ćwiczenie 1

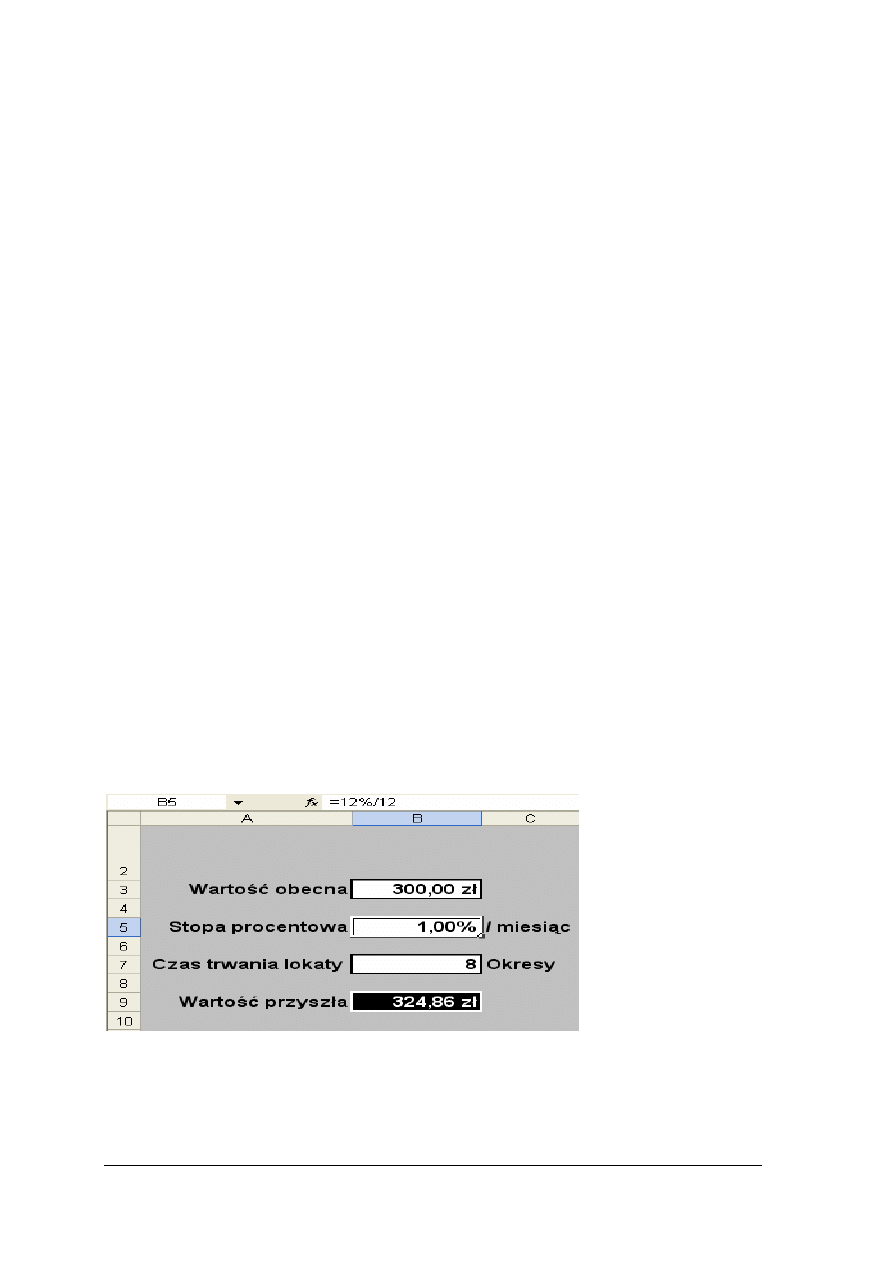

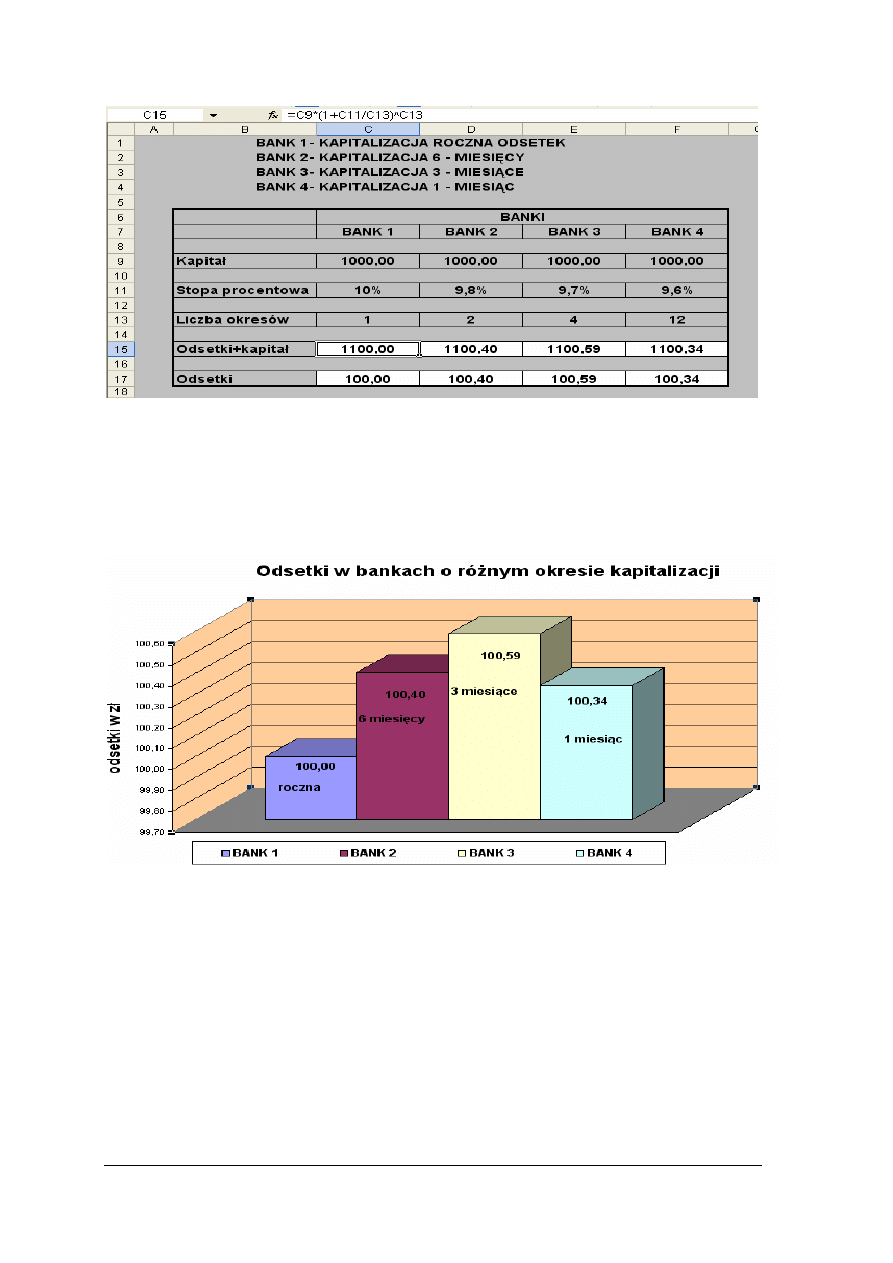

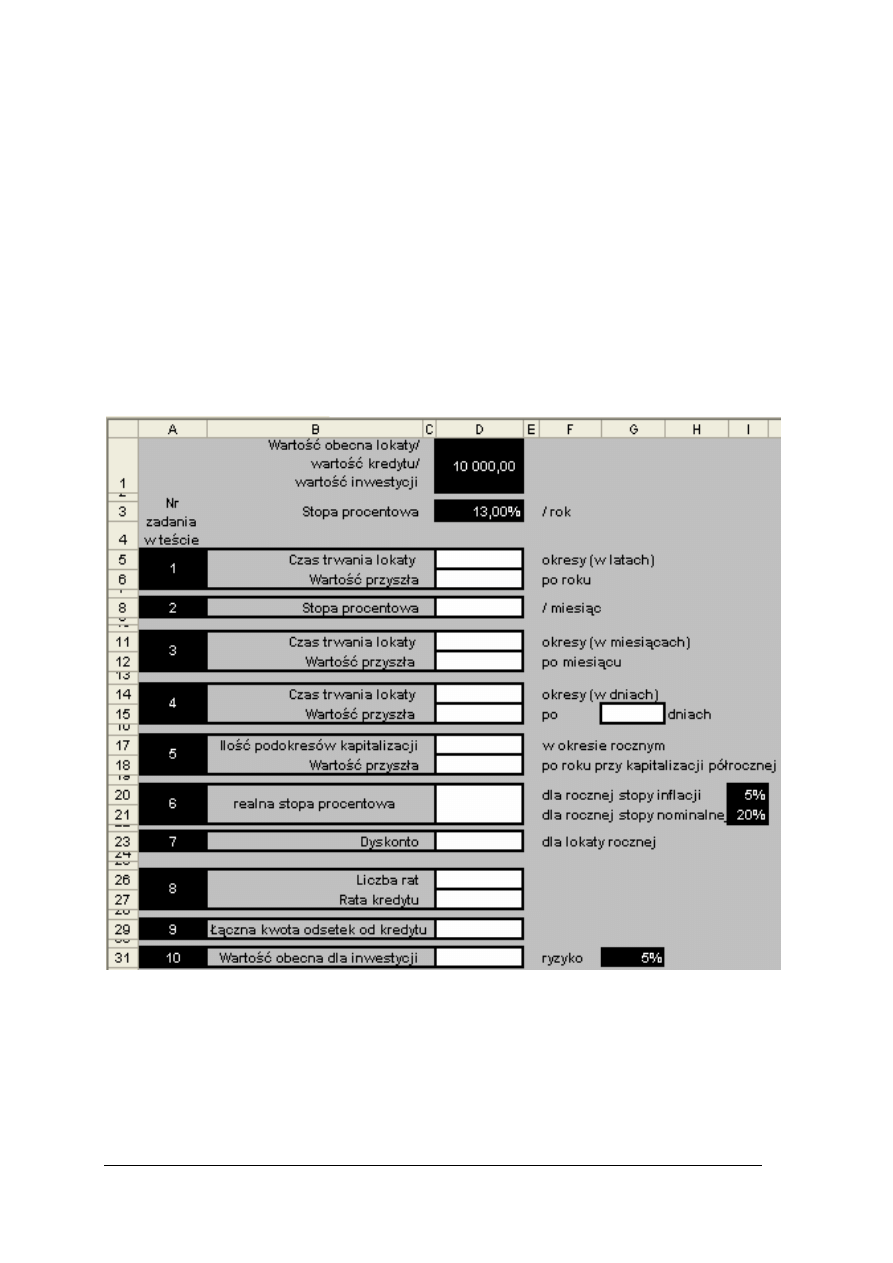

Oblicz w arkuszu kalkulacyjnym <pieniądz_1> w skoroszycie <bank> wartość przyszłą

dla kwoty = 300,00 zł, stopa procentowa = 12% w skali roku, czas trwania lokaty = 8

miesięcy.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

obliczyć za pomocą formuły = 12%/12 oprocentowanie w skali miesiąca,

2)

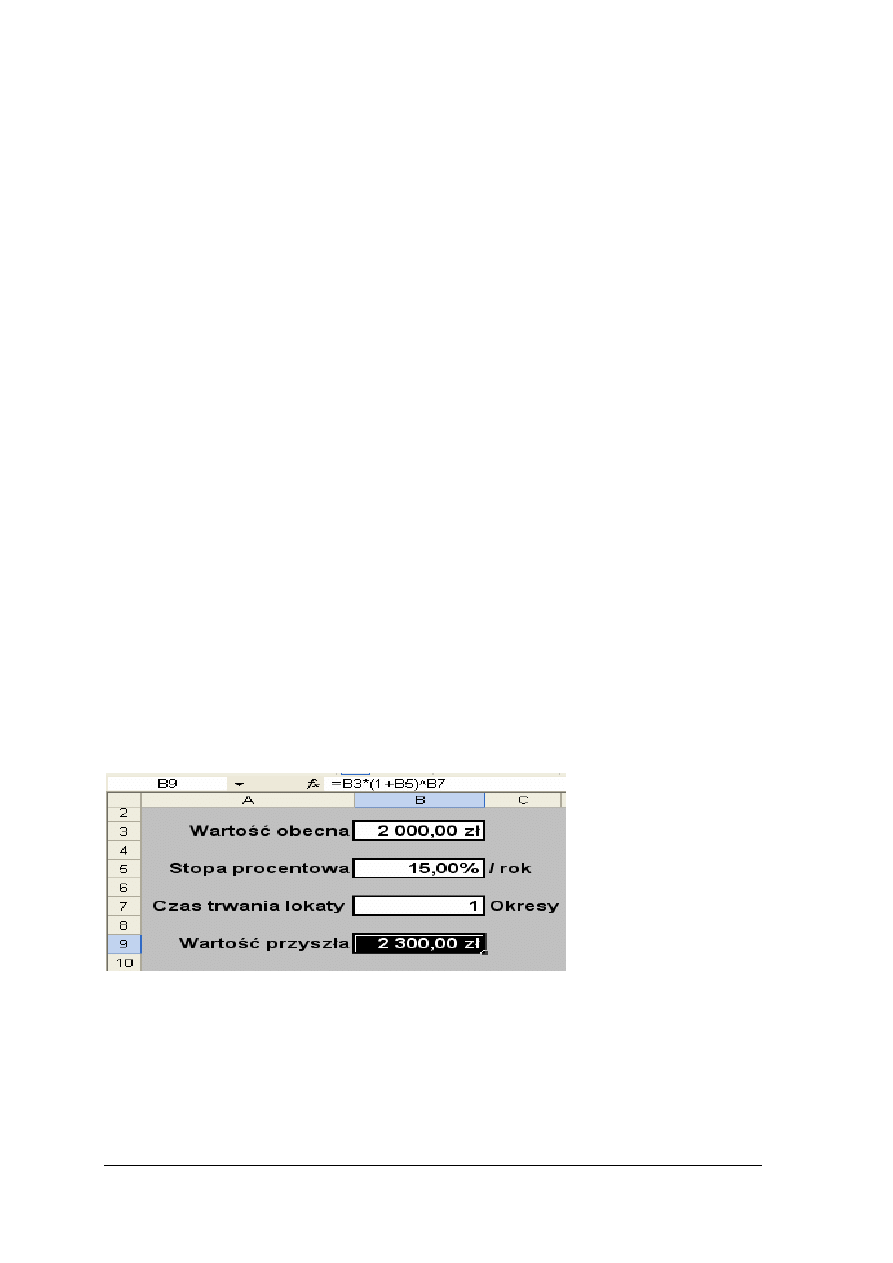

obliczyć za pomocą formuły = B3*(1+B5)^B7 wartość przyszłą w arkuszu, korzystając ze

wzoru:

1.

Wartość przyszła = wartość obecna*(1 + stopa procentowa)

liczba okresów

3)

uzupełnić arkusz wg wzoru (rys.4.4.3.1).

Rys. 4.4.3.1. Wartość przyszła do ćwiczenia 1.

Źródło: opracowanie własne

Wyposażenie stanowiska pracy:

−

kalkulator,

−

komputer z programem Excel.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

29

Ćwiczenie 2

O

blicz przyszłą wartość kwoty 10 000,00 zł za 2 lata, jeżeli stopa procentowa w skali

roku wynosi 14%.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

dokonać obliczeń wykorzystując kalkulator na podstawie wzoru na wartość przeszłą

(patrz ćwiczenie 1),

2)

skontrolować obliczenia w arkuszu <pieniądz_1> w skoroszycie <bank>.

Wyposażenie stanowiska pracy:

−

kalkulator,

−

komputer z programem Excel.

Ćwiczenie 3

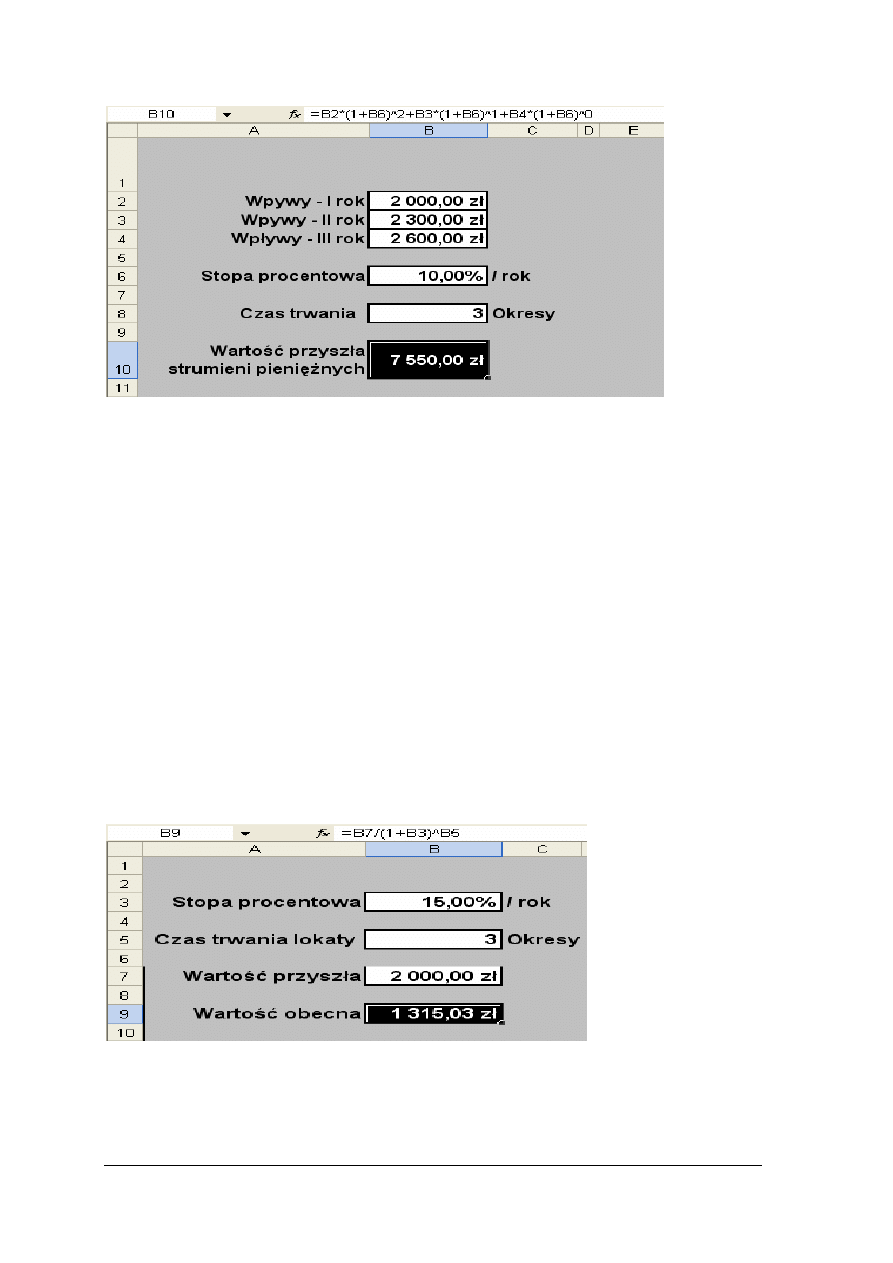

Oblicz w arkuszu kalkulacyjnym <pieniądz_2> w skoroszycie <bank> wartość strumieni

pieniądza na koniec trzeciego roku, które wpłyną do przedsiębiorstwa za jeden rok, za dwa

lata i za trzy lata odpowiednio w wysokościach 2 000,00 zł, 2 300,00 zł i 2 600,00 zł przy

oprocentowaniu rocznym 10%.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zastosować do obliczeń wzór na wartość przyszłą strumieni pieniężnych postaci:

i

1

n

0

i

i

)

r

1

(

SV

FV

+

=

∑

−

=

gdzie:

FV – wartość przyszła strumieni pieniężnych,

SV

i

– wartość poszczególnych kwot w momencie ich otrzymania (strumień),

r – stopa procentowa (stopa kapitalizacji),

n- liczba okresów (kapitalizacji),

i – zmienna sterującą.

2)

zastosować sposób uzupełnienia arkusza:

-

w komórkach: B2, B3, B4 – wstaw wartości strumieni w kolejnych latach,

-

w komórce B3 – wstaw wartość kapitału początkowego lokaty,

-

w komórce B6– wstaw stopę procentową,

-

w komórce B8 – wstaw liczbę okresów,

-

w komórce B10– wstaw formułę =B2*(1+B6)^2 +B3*(1+B6)^1+B4*(1+B6)^0,

wynikającą ze wzoru na wartość przyszłą strumieni pieniężnych.

Uzupełniony arkusz przedstawia rys.4.4.3.2.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

30

Rys.4.4.3.2. Strumienie pieniężne do ćwiczenia 3.

Źródło: opracowanie własne

Wyposażenie stanowiska pracy:

−

kalkulator,

−

komputer z programem Excel.

Ćwiczenie 4

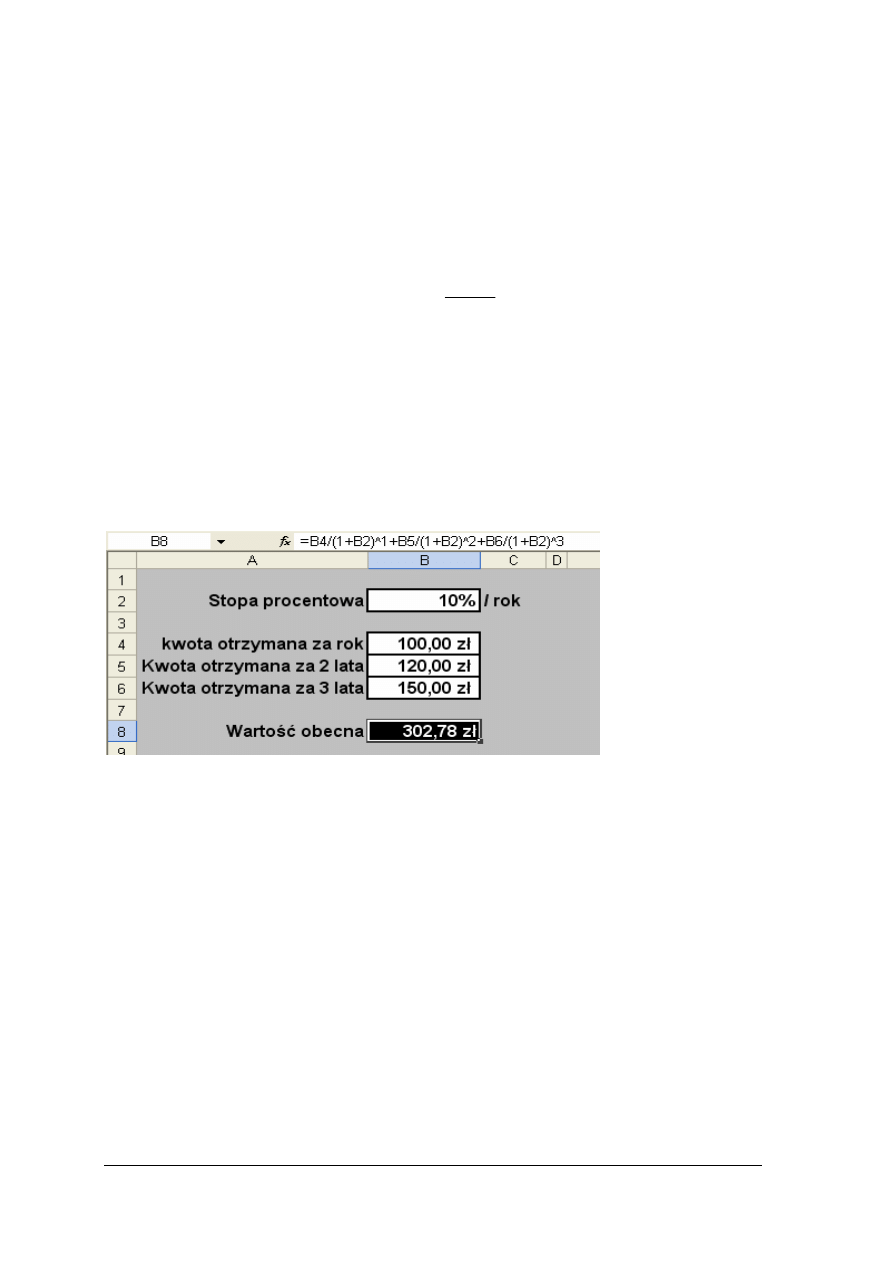

Oblicz w arkuszu kalkulacyjnym <PV_1> w skoroszycie <bank> obecną wartość kwoty

2 000,00 zł, którą otrzymamy za trzy lata; oprocentowanie roczne wynosi 15%; skontroluj

wynik, dokonując obliczeń na podstawie wzoru na wartość obecną środków pieniężnych

(punkt 4.4.1.).

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

uzupełnić arkusz (rys. 4.4.3.3):

1)

w komórce B3 – wstaw stopę procentową,

2)

w komórce B5 – wstaw czas trwania lokaty,

3)

w komórce B7 – wstaw wartość przyszłą lokaty,

4)

w komórce B9 – wstaw formułę na wartość obecną =B7/(1+B3)^B5.

Rys. 4.4.3.3. Wartość obecna do ćwiczenia 4.

Źródło: opracowanie własne

Wyposażenie stanowiska pracy:

−

kalkulator,

−

komputer z programem Excel.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

31

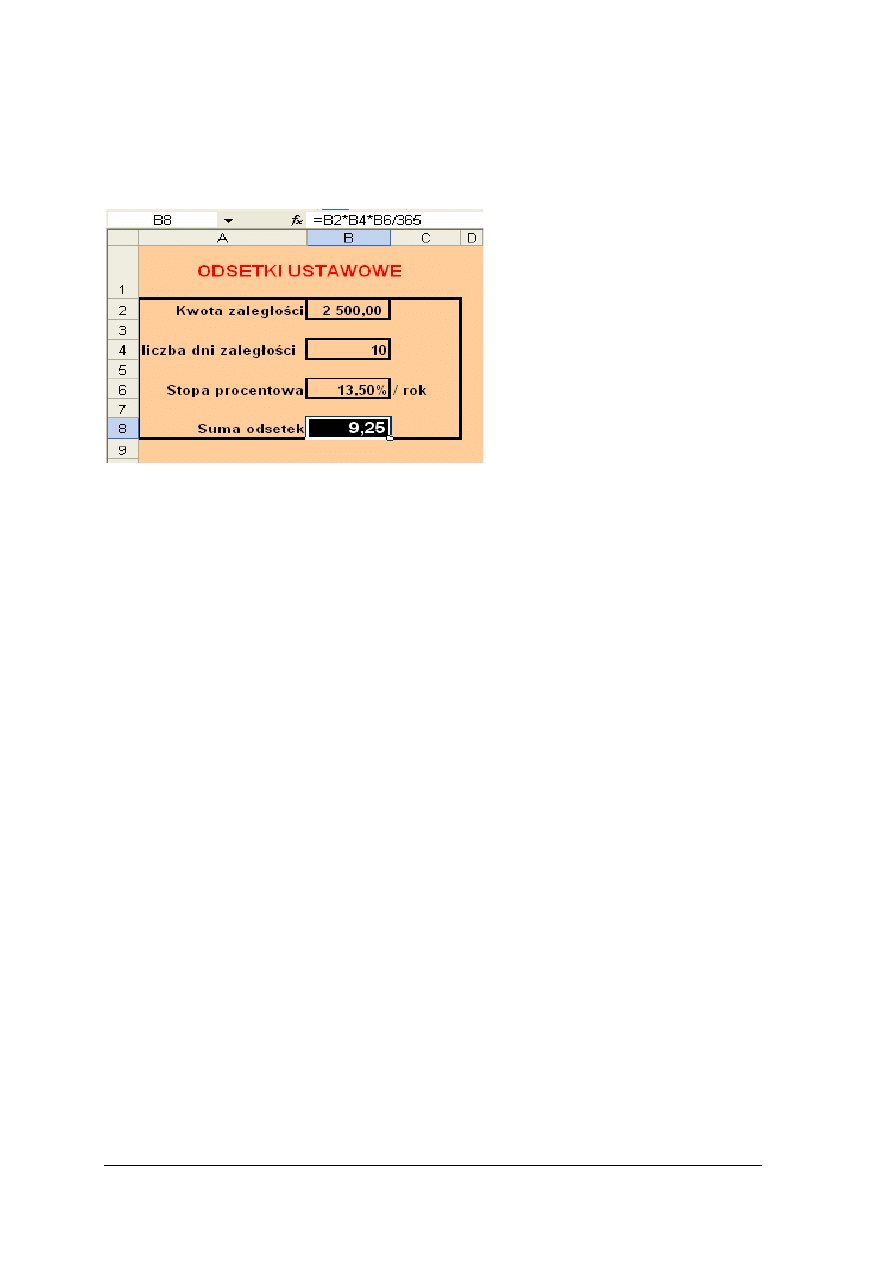

Ćwiczenie 5

Oblicz w arkuszu kalkulacyjnym <PV_2> w skoroszycie <bank> wartość obecną

strumieni pieniężnych: 100,00 zł, 120,00 zł, 150,00 zł, otrzymanych odpowiednio za rok, za

dwa lata , za trzy lata od chwili obecnej, przy oprocentowani rocznym 10%.

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zastosować do obliczeń wzór:

i

n

1

i

i

)

r

1

(

1

SF

PV

+

=

∑

=

gdzie:

PV – wartość obecna kwot otrzymanych w przyszłości,

SFi – wartość kwot otrzymanych w momencie ich otrzymania (w poszczególnych okresach),

n – liczba okresów,

r – stopa dyskontowa,

i – zmienna sterująca.

2)

uzupełnić arkusz (rys.4.4.3.4):

2.

w komórce B2 – wstaw stopę procentową,

3.

w komórce B4, B5, B6 – wstaw kwoty otrzymane za rok, 2 i 3 lata,

4.

w komórce B8 – wstaw formułę =B4/(1+B2)^1+B5/(1+B2)^2+B6/(1+B2)^3,

Rys.4.4.3.4. Strumienie pieniężne do ćwiczenia 5.

Źródło: opracowanie własne

3)

skontrolować otrzymany wynik.

Wyposażenie stanowiska pracy:

−

kalkulator,

−

komputer z programem Excel.

Ćwiczenie 6

Oblicz odsetki od zobowiązań przeterminowanych i przeprowadź negocjacje w sprawie

przyspieszenia wpływu należności od przedsiębiorstwa.

Przedsiębiorstwo ATLAS nie zapłaciło w terminie faktury na kwotę 2 500,00 zł. Termin

opóźnienia wynosi 10 dni, roczna stopa procentowa dla zaległości wynosi 13,5%.

„

Projekt współfinansowany ze środków Europejskiego Funduszu Społecznego”

32

Sposób wykonania ćwiczenia

Aby wykonać ćwiczenie powinieneś:

1)

zastosować do obliczeń wzór na wysokość odsetek za dni (punkt 4.4.1),

2)

uzupełnić arkusz (rys.4.4.3.5.):

Rys. 4.4.3.5. Odsetki ustawowe

Źródło: opracowanie własne

-

w komórce B9 wstaw formułę =(B2*B4*B6)/365,

Wyposażenie stanowiska pracy:

−

komputer z programem Excel.

4.4.4. Sprawdzian postępów

Czy potrafisz:

Tak Nie

1)

zdefiniować pojęcia:

−

pieniądz?

−

procent?

−

stopa procentowa?

−

dyskonto?

−

kapitalizacja?

2)

wyjaśnić istotę zmienności pieniądza w czasie?

3)

wymienić zjawiska wpływające na poziom stopy procentowej?

4)

sklasyfikować rodzaje stóp procentowych?

5)

scharakteryzować rodzaje stóp procentowych?

6)

określić istotę rachunku odsetkowego?

7)

określić istotę rachunku dyskontowego?

8)

obliczyć w arkuszu kalkulacyjnym Excel: wartość obecną i przyszłą

dla określonej kwoty pieniędzy?

9)

obliczyć w arkuszu kalkulacyjnym Excel: wartość obecną i przyszłą

strumieni pieniądza?

10)

obliczyć odsetki od niezapłaconych zobowiązań?

11)

przeprowadzić negocjacje w sprawie przyspieszenia wpływu

należności?

„