„Dochody gminy A

w latach 1995-2000”

SPIS TREŚCI:

Wstęp 4

Rozdział I ZASADY FINANSOWANIA SAMORZĄDU GMINY

Podstawy prawne funkcjonowania samorządu gminy 7

Finanse samorządu terytorialnego jako element finansów publicznych 12

Dochody własne gminy. 28

3.1. Podatki. 32

3.2. Opłaty. 36

3.3. Inne dochody własne. 39

Rozdział II PODATKI GMIN USTALANE I POBIERANE NA MOCY ODRĘBNYCH PRZEPISÓW

Podatek rolny. 41

1.1. Zasady ustalania podatku. 42

Zwolnienia i ulgi podatkowe. 44

2. Podatek leśny. 46

2.1. Podstawa opodatkowania. 47

3. Podatek od nieruchomości. 48

3.1. Zasady ustalania podatku od nieruchomości. 50

3.2. Zwolnienia w podatku od nieruchomości. 53

4. Podatek od środków transportowych. 55

4.1. Zwolnienia w podatku od środków transportowych. 57

Podatek od posiadania psów. 57

Karta podatkowa. 58

Podatek od spadków i darowizn. 60

7.1. Podstawa i stawki podatkowe. 62

Ulgi i zwolnienia podatkowe. 64

Rozdział III DOCHODY Z TYTUŁU PODATKÓW W GMINIE GRABICA

Charakterystyka gminy Grabica. 66

1.1. Kierunki rozwoju gminy Grabica. 68

2. Kształtowania się dochodów gminy Grabica w latach 1994-2000. 69

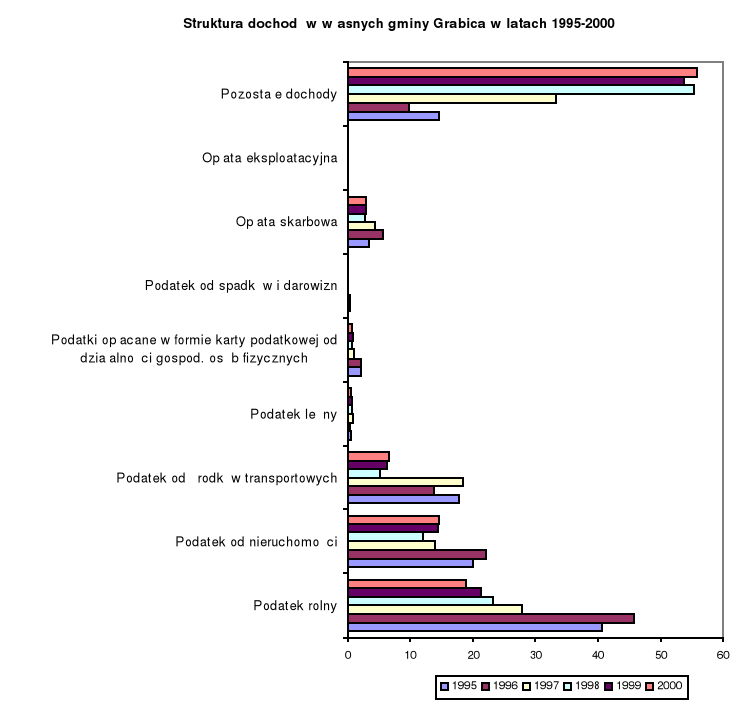

3. Struktura dochodów własnych gminy Grabica w latach 1994-2000. 81

3.1. Podatek rolny. 87

3.2. Podatek leśny. 90

3.3. Podatek od nieruchomości. 91

3.4. Podatek od środków transportowych. 95

Realizacja dochodów Gminy Grabica w porównaniu z planem w latach

1994-2000 100

Zakończenie 105

Spis tablic 107

Spis wykresów 108

Literatura 109

WSTĘP

Konstytucja Rzeczypospolitej Polskiej uznaje samorząd za podstawową formę organizacji lokalnego życia publicznego i jednocześnie stanowi zasadę jednoszczeblowego wzorca jego organizacji - gminę.

Podmiotem samorządu terytorialnego jest społeczność zamieszkała na określonym terytorium, która z mocy obowiązującego prawa zorganizowana jest w związek samorządowy - gminę. Przedmiotem działania samorządu jest wykonywanie zadań publicznych. Państwo nakłada na jednostki samorządu terytorialnego obowiązek (będący jednocześnie uprawnieniem) realizowania zadań administracji państwowej.

Istnienie i rozwój samorządów terytorialnych wymaga mocnych podstaw finansowych. Samorządowe władze bez trwałych dochodów są władzami ułomnymi, a ich działania są mało skuteczne.

Zakres i rozwój zadań gminy wskazuje jednoznacznie na ich lokalny charakter. Zadania własne wychodzą naprzeciw wymogom racjonalizacji wydatków publicznych; władze gminne mają bowiem najlepsze rozpoznanie lokalnych potrzeb, mogą ustalać hierarchię celów, na które wydatkowane są środki oraz mogą nadzorować ich wykorzystanie przez jednostki wytwarzające usługi i działające na rzecz lokalnych zbiorowości. Spełnienie tych oczekiwań jest możliwe pod warunkiem zapewnienia pewnej autonomii finansowej władz samorządowych (gminnych). Wyraża się ona możliwością wyłącznego kształtowania wydatków budżetowych oraz możliwością pozostawania wypracowanych nadwyżek budżetowych na następne lata i przeznaczenie ich na różne cele według własnego uznania.

Dla autonomii finansowej kluczowym problemem pozostaje jednak sposób zasilania finansowego, czyli osiąganie dochodów. Chodzi o rozstrzygnięcie pewnych kwestii, m.in.: jakie rodzaje dochodów, zwłaszcza podatków, są pozostawione do wyłącznej dyspozycji władz samorządowych, czy te dochody są trwałe oraz jaka jest wydajność tych dochodów, a więc jaka część wydatków związana z finansowaniem zadań własnych jest pokrywana z dochodów własnych. Istotny jest również udział władz samorządowych w dochodach (podatkach) władz centralnych i na jakich zasadach partycypacja ta jest oparta oraz sposób w jaki ustalane są kryteria zasilania finansowego w formie dotacji.

Celem pracy jest przedstawienie i charakterystyka dochodów gminy, głównie dochodów z podatków lokalnych, stanowiących podstawowe źródło dochodów, a więc z podatku rolnego, leśnego, podatku od nieruchomości, podatku od środków transportowych, od spadków i darowizn, karty podatkowej, podatku od posiadania psów na przykładzie gminy Grabica. Na wysokość tych podatków gmina ma wpływ regulując niektóre stawki uchwałami podejmowanymi przez Radę Gminy. Prowadząc w związku z tym określoną politykę, gmina kształtuje strukturę swoich dochodów. Analizowany okres obejmuje lata 1995-2000. Całość pracy składa się ze wstępu, trzech rozdziałów oraz zakończenia.

W pracy wykorzystano literaturę przedmiotu oraz dane statystyczne publikowane przez Główny Urząd Statystyczny. Materiały źródłowe pochodzą z publikacji i opracowań gminy udostępnionych w Urzędzie Gminy Grabica. Praca została również napisana na podstawie rozmów przeprowadzonych z przedstawicielami Urzędu Gminy.

Rozdział pierwszy pracy poświęcony jest podstawowej problematyce finansów publicznych, wyjaśnia znaczenie tego pojęcia oraz charakteryzuje finanse samorządu terytorialnego jako element finansów publicznych. Przybliża również pojęcie dochodów własnych gminy.

Rozdział drugi zawiera dokładną charakterystykę tytułów podatkowych z podatku rolnego, leśnego, od środków transportowych, od nieruchomości, od spadków i darowizn, od posiadania psów, z podatku od działalności gospodarczej w formie karty podatkowej oraz dochodów z tytułu opłat, sposoby ustalania i naliczania podatku, jego poboru oraz obowiązujące regulacje prawne.

W rozdziale trzecim, obok ogólnej charakterystyki gminy Grabica, przedstawione zostało kształtowanie się dochodów tej gminy w latach 1995-2000 ze szczegółowym uwzględnieniem funkcjonowania tytułów podatkowych scharakteryzowanych w rozdziale drugim.

Rozdział I ZASADY FINANSOWANIA SAMORZĄDU GMINY

1. Podstawy prawne funkcjonowania samorządu gminy

Istnienie i rozwój samorządów lokalnych wymaga nocnych podstaw finansowych . samorząd władz bez trwałych dochodów są władzami ułomnymi, a ich działania są mało skuteczne. Stworzenie trwałych podstaw finansowych można osiągnąć przez:

Ustalenie udziałów władz samorządowych w dochodach władz państwowych; udziały te muszą być chronione ustawowo, a ich stawki powinny obowiązywać przynajmniej w średnich okresach.

Ustanowienie dodatków do podatków państwowych na powszechnie obowiązujących zasadach, co daje władzom samorządowym pewność dochodów, a jednocześnie nie narusza zasad równości ciężarów podatkowych podmiotów gospodarczych

Oddanie do wyłącznej dyspozycji władz samorządowych pewnych rodzajów podatków, zwanych najczęściej podatkami lokalnymi, które regulowane są przez władze centralne.

Ustalenie kryteriów zasilania finansowego władz samorządowych przez władze państwowe w formie dotacji.

Wyposażenie władz samorządowych w określony majątek, który może być istotnym źródłem zasilania finansowego zbiorowości lokalnych. Chodzi o dwa rodzaje dochodów majątkowych: dochody z praw majątkowych i dochody ze sprzedaży składników majątku związków publicznoprawnych.

Finansowe podstawy działalności władz samorządowych są również uzależnione od możliwości zaciągania pożyczek przez władze samorządowe.

Najważniejsze podstawy prawne gospodarki finansowej gminy zawiera zestaw sześciu ustaw (te ustalone w latach 1990-1993 są wielokrotnie nowelizowane):

ustawa z dnia 8 marca 1990r. o samorządzie terytorialnym, określająca najważniejsze cechy ustroju gmin (od 1 stycznia 1999 tytuł ustawy

w brzmieniu: „ustawa z dnia 8 marca 1990r. o samorządzie gminnym);

ustawa z dnia 17 maja 1990r. o podziale zadań i kompetencji określonych w ustawach szczególnych pomiędzy organy gminy a organy administracji rządowej, nazywana ustawą konstytucyjną i zawierająca wykaz zadań publicznych o charakterze lokalnym, należących do kompetencji gmin;

ustawa z dnia 5 stycznia 1991r. - Prawo budżetowe, określające tryb uchwalania i wykonywania budżetu gminy, obowiązujące przy wykonywaniu budżetu zasady gospodarki finansowej, a także wspólne dla budżetu państwa i budżetu gmin przepisy o dyscyplinie budżetowej;

ustawa z dnia 7 października 1992r. o regionalnych izbach obrachunkowych, ustalająca zasady kontroli gospodarki budżetowej gmin;

ustawa z dnia 10 grudnia 1993r. o finansowaniu gmin, zawierająca wykaz dochodów gmin, zasady obliczania subwencji dla gmin oraz przepisy dotyczące finansowania deficytu budżetowego w gminach, ustawa ta zastąpiła obowiązującą w latach 1991-1993 ustawę z dnia 14 grudnia 1990r. o dochodach gmin i zasadach ich subwencjonowania w latach 1991-1993 oraz o zmianie ustawy o samorządzie terytorialnym.

Od 1 stycznia 1999r. obowiązuje ustawa z dnia 26 listopada 1998r. o dochodach jednostek samorządu terytorialnego w latach 1999-2000. W związku z powyższym traci moc ustawa z dnia 10 grudnia 1993r. o finansowaniu gmin.

6) ustawa z dnia 24 listopada 1995r. o zmianie zakresu zadań niektórych miast oraz o miejskich sferach usług publicznych.

Ustawa z 28 marca 1990 roku o samorządzie terytorialnym rozstrzygnęła fundamentalni sprawy dla ustroju gmin jako jednostek samorządu terytorialnego. Z ustawy wynika, że mieszkańcy gminy tworzą z mocy prawa wspólnotę samorządową. Zaczęto się przy tym posługiwać pojęciem gminy w podwójnym znaczeniu, jako wspólnoty samorządowej oraz odpowiedniego terytorium. Gmina posiada osobowość prawną co jest podstawą jej samodzielności, umożliwia to wchodzenie gmin w stosunki cywilnoprawne. Jej samodzielność podlega ochronie sądowej.

Gmina wykonuje zadania publiczne w imieniu własnym i na własną odpowiedzialność.

Gospodarka finansowa gminy jest jawna. Jej podstawą jest budżet uchwalany corocznie przez radę gminy. Projekt budżetu przygotowuje zarząd, uwzględniając zasady prawa budżetowego i wskazówki rady gminy. Projekt budżetu wraz z informacją o stanie mienia komunalnego i objaśnieniami zarząd przedkłada radzie gminy najpóźniej do 15 listopada roku poprzedzającego rok budżetowy i przesyła projekt do wiadomości regionalnej izbie obrachunkowej. Budżet jest uchwalany do końca roku poprzedzającego rok budżetowy.

Do czasu uchwalenia budżetu przez radę gminy, jednak nie później niż do 31 marca roku budżetowego, podstawą gospodarki budżetowej jest projekt budżetu przedłożony radzie gminy.

Za gospodarkę finansową gminy odpowiada zarząd, który corocznie przedkłada radzie sprawozdanie z wykonania budżetu. Na tej podstawie rada gminy rozpatruje wniosek o udzielenie zarządowi absolutorium.

Oprócz tego do zadań zarządu należy:

- przygotowywanie projektów uchwał rady gminy;

- określenie sposobu wykonywania uchwał;

- gospodarowanie mieniem komunalnym;

- zatrudnianie i zwalnianie kierowników gminnych jednostek organizacyjnych;

- wykonywanie zadań zleconych.

W realizacji zadań własnych gminy zarząd podlega wyłącznie radzie gminy.

Ustawa określa zadania własne gminy i wskazuje, które - na podstawie innych ustaw - mają charakter obowiązkowy.

Gmina dysponuje określonymi ustawowo dochodami własnymi, w tym dochodami z majątku gminy. Może również - w drodze referendum - nakładać podatki na swych mieszkańców. Każdej gminie przysługuje ponadto subwencja ogólna z budżetu państwa, obliczona według jednolitych zobiektywizowanych kryteriów.

Gmina może zaciągać kredyty i pożyczki na pokrycie występującego

w ciągu roku niedoboru budżetu gminy, a także finansowanie wydatków nie znajdujących pokrycia w planowanych dochodach gminy.

Może również emitować papiery wartościowe.

Gmina może wykonywać zadania zlecone z zakresu administracji rządowej. Obowiązek wykonywania takich zadań (a także zadań związanych z wyborami) może być nałożony na gminę wyłącznie na drodze ustawowej. Gmina wykonuje zadania zlecone po zapewnieniu jej środków finansowych z budżetu państwa.

Nadzór nad sprawami budżetowymi i gospodarką finansową gmin sprawują specjalnie w tym celu powołane regionalne izby obrachunkowe. Nadzór jest sprawowany na podstawie kryterium zgodności z prawem. Jedynie w przypadku nadzoru nad wykonywaniem zadań zleconych mogą być również stosowane kryteria celowości, gospodarności i rzetelności. Organy nadzoru mogą interweniować tylko w przypadkach określonych ustawami, a ich rozstrzygnięcia nadzorcze mogą być zaskarżone do sądu administracyjnego.

Zasadnicze z w/w przepisów zostały powtórzone w uchwalonej dnia 17 października 1992r. Ustawie Konstytucyjnej o wzajemnych stosunkach między władzą ustawodawczą i wykonawczą Rzeczypospolitej Polskiej oraz o samorządzie terytorialnym, zwanej Małą Konstytucją.

Ważnym elementem konstrukcji systemu finansowego gmin jest przyznany gminom zakres kompetencji i zadań, do którego muszą być dostosowane wielkości środków publicznych kierowanych do gmin. Adekwatność przyznanych dochodów i rozmiarów zadań publicznych wykonywanych przez gminy jest jedną z najważniejszych gwarancji rzeczywistej samodzielności gmin.

Do zakresu działania gminy należą wszystkie sprawy publiczne

o znaczeniu lokalnym, nie zastrzeżone ustawami na rzecz innych podmiotów. Jest to przyjęta w ustawie o samorządzie terytorialnym koncepcja określenia kompetencji gmin za pomocą tzw. klauzuli domniemania kompetencji (jeśli z ustawy nie wynika, że jest to czyjeś zadanie - jest to zadanie gminy).

W szczególności zadania własne gminy obejmują sprawy ładu przestrzennego, gospodarki terenami i ochrony środowiska; gminnych dróg, ulic, mostów, placów oraz organizacji ruchu drogowego; wodociągów i zaopatrzenia w wodę, kanalizacji, usuwania i oczyszczania ścieków komunalnych, utrzymywania czystości oraz urządzeń sanitarnych, wysypisk i utylizacji odpadów komunalnych, zaopatrzenia w energię elektryczną i cieplną oraz gaz, a także lokalnego transportu zbiorowego. Do zadań gminy należy również pomoc społeczna, oświata, kultura (utrzymanie ośrodków i zakładów opiekuńczych, szkół podstawowych, przedszkoli i innych placówek oświatowo-wychowawczych, bibliotek gminnych i innych placówek upowszechniania kultury, terenów rekreacyjnych i urządzeń sportowych), oraz zapewnienie kobietom w ciąży opieki socjalnej, medycznej i prawnej. Zadania własne gminy obejmują także sprawy z zakresu gminnego budownictwa mieszkaniowego, targowisk i hal targowych, zieleni gminnej i zadrzewień, cmentarzy gminnych, porządku publicznego i ochrony przeciwpożarowej, utrzymania gminnych obiektów i urządzeń użyteczności publicznej oraz obiektów administracyjnych.

Prowadzenie szkół podstawowych było jedynym zadaniem dla którego w 1990r. - gdy uchwalono uchwałę kompetencyjną - ustalono późniejszy termin przejęcia przez gminy. Granicznym terminem był początkowo 1 stycznia 1994r., później przesuwano go, by ostatecznie ustalić datę obligatoryjnego przejęcia szkół na 1 stycznia 1996r.

Gminy miały możliwość wcześniejszego przejęcia szkół i znaczna część gmin z możliwości tej skorzystała. Do końca 1995r. gminy, które przejęły prowadzenie szkół podstawowych otrzymywały na ich utrzymanie oddzielną subwencję oświatową. Sposób naliczania i wysokość subwencji dla poszczególnych gmin (nigdy nie określona żadnym aktem prawnym) były źródłem nieustających konfliktów.

Obecnie subwencja na zadania oświatowe jest rozdzielana między poszczególne gminy według zasad, które obowiązany był ustalić - w formie rozporządzenia - Minister Edukacji Narodowej. Rozporządzenie Ministra Edukacji Narodowej w sprawie algorytmu rozdziału między gminy subwencji na zadania oświatowe zostało podpisane 15 maja 1996r., co oznacza, że podział subwencji na zadania oświatowe w 1996r. dokonany został bez zachowania formy przewidzianej w ustawie.

Ogólna idea zaproponowanego w rozporządzeniu algorytmu jest dość prosta i logiczna. Wyliczenie kwoty subwencji należnej gminie opiera się na określeniu standardowej liczby nauczycieli niezbędnej dla „obsłużenia” uczniów uczęszczających do szkół podstawowych w danej gminie. Standardową liczbę nauczycieli przelicza się na kwotę subwencji ustalając najpierw niezbędny fundusz wynagrodzeń nauczycieli (podstawowym parametrem jest tu przeciętna wysokość wynagrodzenia z pochodnymi, planowana na dany rok podatkowy), a następnie dodając narzut na pozostałe wydatki (płace - z pochodnymi - pracowników nie będących nauczycielami oraz wydatki rzeczowe), ustalany w proporcji do przeliczeniowej (z preferencjami dla szkół wiejskich) liczby uczniów.

Istotną cechą proponowanego algorytmu jest powiązanie przeciętnego wynagrodzenia przyjmowanego do wyliczenia subwencji dla gminy ze strukturą zatrudnienia - im większy jest udział nauczycieli z wyższym wykształceniem i formalnymi kwalifikacjami pedagogicznymi tym wyższe jest przeciętne wynagrodzenie przyjmowane do wyliczenia subwencji. Ma to zachęcić do zatrudniania kwalifikowanych nauczycieli.

W algorytmie wyliczania subwencji uwzględnia się ponadto takie czynniki, jak liczba uczniów w szkołach (klasach) specjalnych, integracyjnych, dla mniejszości narodowych, sportowych oraz w szkołach mistrzostwa sportowego. Dodatkową subwencję otrzymują również gminy zatrudniające doradców metodycznych.

Wśród zadań zleconych gminom na mocy ustaw największe znaczenie mają zadania z zakresu pomocy społecznej (głównie wypłaty zasiłków) oraz zadania z zakresu ewidencji ludności.

Aż do 1993r. zakres zadań i kompetencji wszystkich gmin był identyczny. Przy dużym zróżnicowaniu potencjału poszczególnych gmin nie było to rozwiązanie dobre. Duże gminy uważały, że znaczną część zadań wypełnianych na ich terenie przez administrację rządową (na przykład prowadzenie szkół średnich, placówek ochrony zdrowia, instytucji kultury, domów pomocy społecznej, eksploatacji dróg) mogą wykonywać lepiej, niż wykonuje je administracja rządowa. Istniała jednak obawa, że do przejęcia takich zadań nie jest przygotowana znaczna część gmin mniejszych, o słabszym potencjale ekonomicznym. Stało się oczywiste, że dalsze utrzymywanie zasady jednolitości kompetencji gmin będzie hamowało ważny proces stopniowego rozszerzania zakresu zadań przekazywanych gminom.

Efektem tego myślenia było uchwalenie przez Sejm ustawy z dnia 24 listopada 1995r. o zmianie zakresu zadań niektórych miast oraz o miejskich strefach usług publicznych, tzw. Ustawa miejska. Ustawa obowiązuje od 1 stycznia 1996r.Wprowadziła kilka istotnych zmian, głównie, że: decentralizację usankcjonował parlament w formie ustawy oraz przeważająca większość zadań przekazywana jest miastom jako zadania własne (ma to istotne znaczenie przy ustalaniu wielkości środków finansowych dla tych miast).

W ramach ustaw y przejęciu jako zadania własne miast podlega

szkolnictwo zawodowe i średnie, domy pomocy społecznej, lecznictwo ambulatoryjne i szpitale miejskie, instytucje kulturalne wpisane do rejestru prowadzonego przez wojewodę, zarząd dróg wojewódzkich.

Niezależnie od wymienionych wyżej zadań własnych objęte ustawą miasta zostały zobowiązane do realizacji zadań zleconych z zakresu:

administracji rządowej, realizowanych przez rejonowe organy administracji rządowej;

organizacji ruchu drogowego, budowy i modernizacji dróg, realizowanych przez Ministerstwo Transportu i Gospodarki Morskiej;

ochrony dóbr kultury realizowanych przez wojewódzkich konserwatorów zabytków;

inspekcji sanitarnej, realizowanych przez państwowych terenowych inspektorów sanitarnych;

ochrony przeciwpożarowej, należącej do państwowej straży pożarnej (dotyczy niewielkiego zakresu zadań).

Wymienione wyżej zadania mogą być także w całości przekazywane do realizacji miejskim strefom usług publicznych. Strefę usług publicznych może utworzyć miasto wojewódzkie (nie objęte pierwszą częścią ustawy) oraz związane z nim gminy. Należy jednak podkreślić, że strefy mogą przejmować wymienione wyżej zadania wyłącznie jako zadania zlecone. Ma to istotne znaczenie ze względu na odmienny sposób finansowania zadań.

Gminom wykonującym (na mocy ustaw lub porozumień z organami administracji rządowej) zadania należące do zakresu zadań i kompetencji administracji rządowej przyznawane są dotacje na zadania zlecone. Nie istnieje ogólna ścisła reguła wyznaczania wielkości tych dotacji.

W ustawie o finansowaniu gmin zawarto jedynie bardzo ogólne stwierdzenie, że „kwoty dotacji celowych... ustala się według zasad przyjętych do określania odpowiednich wydatków w budżecie państwa”. Nieprecyzyjne określenie zasad dotowania zadań zleconych (szczególnie widoczne w przypadku zadań zleconych na mocy ustaw, a więc zadań, które w ogóle nie są wykonywane przez jednostki administracji rządowej) jest źródłem wielu konfliktów między gminami, a wojewodami, którzy są tym ogniwem administracji rządowej, które odpowiada za nadzór nad realizacją zadań zleconych. W ocenie gmin koszty wykonania zadań zleconych są większe niż kwoty dotacji otrzymywanych na ten cel.

Natomiast gminy przejmujące zadania jako własne otrzymały dodatkowe środki przez powiększenie udziału w podatku dochodowym od osób fizycznych. Te dodatkowe dochody wylicza się jako iloczyn wskaźnika udziału w podatku dochodowym od osób fizycznych oraz ogólnej kwoty należnego podatku dochodowego od osób fizycznych w kraju w roku obliczeniowym.

Kwota udziału gminy we wpływach z podatku dochodowego od osób fizycznych wyliczona przez przemnożenie wyliczonego udziału przez kwotę należnego podatku dochodowego od osób fizycznych w kraju w roku obliczeniowym podlega przekazaniu przez Ministra Finansów z centralnego rachunku bieżącego budżetu państwa na rachunki budżetów gmin w terminie do 10-ego każdego miesiąca następującego po miesiącu, w którym podatek wpłynął na rachunek Urzędu Skarbowego. Z kolei dotacje na przejęte przez miasta zadania zlecone (dotyczy to również zadań przejętych przez utworzone miejskie strefy usług publicznych) ustala się stosując zasady przyjęte przy kalkulacji środków finansowych dla tego typu zadań finansowanych z budżetu państwa (tzn. w przeliczeniu na etaty kalkulacyjne).

W rozumieniu ustawy o finansowaniu gmin dodatkowe udziały w podatku dochodowym od osób fizycznych (stanowiące jedną z największych pozycji w łącznym zestawieniu dochodów gmin) są kwalifikowane jako „inne wpływy należne gminom na podstawie odrębnych przepisów”.

Ustawa o finansowaniu gmin dopuszcza również udzielenie gminom na ich zadania własne dotacji. Przyznawanie tych dotacji jest jednak mocno ograniczone. Powodem, dla którego wprowadzono ścisłe przepisy dotyczące dotowania zadań własnych, była chęć uniknięcia sytuacji, w której dochody gmin są w istotnej części uzależnione od arbitralnych decyzji o przyznaniu dotacji. Ustawa zezwala jedynie na udzielanie dotacji na inwestycje realizowane przez gminy i stanowiące ich zadania własne oraz zadania z zakresu pomocy społecznej, określone w odrębnych przepisach i wypłaty dodatków mieszkaniowych (określonych w odrębnych przepisach). Z budżetu państwa mogą być udzielane gminie dotacje celowe na usuwanie bezpośrednich zagrożeń dla bezpieczeństwa i porządku publicznego (ta dotacja została wprowadzona z dniem 1 stycznia 1999).

W 2000r. dotacje do zadań własnych stanowiły około 2,17% wszystkich dochodów gminy. W przeważającej części były to dotacje przyznawane gminom realizującym duże inwestycje z zakresu infrastruktury komunalnej (oczyszczanie ścieków, wodociągi). Gminy otrzymywały (i nadal otrzymują) dotacje na pokrycie części kosztów uzbrojenia terenów pod zabudowę mieszkaniową.

Subwencja ogólna jest jednym z podstawowych narzędzi redystrybucji dochodów władz centralnych do władz samorządowych. Zasady ustalania subwencji ogólnej uwzględniają zobiektywizowane kryteria zasilania finansowego; po raz pierwszy wyraźnie określono je w ustawie z 10 grudnia 1993r. o finansowaniu gmin.

Subwencja ogólna jest świadczeniem przysługującym wszystkim gminom. Spełnia ona dwie podstawowe funkcje:

pozwala uzupełnić łączną kwotę dochodów gmin do poziomu umożliwiającego sfinansowanie przypisanych gminom zadań;

jest instrumentem wyrównywania dysproporcji w dochodach gmin.

Subwencje ogólne są jedynymi rodzajami wydatków budżetu państwa, w stosunku do których nie obowiązuje niezwykle istotny przepis art.13 Prawa budżetowego, zgodnie z którym „zamieszczanie w budżecie państwa dochodów z określonych źródeł lub wydatków na określone cele nie stanowi podstawy roszczeń bądź zobowiązań prawnych państwa wobec osób trzecich ani roszczeń tych osób wobec państwa”. Gminy mają zatem prawo dochodzenia na drodze sądowej roszczeń związanych, np. ze złym ustaleniem wysokości subwencji lub jej nieterminowym przekazaniem.

Łączna kwota subwencji ogólnych przyznawanych gminom w danym roku budżetowym jest nie mniejsza niż 7,5% planowanych dochodów budżetu państwa i jest powiększona o kwotę wpłat gmin dysponujących najwyższymi dochodami. Podział tej kwoty między gminy dokonywany jest na podstawie ścisłego algorytmu ustalonego w ustawie o finansowaniu gmin.

Z ogólnej kwoty subwencji wyłącza się pulę na subwencje na zadania oświatowe (pula ta nie może być mniejsza niż 6,6% planowanych dochodów budżetu państwa), pozostałą kwotę subwencji dzieli się na rezerwę subwencji, którą dysponuje Minister Finansów w porozumieniu z ogólnopolską reprezentacją gmin, na tak zwaną subwencję wyrównawczą dla gmin o najniższym poziomie podstawowych dochodów podatkowych.

Pozostałą część subwencji dzieli się pomiędzy gminy proporcjonalnie do tzw. przeliczeniowej liczby mieszkańców.

W strukturze subwencji dominuje oczywiście subwencja na zadania oświatowe, pochłaniająca około 88% łącznej kwoty subwencji ogólnej. Subwencja wyrównawcza stanowiła w 2000r. około 5,35% subwencji, subwencja rozdzielana w relacji do przeliczeniowej liczby mieszkańców - około 4,6%; 0,1% przeznaczono na rezerwę subwencji. Subwencja wyrównawcza ma dla niektórych gmin znaczenie większe, niż wskazywałyby na to proporcje podziału. Wynika to stąd, że subwencja wyrównawcza trafia przede wszystkim do gmin mniejszych, słabszych ekonomicznie i w ich dochodach jest ona pozycją bardzo istotną.

W ostatnich latach w Polsce nastąpiło wyraźne umocnienie finansowych podstaw działalności władz gminnych. Zdecydowana większość dochodów opiera się na ustawowo określonych podatkach oddanych do wyłącznej dyspozycji władz gminnych. Również udział w podatkach centralnych jest zagwarantowany ustawowo, chociaż stopa (procent) udziału może się zmieniać na podstawie ustawy budżetowej. Wielkość udziału w dochodach z podatków centralnych jest także sprawą polityczną w tym sensie, że jest probierzem intencji władz centralnych - czy i na ile wykazują one wolę przekazania części funduszy i zadań władzom gminnym.

2. FINANSE SAMORZĄDU TERYTORIALNEGO JAKO ELEMENT FINANSÓW PUBLICZNYCH

Finanse publiczne obejmują poza budżetem państwa przede wszystkim budżety samorządu terytorialnego. Obejmowanie budżetów samorządowych finansami publicznymi uzasadnione jest tym, że podmiotem gospodarki budżetowej jest w tym przypadku wyodrębniony związek publiczno-prawny, obejmujący z mocy prawa społeczność danego terenu, powołany do samodzielnego wykonywania nałożonych na niego zadań, który zostaje wyposażony w materialne środki umożliwiające mu realizację tych zadań.

Budżet samorządowy jako instytucja finansowa działa na identycznych lub zbliżonych zasadach jak budżet państwa. Budżet samorządowy jest planem dochodów i wydatków samorządowych sporządzanym na rok. Jego planowanie, realizacja i kontrola podlegają podobnym rygorom, jak procedura budżetu państwa. Jednolite rozwiązania prawne i organizacyjne dotyczące podstaw gospodarki finansowej władz samorządowych i władz państwowych są niekiedy poddawane dyskusji. Formułowane są poglądy, iż ustrój finansowy samorządu powinien być uregulowany odrębnie. Ze względu na specyfikę działalności władz samorządowych, wyrażającą się m.in. stosunkowo ścisłą kontrolą ze strony obywateli (społeczności lokalnych) działalności egzekutywy finansowej władze wykonawcze powinny mieć znacznie większy zakres swobody w gospodarowaniu środkami finansowymi. Tzn. ograniczenia prawne w dysponowaniu środkami finansowymi na szczeblu samorządowym powinny być znacznie łagodniejsze. Gospodarka budżetowa władz samorządowych podlega pewnemu nadzorowi ze strony organów państwowych, przede wszystkim co do legalności działania władz. Władze państwowe mają też pełne uprawnienia do kontroli wykorzystania środków pieniężnych przez władze samorządowe w przypadku zadań zleconych władzom lokalnym, wiążących się z przekazywaniem środków państwowych.

Samorząd terytorialny w Polsce istniał w okresie przedwojennym i w nieco zmienionej postaci bezpośrednio po wojnie. W 1950 r. samorząd ten został zastąpiony systemem rad narodowych, wzorowanym na rozwiązaniach radzieckich, który przetrwał do momentu reaktywowania samorządu w 1990r.

Z systemem rad narodowych związany był odmienny od samorządowego mechanizm ekonomiczno-finansowy. Mechanizm ten uwzględniał zasady ustrojowe państwa socjalistycznego, m.in.: zasadę jednolitego systemu władzy i administracji państwowej w połączeniu z zasadą centralizmu demokratycznego oraz zasadę jednolitej własności mienia ogólnonarodowego.

Terenowymi organami władzy państwowej były rady narodowe poszczególnych stopni, której od ich reformy przeprowadzonej w latach 1972-1973 przypisywano podwójną funkcję - organów władzy państwowej

i samorządu terytorialnego. Organy administracji terenowej przybierały w ciągu czterdziestoletniego okresu różne formy organizacyjne. Pełniły one podwójną rolę: organu wykonawczego i zarządzającego danej rady narodowej oraz organu wykonującego zadania wyłączone z własnej działalności rad narodowych.

Przy konstruowaniu systemu finansowego państwa, a więc i systemu finansowego organów terenowych uwzględniono w pełni zasady ustrojowe państwa socjalistycznego. Znalazły one wyraz między innymi w konstrukcji budżetu państwa jako budżetu zbiorczego.

Budżety zbiorcze występowały w Polsce od reformy systemu budżetowego w 1951r. Charakter zbiorczy miał budżet państwa, budżety wojewódzkie i budżety dużych miast podzielonych na dzielnice. Budżet zbiorczy uchwalony przez parlament (rady wojewódzkie lub miejskie) był instrumentem oddziaływania organów wyższego stopnia na gospodarkę budżetową organów niższego stopnia. Był on też wykorzystywany przez organy centralne i wojewódzkie zarówno dla ustalenia zapotrzebowania finansowego organów terenowych niższego stopnia, jak i dla pokrycia tego zapotrzebowania.

Samorząd terytorialny jako model organizacyjno-ustrojowy funkcjonowania jednostek (wspólnot) lokalnych istnieje w Polsce od 1990r. wyłącznie na szczeblu gminnym. Gminom została przyznana określona niezależność od państwa, a atrybutami tej niezależności są przede wszystkim:

osobowość prawna;

możliwość wyłaniania przez społeczność lokalną w demokratycznych wyborach władzy lokalnej (własnej reprezentacji);

prawo do własnego majątku (majątku komunalnego);

własne kompetencje, odrębne od kompetencji rządowych;

względnie niezależna gospodarka finansowa oparta na własnych źródłach dochodów.

Przywrócono radom gminnym wyłącznie samorządowy charakter i tym samym przestano je równocześnie traktować jako terenowe organy jednolitej władzy państwowej.

Reaktywowanie w 1990r. samorządowych gmin było jedną z najważniejszych reform ustrojowych przeprowadzonych w Polsce na przełomie 1989r. Poprzedzone było jednak kilkuletnim okresem dyskusji nad jego koncepcją. Rozpatrywano z jednej strony możliwość powrotu do koncepcji samorządu występującego w Polsce międzywojennej, który był zbliżony do modelu społeczno-ekonomicznego samorządu, oraz z drugiej strony - możliwość adaptacji jednego z systemów występujących w krajach zachodnich, opartego na wzorcu etatystyczno-technokratycznym. Rozstrzygnięcie tego problemu okazało się w warunkach Polski niezwykle trudne. Nie ma bowiem możliwości przywrócenia we współczesnym państwie, o rozwiniętych funkcjach ekonomicznym i socjalnych tradycyjnego modelu samorządu terytorialnego o stosunkowo wąskim zakresie zadań. Stałoby to bowiem na przeszkodzie szerokiemu udziałowi samorządu w realizacji funkcji państwa, co nie mogłoby sprzyjać poprawie zaspokojenia podstawowych potrzeb bytowych i socjalnych ludności w sferze zastrzeżonej dla administracji państwowej. Nie odpowiadałoby to zresztą również aspiracjom społeczności lokalnej do stanowienia we własnym zakresie o zaspokojeniu tych potrzeb.

Samorząd terytorialny w Polsce zaczął się odradzać w warunkach recesji gospodarczej, przy niskim poziomie wskaźników charakteryzujących wzrost gospodarczy. W miastach i na wsi niezbędne było i jest nadal zarówno powstrzymywanie dekapitalizacji infrastruktury technicznej i społecznej i przywrócenie jej zdolności wytwórczej, jak i dalszy jej rozwój. Pokrycie związanego z tym zapotrzebowania finansowego wymaga wyposażenia samorządów terytorialnych nie tylko w wydajnie źródła dochodów własnych, lecz także w udziały w dochodach budżetu państwa i ewentualne dotacje z tego budżetu. Wiąże się to z koniecznością odpowiedniego ograniczenia dochodów i zwiększenia wydatków budżetu państwa, co jest bardzo trudne w warunkach jego wysokiego deficytu. I wreszcie rozwój samorządu terytorialnego w Polsce następuje obecnie w specyficznych warunkach transformacji gospodarczej

w kierunku rozwoju rynkowych mechanizmów regulacji działalności gospodarczej. Reforma ta niewątpliwie wpływa na działalność gmin, które są integralną częścią systemu społeczno-gospodarczego kraju.

Dużym utrudnieniem w zwiększeniu kompetencji samorządu terytorialnego było ograniczenie reformy samorządu terytorialnego do poziomu gmin. W praktyce uniemożliwiało to decentralizację tych zadań i uprawnień, które mogą i powinny być realizowane na szczeblu ponadgminnym (prowadzenie szpitali ogólnych, szkół ponadpodstawowych, itp.).

Prace nad koncepcją powiatu samorządowego trwały kilka lat.

Zmiany w działaniu samorządu terytorialnego oraz funkcjonowaniu terenowej administracji rządowej kształtuje nowy system regulacji ustawowych uchwalony w 1998 roku. Reforma ustrojowa państwa, która weszła w życie z dniem 1 stycznia 1999r. dokonała zasadniczych zmian w organizacji wewnętrznej państwa oraz systemie samorządu terytorialnego i administracji rządowej.

Miejsce dwustopniowego podziału terytorialnego państwa zajął system trójszczeblowy, obejmujący samorządowe gminy i powiaty oraz województwa, które mają charakter zarówno samorządowy jak i rządowy. Reforma nie dokonała zasadniczych zmian w charakterze gmin, jako podstawowych wspólnot samorządowych oraz sposobie zarządzania nimi. Dotychczasowe zadania i kompetencje gmin zostały poszerzone przez przekazanie części kompetencji wojewodów. W wyniku reformy ukształtowano natomiast powiaty, jako nowe struktury o charakterze lokalnej wspólnoty samorządowej i uprawnieniach podmiotu prawnego, do zadań których należy wykonywanie zadań publicznych o charakterze przekraczającym możliwości działania gmin. Nowa sytuacja stworzona została również w przypadku województw, których liczbę ustalono ostatecznie na 16. Obok dotychczasowego charakteru rządowego uzyskały one dodatkowo status regionalnej wspólnoty samorządowej. Należy podkreślić, że powiaty i województwa - jako ponadgminne jednostki samorządu terytorialnego nie mają uprawnień nadrzędnych i nadzorczych wobec gminy.

Ustrojową podstawę dla działania systemu samorządu terytorialnego i terenowej administracji rządowej w Polsce po reformie 1998r. tworzą normy konstytucyjne RP z dnia 2 kwietnia 1997r.

Zmiany w systemie samorządu terytorialnego mają niewątpliwie charakter pozytywny. Gmina jako podstawowa jednostka samorządu terytorialnego uzyskała samodzielność finansową, wyrażającą się zwłaszcza oddaniem części dochodów gminy do wyłącznej jej dyspozycji oraz samodzielność władz gminnych w sprawach budżetowych. Określono zadania i zakres działania gmin, podstawowe rodzaje dochodów oraz prawo do ustalania przez gminy stawek podatkowych, w niektórych podatkach.

3. DOCHODY WŁASNE GMIN

Pojęcie dochodów własnych spotykamy w Małej Konstytucji, która stanowi, że: „Dochodami jednostek samorządu terytorialnego są dochody własne tych jednostek, subwencje i dotacje”. W ujęciu tym dochodami własnymi byłyby te dochody, które nie są subwencjami i dotacjami, a więc zarówno podatki i opłaty, jak i udziały w podatkach niepaństwowych, wpływy ze sprzedaży i dzierżawy obiektów majątku samorządowego, wpływy z dywidend i innych dochodów kapitałowych, kredyty, itd.

Za dochody własne uważa się powszechnie takie wpływy, w których kształtowaniu gmina ma szczególne uprawnienia (w drodze regulacji prawnych) lub które pochodzą ze źródeł będących własnością gminy.

Szczegółowa klasyfikacja dochodów gmin zawarta jest w Ustawie

o finansowaniu gmin.

TABELA 1. Dochody gmin

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

i jednostek organizacyjnych nie posiadających osobowości prawnej, mających siedzibę na terenie gminy |

|

|

|

|

|

|

|

|

|

|

|

|

|

Źródło: Opracowanie własne na podstawie ustawy o finansowaniu gmin.

Zasadniczo w strukturze dochodów gmin wyróżnia się trzy grupy dochodów:

dochody własne, do których zalicza się podatki o charakterze lokalnym, opłatę skarbową, dochody z majątku gminy, spadki, zapisy i darowizny na rzecz gminy, a także inne dochody przyznane gminom na mocy odrębnych przepisów;

udziały w podatkach stanowiących dochód budżetu państwa;

dotacje i subwencje z budżetu państwa i państwowych funduszy celowych.

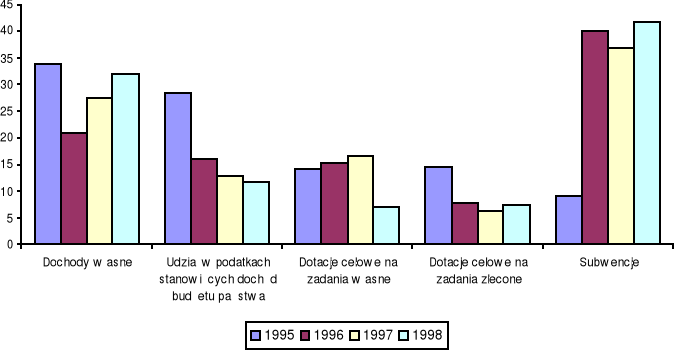

Struktura dochodów gmin w podziale na wymienione wyżej trzy kategorie dochodów przedstawia się (według danych za rok 1997) następująco:

Dochody ogółem 100,0%

z tego:

- dochody własne 31,0%

- udziały w podatkach 9,0%

- subwencje i dotacje 60,0%

Zwraca uwagę stosunkowo niski udział dochodów własnych, a więc tych dochodów, które w pełni podlegają kompetencji gmin i które w większości przypadków są pobierane bezpośrednio przez urzędy gmin. Uzasadnieniem takiego stanu rzeczy jest niski potencjał dochodowy gmin wiejskich. Zapewnienie wszystkim gminom środków finansowych niezbędnych do wykonania nałożonych na nie zadań wymaga więc zasilenia gmin znacznymi środkami pochodzącymi ze źródeł innych niż dochody własne.

Przyczyną małych możliwości dochodowych gmin wiejskich bywa wyłączenie większości rolników indywidualnych spod powszechnego systemu opodatkowania dochodów osobistych, koncentracja dochodów

z najważniejszych podatków stanowiących dochody gmin (podatek od nieruchomości, podatek od środków transportowych) w gminach miejskich oraz zła sytuacja finansowa większości państwowych gospodarstw rolnych.

W ogólnej kwocie dochodów własnych gmin podatki stanowią około

43,0%, opłata skarbowa - około 3,0%, pozostałe dochody 54,0%.

PODATKI

Przegląd dochodów podatkowych rozpocznie podatek rolny, który

ma istotne znaczenie w gminach wiejskich.

Podatek rolny w swej zasadniczej postaci funkcjonuje od roku 1985 na podstawie ustawy z 15 listopada 1984r. o podatku rolnym. Podatek obciąża osoby fizyczne i prawne, które są właścicielami gospodarstw rolnych o obszarze przekraczającym 1 hektar fizyczny lub przeliczeniowy. Osoby będące właścicielami ziemi o powierzchni nie przekraczającej 1 hektara płacą podatek od nieruchomości.

Przedmiotem opodatkowania są użytki rolne, lasy i grunty leśne, grunty pod stawami i zabudowaniami związane z prowadzeniem gospodarstwa rolnego.

Zobowiązanie podatkowe powstaje bowiem bez względu na to, czy właściciel wykorzystuje użytki rolne, grunty itp., a więc bez względu na to, czy z tytułu własności ziemi osiąga dochody, czy też nie.

Wysokość płaconego podatku uzależniona jest od siły dochodowej (podatkowej) ziemi, którą określa się przez stosowanie tzw. hektarów przeliczeniowych, które powstają przez pomnożenie hektarów fizycznych przez różne parametry jakościowe ziemi, takie jak: klasa gruntu, warunki ekonomiczne i produkcyjno-klimatyczne, rodzaje użytków rolnych. Przy obliczaniu wysokości podatku tworzy się okręgi podatkowe, które uwzględniają zróżnicowane położenia gospodarstw i jego wpływ na siłę dochodową gospodarstwa.

Stawka podatku jest oparta na średniej cenie skupu 1 kwintala żyta, ogłaszanej przez Prezesa GUS w „Monitorze Polskim”.

W dochodach własnych gmin najważniejszą pozycją jest podatek od nieruchomości regulowany ustawą z dnia 12 stycznia 1991r. o podatkach i opłatach lokalnych.

W obecnym kształcie podatek ten jest niedoskonały, a próby jego reformowania wywołują wiele kontrowersji. Główny problem polega na ustaleniu podstawy opodatkowania. W obecnej postaci jest nią powierzchnia nieruchomości lub kubatura, a nie wartość. Przyjęcie za podstawę opodatkowania wartości nieruchomości nie jest jednak łatwe, gdyż z jednej strony, następuje inflacyjny i realny wzrost wartości niektórych nieruchomości, a z drugiej, proces ich naturalnego starzenia i zużywania się, co obniża ich wartość. Wszystko to wiąże się z ustaleniem podstawy opodatkowania oraz ciężarów podatkowych ponoszonych przez właścicieli nieruchomości. Do obiektywizacji obciążeń z tytułu tego podatku ważne jest oparcie jego stawki na wartości nieruchomości oraz stała jej aktualizacja. Należy jednak zwrócić uwagę na koszty, jakie trzeba by ponieść w związku z wyceną nieruchomości. Nie jest tez jasne kto powinien te koszty ponosić. Jeżeli, np. gmina, to wpływy netto z podatku od nieruchomości nie muszą wcale istotnie wzrosnąć.

Podatnikami podatku od nieruchomości są właściciele lub użytkownicy wieczyści nieruchomości. Opodatkowaniu podlegają budynki lub ich części związane z prowadzeniem pozarolniczej i pozaleśnej działalności gospodarczej. Stawki podatkowe ustala Minister Finansów, przy obowiązującej zasadzie, że poziom stawki maksymalnej podwyższa się corocznie. W podatku od nieruchomości stosowane są zwolnienia przedmiotowe.

Podatek leśny należy do najnowszych instrumentów podatkowych, gdyż został wprowadzony od 1 stycznia 1992r. na podstawie ustawy z 28 października 1991 r. o lasach. Podatek ten zastąpił dawną opłatę leśną.

Do płacenia podatku zobowiązani są wszyscy właściciele lasów, bez względu na status prawno-organizacyjny podmiotu, co m.in. oznacza, że podatek ten płaci również skarb państwa.

Podatek od środków transportu (ustawa z dnia 12 stycznia 1991r. o podatkach i opłatach lokalnych) płacą właściciele pojazdów samochodowych, ciągników, przyczep. Maksymalne stawki tego podatku ustala Minister Finansów, ale Rada Gminy może je obniżyć.

Podatek od środków transportu od dawna jest przedmiotem ostrej krytyki, przede wszystkim z powodu niesprawiedliwego rozłożenia jego ciężaru. Dochody z tytułu tego podatku powinny być przeznaczone na utrzymanie i budowę dróg, tymczasem związek wysokości podatku z intensywnością korzystania z dróg publicznych jest bardzo niejasny. Stąd pojawiły się propozycje, aby podatek ten był wliczany w cenę benzyny, wiąże się to jednak z problemami technicznymi z rozliczeniem podatku i przekazywaniem dochodów z tego tytułu na rzecz gmin.

Inną słabą stroną podatku od środków transportu jest to, że w jego konstrukcję wkomponowane są elementy polityki socjalnej państwa, co wyraża się np. w zwolnieniach z tego podatku inwalidów.

Podatek od działalności gospodarczej w formie karty podatkowej (Rozporządzenie Ministra Finansów z 23 grudnia 1994r. w sprawie karty podatkowej) polega na tym, że dla pewnych rodzajów działalności, a zwłaszcza ze względu na zakres jej prowadzenia władze publiczne zgadzają się na zryczałtowaną formę opodatkowania. Karta podatkowa jest zryczałtowaną, uproszczoną formą uiszczenia podatku dochodowego i obrotowego przez podatników prowadzących działalność usługową, usługowo - wytwórczą, w zakresie handlu detalicznego itd. Jest to forma dogodna dla podatnika, gdyż płacenie podatku nie wymaga prowadzenia skomplikowanej ewidencji . Przy zastosowaniu karty podatkowej stawki karty są proporcjonalne i kwotowe, obliczane w zależności od rodzaju działalności, rozmiarów i liczby mieszkańców miejscowości, w której wykonywana była działalność. W polityce podatkowej państwa realizowanej za pomocą karty podatkowej narzucane są pewne rygory (np. rodzaj prowadzonej działalności, liczba zatrudnionych). Jeżeli jednak podatnik dostrzega, że ta forma podatku jest dla niego niekorzystna, to ustawodawca dopuszcza możliwość wyboru między kartą podatkową, a podatkiem dochodowym na ogólnie obowiązujących zasadach.

Podatek od spadków i darowizn istnieje w Polsce od roku 1983, z tym że podlegał on ciągłym zmianom. Obecny kształt podatku określa Ustawa z 29 czerwca 1995r. o zmianie Ustawy o podatku od spadków i darowizn. Obowiązek podatkowy ciąży na nabywcy własności rzeczy i praw w drodze spadku. W przypadku darowizny obowiązek ciąży solidarnie na obdarowanych i darczyńcach. Przedmiotem i podstawą opodatkowania jest tzw. czysta wartość nabytych rzeczy i praw nabytych, a więc po potrąceniu długów i innych obciążeń, po cenach rynkowych w dniu złożenia zeznania podatkowego. Stawka podatku jest uzależniona od grupy podatkowej, do której zaliczony został podmiot, a stosowanym kryterium określania grup podatkowych jest stopień pokrewieństwa między nabywcą rzeczy lub praw majątkowych a ich zbywcą. Podmiotami podatku mogą być zgodnie z ustawą wyłącznie osoby fizyczne.

Podatek od posiadania psów płacą osoby fizyczne posiadające psy. Stawkę maksymalną ustala Minister Finansów a stawki dla konkretnych gmin - rada gminy. Istnieje kilka ustawowych zwolnień od tego podatku.

Gminy same decydują o wysokości stawek podatków zaliczanych do ich dochodów własnych (Minister Finansów określa jedynie stawki maksymalne), do gmin należą również decyzje w sprawach ulg podatkowych (ogólnych i indywidualnych) odroczeń płatności, zwolnień i zaniechania poboru podatków.

Z powyższego wynika, że gmina w pewnym stopniu określa dochody podatkowe, które są istotnym źródłem dochodów własnych budżetu gminy.

Gmina nie może jedynie zrezygnować z ustalenia wysokości należnych jej podatków. Wynika to stąd, że wielkość udzielonych ulg i zwolnień, a także wielkość skutków finansowych zastosowania przez gminę stawek podstawowych niższych od maksymalnych może mieć wpływ na wysokość należnej gminie subwencji ogólnej. W tym celu konieczna jest nie tylko znajomość kwoty dochodów faktycznie zrealizowanych przez gminę, ale i wysokość kwoty, z której gmina dobrowolnie zrezygnowała - to zaś jest niemożliwe, jeśli wymiar należnego podatku nie został ustalony.

OPŁATY

Kolejnym elementem dochodów własnych gmin są wpływy z opłat.

Opłata skarbowa jest regulowana Ustawą z 31 stycznia 1989r. o opłacie skarbowej i Rozporządzeniem Ministra Finansów z dnia 9 grudnia 1994r. w sprawie opłaty skarbowej i pobierana od różnych czynności administracyjnych, podejmowanych na wniosek zainteresowanego (np. sporządzenie aktu małżeństwa, wydanie karty rowerowej, dokonanie wpisu do ewidencji działalności gospodarczej) W literaturze uważa się, że opłata skarbowa w części dotyczącej czynności cywilnoprawnych (np. umowy sprzedaży, umowy majątkowe) ma charakter podatkowy. W przypadku tej opłaty nie występuje bowiem wzajemne świadczenie ze strony państwa czy samorządu.

Podmiotami, na których ciąży obowiązek opłaty skarbowej są osoby fizyczne, osoby prawne oraz jednostki organizacyjne nie posiadające osobowości prawnej. Stawki w opłacie skarbowej są, w zależności od przedmiotu opodatkowania, procentowe lub kwotowe i nie mogą przekroczyć wysokości ustawowej.

Zbliżona do opłaty skarbowej jest opłata administracyjna pobierana za czynności administracyjne (np. potwierdzenie podpisu) przez organy gminy wówczas, gdy za czynności te nie jest przewidziana opłata skarbowa. Wprowadzenie, konstrukcja i wysokość elementów zmiennych (np. wysokość stawki, w ramach stawek maksymalnych określonych w ustawie - w 2000r. 159,56zł ) zależy od decyzji rady gminy. Jest to jedynie świadczenie z ustawy o podatku i opłatach lokalnych o fakultatywnym charakterze.

Typową opłatą lokalną jest opłata miejscowa, którą płacą osoby przebywające czasowo w gminie w celach wypoczynkowych i turystycznych. Listę gmin o szczególnych walorach ustalają wspólnie władze powiatowe i władze samorządowe. Z opłaty tej zwolnieni są ludzie przebywający w szpitalach i sanatoriach oraz zorganizowane grupy młodzieży.

W 2000r. jej maksymalna stawka wynosiła 1,32zł. dziennie.

Opłatę targową pobiera się - co wynika z nazwy - od osób dokonujących sprzedaży na targowiskach. Opłata targowa pobierana jest niezależnie od innych opłat za korzystanie z targowisk, świadczonych na przykład na rzecz prowadzącego targowisko. Z opłaty tej zwolnieni są - co jest logiczne - podatnicy płacący podatki od nieruchomości znajdujących się na targowisku . Maksymalny poziom stawki dziennej na 2000r. został określony na poziomie 478,22 zł. Rada gminy ustala jej wysokość oraz zasady płatności.

Opłata parkingowa pobierana jest w niektórych miastach, gdzie brakuje miejsc do parkowania. Opłaty ustalone są w drodze negocjacji między władzami samorządowymi, kompetentnymi w zakresie zarządzania drogami publicznymi .

Do zapłacenia opłaty eksploatacyjnej (ustawa z 4 lutego 1994r. Prawo geologiczne i górnicze) zobowiązane są podmioty wydobywające ze złóż znajdujących się na terenie gminy. Stawka opłaty jest ustalona przez organ koncesyjny, a jej wysokość jest uzależniona od rodzaju kopalin, ich przeznaczenia itd. Pochodzące z niej wpływy w 50% zasilają budżet gminy, a w 50% stanowią dochód Funduszu Ochrony Środowiska i Gospodarki Wodnej. Związana z opłatą eksploatacyjną opłata koncesyjna jest nakładana na podmioty poszukujące kopalin i rozpoznające je. Dochody z tej opłaty są dzielone między budżet państwa (40%), budżet gminy (40%) i Fundusz Ochrony Środowiska i Gospodarki Wodnej (20%).

Opłaty adiacenckie (ustawa z 29 kwietnia 1985r. o gospodarce gruntami i wywłaszczaniu nieruchomości) są ponoszone przez osoby, które weszły w posiadanie działek budowlanych na szczególnych zasadach (za niższą cenę). Wpływy z opłat przeznaczone są na finansowanie budowy urządzeń komunalnych, energetycznych i gazowych. Stawkę opłaty regulują szczegółowe przepisy.

Pozostałe opłaty to:

opłata z tytułu eksploatacji składowiska, pobierana przez gminy, na terenie których składuje się odpady promieniotwórcze.

opłata za użytkowanie wieczyste, której wysokość zależy od rodzaju gruntu, jego wartości, przeznaczenia itp.

Wysokość opłat regulują szczegółowe przepisy, przy czym przy ustaleniu stawki stosuje się preferencje dla gruntów oddanych w użytkowanie wieczyste

z przeznaczeniem na budownictwo mieszkaniowe (1% wartości ziemi ).

Większość dochodów własnych z podatków i opłat pobierana jest bezpośrednio przez urzędy gminy. Jedynie dochody z karty podatkowej, podatku od spadków i darowizn oraz częściowo dochody z opłat: skarbowej i eksploatacyjnej pobierane są przez urzędy skarbowe, a następnie przekazywane na rachunki odpowiednich gmin. Również w przypadku tych dochodów gmina zachowuje w pełni wymienione wyżej kompetencje.

3.3 INNE DOCHODY WŁASNE

W grupie pozostałych dochodów własnych gmin największe znaczenie mają dochody z majątku gminy, do których zalicza się dochody ze sprzedaży mienia komunalnego, dochody z czynszów, dzierżawy i leasing mienia komunalnego, dochody (dywidendy) z akcji i udziałów w spółkach, dywidendy od przedsiębiorstw komunalnych.

Podstawą samodzielności samorządu terytorialnego jest majątek, służący realizacji zadań gminy. Zasady i tryb wyodrębniania majątku komunalnego jako części mienia ogólnonarodowego określa ustawa z 10 maja 1990r. przepisy wprowadzające ustawę o samorządzie terytorialnym i ustawę o pracownikach samorządowych. Wprowadziła ona m.in. obowiązek sporządzania spisów inwentaryzacyjnych mienia państwowego. Mienie to uległo komunalizacji, stało się majątkiem gminy, ich związków oraz innych komunalnych osób prawnych. Przynosi dochody z jego sprzedaży lub bezpośredniego lub pośredniego wykorzystania gospodarczego. Ze względu na odmienną strukturę majątkową dochody z majątku kształtują się na różnym poziomie, zwłaszcza w gminach wiejskich, rolniczych i miejskich. Służy ono zaspokojeniu różnic potrzeb publicznych, a dochody realizowane są w różnych formach organizacyjno- prawnych.

Realizując zadania własne gmina wykorzystuje przekazywane jej składki mienia ogólnonarodowego, które powiększa w wyniku własnej działalności. Działalność ta jest zróżnicowana, niejednorodna, lecz jej wspólnym celem jest realizacja dobra publicznego w zakresie użyteczności publicznej. Poza tym zakresem gmina nie może prowadzić działalności gospodarczej, co ogranicza jej szansę na powiększenie dochodów własnych (ograniczenie dokonane na podstawie nowelizacji z 1992r. do ustawy o samorządzie terytorialnym Dz. U. Nr.100, poz. 499). Dlatego też źródła dochodu z działalności gospodarczej nie mają w wielu gminach większego znaczenia. Dochody z majątku gmin ograniczają się do dochodów ze sprzedaży, dzierżawy i najmu mienia komunalnego, dochodów z akcji i udziałów gmin, a więc dochodów nie wymagających szczególnej aktywności gminnej, która miałaby na celu rozwój terenu, promowanie przedsiębiorczości itp. Ograniczona działalność gospodarcza gmin powoduje, że gmina skupia się na operacjach dekapitalizujących mienie (przy sprzedaży) lub nie wzbogacających jego wielkości (przy najmie lub dzierżawie). Nie sprzyja rozwojowi tej działalności również brak jednolitych spójnych regulacji prawnych, dotyczących zakresu i zasad działalności gospodarczej gmin.

Obok dochodów z podatków i opłat, wyposażenie władz samorządowych w określony majątek jest istotnym źródłem zasilania finansowego zbiorowości lokalnych. Finansowe podstawy działalności władz gminnych są też uzależnione od możliwości zaciągania pożyczek, które zapewniają bieżącą płynność finansową.

Rozdział II PODATKI GMIN, USTALANE I POBIERANE NA PODSTAWIE ODRĘBNYCH PRZEPISÓW

Szczegółowość przedstawionych podatków wynika z ich dużego znaczenia dla budżetu gminy. Znaczenie to będzie jeszcze w przyszłości rosło, gdyż dochody z podatków mają stanowić połowę dochodów ogółem.

Dokładne omówienie podatków daje najpełniejszy obraz rozwoju tych źródeł dochodowych na przyszłość.

1. PODATEK ROLNY

Podatek rolny reguluje ustawa z dnia 15 listopada 1984r. o podatku rolnym. Opodatkowaniu podatkiem rolnym podlegają grunty gospodarstw rolnych.

Za gospodarstwo rolne do celów podatku rolnego uważa się obszar użytków rolnych, gruntów pod stawami oraz, sklasyfikowanych w operatach ewidencyjnych jako użytki rolne, gruntów pod zabudowaniami związanymi z prowadzeniem tego gospodarstwa o łącznej powierzchni przekraczającej 1ha lub o powierzchni użytków rolnych przekraczającej 1 ha przeliczeniowy, stanowiący własność lub znajdujących się w posiadaniu osoby fizycznej lub osoby prawnej albo jednostki organizacyjnej nie mającej osobowości prawnej. Natomiast nie podlegają opodatkowaniu grunty:

pod jeziorami i wodami płynącymi, grunty na których mieszczą się zbiorniki wody służące do zaopatrzenia w wodę ludności, oraz grunty pod wałami przeciwpowodziowymi;

stanowiące nieużytki;

wpisane do rejestru zabytków, pod warunkiem ich zagospodarowania

i utrzymania zgodnie z przepisami o ochronie zabytków;

zajęte na prowadzenie innej działalności gospodarczej niż działalność

rolnicza;

stanowiące działki przyzagrodowe członków rolniczych spółdzielni

produkcyjnych, którzy osiągnęli wiek emerytalny bądź są inwalidami I lub II grupy.

Obowiązek podatkowy w podatku rolnym ciąży na osobach fizycznych, osobach prawnych, jednostkach organizacyjnych nie mających osobowości prawnej, które są właścicielami albo samoistnymi posiadaczami gruntów wchodzących w skład gospodarstw rolnych lub posiadają - na podstawie zawartej umowy albo innego tytułu prawnego , a także bez umownie -grunty wchodzące w skład gospodarstw rolnych stanowiących własność Skarbu Państwa lub gminy.

1.1. ZASADY USTALANIA PODATKU ROLNEGO.

Podstawę opodatkowania podatkiem rolnym stanowi liczba hektarów przeliczeniowych, którą ustala się na podstawie powierzchni, rodzajów i klas użytków rolnych wynikających z ewidencji gruntów oraz zaliczenia do okręgu podatkowego. Przeliczeniu na hektary przeliczeniowe podlegają grunty pod zabudowaniami, w tym również pod obiektami służącymi do prowadzenia działów specjalnych produkcji rolnej w gospodarstwie rolnym.

Zgodnie z rozporządzeniem Ministra Finansów z dnia 11 stycznia 1990r. w sprawie podatku rolnego istnieją cztery okręgi podatkowe, do których zalicza się gminy, miasta oraz dzielnice w miastach w zależności od warunków ekonomicznych i produkcyjno - klimatycznych. Dla każdego z tych okręgów ustawa o podatku rolnym ustala przeliczniki powierzchni użytków rolnych.

Przeliczniki powierzchni użytków rolnych zależą od klasy gleby i okręgów podatkowych. Tak więc dobre warunki ekonomiczne i produkcyjne gmin oraz wysoka klasa gleby świadczą o wysokich wpływach z tytułu podatku rolnego. Istotny wpływ dochodów z tego podatku będzie w gminach typowo wiejskich.

W ten sam sposób przelicza się sady, z tym, że do sadów klasy III i IV stosuje się odpowiednio przeliczniki dla klasy IIIa i IVa oraz grunty pod stawami niezarybionymi.

Grunty pod stawami zarybionymi bez względu na miejsce położenia przelicza się na hektary przeliczeniowe według następujących przeliczników:

1ha stawu zarybionego łososiem, trocią, głowacicą, palią i pstrągiem - 1,0 ha przeliczeniowy;

1ha stawu zarybionego innymi gatunkami ryb - 0,20 ha przeliczeniowego.

Podatek rolny od 1ha przeliczeniowego za rok podatkowy wynosi równowartość pieniężną 2,5q żyta, obliczoną według średniej ceny skupu żyta za pierwsze trzy kwartały roku poprzedzającego rok podatkowy. Średnią cenę ustala się na podstawie komunikatu Prezesa Głównego Urzędu Statystycznego, ogłaszanego w Dzienniku Urzędowym Rzeczpospolitej Polskiej „Monitor Polski” w terminie 20 dni po upływie trzeciego kwartału, z tym, że rady gmin są uprawnione do obniżania cen skupu, przyjmowanych jako podstawa obliczania podatku rolnego na obszarze gminy.

Podatek rolny na rok podatkowy od osób fizycznych ustala, w drodze decyzji wójt (burmistrz, prezydent) właściwy ze względu na miejsce położenia gruntów. Podatek ten jest płatny w ratach w terminach do dnia 15 marca, 15 maja, 15 września i 15 listopada roku podatkowego.

1.2. ZWOLNIENIA I ULGI PODATKOWE.

Od podatku rolnego zwolnione są użytki rolne niższej klasy (V, VI i VIz), grunty położone w pasie drogi granicznej, grunty orne, łąki i pastwiska objęte melioracją (w roku, w którym uprawy zostały zniszczone wskutek robót drenarskich). Zwalnia się również od obowiązku podatkowego grunty lub prawo wieczystego użytkowania gruntów, nabyte w drodze kupna na utworzenie nowego lub powiększenie już istniejącego gospodarstwa do powierzchni nie przekraczającej 100ha, oraz grunty Państwowego Funduszu Ziemi i Zasobu Własności Rolnej Skarbu Państwa objęte w trwałe zagospodarowanie (tj. objęcie w dzierżawę lub użytkowanie na okres nie krótszy niż 10 lat) w celu utworzenia nowego gospodarstwa lub powiększenie gospodarstwa już istniejącego do powierzchni nie przekraczającej 100ha - na okres 5 lat.

Na okres 5 lat, licząc od roku następnego po zakończeniu zagospodarowania zwolnione są grunty powstałe z zagospodarowania nieużytków.

Na 1 rok następujący po roku, w którym dokonano wymiany lub scalenia gruntów zwolnione są grunty otrzymane w drodze wymiany lub scalenia.

Na okres nie dłuższy niż 3 lata zwalnia się użytki rolne, na których zaprzestano produkcji rolnej, z tym, że zwolnienie może dotyczyć nie więcej niż 20% powierzchni użytków rolnych gospodarstwa rolnego, lecz nie więcej niż 10 ha.

Tryb i szczegółowe warunki zwolnienia określają rady gminy w drodze uchwały.

Po upływie okresu zwolnienia stosuje się ulgę w podatku rolnym, polegającą na obniżeniu podatku w pierwszym roku o 75% i w drugim roku o 50%.

Podatnikom podatku rolnego przysługuje ulga inwestycyjna z tytułu wydatków poniesionych na:

- budowę lub modernizację budynków inwentarskich oraz obiektów służących ochronie środowiska;

zakup i zainstalowanie deszczowni, urządzeń melioracyjnych i urządzeń

zaopatrzenia gospodarstwa w wodę, urządzeń do wykorzystywania na cele produkcyjne naturalnych źródeł energii (wiatru, biogazu, słońca, spadku wód).

Ulga inwestycyjna przyznawana jest po zakończeniu inwestycji i polega na odliczeniu od należnego podatku rolnego od gruntów położonych na terenie gminy, w której została dokonana inwestycja - w wysokości 25% udokumentowanych rachunkami nakładów inwestycyjnych. Ulga z tytułu tej samej inwestycji nie może być stosowana dłużej niż przez 15 lat.

Ulgę w podatku rolnym w wysokości 60% stosuje się przy opodatkowaniu gospodarstw rolnych żołnierzy odbywających zasadniczą służbę wojskową lub długotrwałe przeszkolenie wojskowe oraz osób spełniających zastępczo obowiązek służby wojskowej w formie skoszarowanej - prowadzących te gospodarstwa bezpośrednio przed powołaniem do służby.

Przy opodatkowaniu gospodarstw rolnych członków rodzin osób wyżej wymienionych, które bezpośrednio przed powołaniem do służby pracowały w tych gospodarstwach, zamieszkiwały i nie osiągały przychodów z innych źródeł, stosuje się ulgę w podatku rolnym w wysokości 40%.

Podatek rolny od gruntów położonych na terenach podgórskich i górskich obniża się o 30% dla gatunków klas I, II, IIIa, III i IIIb, a o 60% dla gatunków klas IVa, IV i IVb. Za tereny brane pod uwagę w w/w uldze uważa się miejscowości, w których co najmniej 50% użytków rolnych jest położonych powyżej 350m nad poziomem morza. Wykaz tych miejscowości dla województwa ustala terenowy organ administracji państwowej.

W razie wystąpienia klęski żywiołowej, która spowodowała istotne szkody w budynkach, ziemiopłodach, inwentarzu żywym lub martwym albo w drzewostanie, przyznaje się podatnikom ulgi w podatku rolnym przez zaniechanie jego ustalania albo poboru w całości lub w części, w wysokości zależnej od rozmiarów strat spowodowanych klęską w gospodarstwie rolnym.

Przy przyznawaniu ulg i ustalaniu ich wysokości uwzględnia się wysokość otrzymanego odszkodowania z tytułu ubezpieczenia ustawowego.

Rady gmin mogą wprowadzić inne zwolnienia lub ulgi niż określone w ustawie na wniosek podatnika.

1. PODATEK LEŚNY

Podatek leśny reguluje ustawa z dnia 28 września 1991r. o lasach.

Lasem w rozumieniu ustawy jest grunt:

o zwartej powierzchni co najmniej 0,10ha, pokryty roślinnością leśną (uprawami leśnymi) - drzewami i krzewami oraz runem leśnym - lub przejściowo jej pozbawiony:

przeznaczony do produkcji leśnej lub,

stanowiący rezerwat przyrody lub wchodzący w skład parku narodowego albo,

wpisany do rejestru zabytków;

związany z gospodarką leśną, zajęty pod wykorzystywane dla potrzeb gospodarki leśnej: budynki i budowle, urządzenia melioracji wodnych, linie podziału przestrzennego lasu, drogi leśne, tereny pod liniami energetycznymi, szkółki leśne, miejsca składowania drewna, a także wykorzystywany na parkingi leśne i urządzenia turystyczne.

Opodatkowaniu podatkiem leśnym podlegają wszystkie lasy, z wyjątkiem:

- nie związanych z gospodarką leśną;

- zajętych na ośrodki wypoczynkowe, działki budowlane i rekreacyjne;

wyłączonych decyzjami administracyjnymi z gospodarki leśnej na cele inne niż leśne.

Zgodnie z brzmieniem art. 60 ust. 2 ustawy las stanowi odrębny przedmiot opodatkowania jeżeli jest współwłasnością albo jest we współposiadaniu dwóch lub więcej osób prawnych lub jednostek organizacyjnych nie mających osobowości prawnej albo osób fizycznych, z wyjątkiem małżonków. W tym przypadku obowiązek podatkowy w podatku leśnym ciąży solidarnie na wszystkich współwłaścicielach lub współposiadaczach. Obowiązek podatkowy w podatku leśnym, z zastrzeżeniem ust. 2, ciąży na osobach fizycznych, osobach prawnych, jednostkach organizacyjnych nie mających osobowości prawnej, które są właścicielami albo samoistnymi posiadaczami lasów lub posiadają lasy stanowiące własność Skarbu Państwa lub gminy na podstawie zawartej umowy lub innego tytułu prawnego, a także bezumownie.

Zwolnione są natomiast od podatku leśnego lasy z drzewostanem w wieku do 40 lat oraz lasy wpisane do rejestru zabytków.

Rada gminy może wprowadzić również inne zwolnienia niż określone wyżej.

2.1. PODSTAWA OPODATKOWANIA

Podstawę opodatkowania podatkiem leśnym, podobnie jak w przypadku podatku rolnego, stanowi liczba hektarów przeliczeniowych - ustalona na podstawie powierzchni głównych gatunków drzew w drzewostanie i klas bonitacji drzewostanu dla głównych gatunków drzew - wynikających z planu urządzenia lasu lub uproszczonego planu urządzenia lasu.

Podatek leśny od 1ha przeliczeniowego za rok podatkowy wynosi równowartość pieniężną 0,200m3 drewna, obliczoną według średniej ceny sprzedaży drewna uzyskanej przez nadleśnictwa za pierwsze trzy kwartały roku poprzedzającego rok podatkowy. Średnią cenę sprzedaży drewna podaje Prezes Głównego Urzędu Statystycznego w formie komunikatu w „Monitorze Polskim” w terminie 20 dni po upływie trzeciego kwartału.

Zgodnie z dodanym do art. 65 artykułu 65a, podatek leśny dla lasów ochronnych, lasów wchodzących w skład rezerwatów przyrody i parków narodowych oraz lasów, dla których nie ma sporządzonego planu urządzenia lasu lub uproszczonego planu urządzenia lasu, wynosi równowartość pieniężną 0,3q żyta od powierzchni 1ha fizycznego lasów i gruntów leśnych, ustalonej na podstawie ewidencji gruntów. Równowartość pieniężną żyta ustala się według ceny określonej w komunikacie Prezesa Głównego Urzędu Statystycznego dla celów podatku rolnego.

Rada gminy może zarządzać pobór podatku leśnego od osób fizycznych w drodze inkasa oraz określać inkasentów i wysokość wynagrodzenia za inkaso.

3. PODATEK OD NIERUCHOMOŚCI

Podatek od nieruchomości uregulowany jest ustawą z 12 stycznia 1991r. o podatkach i opłatach lokalnych. Stanowi on w całości dochód budżetu gminy. Wpływy z tego podatku maja istotne znaczenie w strukturze dochodów gminy.

Podmioty podatku od nieruchomości określa art. 2 powołanej wyżej ustawy. Zgodnie z tym przepisem są to osoby fizyczne, prawne i jednostki organizacyjne nie mające osobowości prawnej, które:

- są właścicielami lub samoistnymi posiadaczami nieruchomości albo obiektów budowlanych nie złączonych trwale z gruntem;

- są wieczystymi użytkownikami nieruchomości lub ich części;

są posiadaczami nieruchomości albo obiektów budowlanych nie złączonych

trwale z gruntem, stanowiących własność Skarbu Państwa lub gminy, jeśli posiadanie wynika z umowy zawartej z właścicielem lub innego tytułu prawnego, a także umowy zawartej z Agencją Własności Rolnej Skarbu Państwa albo z ustanowionego zarządu;

- posiadają bez tytułu prawnego nieruchomość lub ich część albo obiekty budowlane nie złączone trwale z gruntem, stanowiące własność Skarbu Państwa lub gminy, z wyjątkiem nieruchomości wchodzących w skład Zasobu Własności Rolnej Skarbu Państwa lub będących w zarządzie Lasów Państwowych.

Jak wynika z powyższego wyliczenia podmiotów podatku od nieruchomości, przedmiotem podatku jest własność lub samoistne posiadanie nieruchomości lub obiektów budowlanych nie złączonych trwale z gruntem, wieczyste użytkowanie nieruchomości lub ich części, a także posiadanie zależne lub zarząd oraz posiadanie bez tytułu prawnego nieruchomości lub obiektów budowlanych stanowiących własność Skarbu Państwa lub gminy.

Pojęcie nieruchomości oraz obiektów budowlanych nie złączonych trwale z gruntem nie jest w ustawie odrębnie definiowane, natomiast art. 3 ustawy niejako konkretyzuje te zmiany. Ustawa definiuje budynek jako obiekt budowlany umocowany w ziemi lub na ziemi, posiadający ściany lub słupy albo filary oraz pokrycie dachowe. Zgodnie bowiem z tym przepisem opodatkowaniu podatkiem od nieruchomości podlegają budynki lub ich części, budowle lub ich części związane z prowadzeniem działalności gospodarczej innej niż leśna lub rolna. Opodatkowaniu podlegają również grunty nie objęte przepisami o podatku rolnym lub leśnym, grunty objęte przepisami o podatku rolnym lub leśnym, związane z prowadzeniem działalności gospodarczej innej niż działalność rolnicza lub leśna oraz nie sklasyfikowane grunty - jako użytki rolne położone na terenie miast, a także grunty wyłączone ostatecznymi decyzjami administracyjnymi na cele inne niż rolnicze lub leśne, z wyjątkiem gruntów, na których przez okres do 2 lat od dnia wydania ostatecznej decyzji administracyjnej wyłączającej te grunty na cele nierolnicze prowadzona jest działalność rolnicza oraz grunty pod jeziorami, grunty zajęte na zbiorniki wodne retencyjne lub elektrowni wodnych.

3.1. ZASADY USTALANIA PODATKU OD NIERUCHOMOŚCI.

Podstawa opodatkowania w przypadku tego podatku jest zróżnicowana wedle takich kryteriów jak rodzaj nieruchomości (obiektu budowlanego) oraz sposób jej wykorzystania.

Dla budynków lub ich części podstawą opodatkowania jest powierzchnia użytkowa, dla budowli - ich wartość ustalona na dzień 1 stycznia roku podatkowego stanowiąca podstawę obliczania amortyzacji w tym roku, a w przypadku budowli całkowicie zamortyzowanych - ich wartość z dnia 1 stycznia roku, w którym dokonano ostatniego odpisu amortyzacyjnego. Podstawą opodatkowania dla gruntów jest ich powierzchnia. Istotny jest przepis art. 4 ust. 4, zgodnie z którym jeśli obowiązek podatkowy dla budowli powstał w ciągu roku podatkowego - podstawę opodatkowania tej budowli stanowi wartość ustalona do obliczania amortyzacji na dzień powstania obowiązku podatkowego. W myśl ust. 5 cyt. przepisu jeśli od budowli odpisów amortyzacyjnych nie dokonuje się - podstawę opodatkowania stanowi ich wartość rynkowa określona przez podatnika. Konsekwencje wynikające z nieokreślenia przez podatnika tej wartości lub podanie wartości innej niż rynkowa przewiduje ust. 6 tego przepisu. W takich sytuacjach ustalenie wartości budowli dokona biegły powołany przez organ podatkowy.

Należy podkreślić, że wszystkie stawki podatków i opłat, określone

w powoływanej ustawie (ustawa z dnia 12 stycznia 1991r. o podatkach i opłatach lokalnych Dz. U. Nr 9, poz. 31 z późniejszymi zmianami) są maksymalne. Corocznie Minister Finansów w drodze rozporządzenia podwyższa górne granice stawek kwotowych. W tych granicach stawki podatku obowiązujące w poszczególnych gminach uchwalają rady gmin. Swoboda organu stanowiącego gminy podlega zatem ograniczeniu w taki sposób, że nie może on uchwalić stawek wyższych niż ustawowe. Drugi kierunek ograniczenia tej swobody polega na tym, że zgodnie z nowym unormowaniem uchwalone stawki nie mogą wynosić mniej niż 50% stawki maksymalnej, określonej w ustawie. Dotąd gminy mogły bez ograniczeń obniżać stawki wszystkich podatków i opłat lokalnych - włącznie z podatkiem od nieruchomości - a nawet zwalniać z tych obciążeń w całości. Obecnie uprawnienia takie dotyczą wszystkich danin lokalnych z wyjątkiem właśnie podatku od nieruchomości.

Zrezygnowano natomiast z ustawowego zróżnicowania maksymalnych stawek według ilości mieszkańców danej gminy (ostatnią nowelizację wprowadziła ustawa z dnia 6 grudnia 1996r. o zmianie ustawy o podatkach i opłatach lokalnych i ustawy o finansowaniu gmin.

Podatek od nieruchomości, zgodnie z art. 5 ust. 1 ustawy nie może przekroczyć rocznie (stan na rok 2000 ):

od budynków mieszkalnych lub ich części - 0,41zł od 1 m2 powierzchni użytkowej;

od budynków lub ich części związanych z działalnością gospodarczą inną niż rolnicza lub leśna z wyjątkiem budynków lub ich części przydzielonych na potrzeby bytowe osób zajmujących lokale mieszkalne, oraz od części budynków mieszkalnych zajętych na prowadzenie działalności gospodarczej - 14,35zł od 1m2 powierzchni użytkowej;

od budynków lub ich części zajętych na prowadzenie działalności gospodarczej w zakresie obrotu kwalifikowanym materiałem siewnym - 6,68zł od 1m2 powierzchni użytkowej;

od pozostałych budynków lub ich części - 4,79zł od 1m2 powierzchni użytkowej;

od budowli - 2% podstawy opodatkowania;

od gruntów związanych z działalnością gospodarczą inną niż rolnicza czy leśna, z wyjątkiem związanych z budynkami mieszkalnymi - 0,50zł od 1m2 powierzchni;

od gruntów będących użytkami rolnymi nie wchodzącymi z skład gospodarstwa rolnego wykorzystywanych na cele rolnicze - 0,04zł od 1m2 powierzchni.

Grunty pod jeziorami, zajęte na zbiorniki wodne retencyjne lub elektrowni wodnych objęte są stawką w wysokości 2,79zł od 1ha powierzchni. Pozostałe grunty - stawką w wysokości 0,07 od 1m2 powierzchni.

Warto zauważyć, że według obowiązujących przepisów gruntami związanymi z działalnością gospodarczą są grunty zarówno zabudowane, jak i niezabudowane, będące w posiadaniu podmiotu gospodarczego. Ustawa wprowadza jedynie przykładowe wyliczenia takich gruntów.

W myśl art. 5 ust. 3 należą do nich, m.in. grunty pod budynkami produkcyjnymi, magazynowymi, administracyjnymi, socjalnymi i hotelowymi, grunty pod budowlami i urządzeniami, grunty zajęte na drogi wewnętrzne i place manewrowe, place składowe, zieleńce oraz tereny, na których są lub mają być realizowane zadania inwestycyjne a także grunty wyłączone na cele nierolnicze i nieleśne.

Odnośnie pojęcia działalności gospodarczej należy zauważyć, że zgodnie z art. 3 ust. 1a działalności tej nie stanowi - w rozumieniu ustawy - wynajem pokoi gościnnych w budynkach mieszkalnych położonych na terenach wiejskich osobom przebywającym na wypoczynku, jeśli liczba wynajmowanych pokoi nie przekracza 5.

W przypadku podatku od nieruchomości obowiązek podatkowy powstaje od pierwszego dnia miesiąca następującego po miesiącu, w którym powstały okoliczności uzasadniające powstanie tego obowiązku, a wygasa z upływem miesiąca, w którym ustały okoliczności uzasadniające ten obowiązek. Podatek od nieruchomości na rok podatkowy od osób fizycznych ustala, w drodze decyzji, wójt (burmistrz, prezydent) właściwy ze względu na miejsce położenia nieruchomości. Płatność w przypadku osób fizycznych rozłożona jest na raty, które uiszczać należy w następujących terminach: do 15 marca, 15 maja, 15 września i 15 listopada roku podatkowego. Jednostki organizacyjne posiadające i nie posiadające osobowości prawnej składają deklarację na podatek od nieruchomości na dany rok podatkowy do 15 stycznia.

3.2. ZWOLNIENIA W PODATKU OD NIERUCHOMOŚCI.

W podatku od nieruchomości ustawa przewiduje również szereg zwolnień.

Zwalnia się więc od podatku:

1) nieruchomości lub ich części zajęte na potrzeby organów i administracji samorządu terytorialnego;

2) pod warunkiem wzajemności - nieruchomości będące własnością państw obcych lub organizacji międzynarodowych albo przekazane im w użytkowanie wieczyste, przeznaczone na siedziby przedstawicielstw dyplomatycznych, urzędów konsularnych i innych misji korzystających z przywilejów i immunitetów na mocy ustaw, umów lub zwyczajów międzynarodowych;

3) budowle dróg publicznych oraz grunty zajęte pod te drogi, wraz z pasami drogowymi;

4) budowle wykorzystywane wyłącznie na potrzeby publicznego transportu kolejowego i zajęte pod nie grunty oraz budowle wykorzystywane wyłącznie na potrzeby lotnisk, portów morskich i rzecznych;

5) budowle wykorzystywane bezpośrednio do wytwarzania energii elektrycznej lub ciepła, linie elektroenergetyczne przesyłowe i rozdzielcze, rurociągi i przewody sieci rozdzielczej gazów, ciepła, paliw i wody, budowle służące do odprowadzania i oczyszczania ścieków, budynki lub ich części bezpośrednio związane z procesem poboru i uzdatniania wody;

6) grunty pod wodami płynącymi, kanałami żeglowymi, z wyjątkiem jezior oraz gruntów zajętych na zbiorniki wodne retencyjne lub elektrowni wodnych;

7) budynki gospodarcze lub ich części związane z działalnością leśną, zajęte na prowadzenie działów specjalnych produkcji rolnej, oraz w gospodarstwach rolnych, w rozumieniu przepisów o podatku rolnym, budynki gospodarcze lub ich części związane z działalnością rolniczą;

8) nieruchomości lub ich części zajęte na potrzeby prowadzenia przez stowarzyszenia statutowej działalności wśród dzieci i młodzieży w zakresie oświaty, wychowania, nauki i techniki, kultury fizycznej i sportu, z wyjątkiem wykorzystywanych do prowadzenia działalności gospodarczej, oraz grunty zajęte trwale na obozowiska i bazy wypoczynkowe dzieci i młodzieży;

9) budynki i grunty wpisane indywidualnie do rejestru zabytków, pod warunkiem ich utrzymania i konserwacji zgodnie z przepisami o ochronie zabytków, z wyjątkiem części zajętych na prowadzenie działalności gospodarczej;

9a) budynki i grunty we władaniu muzeów rejestrowanych;

nieruchomości lub ich części zwolnione od podatku od nieruchomości na podstawie odrębnych ustaw;

grunty, budowle i budynki położone na terenie specjalnej strefy ekonomicznej, których właścicielem lub użytkownikiem wieczystym jest zarządzający strefą lub które służą do prowadzenia, na podstawie zezwolenia, działalności gospodarczej na terenie strefy.

Rada gminy może również wprowadzić inne zwolnienia od podatku niż wymienione wyżej.

Jak widać katalog zwolnień przedmiotowych składa się z wielu pozycji, które niewątpliwie mają odbicie w strukturze dochodów gmin. Zdarza się, że kwota zwolnień ustawowych przewyższa dochody z podatku od nieruchomości.

4. PODATEK OD ŚRODKÓW TRANSPORTOWYCH

Podatek od środków transportowych regulowany jest ustawą z dnia

12 stycznia 1991r. o podatkach i opłatach lokalnych.

Opodatkowaniu podatkiem od środków transportowych podlegają:

samochody ciężarowe o ładowności od 2 ton do 12 ton;

samochody ciężarowe o ładowności powyżej 12 ton;

ciągniki siodłowe i balastowe;

przyczepy i naczepy o ładowności powyżej 5 ton;

autobusy.

Ustawą z dnia 3 grudnia 1998r. (Dz. U. Nr 160, poz. 1058) o zmianie ustawy o podatkach i opłatach lokalnych w ustawie z dnia 12 stycznia 1991r, o podatkach i opłatach lokalnych wprowadzono zmiany. Z obowiązku podatkowego wyłączone zostały przyczepy i naczepy o ładowności powyżej 5 ton wykorzystywane na cele rolnicze przez podatnika podatku rolnego (art. 8 pkt. 4). Przy określaniu stawek podatku od środków transportu rada gminy może uwzględniać rodzaj środka transportowego, ładowność, masę całkowitą, wiek, nacisk na siodło ciągnika albo liczbę miejsc do siedzenia (w art. 10).

Podatek od środków transportowych został radykalnie zmieniony w związku z nowym systemem finansowania dróg publicznych oraz zmianami w systemie podatków lokalnych. Główne zmiany polegają na przedmiotowym ograniczeniu podatku oraz zmianie systemu zasilania finansowego gmin na cele związane z utrzymywaniem dróg. Przedmiotem opodatkowania podatkiem od środków transportowych przestały być zwłaszcza samochody osobowe oraz pojazdy inne. Właściciele tych pojazdów od 1 stycznia 1998r. nie płacą tego podatku, natomiast zostali obciążeni przez wliczenie go w cenę paliwa.

Obowiązek podatkowy ciąży na osobach fizycznych i osobach prawnych będących właścicielami środków transportowych. Jak właścicieli traktuje się również jednostki organizacyjne nie mające osobowości prawnej, na które środek transportowy jest zarejestrowany.