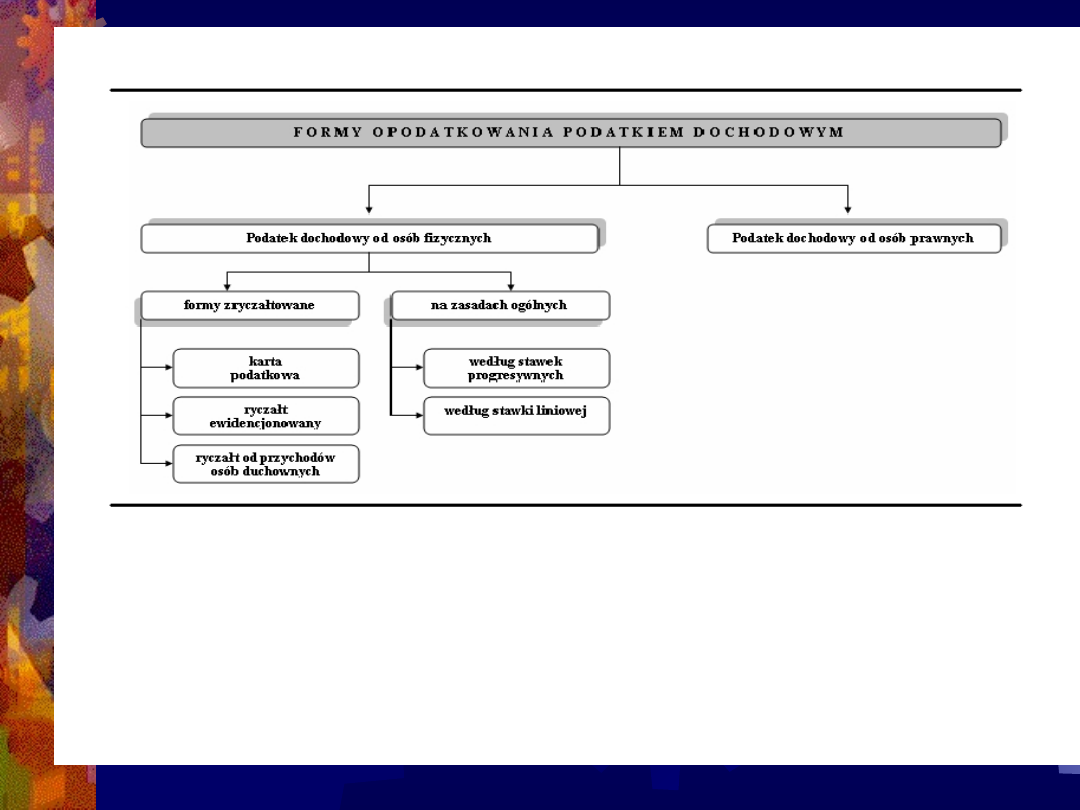

Formy opodatkowania

dochodów osób fizycznych

z działalności

gospodarczej

Sylwia Anna

Domańska

Formy opodatkowania osób

fizycznych z działalności

gospodarczej:

Zasady ogólne;

Podatek liniowy;

Ryczałt od przychodów

ewidencjonowanych;

Karta podatkowa.

Ustawy regulujące opodatkowanie

dochodów z działalności

gospodarczej:

Ustawa z dnia 26 lipca 1991 r. o podatku

dochodowym od osób fizycznych (Dz.U. z

2000 r. Nr 14, poz. 176 z późn. zm.).

Ustawa z dnia 20 listopada 1998 r. o

zryczałtowanym podatku dochodowym od

niektórych przychodów osiąganych przez

osoby fizyczne (Dz.U. z 1998 r. Nr 144 poz.

930).

Podstawowe formy

opodatkowania:

1. opodatkowanie dochodu ze

źródła

jako

składnika

dochodu

łącznego

podlegającego

opodatkowaniu

według

skali

podatkowej,

2. opodatkowanie dochodu z tego

źródła na odrębnych zasadach

według stawki 19%

Przychody z działalności

gospodarczej - definicja

Przychód z działalności gospodarczej stosownie

do art. 14 ustawy o podatku dochodowym od

osób fizycznych obejmuje kwoty należne z

tytułu świadczeń dokonanych w ramach

działalności, choćby nie zostały faktycznie

otrzymane, po wyłączaniu wartości zwróconych

towarów, udzielonych bonifkat i skont. U

podatników dokonujących sprzedaży towarów i

usług opodatkowanych podatkiem od towarów i

usług za przychód uważa się przychód

pomniejszony o należny podatek VAT.

Wpływy nie zaliczone do

przychodów:

Zaliczki, przedpłaty,

Pożyczki i kredyty uzyskane na cele

gospodarcze,

Należne lecz nieotrzymane odsetki.

Kryteria pozwalające na zaliczenie

danego wydatku do kosztów

uzyskania przychodów:

wydatek ten nie może mieścić się w katalogu

wydatków nieuznanych za koszt uzyskania

przychodu określonym w art. 23 ust. 1 ustawy

o podatku dochodowym od osób fizycznych,

wydatek ten poniesiony jest w celu uzyskania

przychodu.

Wydatki nie stanowiące kosztów

uzyskania przychodów – grupy:

Wydatki na nabycie rzeczowych, niematerialnych i finansowych

składników majątku trwałego w momencie ich poniesienia,

Wydatki związane z wykonaniem przez podatnika zobowiązań wobec

jego wierzycieli oraz poniesione straty w związku z niewykorzystaniem

zobowiązań przez dłużników podatnika,

Wydatki mające charakter sankcji podatkowych,

Wydatki związane z regulowaniem zobowiązań wobec Skarbu Państwa,

Wydatki, które przestają być kosztami uzyskania przychodu po

przekroczeniu określonego przez ustawodawcę limitu,

Inne wydatki o zróżnicowanym charakterze.

Skala podatkowa ciągła w roku

podatkowym 2007

Podstawa

obliczenia podatku

w złotych

Podatek wynosi

ponad

do

43405

19% minus kwota zmniejszająca

podatek 572 zł 54 gr

43405

85528

7 674 zł 41 gr + 30% nadwyżki

ponad 43 405 zł

85528

20 311 zł 31 gr + 40% nadwyżki

ponad 85 528 zł

Od dochodu można odliczyć:

składki na ubezpieczenia społeczne

dokonane w roku podatkowym zwroty nienależnie pobranych świadczeń,

które uprzednio zwiększyły dochód podlegający opodatkowaniu, w

kwotach uwzględniających pobrany podatek dochodowy, jeżeli zwroty te

nie zostały potrącone przez płatnika,

wydatki na cele rehabilitacyjne oraz wydatki związane z ułatwieniem

wykonywania czynności życiowych, poniesionych w roku podatkowym

przez podatnika będącego osobą niepełnosprawną lub podatnika, na

którego utrzymaniu są osoby niepełnosprawne,

wydatków ponoszone przez podatnika z tytułu użytkowania sieci

w lokalu (budynku) będącym miejscem zamieszkania podatnika

w wysokości nieprzekraczającej w roku podatkowym kwoty 760 zł,

darowizny przekazane na cele określone w art. 4 ustawy o działalności

pożytku publicznego oraz kultu religijnego(nie więcej jednak niż 6 %

dochodu)

od 1 stycznia 2007 r. podatnicy wychowujący dzieci własne lub

przysposobione, rozliczający się na zasadach ogólnych przy

zastosowaniu skali podatkowej, mogą odliczyć od podatku kwotę

stanowiącą iloczyn liczby wychowywanych dzieci i kwoty 120 zł.

Od obliczonego już podatku można

odliczyć:

kwotę składki na ubezpieczenie

zdrowotne,

„wpłaty”, na rzecz organizacji pożytku

publicznego działającej na podstawie

ustawy o działalności pożytku

publicznego,

Zasady ustalania wysokości podatku

dochodowego od osób fizycznych

według skali progresywnej

Suma dochodów ze źródeł przychodów (dochód w roku

podatkowym)

- odliczenia od dochodu

=

podstawa

opodatkowania

(dochód

do

opodatkowania)

po zastosowaniu stawki wynikającej ze skali

= podatek

- odliczenia od podatku

= podatek należny za rok podatkowy

- wpłacone (pobrane przez płatnika) zaliczki w roku

podatkowym

= podatek do zapłaty (nadpłata)

Zasady ustalania wysokości podatku

dochodowego od osób fizycznych według

formuły liniowej

Suma dochodów ze źródeł przychodów (dochód w roku

podatkowym)

- ubezpieczenia społeczne - strata z lat ubiegłych

=

podstawa

opodatkowania

(dochód

do

opodatkowania)

po zastosowaniu stawki 19%

= podatek

- ubezpieczenia zdrowotne (7,75% podstawy)

= podatek należny za rok podatkowy

- wpłacone (pobrane przez płatnika) zaliczki w roku

podatkowym

= podatek do zapłaty (nadpłata)

Prowadzenie ksiąg rachunkowych w

myśl art.2 ustawy o rachunkowości:

Z mocy prawa:

1.

osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób

fizycznych oraz spółki partnerskie, jeżeli ich przychody netto ze

sprzedaży towarów, produktów i operacji finansowych za poprzedni

rok obrotowy wyniosły co najmniej równowartość w walucie polskiej

800 000 EURO,

2.

zagraniczne

osoby

fizyczne,

prowadzące

na

terytorium

Rzeczypospolitej Polskiej działalność osobiście, przez osobę

upoważnioną, przy pomocy pracowników - w odniesieniu do

działalności prowadzonej na terytorium Rzeczypospolitej Polskiej, bez

względu na wielkość przychodów,

Dobrowolnie:

1.

osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób

fizycznych oraz spółki partnerskie. Mogą one stosować zasady

rachunkowości określone ustawą również od początku następnego

roku obrotowego, jeżeli ich przychody netto ze sprzedaży towarów,

produktów i operacji finansowych za poprzedni rok obrotowy są niższe

niż równowartość w walucie polskiej 800 000 EURO.

Opodatkowanie na zasadach ogólnych

-zalety:

Wybór skali podatkowej może być korzystny dla

podatników, których działalność jest obciążona

znacznymi kosztami uzyskania przychodów.

Możliwość zaliczenia w koszty wszelkich wydatków,

których związek z uzyskiwanymi przychodami jesteśmy

w stanie udowodnić (za wyjątkiem wydatków na nabycie

i wytworzenie środków trwałych oraz innych,

wymienionych w ustawie).

Istnieje możliwość szukania zmniejszenia obciążeń

podatkowych w ulgach i odliczeniach.

Opodatkowanie na zasadach ogólnych –

wady:

Zasady ogólne charakteryzują się zwiększonymi, w stosunku

do pozostałych form opodatkowania, obowiązkami

ewidencyjnymi, w tym także

Konieczność gromadzenie wszystkich dokumentów

księgowych, opisywania ich i sprawdzania poprawności.

Samodzielne prowadzenie księgowości może okazać się

trudne ze względu na skomplikowane, szczegółowe reguły

prawidłowej kwalifikacji wydatków i korzystania z ulg i

odliczeń. Konieczne jest kontrolowanie poprawności

wszystkich zapisów na bieżąco - nieprawidłowo prowadzona

KPiR grozi uznaniem jej przez organy kontrolujące za

prowadzoną w sposób nierzetelny i / lub wadliwy - co

powoduje

.

Podatek liniowy – zalety:

Podstawę opodatkowania podatkiem liniowym stanowi

nadwyżka przychodu nad kosztami jego uzyskania

(dochód).

Podatku liniowego nie wyłącza uzyskiwanie dochodów ze

stosunku pracy, jeżeli pracownik nie świadczy usług

stanowiących zarazem przedmiot indywidualnej działalności

gospodarczej.

Podatek liniowy jest korzystny przede wszystkim dla

przedsiębiorców, którzy uzyskują wysokie dochody z

prowadzonej działalności, przy jednoczesnych stosunkowo

niskich kosztach uzyskania.

Podatek liniowy – wady:

Forma podatku liniowego skutkuje utratą prawa do

korzystania z ulg i odliczeń od dochodu, w tym z kwoty

wolnej od podatku - przedsiębiorca płaci podatek od każdej

kwoty dochodu.

Wyłącza rozliczenie wspólnie z małżonkiem oraz w sposób

przewidziany dla osób samotnie wychowujących dzieci. Im

większa różnica pomiędzy dochodami współmałżonków,

tym korzystniejsze są ogólne zasady opodatkowania

zamiast podatku liniowego.

Podatek liniowy nie może być także stosowany do

dochodów uzyskiwanych z tytułu kontraktów

menedżerskich oraz działalności polegającej na zawieraniu

umów o zarządzanie przedsiębiorstwem (art. 30c ust. 1 w

zw. z art. 29 i 13 pkt 9 u.p.d.o.f.).

Osoby fizyczne prowadzące

działalność gospodarczą mogą

opłacać podatek w formie:

Ryczałtu od przychodów

ewidencjonowanych,

Karty podatkowej.

U.z.p.d. reguluje opodatkowanie

zryczałtowanym podatkiem

dochodowym niektórych przychodów

osiąganych przez osoby fizyczne:

1.

Prowadzące pozarolniczą działalność

gospodarczą,

2.

Osiągające przychody z tytułu umów

najmu, podnajmu, dzierżawy,

poddzierżawy lub innych umów o

podobnym charakterze, jeżeli umowy te

nie są zawierane w ramach prowadzonej

pozarolniczej działalności gospodarczej.

Warunki podmiotów płacących

ryczałt od przychodów

ewidencjonowanych:

1) w roku poprzedzającym rok podatkowy:

a) uzyskali przychody z działalności prowadzonej wyłącznie

samodzielnie w wysokości nieprzekraczejącej wyrażonej w

złotych kwoty 250 000 euro,

b) uzyskali przychody wyłącznie z działalności prowadzonej w

formie spółki, a suma przychodów wspólników spółki z tej

działalności nie przekroczyła wyrażonej w złotych kwoty 250

000 euro,

2) rozpoczną wykonywanie działalności w roku

podatkowym i nie korzystają z opodatkowania w formie

karty

podatkowej-

bez

względu

na

wysokość

przychodów.

Charakterystyczne cechy klasycznej

konstrukcji ryczałtu:

Jest odrębną, lecz nie samoistną instytucją

prawną,

Uproszczony charakter, który należy

rozumieć dwojako:

1.

jako uproszczenie konstrukcji podatku;

2.

jako brak obowiązku prowadzenia przez podatnika

w całości albo w znacznej części ewidencji dla

potrzeb podatkowych.

Należny podatek ustalany jest z góry w stałej

wysokości na dany rok podatkowy, a nie po

jego zakończeniu.

Fakultatywność.

Stawki ryczałtu od przychodów

ewidencjonowanych wynoszą:

20 % przychodów osiąganych w zakresie

wolnych zawodów,

17 % przychodów ze świadczenia niektórych

usług niematerialnych,

8,5 % od przychodów z działalności usługowej,

5,5 % od przychodów z działalności wytwórczej

i budowlanej,

3,0 % od przychodów z działalności usługowej

w zakresie handlu oraz działalności

gastronomicznej

Różnice między opodatkowaniem na

zasadach ogólnych i w formie

ryczałtu:

Szerszy zakres źródeł przychodów uwzględnianych

przy ustalaniu podstawy opodatkowania w ryczałcie,

Inny przedmiot opodatkowania,

Podstawa opodatkowania w ryczałcie jest ustalana

przez podatnika dla okresów miesięcznych, a po

upływie roku podatkowego w zasadzie raz jeszcze

ustala się ją za dany rok podatkowy,

Brak możliwości łączenia przychodów

opodatkowanych w formie zryczałtowanej z

dochodami opodatkowanymi na zasadach ogólnych.

Możliwość zmniejszenia o kwoty odliczeń lub

zwiększenie o kwoty doliczeń przewidziane w

przepisach podatkowych.

Ryczałt od przychodów

ewidencjonowanych – zalety:

Księgowość jest mniej skomplikowana niż w

przypadku zasad ogólnych.

Podatek płaci się od obrotów, co umożliwia

niekiedy osiągnięcie korzyści fiskalnych w

stosunku do opodatkowania na zasadach

ogólnych.

Istnieje możliwość wyboru kwartalnej metody

rozliczania podatku.

Ryczałt od przychodów

ewidencjonowanych – wady:

Nie ma możliwości zaliczenia wydatków w

koszty uzyskania przychodów.

Ryczałt jest czasami za wysoki w stosunku do

uzyskiwanych marż.

W trakcie trwania roku podatkowego nie

można się zrzec ryczałtu (ale jeśli wykona się

czynność, która według ustawy nie może być

opodatkowana w sposób zryczałtowany - traci

się prawo do opodatkowania w tej formie).

Z karty podatkowej mogą

skorzystać:

podmioty wymienione przez ustawę w

odpowiednim załączniku spełniające

następujące warunki:

1.

nieprzekroczenie określonego limitu

zatrudnienia pracowników najemnych,

2.

nieprowadzenie innej pozarolniczej

działalności gospodarczej,

3.

nieprowadzenie działalności w tym samym

zakresie co małżonek podatnika.

Zryczałtowany podatek dochodowy w formie karty

podatkowej mogą płacić podatnicy prowadzący

działalność:

usługową w zakresie handlu detalicznego żywnością, napojami,

wyrobami tytoniowymi oraz kwiatami, z wyjątkiem napojów o zawartości

powyżej 1,5% alkoholu,

usługową w zakresie obnośnego i obwoźnego handlu detalicznego

artykułami nieżywnościowymi, z wyjątkiem handlu

silnikowymi, środkami transportu samochodowego, ciągnikami

rolniczymi i motocyklami oraz z wyjątkiem handlu artykułami

nieżywnościowymi objętego koncesjonowaniem,

- jeżeli nie jest prowadzona sprzedaż napojów o

zawartości powyżej 1,5% alkoholu,

w zakresie usług

wykonywanych przy użyciu jednego

pojazdu,

w zakresie usług rozrywkowych,

w zakresie sprzedaży posiłków domowych w mieszkaniach, jeżeli nie jest

prowadzona sprzedaż napojów o zawartości powyżej 1,5% alkoholu,

Karta podatkowa – zalety:

Karta podatkowa jest korzystna dla drobnych

przedsiębiorców, działających indywidualnie

lub zatrudniających niewielu pracowników

oraz prowadzących jeden rodzaj działalności,

stanowiący ich podstawowe źródło dochodu.

Wysokość podatku ustalana jest w drodze

decyzji na początku roku podatkowego.

Karta podatkowa – wady:

Podatnik stosujący kartę podatkową jest zobowiązany do

prowadzenia książki ewidencji zatrudnienia oraz informowania

urzędu skarbowego o zmianach powodujących utratę prawa do

rozliczania kartą oraz wpływających na wysokość podatku

dochodowego, jak również do powiadomienia o likwidacji

działalności.

Podatnik nie może prowadzić innej działalności niż taka, która

pozwala na stosowanie karty podatkowej.

Małżonek nie może prowadzić działalności w analogicznym

zakresie jak podatnik.

Karta podatkowa nie może być stosowana przez

wytwarzających wyroby akcyzowe

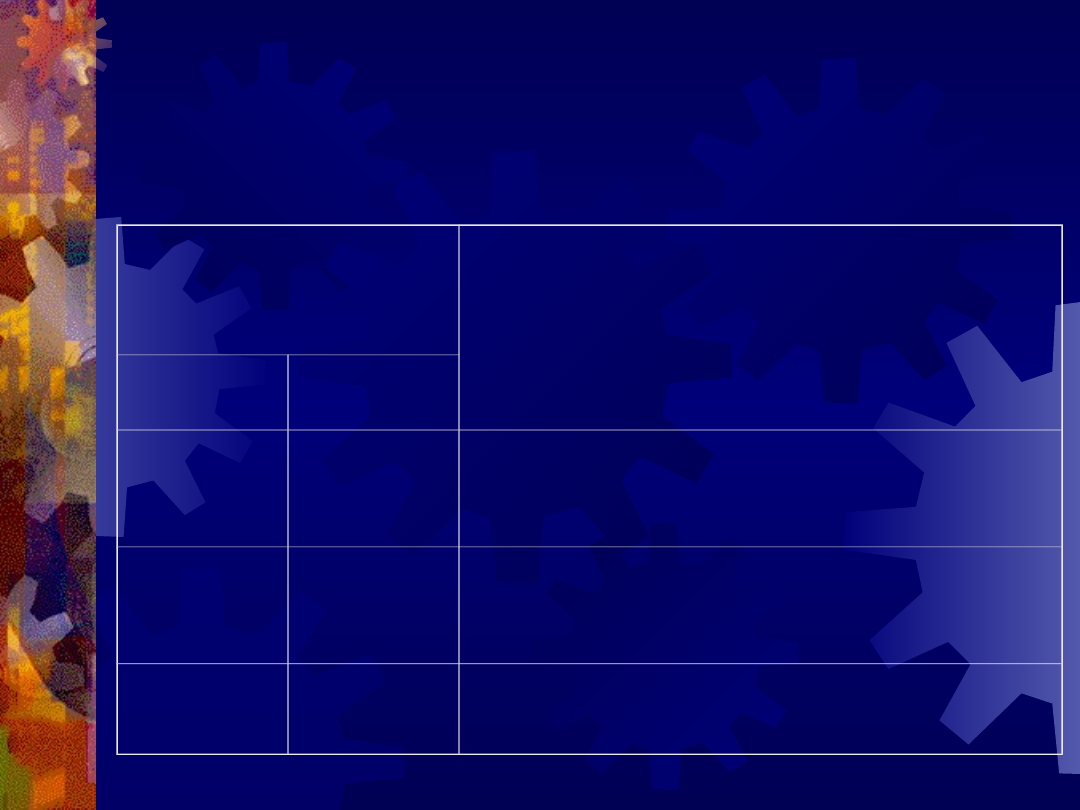

Kryterium

Podatek dochodowy od osób fizycznych

Na zasadach ogólnych

Formy zryczałtowane

Podatkowa

księga

przychodów i

rozchodów

Pełna

księgowość

Karta

podatkowa

Ryczałt

ewidencjonowan

y

Podmiot

opodatkowani

a

Osoba fizyczna, spółki

cywilne osób fizycznych,

spółki osobowe

Osoba

fizyczna,

spółki cywilne

osób

fizycznych

Osoba fizyczna,

spółki cywilne osób

fizycznych, spółki

jawne osób

fizycznych

Stawki

opodatkowani

a

Stawki progresywne w

zależności od wysokości

dochodów 19%, 30%, 40%

lub stawka liniowa 19%

Podatek

ustalany jest

kwotowo w

drodze urzędu

skarbowego.

Stawki te nie

zależą od

osiąganych

dochodów.

Stawki te

uzależnione są

od rodzaju

prowadzonej

działalności

gospodarczej.

Przedmiot

opodatkowani

a

Poniżej

800000 euro

Bez

ograniczeń

Bez

ograniczeń

Poniżej 250000

euro

Kryteria

Podatkowa

księga

przychodów i

rozchodów

Pełna

księgowość

Karta podatkowa

Ryczałt

ewidencjonow

any

Odliczenia

Przysługują odliczenia.

Można uwzględnić koszty

prowadzenia działalności

gospodarczej

Nie przysługują

żadne odliczenia ani

uwzględnienia

kosztów

prowadzenia

działalności

gospodarczej poza

składkami na

ubezpieczenia

Przysługują

odliczenia.

Nie można

uwzględnić

kosztów

prowadzenia

działalności

gospodarczej

Ewidencja

podatkowa

uproszczona:

podatkowa

księga

przychodów i

rozchodów

Pełna

ewidencja:

księgi

rachunkow

e

Nie występuje

uproszczona:

ewidencja

przychodów,

księga

zamówień

Deklaracja

podatkowa

Miesięczna PIT-5,

Roczna: PIT-36 lub PIT-36L

w przypadku podatku

liniowego

Nie występuje.

Miesięczna kwota

zryczałtowana stanowi

podatek, a nie

zaliczkę.Roczna

deklaracja o

zapłaconych i

odliczonych składkach

na ubezpieczenie:PIT-

16A

Roczna PIT-28

Document Outline

- Slide 1

- Slide 2

- Slide 3

- Slide 4

- Slide 5

- Slide 6

- Slide 7

- Slide 8

- Slide 9

- Slide 10

- Slide 11

- Slide 12

- Slide 13

- Slide 14

- Slide 15

- Slide 16

- Slide 17

- Slide 18

- Slide 19

- Slide 20

- Slide 21

- Slide 22

- Slide 23

- Slide 24

- Slide 25

- Slide 26

- Slide 27

- Slide 28

- Slide 29

- Slide 30

- Slide 31

- Slide 32

- Slide 33

Wyszukiwarka

Podobne podstrony:

Formy opodatkowania dochodów osób fizycznych z działalności gospodarczej

Opodatkowanie dochodów osób fizycznych prowadzących działaln VOGUPRWWWNMYIHWF6RB5YCJVHAGC6TFDMISPXCA

Formy organizacyjno prawne przedsiębiorstw Rozpoczynanie działalości gospodarczej

Formy opodatkowania osób fizycznych prowadzących działalność gospodarczą

Finanse w przedsiębiorstwie, Finanse 7, Wybór formy opodatkowania działalności gospodarczej

dzialalnosc gospodarcza formy opodatkowania 2014

05 Podatek dochodowy od osób fizycznych nie prowadzących działalności gospodarczej

działalność gospodarcza, formy prawno organizacyjne przedsiębiorstw

USTAWA OPODATKU DOCHODOWYM OD OSÓB FIZYCZNYCH

MIKROEKONOMIA WYKŁAD 3 (29 10 2011) Formy organizacyjno prawne prowadzonej działalności gospodarcz

prawo finansowe, formy uproszczonego opodatkowania dochodów, FORMY UPROSZCZONEGO OPODATKOWANIA DOCHO

03 opodatkowanie dochodów OF, liniowy, ryczałt, karta, progresywnyid 4426 ppt

oswiadczenie w zakresie wyboru formy opodatkowania podatkiem dochodowym

formy dzialalnosci gospodarczej

List motywacyjny Referent w Dziale Podatkow od Dzialalnosci Gospodarczej Osob Fizycznych

13 Zakładanie działalności gospodarczejid 14512 ppt

Wybrane Formy finansowania działalności gospodarczej

więcej podobnych podstron