Import usług w przepisach podatkowych i ewidencji księgowej

Otrzymujemy faktury od kontrahenta niemieckiego za wynajem serwera. Faktury wystawiane są 1-go dnia każdego

miesiąca, a dotyczą okresu od 28 dnia miesiąca poprzedniego do 27 dnia danego miesiąca. Faktury te opłacamy po kilku

dniach od ich otrzymania. W którym momencie wykazać obowiązek podatkowy? Jaki kurs przyjąć do przeliczenia kwot

wykazanych w tych fakturach?

1.1. Skutki w VAT

Ponieważ podatnik wynajmuje serwer od kontrahenta zagranicznego, niezbędne jest określenie miejsca świadczenia

usługi. W tym przypadku zastosowanie znajdzie zasada ogólna, zgodnie z którą miejscem świadczenia usługi

ś

wiadczonej na rzecz podatnika jest miejsce, w którym usługobiorca posiada siedzibę lub stałe miejsce zamieszkania (art.

28b ust. 1 ustawy o VAT). Skoro zatem nabywcą usługi jest podatnik z Polski, miejsce świadczenia usługi znajduje się

w kraju i tu usługa powinna być opodatkowana.

W przypadku świadczenia usługi przez podatnika zagranicznego, który nie ma w Polsce siedziby, stałego miejsca

zamieszkania lub stałego miejsca prowadzenia działalności, zobowiązanym do rozliczenia VAT jest nabywca. Powinien

on zatem wystawić fakturę wewnętrzną i wykazać import usług, zgodnie z zasadami dla tego typu transakcji, które

opisujemy poniżej.

Ustalenie obowiązku podatkowego w VAT

Termin powstania obowiązku podatkowego przy imporcie usług, dla których miejsce świadczenia ustalane jest na

zasadach ogólnych (tj. w miejscu siedziby/stałego miejsca zamieszkania nabywcy), został określony w art. 19 ust. 19a

i 19b ustawy o VAT. Z powołanego przepisu wynika, że co do zasady, dla ww. usług obowiązek podatkowy powstaje

w dniu wykonania usługi. Jeżeli natomiast:

1) w związku ze świadczeniem usługi ustalane są następujące po sobie terminy płatności lub rozliczeń - obowiązek

podatkowy powstaje z upływem każdego okresu, do którego odnoszą się te rozliczenia lub płatności, do momentu

zakończenia świadczenia tych usług,

2) usługi świadczone są w sposób ciągły przez okres dłuższy niż rok, dla których, w związku z ich świadczeniem,

w danym roku nie upływają terminy rozliczeń lub płatności - obowiązek podatkowy powstaje z upływem każdego roku

podatkowego, do momentu zakończenia świadczenia tych usług,

3) przed ww. terminem dokonano zapłaty - obowiązek podatkowy powstaje w dniu jej dokonania.

W pytaniu zaznaczono, że dla usługi najmu serwera określono następujące po sobie terminy rozliczeń (od 28 dnia danego

miesiąca do 27 dnia kolejnego miesiąca). W tym przypadku - przy braku zapłaty - zastosowanie będzie miała zasada

wymieniona powyżej w pkt 1, czyli obowiązek podatkowy powstanie z upływem każdego okresu rozliczeniowego, tj. 27

każdego miesiąca. Jeżeli jednak przed tym dniem podatnik dokona zapłaty, obowiązek podatkowy powstanie w dniu

dokonania tej zapłaty.

Zatem w omawianym przypadku obowiązek podatkowy powstaje:

•

w ostatnim dniu okresu rozliczeniowego,

•

w dniu dokonania zapłaty

w zależności, który z ww. terminów przypada wcześniej.

WAŻNE: Obowiązek podatkowy w imporcie usług, dla których miejsce świadczenia ustalane jest według zasady ogólnej

(tj. w miejscu siedziby/zamieszkania nabywcy), nie zależy od daty wystawienia faktury przez kontrahenta zagranicznego,

a jedynie od daty wykonania usługi (upływu okresu rozliczeniowego) i od daty zapłaty.

Przykład

Podatnik otrzymał fakturę od kontrahenta za wynajem serwera za okres od 28 kwietnia 2010 r. do 27 maja br. Fakturę

kontrahent wystawił 1 maja br., a zapłaty dokonano 2 czerwca br. Obowiązek podatkowy powstał 27 maja br. (w ostatnim

dniu okresu rozliczeniowego, gdyż do tego dnia nie dokonano zapłaty).

Przykład

Załóżmy, że podatnik, o którym mowa w poprzednim przykładzie, dokona zapłaty za tę usługę 10 maja br., tj. przed

upływem okresu rozliczeniowego. Wówczas obowiązek podatkowy powstałby w dniu dokonania tej zapłaty (10 maja

br.).

Ustalenie kursu waluty

Przeliczenia kwot wykazanych w fakturach w walutach obcych dokonuje się zgodnie z zasadami określonymi w art. 31a

ustawy o VAT. Zgodnie z tym przepisem w przypadku, gdy kwoty stosowane do określenia podstawy opodatkowania są

określone w walucie obcej, przeliczenia na złote dokonuje się według kursu średniego danej waluty obcej ogłoszonego

przez NBP na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego. Jeżeli jednak zgodnie

z przepisami ustawy lub przepisami wykonawczymi do ustawy podatnik może wystawić fakturę przed powstaniem

obowiązku podatkowego i wystawi ją w przewidzianym przepisami terminie, kwoty wykazane w fakturze w walucie

obcej przelicza się na złote według średniego kursu NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia

faktury.

Generalnie zatem do przeliczenia kwot wykazanych w fakturach w walucie obcej istotny jest termin powstania

obowiązku podatkowego, chyba że fakturę - zgodnie z odrębnymi uregulowaniami - można wystawić wcześniej.

Niezbędne jest zatem przeanalizowanie, czy w omawianym przypadku możliwe jest wystawienie faktury przed

powstaniem obowiązku podatkowego.

Regulacje w tym zakresie zawiera § 11 rozporządzenia Ministra Finansów z 28 listopada 2008 r. w sprawie m.in.

wystawiania faktur (Dz. U. nr 212, poz. 1337 ze zm.). Zgodnie z tym przepisem, fakturę dokumentującą m.in. import

usług (gdy miejsce świadczenia ustalone jest - jak w omawianym przypadku - zgodnie z zasadą ogólną) wystawia się nie

później niż z chwilą powstania obowiązku podatkowego i nie wcześniej niż 30. dnia przed powstaniem tego obowiązku.

Problem w tym, że nie wiadomo, o jaką fakturę chodzi w tym przepisie: czy o fakturę wystawioną przez kontrahenta

zagranicznego, czy o fakturę wewnętrzną. Wydaje się, że o tę drugą, gdyż to faktura wewnętrzna jest podstawą

do rozliczenia VAT w imporcie usług. Taki wniosek można wysnuć ponadto z § 23 ust. 1 ww. rozporządzenia, w którym

postanowiono, że do faktur wewnętrznych ma zastosowanie m.in. § 11 tego rozporządzenia. Ponadto trudno jest

zobowiązać kontrahenta zagranicznego do wystawiania faktur w terminie zgodnym z przepisami obowiązującymi

w Polsce.

Aby jednak uniknąć tych wątpliwości, warto wystawić fakturę wewnętrzną w dniu, w którym - zgodnie z umową -

kontrahent wystawia fakturę za sprzedaż usługi. Jeżeli faktura ta będzie wystawiona przed powstaniem obowiązku

podatkowego w VAT, lecz nie wcześniej niż 30. dnia przed powstaniem tego obowiązku, do przeliczenia kwot

wynikających z faktury będzie należało przyjąć kurs poprzedzający dzień jej wystawienia.

Przykład

Podatnik otrzymał fakturę wystawioną 1 czerwca br. za najem serwera za okres od 28 maja br. do 27 czerwca br. Fakturę

wewnętrzną wystawiono pod datą wystawienia faktury przez kontrahenta, tj. 1 czerwca br. Zapłaty dokonano 8 czerwca

br.

Obowiązek podatkowy powstał 8 czerwca br. (w dniu dokonania zapłaty). Ponieważ fakturę wystawiono wcześniej, lecz

w obowiązującym terminie (tj. nie wcześniej niż 30. dnia przed powstaniem obowiązku podatkowego), do przeliczenia

kwot wykazanych w fakturze należy zastosować średni kurs NBP z dnia poprzedzającego dzień wystawienia faktury (tj.

z 31 maja br.).

1.2. Skutki w podatku dochodowym

Moment zaliczenia wydatku do kosztu podatkowego

Koszty związane z najmem serwera są dla nabywcy kosztami pośrednio związanymi z przychodami. Stanowią one koszt

podatkowy w dniu jego poniesienia. Jedynie gdy wydatek dotyczy okresu przekraczającego rok podatkowy, a nie jest

możliwe określenie, jaka jego część dotyczy danego roku podatkowego, w takim przypadku stanowi koszt uzyskania

przychodów proporcjonalnie do długości okresu, którego dotyczy.

Za dzień poniesienia kosztu należy przyjąć dzień, na który ujęto koszt w księgach rachunkowych (zaksięgowano) na

podstawie otrzymanej faktury (rachunku), albo dzień, na który ujęto koszt na podstawie innego dowodu w przypadku

braku faktury (rachunku).

WAŻNE: Jeżeli podatnik ujmuje w księgach rachunkowych fakturę za najem serwera pod datą wystawienia faktury, data

ta jednocześnie wyznacza moment ujęcia wydatku w kosztach podatkowych.

Jedynie w przypadku, gdy faktura za najem będzie dotyczyła przełomu roku (np. usługa obejmująca okres od 28 grudnia

br. do 27 stycznia 2011 r.), należałoby określić, jaka część wydatku dotyczy konkretnego roku.

Warto również zaznaczyć, że także podatnik prowadzący podatkową księgę przychodów i rozchodów ujmie wydatek za

najem serwera w miesiącu wystawienia faktury. Dla tej grupy podatników (bez względu na stosowaną metodę ujmowania

kosztów w księdze - uproszczoną czy memoriałową) datą poniesienia kosztu jest bowiem dzień wystawienia faktury

(rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu.

Wprawdzie metoda memoriałowa zasadniczo polega na przypisywaniu wydatku do okresu, którego on dotyczy, lecz

w ciągu roku dzielenie wydatku na poszczególne dni miesiąca nie znajduje uzasadnienia w przepisach, w których wprost

określono, że datą poniesienia kosztu jest data wynikająca z faktury (rachunku, itp.). Jedynie na przełomie roku u

podatników stosujących metodę memoriałową konieczne będzie przypisanie określonej części wydatku do konkretnego

roku.

Przykład

Podatnik prowadzi księgę przychodów i rozchodów. Otrzymał on fakturę za najem serwera za okres od 28 maja br. do 27

czerwca br. Fakturę wystawiono 1 czerwca br. Bez względu na przyjętą metodę ujmowania kosztów w księdze

(uproszczoną czy memoriałową), podatnik ujmie wydatek pod datą 1 czerwca br

Jaki kurs zastosować?

Dla celów podatku dochodowego koszty poniesione w walutach obcych przelicza się na złote według kursu średniego

ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu. Skoro dniem poniesienia

kosztu jest dzień wystawienia faktury, do przeliczenia kosztu należy przyjąć średni kurs NBP z dnia poprzedzającego

dzień wystawienia faktury. Ten sam kurs będzie również właściwy dla celów bilansowych.

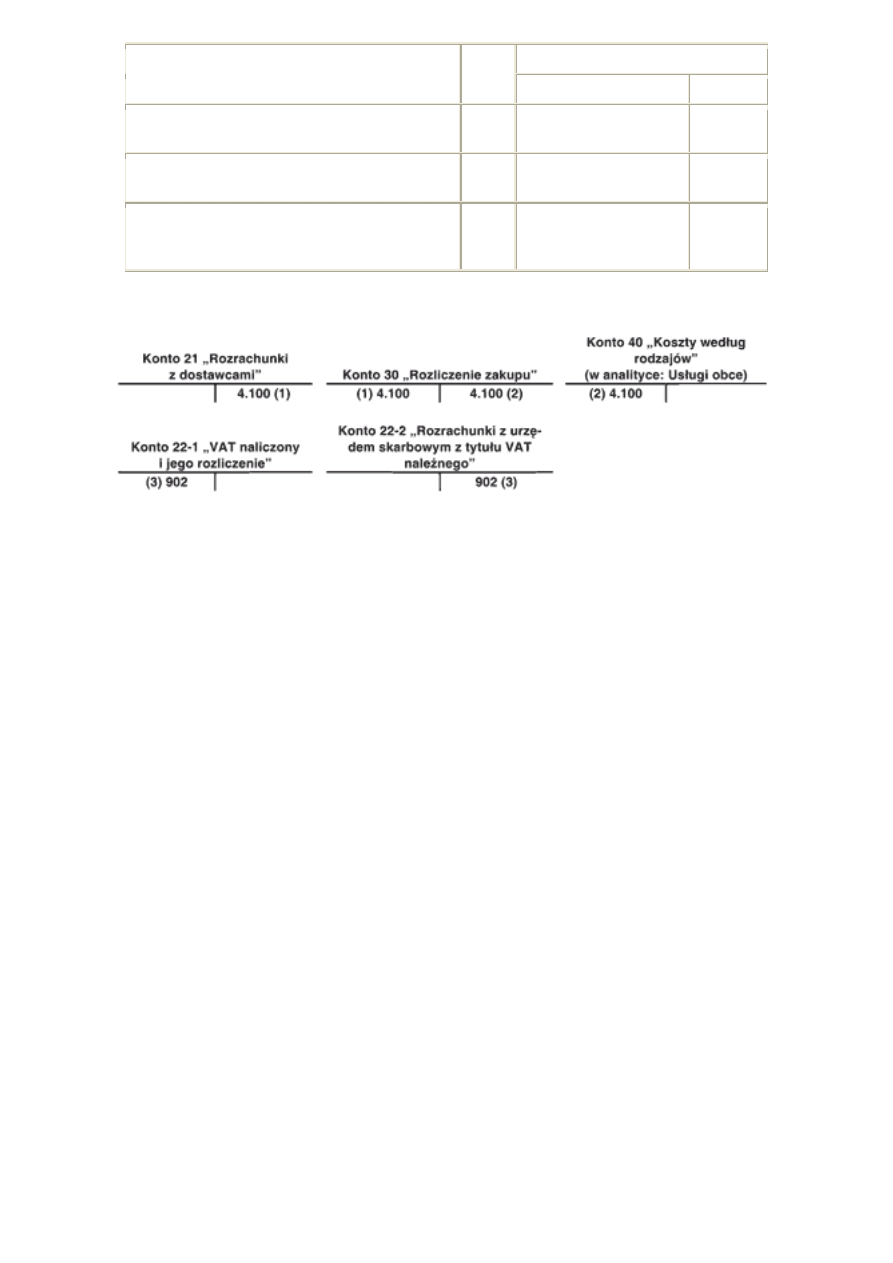

1.3. Ujęcie zakupu w księgach rachunkowych

Ujęcie w księgach rachunkowych zakupu usługi od kontrahenta zagranicznego przedstawiono na przykładzie.

Przykład

Podatnik otrzymał fakturę od kontrahenta zagranicznego za najem serwera za okres od 28 maja br. do 27 czerwca br.

Fakturę na kwotę 1.000 euro wystawiono 1 czerwca br. Tego samego dnia podatnik wystawił fakturę wewnętrzną. Średni

kurs NBP z 31 maja br. wyniósł 4,1 zł/euro (kurs przykładowy). Jest to kurs właściwy zarówno dla celów VAT, podatku

dochodowego, jak i celów bilansowych.

Dekretacja:

Konto

Opis operacji

Kwota

(w zł)

Wn

Ma

1. Faktura od kontrahenta zagranicznego

(1.000 euro x 4,1 zł/euro):

4.100

30

21

2. PK - zarachowanie kosztu:

4.100

40

(lub konto zespołu 5)

30

3. Faktura wewnętrzna - wykazanie VAT od

importu

usługi (4.100 zł x 22%):

902

22-1

22-2

Księgowania:

Wyszukiwarka

Podobne podstrony:

Import usług w przepisach podatkowych i ewidencji księgowej

Import usug w przepisach podatkowych i ewidencji ksi©gowej, Import usług w przepisach podatkowych i

Ewidencja księgowa i podatkowa WDT, WNT, importu i eksportu towarów, miejsce opodatkowania, faktu(1)

Import towarów wycena i ewidencja księgowa

VAT 9 Deklaracja dla podatku od towarów i usług od importu usług lub dostawy dla której podatnikiem

Sprzedaż i zakup usług w ewidencji księgowej

Sposoby ewidencji księgowej podatku od nieruchomości

Zasady refakturowania usług, Gazeta Podatkowa

Ewidencja ksiegowa PISKO II

Ewidencja księgowa a rachunek przepływów pieniężnych(1)

Ewidencja księgowa rozrachunków z tytułu wynagrodzeń

Żądanie udzielenia informacji o z stosowaniu przepisów podatkowych

Zakup towar˘w w ewidencji ksi©gowej, Zakup towarów w ewidencji księgowej

Wartości niematerialne i prawne w ewidencji księgowej

więcej podobnych podstron