WSKIZ

Biznes plan firmy Poznańskie Opakowania S.A.

Maj 2000

Spis treści

I. Wprowadzenie.………………………………………………………............ 2

1. Cele i zakres biznes planu................................................................. 2

2. Metodologia analiz............................................................................ 2

3. Struktura diagnozy............................................................................ 3

II. Podsumowanie.............................................................................. 4

III. Prezentacja kredytobiorcy........................................................... 5

1. Informacja adresowa........................................................................ 5

2. Historia firmy.................................................................................... 5

3. Zakres działalności............................................................................ 5

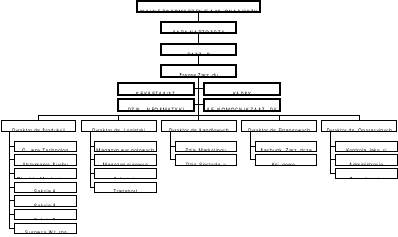

4. Struktura organizacyjna..................................................................... 5

5. Potencjał przedsiębiorstwa................................................................. 6

6. Działania marketingowe..................................................................... 11

7. Sytuacja ekonomiczno-finansowa przedsiębiorstwa.............................. 12

IV. Prezentacja przedsięwzięcia inwestycyjnego............................... 17

Przedmiot inwestycji.......................................................................... 17

Cele przedsięwzięcia inwestycyjnego................................................... 17

Zakres rzeczowo-wartościowy inwestycji............................................. 17

Przewidywane źródła finansowania..................................................... 17

Harmonogram przedsięwzięcia inwestycyjnego.................................... 17

Zdolności produkcyjne i ich wykorzystanie........................................... 18

Ocena poziomu nowoczesności inwestycji........................................... 18

V. Koncepcja marketingowa............................................................... 18

Analiza makrootoczenia...................................................................... 18

Analiza mikrootoczenia....................................................................... 22

Analiza rynku..................................................................................... 25

Mix marketingowy............................................................................. 29

VI. Analiza ekonomiczno-finansowa................................................... 32

Założenia do analizy.......................................................................... 32

Analiza finansowa przedsięwzięcia inwestycyjnego............................... 36

Ocena przedsięwzięcia....................................................................... 42

VII. Aneks........................................................................................... 43

1. Cele i zakres biznes planu.

Celem biznes planu jest prezentacja przedsiębiorstwa i przedsięwzięcia inwestycyjnego w celu uzyskania kredytu na zakup maszyn i urządzeń do wyrobu opakowań z plastiku. Biznes plan obejmuje trzy lata wstecz działalności firmy (lata 1997-1999), oraz prognozę na przyszłe trzy lata (2001-2003).

2. Metodologia analiz.

W sporządzanym biznes planie będziemy oceniać zarówno otoczenie przedsiębiorstwa, jak i jego wnętrze. Do oceny analizowanych zjawisk i czynników posłużą nam metody liczbowe - m.in. macierze i opisowe. Oto metody wykorzystane w niniejszym biznes planie:

Macierz EFE - jest sporządzana w celu ocenienia intensywności zidentyfikowanych szans i zagrożeń w otoczeniu, oraz uzyskania odpowiedzi na pytanie czy siła oddziaływań otoczenie jest przychylna przedsiębiorstwu, czy też dominują zagrożenia. Ocena ta pozwala także określić wartościowo siłę tychże oddziaływań. Procedura postępowania przy sporządzaniu macierzy EFE:

Wybór czynników otoczenia oddziałujących na przedsiębiorstwo,

Określenie znaczenia danego czynnika w całości oddziaływań na firmę,

Określenie siły oddziaływania czynnika wg następującej skali: (+3) duża szansa, (+2) średnia szansa, (+1) mała szansa, (0) neutralny, (-1) małe zagrożenie, (-2) średnie zagrożenie, (-3) wysokie zagrożenie;

Wymnożenie poszczególnych wag i siły oddziaływania,

Zsumowanie iloczynów i słowne podsumowanie analizy otoczenia.

Macierz IFE - jest sporządzana w celu ocenienia silnych i słabych stron przedsiębiorstwa. Jej sporządzanie jest bardzo podobne do macierzy EFE - wybieramy te strony, które uważamy za najważniejsze z punktu widzenia firmy, określamy jego wagę (znaczenie w całości czynników) i siłę oddziaływania (od +3 do -3).

Macierz SWOT - w tej macierzy dzieli się zidentyfikowane czynniki na mające charakter wewnętrzny i zewnętrzny, oraz wywierające wpływ negatywny i pozytywny na przedsiębiorstwo. Powstaje ona również z połączenia macierzy EFE i IFE. Zderzenie ze sobą szans i zagrożeń z mocnymi i słabymi stronami firmy na określenie pozycji strategicznej przedsiębiorstwa w otoczeniu (na rynku). Macierz SWOT jest punktem wyjścia w określeniu planów przedsiębiorstwa, dla naszych potrzeb jednak wykorzystamy ją do oceny otoczenia i potencjału rynku.

Macierz BCG - służy ona do oceny produktów przedsiębiorstwa pod względem ich roli dla firmy. Oceniając ich udział w rynku, wzrost popytu, rentowność, potrzeby finansowe związane z jego produkcją, przepływ pieniężny i ryzyko związane z produktem kwalifikuje się je do jednej z czterech kategorii:

Dojne krowy,

Dylematy,

Kule u nogi,

Gwiazdy.

Tak dokonana analiza pozwala przedsięwziąć odpowiednie kroki odnośnie badanego produktu, tak aby przyczyniały się one do rozwoju firmy.

Ocena sytuacji ekonomiczno-finansowej przedsiębiorstwa - dokonano jej analizując bilans oraz rachunek zysków i start firmy Poznańskie Opakowania S.A. za ostatnie trzy lata (1997-1999) za pomocą wskaźników. Wskaźniki te to m.in. wskaźniki : rentowności, płynności, zadłużenia, operacyjności, itd. Ich wzory i wartości pożądane dla średnich firm podano w tabeli w podpunkcie c punktu 7, rozdziału III.

Analiza przedsięwzięcia inwestycyjnego. Pozwala zbadać na podstawie planowanych przychodów ze sprzedaży i kosztów, czy analizowany projekt przyniesie oczekiwane zyski i czy będzie rentowny. W prezentowanej analizie zawarto:

Zapotrzebowanie na kapitał obrotowy netto, (sporządzony na podstawie planowanych przychodów i kosztów produkcji),

Rachunek wyników (j.w.),

Zestawienie przepływów pieniężnych (sporządzony w oparciu o planowane przychody, koszty produkcji, kredytu inwestycyjnego, przyrostu kapitału obrotowego),

Bilans uproszczony (uwzględniający rachunek wyników, przepływy pieniężne, oraz zapotrzebowanie na kapitał obrotowy),

Analizę wskaźnikową (dokonaną w oparciu o bilans uproszczony),

Obliczenia NPV i IRR dla badanego projektu, które pozwolą ocenić czy dana inwestycja się zwróci,

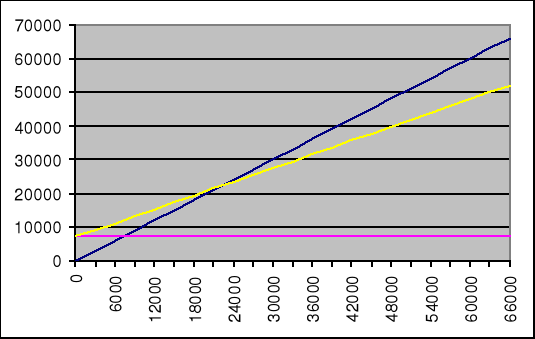

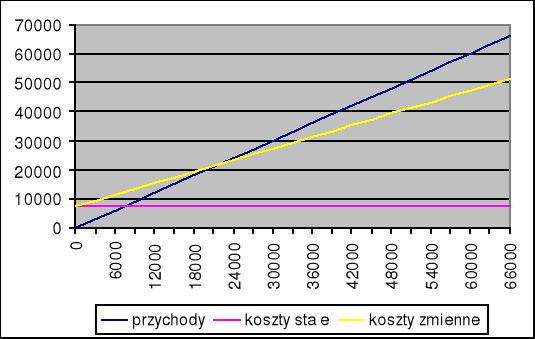

Analizy progu rentowności - sporządzonej w oparciu o planowane przychody i koszty.

W pozostałych analizach, wszystkie obiektywne czynniki i ich wpływ na firmę będą oceniane subiektywnie z uwzględnieniem specyfiki działalności firmy. Trudno bowiem ująć w liczby takie czynniki jak wyspecjalizowanie kadry, czy też styl zarządzania, od których również, w mniejszym czy większym stopniu, zależy potencjał firmy.

3. Struktura diagnozy.

Niniejszy biznes plan został podzielony na siedem rozdziałów, które to zawierają:

Rozdział I i II - wprowadzenie i podsumowanie badań,

Rozdział III - prezentacja przedsiębiorstwa pod względem formalnym, organizacyjnym, ekonomiczno-finansowym:

W potencjale przedsiębiorstwa przedstawiono silne i słabe strony przedsiębiorstwa, które to zestawiono później w macierzy IFE.

Sytuację finansowo-ekonomiczną przedstawiono w punkcie 7 i dokonano jej za pomocą wskaźników.

Rozdział IV - prezentacja przedsięwzięcia inwestycyjnego - zawiera głównie jego cele, zakres, harmonogram, wykorzystanie zdolności produkcyjnych i nowoczesności inwestycji.

Rozdział V - koncepcja marketingowa. Została ona podzielona na otoczenie mikro i makro. Analizując te czynniki, badano jaka była ich zmiana w przeciągu lat i jaki ma to wpływ na badaną firmę. Otrzymane wyniki przedstawiono w macierzy EFE w punkcie 3 rozdziału V. W wyniku zebrania macierzy EFE i IFE otrzymano macierz SWOT, która pozwala określić pozycję strategiczną przedsiębiorstwa.

Rozdział VI - analiza ekonomiczno finansowa przedsięwzięcia inwestycyjnego. Na początku przedstawiono założenia do tej analizy - planowane przychody i koszty. W punkcie 2 przedstawiono samą analizę i w końcu ocenę tegoż przedsięwzięcia.

Rozdział VII - aneks - zaprezentowano w nim materiały przy pomocy których dokonano analizy i oceny.

Dokonana analiza różnych sfer działalności firmy Poznańskie Opakowania S.A. pozwala stwierdzić, że:

Firma dysponuje dużym potencjałem - ma odpowiednie doświadczenie, potrafi organizować pracę, wykorzystuje odpowiednio środki pracy, posiada odpowiednią kadrę, wykorzystuje kapitał a jej produkcja odznacza się wysoką rentownością. We wnętrzy firmy przeważają silne strony (patrz macierz IFE), tak więc realizacja przedsięwzięcia inwestycyjnego nie powinna prztsporzyć większych problemów,

Przedsięwzięcie inwestycyjne - zostało profesjonalnie zaplanowane: firma optymalnie wykorzystuje swoje zasoby (inwestycja nie wymaga rozbudowy magazynu), maszyny które firma zmierza kupić należą do najnowocześniejszych w swojej klasie, są bardzo wydajne i niezawodne (patrz Roz.IV).

Makrootoczenie - przeważają w nim szanse (patrz macierz EFE) i jest ono przyjazne dla firmy, ponieważ zarówno otoczenie polityczne, technologiczne, prawne, społeczno-kulutrowe, jak i otoczenie ekologiczne nie stanowi zagrożenia, wręcz przeciwnie firma ma szanse na rozwój,

Mikrootoczenie - podobnie jak makrootoczenie, przeważają w nim szanse. Firma nie boi się konkurencji, ma ustaloną pozycję na rynku, siła przetargowa dostawców i odbiorców nie jest duża, nie istnieje też groźba pojawienia się nowych konkurentów, czy substytutów (patrz Roz.V pkt 2).

Rynek - mimo, iż jest specyficzny firma ma duże szanse na wzrost w związku z realizowaniem inwestycji. Zarówno obecna sprzedaż, jak i potencjał rynku stwarza możliwości rozwoju i realizowanie planów inwestycyjnych zgodnie z planem.

Mix marketingowy - Produkty firmy cieszą się uznaniem, dla firmy to “dojne krowy”, cena naszych produktów jest bardzo konkurencyjna podobnie jak jakość wyrobu. Dystrybucja produktów i związane z nią promocje zgodne są ze światowymi standardami.

Przedsięwzięcie inwestycyjne - Firma ma duże szanse na zaciągnięcie kredytu, prognozowana sprzedaż, oraz koszty produkcji w związku z inwestycją nie ulegną większej zmianie w porównaniu do lat poprzednich. Inwestycję charakteryzuje wysoka rentowność, firma będzie zdolna przez cały czas do spłat zobowiązań. Ponadto wszystkie metody oceny projektu przemawiają za jego przyjęciem - NPV większe od zera, IRR większe od stopy dyskontowej k (patrz Roz. VI).

Powyższe wnioski wykazują, że firma ma przed sobą perspektywę rozwoju, a planowana inwestycja przynesie oczekiwane zyski i większy udział na rynku.

Informacja adresowa.

Siedziba firmy mieści się przy ulicy Poziomkowej 36 w Koziegłowach k/Poznania.

Historia firmy.

Firma istnieje od 1996 roku i powstała w celu wypełnienia zapotrzebowania rynku na plastikowe opakowania. Istotnym wydarzeniem było ostatnio podpisanie umowy z firmą „EMICHEM” P.P. i firmą GOLDDROP na wyłączność w dostawie towaru . Firma rozwija się bardzo dynamicznie czego wyrazem jest zdobycie w ubiegłym roku srebrnego medalu na MTP. Nagroda związana była ze spełnieniem wszystkich norm europejskich dot. ekologii.

Zakres działalności.

Jak już wcześniej wspomniano - firma zajmuje się produkcją opakowań plastikowych, dla producentów kosmetyków i chemii gospodarczej. Są to opakowania o różnej pojemności i o różnym przeznaczeniu. Produkuje się je głównie z polipropylenu (PP), polietylenu i politeltftalanu etylenu. Ponadto firma produkuje nakrętki do tych opakowań i elementy rozpylaczy do butelek. Materiał pozostały po obróbce, jak i produkty wadliwe przetapia się potem razem i wykonuje elementy nie wymagające najwyższej jakości materiału - np. puszki elektryczne, kołki rozporowe. Produkcję tę cechuje więc wysoki poziom wykorzystania materiału.

Struktura organizacyjna.

Potencjał przedsiębiorstwa.

Potencjał materialny.

Analiza rzeczowego majątku trwałego.

W rzeczowy majątek trwały przedsiębiorstwa wchodzą

maszyny i urządzenia 8959 tys. zł (75 %)

budynki i budowle 2337 tys. zł(20 %)

środki transportu 567 tys. zł ( 4 %)

pozostały majątek trwały 74 tys. zł ( 1 %)

stopień zużycia

budynki użytkowane 3 lata - umorzone 7,5 %

maszyny i urządzenia użytkowane 3 lata - umorzone 36%

środki transportu użytkowane 3 lata - umorzone 51%

pozostałe środki trwałe użytkowane 3 lata - umorzone 54%

maszyny i urządzenia do produkcji opakowań pozwalają na wykorzystanie najnowszych technologii w tej branży

dwie z czterech linii produkcyjnych oparte są na wysokiej klasy wtryskarkach firmy „MAGNUM” w pełni wykorzystujących komputerowe sterowanie procesem produkcji

dwie linie produkcyjne wykorzystują zespół maszyn obsługiwanych przez operatorów

majątek firmy jest własnością własną , w roku 1996 nasza firma zaciągnęła kredyt inwestycyjny długoterminowy na rozpoczęcie działalności z czego finansowana jest część majątku( z końcem roku 1999 roku spłaciliśmy ostatnią ratę i finansowanie majątku jest w 97% z kapitału własnego. )

wykorzystanie majątku w naszej firmie ma charakter typowo intensywny. Dział produkcji pracuje w systemie trójzmianowym ze szczególnym nastawieniem na bezawaryjne utrzymanie ruchu. Przestoje w produkcji są dopuszczane jedynie na czas napraw bieżących , usuwania usterek technicznych i koniecznych zmian form.

specyfika procesu technologicznego pozwala w przypadku przestoju w produkcji z powodu uszkodzenia np. formy, na natychmiastowe przestawienie danego urządzenia na produkcję innego ,różnego od poprzedniego produktu.

aktualne wykorzystanie powierzchni magazynowej jest na poziomie 80-100%.Zwiększenie produkcji wg założeń spowoduje konieczność jej powiększenia .W tym celu część środków uzyskanych z zysku zostanie przeznaczona na zakup regałów wysokiego składowania ,dzięki czemu uzyskamy dodatkową powierzchnię magazynową przy wykorzystaniu kubatury magazynu już istniejącego.

Analiza przedmiotów pracy (zapasy).

czym dysponuje przedsiębiorstwo,

struktura zapasów:

zapas materiałów do produkcji jest utrzymywany na poziomie wystarczającym na sześćdziesiąt dni produkcji non-stop w przypadku wstrzymania dostaw surowca (4693 tys. zł na koniec 1999 roku). Dotychczas surowiec dostarczany był przez pośredników głównie poznańską firmę „CHEMIA”. Zwiększenie zużycia surowca po uruchomieniu kolejnej linii produkcyjnej otwiera możliwości negocjowania niższych cen na surowiec, a docelowo dostawy podstawowego surowca jakim jest biały Polipropylen 400,600 i 900 bezpośrednio od producenta czyli zakładów Petrochemii Płock. Jest to o tyle korzystne , że dostawy od producenta odbywają się po pierwsze na ich koszt , a po drugie surowiec dostarczany jest cysternami i wdmuchiwany bezpośrednio do zbiorników na terenie naszego przedsiębiorstwa. Oszczędza to koszty ręcznego rozcinania 20 kilogramowych worków i wsypywania surowca przez obsługę linii. Półprodukty i produkcja w toku wynosiła na koniec 1999 roku 1488 tys. zł.

gospodarowanie zapasami odbywa się przy uwzględnieniu konieczności posiadania odpowiedniej ilości surowca przy jednoczesnym optymalnym wykorzystaniu powierzchni magazynowej.

Dane liczbowe to :

dzienny stan zapasu surowca do produkcji to : 690,1 tys. zł

dzienny stan produkcji w toku to : 86,3 tys. zł

Analiza potencjału ludzkiego (kadry i personel).

firma zatrudnia 300 osób

struktura zatrudnienia pod względem płci :

kobiety 15%

mężczyźni 85 %

pod względem wykształcenia :

- wyższe 20 %

średnie 50 %

zawodowe 30 %

pod względem wieku :

20 - 30 lat 30 %

30 - 40 lat 35 %

40 - 50 lat 20 %

pow. 50 lat 15 %

pod względem stażu pracy w branży

pow.20 lat 25 %

20 - 10 lat 45 %

pon. 10 lat 30 %

pod względem stażu pracy w naszej firmie

2 - 3 lat 65%

1 - 2 lat 20%

do 1 roku 15%

charakterystyka kluczowych menedżerów

W skład zarządu firmy wchodzą osoby z dużym doświadczeniem w branży tworzyw sztucznych. Prezesem Rady Nadzorczej jest jeden z założycieli firmy. W skład Rady Nadzorczej wchodzi drugi z założycieli firmy oraz dwóch managerów - absolwentów uczelni Master & Business Administration.

Analiza organizacji i zarządzania.

forma prawna firmy to spółka akcyjna , jako najkorzystniejsza z możliwych organizacja pod względem m.in. łatwości pozyskiwania i zbywania środków na finansowanie majątku

struktura organizacyjna została zaprezentowana w tej części niniejszego opracowania w punkcie 4.

Ze względu na przedmiot działalności naszej firmy możemy wyróżnić następujące dziedziny zarządzania:

zarządzanie produkcją - pion odpowiedzialny za przygotowanie technologii oraz najbardziej efektywne wykorzystanie środków produkcji

zarządzanie logistyką - pion odpowiedzialny za dostawy i magazynowanie surowca do produkcji, magazynowanie gotowych wyrobów oraz transport zewnętrzny i wewnętrzny

zarządzanie handlem - pion odpowiedzialny za sprzedaż i promocję produktów firmy

zarządzanie finansami - pion odpowiedzialny za monitorowanie sytuacji finansowej firmy

zarządzanie działem operacyjnym - pion odpowiedzialny za nabór i szkolenie kadr, za kontrolę jakości oraz administrację firmy

preferowany styl zarządzania w naszej firmie to „silna ręka” na najwyższych poziomach zarządzania jak prezes zarządu czy dyrektorzy poszczególnych działów firmy, czyli styl zarządzania autokratywny - konieczny do utrzymania dyscypliny w zarządzaniu, dyscypliny finansowej firmy oraz motywacji do maksymalizacji rynkowej wartości przedsiębiorstwa. Ze względu na dużą powtarzalność czynności na poziomie wykonawczym w naszej firmie, dopuszcza się styl zarządzania demokratyczny włączając w to wszelkie programy motywacyjne dla personelu w celu uzyskania jak najwyższych wskaźników efektywności pracy ludzi oraz wydajności maszyn i urządzeń.

system informowania kierownictwa oparty jest o ustne przekazywanie informacji z poziomu produkcji i logistyki firmy ( w tym celu organizowane są comiesięczne spotkania całej załogi) oraz systemowe (informatyczne) przekazy informacji monitorowanych przez dział księgowości

organizacyjna naszej firmy jest oparta na nowoczesnych, sprawdzonych modelach dobrze prosperujących firm z uwzględnieniem komórek koniecznych do prowadzenia naszego charakteru produkcji.

Analiza technologii.

określenie możliwości wytwórczych - poniższa tabela prezentuje szacunek możliwości wytwórczych naszej firmy z uwzględnieniem masy poszczególnych produktów, kosztu surowca, ceny sprzedaży oraz spodziewanych przychodów ze sprzedaży przez okres 1 roku.

cena 1kg surowca |

5,00 zł |

KALKULACJA ROCZNA |

|||||

Produkt |

waga(kg) |

koszt sur. |

cena sprz. |

sprz.'00(tys. zł) |

zł |

prod.roczna(szt.) |

masa(kg) |

but 0,3l |

0,006 |

0,03 |

0,045 |

3306 |

3 306 000,00 zł |

73466667 |

440800 |

but 0,5l |

0,014 |

0,07 |

0,105 |

3778 |

3 778 000,00 zł |

35980952 |

503733 |

but 1,0l |

0,023 |

0,115 |

0,1725 |

11807 |

11 807 000,00 zł |

68446377 |

1574267 |

but 2,0l |

0,041 |

0,205 |

0,3075 |

14169 |

14 169 000,00 zł |

46078049 |

1889200 |

rozpylacze |

0,003 |

0,015 |

0,0225 |

1889 |

1 889 000,00 zł |

83955556 |

251867 |

nakrętki |

0,003 |

0,015 |

0,0225 |

945 |

945 000,00 zł |

42000000 |

126000 |

but 0,75l |

0,017 |

0,085 |

0,1275 |

4723 |

4 723 000,00 zł |

37043137 |

629733 |

but 0,2l |

0,004 |

0,02 |

0,03 |

4723 |

4 723 000,00 zł |

157433333 |

629733 |

but 0,1l |

0,002 |

0,01 |

0,015 |

1889 |

1 889 000,00 zł |

125933333 |

251867 |

|

razem |

0,565 |

0,8475 |

47229 |

47 229 000,00 zł |

670337404 |

6297200 |

efektywność produkcji w naszej firmie utrzymuje się na poziomie 80 - 90 %,co daje możliwość wykonania 389.244.000 szt. produktów w ciągu roku. Po zakupieniu kolejnych linii produkcyjnych ta ilość wzrośnie do 681.177.000 szt.

Odbywa się to przy wykorzystaniu na każdej maszynie 24-ro gniazdowych form przy zastosowaniu których jeden cykl pracy wynosi 6 sekund.

Roczna ilość cykli przy wykorzystaniu wszystkich maszyn to 4.730.000 .

V. Podsumowanie analizy wnętrza - macierz IFE.

L.p. |

Czynnik |

Waga |

Wartość |

Iloczyn |

|

SZANSE |

|||||

1. |

Zarządzanie |

0,11(1) |

+3(2) |

0,33 |

|

2. |

Zasoby ludzkie |

0,12(3) |

+2(4) |

0,24 |

|

3. |

Marketing |

0,04(5) |

+1(6) |

0,04 |

|

4. |

Produkcja |

0,10(7) |

+2(8) |

0,20 |

|

5. |

Doświadczenie w branży |

0,06(9) |

+2(10) |

0,12 |

|

6. |

Jakośc |

0,07(11) |

+2(12) |

0,14 |

|

ZAGROŻENIA |

|||||

1. |

Brak spójnej strategii firmy |

0,06(13) |

-1(14) |

-0,06 |

|

2. |

Przepływ informacji |

0,04(15) |

-1(16) |

-0,04 |

|

3. |

Znajomość marki |

0,08(17) |

-2(18) |

-0,16 |

|

4. |

Awaryjność maszyn |

0,10(19) |

-1(20) |

-0,10 |

|

5. |

Zmiana kształtu produktu |

0,09(21) |

-2(22) |

-0,18 |

|

6. |

Gospodarka zapasami |

0,13(23) |

-2(24) |

-0,26 |

|

RAZEM: |

Σ 1,00 |

|

Σ 0,27 |

||

objaśnienia do macierzy

waga większa od przeciętnej - czynnik ten ma decydujący wpływ na prężność firmy, jej rozwój i zdobywanie nowych rynków zbytu

wysoka wartość tego czynnika ponieważ dysponujemy młodą , dynamiczną i jednocześnie doświadczoną w branży kadrą menedżerską

personel przedsiębiorstwa to jeden z najistotniejszych atrybutów naszej firmy.

młody zespół pracowników produkcji, doświadczony personel nadzoru produkcyjnego oraz działu utrzymania ruchu oraz wysokie kwalifikacje osób odpowiedzialnych za technologie stosowane przy produkcji w naszym przedsiębiorstwie to podstawy przyznania stosunkowo wysokiej wartości tego czynnika

małe znaczenie tego czynnika z powodu ograniczonej grupy odbiorców naszych opakowań

mała możliwość oddziaływania naszych handlowców na zwiększanie wielkości zamówień z istniejącymi już klientami

duże znaczenie czynnika ze względu na uzależnienie całego łańcucha działalności firmy od podstawowego ogniwa jakim jest produkcja

średnia szansa ponieważ przy prawie doskonale funkcjonującym dziale utrzymania ruchu i wysokiej wydajności maszyn możliwe są sytuacje ,które mogą wpłynąć na skrócenie efektywnego czasu pracy maszyn

waga niższa od przeciętnej gdyż mamy u siebie specjalistów z dziedziny przetwórstwa tworzyw sztucznych, ale nasza specjalizacja jest nastawiona na bardzo wąski fragment rynku

średnia wartość tego czynnika wypływa z faktu , że zdecydowana większość personelu naszej firmy jest zatrudniona na swoich stanowiskach pracy przez okres dłuższy niż 2 lata ,a wśród szefów serwisu technicznego są osoby z doświadczeniem w branży tworzyw sztucznych wniesionym z poprzednich zakładów pracy

jakość - istotna ,lecz w tym przypadku co do jakości naszych produktów nasi klienci wypowiedzieli się pozytywnie i jednorazowo przed podjęciem decyzji o związaniu się z nami jako dostawcą strategicznym opakowań z tworzyw sztucznych.

przyznana wartość średnia ponieważ w takiej jednostce gospodarczej jak nasza firma przy założeniu najwyższej jakości produktu finalnego otrzymaliśmy szansę uzyskania certyfikatu jakości ISO 9002

zagrożenie o małej wadze ponieważ zarząd i personel firmy znają cele założone na najbliższe 3 lata, a sprawy planowania strategicznego pozostają w rękach wysokiego szczebla zarządu firmy

wartość została przyjęta poziomie - 1

czynnik również nie mający ogromnego znaczenia z powodu m.in. przyszłościowego rozbudowywania systemu informatycznego

wartość także niewielka

znajomość marki ma dużą wagę ponieważ mocno pomaga w rozwoju przedsiębiorstwa i promocji jego na rynku

na chwilę obecną znajomość naszej marki nie jest jeszcze na zadowalającym poziomie - stąd średnie zagrożenie, ale jest to trend który wraz ze systematycznym rozwojem firmy można obrócić na swoją korzyść

duża waga tego zagrożenia gdyż na dziale produkcji ciąży ogromna odpowiedzialność za powodzenie całej firmy

wartość mała ponieważ jak wcześniej wykazano do tej pory wszelkie awarie, usterki czy konserwacje sprzętu były przeprowadzane bardzo sprawnie

waga większa od przeciętnej dlatego, że przy zmianie produktu wymagającej zakupu nowej formy ,istnieje ryzyko poniesienia bardzo wysokich kosztów jej zakupu

ryzyko zakwalifikowane jako średnie

gospodarka zapasami to również bardzo istotna kwestia w działalności naszej firmy, głównie z powodów kosztotwórczych

wartość tego zagrożenia oceniamy na -2, ponieważ długi cykl rotacji zapasów (60 dni) choć usprawiedliwiony - bo wymuszony przez dostawcę surowca, to jednak bardzo mocno angażuje nasze powierzchnie magazynowe i w przypadku jakichkolwiek komplikacji z dostawcą surowca może powodować duże utrudnienia.

Działania marketingowe.

Specyfika branży nie wymusza szczególnych działań marketingowych mających na celu pozyskanie klientów detalicznych. Podejmowane są następujące działania:

utrzymywanie kontaktów poprzez agentów handlowych;

reklama w prasie branżowej;

organizowane są bankiety okolicznościowe (np. rocznice firmy) mające na celu tworzenie więzi z firmą i kreowaniu pozytywnego wizerunku firmy,

pozostałe fundusze promocyjne przeznaczone są na udzielanie rabatów w formie limitów budżetowych, tzn.: każdemu klientowi przydziela się w zależności od sprzedaży limit budżetowy, po przekroczeniu którego udzielany jest rabat od kwoty ponad określony limit.

Sytuacja ekonomiczno - finansowa przedsiębiorstwa.

Bilans Spółki Poznańskie Opakowania S.A.

|

Aktywa |

Stan na dzień |

||

|

|

31.12.1997r. |

31.12.1998r. |

31.12.1999r. |

1 |

2 |

3 |

4 |

5 |

A. |

MAJĄTEK TRWAŁY |

13571,00 |

14198,00 |

14758,00 |

A.I. |

Wartości niematerialne i prawne |

671,00 |

710,00 |

738,00 |

1. |

Koszty organizacji poniesione przy założeniu lub późniejszym rozszerzeniu spółki akcyjnej |

|

|

|

2. |

Koszty prac rozwojowych |

|

|

|

3. |

Wartość firmy |

|

|

|

4. |

Inne wartości niematerialne i prawne |

|

|

|

5. |

Zaliczki na poczet wartości niematerialnych i prawnych |

|

|

|

A.II. |

Rzeczowy majątek trwały |

11020,00 |

11500,00 |

11954,00 |

1. |

Grunty własne |

|

|

|

2. |

Budynki i budowle |

|

|

|

3. |

Urządzenia techniczne i maszyny |

|

|

|

4. |

Środki transportu |

|

|

|

5. |

Pozostałe środki trwałe |

|

|

|

6. |

Inwestycje rozpoczęte |

|

|

|

7. |

Zaliczki na poczet inwestycji |

|

|

|

A.III. |

Finansowy majątek trwały |

11020,00 |

1988,00 |

2066,00 |

1. |

Udziały i akcje |

|

|

|

2. |

Papiery wartościowe |

|

|

|

3. |

Udzielone pożyczki długoterminowe |

|

|

|

4. |

Inne składniki finansowego majątku trwałego |

|

|

|

A.IV. |

Należności długoterminowe |

0,00 |

0,00 |

0,00 |

B. |

MAJĄTEK OBROTOWY |

7512,00 |

7838,00 |

8298,00 |

B.I. |

Zapasy |

5842,00 |

6015,00 |

6181,00 |

1. |

Materiały |

4439,00 |

4566,00 |

4693,00 |

2. |

Półprodukty i produkty w toku |

1403,00 |

1449,00 |

1488,00 |

3. |

Produkty gotowe |

|

|

|

4. |

Towary |

|

|

|

5. |

Zaliczki na poczet dostaw |

|

|

|

B.II. |

Należności i roszczenia |

870,00 |

1023,00 |

1050,00 |

1. |

Należności z tytułu dostaw i usług |

|

|

|

2. |

Należności z tytułu podatków, dotacji i ubezpieczeń społecznych |

|

|

|

3. |

Należności wewnątrzzakładowe |

|

|

|

4. |

Pozostałe należności |

|

|

|

5. |

Należności dochodzone na drodze sądowej |

|

|

|

B.III. |

Papiery wartościowe przeznaczone do obrotu |

0,00 |

0,00 |

0,00 |

1. |

Udziały lub akcje własne do zbycia |

|

|

|

2. |

Inne papiery wartościowe |

|

|

|

B.IV. |

Środki pieniężne |

800,00 |

800,00 |

1067,00 |

1. |

Środki pieniężne w kasie |

|

|

|

2. |

Środki pieniężne w banku |

|

|

|

3. |

Inne środki pieniężne (weksle, czeki obce itp.) |

|

|

|

C. |

ROZLICZENIA MIĘDZYOKRESOWE |

0,00 |

0,00 |

0,00 |

1. |

Czynne rozliczenia międzyokresowe kosztów |

|

|

|

2. |

Inne rozliczenia międzyokresowe kosztów |

|

|

|

|

SUMA AKTYWÓW |

21083,00 |

22036,00 |

23056,00 |

|

Pasywa |

Stan na dzień |

||

|

|

31.12.1997r. |

31.12.1998r. |

31.12.1999r. |

6 |

7 |

8 |

9 |

10 |

A. |

KAPITAŁ (FUNDUSZ) WŁASNY |

13135,00 |

17529,00 |

22262,00 |

A.I. |

Kapitał (fundusz) podstawowy |

7200,00 |

7200,00 |

7200,00 |

A.II. |

Należne, lecz nie wniesione wkłady na poczet kapitału podstawowego (wielkość ujemna) |

0,00 |

0,00 |

0,00 |

A.III. |

Kapitał (fundusz) zapasowy |

0,00 |

112,00 |

0,00 |

1. |

Ze sprzedaży akcji powyżej ich wartości nominalnej |

|

|

|

2. |

Tworzony ustawowo |

|

|

|

3. |

Tworzony zgodnie ze statutem lub umową |

|

|

|

4. |

Z dopłat wspólników |

|

|

|

5. |

Inny |

|

|

|

A.IV. |

Kapitał (fundusz) rezerwowy z aktualizacji wyceny |

0,00 |

0,00 |

0,00 |

A.V. |

Pozostałe kapitały (fundusze) rezerwowe |

0,00 |

0,00 |

0,00 |

A.VI. |

Nie podzielony wynik finansowy z lat ubiegłych |

0,00 |

4154,00 |

8398,00 |

1. |

Zysk (wielkość dodatnia) |

|

|

|

2. |

Strata (wielkość ujemna) |

|

|

|

A.VII. |

Wynik finansowy netto roku obrotowego |

5935,00 |

6063,00 |

6664,00 |

1. |

Zysk netto (wielkość dodatnia) |

5935,00 |

6063,00 |

6664,00 |

2. |

Strata netto (wielkość ujemna) |

|

|

|

3. |

Odpisy z wyniku finansowego bieżącego roku obrotowego |

|

|

|

B. |

REZERWY |

0,00 |

0,00 |

0,00 |

1. |

Rezerwy na podatek dochodowy od osób prawnych lub osób fizycznych |

|

|

|

2. |

Pozostałe rezerwy |

|

|

|

C. |

ZOBOWIĄZANIA DŁUGOTERMINOWE |

7200,00 |

3600,00 |

0,00 |

1. |

Długoterminowe pożyczki, obligacje i inne papiery |

|

|

|

2. |

Długoterminowe kredyty bankowe |

7200,00 |

3600,00 |

0,00 |

3. |

Pozostałe zobowiązania długoterminowe |

|

|

|

D. |

ZOBOWIĄZANIA KRÓTKOTERMINOWE I FUNDUSZE SPECJALNE |

748,00 |

773,00 |

794,00 |

D.I. |

Zobowiązania krótkoterminowe |

748,00 |

773,00 |

794,00 |

1. |

Pożyczki, obligacje i papiery wartościowe |

|

|

|

2. |

Kredyty bankowe |

|

|

|

3. |

Zaliczki otrzymane na poczet dostaw |

|

|

|

4. |

Zobowiązania z tytułu dostaw i usług |

748,00 |

773,00 |

794,00 |

5. |

Zobowiązania wekslowe |

|

|

|

6. |

Zobowiązania z tytułu podatków, ceł, ubezpieczeń |

|

|

|

7. |

Zobowiązania z tytułu wynagrodzeń |

|

|

|

8. |

Zobowiązania wewnątrzzakładowe |

|

|

|

9. |

Pozostałe zobowiązania krótkoterminowe |

|

|

|

D.II. |

Fundusze specjalne |

0,00 |

0,00 |

0,00 |

E. |

ROZLICZENIA MIĘDZYOKRESOWE I PRZYCHODY PRZYSZŁYCH OKRESÓW |

0,00 |

134,00 |

0,00 |

1. |

Bierne rozliczenia międzyokresowe kosztów |

|

|

|

2. |

Przychody przyszłych okresów |

|

|

|

|

SUMA PASYWÓW |

21083,00 |

22036,00 |

23056,00 |

Wszystkie dane w tysiącach złotych.

rachunek zysków i strat Spółki Poznańskie Opakowania S.A.

|

Koszty i straty |

Dla lat |

||

|

|

1997 |

1998 |

1999 |

1 |

2 |

3 |

4 |

5 |

A. |

Koszty sprzedanych towarów i produktów |

33675,00 |

34774,00 |

35726,00 |

A.I. |

Wartość sprzedanych towarów i materiałów |

|

|

|

A.II. |

Koszt wytworzenia sprzedanych produktów |

|

|

|

A.III. |

Koszty sprzedaży |

|

|

|

A.IV. |

Koszt ogólnego zarządu |

|

|

|

B. |

Zysk ze sprzedaży |

12013,00 |

11263,00 |

11503,00 |

C. |

Pozostałe koszty operacyjne |

0,00 |

0,00 |

0,00 |

C.I. |

Wartość sprzedanych składników majątku trwałego |

|

|

|

C.II. |

Pozostałe koszty operacyjne |

|

|

|

D. |

Zysk na działalności operacyjnej |

12013,00 |

11263,00 |

11503,00 |

E. |

Koszty finansowe |

2122,00 |

1158,00 |

396,00 |

E.I. |

Odpisy aktualizujące wartość finansowego majątku trwałego oraz krótkoterminowych pap. Wartościowych |

|

|

|

E.II. |

Odsetki do zapłacenia, w tym dla jednostek zależnych i stowarzyszonych |

|

|

|

E.III. |

Pozostałe koszty finansowe |

|

|

|

F. |

Zysk brutto na działalności gospodarczej |

9891,00 |

10105,00 |

11107,00 |

G. |

Straty nadzwyczajne |

0,00 |

0,00 |

0,00 |

H. |

Zysk brutto |

9891,00 |

10105,00 |

11107,00 |

I. |

Obowiązkowe obciążenia wyniku finansowego |

3956,40 |

4042,00 |

4442,80 |

I.I. |

Podatek dochodowy od osób prawnych lub fizycznych |

|

|

|

I.II. |

Pozostałe obowiązkowe obciążenia |

|

|

|

J. |

Zysk netto |

5934,60 |

6063,00 |

6664,20 |

|

Przychody i zyski |

Dla lat |

||

|

|

1997 |

1998 |

1999 |

6 |

7 |

8 |

9 |

10 |

A. |

Przychody ze sprzedaży i zrównane z nimi |

45688,00 |

46037,00 |

47229,00 |

A.I. |

Przychody ze sprzedaży produktów |

|

|

|

A.II. |

Przychody ze sprzedaży towarów i materiałów |

|

|

|

B. |

Strata ze sprzedaży |

|

|

|

C. |

Pozostałe przychody operacyjne |

|

|

|

C.I. |

Przychody ze sprzedaży składników majątku trwałego |

|

|

|

C.II. |

Dotacje |

|

|

|

C.III. |

Pozostałe przychody operacyjne |

|

|

|

D. |

Strata na działalności operacyjnej |

|

|

|

E. |

Przychody finansowe |

0,00 |

0,00 |

0,00 |

E.I. |

Dywidendy z tytułu udziałów, w tym od jednostek zależnych i stowarzyszonych |

|

|

|

E.II. |

Odsetki uzyskane |

|

|

|

E.III. |

Pozostałe przychody finansowe |

|

|

|

F. |

Strata brutto na działalności gospodarczej |

|

|

|

G. |

Zyski nadzwyczajne |

|

|

|

H. |

Strata brutto |

|

|

|

I. |

Strata netto |

|

|

|

Wszystkie dane w tysiącach złotych.

analiza wskaźnikowa.

WSKAŹNIKI |

Wartość pożądana |

Lata |

|||

|

|

1997 |

1998 |

1999 |

|

1. Rentowność sprzedaży |

|

13% |

13% |

14% |

|

(zysk netto/sprzedaż netto) |

pow. 15% |

|

|

|

|

2. Rentowność majątku |

|

28% |

28% |

29% |

|

(zysk netto : aktywa ogółem) |

pow.15% |

|

|

|

|

3. Płynność II stopnia |

|

2,23 |

2,36 |

2,67 |

|

(środki+pap.+należności)/zobowiązania bież. |

0,8 - 1,0 |

|

|

|

|

4. Płynność III stopnia |

|

10,04 |

10,14 |

10,45 |

|

(środki+pap.+należności+zapasy)/zob. bież. |

1,8 - 2,0 |

|

|

|

|

5. Współczynnik zadłużenia |

|

38% |

20% |

3% |

|

(kapitały obce : kapitały ogółem) |

1,8 - 2,0 |

|

|

|

|

6 Rentowność kapitału własnego |

|

45% |

35% |

30% |

|

(zysk netto : kapitał własny) |

pow. 15% |

|

|

|

|

7. Wyposażenie w kapitał stały |

|

96% |

96% |

97% |

|

(kapitał stały/pasywa ogółem) |

min 2,0 |

|

|

|

|

8. Wskaźnik rotacji zapasów |

|

5,76 |

5,78 |

5,78 |

|

(Koszty wytworzenia : przeciętny stan zapasów) |

poniżej 30 |

|

|

|

|

9. Wskaźnik rotacji należności |

|

11,52 |

48,27 |

44,42 |

|

(Sprzedaż netto : przeciętny stan należności) |

poniżej 14 |

|

|

|

|

10. Wskaźnik rotacji zobowiązań |

|

4,08 |

7,66 |

43,21 |

|

(koszty-zapo+zapb-amortyzacja)/zobowiązania |

poniżej 14 |

|

|

|

|

wnioski:

Rentowność sprzedaży netto - informuje o tym, ile złotych wypracowanego zysku netto, przypada na jedną złotówkę sprzedaży netto. Wskaźnik ten wyniósł w roku '97 i '98 13%, a roku '99 wzrósł o 1%. Wartość optymalna wskaźnika - powyżej 15%, tak więc jest on na poziomie zadowalającym.

Rentowność majątku - (rentowność aktywów). Wskaźnik ten interpretowany jest jako kwota zysku netto przypadająca na każdą złotówkę majątku firmy. Określa on tym samym ogólną zdolność aktywów firmy do generowania zysku netto, a więc może stanowić miarę ich atrakcyjności. Wartość optymalna wskaźnika - pow. 15%. Wartość wskaźnika utrzymuje się na poziomie 28-29%, jest to więc dobry poziom.

Płynność II stopnia - szybka. Wskaźnik ten, obok płynności III stopnia, służy do oceny zarządzania kapitałem obrotowym, a w szczególności zdolności jednostki do terminowego regulowania bieżących zobowiązań. Wskaźnik szybki określa ile razy aktywa bieżące o najwyższej płynności pokrywają zobowiązania bieżące - jego bezpieczny poziom powinien wynosić 1,20. Dla spółki wartość wskaźnika nieznacznie przekracza bezpieczny poziom (w roku '99 wyniósł 2,67), jednakże dla firmy produkcyjnej należy go uznać za zadowalający.

Płynność III stopnia - bieżąca. Podobnie jak w płynność II stopnia informuje nas ile razy bieżące aktywa pokrywają zobowiązania bieżące. Uwzględnia się w nich jednak wartość zapasów, wyrobów gotowych, oraz materiałów i surowców, które nie zawsze mogą być szybko zamienione na gotówkę (powoduje to często, że wartość wskaźnika jest wyższa od pożądanej). Wartość pożądana wskaźnika : 1,80 - 2,00. W roku '99 wyniósł on 10,45 i był nieznacznie wyższy niż w latach ubiegłych. Tak wysoka wartość może świadczyć o zamrożeniu w aktywach nadmiernych środków obrotowych, które zbyt mocno obniżają stopę zwrotu z tych kapitałów.

Współczynnik zadłużenia - określa on udział wszystkich kapitałów obcych finansujących majątek przedsiębiorstwa w kapitale całkowitym. Dopuszczalne zadłużenie firmy jest uzależnione od charakteru i typu działalności - jako prawidłowy można uznać wskaźnik oscylujący wokół 33% - 50%. W roku '97 wyniósł on 38%, w '98 20%, a w '99 tylko 3%, jest więc zbyt niski, ale wiąże się to z przygotowywaniem się firmy do zaciągnięcia nowego kredytu. Wartość wskaźnika można więc uznać za zadowalający.

Wskaźnik rentowności kapitału własnego - pozwala ocenić rentowność zaangażowanego kapitału własnego. Wysokie wartości tego wskaźnika, wskazują na korzystną sytuację finansową firmy, szczególnie z punktu widzenia akcjonariusza firmy. Warto zauważyć, że wskaźnik ten wykorzystuje się również w piramidzie DuPonta. Wartość pożądana wskaźnika - powyżej 15%.

Wyposażenie w kapitał stały. Wskaźnik ten określa udział kapitału stałego (a więc kapitałów własnych i zobowiązań długoterminowych w całości finansowania), jego wartość optymalna zależy jednak od typu działalności. Dla firmy wskaźnik ten utrzymywał się na poziomie 96-97% co można uznać za wartość zadowalającą.

Wskaźnik rotacji zapasów - informuje o tym jak często przedsiębiorstwo odnawia swe zapasy. Pozytywnym zjawiskiem jest wzrost tego wskaźnika. Wartość optymalna wskaźnika - poniżej 30. Wartość tego wskaźnika dla spółki utrzymuje się na poziomie 5,78 a więc na poziomie dobrym.

Wskaźnik rotacji należności - określa ile razy w ciągu badanego okresu firma odtwarza stan swych należności. Pożądane są więc wszelkie działania zmierzające do podniesienia poziomu tego wskaźnika. Wartość pożądana wskaźnika - poniżej 14. W roku '97 wskaźnik wyniósł 52,51 i spadł w roku '99 do 44,98, jest to więc poziom wystarczający.

Wskaźnik rotacji zobowiązań - określa ile razy w ciągu badanego okresu przedsiębiorstwo odtwarza stan swych zobowiązań. Wartość pożądana wskaźnika - poniżej 14. Wartość tego wskaźnika w badanym okresie trzech lat rośnie, od 4,08 w roku '97 do 43,21 w roku '99, jest to poziom wystarczający.

e) Podsumowując analizę sytuacji finansowo - ekonomicznej spółki należy przyjąć, że jest ona dobra. Wskazuje na to m.in. wskaźnik rentowności majątku, który jest prawie dwukrotnie większy niż wartość pożądana, co oznacza, że zaangażowany majątek firmy przynosi duży zysk. Również korzystnie wypada współczynnik zadłużenia, który wyniósł w roku 1999 3%, będący efektem spłacenia przez spółkę kredytu z możliwością zaciągnięcia nowego.

Przedmiot inwestycji.

Przedmiotem inwestycji są maszyny i urządzenia do produkcji plastikowych opakowań.

Cele przedsięwzięcia inwestycyjnego.

Celem tego przedsięwzięcia jest rozbudowa parku maszynowego, a tym samym wzrost ilości produkowanych opakowań.

Zakres rzeczowo - wartościowy inwestycji.

W skład inwestycji wchodzą dwie linie produkcyjne do produkcji opakowań plastikowych firmy MAGNUM.

W skład jednej linii produkcyjnej wchodzą takie urządzenia jak: wtryskarki, młynek, pompy zasilające. Koszt jednej linii produkcyjnej to 3 750 000 zł.

Przewidywane źródła finansowania.

Inwestycja będzie finansowana ze środków własnych oraz kapitałów obcych pochodzących z kredytu inwestycyjnego.

Kredyt zostanie w całości przeznaczony na zakup maszyn, natomiast pozostała część inwestycji (m.in. przystosowanie istniejącego już magazynu w system wysokiego składowania) będzie finansowana z wypracowanego przez firmę zysku netto.

Harmonogram przedsięwzięcia inwestycyjnego.

Zdolności produkcyjne i ich wykorzystanie.

Problem został szeroko opisany przy okazji oceny potencjału przedsiębiorstwa (rozdział III pkt. 5).

Ocena poziomu nowoczesności inwestycji.

Maszyny, które firma planuje zakupić należą do najnowocześniejszych w swojej klasie. Wiele rozwiązań technicznych zostało poprawionych, dzięki temu maszyny te są bardziej ergonomiczne i są także bardziej wydajne. Przewiduje się, że po zakupieniu kolejnych linii produkcyjnych efektywność produkcji wzrośnie o ok. 2-3%.

Analiza makrootoczenia.

Otoczenie ekonomiczne:

Wzrost gospodarczy - to proces zwiększania zasobu dóbr konsumpcyjnych i produkcyjnych, a więc zwiększenie dochodu narodowego - czyli PKB. Korzyści płynące ze wzrostu gospodarczego to m.in.: lepszy standard życiu (więcej dóbr i usług, wolnego czasu), lepsze usługi socjalne bez wzrostu podatków, wzrasta prestiż narodowy. Jak poinformawało Ministerstwo Finansów, w I kwartale tego roku PKB wzrósł o 6,2 - 6,3 % wobec 6,2 % w IV kwartale 1999 r. i 1,6 % w I kwartale 1999 r. Na jego wielkość wpływa również stopa inflacji, która w 1999 r. była najniższa w przeciągu ostatnich trzech lat.

Czynnik pozytywny.

Inflacja - Według badań GUS w marcu stopa inflacji obniżyła się w stosunku do analogicznego okresu ub.r. o 0,1 proc., osiągając poziom 10,3 procenta.

Czynnik pozytywny.

Stopy procentowe - depozytów złotówkowych w głównych bankach komercyjnych: rachunków oszczędnościowych plasują się na poziomie min 7 %, max 10 %, depozytów 12-miesięcznych min 7,50 % max 14,99 %

Bezrobocie - stopa bezrobocia wzrasta, w styczniu 2000 roku wyniosła 13,6 %, i do kwietnia wzrosła o 0,1%.

Czynnik negatywny.

Wynagrodzenia - przeciętne miesięczne wynagrodzenie nominalne brutto wzrasta i w grudniu 1999 r. wyniosiło 1 856,31 zł, natomiast w sektorze przedsiębiorstw 2 186,03 zł.

Polityka kursowa - czynnik neutralny.

Otoczenie technologiczne:

W branży nie obserwuje się zmian w technologii. Maszyny są uniwersalne pozwalają na wyrób różnych kształtów, przy zachowaniu wszystkich standardów (np. jednego rozmiaru nakrętki). Ponadto cechuje się dużą unifikacją (jeden rodzaj butelek do płynów do zmywania, prania, płukania, mycia szyb).

Nakłady finansowe na rozwój techniki,

Obecnie firmy mogą otrzymać pewne wsparcie finansowe na rozwój techniki - choć dotyczy to głównie technologii mających sprzyjać ochronie środowisku. Fundusze takie można otrzymać od rządu, lub z funduszu PHARE. Czynnik pozytywny.

Stosowane procesy technologiczne,

U większości firm działających w branży opakowań plasikowych stosuje się podobne procesy technologiczne. Sam proces ogólnie jest zamknięty dla ingerencji - tak więc firmy nie mogą ze sobą konkurować pod względem stosowanych procesów. Czynnik tez uznajemy także za pozytywny dla badanej firmy.

Pojawiające się nowe produkty i technologie,

Jak wcześniej wspomniano technologia produkcji materiałów z plastiku nie jest zbyt skomplikowana, większe wymagania natomiast stawiane są maszynom. To od nich głównie zależy jakość produktu i produkcja. Sama technologia jednak się często nie zmienia, a zmiany te dotyczą głównie elementów sterowniczych i możliwości zmiany form. Czynnik uznajemy za pozytywny.

Patenty, licencje,

Produkcja naszej firmy nie jest ograniczona przez patenty i licencje, podobnie jest w przypadku koncesji. Nie posiadamy też unikatowych technologii czy procesów - czynnik neutralny.

Standaryzacja, unifikacja

Jest ona obecna również w branży, w której działa badana firma. Standaryzacja dotyczy jej oczywiście w mniejszym stopniu, jednak rola unifikacji staje się większa - co omówiono szczegółowo w analizie rynku i potencjale firmy. Rzecz dotyczy produkcji opakowań o jednakowym kształcie z różnego typu metariałów - do różnych zastosowań, jak również stosowania jednego opakowania dla różnych produktów. Firma spełnia te wymogi, w czynniku tym upatrujemy szanse.

Otoczenie społeczno - kulturowe:

Sytuacja demograficzna - przyrost naturalny w 1999 r wynosił 0,6 (w tysiącach) lecz ważniejszym czynnikiem jest przypadający na ten okres wyż demograficzny z 1978 r. czego dowodem jest wzrost ilości małżeństw w porównaniu z latami poprzednimi o prawie 30 % (dane wg. GUS).

Ogółem w 1999 r. pracowało 8 902,75 (w tysiącach) ludzi.

Bez względu na strukturę gospodarstw domowych popyt na produkty w naszych opakowaniach wzrasta ze względu na szeroką gamę oferowanych produktów.

Czynnik pozytywny.

postęp cywilizacyjny społeczeństwa,

wzrost świadomości ekologicznej

przetwarzanie surowców wtórnych

Czynnik pozytywny.

styl życia: przejęcie zachodniego stylu życia czego przykładem jest powstawanie sieci dużych ośrodków handlowych, powstawanie usług ułatwiających operacje finansowe.

Uznajemy ten czynnik za pozytywny.

poglądy, mody, wyznania

czynniki kulturowe mające wpływ na konsumenta:

poglądy się nie zmieniają nadal najważniejsze są wartości podstawowe (uczciwość, praca, małżeństwo)

mody: można zaobserwować zarówno u producentów jak u konsumentów wzrost zainteresowania różnorodnością produktów. Zmieniają się też preferencje klientów odnośnie pochodzenia produktu, i tak:

ponad 80 proc. badanych osób oceniła pozytywnie fakt, że jest większy niż w przeszłości wybór towarów krajowych, a tylko 55 proc. - że na polskim rynku jest dużo towarów zagranicznych (1999),

mając do wyboru produkty krajowe i zagraniczne w tej samej cenie, większość konsumentów dokonuje wyboru, kierując się marką, jakością lub opakowaniem produktu - 81,5 procenta. Tylko 3,3 proc. respondentów wybierało w tej sytuacji wyłącznie towar zagraniczny, zaś 15,2 proc. - wyłącznie krajowy.

Na decyzję zakupu produktów chemii gospodarczej i kosmetyków największy wpływ ma ich cena i jakość. Trzeci w kolejności czynnik, tj. marka/producent, ma największe znaczenie dla ludzi młodych, najmniejsze wśród badanych w wieku powyżej 54 lat.

Segment konsumentów preferujących produkt polski stanowi w przypadku żywności prawie 80 proc., chemii gospodarczej i kosmetyków - 45 proc., a dóbr trwałych - 35 proc. Konsumenci zorientowani na zagranicę stanowią odpowiednio: 4,5%, 27% i 48% populacji, zaś kosmopolityczni - około 16%. (Źródło: “Postawy konsumentów wobec produktów krajowych i zagranicznych” - Kornella Karcz, Zofia Kędzior - Katowice 1999r.)

Czynniki te można ocenić jako pozytywne, gdyż polski produkt cieszy się zainteresowaniem.

aktywność konsumentów.

Aktywność zawodowa ludności w wieku 15 lat i więcej (wg BAEL) utrzymuje się w latach 97 do 98 r. na poziomie 57,5 % ludności ogółem, a w II 99 r. wyniósł on 56,7 %, tak więc aktywność zawodowa ludności nieznacznie spadła.

Wpływ aktywności ekonomicznej ma neutralny wpływ na naszą firmę.

Otoczenie polityczno - prawne:

Ogólna sytuacja polityczna,

Ogólna sytuacja polityczna sprzyja działalności przedsiębiorstw oraz chroni prawa konsumentów, od 1 lipca wejdzie w życie znowelizowana ustawa o ochronie praw konumenta,

Stabilność rządu, pozycja rządu jest stabilna, co uznać należy za czynnik pozytywny.

Podejście do prywatyzacji - podejście rządu do prywatyzacji jest pozytywne, ponieważ przyczynia się do rozwijania przedsiębiorstw, a co za tym idzie do obniżenia bezrobocia. Czynnik ten niekorzystnie wpływa na działalność naszej firmy, ponieważ istnieje zagrożenie powstania firm konkurencyjnych na naszym sektorze.

Podejście do obcego kapitału - rząd stwarza możliwości inwestowania na naszym rynku, co może prowadzić do powstawania firm konkurencyjnych.

Czynnik negatywny.

Międzynarodowe regulacje handlowe,

Prawo podatkowe - z dniem 1 stycznia 2000 r. weszła w życie znowelizowana ustawa z dnia 15.02.1992 r. o podatku dochodowym od osób prawnych w której określono stawkę podatkową, wynosi ona:

od dnia 1 stycznia do 31 grudnia 2000 r. - 30 % podstawy opodatkowania,

od dnia 1 stycznia do 31 grudnia 2001 r. - 28 % podstawy opodatkowania,

od dnia 1 stycznia do 31 grudnia 2002 r. - 28 % podstawy opodatkowania,

od dnia 1 stycznia do 31 grudnia 2003 r. - 24 % podstawy opodatkowania,

od dnia 1 stycznia 2004 r. - 22 % podstawy opodatkowania,

Z ustawy tej wynika, iż docelowo podatek dochodowy od osób prawnych wynosić będzie 22 % podstawy opodatkowania.

Czynnik pozytywny.

Regulacje antymonopolowe,

Mimo istnienia szerokich regulacji antymonopolowych (m.in. Ustawa z 24 lutego 1990r. o przeciwdziałaniu praktykom monopolistycznym i ochronie interesów konsumentów i nowelizacja tej ustawy z 22 października 1998r. - której przepisy weszły w życie 2 stycznia 1999 r.) zapewniających rozwój konkurencji, ochronę przedsiębiorców narażonych na stosowanie praktyk monopolistycznych oraz ochronę interesów konsumentów, wpływ tych regulacji na analizowaną firmę jest znikomy - więc czynnik ten uznajemy za neutralny.

Regulacje dotyczące promocji.

W sferze tej, obok zasad ogólnych, obowiązują także przepisy o zwalczaniu nieuczciwej konkurencji. Mowa tu o ustawie o zwalczaniu nieuczciwej konkurencji z 16 kwietnia 1993 r. oraz podpisanej niedawno zmianie przepisu o reklamie. Zgodnie więc z nowymi zapisami w ramach reklamy można będzie porównywać wyroby, ich ceny i użytkowe przeznaczenie. Zachowując dobre obyczaje można podkreślać zalety oferowanego wyrobu i niedostatki wyrobu konkurenta. Dla naszej firmy nie ma to większego wpływu, gdyż firma bezpośrednio nie reklamuje swoich produktów, pośrednio jednak czynią to nasi klienci - producenci kosmetyków i chemikalii. Czynnik uznajemy więc jako neutralny.

Otoczenie ekologiczne:

Unormowania prawne,

Ze względu na profil działalności naszej firmy zajeliśmy się gospodarowaniem odpadami, stosując się do Ustawy o odpadach z 27 czerwca 1997 r. Zgodnie z wymogami stosujemy metody produkcji, które pozwalają utrzymać na możliwie najniższym poziomie ilość odpadów.

Ponadto działalność firmy nie kwalifikuje się do rodzajów inwestycji szczególnie szkodliwych dla środowiska i zdrowia ludzi - zgodnie z Rozporządzeniem Ministra Ochrony Środowiska, Zasobów Naturalnych i Leśnictwa z dnia 14 lipca 1998 r.

Dopuszczalne do wprowadzania do powietrza ilości substancji zanieczyszczających, warunki prowadzenia procesów technologicznych i operacji technicznych - są spełnione przez naszą firmę. (Rozporządzenie Ministra OŚZNiL z dnia 21 grudnia 1998 r. w sprawie wprowadzania do powietrza substancji zanieczyszczających).

koncepcje ekorozwoju.

W myśl Ustawy o ochronie i kształtowaniu środowiska, kierowanie się zasadą zrównoważonego rozwoju, oznacza dążenie do:

zachowania możliwości odtwarzania się zasobów naturalnych,

racjonalnego użytkowania zasobów nieodnawialnych i zastępowania ich substytutami,

ograniczania uciążliwości dla środowiska i nieprzekraczania granic wyznaczonych jego odpornością,

zachowania różnorodności biologicznej,

zapewnienia obywatelom bezpieczeństwa ekologicznego,

tworzenia podmiotom gospodarczym warunków do uczciwej konkurencji w dostępie do ograniczonych zasobów i możliwości odporowadzania zanieczyszczeń.

Polityka firmy odnośnie ochrony środowiska uwzględnia powyższe warunki. Zastosowane technologie i urządzenia oczyszczające spełniają najsurowsze normy emisji zanieczyszczeń, oraz szkodliwości dla środowiska, tak więc otoczenie ekologiczne i koncepcje ekorozwoju to czynniki jak najbardziej sprzyjające firmie.

Analiza mikrootoczenia.

Analiza konkurencji - określenie:

Liczba konkurentów:

W badanym sektorze rynku najważniejsi konkurenci naszej firmy to:

PPHU EUROPLAST Puszczykowo

“TOPLAST” s.c. Poznań

INTERPLAST Swarzędz

SCANBECH POLAND Sp. z o.o. Nowy Tomyśl

WAMA Złotniki

EUROPLAST Poznań

HANEX Plastic Sp. z o.o.

Sektor na którym działa nasza firma nie jest zmonopolizowany, działają na nim raczej mniejsze firmy, co ułatwia walkę konkurencyjną, ponieważ żadna z firm nie posiada więcej niż 30% udziałów w rynku. Czynnik pozytywny.

- Sposób konkurowania:

głównie cenowy, jakościowy oraz czasowy (w jak długim okresie czasu można wyprodukować nową linię opakowań)

Struktura udziałów w rynku:

L.p. |

Producenci sektora |

Udziały w rynku w % |

1. |

SCANBECH POLAND Sp. z o.o. |

22% |

2. |

PPHU EUROPLAST |

16% |

3. |

TOPLAST |

15% |

4. |

Poznańskie Opakowania S.A. |

15% |

5. |

HANEX PLASTIC Sp.z o.o. |

13% |

6. |

EUROPLAST |

7% |

7. |

INTERPLAST |

5% |

8. |

WAMA |

5% |

9. |

Pozostali |

2% |

Siła oddziaływania dostawców:

Stopień koncentracji sektora dostawców - sektor dostawców podzielony jest pomiędzy większe i mniejsze firmy proporcjonalnie, czynnik ten działa na korzyść naszej firmy.

Uzależnienie jakości produktu finalnego od jakości wyrobu dostawcy - produkcja nasza jest w pełni uzależniona od wyrobu dostawców, jednak sektor dostawców jest konkurencyjny, a zmiana dostawcy nie wiąże się z dużymi kosztami.

Czynnik pozytywny.

Niepowtarzalność wyrobu dostawcy - produkty naszych dostawców są ogólnie dostępne na rynku.

Czynnik pozytywny.

Udział dostawcy w tworzeniu zysku nabywcy - nasza produkcja jest w pełni uzależniona od dostarczenia przez dostawców wyrobów wykorzystywanych na produkcji. Ponieważ otrzymujemy te same wyroby od kilku dostawców,

Możliwość podjęcia przez dostawcę produkcji wyrobu finanlego - jest raczej nieopłacalna ponieważ zanim zacznie przynosić dochody z produkcji wymaga dużego wkładu kapitału.

Czynnik pozytywny.

Ostrość i rodzaj walki konkurencyjnej w sektorze dostawców - głównie cenowa oraz jakościowa.

Czynnik pozytywny.

Siła oddziaływania odbiorców:

Stopień koncentracji sektora obiorcy - mały stopień koncentracji sektora odbiorcy.

Czynnik pozytywny.

Uzależnienie jakości wyrobu finalnego od jakości wyrobu dostawcy - niestety nie mamy wpływu na jakość wyrobu finalnego naszych odbiorców.

Czynnik negatywny.

Niepowtarzalność produktu - produkcja opakowań odbywa się głównie na zamówienie odbiorcy i to odbiorca jest właścicielem projektu opakowań. Zaletą produkcji jest wytworzenie opakowań w stosunkowo krótkim czasie dzięki nowoczesnej technologii, lecz sam produkt nie jest niepowtarzalny.

Czynnik negatywny.

Łatwość i koszt zmiany odbiorcy - dzięki działaniom marketingowym i promocyjnym stosunkowo łatwo o zmianę odbiorcy, lecz koszt zmiany produkcji jest opłacalny tylko w przypadku dużych zamówień, dlatego bardziej opłacalna jest współpraca z dotychczasowymi odbiorcami.

Czynnik neutralny.

Udział dostawcy w tworzeniu zysku klienta - nasza firma ma stosunkowo niewielki wpływ na zysk naszych klientów.

Czynnik negatywny.

Możliwość podjęcia przez klienta produkcji wyrobu - jest raczej niemożliwa, ponieważ trzeba dysponować dużym kapitałem aby przystosować firmę do wyrobu opakowań z plastiku (linie technologiczne, duże pomieszczenia), nieopłacalność produkcji opakowań na małą skalę.

Czynnik poztywny.

Ostrość i rodzaj walki konkurencyjnej w sektorze klientów - głównie cenowy.

Groźba pojawienia się nowego konkurenta:

Wysokość barier wejścia:

Potrzeby kapitałowe - stosunkowo wysokie potrzeby kapitałowe. jak już nie jednokrotnie wspominano produkcja opakowań plastkowych wiąże się z zakupem drogich maszyn przeznaczonych tylko i wyłącznie do zastosowań tylko w tej dziedzinie.

Czynnik pozytywny.

Wyspecjalizowanie zasobów - pozytywny;

Podobnie jak w przypadku potrzeb kapitałowych produkcja opakowań plastikowych wymaga wyspecjalizowanych zasobów.

Ekonomika skali - specyfika branży powoduje, że ostateczny produkt jest stosunkowo tani. Tak więc produkcja jest opłacalna tylko na dużą skalę. Czynnik ten znacznie obniża groźbę pojawienia się nowego konkurenta.

Efekt doświadczenia - mimo iż jest ważnym czynnikiem w tej dziedzinie produkcji, nie stanowi wysokiej bariery wejścia. Proces produkcyjny zależy w dużym stopniu od nowoczesności maszyn, dlatego też efekt doświadczenia w trakcie produkcji ma na nią niewielki wpływ. Czynnik neutralny;

Formalne bariery wejścia - nie istnieją formalne bariery wejścia, mimio to rozpoczynając działalność trzeba spełnić określone normy z zakresu kształtowania i ochrony środowiska. Czynnik uznajemy za neutralny;

Atrakcyjność sektora - dzięki temu, że powstaje coraz więcej firm produkcyjnych wzrasta zapotrzebowanie na opakowania co sprawia, że sektor na którym działamy staje się bardziej atrakcyjny.

Czynnik pozytywny.

Możliwość podjęcia działań odwetowych przez dotychczasowych uczestników sektora - czynnik neutralny.

Możliwość pozyskania kanałów dystrybucji - posiadamy dwa kanały dystrybucji, są to: agenci handlowi oraz ostateczni odbiorcy, ze względu na specyfikę branży nie widzimy potrzeby pozyskania nowych kanałów dystrybucji.

Czynnik neutralny.

Polityka państwa odnośnie wspierania nowych przesiębiorstw - Państwo stwarza, z poszanowaniem zasad równości i konkurencji, korzystne warunki dla funkcjonowania i rozwoju małych i średnich przedsiębiorców, w szczególności poprzez:

inicjowanie zmian stanu prawnego sprzyjający rozwojowi małych i średnich przedsiębiorców, w tym dotyczących dostępu do środków finansowych pochodzących z kredytów i pozyczek oraz poręczeń kredytowych,

wspieranie instytucji umożliwiających finansowanie działalności gospodarczej na dogodnych warunkach,

wyrównywanie warunków wykonywania działalności gospodarczej ze względu na obciążenia publicznoprawne,

ułatwianie dostępu do informacji, szkoleń oraz doradztwa,

wspieranie instytucji i organizacji lokalnych oraz regionalnych działających na rzecz małych i średnich przedsiębiorców,

promowanie współpracy małych i średnich przedsiębiorców z innymi przesiębiorcami polskimi i zagranicznymi, ze szczególnym uwzględnieniem przedsiębiorczości lokalnej.

(Ustawa z dnia 19 listopada 1999 r. Prawo działalności gospodarczej, Art. 53.)

Czynnik negatywny.

Groźba pojawienia się sybstytutów:

Atrakcyjność wyrobu podstawowego - Wyrób ten można klasyfikować w dwojaki sposób - atrakcyjny dla klienta i dla producenta. Biorąc pod uwagę atrakcyjność dla producenta - jest on atrakcyjny, ponieważ rentowność związana z jego produkcją jest wysoka, mimo wysokich nakładów (na rozpoczęcie produkcji), uznajemy więc ten czynnik za negatywny.

Wysokość barier wejścia - największą barierę wejścia stanowi wielkość kapitału, który trzeba zainwestować w przystosowanie firmy do produkcji opakowań.

Czynnik pozytywny.

Szybkość zmian technologii - W związku z wyspecjalizowaniem produkcji technologia produkcji nie zmienia się szybko - powodowałoby to wzrost kosztów produkcji i byłaby mniej opłacalna - czynnik pozytywny.

Analiza rynku.

Charakterystyka rynku,

Rynek plastikowych opakowań jest bardzo specyficznym rynkiem, brakuje mu bowiem wielu cech rynku towarów. Zachodzą na nim w większości relacje: producent opakowań - producenci kosmetyków i chemii gospodarczej. Szacuje się, że w roku 1999 działało około 150 producentów opakowań i około 500 producentów chemii i kosmetyków. W wielkopolsce działa około 20 firm produkujących opakowania (mowa tu także o producentach opakowań do artykułów spożywczych i przemysłowych). Rynek ten ponadto charakteryzuje się:

Mniejszym znaczeniem takich mechanizmów jak popyt i podaż - wyroby plastikowe nie są półproduktem przeznaczonym do dalszej obróbki, nie są też niepowtarzalne, jednak każdy producent je wykorzystujący potrzebuje ich w ilości równej własnej sprzedaży (problem uogólniono, wykorzystuje się też oczywiście opakowania foliowe, metalowe itd.). Dlatego też odbiorcy opakowań oczekują konkurencyjnych cen i licznych rabatów, w zamian za kontrakty, czy umowy na wyłączność w dostawie tych opakowań. Zaletą takich umów jest np. możliwość zamówienia opakowań o specjalnym kształcie (modne jest też wytłoczenie logo firmy), zgodnie z życzeniami klienta.

Specjalizacją. Nie jest opłacalną produkcja opakowań do swoich towarów i produktów (dotyczy głównie większych firm). Taki układ rzeczy ułatwia proces wytworzenia - ponieważ producent może się skoncentrować głównie na produkcji samego produktu, pakując go wyłącznie w dostarczone opakowania. Produkcja opakowań jest opłacalna tylko na większą skalę, wtedy też mniejsze są koszty wytwarzania i magazynowania,

Pewną sezonowością - można na tym rynku zaobserwować pewne prawidłowości , np.: zwiększonej sprzedaży środków czyszczących i kosmetyków w grudniu i marcu, większym popytem na środki pielęgnacyjne, oraz na produkty w mniejszych opakowanich latem. Odnosi się to oczywiście do naszych odbiorców, w mniejszym stopniu dotyczy to producentów opakowań. Na takie sytuacje przygotowują się sami odbiorcy dostosowując swoje zapasy, jednak należy to uwzględnić w planowaniu produkcji. Dotyczy to w mniejszym stopniu , gdyż jedno opakowanie może być wykorzystane dla różnych środków - może to być np. taki sam kształt lecz inny materiał, możliwości jest tutaj wiele.

Oszacowanie obecnej sprzedaży na rynku,

Oszacowanie sprzedaży może sprawić pewne trudności, problemem jest nie tylko brak jakichkolwiek analiz (można jedynie spotkać publikacje o rynku kosmetyków i chemii gosp.), ale sam fakt, że opakowanie stanowi ułamek wartości samego produktu. Z doświadczenia firmy jednak wiadomo, że większości firm udaje się sprzedać ok. 97% całej produkcji - co przy długim cyklu życia nie jest bez znaczenia. Dodać należy, że produkt ten jest jednakowej jakości i dużej trwałości - tym samym do sprzedaży nadaje się produkt nawet kilkuletni. Jeśli chodzi natomiast o rynek produktów w naszych opakowaniach - analizy są zadowalające. Sprzedaż kosmetyków i artykułów drogeryjnych od kilku lat wzrasta, nie są to jednak duże wzrosty (na poziomie 4% rocznie). Na wzrost mają wpływ:

Większe zainteresowanie różnorodnością produktów (produkty o specjalnym przeznaczeniu - np.: środki czyszczące, do określonych pomieszczeń, materiałów (patrz analiza makrootoczenia - mody i preferencje),

Większa rola kraju pochodzenia produktu - polskie produkty zyskują na popularności - nie tylko ceną, ale i jakością.

Oszacowanie potencjału rynku,

Analizowany rynek jest bardzo chłonny - producenci produkują dużo i wszystko wskazuje na to, że liczba ta się zwiększy. Na rynek produktów naszych odbiorców wchodzi wiele nowych firm i pozycji asortymentowych - ważnym elementem będzie więc identyfikowanie np.: danego produktu i jego opakowania z konkretnym producentem. Co więcej coraz większą rolę odgrywa wygląd opakowania, jak też jego walory użytkowe (ergonomiczny uchwyt, szczelność, łatwość składowania itp.) - szansę mają tylko ci producenci, którzy będą w stanie sprostać tym wymaganiom.

Rynek ten należy więc uznać za perspektywiczny i umożliwiający dalszy rozwój producentom opakowań.

Określnie planowanego udziału przedsiębiorstwa w rynku.

Firma znajduje się obecnie na czwartym miejscu pod względem udziału na rynku producentów opakowań z plastiku ( rynek wielkopolski), co już jest nie małym osiągnięciem. Analizując jednak rynek i potencjał tkwiący w firmie, oraz uwzględniając plany strategiczne firmy, można stwierdzić, że realnym jest wzrost sprzedaży, a tym samym zwiększenie udziału na rynku rzędu 2-3%. Dodatkowo wpływ na to ma podpisana umowa z firmą Golddrop - która zamierza zwiększyć produkcję o ponad 20%.

e) Ocena szans i zagrożeń analizowanego otoczenia.

Istota i cel sporządzania zbiorczej analizy otoczenia za pomocą macierzy EFE.

Macierz EFE jest sporządzana w celu oceniania intensywności zidentyfikowanych szans i zagrożeń w otoczeniu oraz uzyskania odpowiedzi na pytanie czy siła oddziaływań otoczenia jest przychylna przedsiębiorstwu, czy też dominują zagrożenia. Tak ocenione szanse i zagrożenia pozwalają nie tylko zorientować się w istniejących w otoczeniu czynnikach, ale również określają wartościowo siłę tychże oddziaływań i ich wpływ na przedsiębiorstwo.

sporządzanie macierzy EFE:

L.p. |

Czynnik |

Waga |

Wartość |

Iloczyn |

|

SZANSE |

|||||

1. |

Wyż demograficzny |

0,18(1) |

+2(2) |

0,36 |

|

2. |

Zainteresowanie różnorodnością produktów - zachodni styl życia |

0,08(3) |

+2(4) |

0,16 |

|

3. |

Obniżenie podatków od osób prawnych |

0,11(5) |

+3(6) |

0,33 |

|

4. |

Zaostrzenie norm ochrony środowiska |

0,10(7) |

+1(8) |

0,10 |

|

5. |

Mała szybkośc zmian technologii |

0,04(9) |

+1(10) |

0,04 |

|

6. |

Perspektywiczny rynek |

0,08(11) |

+2(12) |

0,16 |

|

ZAGROŻENIA |

|||||

1. |

Zwiększająca się siła przetargowa odbiorców |

0,11(13) |

-2(14) |

-0,22 |

|

2. |

Wysoki koszt zmiany dostawcy |

0,07(15) |

-1(16) |

-0,07 |

|

3. |

Wzrost bezrobocia |

0,03(17) |

-1(18) |

-0,03 |

|

4. |

Polityka sprzyjająca powstawaniu nowych przedsiębiorstw |

0,02(19) |

-2(20) |

-0,04 |

|

5. |

Wzrost ceł na produkty ropopochodne |

0,10(21) |

-3(22) |

-0,30 |

|

6. |

Większa groźba pojawienia się substytutów |

0,08(23) |

-2(24) |

-0,16 |

|

RAZEM: |

Σ 1,00 |

|

Σ 0,33 |

||

objaśnienia do macierzy:

wyż demograficzny - nie dotyczy on wprawdzie bezpośrednio przedsiębiorstwa, lecz wzrost liczby gospodarstw domowych prowadzonych przez młodych ludzi wpływa na wzrost sprzedaży produktów w naszych opakowaniach,

+2 - wzrost prawie o 30% (patrz Roz.V, pkt 1, podpkt c),

przejęcie zachodniego stylu życia - większe zainteresowanie różnorodnością produktów, specjalizacja środków chemii gospodarczej - wpływa na zwiększenie sprzedaży produktów chemii gospodarczej i kosmetyków,

+2 - duża szansa, gdyż stwarza możliwość zwiększenia asortymentu produkcji,

obniżenie podatków od osób fizycznych - dosyć duża waga ze względu na zwiększenie zysku netto, a tym samym możliwości inwestowania,

+3 - obniżka z 28% do 24% w roku 2003 (patrz Roz.V, pkt 1, podpkt d),

zaostrzenie norm ochrony środowiska - szansą jest dlatego, ponieważ uniemożliwia wejście nowych firm do sektora - bariery formalne, badana firma spełnia surowe wymogi dotyczące ochrony środowiska,

+1 - mała szansa ponieważ normy te dotyczą emisji zanieczyszczeń i zagospodarowania odpadów w szczególności (patrz Roz.V, pkt 1, podpkt e),

mała szybkość zmian technologii - przyznana została mała waga, ponieważ sam proces technologiczny nie jest bardzo skomplikowany i ilość maszyn nie jest duża. Jednak od szybkości zmian technologii zależy działalność przedsiębiorstwa, gdyż wymusza częste jej dostosowywanie do aktualnych trendów,

+1 - mała szansa - szybkość zmian technologii ma mały wpływ na sprzedaż produktów i osiągany zysk netto,

perspektywiczny rynek,

+2,

zwiększająca się siła przetargowa odbiorców - przyznana została waga 0,11 ;chodzi tu głównie o jakość wyrobu finalnego, niepowtarzalność produktu i udział w tworzeniu zysku klienta - wszystkie te czynniki oddziałują na przedsiębiorstwo - zarówno na sprzedaż, jak i politykę cen,

-2, średnie zagrożenie - wzrost tej siły nie jest zbyt duży i nie dotyczy np. możliwości podjęcia wyrobu przez odbiorcę,

wysoki koszt zmiany dostawcy - przyznajemy średnią wagę ponieważ ewentualny wzrost kosztów transportu zwiększyłby koszty produkcji, co byłoby sytuacją niekorzystną,

-1, małe zagrożenie, ponieważ prawdopodobieństwo konieczności zmiany dostawcy na dzień dzisiejszy jest małe,

wzrost bezrobocia - jest to czynnik o bardzo małej wadze dla przedsiębiorstwa, ponieważ jego wzrost nie wpływa znacznie na działalność firmy,

-1, małe zagrożenie - wzrost bezrobocia jest nieznaczny, ale najwyższy od dwóch lat (patrz Roz. V, pkt 1, podpkt a),

polityka sprzyjająca powstawaniu nowych przedsiębiorstw - mała waga ponieważ czynnik ten nie wpływa bezpośrednio na przedsiębiorstwo. Owszem sektor jest atrakcyjny pomimo wysokich barier wejścia i polityka państwa zwiększa groźbę pojawienia się konkurencji, lecz należy rozpatrywać ten czynnik w dłuższym okresie czasu,

-2, średnie zagrożenie, ponieważ powstało wiele przepisów i usług wspomagających prowadzenie działalności gospodarczej (patrz Roz. V, pkt 1, podpkt d),

wzrost ceł na produkty ropopochodne - waga 0,10 - duży wpływ na firmę. Od kosztów surowca do produkcji opakowań zależą koszty działalności. Koszty surowca natomiast zależą od wysokości ceł,

-3, wysokie zagrożenie ponieważ cła rosną kilka razy w ciągu roku i ich sytuacja nie jest pewna,

groźba pojawienia się substytutów - przyznajemy średnią wagę, ponieważ jest to dosyć ważny czynnik w działalności firmy. Największy wpływ na groźbę ma atrakcyjność wyrobu.

-2, średnie zagrożenie - gdyż mimo atrakcyjności zatrówno sektora jak i wyrobu, wysokie bariery wejścia czynią charakter tego czynnika jako potencjalny (dopiero w przyszłych latach).

wnioski do macierzy EFE,

Dokonana analiza otoczenia przedsiębiorstwa wykazała, że dominują w nim szanse. Suma iloczynów wag i wartości ma wartość dodatnią i wynosi 0,33. Wpłynął na to wysoki udział szans w całości oddziaływań, jak np.: szansa na zwiększenie sprzedaży w wyniku wyżu demograficznego, szansa na wzrost zysku w wyniku obniżenia podatku. Oznacza to także, że w większości istotnych sfer dla firmy można upatrywać szans.

analiza sytuacji przedsiębiorstwa - macierz SWOT.

Istota i cel sporządzania macierzy SWOT,

W macierzy SWOT dzieli się zidentyfikowane czynniki na mające charakter wewnętrzny i zewnętrzny oraz wywierające wpływ pozytywny i negatywny na przedsiębiorstwo.

Macierz ta powstaje z połączenia macierzy EFE i IFE.

Sporządzenie macierzy SWOT,

Czynniki zewnętrzne |

|

|

Czynniki wewnętrzne |

|

|

|

Czynniki pozytywne |

Czynniki negatywne |

Ocena macierzy SWOT,

Sporządzona macierz wykazuje, że zarówno wnętrze jak i otoczenie sprzyja firmie. Potwierdza to analiza wykonana za pomocą macierzy IFE oraz EFE, gdzie w obu przypadkach suma iloczynów miała wartość dodatnią.

4. Mix marketingowy.

Produkt.

charakterystyka produktu:

Firma zajmuje się produkcją opakowań z plastiku do środków kosmetycznych i chemii gospodarczej. Opakowania produkowane są z surowca najwyąszej jakości.

marka i opakowanie:

Ze względu na specyfikę branży nie ma większego znaczenia.

Plastikowe opakowania odbiorcy pobierają w foliowych zgrzewkach.

usługi dodatkowe:

Gwarancja i serwis nie dotyczą produkowanych przez nas produktów.

cykl życia produktu,

Wprowadzenie produktu na rynek

Rosnąca wielkość sprzedaży, wysokie koszty wprowadzenia produktu na rynek początkowo przewyższają przychody ze sprzdaży.

Niskie ryzyko.

Wzrost

Wysokie tempo przyrostu przychodów ze sprzedaży. Wydatki na promocję i dystrybucję są niskie, firma osiąga zyski ze sprzedaży.

Dojrzałość

Sprzedaż jest bardzo stabilna i wyrównana. Zapotrzebowanie na opakowania jest stałe. Osiągane zyski ze sprzedaży są stałe.

Długość cyklu życia produktu. Cykl życia produktu jest wieloletni i stały, ponieważ nie jest produktem ostatecznym, a stanowi opakowanie dla produktu docelowego.

Produkt cechuje się dużą długością cyklu życia ze względu na specyficzny rodzaj.

Typ opakowania plastikowego uzależniony jest od maszyny (uniwersalny kształt).

Postęp technologiczny nie jest duży ze względu na pośredni charakter produkcji oraz wysokie koszty zakupu maszyn.

Pojawienie się substytutów wiąże się z opracowaniem nowych technologii i innego rodzaju surowca do produkcji opakowań.

Zmiana mody, gustów i preferencji konsumentów związana jest z większą użytecznością oferowanych przez naszą firmę produktów.

Znajomość cyklu życia produktu stanowi punkt wyjścia do analizy portfelowej.

Macierz BCG.

Wzrost rynku |

Wysoki |

Gwiazda |

Dylemat |

|

Niski |

Dojna krowa |

Kula u nogi |

|

|

Wysoki |

Niski |

|

|

Udział w rynku |

|

Cena.

sposób ustalania ceny:

Przy ustalaniu ceny uwzględniane są koszty produkcji (relacje, nakłady - wyniki)

Przedsiębiorstwo prowadzi obserwacje cen proponowanych przez konkurencję w celu ustalenia ceny średniej - działania zmierzające do ograniczenia konkurencji.

polityka cen:

Upusty dla stałych odbiorców na podstawie wcześniej zawartej umowy (roz. III pkt. 6 podpkt. d.)

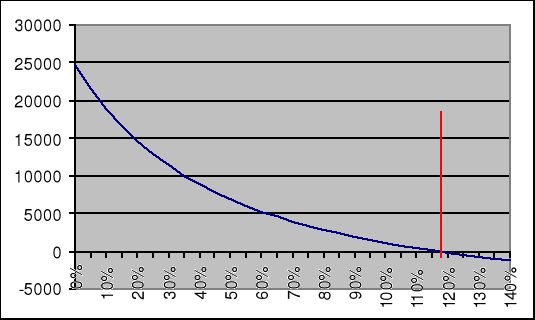

Dystrybucja: