ROZDZIAŁ I

PLANOWANIE INWESTYCJI RZECZOWYCH W PRZEDSIĘBIORSTWIE DZIAŁAJĄCYM W WARUNKACH GOSPODARKI RYNKOWEJ

Proces podejmowania decyzji dotyczących inwestycji rzeczowych

Planowanie inwestycji rzeczowych w przedsiębiorstwie jest niezwykle ważnym elementem zarządzania. W zdecydowanej większości przypadków błędnie podjęte decyzje dotyczące planowania inwestycji rzeczowych prowadzą do ogromnych kłopotów finansowych przedsiębiorstwa a niekiedy nawet do bankructwa. Decyzje zaliczone do planowania inwestycji rzeczowych dotyczą w głównej mierze działań związanych z rozbudową istniejącego parku maszynowego, czy też budową nowego obiektu, modernizacją już istniejącego wyposażenia przedsiębiorstwa, itp. Już na wstępie należy zaznaczyć różnicę, jaka występuje pomiędzy inwestycjami rzeczowymi, a inwestycjami kapitałowymi. Pojęcia te są bardzo często ze sobą mylone. W polskich warunkach pojęcie „inwestycji kapitałowych” stosuje się przede wszystkim przy inwestycjach polegających na zakupie akcji, obligacji czy też innych papierów wartościowych, więc dotyczących decyzji, w części przynajmniej, jakościowo różniących się od inwestycji rzeczowych.

„Poprzez realizację inwestycji rzeczowych osiąga się cele różnego rodzaju, jak:

odtworzenie zużytych środków trwałych;

obniżka kosztów poprzez zastąpienie posiadanych środków trwałych nowocześniejszymi, umożliwiającymi stosowanie kosztooszczędnych metod produkcji;

rozszerzenie skali działalności poprzez powiększenie zasobu środków trwałych nowocześniejszymi, umożliwiającymi stosowanie kosztooszczędnych metod produkcji;

spełnienie wymagań wynikających z przepisów prawnych (np. dotyczących ochrony środowiska);

dywersyfikacja struktury produkcji polegająca na wprowadzeniu nowego asortymentu przy zastosowaniu nowych urządzeń i obiektów”.

Należy bardzo mocno podkreślić fakt, iż decyzja z zakresu planowania inwestycji rzeczowych w większości przypadków ma ogromne znaczenie dla spółki, ponieważ ma ona wpływ na sposób i zakres jej działania niekiedy nawet w okresie kilku lub nawet kilkudziesięciu lat. Decyzje te zwykle dotyczą planowania wydatków na projekty o co najmniej rocznym horyzoncie czasowym, w większości przypadków znacznie przekraczającym okres jednego roku.

Nie możemy także zapomnieć o bardzo istotnym elemencie tego typu inwestycji. Główne problemy, jakie zarządzający musi rozwiązać podejmując tego typu decyzje, wynikają z prostego faktu, iż czym bardziej wydłuża się horyzont czasowy, którego dotyczy inwestycja, tym mniej dokładnie jest on w stanie przewidzieć warunki, w jakich będzie ona realizowana oraz eksploatowana. Łatwo zauważyć, że im bardziej wydłuża się horyzont czasowy, tym coraz trudniej jest precyzyjnie oszacować przyszłe koszty, stopę procentową, zmiany technologiczne i ogólne warunki gospodarowania. Tym samym dochodzimy do wniosku, że wzrasta znacznie ryzyko przedsięwzięcia.

Proces podejmowania decyzji, które ściśle dotyczą inwestycji rzeczowych nie jest prosty. Prawidłowa decyzja z zakresu planowania inwestycji wymaga przeprowadzenia szeregu działań, często niezwykle praco- oraz czasochłonnych, które możemy generalnie podzielić na cztery podstawowe grupy:

poszukiwanie możliwości inwestycyjnych;

zbieranie danych;

ocena projektu inwestycyjnego i podjęcie decyzji;

monitorowanie (kontrolowanie) rezultatów podjętych decyzji inwestycyjnych w celu uwzględnienia ich przy podejmowaniu następnych decyzji”.

W podręcznikach dotyczących decyzji inwestycyjnych procesowi poszukiwania możliwości inwestycyjnych paradoksalnie, poświęca się zwykle najmniej uwagi, pomimo tego, że być może jest ono najważniejszym z wymienionych badań. Musimy tutaj wziąć pod uwagę opis procedur przystosowujących organizację gospodarczą do wprowadzania innowacji oraz wykorzystywania rezultatów kreatywnego myślenia. Nie możemy jednak zapominać, że stopa zwrotu z tego typu przedsięwzięć może być niezwykle wysoka. Do dyspozycji analityka finansowego jest na tym polu bardzo dużo specyficznych narzędzi, pozwalających z dużą dokładnością przeanalizować wszelkie możliwości inwestycyjne. Wymaga to jednak dużej wiedzy o rynkach finansowych oraz możliwych do zastosowania narzędziach finansowych.

Kolejnym elementem podczas procesu podejmowania decyzji jest zbieranie danych. Zbieranie danych dla potrzeb projektu inwestycyjnego powinno wychodzić znacznie poza tradycyjne informacje z zakresu badania rynku, kosztów czy też rozwoju istniejących oraz nowych technologii. Nie jest to proste zajęcie, a do tego zbieranie danych pochłania dużo nakładów czasowych i kosztowych. Badanie tego typu powinno w dość znacznym zakresie obejmować możliwość prawdopodobnego wystąpienia szeregu nieoczekiwanych zdarzeń, które mogą w ogromnym stopniu zmienić opłacalność danej inwestycji. W niektórych przypadkach, jak przy określaniu prawdopodobieństwa wystąpienia spadku czy też wzrostu popytu na dany produkt, bądź usługę, mogą być wykorzystane metody statystyczne. Niestety w odniesieniu do wielu elementów projektu, rozwiązanie takie nie jest możliwe i trzeba się opierać po prostu na subiektywnych szacunkach dokonywanych przez osoby, które uznaje się za kompetentne w danej sprawie.

Kiedy zbierzemy wszystkie potrzebne nam dane i dokonamy rachunku efektywności inwestycji następuje podjęcie ostatecznej decyzji inwestycyjnej. W przypadku przedsięwzięć, które nie wymagają ogromnych nakładów finansowych, decyzja taka może być zwykle podjęta na niższym szczeblu zarządzania. Jeśli jednak dany projekt wymaga dużych nakładów, to wówczas decyzję taką podejmuje się lub akceptuje na najwyższym szczeblu zarządzania.

Kolejnym, ostatnim już elementem w procesie podejmowania decyzji jest stałe monitorowanie rezultatów podjętej decyzji. Jest to bardzo ważne, ponieważ w dłuższym horyzoncie czasowym może wystąpić konieczność zmiany dokonanych poprzednio założeń dotyczących prawdopodobieństwa wystąpienia poszczególnych zdarzeń, co tym samym będzie wykorzystane w procesie podejmowania nowych decyzji, jak również (o ile jest to możliwe) przy modyfikacji decyzji już podjętej. Może się także okazać, iż wcześniejsza decyzja była błędna i należy ją zmodyfikować lub zupełnie zmienić.

Reasumując to co zostało dotychczas powiedziane dochodzimy do prostych wniosków. Mianowicie doskonale widać, że przedsiębiorstwo działające w warunkach wolnego rynku i konkurencji nie może sobie pozwolić na chybione inwestycje. Wynika to z dwóch głównych powodów. Po pierwsze chybiona inwestycja to straty w dwóch płaszczyznach - strata zainwestowanych pieniędzy oraz brak przewidywanej stopy zwrotu z inwestycji. Po drugie nieprawidłowe inwestycje powodują, że przedsiębiorstwo traci na rynku swoją pozycję, czyli oddaje miejsce na nim konkurencyjnym firmom .Aby tego uniknąć trzeba bardzo wnikliwie analizować projekty inwestycyjne i akceptować tylko te, które mają największą szansę powodzenia i charakteryzujące się najwyższą, przewidywaną stopą zwrotu, przy założonym poziomie ryzyka.

Zastosowanie istniejących metod rachunku efektywności inwestycji

Aby podjąć decyzję inwestycyjną musimy najpierw sporządzić rachunek efektywności inwestycji, który ma na celu porównanie relacji pomiędzy nakładami poniesionymi na inwestycję a uzyskanymi w jej wyniku efektami. Generalnie możemy powiedzieć, że metody oceny efektywności inwestycji pozwalają zarządzającemu inwestycjami udzielić odpowiedzi na dwa podstawowe pytania:

czy projekt należy zaakceptować - jeśli tak to jaką stopę zwrotu z danego projektu jesteśmy w stanie osiągnąć i w jakim czasie dokona się zwrot nakładów z inwestycji;

który spośród porównywanych projektów inwestycyjnych jest lepszy - można tutaj zastosować podstawowy aksjomat występujący w finansach. Mianowicie, przy takim samym poziomie ryzyka inwestor wybierze projekt charakteryzujący się największą stopą zwrotu. To logiczne, że większość inwestorów posiada niejako awersję do ryzyka i wybierze projekt stosunkowo bezpieczny.

Analityk finansowy ma do swojej dyspozycji kilka metod oceny rachunku efektywności inwestycji. Najczęściej stosowanymi metodami w tym zakresie są:

metoda wartości bieżącej netto;

metoda wewnętrznej stopy zwrotu;

metoda zmodyfikowanej wewnętrznej stopy zwrotu;

metoda indeksu rentowności;

metoda okresu zwrotu;

metoda stopy zwrotu.

W dalszej części niniejszej pracy postaram się przybliżyć wymienione wyżej metody. Możemy dokonać podziału wymienionych metod na dwie grupy: dyskontowe oraz nie opierające się na dyskontowaniu. Zdecydowanie szerszy zakres stosowania mają metody dyskontowe, uwzględniające wartość pieniądza w czasie, znajdujące o wiele silniejsze uzasadnienie w teorii finansów. Należą do nich metody wartości bieżącej netto, indeksu rentowności, wewnętrznej stopy zwrotu oraz zmodyfikowanej wewnętrznej stopy zwrotu. W pierwszej kolejności omówię pokrótce metody nie opierające się na dyskontowaniu, czyli metody okresu zwrotu oraz stopy zysku (dochodu).

Okres zwrotu jest to miara, która określa ile czasu potrzeba, aby suma przypływów pieniężnych z inwestycji pokryła poniesione na nią wydatki, Zrozumiałe jest, że każdy chciałby aby ten okres był jak najkrótszy. Aby realizowany projekt inwestycyjny przynosił jak najszybsze zyski. W przypadku, kiedy zastosujemy kryterium okresu zwrotu do oceny projektu inwestycyjnego, należy go zaakceptować wtedy, gdy okres zwrotu projektu jest niższy od dopuszczalnego okresu przyjętego przez decydenta. Logicznym jest myślenie, że w przypadku zastosowania tego właśnie kryterium do porównania efektywności dwóch projektów, za lepszy uznaje się projekt o krótszym okresie zwrotu.

Inwestycji dokonuje się w oczekiwaniu zysku jak już powiedziałam wcześniej. Zysk z inwestycji jest tym, co inwestor zarabia, Może on występować w formie dochodu (dywidendy i odsetki) lub w formie zysków kapitałowych, czyli aprecjacji, jeśli wzrasta cena aktywu. Nie wszystkie aktywa oferują zarówno dochód, jak i przyrost wartości kapitału. Np. niektóre akcje nie przynoszą dywidendy, ale ich wartość może wzrastać. Inne aktywa, jak chociażby rachunki oszczędnościowe, nie zwiększają swojej wartości, a dochód z nich to jedynie odsetki.

Zysk jest bardzo często wyrażany procentowo jako stopa zwrotu, która jest rocznym zyskiem wypracowanym przez inwestycję w stosunku do jej kosztu. Przed nabyciem konkretnego aktywu (rozważeniem przyjęcia danego projektu inwestycyjnego) inwestor przewiduje, że generowany przezeń zysk będzie odpowiednio większy niż zysk generowany z innych aktywów o podobnym ryzyku. Bez tego przewidywania zakup (akceptacja projektu inwestycyjnego) nie zostałby dokonany. Oczywiście zrealizowany zysk może być całkowicie różny od spodziewanej stopy zysku. Jest to jednak nieodłączny element ryzyka, o którym więcej powiem w rozdziale następnym.

Metoda stopy zwrotu - opiera się na wyliczeniu dla każdego z analizowanych projektów wskaźnika stopy zwrotu, wyrażonego następującym wzorem:

![]()

gdzie:

r - stopa zwrotu;

Z - roczny zysk uzyskany w wyniku realizacji projektu;

IN - nakład inwestycyjny poniesiony na realizację projektu.

Projekt szacowany tą metodą powinien zostać zaakceptowany, jeżeli wyliczona stopa zwrotu jest wyższa od stopy zwrotu wymaganej przez decydenta. Spośród dwóch projektów porównywanych przy zastosowaniu tego kryterium lepszy jest ten, który charakteryzuje się wyższą stopą zwrotu. Metoda ta, chociaż ma w opinii wielu specjalistów z dziedziny finansów wiele wad, w praktyce stosowana jest bardzo często i do tego jeszcze w wielu różnych wersjach.

Poważną wadą opisywanej metody jest to, iż opiera się ona na księgowej kalkulacji zysku, a ten zaś, może się poważnie różnić od strumienia pieniężnego wygenerowanego przez zrealizowany projekt. W rezultacie może się więc okazać, że wysoka średnia stopa zysku zostanie wyliczona dla inwestycji, która wcale nie generuje strumienia pieniądza. Drugim, nie mniej istotnym mankamentem tej metody, niewykluczone, że o dużo większym znaczeniu, jest fakt, że nie jest tutaj uwzględniana wartość pieniądza w czasie. W rezultacie, przy wyliczaniu średniej wielkości, zysk osiągnięty w pierwszym roku realizacji inwestycji ma taką samą wagę jak zysk z roku ostatniego. Z tego prostego powodu specjaliści od oceny projektów uważają, zresztą bardzo słusznie, tę metodę za bardzo niedoskonały i zawodny sposób oceny i selekcji projektów.

Wartość bieżąca netto - omówione przeze mnie metody okresu zwrotu oraz stopy zwrotu należą do metod określanych jako niedyskontowe, a więc nie uwzględniające wartości pieniądza w czasie. W dalszej części rozdziału skoncentruję się na omówieniu typowych metod dyskontowych, do których należą:

metoda wartości bieżącej netto;

metoda wewnętrznej stopy zwrotu;

metoda zmodyfikowanej wewnętrznej stopy zwrotu;

metoda indeksu rentowności.

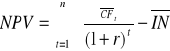

„Przez wartość bieżącą netto rozumie się wartość strumienia Cash Flow zawierającego zarówno wydatki pieniężne związane z inwestycjami (Cash Flow „ujemny”), jak również wpływy uzyskane w wyniku eksploatacji inwestycji (Cash Flow „dodatni”). Ogólny wzór na wartość bieżącą netto dla projektu konwencjonalnego przedstawia się w następujący sposób:

![]()

gdzie:

NPV - wartość bieżąca netto (Net Present Value),

IN - wielkość nakładów inwestycyjnych,

CFt - wartość Cash Flow w roku t - tym (t = 1, 2, 3, ..., n),

r - stopa dyskontowa (wymagana przez inwestora stopa zwrotu, właściwy dla projektu koszt

kapitału),

n - ostatni rok prognozy Cash Flow.

Dla projektu dowolnego rodzaju NPV wyliczana jest według formuły:

![]()

W przypadku, gdy zastosujemy do oceny projektu inwestycyjnego to właśnie kryterium, należy go zaakceptować tylko wtedy, gdy NPV>0. Przy wykorzystaniu tego kryterium do porównania efektywności dwóch projektów, za lepszy uznaje się ten, który charakteryzuje się większą wartością NPV. Stosowana do dyskontowania strumienia Cash Flow stopa dyskontowa najczęściej równa jest kosztowi kapitału właściwemu dla analizowania projektu.

Aby przybliżyć istotę problemu tej metody posłużę się prostym przykładem.

Przykład 1.

Menedżer spółki X, analizuje dwa projekty inwestycyjne A i B. Wymagana przez niego stopa zwrotu wynosi 10 %.

Kalkulacja NPV dla projektu A oraz projektu B przy r=10 %

|

A |

B |

||||

Rok |

Cash Flow (zł) |

Czynnik dyskontowy dla r=10 % |

WB Cash Flow (zł) |

Cash Flow (zł) |

Czynnik dyskontowy dla r=10 % |

WB Cash Flow (zł) |

0 |

-10.000 |

1,000 |

-10.000 |

-10.000 |

1,000 |

-10.000 |

1 |

5.000 |

0,909 |

4.545 |

1.500 |

0,909 |

1.364 |

2 |

5.000 |

0,826 |

4.130 |

2.000 |

0,826 |

1.652 |

3 |

2.000 |

0,751 |

1.502 |

2.500 |

0,751 |

1.878 |

4 |

|

|

|

5.000 |

0,683 |

3.415 |

5 |

|

|

|

5.000 |

0,621 |

3.105 |

|

NPV |

177 |

NPV |

1.414 |

||

Jak doskonale widać na powyższym przykładzie zarówno projekt A jak i B, są akceptowalne. Wynika to stąd, że oba projekty charakteryzują się dodatnim NPV. Dużo atrakcyjniejszy jest jednak projekt B, ponieważ charakteryzuje się on wyższą wartością NPV.

Interpretacja kryterium wartości bieżącej netto jest dość prosta do zrozumienia i nie powinna sprawiać większych problemów nawet osobom nie mającym dużej wiedzy finansowej. Jeżeli projekt inwestycyjny ma zerową wartość NPV to oznacza to, że wartość bieżąca wpływów pieniężnych uzyskanych w wyniku jego eksploatacji jest dokładnie równa wartości bieżącej wydatków pieniężnych (czyli zainwestowanemu kapitałowi). Jeśli projekt ma natomiast dodatnią wartość NPV, oznacza to, że generuje on więcej pieniądza niż go zainwestowano, a więc przypływy pieniądza wystarczają na spłatę długu zaciągniętego na realizację projektu (jeśli finansujemy dany projekt kapitałem obcym), zapewnia on odpowiednią stopę zwrotu wymaganą przez właściciela kapitału, oraz zapewnia nadwyżkę. Wymieniona nadwyżka zależy od właścicieli, dlatego też realizacja projektu o pozytywnej NPV zapewnia odpowiednie zwiększenie wartości majątku właściciela a zarazem wartości spółki. To ważne, aby cele właściciela spółki oraz właściciela kapitału były odpowiednio realizowane.

Metoda wewnętrznej stopy zwrotu - wewnętrzna stopa zwrotu, obok zaktualizowanej wartości netto, jest metodą, która zdecydowanie najczęściej jest wykorzystywana przez analityków finansowych do oceny projektu inwestycyjnego metodą dyskontową. IRR jest stopą dyskontową, przy której wartość zaktualizowana netto (NPV) równa się zero. W praktyce oznacza to, że IRR wyznacza wewnętrzną, rzeczywistą stopę rentowności projektu inwestycyjnego.

![]()

W przypadku, gdy stopa ta jest wyższa (lub co najmniej równa) od stopy dyskontowej przyjętej do wyliczenia, ocena projektu wypada wówczas korzystnie. IRR niższa od stopy dyskontowej przyjętej do wyliczenia NP. nakazuje odrzucenie projektu. Oznacza to bowiem, że rzeczywista stopa rentowności rozpatrywanego przez nas projektu inwestycyjnego jest niższa od oczekiwanej przez inwestora stopy zwrotu od zainwestowanego kapitału. IRR możemy wyznaczyć metodą kolejnych przybliżeń, licząc NPV dla różnych stóp dyskontowych, w taki sposób, aby otrzymać NPV równe zeru. Taka stopa dyskontowa - r jest wówczas równa wewnętrznej stopie zwrotu - IRR. Zdecydowanie prostsze i szybsze jest jednak wyliczenie przez odpowiednią funkcję finansową w arkuszu kalkulacyjnym, lub za pomocą kalkulatora finansowego.

Zmodyfikowana wewnętrzna stopa zwrotu - metody wewnętrznej stopy zwrotu oraz wartości bieżącej netto zbudowane zostały w oparciu o zupełnie odmienne założenia dotyczące reinwestycji. Zwykle specjaliści zalecają preferowanie metody wartości bieżącej netto, która jest oparta na zdecydowanie bardziej realistycznych założeniach, ale w wielu przypadkach menedżerowie wolą się posługiwać metodą IRR. Bardzo trudno jednoznacznie odpowiedzieć na pytanie, dlaczego tak się dzieje, ale być może wynika to z faktu, że analizowanie inwestycji w kategoriach stopy zwrotu, jaką osiągnie się w wyniku jej realizacji, jest bardziej przekonywujące niż analiza jej w kategoriach bezwzględnych wartości pieniężnych. Z tego też powodu analitycy zaczęli się zastanawiać, czy można by zastosować miernik wyrażający w sposób procentowy stopę zwrotu z inwestycji, który uwzględniałby wartość pieniądza w czasie a pozbawiony był nierealistycznego założenia o stopie reinwestycji, którym niestety w poważnej mierze jest obciążona kategoria IRR. W wyniku tych dociekań została skonstruowana zmodyfikowana wewnętrzna stopa zwrotu. Chociaż w chwili obecnej nie jest ona stosowana tak powszechnie jak IRR, to jednak stopniowo zyskuje ona coraz większą aprobatę. Zmodyfikowana wewnętrzna stopa zwrotu może być zdefiniowana w sposób następujący:

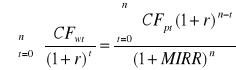

WB nakładów = WB wartości końcowej (WK)

![]()

gdzie:

MIRR - zmodyfikowana wewnętrzna stopa zwrotu,

CFw - wydatki (Cash Flow „ujemne”,

CFp - wpływy (Cash Flow „dodatnie”,

t - rok prognozy,

n - ostatni rok prognozy,

r - koszt kapitału właściwy dla projektu.

Wyjaśnienia wymaga powyższy wzór. Lewa strona wzoru określa wartość bieżącą wpływów Cash Flow (nakładów) związanych z analizowanym projektem, wyliczoną przy zastosowaniu stopy dyskontowej równej kosztowi kapitału, natomiast prawa strona powyższego równania przedstawiona jest w postaci ułamka, którego licznik jest równy wartości przyszłej przypływów Cash Flow z tytułu realizacji projektu na koniec eksploatacji, przy założeniu, iż stopa reinwestycji jest równa kosztowi kapitału. Wartość przyszła tegoż strumienia określana jest mianem wartości końcowej - WK. Stopa dyskontowa, przy której wartość bieżąca WK jest równa wartości bieżącej nakładów, określana jest mianem zmodyfikowanej wewnętrznej stopy zwrotu.

MIRR na ogół jest o wiele lepszym wyznacznikiem zyskowności projektu niż IRR. Wynika to z tego, że jest ona wyliczana przy założeniu, iż wszystkie Cash Flow uzyskane w wyniku realizacji projektu reinwestowane mogą być przy uwzględnieniu kosztu kapitału, nie zaś przy stopie równej IRR. Należy także podkreślić niezwykle istotną zaletę. Mianowicie przy pomocy MIRR może być rozwiązany problem projektów, których IRR przybiera kilka wartości. Stosując kryterium MIRR przy ocenie projektu inwestycyjnego, projekt inwestujemy, kiedy MIRR>r (koszt kapitału).

Nieco bardziej skomplikowana sytuacja występuje, kiedy chcemy zastosować MIRR do selekcji projektów inwestycyjnych. Spośród porównywalnych projektów inwestycyjnych za lepszy uznajemy projekt o wyższej MIRR. Jeśli rozpatrzymy sytuację, w której projekty wymagają takich samych nakładów oraz mają identyczny okres trwania, wówczas kryterium MIRR oprowadzi do takich samych wniosków jak kryterium NPV. Także, wówczas, gdy projekty wymagają identycznych nakładów, lecz różnica polega na okresie trwania, kryterium MIRR prowadzi do takiej samej decyzji jak kryterium NPV. Jeśli jednak projekty różnią się wielkością nakładów, może się okazać, że kryteria NPV oraz MIRR dadzą zupełnie różną odpowiedź na pytanie, który projekt jest lepszy. Wynika z tego prosty wniosek: możemy znaleźć parę projektów spełniającą relację: NPV1>NPV2, ale MIRR1<MIRR2. W takiej sytuacji nadal pozostaje do rozwiązania niesamowicie istotna kwestia dotycząca wyboru projektu przy różnych odpowiedziach na pytanie o ich atrakcyjność.

Możemy więc z całą pewnością powiedzieć, że kryterium MIRR na ogół jest dużo lepsze od tradycyjnego kryterium IRR do oceny „właściwej” stopy zwrotu z projektu, ale kryterium NPV ciągle jest lepszym od kryterium MIRR przy wyborze konkurencyjnych projektów różniących się skalą nakładów. Mówi ono bowiem, w jakim stopniu projekt zwiększy wartość spółki.

Indeks rentowności - zgodnie z tym co opisałam wcześniej, przyjmowaliśmy, że analizując projekty inwestycyjne zarządzający jest w stanie zaakceptować wszystkie projekty, jeżeli ze względów technicznych nie są one wzajemnie się wykluczające. Niestety bardzo często spółki spotykają się z poważnymi ograniczeniami natury czysto finansowej, które powodują, że nie wszystkie akceptowalne projekty możliwe są do realizacji. Ograniczenie to może być spowodowane niemożnością zgromadzenia przez spółkę kapitału w wysokości zapewniającej realizację wszystkich akceptowalnych projektów, bądź też władze spółki samodzielnie narzucają sobie ograniczenia dotyczące wielkości zaangażowania środków w dane projekty inwestycyjne. Najprościej sytuację drugą można wyjaśnić faktem, że spółka może się obawiać szybkiego wzrostu i tym samym, że nie podoła problemom, które mogą się z tego powodu pojawić. Przedsiębiorstwo może być także niechętne zwiększaniu swojego ryzyka finansowego poprzez zaciąganie pożyczek na cele inwestycyjne.

Problemy związane z tego typu sytuacjami są określane mianem problemów racjonowania kapitału. W przypadku wystąpienia tego typu komplikacji muszą być wzięte pod uwagę, przy akceptowaniu projektów inwestycyjnych, środki jakie przedsiębiorstwo ma do zainwestowania.

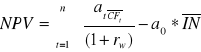

Omówię teraz pokrótce indeks rentowności oraz opiszę jego najważniejsze cechy, jakimi się charakteryzuje. Indeks rentowności jest obliczany jako iloraz wartości bieżącej przypływów pieniądza oraz wartości bieżącej jego wpływów według wzoru:

![]()

gdzie:

WBP - wartość bieżąca wpływów pieniężnych („dodatnich” Cash Flow), związanych

z realizacją projektu;

WBW - wartość bieżąca odpływów pieniężnych („ujemnych” Cash Flow),

związanych z realizacją projektu:

![]()

W przypadku, gdy IR>1 to wówczas projekt należy zaakceptować.

Jeśli porównujemy projekty tą metodą, to wówczas za lepszy uznajemy projekt, dla którego IR osiąga wyższą wartość.

Indeks rentowności umożliwia porównywanie stóp zwrotu z inwestycji różniących się skalą. W głównej mierze jest on stosowany przez analityków finansowych w przypadku wystąpienia problemów związanych z racjonowaniem kapitału.

Reasumując należy stwierdzić, że kryteria NPV, IRR oraz IR prowadzą do takiej samej decyzji dotyczącej akceptacji lub odrzucenia projektu. W przypadku, gdy mamy do czynienia z projektem konwencjonalnym, jeżeli jego NPV jest dodatnia, IRR musi być wyższa od kosztu kapitału a IR większy od 1,0. Kryteria te prowadzić jednak mogą do odmiennych decyzji w przypadku wyboru projektów wzajemnie się wykluczających.

Kategoria zysku a Cash Flow w analizie projektów inwestycyjnych

W większości decyzji, które dotyczą planowania przedsięwzięć inwestycyjnych dla zarządzającego dużo bardziej istotne znaczenie odgrywa Cash Flow, a więc przewidywany przepływ pieniężny, niż wykazany zysk przedsiębiorstwa. Generalnie możemy powiedzieć, że przyczyna takiego stanu rzeczy leży w fakcie, iż Cash Flow jest kategorią zdecydowanie bardziej realnie niż zysk oddającą wielkość nakładów i efektów związanych z inwestycją, a więc w rezultacie uzyskany dochód.

Aby zrozumieć istotę problemu należy na wstępie zaznaczyć, że amortyzacja w przedsiębiorstwie nie stanowi wypływu pieniądza inwestora a uwzględniana jest w kategorii zysku (oraz w wyliczaniu płaconego od zysku podatku), jest ona dodawana do zysku po opodatkowaniu, przy szacowaniu wartości strumienia pieniężnego generowanego przez podmiot gospodarczy. Szacowanie Cash Flow na podstawie rachunku wyników, przy uwzględnieniu zysku oraz amortyzacji jest jedną z metod przybliżonego szacunku wielkości wpływu pieniężnego stosowaną w rachunku inwestycyjnym.

Przykład 1.2.

Spółka X ma nowy budynek i park maszynowy o wartości 100.000 złotych, amortyzowany stawką liniową w wysokości 10.000 złotych rocznie. Spółka osiąga zysk, bez uwzględniania amortyzacji i podatków, w wysokości 40.000 złotych rocznie i płaci podatek dochodowy o stawce 40 %. Zastanówmy się teraz jaką wartość zysku netto a jaką Cash Flow wykaże spółka X.

Kalkulację zysku netto oraz Cash Flow spółki X przedstawiam w tabeli poniżej.

Szacunek Cash Flow spółki X

Zysk przed amortyzacją i opodatkowaniem |

40.000 |

Amortyzacja |

10.000 |

Zysk brutto (do opodatkowania) |

30.000 |

Podatek dochodowy (40 %) |

12.000 |

Zysk netto (po opodatkowaniu |

18.000 |

+ Amortyzacja |

10.000 |

Cash Flow |

28.000 |

Alternatywna metoda kalkulacji Cash Flow Earning

Zysk przed amortyzacją i opodatkowaniem |

40.000 |

- Podatek dochodowy |

12.000 |

Cash Flow |

28.000 |

Jak wyraźnie wynika z tabeli 1, spółka wykazuje zysk netto w wysokości 18.000 złotych, jednakże po dodaniu amortyzacji, która jest oczywiście kosztem nie pociągającym za sobą wydatków pieniężnych, generowany przez nią Cash Flow wynosi 28.000.

W celu jeszcze wyraźniejszej możliwości przedstawienia tej zależności posłużyłam się tabelą 2, w której przedstawiłam wyniki finansowe spółki X przy założeniu, że odpisywana przez nią amortyzacja wyniosła 40.000 złotych rocznie.

Cash Flow spółki X przy założeniu, że amortyzacja wynosi 40.000 złotych rocznie

Zysk przed amortyzacją i opodatkowaniem |

40.000 |

Amortyzacja |

40.000 |

Zysk brutto (przed opodatkowaniem) |

0 |

- Podatek dochodowy (40 %) |

0 |

Zysk netto (po opodatkowaniu) |

0 |

+ Amortyzacja |

40.000 |

Cash Flow |

40.000 |

W powyższym przykładzie doskonale widać, że przy nowym założeniu dotyczącym wielkości amortyzacji, spółka co prawda wykaże zerowy zysk po opodatkowaniu, jednakże jej saldo bankowego rachunku powiększy się o 40.000 złotych, jeżeli na rachunku zostanie ulokowana całość wypracowanej nadwyżki.

Stosowanie rachunku opartego na strumieniu Cash Flow w rachunku efektywności inwestycji jest dość powszechnie akceptowane przez specjalistów od planowania przedsięwzięć inwestycyjnych. Należy jednak zauważyć istotny fakt, że zarządy spółek nie zawsze podzielają ten punkt widzenia. Wynika to z kilku istotnych czynników, z których najważniejszy to ten, że wykazany zysk netto stanowi ciągle podstawowy miernik oceny efektywności działania podmiotów gospodarczych. Dlaczego tak się dzieje? Odpowiedź na tak postawione pytanie jest stosunkowo prosta. Wyobraźmy sobie, że prezes spółki X, notowanej na Giełdzie Papierów Wartościowych w Warszawie musi wybrać jedną spośród dwóch alternatywnych metod działania. W wyniku przyjęcia propozycji A spółka uzyska zerowy zysk oraz Cash Flow w wysokości 50.000 złotych. Propozycja B natomiast nie pociąga za sobą odpisów amortyzacyjnych i daje zysk netto równy Cash Flow w wysokości 25.000 złotych. Jako prezes spółki, która jest notowana na giełdzie, doskonale zdaje sobie sprawę, że wielu specjalistów analizuje wnikliwie publikowane co miesiąc dane dotyczące osiąganych przez nią zysków. Akcje spółki zaczynają gwałtownie spadać, ponieważ spółka osiąga zerowy zysk. To nie wszystko. Może, a właściwie na pewno zdarzy się sytuacja, że ceny akcji spółki X będą spadały wcześniej, niż zostaną opublikowane dane, ponieważ będą już dostępne dla inwestorów prognozy. W takiej sytuacji kryterium zysku dla potencjalnego inwestora jest bardzo duże. Może się wydawać, że propozycja A z punktu widzenia specjalisty od planowania przedsięwzięć inwestycyjnych jest korzystniejsza, zarządzający często bardziej będzie wyczulony na kategorię zysku i wybierze propozycję B. Dzieje się tak dlatego, że menedżerowie częściej zwracają uwagę na krótkookresowe niż długookresowe efekty swojej działalności.

W kolejnym rozdziale skoncentruję się na kategorii ryzyka, jakie występuje podczas planowania inwestycji rzeczowych, omówię metody jakie można w związku z tym zastosować, aby to ryzyko zminimalizować.

ROZDZIAŁ II

RYZYKO WYSTĘPUJĄCE W PLANOWANIU INWESTYCJI RZECZOWYCH

2.1. Ogólna charakterystyka problematyki ryzyka

Prowadzenie działalności gospodarczej, zwłaszcza na dużą skalę, wymaga posiadania różnorodnych aktywów zarówno materialnych (maszyny, urządzenia, budynki), jak również niematerialnych, np. znaki handlowe, licencje czy też patenty.

Wspólną, aczkolwiek nieprzyjemną ich cechą jest fakt, że posiadanie aktywów na ogół wiąże się z koniecznością uiszczenia za nie zapłaty. To jak wiadomo wymaga pozyskania środków finansowych, które umożliwią regulację tej zapłaty. Możemy to zrobić finansując aktywa kapitałem własnym lub korzystając z szerokiej gamy źródeł finansowania kapitałem obcym. Analizując tak postawiony problem dochodzimy do poważnego problemu jaki się z tym faktem łączy - mianowicie pojęcia ryzyka.

Ryzyko jest pojęciem niezwykle szeroko rozpowszechnionym w działalności gospodarczej przedsiębiorstwa. Nie sposób go do końca uniknąć. Można go jednak znacznie zminimalizować, stosując odpowiednie kombinacje instrumentów finansowych.

Najogólniej „ryzyko oznacza obawę, że rzeczywisty zysk realizowany przez inwestora będzie różnić się od spodziewanego”. Zmienność w zyskach jest najczęściej dzielona na dwa typy ryzyka. Mianowicie podział ten wygląda następująco: ryzyko systematyczne oraz ryzyko specyficzne.

Termin „ryzyko systematyczne” odnosi się do tych czynników, które wpływają na zysk wszystkich porównywalnych inwestycji. Przyjmijmy taką sytuację: kiedy cały rynek rośnie, to wówczas rosną ceny większości poszczególnych papierów wartościowych. Istnieje stały związek między zyskiem z poszczególnych walorów i zyskiem ze wszystkich innych walorów w tej samej klasie (to znaczy wszystkich innych porównywalnych walorów). Ze względu na istnienie ryzyka systematycznego, dywersyfikacja portfela przez nabywanie porównywalnych papierów nie redukuje tego źródła ryzyka. Przedsiębiorstwo w celu zabezpieczenia się przed tego typu ryzykiem powinno nabywać do swojego portfela różne rodzaje papierów wartościowych, o zróżnicowanych terminach zapadalności i okresach pozostałych do wykupu. Analityk finansowy, zarządzający tego typu portfelem powinien mieć na uwadze fakt, że niezwykle istotne jest, aby w posiadaniu firmy znalazły się papiery wartościowe spółek, działających w zróżnicowanych branżach. Łatwo sobie wyobrazić sytuację, gdy przedsiębiorstwo w swoim portfelu posiada akcje spółek z branży informatycznej. Załamanie rynku spółek tego typu miałoby katastrofalne skutki finansowe dla posiadaczy ich akcji. Dlatego tak ważne jest dywersyfikowanie portfela. Z tego też powodu, bardzo często ryzyko systematyczne często określa się jako ryzyko niedywersyfikowalne. Wynika z tego jasno, że zakup porównywalnych papierów wartościowych mija się zupełnie z celem, gdyż w ten sposób ryzyko tylko może wzrosnąć. Każdy inwestor musi określić, jak wysoki poziom ryzyka systematycznego jest skłonny zaakceptować, tzn. ile papierów firm działających w danej branży jest skłonny posiadać w swoim portfelu.

Kolejnym, niezwykle istotnym rodzajem ryzyka jest ryzyko specyficzne. Ryzyko specyficzne, często określane również jako dywersyfikowalne, zależy od czynników specyficznych dla konkretnych aktywów. Inne przedsiębiorstwa tej samej branży mogą zwyczajnie nie doświadczyć tego problemu i dlatego ich zyski nie tylko nie spadną, ale mogą wręcz wzrosnąć, gdyż klienci przestaną kupować w firmie, której działalność jest tymczasowo wstrzymana, bądź też przeżywa poważne kłopoty. W każdym przypadku zmiana zysku firmy jest niezależna od czynników wpływających na przemysł, nie do określonych firm, może ono zostać zredukowane przez skonstruowanie zdywersyfikowanego portfela.

Reasumując, dochodzimy do wniosku, że na całkowite ryzyko ponoszone przez inwestora składa się ryzyko systematyczne i specyficzne. W ryzyku specyficznym możemy wyróżnić dwie grupy ryzyka - ryzyko związane z działalnością gospodarczą i finansowe. Wśród źródeł ryzyka systematycznego możemy wyróżnić ryzyko rynkowe, ryzyko stopy procentowej, ryzyko stopy reinwestycyjnej, ryzyko siły nabywczej oraz ryzyko kursowe. Postaram się w dalszej części pracy nieco przybliżyć te pojęcia.

Ryzyko związane z działalnością gospodarczą wiąże się nierozerwalnie z naturą przedsięwzięcia gospodarczego jako takiego. Należy jednak zaznaczyć, że nie wszystkie przedsięwzięcia są jednakowo ryzykowne. Np. poszukiwanie nowych złóż ropy jest znacznie bardziej ryzykowne niż prowadzenie banku komercyjnego. Szanse na znalezienie nowych złóż ropy mogą być niewielkie i tylko jeden z niewielu odwiertów może dać ropę i oczekiwane zyski. Natomiast banki komercyjne mogą udzielać pożyczek pod zastaw określonych aktywów, takich jak nieruchomości bądź zapasy. I chociaż pożyczki te nie są zupełnie wolne od ryzyka, to jednak mogą być stosunkowo bezpieczne, gdyż w przypadku niewypłacalności dłużnika kredytodawca może przejąć zabezpieczenie, aby pokryć swą wierzytelność. Niektóre przedsięwzięcia gospodarcze ze swej natury są bardziej ryzykowne i w związku z tym inwestowanie w nie pociąga za sobą zwiększone z definicji ryzyko.

Jak już powiedziałam wcześniej wszelkie aktywa muszą być finansowane. Z tego też powodu kredytodawca lub właściciel (ewentualnie obaj) zapewniają fundusze na rozpoczęcie i utrzymanie przedsięwzięcia. Firmy finansują swoją działalność nie tylko kapitałem własnym z dwóch prostych przyczyn. W większości przypadków nie mają dostatecznie dużo środków, aby sfinansować całe przedsięwzięcie w ten sposób. Druga, niemniej istotna przyczyna - to niemożliwość skorzystania z efektu dźwigni finansowej, która może znacznie zwiększyć poziom zysków przedsiębiorstwa. Dlatego firmy często finansują swoje przedsiębiorstwa kapitałem obcym. Finansowanie kredytem stanowi źródło dźwigni finansowej, dzięki której można zwiększyć zwrot z kapitału (to znaczy - zysk właściciela). Jeśli firma zarabia na pożyczonych funduszach więcej, niż wynoszą odsetki, które musi spłacać, zwiększa się zysk z kapitału.

Dla ogromnej większości firm kredyt stanowi podstawowe źródło finansowania. Można teraz pokusić się o stwierdzenie, że faktycznie to każde przedsiębiorstwo jest w pewnym sensie zadłużone, nawet jeśli dług ten jest ograniczony do naliczonych płac i płatności, których dokonanie należy do zwykłych czynności handlowych.

Skorzystanie z efektu, jaki daje dźwignia finansowa, powoduje wystąpienie ryzyka finansowego. Zaciąganie kredytu na sfinansowanie działalności gospodarczej może zwiększyć ryzyko, gdyż kredytodawca stawia swojemu klientowi określone warunki, które ten ostatni musi spełnić, aby uzyskać dostęp do funduszy. Oczywiście najbardziej podstawowym warunkiem jest żądanie zapłaty odsetek i zwrotu pożyczonego kapitału. Kredytodawca może, i zwykle żąda spełnienia dodatkowych warunków, jak chociażby dodatkowego zabezpieczenia lub restrykcji dotyczących wypłaty dywidend, które kredytobiorca musi spełnić. Restrykcje te oznaczają w praktyce, iż firma korzystająca z kredytu do finansowania swojej działalności ponosi zwiększone ryzyko, gdyż musi wypełniać zobowiązania wynikające ze spłaty zaciągniętego kredytu. Niestety, niewywiązanie się z postawionych warunków może spowodować poważne kłopoty natury finansowej i w końcu może się to skończyć bankructwem firmy.

Następny rodzaj ryzyka, to ryzyko rynkowe. Wynika ono z tendencji zmiany cen akcji w tym samym kierunku. Bardzo frustrującym może się okazać fakt zainwestowania w firmę obciążoną minimalnym ryzykiem finansowym i handlowym i w pewnym momencie skonstatowanie, że cena jej akcji spada wraz z rynkiem. Ale taka jest właśnie natura ryzyka rynkowego. Ceny papierów wartościowych cały czas fluktuują i albo inwestor zaakceptuje ryzyko z tym związane, albo powinien zrezygnować zupełnie z uczestnictwa w rynku.

Chociaż ryzyko rynkowe odnosi się w głównej mierze do akcji, dotyczy ono również innych aktywów, takich jak znaczki, dzieła sztuki i nieruchomości. Ceny tych wszystkich aktywów podlegają dużym nieraz wahaniom. Jeśli ceny domów wzrastają, cena konkretnego domu będzie mieć również tendencję wzrostową. Może mieć oczywiście także sytuacja dokładnie odwrotna - spadek cen domów powoduje zmniejszenie wartości konkretnego budynku. Warto zauważyć, że ryzyko rynkowe jest nie do uniknięcia, jeśli kupuje się aktywa, których ceny podlegają wahaniom.

Ryzyko stopy procentowej - odnosi się do prawidłowości, jakiej podlegają zmiany cen papierów wartościowych, zwłaszcza tych charakteryzujących się stałym dochodem. Mają one bowiem dokładnie tendencję odwrotną w stosunku do zmian stopy procentowej. Dzieje się tak dlatego, że wzrastające stopy procentowe zmniejszają aktualną cenę walorów walorów stałym oprocentowaniu, gdyż kupujący poszukują porównywalnego zysku. Inwestor nabywający tego typu aktywa musi mieć świadomość, że stopy procentowe mogą podlegać i podlegają wahaniom, powodując fluktuacje cen walorów tego typu. Źródło tego ryzyka jest związane z popytem i podażą na kredyt. Dywersyfikacja portfela nie może wpłynąć na ryzyko stopy procentowej, gdyż dotyczy ono wszystkich papierów wartościowych. Natomiast inwestor może różnicować nabywane aktywa pod względem okresu zapadalności (tj. długości okresu do momentu wykupu - o czym mówiłam już wcześniej) i w ten sposób znacznie redukować wpływ wahań stopy procentowej.

Ryzyko stopy reinwestycji - kolejne, niezwykle istotne ryzyko dla przedsiębiorstwa. Odnosi się ono do ryzyka związanego z reinwestycjami funduszów uzyskanych z inwestycji. Otrzymane odsetki lub dywidendy mogą zostać wydane na dobra lub usługi.

Co więcej, inwestorzy poza wymienionymi wcześniej rodzajami ryzyka ponosić muszą ryzyko związane z inflacją. „Inflacją nazywamy spadek siły nabywczej wskutek ogólnego wzrostu cen. Jeśli rosną ceny dóbr i usług, realna siła nabywcza aktywów posiadanych przez inwestora i generowanego przez nie zysku maleje. Tak więc ryzyko siły nabywczej określa możliwość zmniejszenia się siły nabywczej walorów będących w posiadaniu inwestora i jego dochodu na skutek inflacji”.

Oczywistym jest, że inwestorzy będą dążyć do zabezpieczenia się przed spadkiem siły nabywczej przez taką konstrukcję portfela, z którego przewidywany zysk jest wyższy niż przewidywana stopa inflacji. Niezwykle ważne jest tu celowo użyte słowo „przewidywana”, gdyż wpływa na wybór poszczególnych aktywów, o określonej stopie zwrotu. Jeśli przewidywania dotyczące inflacji kształtują się na poziomie 6 procent, to wówczas inwestycja środków w przedsięwzięcie o stopie zwrotu 10 procent „pokona” inflację o 4 procent. W powyższym przykładzie realna stopa zysku wynosi 4 procent (przed opodatkowaniem). Gdyby jednak zażyła się sytuacja, że inflacja wyniosłaby 11 procent, to wówczas inwestycja przyniosłaby stratę. Realna stopa zysku byłaby wówczas ujemna. Gdyby inwestor przewidział wyższą stopę inflacji, nie wybrałby inwestycji o stopie zwrotu na poziomie 10 procent, ale zdecydowałby się na np. nabycie aktywów dających potencjalnie większy zysk.

Ostatnim źródłem stałego ryzyka jest ryzyko kursowe, które występuje w momencie wymiany jednej waluty na drugą. Ten typ ryzyka dotyczy jedynie sytuacji, gdy inwestor nabywa zagraniczne aktywa nominowane w walucie obcej. Unikanie tego typu aktywów jest jednocześnie unikaniem tego typu źródła ryzyka. Jednakże inwestor może ponosić ryzyko kursu walutowego w sposób pośredni, np. nabywając akcje przedsiębiorstw krajowych zaangażowanych w operacje zagraniczne lub udziały w funduszu powierniczym, który dokonuje inwestycji za granicą. Tego typu analizy dla zwykłego przedsiębiorstwa są niemalże niemożliwe do zrobienia, gdyż koszty tego typu przedsięwzięcia byłyby ogromne.

Inwestor ponoszący więcej rodzajów ryzyka może osiągać wyższy dochód. Jest to niezwykle ważny i istotny czynnik, który trzeba brać pod uwagę. Przedsiębiorstwo może wybrać walory o wyższym ryzyku, spodziewając się wyższego zysku, jednak nie zawsze jest to najlepsza i trafna decyzja. Trzeba zdecydować, czy przewidywany dodatkowy zysk wart jest ponoszenia dodatkowego ryzyka. Celem przedsiębiorstwa jest wyważenie ryzyka i zysku oraz skonstruowanie takiego portfela, który oferuje najwyższy zysk przy poziomie ryzyka, który jest akceptowany przez inwestora (przedsiębiorstwo).

Reasumując to, co dotychczas zostało powiedziane, wynika, że każdy inwestor (przedsiębiorstwo) ponosi ryzyko. Nie da się go uniknąć nawet wtedy, gdy nie podejmuje się żadnych decyzji inwestycyjnych. Wartość pieniądza w czasie maleje, czy tego chcemy czy nie. Istota przenoszenia siły nabywczej w przyszłość wymaga zaakceptowania pewnego ryzyka, gdyż przyszłość jest prawie zawsze niepewna. Ryzyka po prostu nie da się w żaden sposób uniknąć, a każdy wybór będzie zawierać przynajmniej jedno ze źródeł ryzyka: działalności gospodarczej, finansowej, stopy procentowej, stopy reinwestycyjnej i siły nabywczej.

Głównym aksjomatem finansów jest przeświadczenie, że inwestor mając do wyboru inwestycję, która charakteryzuje się mniejszym poziomem ryzyka oraz większym poziomem ryzyka i taką samą stopą zwrotu, zawsze wybierze ten pierwszy wariant. Postaram się dokładnie przedstawić powyższą sytuację w dalszej części pracy.

2.2. Rodzaje metod stosowanych przy określaniu ryzyka projektów inwestycyjnych

W rozdziale pierwszym skoncentrowałam się na rozważaniach dotyczących planowania i analizy projektów inwestycyjnych, nie poświęcając jednocześnie zbyt wiele miejsca problemowi ryzyka. Uwagę skupiłam przede wszystkim na problematyce strumienia dochodów, jakie zostaną osiągnięte w wyniku podjęcia inwestycji i przedstawieniu metody, która na tej podstawie umożliwi udzielenie odpowiedzi na pytanie, czy inwestycja jest opłacalna, lub też, którą z alternatywnych inwestycji należy podjąć. W sytuacjach, sytuacjach których niezbędne było posłużenie się w dokonywanych kalkulacjach stopą dyskontową, podkreślałam jedynie, że jest to stopa równa kosztowi kapitału spółki. Dzieje się tak w przypadkach, gdy projekt jest typowy dla podmiotu, który podejmuje inwestycje, a zaangażowane nakłady nie pozostają w rażącej dysproporcji w stosunku do kapitału, jakim dysponuje spółka analizująca inwestycję (tzn. nie są to nakłady bardzo duże). W dużej większości przypadków założenie takie jest zupełnie nie do przyjęcia przez zarządzającego inwestycjami. Wiele z projektów różni się bowiem ryzykiem od przeciętnego ryzyka, jakim charakteryzuje się dana spółka, co powinno dokładnie zostać odzwierciedlone w stopie dyskontowej, która jest stosowana w analizie projektu inwestycyjnego.

W poprzednich rozważaniach omówiłam problematykę ryzyka w odniesieniu do inwestycji finansowych. Określiłam wówczas ryzyko jako wariancję (lub odchylenie standardowe) między założoną przez inwestora skalą dochodu a rzeczywistym dochodem, jaki możliwy jest do osiągnięcia w wyniku podjęcia danej inwestycji finansowej. Jak łatwo sobie przypomnieć, z powodu ryzyka, jakie pojawia się np. przy inwestowaniu w akcje spółki, oczekiwana stopa zwrotu z aktywów wolnych od ryzyka powiększana jest o premię ryzyka. W ten sposób uzyskujemy uwzględniającą ryzyko wymaganą stopę zwrotu, która powinna być wykorzystywana przy analizie inwestycji finansowej.

Analiza ryzyka występującego przy inwestycjach rzeczowych w swojej istocie jest bardzo podobna. I w tym przypadku przez ryzyko rozumieć można wariancję lub odchylenie standardowe od oczekiwanego rezultatu. Mówiąc o ryzyku projektu inwestycyjnego, możemy także wyróżnić ryzyko rynkowe wynikające oczywiście z faktu, że rezultaty wszelkiego rodzaju projektów podlegają wpływowi tych samych czynników, jak również specyficzne ryzyko projektu. Warto zwrócić uwagę na bardzo istotny fakt, iż przy analizie inwestycji finansowej, inwestor w zasadzie nie musi zwracać szczególnej uwagi na specyficzne ryzyko papieru wartościowego, gdyż może ono zostać zdywersyfikowane w ramach portfela. Zalecenia tego nie można jednak na ogół stosować w odniesieniu do projektu inwestycyjnego. Bardzo łatwo wyjaśnić, dlaczego tak się dzieje. Otóż bardzo często właściciele podmiotu gospodarczego nie posiadają zdywersyfikowanego portfela. Jeżeli projekt przyczyni się do upadku spółki, ponoszą oni w tej sytuacji nierekompensowalne zmiany. To samo dotyczy na ogół menedżerów, pracowników i innych osób aktywnie zaangażowanych w działalność spółki. Dlatego też specyficzne ryzyko projektu inwestycyjnego jest znacznie ważniejsze dla inwestora niż specyficzne ryzyko akcji.

Opracowując projekt inwestycyjny, dokonujemy szeregu szacunków - dotyczących cen, popytu czy też wielkości nakładów - i na tej podstawie sporządzamy prognozę strumieni pieniężnych, stanowiącą bazę do szacunku NPV. Podobnie jak rezultat inwestycji finansowych, także rzeczywisty dochód uzyskany w wyniku inwestycji rzeczowej na ogół może się różnić od oczekiwań analityka przygotowującego projekt. Inwestycje rzeczowe dotyczą na ogół długiego okresu, wraz z jego wydłużaniem prognoza Cash Flow jest coraz trudniejsza do precyzyjnego określenia. W rezultacie więc na ogół w ramach realizacji projektu inwestycyjnego występują rozbieżności w stosunku do parametrów przyjętych w prognozie. Jeżeli przyjmiemy, iż ryzyko związane jest z niepewnością co do otrzymania założonego dochodu, trudności w sporządzeniu bezbłędnej prognozy stanowią jeden z najwidoczniejszych oznaczników ryzyka.

Rozbieżności między osiągniętymi rezultatami a prognozą mogą być różnej natury i wynikać z różnicy między, przykładowo:

- założonymi nakładami na realizację projektu inwestycyjnego a nakładami rzeczywiście poniesionymi;

- założonymi wpływami a wpływami rzeczywiście osiągniętymi;

- założonym krańcowym kosztem kapitału a kosztem rzeczywistym.

Wynika z tego, że rzeczywista NPV lub IRR projektu może być różna od jej wartości oczekiwanej.

Omówiona przeze mnie metoda określania prawdopodobieństwa, że NPV projektu będzie zawierać się w wyznaczonym przedziale. Jest to oczywiście metoda poprawna pod względem statystycznym lecz niezwykle trudna do zastosowania w praktyce. Określenie parametrów rozkładu prawdopodobieństwa - jakiemu podlega NPV - jest bowiem na ogół tak skomplikowane, iż jedynie w nielicznych przypadkach zarządzający są w stanie zanalizować wszystkie możliwe sytuacje i odpowiadające im warianty wartości, jakie osiąga wartość bieżąca netto. W większości jednak przypadków, przy podjęciu decyzji inwestor zadowala się nie tyle statystycznie precyzyjnym wyliczeniem ryzyka, ale ogólnym szacunkiem umożliwiającym jedynie w dużym przybliżeniu określić skalę niepewności dotyczących osiągnięcia wartości oczekiwanej NPV. Najczęściej w tym zakresie są stosowane trzy grupy metod, które określane są jako:

- analiza wrażliwości;

- analiza scenariuszy;

- symulacja Monte Carlo.

W niniejszej pracy pokrótce tylko omówię każdą z tych metod.

Analiza wrażliwości jest techniką umożliwiającą zbadanie wrażliwości NPV lub IRR projektu zmiany założeń, które legły u podstaw sporządzenia prognozy Cash Flow. Na ogół wrażliwość NPV - czy też IRR - badana jest przy uwzględnieniu kilku kluczowych zmiennych przyjętych w projekcie, jak ceny, wielkość sprzedaży, koszty czy też właściwa dla projektu stopa dyskontowa. Wrażliwość badana jest więc wariantowo w odniesieniu do każdej kategorii. Charakterystyczną cechą analizy wrażliwości jest to, iż w każdym wariancie tej analizy zakładamy zmienność tylko jednego założenia, pozostałe pozostawiając bez zmian. Kolejno możemy więc dokonać analizy dla szeregu zmiennych, co umożliwia wyodrębnienie tych czynników, na których zmiany najbardziej wrażliwa jest NPV lub IRR. Metoda ta określana jest często mianem analizy typu „co - jeżeli”.

W ramach analizy wrażliwości mierzone są zmiany w wysokości NPV spowodowane określoną w procentach zmianą innych zmiennych. Analiza wrażliwości może być stosowana nie tylko do badania wrażliwości NPV, ale również do innych miar stosowanych jako kryterium przy podejmowaniu decyzji inwestycyjnych, jak IRR. Wrażliwość może być przy tym badana względem różnych zmiennych, np. występujących w prognozie ilości sprzedanych wyrobów, cen, kosztów, regulacji podatkowych, itd.

Najbardziej istotną zaletą tego typu analizy jest możliwość wyodrębnienia wpływu jednej zmiennej na efektywność analizowanej inwestycji. Umożliwia to znalezienie kluczowych czynników, które w głównej mierze wywierają wpływ na uzyskany rezultat. Należy pamiętać o bardzo istotnym szczególe, iż przy oszacowaniu zmiennej o dużym wpływie na kształtowanie się poziomu NPV powoduje istotniejsze konsekwencje dla jakości projektu, niż błąd w oszacowaniu zmiennej o mniejszym wpływie na poziom NPV.

Analiza scenariuszy. Chociaż omówiona przeze mnie wcześniej metoda jest zdecydowanie najczęściej stosowana, ma ona jednak kilka istotnych ograniczeń. Pozwala co prawda wskazać te czynniki, na które najbardziej wrażliwa jest NPV projektu, jednak nie uwzględnia zakresu zmian, jakim podlegać mogą wymienione czynniki. Nawet jeśli inwestorowi w momencie opracowania projektu ze 100 % pewnością udało się określić wartość nakładów inwestycyjnych, to jednak wnioski wynikające z analizy wrażliwości nie są za bardzo przydatne przy określaniu ryzyka. Dla określenia ryzyka nie wystarczy więc znać wrażliwość NPV na zmiany poszczególnych czynników, ale także zakres możliwych zmian każdego z czynników, najlepiej przy uwzględnieniu rozkładu prawdopodobieństwa. Jedną z bardzo dobrych metod pozwalających na uwzględnieniu w wyliczeniach obydwu kryteriów jest zastosowanie analizy scenariuszy. Polega ona na analizie projektu przy przyjęciu trzech różnych założeń dotyczących rozwoju sytuacji w przyszłości, a mianowicie: założenia pesymistycznego, najbardziej prawdopodobnego oraz optymistycznego.

Przy zastosowaniu tej właśnie metody zarządzający, poza wyliczeniem NPV opartym na wartościach oczekiwanych wpływów i wydatków (scenariusz najbardziej prawdopodobny), dokonuje analizy projektu bazując na założeniu, iż sytuacja ułoży się dla niego we wszystkich aspektach bardzo niekorzystnie lub też bardzo korzystnie.

W niektórych przypadkach, przy braku innych wskazówek, menedżerowie w sposób standardowy zakładają, że prawdopodobieństwo wystąpienia w praktyce scenariusza optymistycznego i pesymistycznego wynosi po 10 %, a najbardziej prawdopodobnego - 80 %. Chociaż jest to nieprecyzyjny rachunek, jednak analiza scenariuszy dostarcza zdecydowanie więcej informacji niż analiza jedynie najbardziej prawdopodobnego strumienia wpływów i wydatków związanych z inwestycją. Analiza ta umożliwia także przygotowanie z wyprzedzeniem kroków zaradczych, o ile rzeczywistość układać się będzie w sposób niekorzystny dla inwestora. Jednak niezwykle istotną wadą tej techniki, a której nie sposób nie wspomnieć, jest jednak to, że uwzględnia ona jedynie trzy sytuacje: najbardziej prawdopodobną, najlepszą i najgorszą. Prawdopodobieństwo, że wszystkie aspekty projektu przyjmą jednocześnie ekstremalne wartości (najlepsze lub najgorsze), nie jest jednak zazwyczaj duże. W rzeczywistości więc na ogół NPV przybierać może nie tylko trzy możliwe stany, ale znacznie więcej. Ten aspekt ryzyka może z kolei być zbadany poprzez zastosowanie modeli symulacyjnych.

Modele symulacyjne. W analizie projektów inwestycyjnych coraz częściej wykorzystuje się komputery, które są coraz szybsze i pozwalają na bardzo skomplikowane obliczenia, przy dużej ilości założonych czynników i zmiennych. Jednym z najbardziej znanych w tym zakresie jest model symulacji typu Monte Carlo.

Przy jego zastosowaniu dokonywane są wyliczenia wybranych wartości charakteryzujących projekt, przy uwzględnieniu różnych poziomów danych wejściowych. Wybieranie poziomu zmiennych wejściowych następuje w sposób losowy na podstawie znajomości rozkładu prawdopodobieństwa. Rezultat generowany w wyniku symulacji nie jest podawany w postaci jednej wielkości, np. IRR czy wartości bieżącej netto, ale w formie szeregu wyników, łącznie z ich wartością oczekiwaną oraz odchyleniem standardowym. Przy zastosowaniu tego modelu symulacja wyników jest dokonywana nawet do kilkuset razy przy każdorazowym wyborze w sposób losowy zmiennych wejściowych.

W przypadku każdej pojedynczej procedury symulacyjnej, na podstawie rozkładu prawdopodobieństwa wystąpienia założonego poziomu zmiennych, dla każdej kategorii wybierana jest w sposób losowy jej wartość. Operację tę powtarza się wiele razy, uzyskując wybrany losowo szereg kombinacji zmiennych, dla których wyliczane są wartości bieżące netto projektu. Po przeprowadzeniu szeregu symulacji jest możliwe określenie średniej wartości NPV oraz jej rozkładu prawdopodobieństwa. Dla wielu projektów inwestycyjnych jest to rozkład normalny. W takim przypadku symulacja Monte Carlo dostarcza nam danych dotyczących:

- oczekiwanej wartości NPV (lub innej analizowanej miary);

- odchylenia standardowego;

- mediany NPV;

- prawdopodobieństwa, iż NPV < 0;

- prawdopodobieństwa, iż NPV > NP.. gdzie x jest wielkością założoną przez zarządzającego.

Jeżeli rozkład prawdopodobieństwa NPV nie będzie rozkładem normalnym, wówczas na podstawie sporządzonego wykresu, a w szczególności rozproszenia możliwych wartości NPV wokół wartości średniej, zarządzający może wyrobić sobie subiektywną opinię o ryzykowności projektu.

Na zakończenie należy także wspomnieć o istnieniu metod, które uwzględniają ryzyko w sposób kwantyfikowalny w procesie planowania inwestycji rzeczowych.

Bez wątpienia sposobem na uwzględnienie ryzyka w analizie projektu inwestycyjnego jest stosowanie stopy dyskontowej. Następuje to w dużym uproszczeniu poprzez wykorzystanie w analizie projektu stopy dyskontowej, której wysokość jest uzależniona od wielkości ryzyka. Przykładowo, jeśli projekt charakteryzuje się wyższym ryzykiem niż projekt typowy dla spółki, wówczas stosowana do jego analizy stopa dyskontowa jest wyższa niż krańcowy koszt kapitału spółki. Wartość bieżąca netto, przy zastosowaniu uwzględniającej ryzyko stopy dyskontowej (r*) wyliczana jest wg formuły:

gdzie:

CFt - wartość oczekiwana przypływu pieniądza w wyniku eksploatacji inwestycji;

IN - wartość bieżąca nakładów inwestycyjnych;

r* - właściwa dla projektu stopa dyskontowa.

Jeśli NPV > 0, to wówczas projekt powinien zostać zaakceptowany.

Kolejną, bardzo pomocną) metodą szacowania ryzyka jest metoda ekwiwalentu pewności. Stanowi ona alternatywną propozycję dla metody uwzględniającej ryzyko stopy dyskontowej. Stosując ją w analizie projektu, menedżer finansowy mnoży oczekiwaną (ale niepewną) NPV (średnią) przez czynnik ekwiwalentu pewności at; im większe ryzyko, tym niższą wartość przybiera at. Wartość bieżąca netto projektu przy zastosowaniu tej metody obliczana jest według poniższego wzoru:

W tym przypadku stopa dyskontowa jest równa stopie zwrotu z aktywów wolnych od ryzyka, gdyż poprzez zastosowanie czynnika ekwiwalentu pewności oczekiwany, aczkolwiek niepewny przypływ gotówki został już zmodyfikowany dla uwzględnienia ryzyka. Menedżer finansowy powinien zaakceptować projekt oceniany tego typu metodą wówczas, gdy NPV>0.

Ostatnią już metodą, bardzo pomocną przy ocenie projektów inwestycyjnych jest stopa dyskontowa obliczona przy zastosowaniu modelu wyceny aktywów kapitałowych. Model ten może być wykorzystany w określaniu wymaganej stopy zwrotu, czyli ryzyka i stopy dyskontowej w analizie projektów dotyczących inwestycji rzeczowych. Wykorzystanie modelu wyceny aktywów kapitałowych w analizie projektów dotyczących inwestycji rzeczowych opiera się na założeniu, że rynek produktów lub usług związanych z danym projektem jest podobny do rynku akcji lub obligacji.

Załóżmy, w dużym uproszczeniu, że projekt inwestycyjny dotyczy zakupu spółki, której akcje stanowią przedmiot obrotu na rynku kapitałowym. W tym przypadku możemy przyjąć, że w wycenie wartości bieżącej netto dla tego projektu możemy korzystać z danych dotyczących tej spółki zebranych na podstawie analizy rynku kapitałowego.

W większości projektów inwestycyjnych nie mamy jednak do czynienia z taką sytuacją. Nie dotyczą one bowiem na ogół sytuacji, w której przedmiotem inwestycji są akcje notowane na giełdzie. Zazwyczaj też nie istnieje rynek, na którym przedmiotem obrotu byłyby projekty inwestycyjne. Fakt ten w dość poważnym stopniu ogranicza zakres stosowania modelu wyceny aktywów kapitałowych w analizie projektów dotyczących inwestycji rzeczowych. Zjawisko to jest charakterystyczne zarówno dla krajów o rozwiniętym rynku kapitałowym, jak również dla naszego kraju, gdzie rynek ten znajduje się dopiero w początkowej fazie rozwoju.

Niemniej jednak w pewnym zakresie model wyceny aktywów kapitałowych może być wykorzystywany także w planowaniu i analizie inwestycji rzeczowych.

Koszt kapitału zgromadzonego w spółce poprzez reinwestycje zyskujesz równy stopie zwrotu wymaganej przez akcjonariuszy zakupujących akcje spółki (kosztowi kapitału własnego - rkw). Zgodnie z modelem wyceny aktywów kapitałowych, koszt ten wyliczony może być według następującej formuły:

![]()

gdzie:

rkw - koszt kapitału własnego;

β - współczynnik Beta dla akcji spółki;

Rw - stopa zwrotu z aktywów wolnych od ryzyka.

Model wyceny aktywów kapitałowych stanowi jedną z metod szacowania stopy dyskontowej, wykorzystywanej przy analizie projektu inwestycyjnego. Należy przy tym pamiętać, iż wyszacowana przy jego zastosowaniu stopa uwzględniać będzie jedynie ryzyko systematyczne (rynkowe) projektu. Dopóki stopień rozwoju rynku kapitałowego w Polsce będzie taki jak w chwili obecnej, omówiona przeze mnie metoda modelu wyceny aktywów kapitałowych będzie miała raczej niewielkie zastosowanie. Nie można jednak wykluczyć możliwości, iż już w niedalekiej przyszłości sytuacja ta zmieni się znacznie na korzyść inwestorów.

2.3. Zakres stosowania analizy ryzyka w planowaniu i podejmowaniu decyzji ściśle dotyczących inwestycji rzeczowych.

Jak już wielokrotnie podkreślałam w niniejszej pracy menedżer finansowy podejmując decyzję o akceptacji projektu inwestycyjnego musi brać pod uwagę nie tylko oczekiwaną wartość bieżącą netto, ale także wielkość ryzyka, jaka wiąże się z jej osiągnięciem. Może się bowiem zdarzyć sytuacja, iż realizacja projektu charakteryzującego się nawet wysoką oczekiwaną stopą zwrotu doprowadzi do bankructwa spółki lub w mniej drastycznej sytuacji do zmniejszenia jej wartości.

Nie we wszystkich jednak przypadkach stosuje się w praktyce analizę ryzyka związanego z inwestycją. Jeśli np. dokonujemy zakupu wyposażenia służącego ochronie środowiska, jakie jest niezbędne ze względów prawnych do prowadzenia działalności przez spółkę, menedżerowie często nie dokonują szczegółowej analizy oczekiwanych przepływów pieniężnych i szacowania ich wartości w czasie, ale zwyczajnie zakupują niezbędny sprzęt, który spełnia te funkcje w sposób efektywny przy możliwie najniższych kosztach. Szereg innych projektów jest podejmowanych z innych niż czysto ekonomicznych pobudek.

W wielu spółkach jest stosowana zasada, iż menedżerowie finansowi, przy pomocy opisywanych przeze mnie metod, analizują jedynie projekty o naprawdę dużym znaczeniu dla spółki. Jako regułę można przyjąć sytuację, iż każdy projekt jest oceniany przy zastosowaniu przynajmniej dwóch metod analizy, gdyż w przypadku zastosowania każdej z opisanych metod, niektóre z parametrów są tak trudne do precyzyjnego oszacowania, iż poleganie tylko na jednej z technik musiałoby siłą rzeczy prowadzić do zbyt wielu błędów.

Ostatecznie jednak o efektywności decyzji inwestycyjnej decyduje przede wszystkim doświadczenie menedżera, jego zrozumienie procesów zachodzących wewnątrz spółki i na rynku, a także kierunków zmian w gospodarce. Opisane powyżej metody szacowania ryzyka często jedynie modyfikują ich decyzje, hamując nadmierny optymizm lub asekurację, np. w następujący sposób:

Analiza scenariuszy - określenie najbardziej prawdopodobnego scenariusza wydarzeń zarówno przy założeniu optymistycznego, jak również pesymistycznego biegu wydarzeń;

Analiza wrażliwości - dostarczenie wiedzy o kluczowych elementach wpływających na wartość bieżącą netto projektu;

Symulacja Monte Carlo - określenie prawdopodobieństwa, iż wartość bieżąca netto projektu będzie mniejsza od zera;

Stopa dyskontowa uwzględniająca ryzyko oraz ekwiwalent pewności - oszacowanie wartości bieżącej netto po uwzględnieniu „premii” za ryzyko;

Model wyceny aktywów kapitałowych - kwantyfikacja stopy dyskontowej uwzględniającej ryzyko przy położeniu akcentu na ryzyko systematyczne.

Mówiąc ogólnie opisane metody stanowią niezwykle wartościowe narzędzia dla menedżera finansowego. Jednakże nie do końca dostarczają one wyczerpujących informacji i jednoznacznych odpowiedzi na jakże trudne pytania pojawiające się przy ocenie ryzyka projektu inwestycyjnego.

ROZDZIAŁ III

KOSZT KAPITAŁU - RODZAJE ŹRÓDEŁ POZYSKIWANIA KAPITAŁU

3.1. Koszt kapitału własnego przedsiębiorstwa.

W poprzednich rozdziałach, przy okazji analizy efektywności projektów inwestycyjnych wielokrotnie zostało wymienione pojęcie kapitału oraz jego kosztu. Utożsamiano je ze stopą dyskontową używaną do dyskontowania strumienia Cash Flow. Nie da się ukryć, iż znajomość kosztu kapitału jest niezwykle użyteczna nie tylko przy analizie projektów inwestycyjnych, ale również przy podejmowaniu szeregu innych decyzji z zakresu zarządzania finansowego.

„Pojęcie kosztu kapitału jest w jakimś sensie symetryczne do pojęcia wymaganej przez inwestora stopy zwrotu. Omawiając poprzednio pojęcie stopy dochodu w terminie do wykupu obligacji, zajmowaliśmy się stopą dochodu, jaką uzyska nabywca obligacji. Analogicznie jak nabywca obligacji udzielając pożyczki jej remitentowi po określonym czasie uzyskuje odsetki oraz zwrot kapitału, tak remitent w zamian za otrzymane fundusze musi w określonym czasie wypłacić jej posiadaczowi odsetki oraz kapitał. Dla emitenta obligacji odsetki nie będą dochodem ale kosztem. Na podstawie relacji między otrzymanymi funduszami wypłaconymi odsetkami i kapitałem oszacować on może koszt kapitału.

W rachunku efektywności inwestycji koszt kapitału inwestora stanowi najczęściej wymaganą stopę zwrotu (stopę dyskontową), co powoduje, iż jego znajomość jest niezbędna przy podejmowaniu szeregu decyzji, analizowanymi zgodnie z regułami współczesnych finansów.

Prawidłowe funkcjonowanie każdego przedsiębiorstwa zależy oczywiście w głównej mierze od stopnia integracji jego obszarów funkcjonalnych. Wszystkie one bez wątpienia są jednakowo ważne, ale elementem wiążącym dla wszystkich są niewątpliwie zasoby finansowe przedsiębiorstwa. To one warunkują wielkość zaangażowanych czynników wytwórczych, ich wykorzystanie oraz poziom osiągniętego obrotu. Z kolei poziom przychodów warunkuje dopływ środków finansowych do przedsiębiorstwa. Te dwa procesy - rzeczowy i finansowy - są sobie oczywiście przeciwstawne, ale wzajemnie ze sobą skorelowane. Trzeba przy tym także zauważyć, że procesy finansowe, a więc ustalanie potrzeb kapitałowych i pozyskiwanie środków, muszą poprzedzać procesy rzeczowe zachodzące w przedsiębiorstwie.

Istotą długookresowego funkcjonowania firmy jest maksymalizacja korzyści jego właścicieli. Jest to równoznaczne z podnoszeniem wartości posiadanego przedsiębiorstwa. Wynika z tego stałe dążenie do poszerzania profilów działalności, rozszerzania rynków zbytu, poszukiwania nowych możliwości rozwojowych. Generalnie przedsiębiorstwo powinno być nastawione ekspansywnie do rynku. Aby temu sprostać, koniecznym staje się podejmowanie różnorodnych inwestycji, które wymagają znacznych nakładów finansowych. Zatem, inwestycje oraz finansowanie, wzajemnie się ze sobą przeplatają w procesach planowania i podejmowania decyzji strategicznych w przedsiębiorstwie. Aby zrozumieć całą istotę finansowania przedsiębiorstwa posłużę się schematem, który doskonale oddaje istotę problemu. Doskonale na nim widać związki, jakie zachodzą między tymi procesami.

Rysunek 3.1. Związki w obrębie decyzji finansowych.

Z zależności, jakie zachodzą w obrębie zasobów finansowych wynika istota i rola procesów finansowania w przedsiębiorstwie. Decyzje zarządcze, podejmowane w tym zakresie dotyczą:

- ustalenia podstawowych zasad planowania, kontroli oraz bieżącego zarządzania finansami przedsiębiorstwa;

- ustalenia całkowitych zasobów finansowych potrzebnych do uruchomienia, prowadzenia i rozwoju działalności;

- zapewnienia płynności finansowej w długim horyzoncie czasowym;

- maksymalizowania nadwyżki finansowej przedsiębiorstwa, czyli osiągania długookresowej rentowności;

- kształtowania struktury kapitałowej, tak by zapewnić wzrost rentowności kapitałów właścicieli;

- zapewnienia jak największej, w danych warunkach rynkowych, wartości firmy.

Podsumowując, finansowanie, to wszystkie przedsięwzięcia w przedsiębiorstwie, które zapewniają przedsiębiorstwu kapitał i które służą kształtowaniu optymalnej struktury kapitałowej. To jednocześnie proces, w którym można wyróżnić następujące funcje:

- określenie potrzeb kapitałowych i finansowych przedsiębiorstwa;

- kierowanie dopływem środków pieniężnych;

- kształtowanie wyniku finansowego;

- kierowanie wykorzystaniem środków finansowych;

- kontrolę wykorzystania środków finansowych;

- badanie i analizę odchyleń pomiędzy przyjętym planem finansowym a jego realizacją;

- kierowanie finansowym zabezpieczeniem od ryzyka niewypłacalności.

Kapitał jaki możemy zastosować do sfinansowania majątku przedsiębiorstwa można generalnie podzielić na kapitał własny i obcy. Kryterium wyodrębnienia tych rodzajów jest generalnie pozycja prawna dawcy kapitału. Innym kryterium podziału kapitału jest źródło jego pochodzenia w stosunku do przedsiębiorstwa. I tutaj bardzo często spotykamy się z określeniem: kapitał wewnętrzny i zewnętrzny.

Te właśnie kryteria są podstawą ustalenia najistotniejszych różnic, jakie zachodzą między kapitałem własnym i obcym. Kapitał własny jest odzwierciedleniem sfinansowania podjęcia działalności przez firmę (jej powstania) i podwyższenia związanego z rozwojem firmy. Charakterystyczną cechą kapitału własnego jest długoterminowość i statystyczność. Jest on przecież na trwałe związany z funkcjonowaniem firmy. Podmiot wnoszący kapitał własny z reguły nie ma prawa do zwrotu kapitału i otrzymywania odsetek, lecz uczestniczy w podziale wypracowanego zysku netto, lub w majątku w przypadku likwidacji przedsiębiorstwa. I tym generalnie różni się kapitał własny od obcego.

Jeśli chodzi o kapitał obcy, to ma on zawsze charakter zewnętrzny w stosunku do przedsiębiorstwa. Jego cechą charakterystyczną jest bez wątpienia czasowość wykorzystania środków obcych (czy to rzeczowych czy finansowych), konieczność zwrotu w określonym terminie, jak i odpłatność za możliwość wykorzystania. Kapitał obcy dopływa do przedsiębiorstwa poprzez powiązania firmy z rynkiem pieniężnym i kapitałowym, drogą wykorzystania szczególnych form finansowania. Również ważną cechą kapitału obcego jest brak wpływu pożyczkodawcy na decyzje firmy jako całości. Może on mieć jedynie wpływ na wykorzystanie konkretnego kredytu i może poddawać kontroli proces jego wykorzystania. W przypadku kredytów bankowych taka sytuacja występuje niemalże zawsze. Wyjątkiem jest kredyt w rachunku bieżącym, gdzie wydatkowane środki nie podlegają kontroli przez bank. Przedsiębiorstwo może je przeznaczać na prawie dowolny cel.

Powyżej scharakteryzowałam pokrótce istotę kapitału własnego i obcego. W dalszej części pracy zajmę się szczegółowiej omówieniem kosztu kapitału własnego oraz obcego.

Koszt kapitału własnego w spółkach kapitałowych jest równy wymaganej stopie zwrotu (stopa dyskontowa), stosowanej przez właścicieli przy szacowaniu dywidend i ocenie bieżącej wartości przedsiębiorstwa. Możemy się tutaj posłużyć modelem Gordona, w którym zakłada się stały wzrost wypłat dywidendy. Wartość stopy dyskontowej równej kosztowi kapitału własnego jest zatem równa:

Kkw = (D/V) + q

gdzie:

Kkw - koszt kapitału własnego (wymagana przez inwestorów stopa zwrotu);

D - wielkość dywidendy;

V - bieżąca wartość akcji zwykłej;

q - oczekiwana stała stopa wzrostu dywidendy niższa od stopy dyskontowej.

Inną możliwością zwiększenia wielkości zaangażowanych kapitałów własnych są oczywiście dopłaty właścicieli, np. w spółkach akcyjnych, będą to kolejne emisje akcji. Koszt kapitału nowej emisji jest nieco wyższy od kosztu poprzedniego kapitału, gdyż obejmuje również wydatki związane z rozprowadzeniem nowych akcji, które z kolei muszą mieć obniżoną cenę emisyjną w stosunku do ceny rynkowej, aby przyciągnąć potencjalnych nabywców. Dochodzimy tym samym do kolejnego poważnego problemu, jakim bez wątpienia jest koszt nowej emisji akcji.

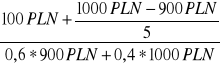

Koszt nowej emisji akcji można ustalić w oparciu o następującą formułę:

![]()

gdzie:

KN - koszt kapitału nowej emisji;

D - wielkość dywidendy;

NN - wpływy netto ze sprzedaży akcji (cena emisyjna - koszty maklerskie)

q - stała stopa wzrostu dywidendy.

W określonych sytuacjach spółki akcyjne mogą również pozyskiwać kapitał własny drogą emisji akcji uprzywilejowanych. Koszt tego kapitału wynosi wówczas:

![]()

gdzie:

Ku - koszt kapitału uprzywilejowanego;

D - dywidenda dla akcji uprzywilejowanych (ustalana np. w formie procentu od wartości nominalnej akcji;

NN - wpływy netto ze sprzedaży akcji uprzywilejowanych.

Oczywiście nie ulega żadnym wątpliwościom, że najtańszą i najprostszą metodą powiększania kapitału własnego firmy jest zatrzymanie części wygospodarowanego zysku netto. Zakłada się przy tym, że koszt dochodu zatrzymanego jest równy kosztowi kapitału własnego, czyli wymaganej przez właścicieli stopie zwrotu. Zatem:

Kdz = Kkm

gdzie:

Kdz - koszt dochodu zatrzymanego;

Kkw - jak wyżej.

Podział zysku z punktu widzenia prawa znajduje się w gestii akcjonariuszy. Mają oni prawo zdecydować czy wypłacać go w formie dywidendy, czy też zainwestować w spółkę. Jeżeli akcjonariusze zdecydują się na pozostawienie zysku w spółce, stanowi on źródło kapitału własnego dostarczonego przez obecnych akcjonariuszy. Ten rodzaj kapitału w żadnym wypadku nie może być jednak traktowany jako darmowy. Pociąga za sobą bowiem koszt utraconych możliwości.

Zamiast reinwestować zysk, akcjonariusze mogli go wypłacić sobie w formie dywidendy. Za otrzymaną kwotę mogli według własnego uznania zakupić inne akcje, obligacje, nieruchomości, bądź też jeszcze zainwestować w inne aktywa. Należy się w chwili obecnej zastanowić, jaki naprawdę jest koszt utraconych możliwości?

Przy szacowaniu tego kosztu przyjmuje się, iż akcjonariusze mogliby uzyskać przynajmniej taką samą stopę zwrotu, jaką otrzymują od akcji spółki. Zakłada się w tym przypadku, że na rynku kapitałowym istnieje szereg możliwości inwestycyjnych, inwestycyjnych tym także możliwości o ryzyku identycznym, lub niemalże identycznym, jak analizowana spółka. Akcjonariusz otrzymując dywidendę może więc zakupić tego typu akcje i spodziewać się stopy zwrotu takiej samej, jak od posiadanych akcji spółki. W tym przypadku koszt kapitału własnego pozyskiwanego w formie zatrzymanych zysków może być wyliczony na podstawie oczekiwanej stopy zwrotu z akcji zwykłych.

Warto dokładniej przyjrzeć się szacowaniu kapitału własnego na podstawie dywidendowego modelu wyceny, o którym wspominałam już wcześniej.

Przypominając, dywidendowe modele wyceny uzależniają wartość akcji od zdyskontowanej wartości oczekiwanych dywidend, jakie spółka wypłaci w przyszłości. Przy założeniu, iż strumień dywidend będzie w przyszłości wzrastać o stałą stopę wzrostu g, wartość akcji liczona tą metodą wynosi:

Sposób oszacowania r jest prosty i zawiera się w następującej formule:

![]()

„r” najprościej można określić jako rynkową stopę kapitalizacji lub oczekiwaną stopę zwrotu z akcji. Możemy więc w tej sytuacji tą stopę traktować jako koszt kapitału własnego w formie zatrzymanego zysku. Możemy także stwierdzić, iż relacja D1/Co (czyli wskaźnik dochodu z dywidendy), jest możliwa do określenia jeśli znamy obecną cenę akcji oraz szacując dywidendę wypłaconą na koniec roku. Dużo bardziej złożone i trudniejsze jest określenie g.

Możemy w tej sytuacji posłużyć się formułą wykorzystywaną przy wycenie akcji. Wygląda ona w sposób następujący:

![]()

g

Jest to oczywiście jeden, ale nie jedyny, ze sposobów szacowania stopy wzrostu. Jeżeli stopy wzrostu zysku (zysku na akcję) i dywidendy były relatywnie stałe w przeszłości i nie ma oczywistych przyczyn, dla których stan ten miałby się zmienić, wówczas stopa wzrostu obliczona na podstawie szeregu historycznego może zostać uznana za przyszłą stopę wzrostu. Jednakże przy zastosowaniu tego podejścia w praktyce należy zwracać baczną uwagę na kilka niezwykle istotnych aspektów, które postaram się nieco przybliżyć.

Długość szeregu danych - pierwszy z elementów, który jest dość istotny w tego typu analizie. Co prawda nie ma ściśle określonej liczby lat ubiegłych do oszacowania oczekiwanej stopy zysku w przyszłym okresie. W praktyce jednak w państwach o długiej tradycji rynkowej stosuje się w tym celu zarówno szeregi obejmujące 25 lat, jak również odpowiednio krótsze, tzn. 15, 10 czy też 5. Warto mocno podkreślić, że należy przy tym brać pod uwagę taki szereg z przeszłości, w którym warunki chociaż dużym stopniu były zbliżone do warunków, warunków, jakich spodziewamy się w przyszłości, co jest oczywiście założeniem łatwym do sprecyzowania, ale już nieco trudniejszym do zrealizowania. Nie da się nie wspomnieć o bardzo istotny fakcie, że w warunkach polskich szereg ten, z przyczyn obiektywnych, musi być ograniczony do kilku lat, gdyż nie ma zupełnie sensu a także możliwości uwzględnienia w nim wielkości zysku na akcję oraz dywidendy generowanej przez spółkę w okresie poprzednim. Oczywiście te szeregi czasowe będą się sukcesywnie wydłużały w miarę stabilizacji gospodarki. Jednak na to potrzeba jeszcze dużo czasu.

Złożona stopa wzrostu szacowania metodą „punkt do punktu” - najczęściej stosowaną i właściwie najprostszą metodą kalkulacji stopy wzrostu na podstawie danych historycznych jest jej oszacowanie na podstawie rocznej stopy wzrostu pomiędzy określonymi w przeszłości punktami czasowymi. Identyczny rezultat można otrzymać także inną metodą, kalkulując stopy wzrostu dla poszczególnych lat i wyliczając ich średnią geometryczną.

Bez wątpienia mankamentem tej metody jest duża wrażliwość otrzymanego przy jej zastosowaniu wyniku na to, które momenty przyjmujemy za punkt początkowy oraz końcowy analizowanego okresu.

Złożona stopa wzrostu szacowana metodą „średnia do średniej” - jest stosowana wówczas, gdy chcemy zmniejszyć znaczenie momentów przyjętych do wyliczeń za punkty początkowy i końcowy okresów, na podstawie których szacowana jest stopa wzrostu. Metoda tego typu jest generalnie uznawana przez praktyków za lepszą od metody „punkt do punktu”, gdyż jest mniej wrażliwa na momenty przyjęte jako początek i koniec okresu będącego podstawą szacowania stopy wzrostu g.

Metoda najmniejszych kwadratów - kolejna metoda pozwalająca na wyliczenie stopy wzrostu ceny akcji i dywidendy. Możemy to uczynić takie wyliczenia jako współczynnik kierunkowy linii regresji. Chociaż można w tej sytuacji stosować regresję liniową, to jednak lepiej wykorzystać regresję logarytmiczno-liniową. Opisywana metoda czyni otrzymany rezultat najmniej wrażliwym, spośród omówionych poprzednio metod szacowania stopy wzrostu, na nadzwyczajnie wysoką lub niską wielkość zysku lub dywidendy w latach rozpoczynających lub kończących analizowany okres.

Wzrost zysku na akcję a wzrost dywidendy - zgodnie z modelem wzrostu dywidendy, koszt kapitału zależy od spodziewanej stopy wzrostu dywidendy. Jednakże przy praktycznym zastosowaniu tegoż modelu, szacując stopę wzrostu na podstawie danych historycznych, pod uwagę zwykle bierze się zazwyczaj stopę wzrostu na akcję, jak również dywidendy.

Jeśli zyski rosną w przybliżeniu o taką samą stopę co dywidenda, to nie ma właściwie większego znaczenia, którą ze stóp wzrostu zastosować w modelu. Ale problem powstaje wówczas, gdy między wymienionymi stopami zwrotu zachodzą istotne różnice, np. dywidenda rośnie dużo szybciej niż zysk.

W takiej sytuacji należy sobie zadać pytanie, czy powinniśmy stosować liczoną na podstawie danych historycznych stopę wzrostu dywidendy, jako szacunek tej stopy na przyszłość? Czy możemy zakładać, że dywidenda będzie w nieskończoność rosła szybciej (bądź wolniej) niż zysk? W tej chwili nie ma jasnej odpowiedzi na tak postawione pytania. Jednym ze sformalizowanych sposobów na rozwiązanie tego dylematu jest stosowanie w modelu wzrostu dywidendy stopy wzrostu oszacowanej na poziomie wartości średniej stóp wzrostu zysku i dywidendy oszacowanej na podstawie danych historycznych.

Jak już wspomniałam wcześniej spółka często jest finansowana kapitałem obcym. Z pojęciem kapitału obcego nierozerwalnie jest związany koszt jego pozyskania.

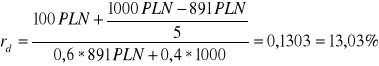

„Koszt kapitału obcego - rd, w zależności od formy pozyskania tego kapitału może być szacowany na podstawie efektywnej stopy procentowej płaconej od kredytu lub też stopy dochodu w terminie do wykupu wyliczonej dla obligacji”. Pierwszy z wymienionych sposobów jest oczywisty, natomiast drugi wymaga bardziej szczegółowych wyjaśnień.

Załóżmy hipotetycznie, że spółka chce pozyskać kapitał poprzez emisję nowych obligacji. Dochodzimy w tym momencie do tego, w jaki sposób może ona oszacować koszt zgromadzonego w ten sposób kapitału, skoro nie zna jeszcze ceny (premii lub dyskonta), jaką zaakceptują akcjonariusze?