PRACA MAGISTERSKA

Opracowanie systemu informatycznego z automatycznym

zawieraniem transakcji na rynku walutowym

2

Spis treści

Wstęp ................................................................................................................................3

Cel i zakres pracy ............................................................................................................4

1. Giełda walutowa – pojęcia podstawowe..................................................................5

2. Techniki ułatwiające dokonywanie właściwych transakcji na rynku walutowym

...........................................................................................................................................8

2.1. Analiza fundamentalna.........................................................................................8

2.2. Analiza techniczna .............................................................................................10

2.3. Aspekt psychologiczny przy zawieraniu transakcji ...........................................15

3. Etapy tworzenia systemu informatycznego do automatycznego podejmowania

decyzji.............................................................................................................................17

3.1. Wybór rynku i odpowiednich narzędzi odwzorowujących trendy rynkowe .....20

3.2. Wypracowanie i zaadoptowanie metody do zbioru obiektywnych zasad..........21

3.3. Testowanie i ocena wyników .............................................................................22

3.4. Nadzorowanie i optymalizacja systemu.............................................................23

4. Opracowanie, implementacja i użytkowanie platformy JST ..............................24

4.1. Wymagania funkcjonalne i niefunkcjonalne......................................................25

4.1.1. Wymagania funkcjonalne............................................................................25

4.1.2. Wymagania niefunkcjonalne.......................................................................27

4.2. Projektowanie systemu informatycznego ..........................................................28

4.3. Implementacja systemu informatycznego..........................................................36

4.4. Główne problemy implementacyjne ..................................................................49

5. Użytkowanie, testowanie, optymalizacja oraz ocena uzyskanych wyników ......52

6. Wnioski.....................................................................................................................57

Dodatek A ......................................................................................................................59

Instrukcja postępowania przy wzbogacaniu kodu o nowe wskaźniki lub systemy

transakcyjne.................................................................................................................59

Dodatek B.......................................................................................................................60

Ważniejsze funkcje systemu informatycznego ...........................................................60

Bibliografia ....................................................................................................................66

3

Wstęp

Rozwój komputeryzacji w handlu uprościł do minimum zawieranie

wszelkiego rodzaju transakcji. Kupno lub Sprzedaż określonych towarów sprowadza się

obecnie do kilku kliknięć myszką – oczywiście na odpowiednio zbudowanych

platformach i różnych aplikacjach ułatwiających takie operacje. Również rynek

papierów wartościowych podlega tym trendom. Obecnie istnieje bardzo wiele platform,

jak np. Wealth Lab, Metastock, Metatrader, Deal Book, TradeStation, i inne, które

umożliwiają przeprowadzanie odpowiednich operacji rynkowych bez potrzeby

wychodzenia z domu. Łącza internetowe pozwalają na bieżące śledzenie kursów

wszelkich papierów wartościowych

Dzięki wykorzystaniu funkcji z rodziny API, możliwe jest zbudowanie

własnej aplikacji, która może w pełni odzwierciedlać wymagania użytkownika – gracza.

Budując taki system informatyczny starałem się rozszerzyć pewne funkcjonalności,

które posiadają obecne na rynku platformy, aby pomogły one przyszłym użytkownikom

wykorzystanie mocy obliczeniowej ich komputerów oraz ich własnych możliwości.

Dzięki zastosowaniu języka programowania Java możliwe było zaimplementowanie

automatycznego

systemu

transakcyjnego,

czyli

odpowiedniego

systemu

komputerowego, który wspomaga decyzje gracza lub w pełni przejmuje kontrole nad

kapitałem gracza i inwestuje jego pieniądze.

4

Cel i zakres pracy

Celem

tej

pracy

jest

opracowanie

systemu

informatycznego

wspomagającego zawieranie transakcji na giełdzie walutowej, która poza

standardowymi transakcjami zawieranymi ręcznie przez gracza, zawiera jak już

wspomniałem automatyczny system transakcyjny. System ten, umożliwia również

budowę własnych wskaźników analizy technicznej oraz implementacje własnych

systemów. Każda nowo stworzona koncepcja gry może zostać przetestowana i

zoptymalizowana zanim gracz zdecyduje się na wykorzystanie jej w czasie

rzeczywistym.

Rozdział pierwszy jest opisem podstawowych pojęć używanych w

dziedzinie rynków towarowych, walutowych, papierów wartościowych i innych.

Wyjaśniona jest też nietypowa budowa rynku walutowego.

Rozdział

drugi

jest

przedstawieniem

podstawowych

technik,

wykorzystywanych przez grono inwestorów giełdowych, które ułatwiają podejmowanie

decyzji transakcyjnych.

Trzeci punkt to omówienie podstawowych zasad, jakimi należy kierować

się podczas budowy własnego systemu informatycznego.

Rozdział czwarty, to opis funkcjonalności zbudowanej platformy oraz etapy

implementacji klas składowych.

Przedostatni

rozdział

jest

opisem

właściwego

korzystania

z zaprogramowanych właściwości gotowego systemu informatycznego.

Ponadto zostały umieszczone dwa dodatki: pierwszy, to swego rodzaju

instrukcja postępowania w przypadku rozbudowy platformy o nową funkcjonalność lub

wskaźniki. W drugim dodatku zostały umieszczone kody ważniejszych funkcji

zbudowanej aplikacji.

5

1. Giełda walutowa – pojęcia podstawowe

Rynek walutowy potocznie zwany Forex’em (Foreign Exchange – wymiana

międzynarodowa) w formie jaką znamy ukształtował się jakieś 30 lat temu, a w ciągu

ostatnich 10 lat przeżywa swój największy rozkwit. Podobnie jak rynek papierów

wartościowych rynek walutowy jest dostępny dla każdego, kto tylko zdecyduje się aby

w nim uczestniczyć.

Handel pieniędzmi sięga średniowiecza, kiedy to ówcześni kupcy wymyślili

różnego rodzaju kwity wymiany umożliwiające handel międzynarodowy. Współczesny

rynek walutowy uformował się dopiero w XX wieku, a w połowie lat trzydziestych tego

wieku Londyn stał się centrum wymiany walutowej, a funt brytyjski zyskał miano

bardzo silnej waluty. Niestety druga wojna światowa zachwiała pozycją Wielkiej

Brytanii w sferze ekonomicznej, a Stany Zjednoczone nie zniszczone wojną wzmocniły

swoją pozycję ekonomiczną na świecie. Na mocy porozumienia z Bretton

Woods z 1944 roku, zawartego pomiędzy Wielką Brytanią, Francją i Stanami

Zjednoczonymi, dolar amerykański stał się bazową walutą krajów kapitalistycznych.

Pozostałe waluty zostały powiązane z dolarem, on zaś został powiązany ze złotem przy

kursie $35 za uncję. W latach 70-tych kursy walut zostały uwolnione od cen złota. Ich

zmienność od tego momentu była zależna od podaży i popytu. Każdy mógł wymieniać

dowolne ilości walut na inne. Ta sytuacja dała początek rynkowi walutowemu w postaci

jaką mamy dziś. Od momentu uwolnienia cen, kursy zmieniają się względem siebie.

Przez kolejne lata obroty na rynku Forex zwiększały się w astronomicznym tempie:

1977 r. – dzienny obrót wynosił 5 miliardów USD, 1987 r. – 600 miliardów USD, 2000

r. – 1,5 tryliona.

Rozwój i wykorzystanie Internetu oraz komputerów w handlu sprawiło, że obecnie

obrót ten wynosi ok. 1,9 tryliona USD i jest największym rynkiem finansowym na

świecie, który nie ma określonego miejsca usytuowania (rynek pozagiełdowy – Over

the Counter), który składa się z sieci połączonych ze sobą za pomocą łączy

telefonicznych i innych elektronicznych systemów obrotu banków, brokerów,

przedsiębiorstw oraz inwestorów indywidualnych. Brak określonego miejsca fizycznej

lokalizacji rynku walutowego umożliwia mu funkcjonowanie 24 godziny na dobę przez

6

5 dni w tygodniu. Rynek ten obejmuje swym zasięgiem większość krajów świata a do

największych centrów transakcji walutowych należą Londyn, Nowy Jork i Tokio.

Obecnie na rynku Forex najczęściej wymienianymi walutami są:

USD – Dolar amerykański (United States Dollar)

EUR – Euro

GBP – Funt brytyjski (Great Britan Pound)

JPY – Japoński jen (Japanese Yen)

CHF – Frank szwajcarski (Swiss Franc)

AUD – Dolar australijski (Austalian Dollar)

NZD – Dolar nowozelandzki (New Zeland Dollar)

Rynek ten jest w zasadzie bardzo podobny do innych rynków, kupujemy

taniej aby sprzedać drożej i odwrotnie. Giełda walutowa jest rynkiem dwustronnym

dlatego możemy zarabiać zarówno na wzroście jak i na spadku kursu. Wynika to ze

specyficznej budowy tego rynku. Instrumentami finansowymi są tu pary walutowe np.

EUR/USD, USD/CHF, EUR/GBP. Kursem waluty będzie tu stosunek jednej waluty do

drugiej. Pierwsza w parze to waluta bazowa, druga to waluta kwotowana – innymi

słowy kurs o wartości np. 180 pary GBP/JPY mówi nam że za 1- go funta brytyjskiego

dostaniemy 180 jenów japońskich. Kupując tą parę walutową wykonujemy tzw.

transakcję „długą” – oznacza to, że inwestujemy w walutę bazową w tym wypadku

GBP, i zakładamy że mamy wzrost kursu do 200 i zamykamy naszą transakcję.

Oznacza to że dzięki tej operacji zarobiliśmy na różnicy cen między funtem brytyjskim

a jenem japońskim, ponieważ kupiliśmy walutę bazową kiedy miała mniejszą wartość

w stosunku do waluty kwotowanej – za każdego kupionego funta dostaniemy nie 180

a 200 jenów (oczywiście zysk ten może być zdeponowany przez nas w dowolnej

walucie). Sprzedając z kolei naszą parę po kursie 200 wykonujemy tzw. transakcję

„krótką” – oznacza to, że inwestujemy w walutę kwotowaną tj. JPY. Ponownie

zakładamy korzystne dla nas notowanie np. 180 i zamykamy pozycję „krótką”. W tym

przypadku za kupione przez nas jeny japońskie możemy dostać więcej funtów

brytyjskich, ponieważ ich kurs obniżył się w stosunku do jena.

Zarabianie pieniędzy na rynku walutowym sprowadza się de facto do tego,

aby kupić walutę tanio i sprzedać ją po wyższym kursie, lub sprzedać drogo i odkupić

7

po kursie niższym. W rzeczywistości nie jest to jednak takie proste, bo trzeba wiedzieć

kiedy kurs jest niski a kiedy wysoki, czy będzie rósł czy spadał. W tym celu przez

inwestorów stosowane są dwa rodzaje analiz inwestycyjnych:

• Analiza fundamentalna – metoda przewidywania przyszłych ruchów cen

instrumentu finansowego na podstawie czynników i danych ekonomicznych,

politycznych i środowiskowych, które w jakikolwiek sposób mogą wpłynąć na

poziom podaży i popytu na dany instrument,

• Analiza techniczna – metoda przewidywania ruchów cen i przyszłych trendów

rynkowych na podstawie wykresów, oscylatorów i innych wskaźników

zbudowanych na bazie historycznych danych o kursach walutowych i obrotach

na rynku.

W praktyce inwestorzy wykorzystują najczęściej narzędzia i techniki

należące do obu rodzaju analiz.

Analiza fundamentalna

Na rynku walutowym analiza fundamentalna opiera się na obserwowaniu

sytuacji makroekonomicznej w danym kraju i na świecie, oraz analizie zmian

zachodzących w gospodarce, które wpływają na popyt i podaż danej waluty, a co za

tym idzie na jej kurs. Trzeba więc na bieżąco śledzić wydarzenia polityczne,

ekonomiczne, społeczne oraz obserwować wskaźniki makroekonomiczne świadczące

o stanie gospodarki danego kraju

1

. Publikacja danych makroekonomicznych znacznie

ułatwia inwestorom śledzenie sytuacji ekonomicznej różnych krajów oraz czynników

makroekonomicznych wpływających na rynek walutowy.

Duże znaczenie z punktu widzenie analizy fundamentalnej ma również

znaczenie prowadzona przez banki centralne polityka pieniężna. Ustalany przez nie

poziom stóp procentowych, operacje otwartego rynku czy interwencje walutowe nie

pozostają bez wpływu na sytuację na rynku walutowym i są przedmiotem uważnych

obserwacji analityków finansowych.

1

„Makro i Mikro Ekonomia …”, Rozdział 22.

8

Wpływ na rynek mają również te najbardziej tragiczne wydarzenia np.

wojny, katastrofy, ataki terrorystyczne.

Analiza techniczna

Analiza techniczna zajmuje się badaniem tego co już się wydarzyło na

rynku, a nie tym, co powinno się wydarzyć. Analityk techniczny bada poziom cen i

obrotów danego instrumentu finansowego w przeszłości, a z zebranych danych poprzez

analizę wykresu tworzy możliwą prognozę dalszych zmian kursów. Nie interesują go

dane makro ani wydarzenia polityczne - koncentruje się wyłącznie na wykresie,

odzwierciedlającym zachowania wszystkich inwestorów – trendy i tendencje

Analiza techniczna to ocena i próba prognozowania przyszłych trendów na

podstawie zachowania się cen w przeszłości. Ceny rysowane na wykresach tworzą

różne kształty i formacje. Według analityków technicznych formacje te powtarzają się

regularnie i prowadzą do podobnych zachowań rynku. Niektóre z nich zapowiadają

spadki cen, inne wzrosty. Na podstawie niektórych można próbować ocenić jak duże

będą ewentualne wzrosty lub spadki. W odróżnieniu od analizy fundamentalnej,

oceniającej ogólną sytuację na rynku, analiza techniczna stosowana jest do wyznaczania

momentów zawierania transakcji.

2. Techniki ułatwiające dokonywanie właściwych transakcji na rynku walutowym

2.1. Analiza fundamentalna

Do najważniejszych wskaźników makroekonomicznych które wpływają na

notowania walut, a tym samym mogą pomagać inwestorom w podejmowaniu decyzji -

zaliczamy:

• Produkt krajowy brutto – czyli sumaryczna wartość dóbr i usług wytworzonych

na terenie danego kraju. Rynki finansowe uważnie analizują publikowane co

kwartał zmiany poziomu produktu krajowego brutto w ujęciu rocznym. Większa

9

od oczekiwań dynamika rozwoju gospodarki danego kraju może przyczynić się

do umocnienia jego waluty na rynku międzynarodowym.

• Wskaźnik cen produktów i usług (Consumer Price Index CPI) - wyraża cenę

stałego koszyka dóbr konsumpcyjnych skorygowanych o czynnik sezonowy.

Rynki finansowe wykazują tendencję do odwrotu od walut krajów o rosnącej

inflacji. Wzrost wskaźnika prowadzi do wzrostu stóp procentowych, co oznacza

spadek cen na rynku papierów dłużnych, nominowanych w danej walucie,

• Produkcja przemysłowa (Industrial Production) - określa tempo przyrostu

zagregowanego, fizycznego poziomu produkcji gospodarczej. Wysoka

dynamika produkcji wskazuje na dobrą kondycję gospodarki i może prowadzić

do umocnienia waluty na rynku. Niska dynamika jest natomiast symptomem

niekorzystnej sytuacji ekonomicznej, prowadząc do ucieczki inwestorów od

danej waluty,

• Stopa bezrobocia (Unemployment Rate) - poziom stopy bezrobocia stanowi

jeden z najważniejszych wskaźników mówiących o kondycji danej gospodarki,

Publikowany poziom bezrobocia obejmuje zarówno bezrobocie naturalne –

dobrowolne, jak i bezrobocie rzeczywiste – wynikające z niedopasowania

kwalifikacji siły roboczej do potrzeb rynku pracy, braku popytu oraz bezrobocie

frykcyjne. Stały wzrost poziomu bezrobocia stanowi przejaw pogarszającej się

sytuacji gospodarczej kraju, negatywnie odbierany przez rynki finansowe jako

sygnał odwrotu od danej waluty,

• Rachunek obrotów bieżących (Current Account) - obejmuje wszelkie przepływy

kapitału z i do danego kraju. Dodatnie saldo na rachunku obrotów bieżących

oznacza, że do danego kraju napływa kapitał. Sytuacja taka może się przyczynić

do wzmocnienia waluty krajowej.

Publikacje tych oraz wielu innych wskaźników makroekonomicznych

znacznie ułatwia graczom giełdowym opierającym swoje decyzje na analizie

fundamentalnej podejmowanie właściwych decyzji na rynkach walutowych.

Niekorzystna wartość jednego lub dwóch z tych wskaźników nie oznacza jeszcze, że

pewna waluta zmieni swoje notowania. W praktyce bowiem okazuje się, że każdy

wskaźnik ma swoje znaczenie, które przybiera na wadze w zależności od sytuacji

ekonomicznej w jakiej znajduję się państwo. Zawieranie transakcji na giełdzie

10

walutowej w oparciu o analizę fundamentalną jest dosyć skomplikowane i wymaga od

gracza dużego doświadczenia. Przewidzenie jak na daną sytuacje makroekonomiczna

zareaguje rynek pozwala na obfite zyski. Drugim aspektem przemawiającym za

użyciem analizy fundamentalnej jest to, że jeśli nie mamy żadnych nowych wieści

makroekonomicznych, nie podejmujemy gry na giełdzie. Pozwala to nam uniknąć

inwestowania podczas, gdy rynek nie podlega żadnym trendom – znajduje się wówczas

w tak zwanym trendzie horyzontalnym lub pobocznym. Jest to częsta sytuacja na

giełdzie powodowana najczęściej wyczekiwaniem na nowe wiadomości w sferze

ekonomicznej.

2.2. Analiza techniczna

Aby łatwiej zrozumieć zasady inwestowania na podstawie tej analizy należy

zapoznać się najpierw na trzech podstawowych założeniach, na których się ona opiera:

• Rynek dyskontuje wszystko – to twierdzenie można uznać za kamień węgielny

analizy technicznej. Zwolennicy analizy technicznej uważają, że wszystkie

czynniki, które mogą oddziaływać na rynkową cenę „towaru” w kontrakcie

terminowym – fundamentalne, polityczne, psychologiczne bądź jeszcze inne –

już są uwzględnione w cenie tego „towaru”. Z założenia tego wynika zatem, że

badanie zachowań cen jest podejściem całkowicie samowystarczalnym,

• Ceny podlegają trendom – zasadniczym celem badania wykresów cen jest

wychwycenie trendów w ich wczesnej fazie, co pozwala na dokonywanie

transakcji zgodnie z kierunkiem owych trendów (trend – kierunek, w którym

podążają ceny)

• Historia się powtarza – analiza techniczna zachowań rynku w znacznej mierze

wiąże się z badaniem ludzkiej psychiki. Formacje cenowe, znane już od ponad

stu lat, są na przykład odzwierciedleniem pewnych kształtów, jakie pojawiają

się na wykresach, oznajmiając o dominującej na rynku hossie lub bessie.

Ponieważ formacje sprawdziły się w przeszłości, zakłada się, że znajdą

potwierdzenie również i w przyszłości. Opierają się one na badaniu psychiki

ludzkiej, która raczej się nie zmienia. Założenie mówiące, że historia się

11

powtarza, można przedstawić również jako tezę, według której kluczem do

zrozumienia przyszłości jest badanie przeszłości

2

.

Mając na uwadze powyższe założenia można wskazać na metody, które

pozwolą nam na zawieranie właściwych transakcji na rynku Forex. Wspomniane

metody to: wskaźniki analizy technicznej i formacje cenowe.

Wskaźniki analizy technicznej

Przykładami wskaźników analizy technicznej są np. średnia krocząca, RSI,

ADX, oscylator stochastyczny i wiele innych. Służą one głównie do wyznaczania

kierunków trendu, jego siły (tempa w jakim się porusza w górę lub w dół) jak również

innych cech rynku np. ilości zawieranych transakcji. Od strony matematycznej

wskaźniki są z reguły bardzo proste np. średnia krocząca jest jak sama nazwa wskazuje

średnią arytmetyczną liczoną z ostatnich notowań pary walutowej. Najczęściej używa

się kombinacji dwóch średnich kroczących o różnych okresach dzięki czemu uzyskuje

się dwa wykresy tych wskaźników, które przecinając się wzajemnie wskazują na

miejsca zawierania transakcji. Graczowi giełdowemu wystarcza wiedza w jaki sposób

wykorzystać dany wskaźnik. Każdy inwestor posługuje się również zbiorem

wskaźników, które on sam uważna za najlepsze.

Opierając się na drugim założeniu analizy technicznej należy jednak

pamiętać, że zawierane transakcje powinny być zawsze zgodne z trendem. Pojawia się

jednak pytanie. Zgodnie z którym trendem? Według teorii Downa na rynkach występują

trzy rodzaje trendów. Są to trendy główne (primary trends), wtórne (secondary trends) i

mniejsze (minor trends). W praktyce trendy główne trwają od kilkunastu miesięcy do

kilku lat i zmieniają ceny rynku o 20 procent lub więcej. Trend wtórny jest tylko

zakłóceniem trendu głównego.

2

John J. Murphy – „Analiza techniczna …”

12

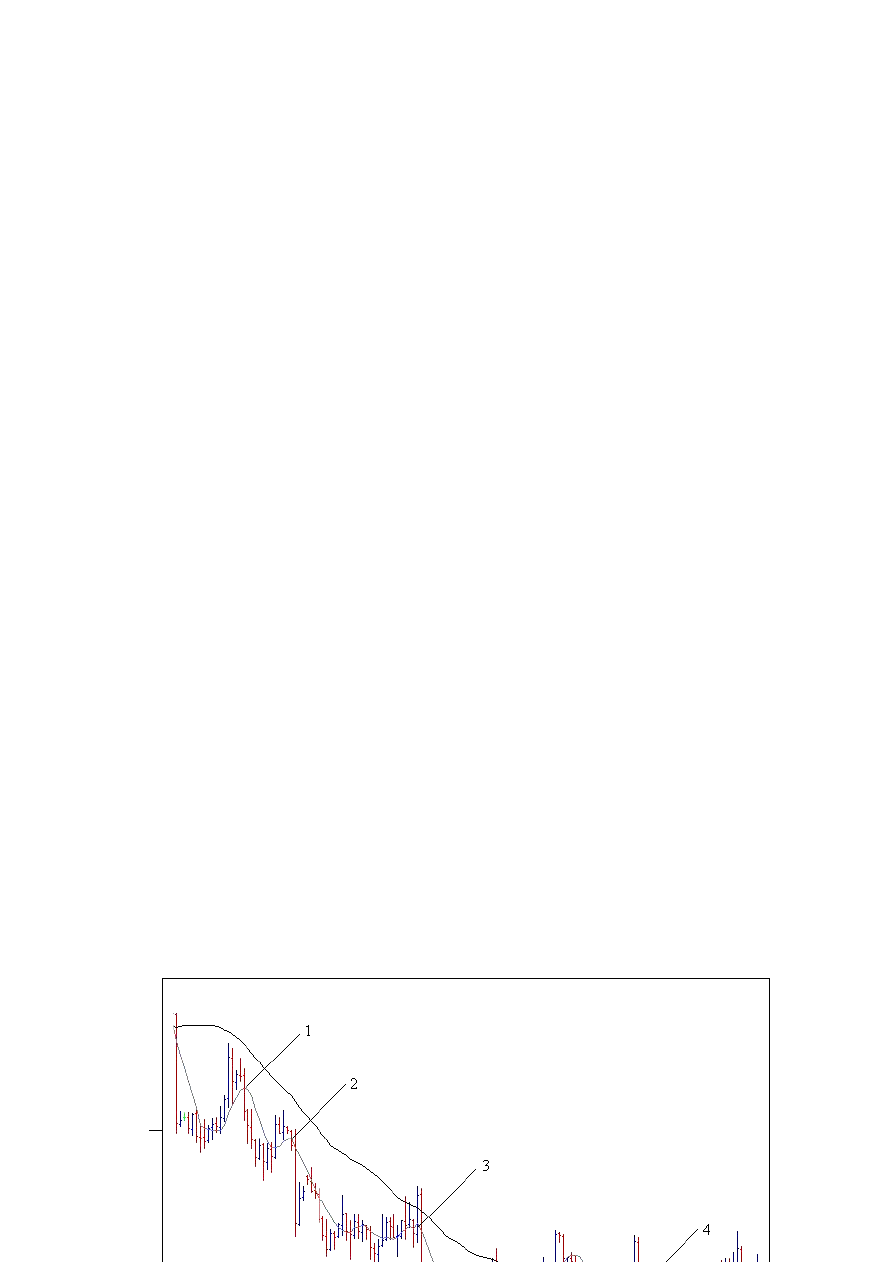

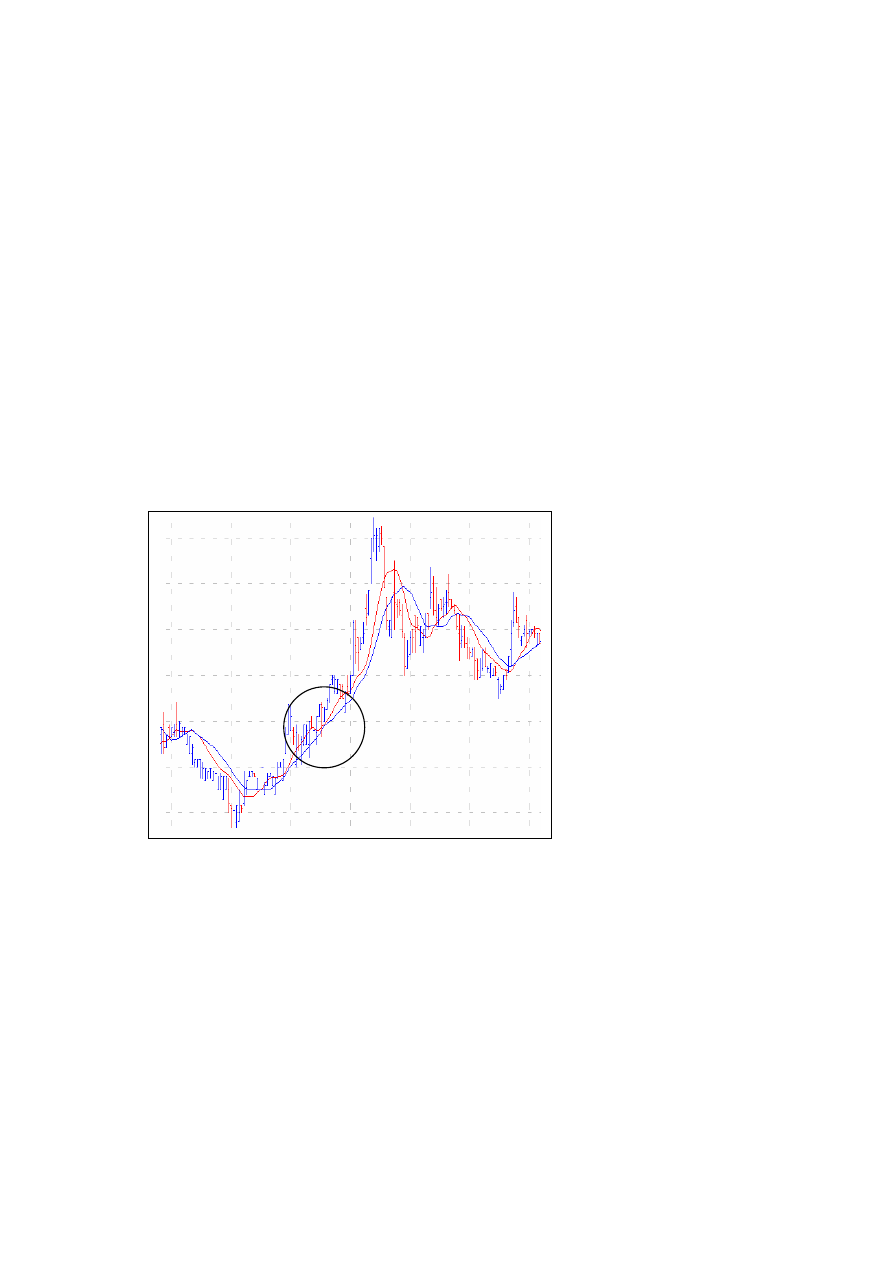

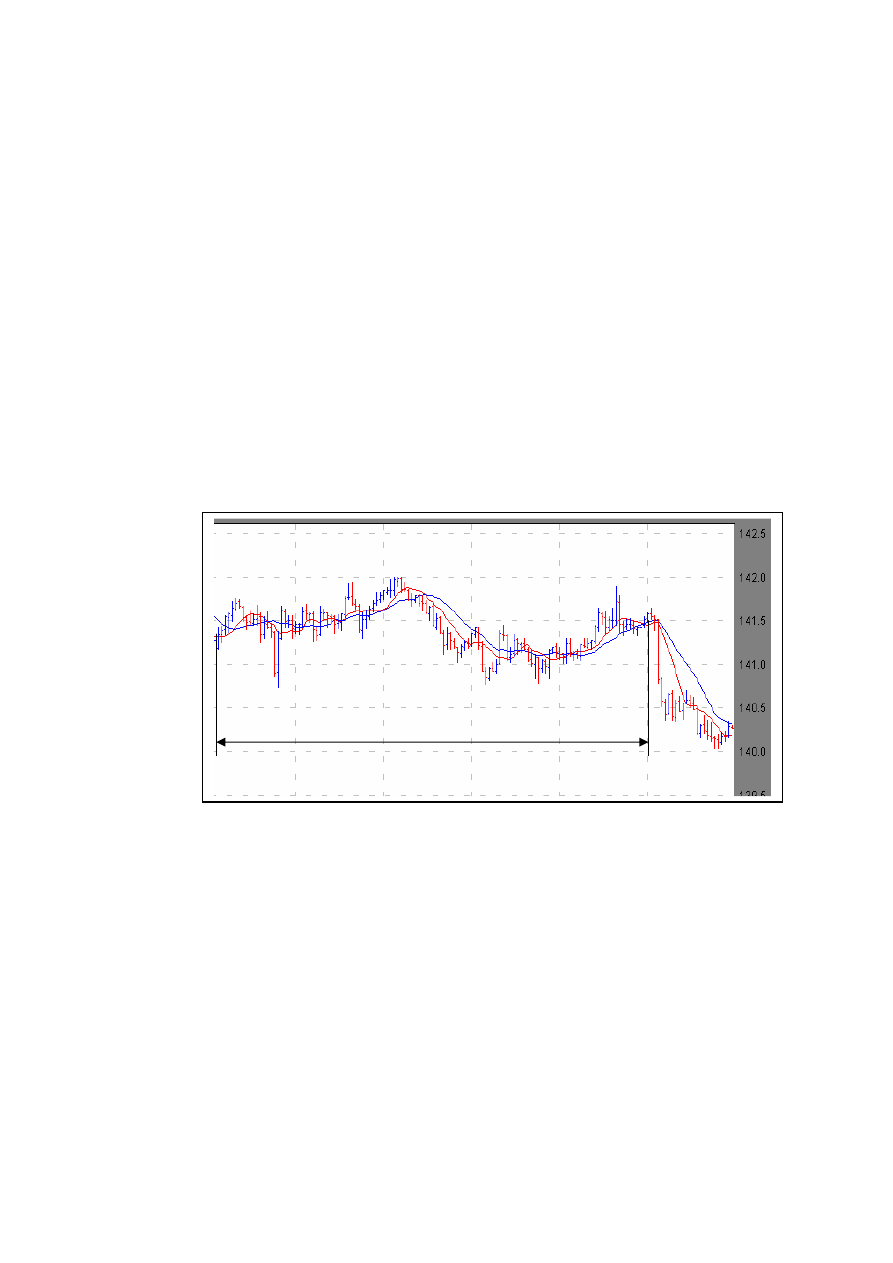

Rys. 2.1. Trend wtórny i trend mniejszy wychwycone za pomocą średniej kroczącej,

punkty 1, 2, 3, 4 to dogodne miejsca do zawarcia transakcji zgodnie

z trendem wtórnym „skorygowane” o wskazania trendu mniejszego.

Trwają one od trzech tygodni do kilkunastu miesięcy i „korygują” trend główny, który

tymczasowo posunął się „za daleko i za szybko”. Trendy mniejsze trwają od kilku

godzin do kilku tygodni i nie mają większego wpływu na decyzje większości graczy

giełdowych

3

.

Większość graczy i systemów opierających się na analizie trendów

koncentruje się na badaniu trendów wtórnych. Trendy mniejsze służą wówczas do

wyznaczania momentów wyznaczania transakcji (rys. 2.1).

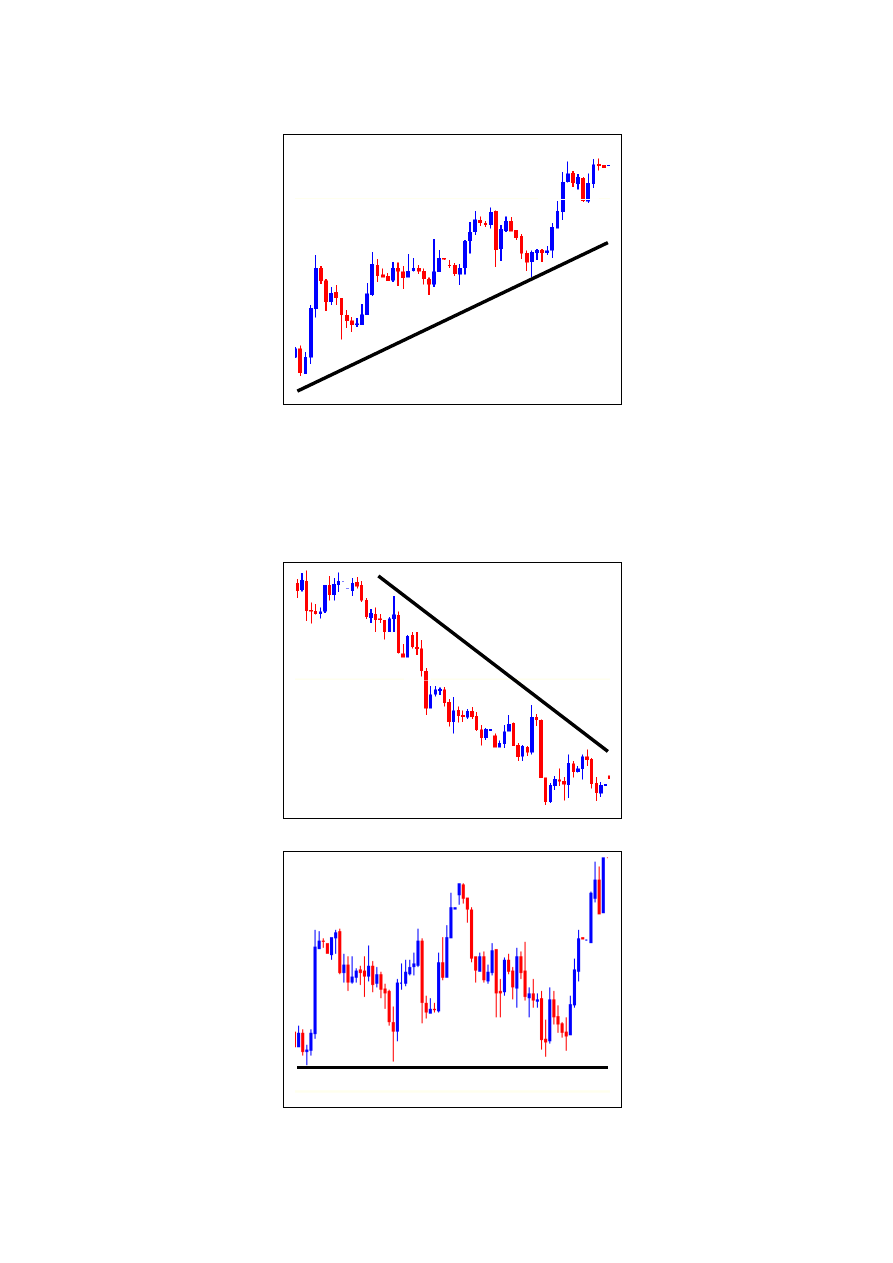

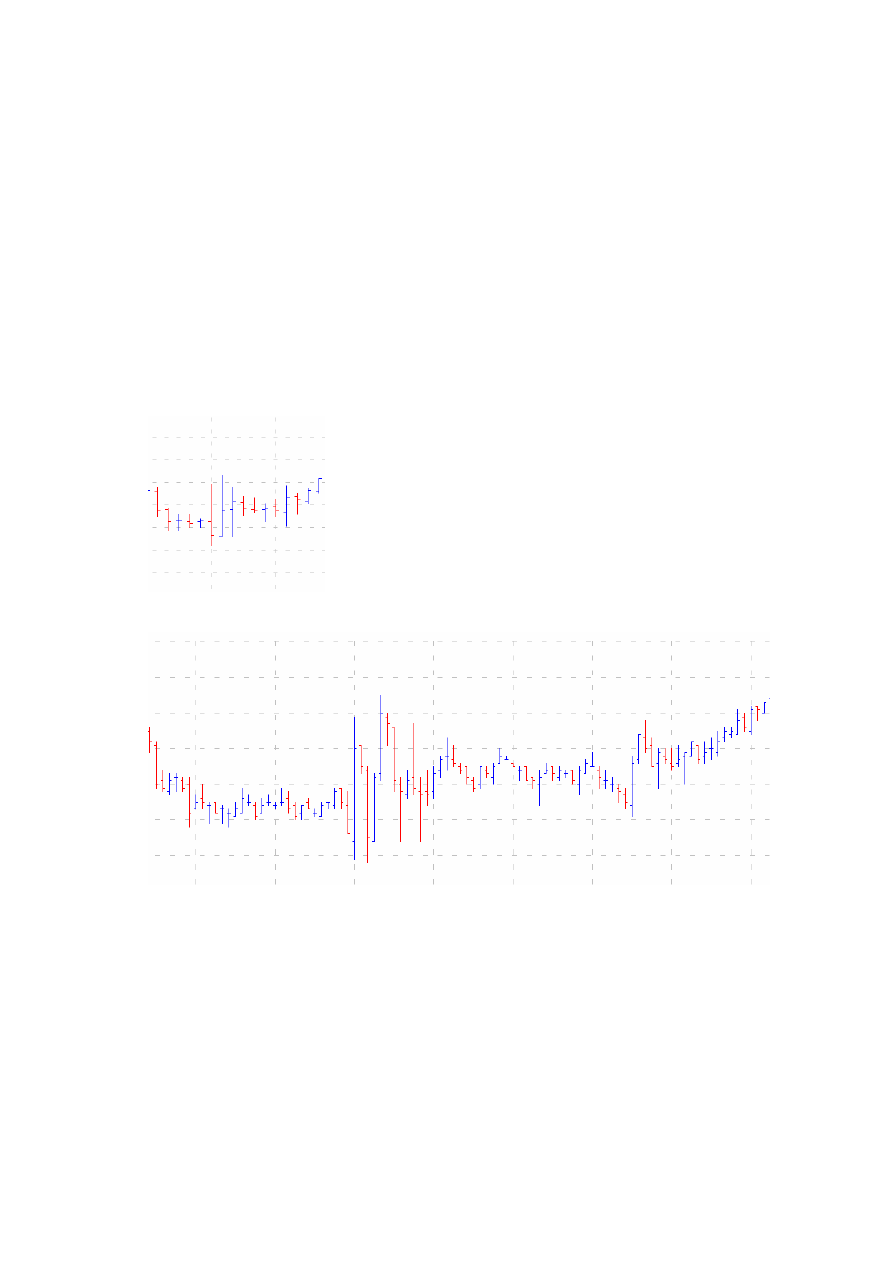

Do wyznaczania trendów można wykorzystać również inne metody.

Przykładem innych sposobów jest łączenie linią prostą ekstremów cenowych –

minimów dla wyznaczenia trendu rosnącego i maksimów dla wyznaczania trendu

malejącego (rys. 2.2).

Informacje płynące z takiego wyznaczania linii trendów są bardzo znaczące

i przydatne inwestorom. Po kącie nachylenia linii wyznaczającej trend można określić

jego siłę oraz czas, w którym nastąpi odwrócenie trendu, a tym samym da nam znać o

momencie zamknięcia dotychczasowej pozycji (transakcji) i otwarciu przeciwnej.

Sygnałem świadczącym o zmianie tego trendu jest przecięcie linii trendu przez wykres

odzwierciedlający ceny instrumentu.

3

Zenon Komar – „Sztuka …”

13

a)

b)

c)

c)

14

Rys. 2.2. Linie trendu: a) zwyżkujący, b) zniżkujący, c) horyzontalny

Formacje cenowe

Analizując wykresy cenowe można zauważyć, że oprócz wyraźnych

trendów ceny układają się czasami w specyficzny sposób, tworząc tzw. formacje. Takie

w pełni ukształtowane formacje informują nas o kontynuacji danego trendu bądź o

momencie odwrócenia trendu. Formacje te są wywoływane zachowaniem graczy

rynkowych i wynikają z trzeciego założenia analizy technicznej, że historia się

powtarza.

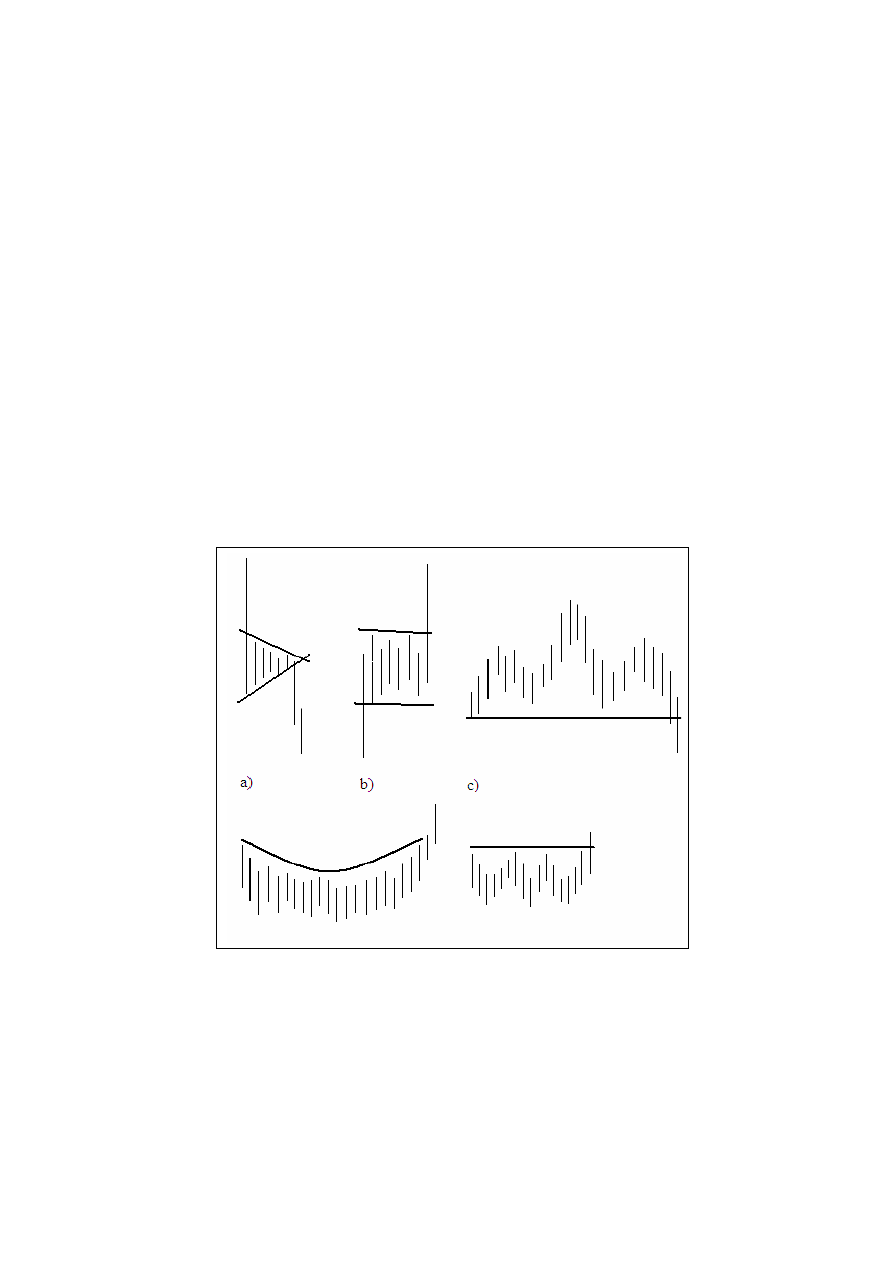

Rys. 2.3. Formacje cenowe: a) trójkąt (chorągiewka), b) chorągiewka, c) głowa

ramiona, d) spodeczek (dno), e) formacja oporu

Podczas kształtowania się tych zjawisk, możemy przewidzieć określone

zachowania rynku. Przykładowe takie formacje pokazane są na rysunku 2.3. Oprócz

tych istnieje jeszcze wiele innych jak np. podwójne dno, podwójny szczyt, formacja

15

wsparcia, formacja V, formacja V z platformą, formacja bazy, kliny, prostokąty,

diamenty, luki w cenach, wyspy. Prawie każda z nich jest podwójna tzn., że oprócz

spodka istnieje jeszcze odwrócony spodek itd.. Część tych formacji zapowiada

kontynuację trendu (chorągiewka, flaga, klin) pozostałe zaś jego odwrócenie (głowa

ramiona, podwójne dno, podwójny szczyt). Dla właściwego oddziaływania tych

formacji na sytuację na giełdzie musi być spełnionych kilka warunków. Jeżeli kształtuje

się formacja np. chorągiewki, która najczęściej jest wiarygodnym zwiastunem

kontynuacji trendu, to oczywistym jest to aby uformowana była ona na trendzie

rosnącym bądź malejącym. Sytuacja ta dotyczy też pozostałych formacji. Wnikliwe

obserwowanie i rozpoznawanie powtarzających się schematów pozwoli na zawieranie

właściwych transakcji. Warto przy tym wspomnieć, że im dana formacja jest większa

tym większy potencjał przyszłego trendu zapowiada, czy to odwrotnego czy będącego

kontynuacją obecnego. Rynek nie jest jednak do końca przewidywalny. Często

występują pułapki, czyli tzw. fałszywe ruchy, które często są przyczyną bankructwa

drobnych inwestorów. Po ukształtowaniu się pewnych form (np. bazy bądź prostokąta)

następuje wybicie cen poza linie wsparcia lub oporu i porusza się w chwile w tym

kierunku, a następnie zmienia się podążając w przeciwną stronę. Z większością formacji

wiążą się również określone metody pomiaru pomagające analitykowi w wyznaczaniu

minimalnego zasięgu przyszłego ruchu cen. Są to wprawdzie tylko wielkości

przybliżone, ale pomagają się zorientować, jak wygląda stosunek potencjalnych zysków

do związanego z ich osiągnięciem ryzyka

4

.

Obok tego istnieje jeszcze cała gama formacji tworzonych przez ceny

instrumentów jak choćby świece japońskie, które służą do prezentacji cen, ale

jednocześnie są doskonałym narzędziem do prognozowania przyszłych zachowań

rynków. Kształty i zestawienia tych świec są bardzo różne i jest i bardzo wiele. Każdy

ma swoją specyficzną nazwę i znaczenie. Są one najczęściej stosowane przez graczy

krajów azjatyckich, gdzie zrodził się ten specyficzny rodzaj prezentacji cen.

2.3. Aspekt psychologiczny przy zawieraniu transakcji

Większość uczestników rynku ma wypracowaną strategię inwestycyjną. Nie

jest ważne jakie ma ona podstawy, lecz w większości przypadków jest ona przemyślana

4

John J. Murphy - op cit.

16

i usytuowana na mocnych fundamentach. Najwięcej trudności, jak się okazuje sprawia

graczom, korzystanie z tej strategii.

Przyczyną takich zachowań jest ludzka psychika, dla tego też jednym z

najważniejszych czynników warunkujących odniesienie sukcesu na rynku walutowym

jest psychologiczne przygotowanie inwestora do przyjmowania ryzyka oraz

umiejętność podejmowania decyzji inwestycyjnych pod wpływem stresu. Inwestor

walutowy, podobnie jak inni uczestnicy rynku terminowego, powinien posiadać

umiejętność selektywnego myślenia, zaakceptowania określonego poziomu straty oraz

unikania presji otoczenia rynkowego [6]. Najczęstszą bolączką graczy giełdowych jest

właśnie brak akceptacji niewielkich strat. Mając zawartą taką niekorzystną transakcję,

nie zamykają jej w nadziei na odwrócenie się trendu, zazwyczaj jednak pogłębia się ich

strata

5

.

Bardzo ważnym czynnikiem, sprzyjającym graczom giełdowym jest

dyscyplina. Pozwala ona opanować nerwy i działać zawsze według ustalonego planu.

Ciekawostką jest to, że np. wojskowi odnoszą znacznie większe sukcesy w spekulacji

niż jakakolwiek inna grupa zawodowa. Zawód ten ponad wszystko wymaga dyscypliny.

Ich siła polega na tym, że mają zdolność kontrolowania emocji, strachu i chciwości,

która niejednokrotnie bywa przyczyna zguby licznych spekulantów. Chcąc odrobić

poniesione straty, starają się w następnej transakcji odrobić te straty ryzykując

większym kapitałem.

5

Koppel R. – „Wewnetrzna gra …”

17

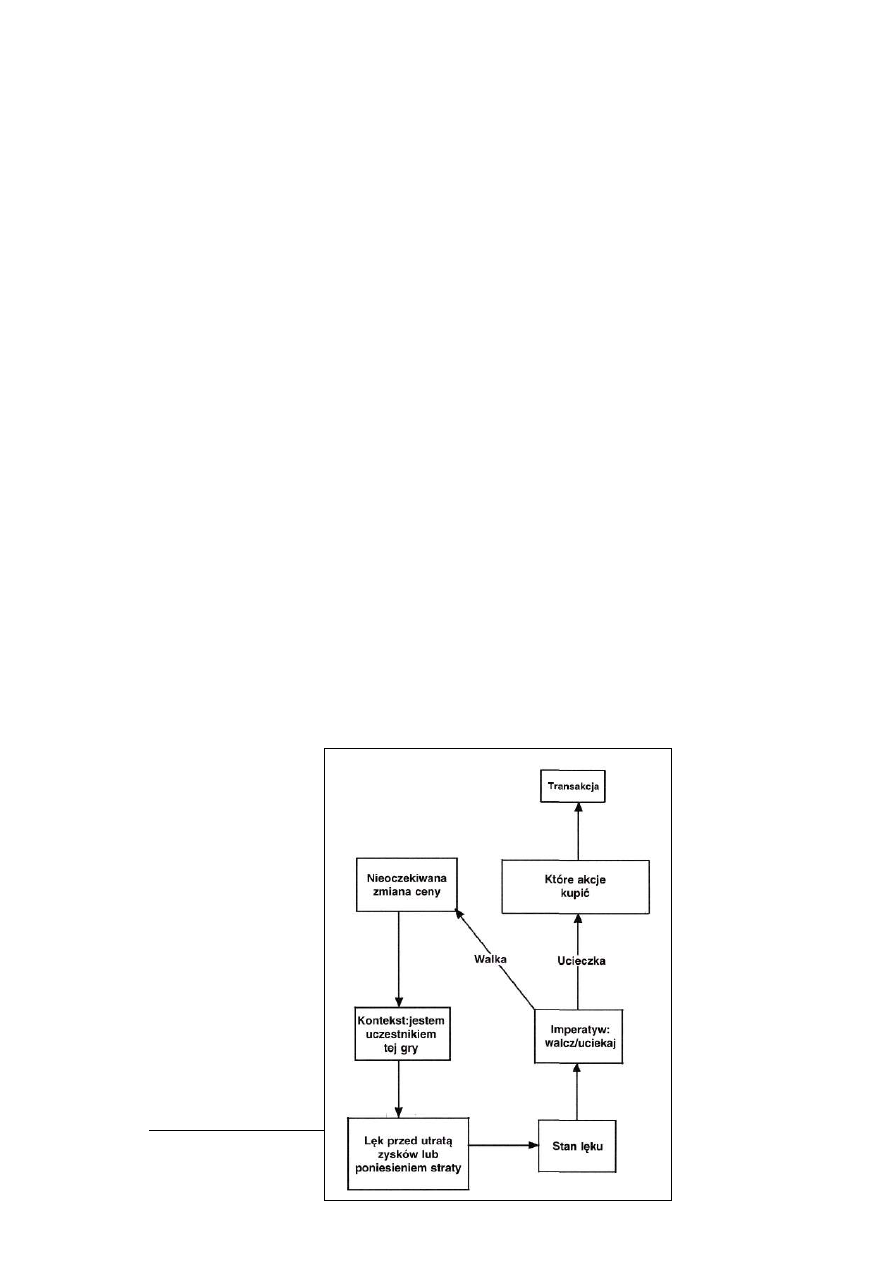

Rys. 2.4. Emocje i ich wpływ na decyzje gracza giełdowego

6

.

Ludzie poddają się zachowaniom zbiorowym, a niektóre działania

społeczności rynkowej mogą być bardzo irracjonalne i niewytłumaczalne.

Potwierdzeniem tej tezy jest krach na giełdzie amerykańskiej w 1987 r., który według

oceny wielu ekonomistów nie doczekał się jak dotąd wyczerpującego i przede

wszystkim racjonalnego wyjaśnienia. Od lat siedemdziesiątych ubiegłego wieku

rozwija się dziedzina nauki zwana behawioryzmem finansowym, zajmująca się

badaniem i przewidywaniem zachowań inwestorów w oparciu o wiedzę dotyczącą

poznawczych i emocjonalnych procesów funkcjonowania umysłu człowieka. Rozwój

tej dziedziny jest uzasadniony tym, że z szeregu przeprowadzonych badań wynika, że

psychologiczne podstawy procesu decyzyjnego u inwestora giełdowego są bardzo

złożone. Zdiagnozowanie tych zachowań być może w niedalekiej przyszłości pozwoli

na łatwiejsze przewidywanie tych zachowań i zapobieganie niepożądanym zjawiskom.

Na rysunku 2.4 przedstawiono wpływ emocji na zachowanie się tradera.

3. Etapy tworzenia systemu informatycznego do automatycznego podejmowania

decyzji

Komputerowe systemy transakcyjne pojawiły się na początku lat

dziewięćdziesiątych dwudziestego wieku. Rozwój technik informatycznych sprawił, że

stały się one bardzo popularne wśród społeczności giełdowej. Komputer dawał nowe

możliwości, jeśli chodzi o budowanie skomplikowanych rozwiązań z zakresu analizy

technicznej. Powstawały zaawansowane teorie rynkowe oparte o sieci neuronowe.

Rozszerzające się możliwości obliczeniowe sprawiły, że nawet bardzo skomplikowane

modele można było zaimplementować. Obecnie postęp w tej dziedzinie jest tak duży, że

w używa się nawet teorii logiki rozmytej, systemów wielokryterialnych i inne

6

Plummert T. – „Psychologia rynków…”

18

rozwiązania, które mogą zostać stworzone i testowane nawet na domowych

komputerach.

Wzrost

popularności

komputerowych

systemów

transakcyjnych

spowodował to, że uczestnicy rynku zauważyli możliwości komputera nie tylko przy

obliczaniu skomplikowanych formułek analizy technicznej, ale również przy

podejmowaniu decyzji kupna i sprzedaży.

Systemy mechaniczne jako dość nowe rozwiązanie znalazło już bardzo dużo

zwolenników. Wiele rzeczy stało się dużo prostsze i łatwiejsze w analizie. Rynek

również stał się przedmiotem analizy niezliczonych rzeszy informatyków. Chociaż

niektóre platformy transakcyjne oferują gotowe systemy transakcyjne, to trudno

przekonać do nich graczy giełdowych, którzy woleli by aby takie systemy działały

według ich określonej strategii. I w tym przypadku firmy oferujące takie

oprogramowanie, wyszły naprzeciw tym wymogom i umieściły w swych platformach

edytory kodu, które pozwalają budować własne systemy transakcyjne lub wskaźniki.

Jednak języki używane implementacji tych narzędzi są z reguły bardzo proste i

ograniczone.

Stworzenie aplikacji na bazie języka C++, C# lub platformy Java z

możliwością implementacji własnych wskaźników i systemów pozwalałoby na

budowanie skomplikowanych i opartych o różne kryteria narzędzi wychwytujących

trendy rynkowe i skuteczne wykorzystywanie tych informacji. Zbudowana platforma

JST ma takie możliwości. Jest to modułowa aplikacja open source. Jeżeli uczestnik

rynku ma opracowaną pewną strategię w podejmowaniu decyzji transakcyjnych, to

zaimplementowanie systemu, który realizowałby wszelkie założenia tej strategii, nie

powinno sprawić mu większego problemu. Koniecznością w tym wypadku, jest chociaż

minimalna znajomość języka programowania Java.

Bardzo istotną przeszkodą w budowaniu takiego systemu może się okazać

trudność wykorzystania analizy fundamentalnej w implementacji tych systemów. Nawet

nie cała analiza techniczna może być w pełni wykorzystana. Trudno bowiem byłoby w

notowaniach instrumentów znaleźć niektóre bardziej skomplikowane formacje np.

głowa – ramiona czy spodek. Budowany system należy więc oprzeć na wskaźnikach

wbudowanych bądź też, zaimplementować własne.

Pomimo tych ograniczeń jest bardzo wiele zalet które przemawiają za

stosowaniem tego typu rozwiązań w powiększaniu swojego kapitału np.

a) eliminowane są emocje,

19

b) osiąga się dyscyplinę,

c) możliwa staje się większa konsekwencja,

d) transakcje są dokonywane zgodnie z kierunkiem trendu,

e) praktycznie gwarantowane jest uczestnictwo w każdym istotnym trendzie,

f) zyski mogą rosnąć,

g) straty są minimalizowane.

Do wad systemów transakcyjnych zaliczamy:

a) większość z nich podąża za trendem,

b) systemy podążające za trendem potrzebują wyraźnych trendów, aby przynosić

zyski,

c) systemy zależne od trendów nie przynoszą na ogół zysków, kiedy na rynku nie

ma wyraźnego trendu,

d) okresy bez wyraźnego trendu bywają bardzo długie, co utrudnia stosowanie tego

podejścia

7

.

Celowo opisane są psychologiczne aspekty inwestowania w podpunkcie

trzecim bieżącego rozdziału, ponieważ jak się okazuje jedną z zalet systemów

transakcyjnych jest eliminowanie tych zachowań, które jak wcześniej zaznaczyłem,

mają ogromny wpływ na decyzje gracza giełdowego.

Dyscyplina i konsekwencja to oczywiste cechy jakie posiadał będzie

jakikolwiek zbudowany system. Zaimplementowane akcje decyzyjne zawsze

wykonywać się będą według ustalonego algorytmu i niemożliwym jest, aby pominęły

jakiekolwiek okazje do zajmowania pozycji – oczywiście pod warunkiem że

zbudowany system nie będzie zawierał błędów merytorycznych. Oprócz wymienionych

zalet można jeszcze zwrócić uwagę na oszczędność czasu i zawieranie większej liczby

transakcji (zaleta, jeśli są to prawidłowe transakcje). Zyskując czas możemy poświęcić

go na badanie nowych, bardziej płynnych rynków.

Jeżeli chodzi o wady takich rozwiązań, to jestem jak najbardziej zgodny z

powyższymi punktami. Niemniej jednak dotyczą one głównie jednego problemu, a

mianowicie trendów horyzontalnych. Najlepszym rozwiązaniem wydaje być się w

takiej sytuacji unikanie gry podczas takich zastojów rynku, bądź też szukanie innych

7

John J. Murphy op. cit.

20

bardziej dynamicznych instrumentów finansowych. Zasady na jakich należy opierać

budowane systemy są opisane w kolejnych podrozdziałach.

3.1. Wybór rynku i odpowiednich narzędzi odwzorowujących trendy rynkowe

Pierwszym krokiem jaki powinno się podjąć podczas budowania systemu

transakcyjnego, jest określenie zbioru instrumentów finansowych, czyli par

walutowych, które są najbardziej odpowiednie. Wybierając je, należy pamiętać o ich

płynności. Testujemy różne rynki pod względem szybkości zawierania transakcji (czy

musimy długo czekać na realizację naszych zleceń) oraz wahań cen w zależności od

naszych zleceń, jeśli takie wahania mają miejsce to należy zrezygnować z udziału w

grze na danej walucie, gdyż oznacza to małe zainteresowanie wśród społeczności

giełdowej tym instrumentem, a wówczas analizowanie trendów w takiej sytuacji może

się okazać bardzo skomplikowane. Nie należy podejmować gry na instrumentach, dla

których jest bardzo duża różnica między ceną oferowaną i żądaną (bid i ask), jednym

słowem na walutach, za które opłaty dla brokerów są wysokie. Każda transakcja wiąże

się wówczas z taką opłatą. Oczywistym w takiej sytuacji, jest to, że zdecydowanie

powinniśmy unikać inwestowania w na stosunkowo nowych rynkach, które najczęściej

cechują się wysokim spread’em (opłata brokerska) i szalonymi wahaniami

8

. Szukając

odpowiednich instrumentów musimy przede wszystkim zwrócić uwagę na wolumen,

który świadczy o dużej liczbie inwestorów i o dużym potencjale pary walutowej.

Po wybraniu odpowiedniego rynku nie można poprzestać na badaniu go,

ponieważ może zdarzyć się, że pewne czynniki spowodują odwrócenie się inwestorów

od danego instrumentu i handel może okazać się już nieopłacalny. Dobrze jest śledzić

kilka rynków i inwestować kapitał na więcej niż jednym.

Dobór narzędzi do analizy kierunku rynku walutowego, jest kolejnym

bardzo ważnym czynnikiem przy budowie systemu. Podstawowym zadaniem jakie musi

spełnić wskaźnik, to odzwierciedlenie trendu, bądź jego siły. Jest opracowanych

obecnie dużo takich narzędzi zarówno do wyznaczania kierunków ruchu cen jak i siły

tych ruchów. Budowę naszego systemu możemy oprzeć na wskazaniach tych prostych

wskaźników lub też zaprojektować własne, które będą reprezentować nasz punkt

myślenia.

8

Dawis W. Lukas – „Komputerowa analiza …”

21

3.2. Wypracowanie i zaadoptowanie metody do zbioru obiektywnych zasad

Jeśli inwestor ma już jasno sprecyzowane rynki, na których chce

inwestować oraz narzędzia jakich będzie używał, to musi opracować metodę, którą

będzie stosował do zawierania odpowiednich transakcji. Gracz musi być zdecydowany,

czy będzie śledził wszystkie najdrobniejsze wahania rynku, czy też będzie inwestował

w dłuższej perspektywie czasowej. Jest to ważna kwestia związana z optymalizacją

zbudowanego systemu, która zostanie opisana w kolejnych punktach tego rozdziału.

Kolejnym ważnym elementem w budowie systemu jest określenie dopuszczalnego

poziomu strat jakie może przynieść jedna transakcja. Oczywiste jest, że na rynku mogą

pojawić się sytuacje w których nasz system może przynieść pewne straty. Najlepszym

wyjściem z takiej sytuacji byłoby wyeliminowanie takich zachowań, ale w praktyce nie

zawsze się to udaje dlatego w trosce o zmniejszenie strat powinno się pamiętać o

zleceniach obronnych, które są pełnią funkcję składki w polisie ubezpieczeniowej

i związane z nimi koszta należy traktować jako koszta prowadzenia każdego innego

biznesu

9

.

Przechodzimy teraz do kolejnym problemów: otwarcie i zamknięcie

pozycji. Należy jasno sprecyzować kiedy wchodzimy na rynek, a kiedy z niego

wychodzimy. Możliwa jest oczywiście ciągła gra, bo przecież zamykając pozycję długą,

czyli transakcję kupna, spodziewamy się najczęściej zmian na rynku, które pozwalają

na zawarcie pozycji krótkiej (sprzedaż). Nie zaleca się jednak takich rozwiązań.

Inwestor powinien mieć jasno określone zasady wchodzenia i wychodzenia z rynku. Po

zamknięciu pozycji, czekać na sygnał do włączenia się do gry.

Najczęściej do wyznaczania takich momentów używa się wskaźników.

Kombinacja dwóch średnich kroczących dobrze wyznacza te przedziały czasowe, ale

ich użycie staje się bezużyteczne jeśli na rynku mamy do czynienia z trendem

horyzontalnym. Na tym przykładzie widać, że nie ma idealnego i prostego rozwiązania,

którego zazwyczaj poszukują projektanci systemów. Nie można zbudować wskaźnika,

który będzie sygnalizował odpowiednie momenty do otwarcia lub zamknięcia pozycji

oraz zmiany trendów. Powinno się raczej wyodrębnić i zbadać poszczególne problemy,

a następnie rozwiązać je kolejno posługując się za każdym razem odpowiednim

9

Dawis W. Lukas - op. cit.

22

narzędziem. Dzięki takiemu podejściu będziemy mogli projektować elastyczne

i dynamiczne systemy, które będą mogły przetrwać w konfrontacji ze zmieniającym się

nieustannie rynkiem

10

.

Istnieje również przekonanie, że drogą do sukcesu jest zamykanie pozycji

w odpowiednim czasie, a nie wchodzenie na rynek. Istnieje wiele sposobów

realizowania zysków z transakcji. Jednym z nich jest założenie określonego poziomu

wyjścia. Jak każde rozwiązanie posiada swoje zalety i wady. Do innych rozwiązań

należą między innymi zlecenia obronne ruchome. Jeśli mamy otwartą pozycję która

przynosi nam zysk, to aby go zmaksymalizować ustalamy ruchomą linię obronną.

Jesteśmy wtedy zabezpieczeni przed nagłym zwrotem rynku i mamy pewność, że zysk

będzie w miarę maksymalny. Należy tylko ustalić prawidłowy poziom tej obrony, aby

chwilowe korekcje trendu nie zaprzepaściły naszej szansy na wysoki profit.

Gdy mamy już określone wszelkie zasady, które ma realizować nasz

system, musimy dotrzeć do ich matematycznego podłoża, dzięki czemu implementacja

będzie już ostatnim krokiem przed pierwszym testowaniem.

3.3. Testowanie i ocena wyników

Przed testowaniem systemu należy sprawdzić wizualnie na wykresie, czy

zbudowany system zawiera transakcje według określonych przez nas zasad. Oczywiście

najłatwiej sprawdzić to na danych historycznych. Jeżeli założenia programowe są

realizowane w prawidłowy sposób, to możemy przystąpić to wyliczenia potencjalnych

zysków. System powinien być przetestowanych w różnych aspektach:

• Różne zestawy parametrów – zazwyczaj w projektowanych rozwiązaniach

używa się kilku zmiennych warunkujących podejmowanie decyzji. Ważnym jest

aby przetestować system pod kątem odpowiednich wartości tych zmiennych i

wybrać taki zestaw, aby bilans zysków był jak największy,

• Różne okresy – systemy zasadniczo powinny sprawdzać się w różnych

okresach. Jeśli przykładowo daje dobre rezultaty na notowaniach EUR/USD w

latach 1995 – 2000, to powinien dawać je również w latach 2000 – 2005.

10

Dawis W. Lukas - op. cit.

23

• Wiele różnych rynków – generalnie zbudowane systemy powinny być

przenośne, tzn. dawać równie dobre rezultaty na różnych instrumentach

(dotyczy to par walutowych o podobnej kondycji ekonomicznej).

Jeśli wykazane zyski okazuję się małe lub nie ma ich wcale, wówczas

musimy dokonać poprawek w kodzie lub w procesie decyzyjnym i ponownie

przeprowadzić testy. W praktyce bardzo niewiele koncepcji pozytywnie przechodzi

testy, zwykle mniej niż 5 procent. Często też, okazuje się, że z różnych powodów te

„udane” koncepcje nie zawsze nadają się do wykorzystania w praktyce. Aby nasz

system mógł być użyty w czasie rzeczywistym musi spełniać jeszcze dużo wymogów.

Ile czasu zajmuje mu wychodzenie z przegrywającej transakcji? Czy przetrwamy

obsunięcia kapitału? Na te pytania można udzielić odpowiedzi wyznaczając kilka

kluczowych elementów:

• Współczynnik zysku – zysk z transakcji udanych w stosunku do strat z

transakcji nieudanych. Satysfakcjonującą wartością jest co najmniej 2.

• Średni zysk z transakcji – wielkość ta powinna być na tyle duża, aby pokryć

koszty transakcji (prowizje i poślizgi); w innym przypadku będziemy narażeni

na straty.

• Maksymalne obsunięcie kapitału – spadek kapitału przypadający na najbardziej

nieudaną transakcję

11

.

Jednakże, podczas testowania należy pamiętać nie tylko o bilansie zysków i

strat, ale również o ilości trafnych decyzji. Wyobraźmy sobie sytuację, w której nasz

system przetestowany na okresie ostatniego miesiąca przyniósł pewne, aczkolwiek małe

zyski, przeprowadzając tym samym kilkanaście transakcji. Przy bliższej analizie,

okazuje się, że tylko dwie były udane i pokryły straty z pozostałych transakcji. Jak się

okazuje, analizowanie tylko i wyłącznie bilansu zysków i strat jest niebezpieczne.

Istnieje potrzeba analizowania działania systemu nawet, gdy przynosi on wymierne

korzyści.

3.4. Nadzorowanie i optymalizacja systemu

11

John J. Murphy op. cit.

24

Jak powszechnie wiadomo rynki się zmieniają oraz warunki na nich

panujące. Można spekulować na temat tego, czy wszystkie systemy tracą po pewnym

czasie swą pierwotną wartość. Lepiej jest założyć, że pomimo wszelkich starań

dołożonych, aby nasz system był odporny na nieoczekiwane zmiany, może on stracić

skuteczność (objawami może być powiększająca się strata kapitału). Należy w takim

wypadku nauczyć się wcześnie rozpoznawać symptomy świadczące o starzeniu się

naszego systemu

12

.

Najlepszą metodą oceny bieżącej skuteczności systemu byłoby gromadzenie

danych na ten temat już w czasie testowania go na danych historycznych, które

następnie służyłyby jako punkt odniesienia dla porównań jego bieżącego

funkcjonowania.

W procesie nadzorowania systemu bardzo ważne jest rozpoznanie źródeł

pojawiających się problemów. Utrzymywanie bazy danych na temat historycznej

skuteczności systemu na różnych rynkach jest pomocne, gdy trzeba wyodrębnić różne

rodzaje jego braków

13

. Z danych historycznych, czy bieżących danych możemy

wyliczać pewne wartości, które przy analizie pozwolą nam na wczesne zdefiniowanie

problemu w naszej koncepcji. Jest to, jak wspomniałem już wcześniej, liczba udanych

transakcji w stosunku do tych nieudanych. Najczęściej wyraża się ją w procentach.

Innymi używanymi wartościami są: średni zysk z udanej transakcji, średnia strata z

udanej transakcji, czas potrzebny do odrobienia największego obsunięcia kapitału itp.

Nadzorowanie jest ostatnim elementem zdyscyplinowanej strategii

budowania systemów. Jeżeli stworzony przez nas system transakcyjny przeszedł

zadowalająco testy i jest gotowy do zastosowania do gry na danych rzeczywistych, to

pozostaje nam analiza zysków i transakcji w celu optymalizacji, a nie przebudowy

podstaw naszej koncepcji. Zmienność rynku nie jest na tyle gwałtowna, aby nasz

system stał się zawodny z dnia na dzień. Stałe nadzorowanie pozwala na utrzymanie

naszego systemu w dobrej kondycji, przez co ewentualne poprawki i optymalizowanie

może przebiegać znacznie szybciej.

4. Opracowanie, implementacja i użytkowanie platformy JST

12

Dawis W. Lukas – op. cit.

13

Dawis W. Lukas - op. cit.

25

4.1. Wymagania funkcjonalne i niefunkcjonalne

Interfejs użytkownika jest zasadniczą częścią zbudowanego systemu

informatycznego, dlatego też wszelkie wymagania funkcjonalne dotyczą sposobu

prezentacji danych dotyczących notowań oraz transakcji zawieranych na bieżąco przez

użytkownika oraz historii tych zleceń. Z uwagi na charakter budowanej platformy (open

source) wymagania niefunkcjonalne będą miały znaczenie dla użytkowników, którzy

będą rozbudowywać aplikacje o nowe systemy transakcyjne bądź wskaźniki.

4.1.1. Wymagania funkcjonalne

Zasadniczą rolą aplikacji jest pobieranie danych z serwera i obrazowanie ich

na wykresach (notowania walut) lub w tabelach (dane dotyczące konta i historia jego

transakcji). Dla działającego systemu transakcyjnego taki interfejs nie jest konieczny,

ale biorąc pod uwagę konieczność nadzorowania takich mechanicznych rozwiązań, to

wizualizacja podejmowanych decyzji przez ten mechanizm, może być wykorzystana do

jego weryfikacji i walidacji. Poniżej przedstawiono najważniejsze wymagania

funkcjonalne.

Zarządzanie systemem informatycznym

Plik

Nowy

Załadowanie wykresu dla nowej pary walut

Ustalenie okresowości

Ustalenie charakteru reprezentacji danych

Dodanie wskaźnika

26

Wybór wskaźnika

Wybór parametrów

Otwórz

Otwarcie danych z pliku w celu prezentacji na wykresie

Zapisz

Zapis danych z bieżącej prezentacji do pliku

Opcje

Nowe zlecenie

Ustalenie wielkości transakcji

Ustalenie progów zabezpieczających transakcję

Modyfikuj zlecenie

Zmiana progów zabezpieczających

Zamknij zlecenie

Sfinalizowanie transakcji

Systemy mechaniczne

Modyfikuj wskaźnik

Zmiana parametrów wskaźnika

27

4.1.2. Wymagania niefunkcjonalne

Wymagania niefunkcjonalne jak już wcześniej wspomniano, dotyczą

głównie sposobu prezentacji wszelkich danych oraz podręcznego opisu dla łatwiejszego

rozbudowania aplikacji. Do wymagań tych można zaliczyć:

• rozbudowana prezentacja kursów – wizualizacja wskaźników bezpośrednio na

notowaniach i pod modułem wykresowym, możliwość skalowania wykresów i

prezentacji w różnych dywersyfikacjach czasowych,

Testowanie

Sprawdzanie merytorycznej poprawności

systemów oraz bilansu transakcji

Optymalizacja

Dobieranie odpowiednich parametrów do

zaimplementowanych systemów

Uruchomienie

Włączenie systemu do udziału w spekulacji

rynkowej

Zatrzymanie

Odłączenie systemu od gry na rynku

Raporty

Graficzna i liczbowa prezentacja przychodów, ilości transakcji itp.

28

• wizualizacja notowań najważniejszych par walutowych – możliwość ciągłego

obserwowania kilku instrumentów finansowych,

• wizualizacja parametrów konta, zawieranych transakcji bez względu, czy są

zawarte przez system czy przez gracza, możliwość sprawdzenia historii

zamkniętych zleceń,

• szybki dostęp do najpotrzebniejszych i najczęściej używanych funkcji np.

zawierania i zamykania transakcji, przeładowywanie wykresów i inne (prawy

klawisz myszy lub skróty klawiszowe),

• zapamiętywanie ustawień użytkownika, takich jak login i hasło, aby nie

wpisywać ich każdorazowo przy logowaniu do systemu,

• zaznaczenie miejsc w kodzie źródłowym, w których projektanci własnych

systemów i wskaźników będą mogli poszerzyć funkcjonalność aplikacji.

4.2. Projektowanie systemu informatycznego

Pełna funkcjonalność platformy jest możliwa dzięki zastosowaniu funkcji

z rodziny API zamkniętych w bibliotece dll, które zapewniają komunikację z serwerem

(podłączenie do serwera), pobieranie aktualnych cen walut, zawieranie transakcji kupna

i sprzedaży, modyfikowanie transakcji poprzez zmianę ich wartości zabezpieczających,

czyli StopLoss i TakeProfit oraz pobieranie historii zamkniętych zleceń. Zbiór tych

funkcji jest udostępniony przez amerykańską firmę Visual Trade. Serwer, z którego

pobierane są wszelkie informacje dotyczące notowań, również należy do tej firmy.

Aplikacja JST jest tak zbudowana aby w pełni korzystać możliwości powyższych

funkcji. Dla potrzeb identyfikacji konta użytkownika, kursów walut czy otwartych

transakcji zostały stworzone specjalne klasy przechowujące odpowiednie informacje.

Do obiektów tych należą miedzy innymi:

IAccount – jest to klasa przechowująca informacje o użytkowniku konta, jej

ważniejszymi atrybutami są:

• Id : String, Index : int – identyfikator konta,

• Owner : String – nazwa właściciela konta,

• Balance : double – wartość kapitału przed transakcją ,

• Equity : double – wartość kapitału łącznie z bieżącą transakcją (jeśli aktualnie

gracz nie ma żadnej otwartej pozycji ta wartość jest taka sama jak Balance,

• NetPL : double – łączna wartość otwartych pozycji.

29

Do metod tej klasy należą funkcje dostępu do poszczególnych atrybutów.

IInstrument – jest to klasa zawierająca informacje o notowaniach pary walutowej:

• Currency1 : String – nazwa pierwszej waluty w parze,

• Currency2 : String – nazwa drugiej waluty w parze,

• Id : String, Index : int – identyfikator instrumentu,

• Bid : double – ostatnia cena sprzedaży,

• Ask : double – ostatnia cena kupna,

• points : int – liczba miejsc po przecinku.

Oprócz funkcji dostępu klasa posiada metody takie jak:

• GetHistory() – pobranie historii notowania waluty.

IPosition – klasa zawierająca informacje o otwartej transakcji:

• Account : IAccount – informacje o koncie użytkownika

• Instrument : IInstrument – informacje o parze walutowej związanej z transakcją,

• LimitOrder : IConditionalOrder – informacje o zabezpieczeniu transakcji

TakeProfit,

• StopOrder : IConditionalOrder – informacje o zabezpieczeniu transakcji

zleceniem obronnym StopLoss,

• BuySell : boolean – zmienna informująca o rodzaju zawartej transakcji: true –

sell, false – buy,

• Id : String, Index : int – identyfikator transakcji,

• Amount : double – wielkość transakcji (Lot),

• NetPL : double – zysk lub strata w danej transakcji,

• Time : Date – czas zawarcia transakcji,

• OpenRate : double – cena instrumentu podczas zawierania transakcji,

• CloseRate : double – obecna cena instrumentu.

Podobnie jak powyższe klasy posiada funkcje dostępu oraz:

• Close() – funkcja służąca do zamknięcia pozycji,

• CreateLimitOrder() – zabezpieczenie transakcji zleceniem TakeProfit,

• CreateStopOrder() – zabezpieczenie transakcji zleceniem obronnym StopLoss.

IConditionalOrder – klasa przechowująca informacje o zabezpieczeniach transakcji,

jej atrybuty to:

• Account : IAccount – informacje o koncie użytkownika,

30

• Instrument : IInstrument – informacje o instrumencie, którego zlecenie obronne

dotyczy,

• Id : String, Index : int – identyfikator,

• Rate : double – wartość przy którym zlecenie należy zamknąć.

Do metod klasy należą:

• Change() – zmiana wartości zlecenia obronnego,

• Remove() – usunięcie ograniczenia transakcji.

IServerMessage – klasa przechowująca informacje o komunikatach przesyłanych do i z

serwera. Do atrybutów należą:

• Id : String, Index : int – identyfikator wiadomości,

• Time : Date – czas odbioru wiadomości,

• Level : int – poziom wiadomości,

• Kind : int – typ wiadomości,

• Text : String – treść wiadomości.

Ważniejszymi funkcjami zawartymi w bibliotece dll i najczęściej używanymi, są:

• Login() – funkcja pozwala na połączenie się z serwerem. Jako parametry

przyjmuje: nazwę użytkownika, hasło i numer serwera (0 – wersja demo, 1 –

wersja real);

• Logout() – wylogowanie się z serwera;

• Finalize() – usuwa obiekty, wylogowanie użytkownika, jeśli był zalogowany,

• GetInstrumentByIndex() – pobranie informacji o instrumencie na podstawie

parametru, którym jest index pary walutowej,

• GetInsturmentByCurrency() – podobnie jak w przypadku powyższej funkcji, ale

jako parametr przyjmuje nazwę waluty,

• GetOpenPositionCount() – funkcja zwraca ilość otwartych transakcji,

• GetOpenPositionById() – pobranie informacji o transakcji, której identyfikator

podany jest jako parametr,

• GetMessageByIndex() – pobranie wiadomości,

• SendCreateOrder() – zawarcie transakcji kupna lub sprzedaży,

• SendClosePosiotion() – zamknięcie transakcji,

• SendSetStopForOpenPosition() – ustawienie zabezpieczenia transakcji dla

otwartej pozycji zleceniem obronnym StopLoss,

31

• SendSetLimitForOpenPosition() – podobnie jak powyższa funkcja, tyle że

zabezpieczenie następuje poprzez zlecenie TakeProfit,

• SendChangeStopForOpenPosition() – zmiana wartości zlecenia obronnego,

• SendChangeLimitForOpenPosition() – podobnie jak powyżej,

• SendRemoveStopForOpenPosition() – usunięcie zabezpieczenia obronnego,

• SendRemoveLimitForOpenPosition() – podobnie jak powyżej,

• GetClosedPositions() – pobranie historii zamkniętych zleceń,

Ponadto moduł ten jest wzbogacony o obsługę zdarzeń, możliwe jest dzięki

temu zredukowanie do minimum ruchu na serwerze. Poszczególne funkcje i ich

wykorzystanie zostały omówione poniżej:

• OnNewServerMessage ( int MsID ) – zdarzenie wykorzystywane do śledzenia

ruchu na serwerze. Parametr MsID, to typ wiadomości.

• OnPositionChange ( String PosiotionID, int Action ) – zdarzenie wywoływane

gry zmieniają się parametry zawartej transakcji, np. zlecenia obronne (StopLoss,

TakeProfit), bądź też zysk lub ewentualna strata z takiej transakcji. Jako

parametr funkcji przekazywany jest identyfikator pozycji PositionID, dzięki

czemu łatwo jest odszukać tą pozycję w tabeli prezentującej zawarte transakcje i

uaktualnić ją. Dodatkowo w identyfikacji rodzaju zmiany pozycji pomaga drugi

parametr przekazywany przez funkcję, czyli Action,

• OnAccountChange ( String AccountID, int Action) – podobnie jak w przypadku

poprzedniego zdarzenia, zostaje wywołane z dwoma parametrami. Pierwszy

dotyczy konta użytkownika, na którym pojawia się pewna zmiana, drugi zaś

dotyczy rodzaju tej zmiany – najczęściej jest to zmiana dotycząca wielkości

kapitału gracza,

• OnInstrumentChange ( String InstrumentID ) – zdarzenie jest wywoływane

kiedy zmienia się cena zamknięcia (Bid i Ask),

• OnConnectionLost() – zdarzenie jest wywoływane gdy połączenie z serwerem

zostaje przerwane.

Istnieje jeszcze kilka zdarzeń zdefiniowanych we wspomnianej bibliotece,

ale nie będą tu opisane gdyż nie są wykorzystywane w aplikacji. Warto jednak

wspomnieć o rodzajach wiadomości jakie zwracają powyższe funkcje lub jakie

przekazują zdarzenia i tak numeracja przykładowych błędów wygląda następująco:

32

• NO_ERROR = 0,

• UNKNOWN_ERROR = 1,

• HTTP_ERROR = 2,

• PARSE_ERROR = 3,

• TIMEOUT_ERROR = 4,

• ALREADY_LOGGED_ERROR = 6,

• NOT_LOGGED_ERROR = 7,

• WRONG_PASSWORD = 12,

• INVALID_INSTRUMENT = 17,

• NOT_IMPLEMENTED = 27,

• INVALID_ACCOUNT = 31,

• INVALID_POSITION = 32.

Typy wiadomości dotyczące otwartych pozycji to np.:

• MT_NEW_POSITION = 0,

• MT_CLOSE_POSITION = 1,

• MT_CREATE_STOP = 2,

• MT_CREATE_LIMIT = 3,

• MT_UPDATE_STOP = 5,

• MT_UPDATE_LIMIT = 6,

• MT_REMOVE_STOP = 8,

• MT_REMOVE_LIMIT = 9,

• MT_ERROR = 11.

Typy wiadomości odnoszące się do konta użytkownika to:

• A_ACCOUNT_UPDATE = 0,

• A_EQUTIY_CALL = 2,

• A_ACCOUNT_RATE_UPDATE = 8.

Platforma JST zapewnia właściwe wykorzystanie wszelkich funkcji poprzez

wizualizację notowań walut, wyświetlanie aktualnych cen kupna i sprzedaży

najpopularniejszych dziesięciu par walutowych, informacji dotyczących konta

użytkownika oraz transakcji przez niego zawartych. W tym celu zostały zbudowane

odpowiednie klasy odpowiedzialne za przekształcanie ciągu liczb w wykresy lub tabele.

33

Chart – to klasa, która jest odpowiedzialna za odpowiednie wyskalowanie

i wyświetlenie kursów walut lub akcji oraz wskaźników analizy technicznej

naniesionych na notowania bądź dodanych pod oknem wykresu. Na wykresach tych

naniesione są również informacje dotyczące cen otwarcia, zamknięcia, najwyższe,

najniższe oraz daty związane z notowaniami. Ważniejsze zmienne składowe tej klasy

to:

• count : int – ilość „barów” czyli wartości opisujących notowanie instrumentu w

danej chwili czasowej,

• min, max, step, value, scale, width : int – zmienne wykorzystywane do

rysowania,

• fIndicator, sIndicator : String – nazwy wskaźników, które są wizualizowane pod

wykresem notowania,

• closeData, highData, openData, lowData : double – dane o notowaniach

instrumentu,

• timeStamps : Date – daty notowań,

• numberOfIndicators – ilość wskaźników.

Metody tej klasy to:

• drawChart() – funkcja rysujaca,

• update() – funkcja zmieniająca ciąg danych przeznaczonych do wizualizacji,

• range() – funkcja odpowiedzialna za wyznaczenie wartości pomocnych przy

rysowaniu (odstępy między kolejnymi barami, słupkami, jednostka itp.),

• min_max() – wyznaczanie minimalnej i maksymalnej wartości notowania,

• indMin() – wyznaczanie minimalnej wartości wskaźnika,

• indMax() – wyznaczanie maksymalnej wartości wskaźnika,

• refresh() – odświeżenie wykresu (np. po zmianie koloru wskaźnika),

• addIndicator() – dodanie nowego wskaźnika,

• computeIndicators() – obliczenie wskaźników.

Ponadto klasa zawiera szereg funkcji wyznaczających wbudowane wskaźniki np.

średnią kroczącą (movAvg1() i movAvg2()), wstęgę Bollingera (band()) i inne.

Poniżej opisane klasy, to interfejsy realizujące zadania jakie może

wykonywać użytkownik. Ze względu na to ze aplikacja JST jest przystosowana również

34

dla potrzeb graczy preferujących manualny tryb zawierania transakcji konieczne było

zaimplementowanie odpowiednich formatek umożliwiających wszelkie operacje, tj.

zawieranie transakcji, modyfikowanie zawartych zleceń, wizualizacja wskaźników oraz

możliwość ich modyfikacji.

ModifyOrder – klasa umożliwiająca użytkownikowi zmianę zabezpieczeń transakcji.

Login – klasa umożliwia użytkownikowi zalogowanie się do serwera po podaniu

niezbędnych informacji tj. nazwy użytkownika w systemie, hasła i serwera, na który

użytkownik chce się zalogować.

New – interfejs umożliwiający dodawanie nowych wskaźników bądź zmianę

wizualizowanych notowań.

Indicators – klasa pozwala użytkownikowi na dobieranie odpowiednich parametrów

takich jak kolor na wykresie czy okres dla nowych wskaźników bądź tych parametrów

dla już istniejących.

Transaction – ta klasa umożliwia zawieranie transakcji. Użytkownik ma możliwość

wybrania wielkości transakcji, rodzaju zawieranej transakcji oraz ustalenia

zabezpieczeń.

Dla potrzeb użytkowników budujących własne systemy transakcyjne zostały

również zbudowane odpowiednie klasy umożliwiające ich testowanie i wprowadzanie

w życie.

ASystem – klasa umożliwiająca uruchamianie, testowanie i optymalizację budowanych

systemów.

SystemRun

–

klasa

realizująca

działanie

zaimplementowanych

systemów

transakcyjnych.

Report – jest to klasa w zasadzie podobna do klasy Chart, ponieważ podobnie jak ona

zajmuje się rysowaniem, tyle ze nie wizualizuje notowań ale wyniki testowanych

systemów transakcyjnych. Atrybuty to:

35

• testedSystem : double – tablica wartości kapitału po kolejnych transakcjach

testowanego systemu,

• currentSystem : double – tablica wartości kapitału na podstawie zamkniętych

pozycji,

• min, max : double – maksymalna i minimalna wartość kapitału w testowanym

bądź bieżącym systemie – wykorzystywane do skalowania wykresu krzywej

kapitału,

• step : int – odległość w pikselach pomiędzy kolejnymi transakcjami na krzywej

kapitału,

• name : String – nazwa systemu, na podstawie którego jest aktualnie narysowana

krzywa kapitału.

Metody:

• min_max() – wyznaczanie minimalnej i maksymalnej wartości kapitału,

• paint() – rysowanie wykresu odzwierciedlającego krzywą kapitału,

• setData() – ustalenie danych przeznaczonych do wizualizacji,

• findScale() – ustalenie skali do rysowania.

Klasa główna systemu informatycznego, to JST, która jest głównym interfejsem

umożliwiającym sterowanie funkcjonalnością wszystkich klas składowych oraz funkcji

pobranych z biblioteki dll. Atrybuty tej klasy to standardowe komponenty wizualne

Javy oraz inne zmienne np.:

• hasFinishedInitialization : boolean – zmienna informująca o tym, czy

zakończono już inicjalizację elementów w funkcji initComponets(),

• api : VT_API – obiekt klasy dostarczonej z biblioteki dll, umożliwiający

odwołanie się do funkcji zamkniętych w tejże bibliotece.

• highData, closeData, lowData, openData : double – tablice przechowujące

informacje o notowaniach walut,

• highDataZ, closeDataZ, lowDataZ, openDataZ : double – pomocnicze tablice

przechowujące dane przeznaczone do powiększania rozdzielczości wykresu,

• timeStamps, timeStampsZ : Data – daty notowań,

• ticketName, oldTicketName : String – zmienne przechowujące ostatnią i bieżącą

nazwę wyświetlanej akcji,

36

• oldInd1, oldInd2 : String – nazwy aktualnych wskaźników wybranych do

wizualizacji,

• hist : String – zmianna przechowująca bieżące notowanie pary walutowej lub

ostatnio wizualizowane. Zmienna ta jest wykorzystywana w funkcji save(),

Natomiast najważniejsze metody to:

• getData() – wczytanie kursu akcji,

• initComponents() – inicjowanie komponentów wizualnych i wczytanie danych

domyślnych,

• getClosedHistory() – pobranie historii zamkniętych zleceń i umieszczenie w

tabeli,

• getHistory() – pobranie historii notowań bieżącego instrumentu,

• getResultTest() – pobranie wyników testu systemu i przekazanie do

wizualizacji,

• save() – zapisanie notowania pary walutowej, która jest wyświetlana bądź

ostatnio była,

• open() – otwarcie ostatniego notowania pary walutowej,

• refreshReport() – uaktualnienie danych raportu,

• setIndicator() – ustawienie właściwości nowego wskaźnika,

• zoomIn() – powiększenie wykresu,

• zoomOut() – pomniejszenie wykresu.

Poza tym klasa posiada szereg funkcji wizualizujących interfejsy klas składowych jak

Login, Transaction, ModifyOrder, Indicators i inne.

4.3. Implementacja systemu informatycznego

Aplikacja JST jest w całości napisana w języku Java. Jak wiadomo ten język

programowania ma wiele zalet jak chociażby przenośność na wszystkie platformy,

stabilność, bogaty zasób komponentów. Tak i w przypadku tego systemu

informatycznego jest możliwe uruchomienie go na platformach na bazie Unixa. Jednak

funkcjonalność programu będzie tam już nieco ograniczona ze względu na brak

odpowiedniej biblioteki dedykowanej tym systemom. Jednakże aplikacja została tak

zaimplementowana, aby w przypadku pozyskania odpowiedniego modułu, ograniczyć

konieczne do wykonania operacje (zmiana kilku linijek kodu). Przy tworzeniu systemu

37

informatycznego użyto modelu kaskadowego. Był to najbardziej odpowiedni model z

uwagi na charakter budowanego programu. Budowanie funkcjonalnych części aplikacji

JST pozwoliło na łatwe testowanie i sprawdzanie ich poprawności. Pojawiające się

błędy były łatwe do usunięcia, a ich detekcja przebiegała sprawnie, zwłaszcza dzięki

użytemu modelowi programowania.

Jako pierwsza została stworzona główna klasa projektu tj. Jst. Jest ona

podzielona na trzy zasadnicze części. Jedna służy do wizualizacji notowań akcji i par

walutowych. W drugiej są umieszczone dwie tabele, pierwsza zawiera informacje o

koncie użytkownika i jego ewentualnych transakcjach. Druga to zestawienie

zamkniętych pozycji. W trzeciej części znajduje się tabela zawierająca notowania

najpopularniejszych instrumentów finansowych giełdy walutowej oraz grupy

komponentów ułatwiających sterowanie aplikacją. Grupa ta była ciągle rozszerzana o

nowe komponenty wraz z pojawiającymi się wymaganiami dotyczącymi zwłaszcza

potrzeb graczy preferujących manualne zawieranie transakcji. Po zaimplementowaniu

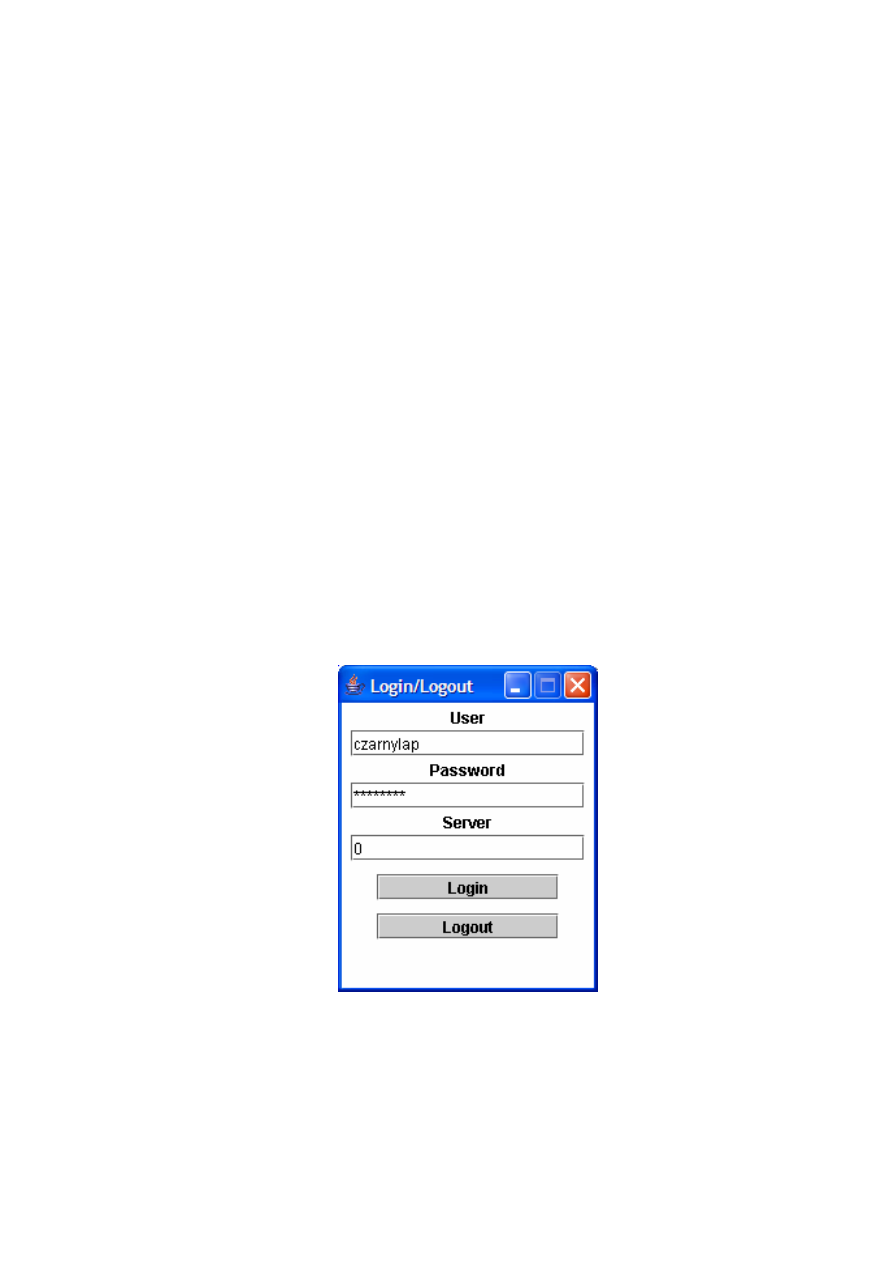

ogólnego interfejsu aplikacji została stworzona klasa Login jako okno umożliwiające

przeprowadzenie podłączenia się do serwera. Na poniższym rysunku przedstawiono

wygląd tej klasy.

Rys. 4.1. Logowanie do serwera

Wszystkie pola są wypełnione domyślnymi wartościami, a dokładniej rzecz ujmując są

to parametry ostatnio zalogowanego użytkownika. Jak widać na rysunku, jest

38

możliwość także wylogowania się, czyli rozłączenia z serwerem. W obu przypadkach

działań dane są pobierane z pól tekstowych i przekazywane funkcjom z rodziny API.

Dzięki obsłudze zdarzeń przechwytujących wiadomości płynące do i z serwera możemy

śledzić przepływ komunikatów dotyczących ewentualnych błędów podczas tych

operacji. Zostały podjęte specjalne środki zabezpieczające niepowodzenia we wszelkich

działaniach prowadzonych przez użytkowników aplikacji, i tak w przypadku logowania,

podczas nieudanego połączenia się do serwera, następuje ponowne jego nawiązywanie.

Jeżeli operacja się nie powiedzie, działanie zostaje przerwane po piątej próbie.

Mając możliwość podłączenia się do serwera, można było zbudować klasy

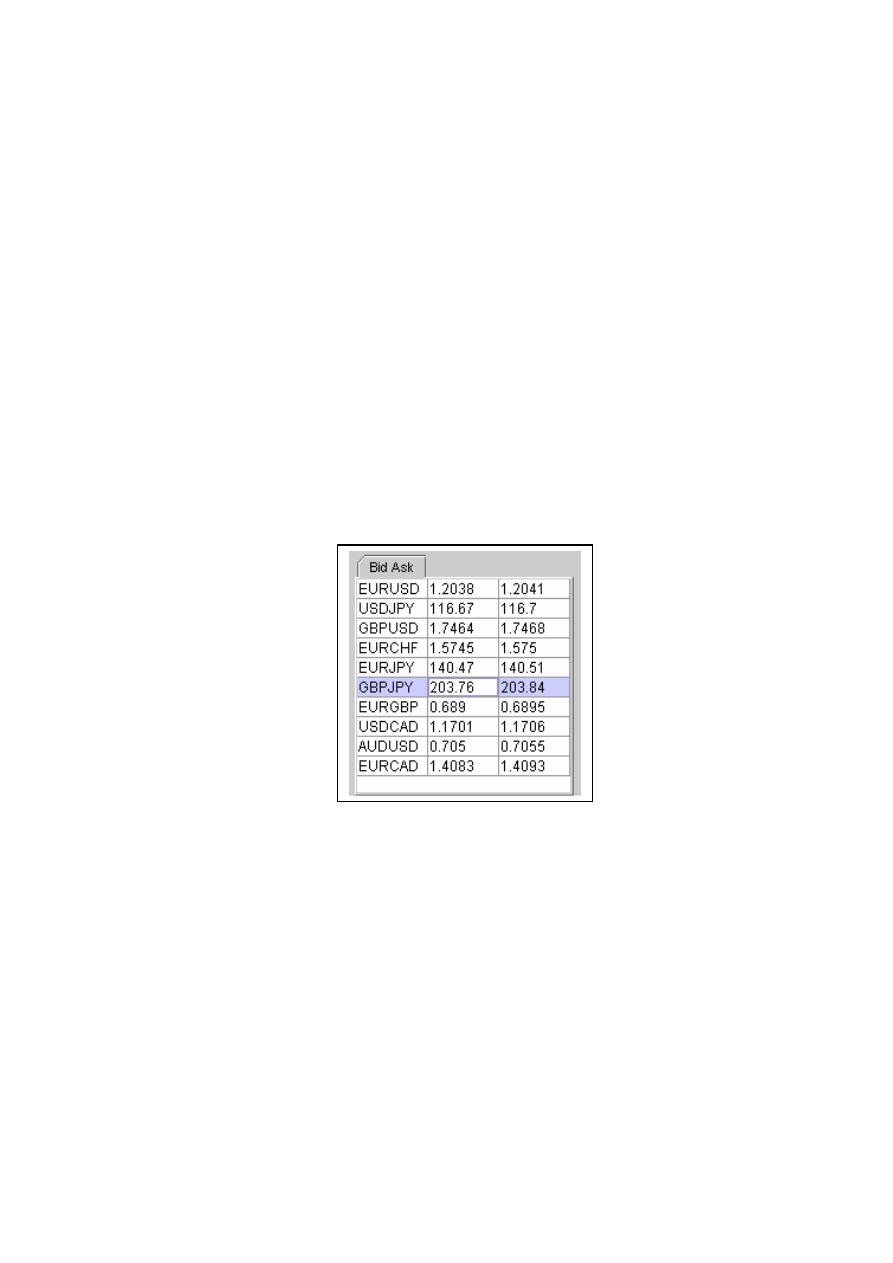

pozwalające na wykonywanie pierwszych operacji na instrumentach. Wcześniej jednak

została stworzona tabela prezentująca notowania popularnych par walutowych. Na

rysunku poniżej mamy przedstawiony widok tego interfejsu.

Rys. 4.2. Ceny Bid i Ask wybranych instrumentów.

Umieszczenie tych informacji w tabeli pozwala na badanie rynku

walutowego. Możemy obserwować zmieniające się ceny kilku instrumentów

finansowych oraz przekonać się o ich sile i znaczeniu na arenie międzynarodowej. Jak

widać na powyższym rysunku istnieją istotne różnice pomiędzy spread’ami

poszczególnych walut, czyli wielkościami jakie powstają po odjęciu ceny Ask od ceny

Bid. Jest to tak zwana opłata brokerska i jej wartość jest tym większa im jedna waluta z

pary jest silniejsza od drugiej. Siłą w tym przypadku może być sytuacja ekonomiczna

czy poziom rozwoju gospodarczego kraju. I tak w przypadku pary EUR/USD opłata ta

wynosi 0,0003 od transakcji, a w parze EUR/PLN sięga 0,0140 (informacja dotycząca

39

pary EUR/PLN została zaczerpnięta z polskiej platformy X-Trader 4 XTB, gdyż na

serwerze, z którego aplikacja JSP pobiera wszelkie dane, ta para walutowa nie jest

uwzględniona). Jest to wielkość, na którą należy zwracać uwagę podczas wybierania

rodzaju instrumentu, na którym będziemy chcieli podjąć grę. Ceny Bid i Ask są na

bieżąco aktualizowane dzięki obsłudze zdarzenia OnInstumentChange() a tabela jako

komponent został wzbogacony o obsługę zdarzenia polegającą na tym, że po kliknięciu

na wybrany instrument finansowy (wiersz tabeli), pojawia się automatycznie okno

(obiekt klasy Transaction) i możemy wówczas przeprowadzić dowolną transakcję na tej

parze (rys. 4.3).

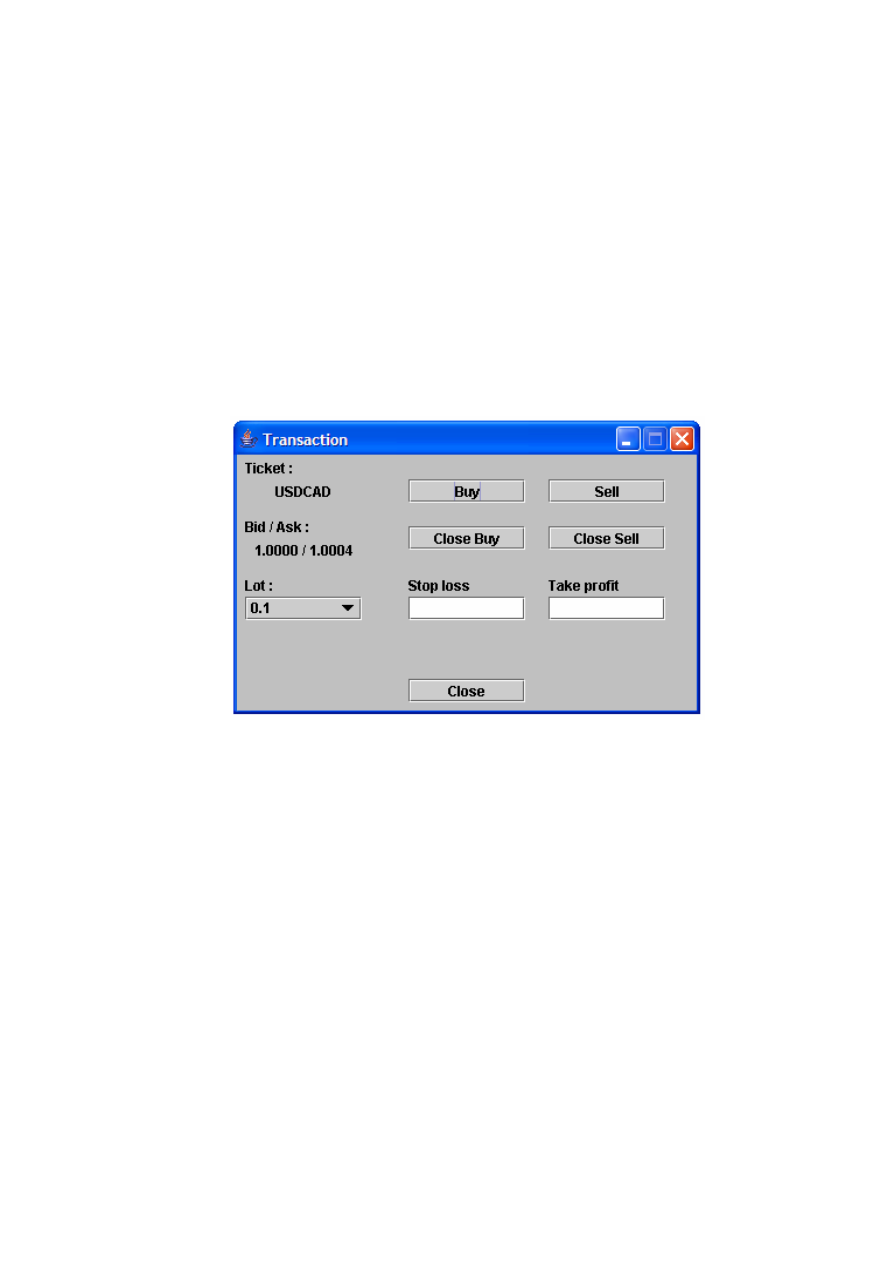

Rys. 4.3. Okno transakcji.

Mamy tu możliwość wybrania wielkości transakcji oraz ustawienia

zabezpieczeń transakcji w momencie jej zawierania. Do zawarcia transakcji

potrzebujemy jeszcze nazwy pary oraz określenia rodzaju przedsięwzięcia. Jeśli

zajmiemy pozycję długą (kupno), wówczas automatycznie zlenienie zostanie zawarte

po cenie Ask, natomiast w przypadku pozycji krótkiej (sprzedaż) – po cenie Bid.

Ponadto ten sam interfejs pozwala na zamykanie transakcji już otwartych i tu też

podajemy jedynie identyfikator transakcji przeznaczonej do zamknięcia i oczekujemy

na potwierdzenie ze strony serwera.

Wszelkie zawarte transakcje, te zamknięte i bieżące oraz informacje o

koncie użytkownika, są wyświetlane w dwóch tabelach umieszczonych na komponencie

z biblioteki javax.swing JTabbedPane, który umożliwia przełączanie się pomiędzy nimi.

40

Wszelkie zmieniające się informacje dotyczące pozycji lub konta gracza są

aktualizowane

przy

pomocy

obsługi

zdarzeń

OnAccountChange()

oraz

OnPositionChange().

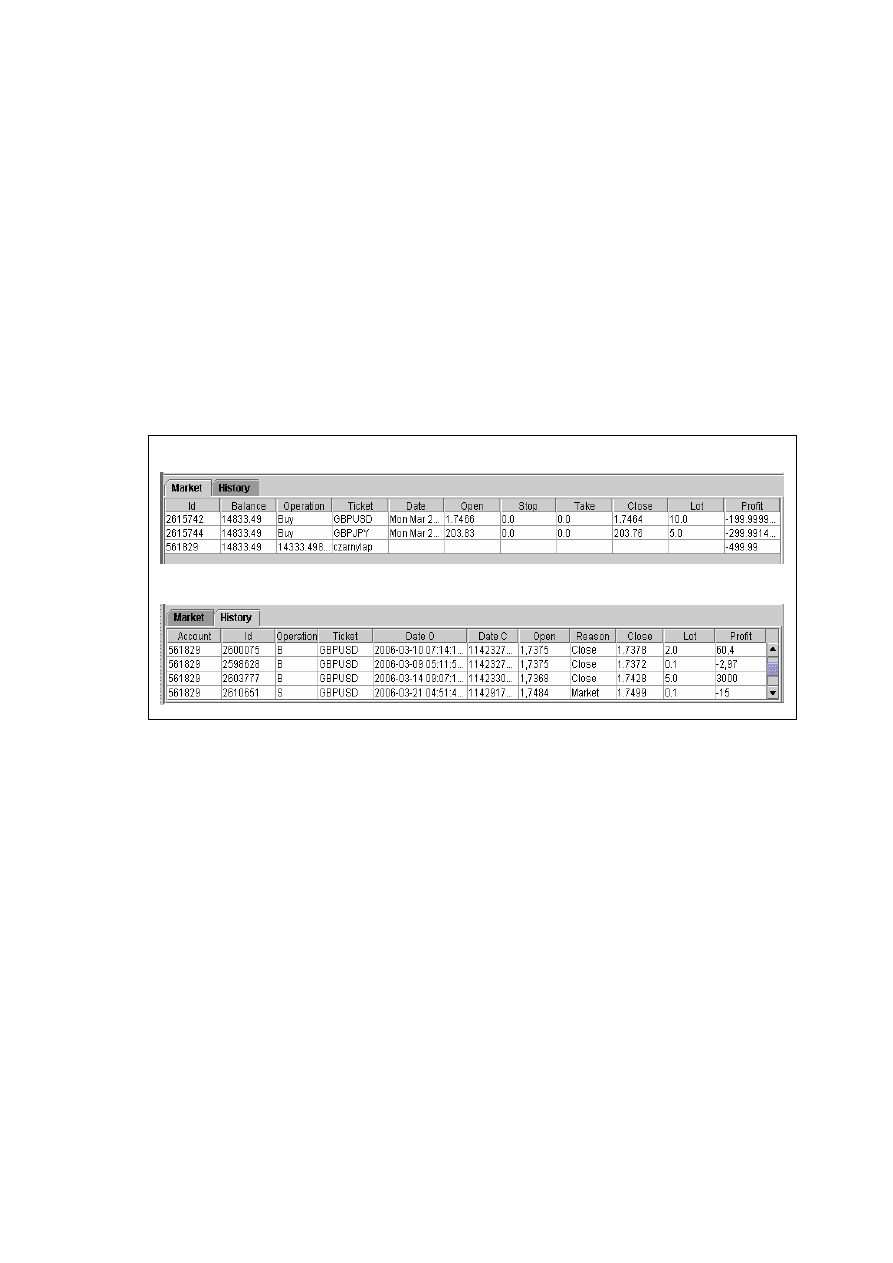

Rys. 4.4. Dane o koncie użytkownika: a) zawarte transakcje i ogólny bilans,

b) historia zleceń.

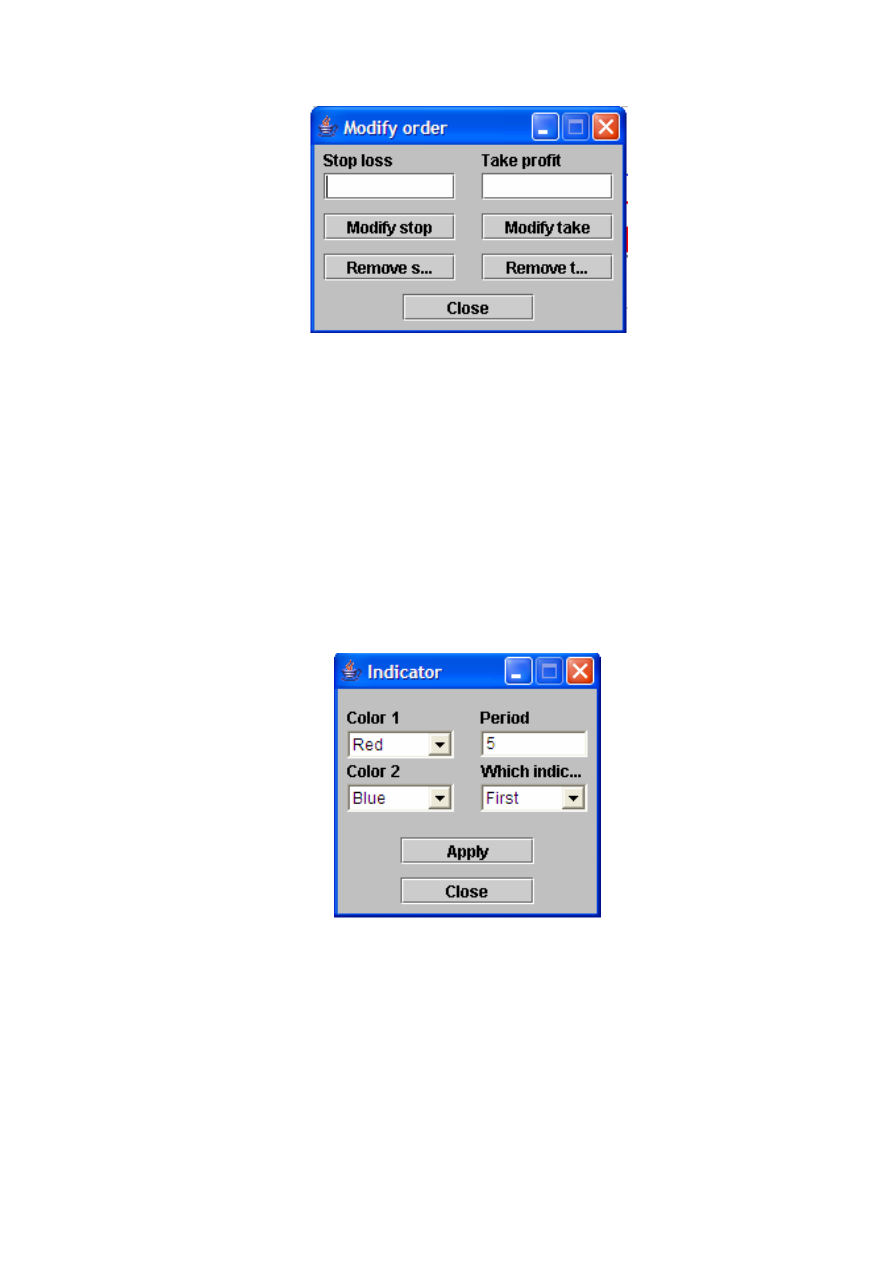

Z uwagi na potrzeby zmiany zabezpieczeń transakcji została stworzona

kolejna klasa realizująca takie wymagania – ModifyOrder. Na poniższym rysunku

możemy zobaczyć, że poza możliwością modyfikowania zleceń zabezpieczających

istnieje również opcja usunięcia tego zlecenia.

a)

b)

41

Rys. 4.5. Ustawianie i usuwanie zabezpieczeń transakcji.

Klasa Indicators, to okno pozwalające na wybór odpowiednich parametrów

do wskaźników analizy technicznej. Jak widać na rysunku poniżej, mamy możliwość

wyboru dwóch kolorów, związanych z danym wskaźnikiem oraz okresu, czyli pewnego

rodzaju przedziału, z którego będą wyliczane wartości. Ten sam interfejs służy również

do zmiany ich właściwości, wykorzystywane jest wówczas pole wyboru Which

indicator, które pozwala zastosować zmiany do wybranego wskaźnika.

Rys. 4.5. Wprowadzanie parametrów wskaźników

Następnie w celu umożliwienia wizualizacji wskaźników oraz notowań

walut czy akcji została zaimplementowana klasa Chart. Wykresy są nanoszone na

komponent BufferedImage, który jest umieszczony w specjalnym widoku JScrollPane,

42

dzięki czemu duże wymiary rysunku mogą być oglądane bez problemu z użyciem

suwaków zmieniających okno widoku.

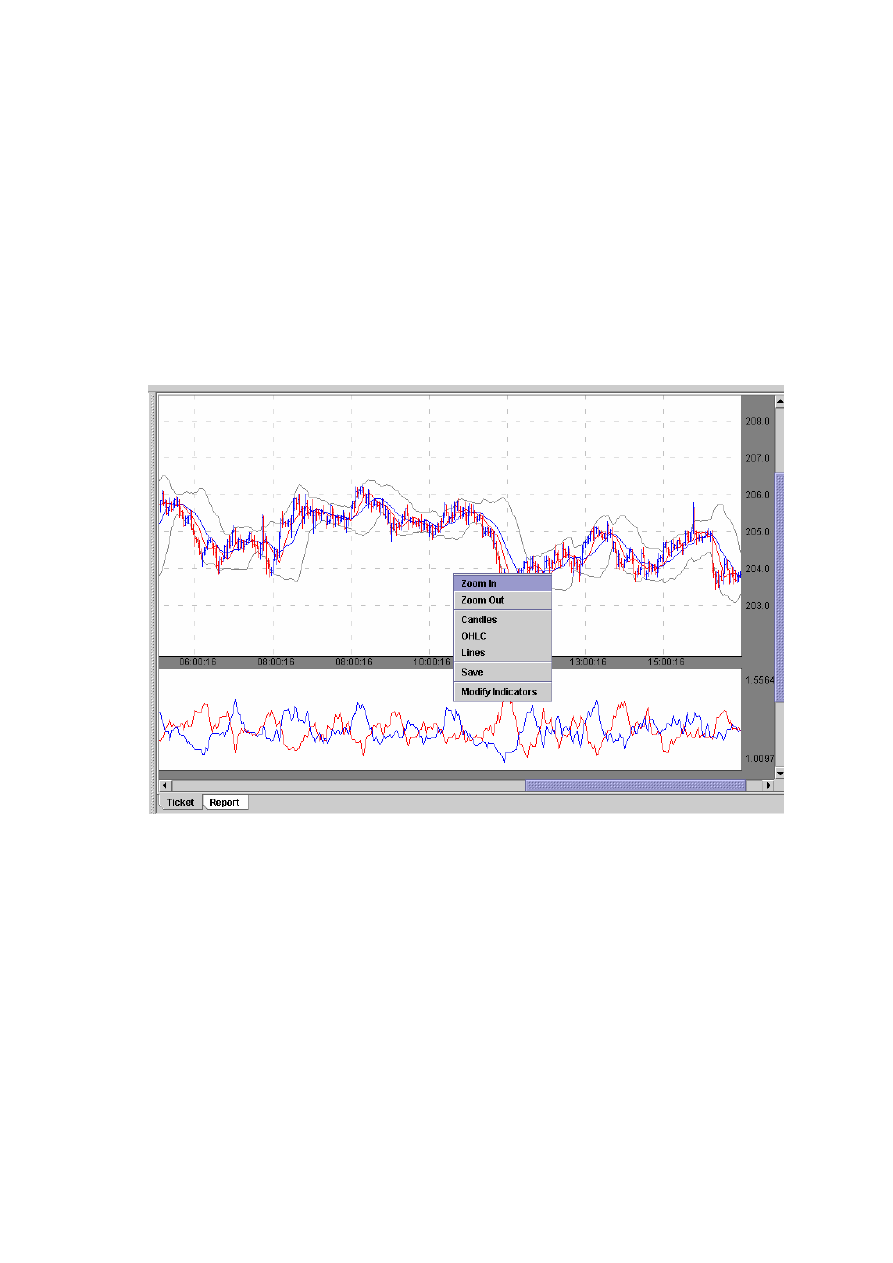

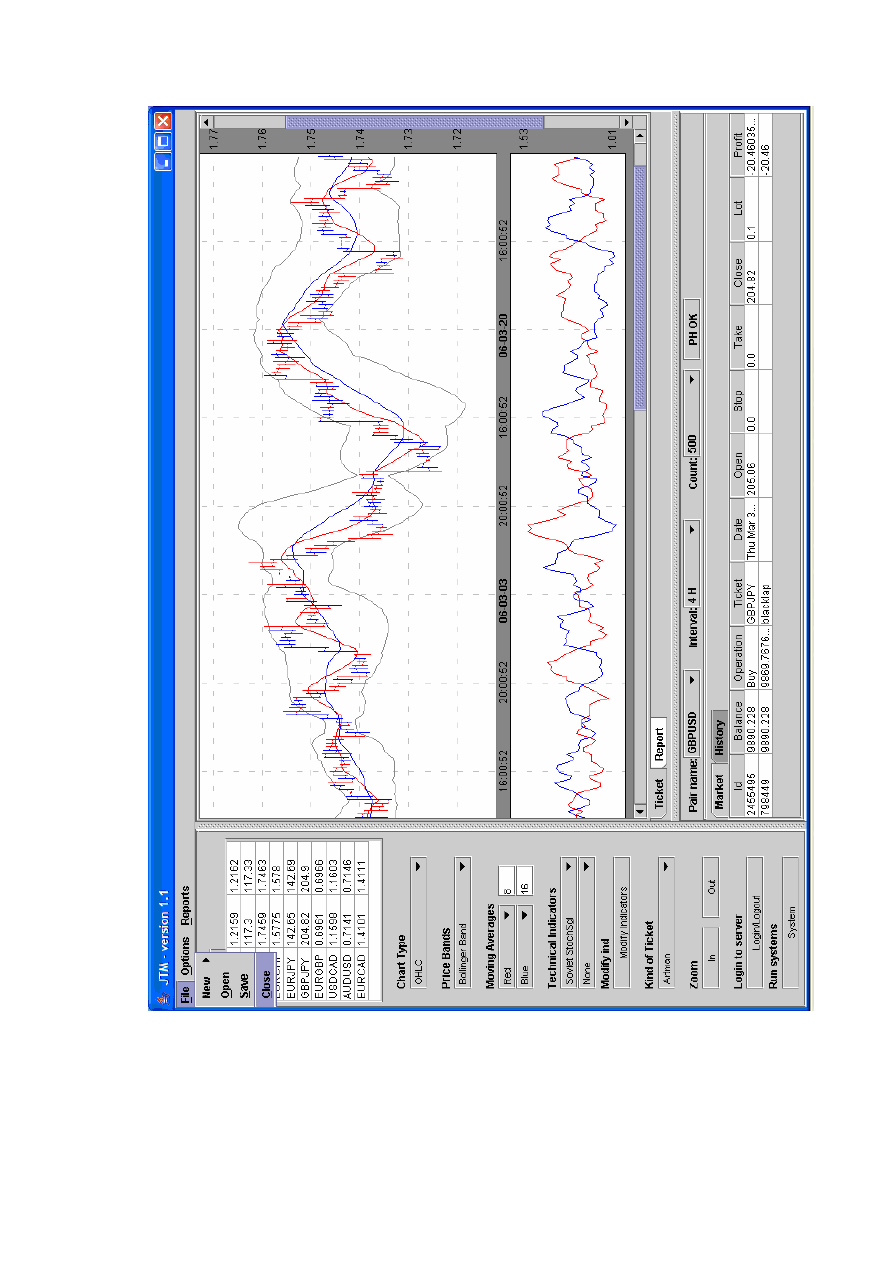

Jak widać na rysunku 4.6 wykres daje użytkownikowi bardzo wiele informacji o

ruchach cenowych każdego instrumentu w dowolnych przedziałach czasowych. Są

oznaczone godziny notowań oraz wartości zarówno samych par jak i wskaźników.

Zmiana instrumentu giełdowego powoduje automatyczne przeliczenie wskaźników.

Użycie komponentu BufferedImage znacznie przyspieszyło działanie aplikacji, przez

ograniczenie odświeżania i przerysowywania wykresów wchodzących w skład klasy

Chart.

Rys. 4.6. Wizualizacja notowania wybranego instrumentu oraz kilku

wskaźników analizy technicznej.

Dla szybszego dostępu do podstawowych właściwości wykresu został stworzony

specjalny komponent JPopupMenu, dzięki któremu użytkownik klikając na okno

wykresu prawym przyciskiem myszy może szybko dodać nowy wskaźnik, zmienić

skalę, zapisać notowanie do pliku wszystko to ma wpływ na to, że gracz ma szersze

pole działania jeżeli chodzi o analizę formacji cenowych oraz trendów. Jednym z tych

pól jest Save, taka sama opcja jest również dostępna w menu głównym programu, a

dokładnie w zakładce File. Jest tam również opcja Open. Rozszerzenie funkcjonalności

43

aplikacji o powyższe metody (zapis do pliku i odczyt z pliku), pozwalają na analizę

historii notowań dowolnych instrumentów finansowych w przypadkach kiedy nie

można nawiązać połączenia z serwerem, bądź też w czasie kiedy handel na rynku

walutowym jest wstrzymany (okres od 24:00 w piątek do 24:00 w niedzielę). W tym

czasie użytkownik może się zalogować na swoje konto, sprawdzić jego stan, lecz nie

może pobierać notowań kursów i zawierać oczywiście transakcji. Analiza formacji i

trendów na danych historycznych może posłużyć jako przygotowanie do wejścia na

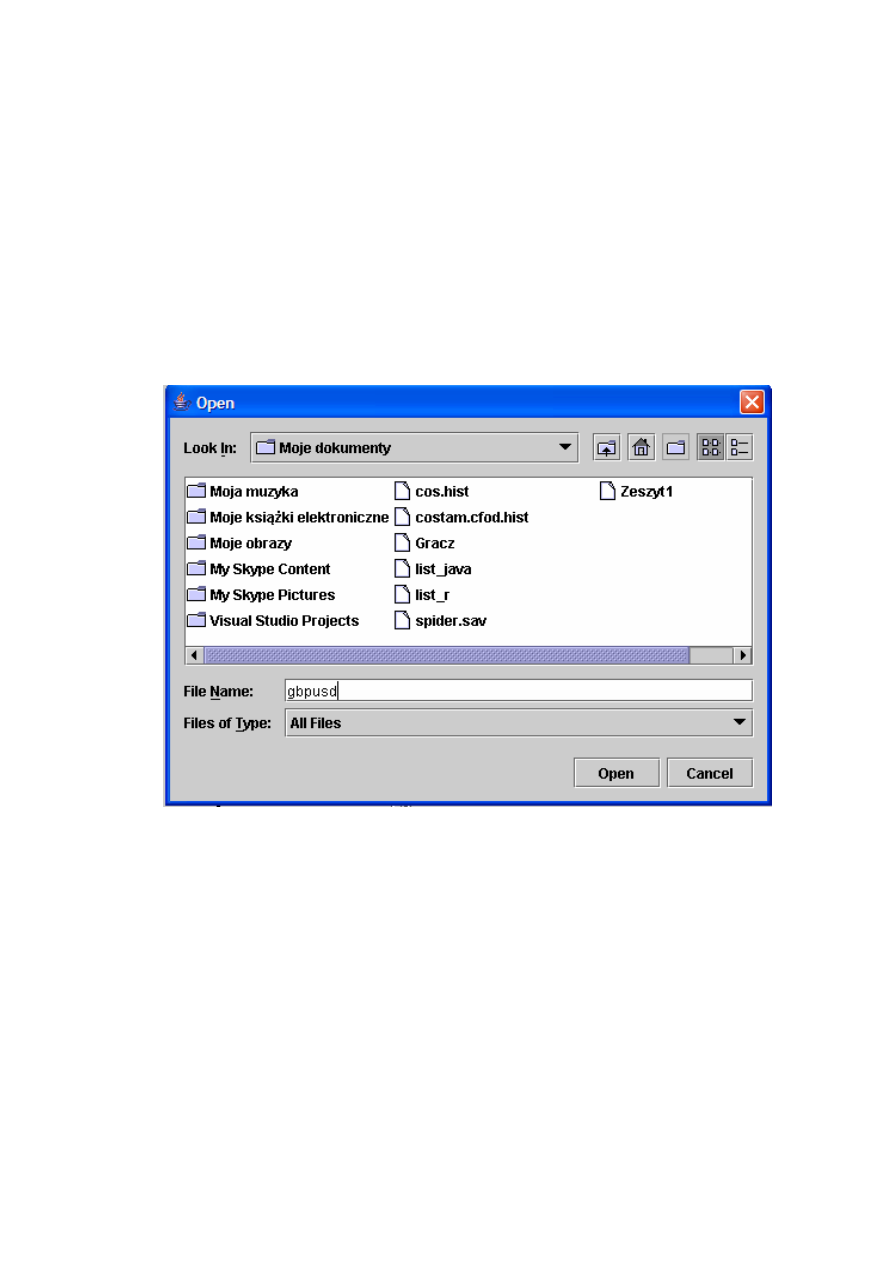

rynek wraz z rozpoczęciem się handlu. Na rysunku 4.7 mamy widok komponentu za

pośrednictwem, którego możemy zapisywać i odczytywać notowania par walutowych.

Rys. 4.7. Otwieranie historii notowania z pliku.

Użytym typem z pakietu Swinga jest JFileChooser, który jednocześnie umożliwia

zapisywanie i otwieranie dowolnych plików. W celu uniknięcia wczytania plików o

niepoprawnym formacie, jest przeprowadzane sprawdzanie rozszerzeń (filtrowanie).

Przy zapisywaniu plików rozszerzenie dodawane jest automatycznie. Jak było już

wielokrotnie wcześniej wspominane aplikacja umożliwia również wizualizację kursów

akcji. Pliki z danymi o notowaniach akcji mają rozszerzenie .mst i są pobierane ze

strony http://bossa.pl/notowania/daneatech/metastock/ . Takie rozwiązanie było

konieczne ze względu na to, że w tej chwili nie ma darmowych wersji funkcji z rodziny

44

API, które umożliwiłyby ciągły dostęp do najnowszych danych, jak i pozwoliły by na

zawieranie transakcji na giełdzie papierów wartościowych.

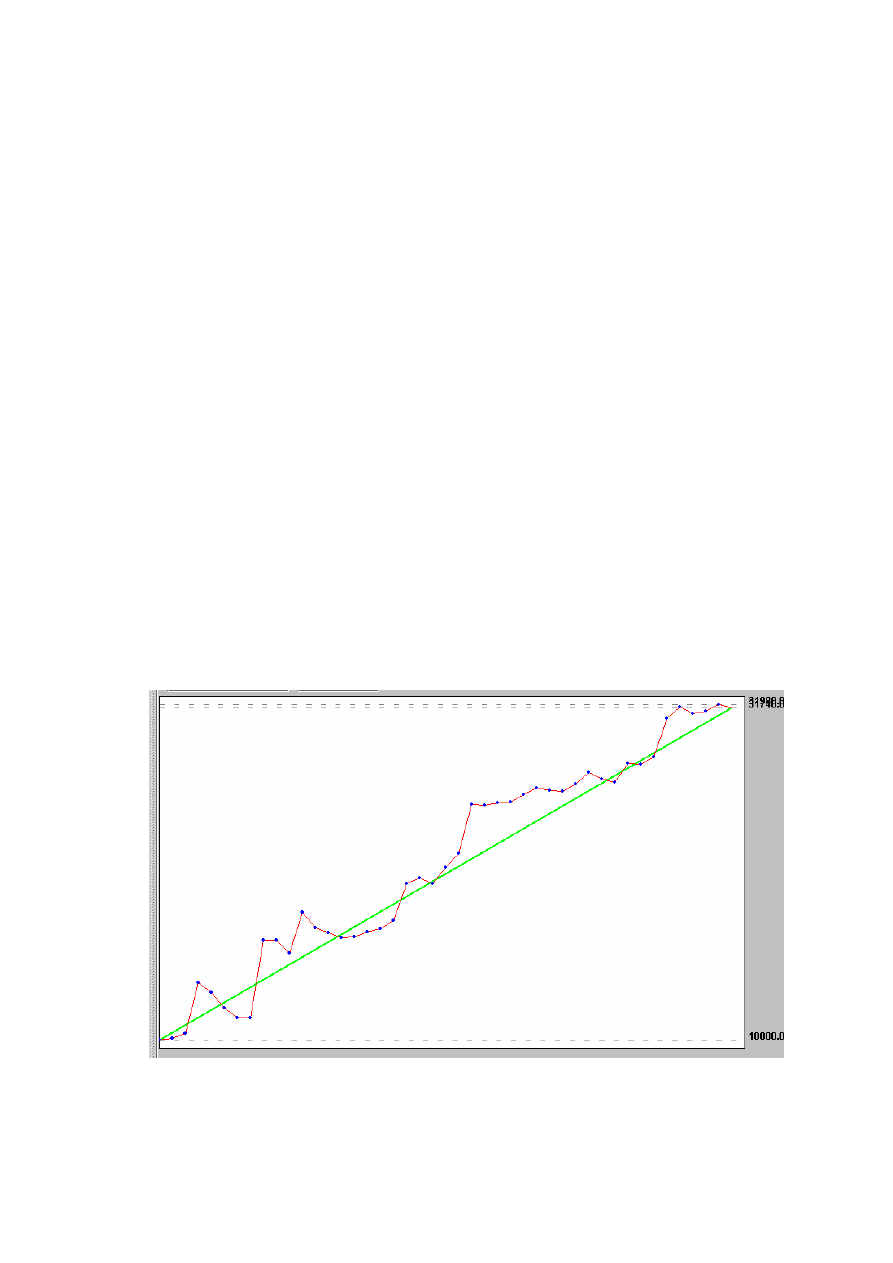

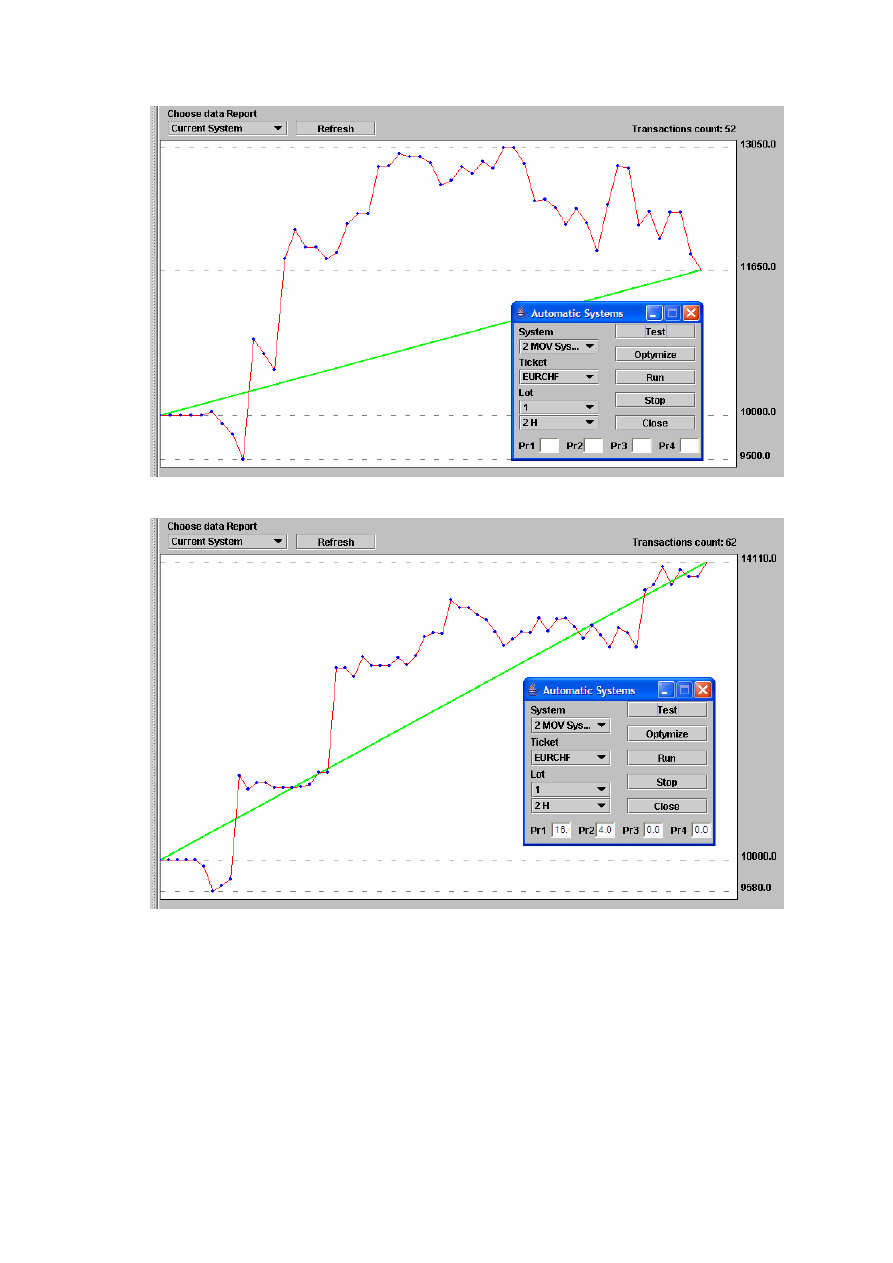

Następnie została stworzona klasa Report, której zadaniem jest wyznaczanie

krzywej odzwierciedlającej wahania wartości kapitału. Zmiany środków pieniężnych na

koncie użytkownika są zebrane w tabeli umieszczonej poniżej modułu z wykresem, ale

ich wizualizacja umożliwia ich lepszą analizę. Poza tym, klasa może również

wizualizować osiągnięcia systemów transakcyjnych, które są testowane w klasie

ASystem, a ich wyniki są przekazywane do zobrazowania.

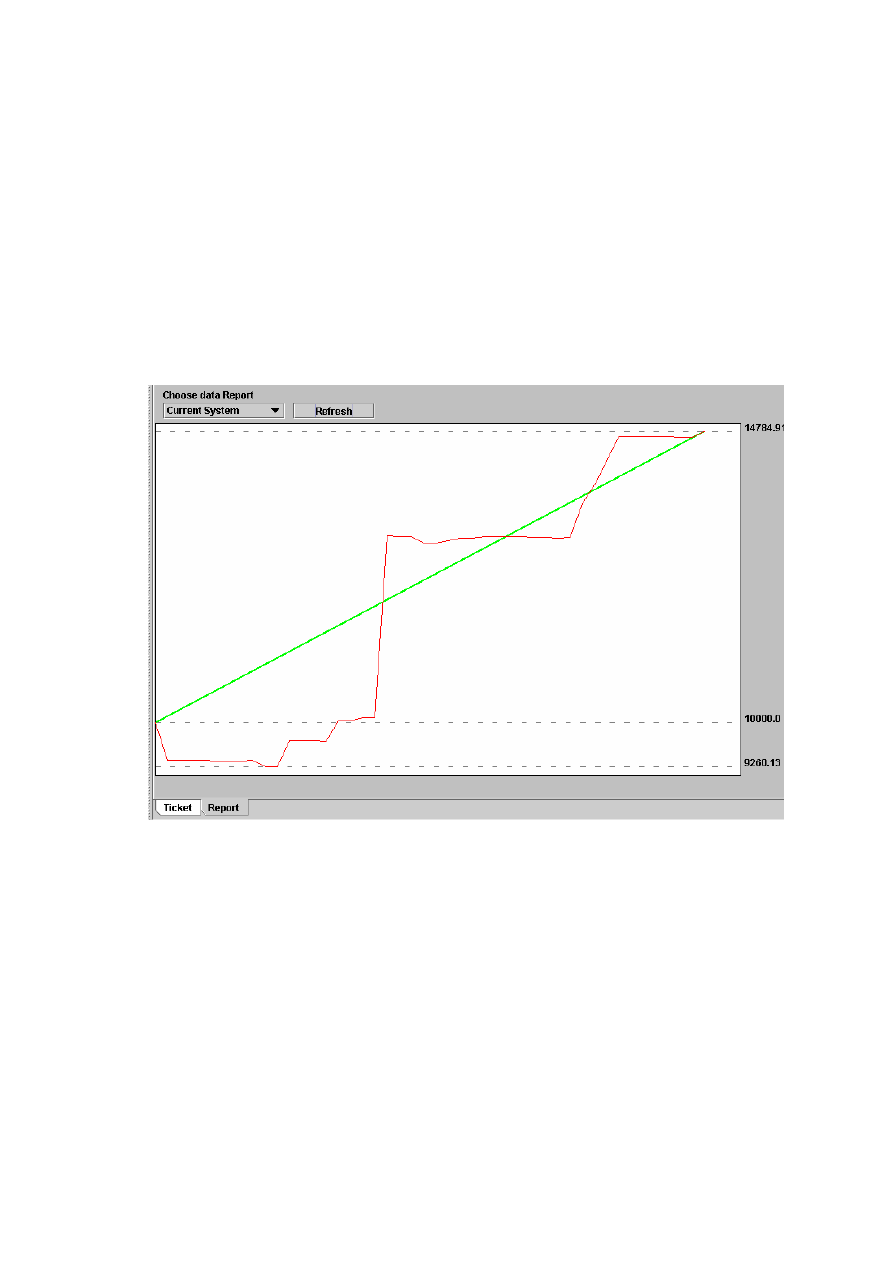

Rys. 4.8. Wykres przedstawiający zmianę wartości kapitału bieżącego systemu

transakcyjnego (historia zamkniętych pozycji).

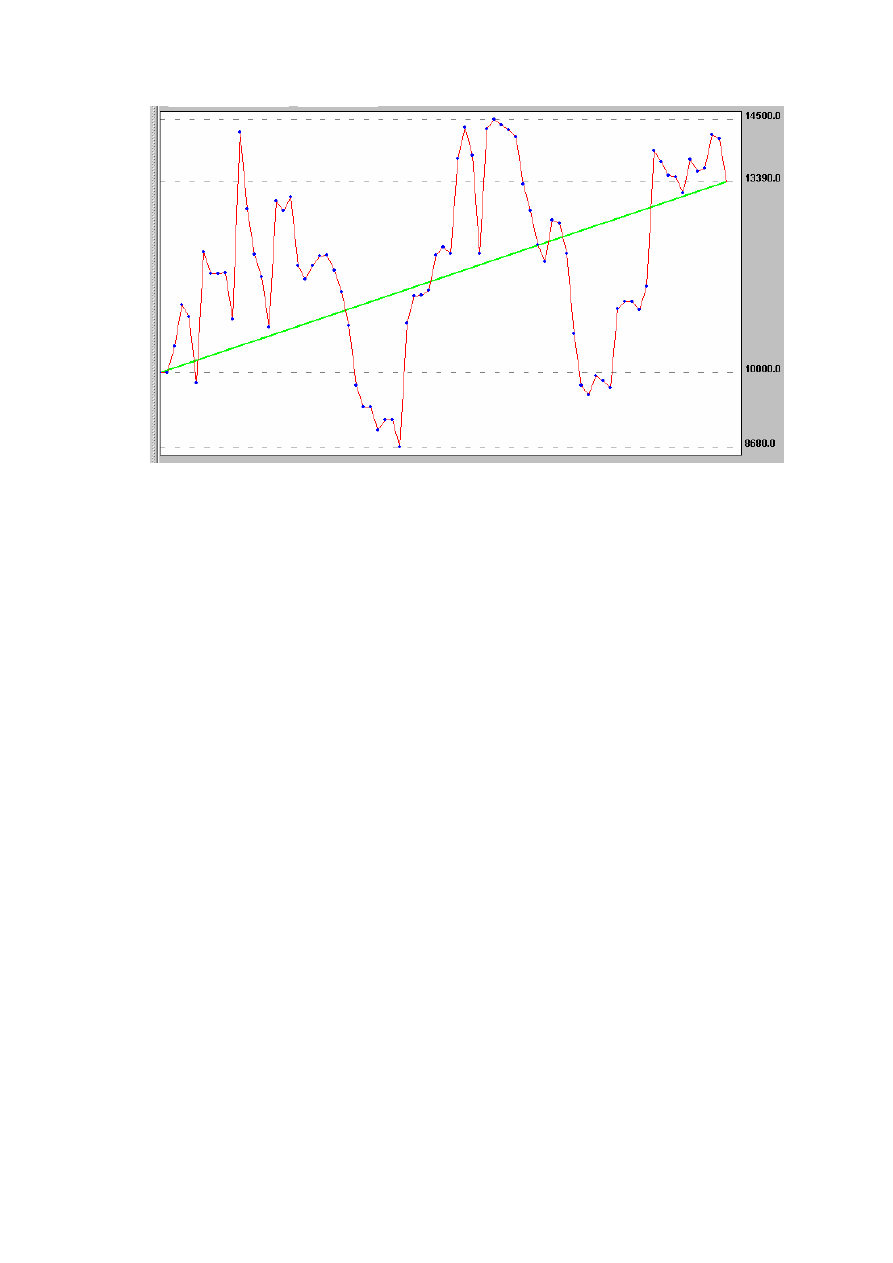

Klasa ASystem (AutomaticSystem), jest interfejsem pozwalającym na

testowanie, optymalizację, uruchamianie i zatrzymywanie automatycznych systemów

transakcyjnych.

45

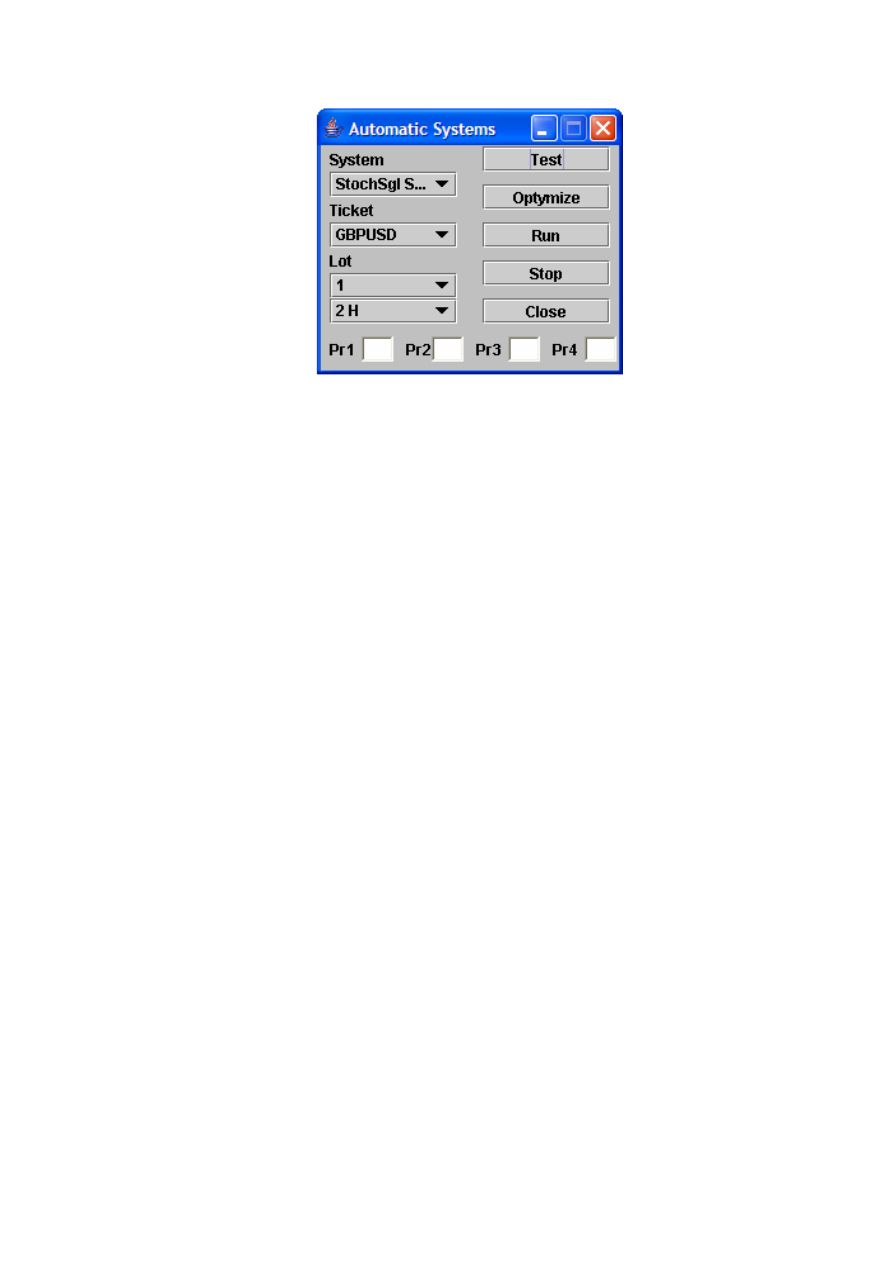

Rys. 4.9. Interfejs do automatycznych systemów transakcyjnych.

Jak widać na rysunku 4.9 użytkownik ma do wyboru dużo opcji związanych z

testowaniem i optymalizacją systemów zaimplementowanych oraz tych, które może

sam zbudować. W obecnej chwili są zaimplementowane dwa systemy do gry. Obydwa

są oparte o wskaźniki, ich metoda podejmowania decyzji transakcyjnych zostanie

opisana w kolejnym rozdziale. Podczas testowania, można wybrać instrument giełdowe

na których doświadczenie zostanie przeprowadzone, wielkości transakcji oraz rodzaju

dywersyfikacji czasowej. Cztery pola tekstowe na dole interfejsu to miejsca na

parametry dla testowanych czy uruchamianych systemów. Jeżeli są puste podczas

testowania są wykorzystywane parametry domyśle, natomiast wpisanie wartości

powoduje

automatyczne

ich

użycie

w

przeprowadzanym

doświadczeniu.

Optymalizacja, z kolei opiera się na wielokrotnym testowaniu z odpowiednim doborem

tych parametrów. Wartości parametrów są zapamiętywane w specjalnej klasie Settings i

wyświetlone ostatecznie te, przy których wyniki są najlepsze. Sam bilans oraz ilość

operacji nie jest pokazywany. W sytuacji gdy pojawią się już najlepsze zmienne dla

naszego modelu transakcyjnego, powinniśmy je przetestować, dzięki temu

automatycznie dokonana zostanie wizualizacja oraz w lewym górnym rogu obiektu

klasy Report ukaże się liczba transakcji. Podczas uruchamiania systemów, należy

wpisywać parametry do odpowiednich pól tekstowych tj. komponentów JTextField

(najlepiej tych zoptymalizowanych), w przeciwnym razie zostanie zgłoszony błąd

o niepoprawności formatu danych. Dla zaimplementowanych systemów, w momencie

zgłoszenia tego wyjątku parametry te są ustawiane na wartości domyślne (przy budowie

nowych systemów należy pamiętać o tym, aby zdefiniować własne ich wartości).

46

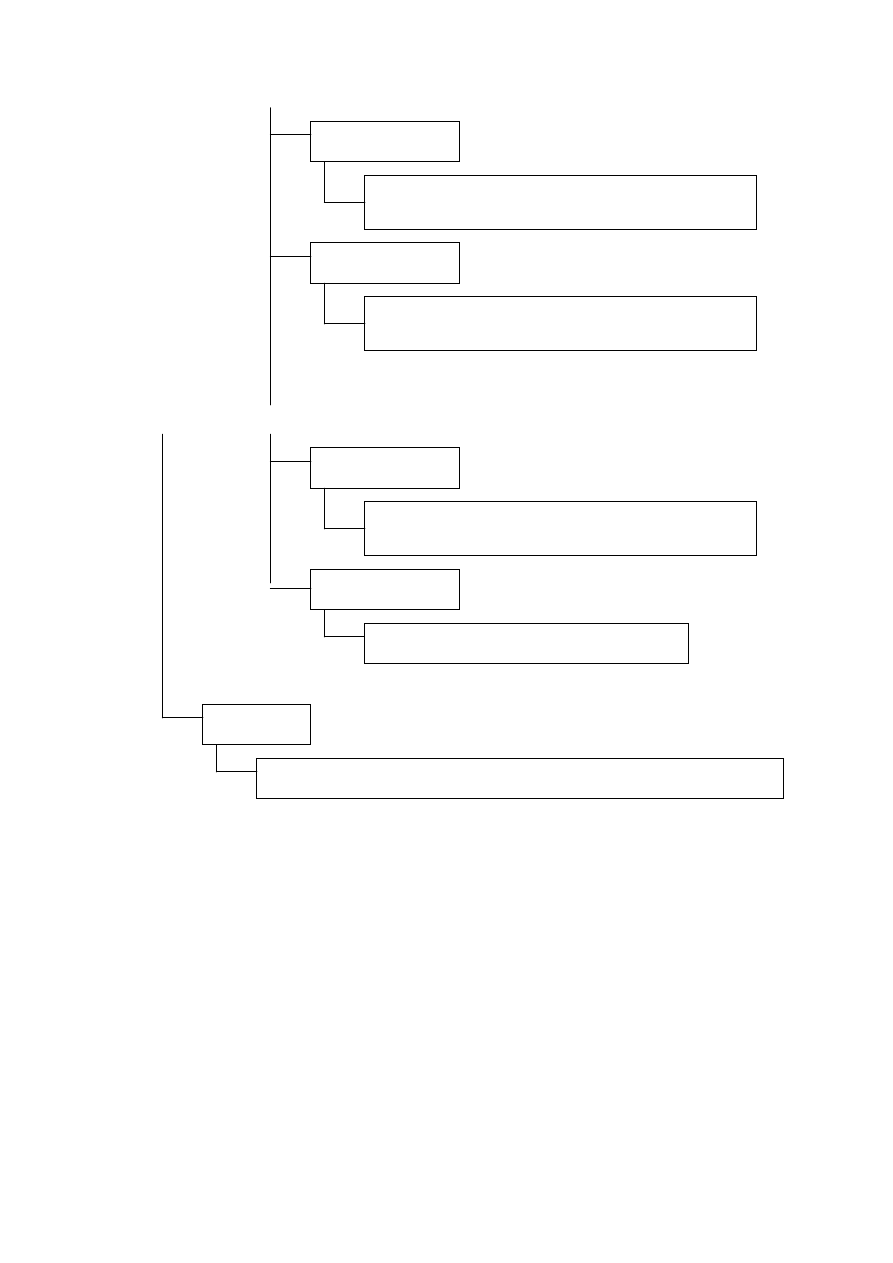

Na

rysunku

4.10

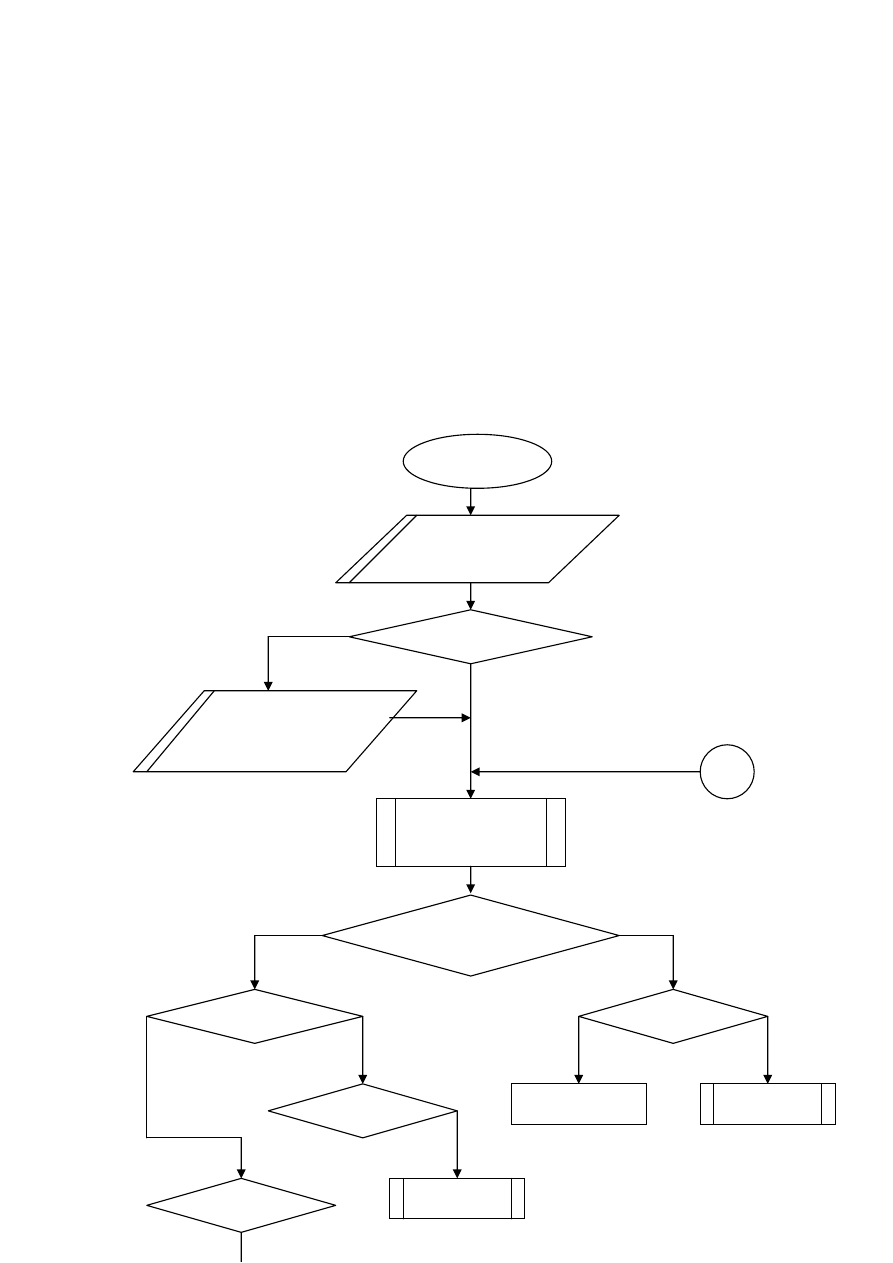

mamy

przedstawiony

schemat

algorytmu

odzwierciedlającego kroki jakie podejmuje 2 MOV System, kiedy zostaje uruchomiony

za pomocą interfejsu opartego o komponenty użyte przy budowie klasy ASystem.

Znacznik „A” naniesiony na algorytm określa miejsce, w którym klasa RunSystem

przejmuje sterowanie i przelicza odpowiednie wskaźniki. Sygnały są generowane z

funkcji OnInstrumentChange(), która rejestruje zmiany wszystkich instrumentów i jeśli

nastąpiła zmiana pary walutowej, która jest przedmiotem analizy systemu