2. Zadaniu o tym, ze gdyby przedsiębiorstwo korzystało tylko z KW (powinien być wzór % deltaRkw = (Rkw2-Rkw1)/Rkw1

3. Zadaniu o tym, ze KO wzroście do 60%. Odpowiedź to: wzrośnie z 0,94 do 1,8

4. Zadaniu 11 z CVP : Trzeba obliczyć C i Q z wzorów: P=C*Q i KZ =Q*Kzj A potem QBep (KS/C-kzj) i SB =Q-QBEP ;)

Wyszczególnienie |

t |

t+1 |

Kapitał własny |

14 000 |

14 000 |

Kapitał obcy |

11 000 |

16 000 |

Przychody operacyjne netto |

22 400 |

29 000 |

Koszty operacyjne |

18 600 |

24 200 |

koszt kapitału obcego |

14% |

17% |

EBIT |

3 800 |

4 800 |

Materiały |

2 000 |

3 300 |

Należności |

3 300 |

3 400 |

Stopa podatkowa |

20% |

20% |

współczynnik „beta” |

0,96 |

1,05 |

oczekiwana inflacja |

12% |

11% |

Realna stopa zwrotu z inwestycji pozbawionych ryzyka |

6% |

6% |

Oczekiwana stopa zwrotu z rynku jako całości |

22% |

23% |

Od czego zależy koszt kapitału?

Koszt kapitału jest minimalną korzyścią, jakiej oczekują jego właściciele w zależności od ryzyka na jaki go wystawiają. Zależy od:

możliwości produkcyjnych

preferencji czasowych dla konsumpcji

ryzyka

inflacji

Ograniczonych zasobów kapitałowych(?)

Wymień dwa podstawowe powody dla których koszt kapitału jest parametrem ważnym dla podejmowania decyzji?

Krytyczną zmienną przy podejmowaniu decyzji czy nasze zasoby przeznaczyć na bieżącą konsumpcję, zaoszczędzić na później czy też zainwestować, jest koszt kapitału. Jest on kursem wymiany przy podejmowaniu decyzji.

Odzwierciedla zwrot, jaki przeciętnie można uzyskać na rynku przy takim samym ryzyku

Koszt kapitału jest niezbędnym parametrem przy szacowaniu wartości przedsiębiorstwa

Co oznacza, że koszt kapitału jest stopą płotkową (graniczną stopą zwrotu)?

Koszt kapitału jest stopą płotkową, ponieważ przekroczenie tej stopy zwrotu powoduje nadwyżkę finansową wynikającą z dobrze zainwestowanych funduszy dawców kapitałów, co przekłada się na ich satysfakcję i skłonność do pozostawienia kapitału w firmie. W przypadku NIE przekroczenia jest stopy występuje strata spowodowana złym ulokowaniem środków.

Dlaczego kapitał własny ryzykuje więcej od kapitału obcego?

Ponosi ryzyko straty gospodarczej

Jest ostatni w strumieniu przepływów pieniężnych (przejmuje najbardziej ryzykowną część strumieni)

KW jest kapitałem droższym od KO (ze względu na większe ryzyko straty)

Podaj podstawowe cechy kapitałów.

KAPITAŁ WŁASY:

Wiąże się z nim ryzyko działalności gospodarczej

Przejmuje zysk

KAPITAŁ OBCY:

Nie ma związku z ryzykiem gospodarczym

Nie uczestniczy w podziale zysku, ale otrzymuje korzyści w postaci odsetek

Wymień i scharakteryzuj podstawowe funkcje kapitału własnego.

Finansowanie aktywów (kapitał własny jest traktowany jako źródło pokrycia strat; finansuje aktywa)

Wiarygodności (Im większy udział kapitałów własnych w finansowaniu przedsiębiorstwa, tym większa wiarygodność kredytowa, czyli warunkuje zdolność po pozyskania kapitałów obcych)

Zabezpieczająca (podnoszą one i utrzymują tzw. kredyt zaufania)

Inicjatywna (Jeżeli firma nie jest zadłużona to ma więcej możliwości działania)

Inicjująca (Kapitał własny inicjuje powstanie przedsiębiorstwa i uzyskanie kapitału obcego)

Gwarancji dla wierzycieli (w przypadku upadłości wszelkie zobowiązania będą pokryte z tych kapitałów)

Co to jest agio?

Nadwyżka ponad wartość nominalną udziałów otrzymanych przy ich wydaniu, która zostaje w całości przekazana na kapitał zapasowy spółki. Agio powstaje na skutek nabycia przez udziałowca udziałów w cenie nabycia wyższej od ceny nominalnej. Kwota nadwyżki powstała w wyniku takiej czynności nie stanowi przychodu podatkowego spółki. Od przekazanych środków na kapitał zapasowy nie należy uiszczać podatku od czynności cywilnoprawnych.

Przeznaczenie i tworzenie kapitału podstawowego, rezerwowego i zapasowego

Podaj złote reguły finansowania przedsiębiorstwa

Złota reguła bilansowa - przyjmuje jako kryterium stopień ryzyka. Według tej reguły majątek obarczony wysokim ryzykiem powinien być finansowany kapitałem własnym. W praktyce oznacza to, że majątek trwały (obarczony jest wysokim ryzykiem ze względu na jego małą płynność) powinien być w całości pokryty kapitałami własnymi.

Złota reguła bankowa - przyjmuje jako kryterium z jednej strony stopień związania majątku, z drugiej zaś terminowość kapitału. Według tej reguły długoterminowo związany majątek powinien być finansowany z kapitału długoterminowego, Czyli cały majątek trwały oraz długoterminowe elementy majątku obrotowego (w praktyce: stała część zapasów) powinny być pokryte kapitałami własnymi oraz długoterminowymi kapitałami obcymi.

Co to są należności?

Co to są przychody?

Co to są zobowiązania?

Co to są koszty?

Podaj memoriałową zasadę rachunkowości oraz omów jej skutki?

Co to jest bilans?

Scharakteryzuj aktywa trwałe i obrotowe?

Wartości niematerialne i prawne

Rzeczowe aktywa trwałe

Należności długoterminowe

Inwestycje długoterminowe

Długoterminowe rozliczenia międzyokresowe

nie zużywają się w ciągu jednego cyklu produkcyjnego

podnoszą wiarygodność przedsiębiorstwa

są obarczone wysokim ryzykiem („mało płynne”)

może istnieć przedsiębiorstwo bez aktywów trwałych

Zapasy: towary, materiały, produkty gotowe,

Należności krótkoterminowe

Inwestycje krótkoterminowe

Krótkoterminowe rozliczenia międzyokresowe

zużywają się w trakcie jednego cyklu produkcyjnego

obracamy nimi w procesie produkcji

zmieniają swoją postać w przedsiębiorstwie, przynosząc zysk

Od czego zależy wielkość zapasów i należności?

technologii

sezonowości sprzedaży

trwałości i specyfiki produktu

Unikalności (łatwo/trudno dostępne materiały)

sytuacji w branży - na ile przeciętnie daje się kredyt kupiecki

(chodliwości) produktu

Rynku (rynek dostawców/odbiorców) - kto dyktuje warunki

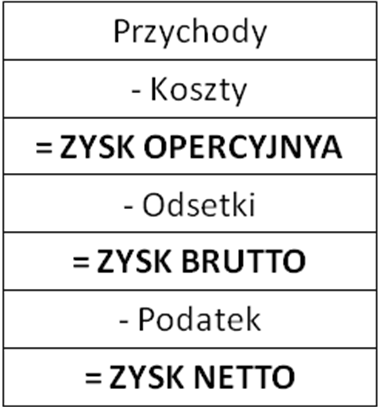

Co to jest rachunek zysków i strat i podaj najprostszą formę. To sprawozdanie przedstawiające dokonania przedsiębiorstwa za dany okres. Zestawia przychody i koszty ich osiągnięcia.

Według jakiej zasady sporządzane jest sprawozdanie z przepływów środków pieniężnych i jakie są konsekwencje stosowania tej reguły?

Wymień i scharakteryzuj główne obszary funkcjonowania przedsiębiorstwa oraz źródła wpływów i wydatków generowane w tych obszarach uwzględnione w sprawozdaniu środków pieniężnych.

Sprowadzanie przychodów do poziomu wpływów (zadania)

Sprowadzanie kosztów do poziomu wydatków (zadania)

Podaj, w jaki sposób zwiększa się wartość księgowa kapitału własnego?

Przekazanie zysku na kapitał (metoda pośrednia) [akumulacja wypracowanego zysku]

Bezpośrednie dopłaty udziałowców (metoda bezpośrednia)

Aktualizacja [wyceny] aktywów trwałych (sztuczne urealnienie)

Koszt kapitału własnego to:

odsetki od kredytów,

oprocentowanie bonów skarbowych

przeciętny rynkowy zwrot z inwestycji w kapitał własny o tym samym ryzyku,

koszt emisji akcji

dywidendy

Koszty utrzymania sklepu (stałe) wynoszą 3000,- zł miesięcznie. Ile procent marży liczonej od wartości zakupionego towaru musi stosować sklep, aby przy sprzedaży miesięcznej 20 000,- zł zysk miesięczny wyniósł 1 000,-zł.

Cykl środków pieniężnych to:

rotacja zobowiązań + rotacja zapasów - rotacja należnosci,

rotacja nalezności + rotacja zapasów - rotacja zobowiązań,

rotacja nalezności + rotacja zapasów + rotacja zobowiąń,

rotacja nalezności - rotacja zapasów - rotacja zobowiąń,

Który z kapitałów ponosi ryzyko działalności gospodarczej?

Efekt dźwigni finansowej w roku t jest

Bilans przedsiębiorstwa przedstawia:

przychody i koszty,

wpływy i wydatki,

sytuację majątkowo finansową przedsiębiorstwa,

sytuację finansowo podatkową przedsiębiorstwa.

Częścią wspólną bilansu i sprawozdania z przepływów środków pieniężnych jest

zmiana zysku netto,

zmiana stanu zobowiązań i należności,

zmiana stanu środków pieniężnych,

zmiana stanu zobowiązań

zmiana przychodów

Pozytywny efekt dźwigni finansowej oznacza, że: (negatywny - obniża RKW)

wzrost kosztów stałych podnosi rentowność kapitałów łącznych,

wzrost przychodów podnosi rentowność kapitałów własnych,

wzrost zadłużenia podnosi rentowność kapitałów łącznych,

wzrost zadłużenia podnosi rentowność kapitałów własnych.

Gdyby przedsiębiorstwo korzystało tylko z kapitału własnego (kapitał łączny pozostaje na tym samym poziomie) to rentowność brutto tego kapitału w roku t byłaby niższa czy wyższa i o ile procent?

Zadłużenie:

Bez zadłużenia:

Podaj jak zmieni się oddziaływania dźwigni w roku t , gdy zadłużenie wzrośnie do 60% (kapitał łączny bez zmian).

Który z czynników przyczynił się do wzrostu rent. operacyjnej kapitałów łącznych na przestrzeni okresu od t do t+1 ?

ile procent może spaść EBIT w roku t aby efekt dźwigni finansowej pozostał pozytywny.

Jakich korzyści oczekują przedsiębiorstwa sięgając po zadłużenie?

Z zadłużeniem (kapitałem obcym) udzielanym przez różne instytucje finansowe nie wiąże się ryzyko gospodarcze;

Kapitał obcy jest kapitałem tańszym od kapitału własnego;

Przedsiębiorcy nie muszą dzielić się zyskiem z ewentualnymi nowymi udziałowcami, którzy wnieśli kapitał własny do przedsiębiorstwa;

Dzięki możliwości dostosowania odpowiedniej wielkości udziału kapitałów obcych w finansowaniu działalności przedsiębiorstwa można regulować strukturę kapitałów w celu osiągnięcia optymalnej rentowności kapitałów własnych;

firma oczekuje, że uzyska pozytywny efekt dźwigni finansowej

przedsiębiorstwo oczekuje wzrostu rentowności kapitału własnego

Co to jest optymalna struktura zadłużenia?

Zbadaj efekt dźwigni finansowej w roku t+1. (na dwa sposoby)

Wyjaśnij co oznacza pojęcie „efektywny koszt kredytu”.

Oblicz cykl inkasa w dniach w roku t

Wyjaśnij w jaki sposób przejawia się wzrost ryzyka wynikający ze wzrostu zadłużenia.

Jakie czynniki wpływają na rentowność kapitału łącznego

rentowność operacyjna sprzedaży (zysk jaki generujemy na sprzedaży): EBIT/sprzedaż

szybkość obrotu kapitałem (ilość sprzedaży uzyskanej z jednostki zaangażowanego kapitału): sprzedaż/KŁ

Jakie czynniki wpływają na rentowność kapitału własnego.

rentowność operacyjna kapitałów łącznych EBIT/KŁ= (EBIT/sprzedaż)x(sprzedaż/KŁ)

stopień dźwigni finansowej ΔRkw= KO/KW*(Rkł-iko)Jakie decyzje wywołują wzrost wspomagania operacyjnego?

Duże KS,

Niewielkie KZ,

Przy większej sprzedaży - większy zysk,

Przy mniejszej sprzedaży- większa strata

Małe KS

Duże KZ

Przy większej sprzedaży - mniejszy zysk

Przy mniejszej sprzedaży - mniejsza strata

Jakie konsekwencje ekonomiczne wywołuje wyższe wspomaganie operacyjne.

Wyjaśnij w jaki sposób przejawia się wzrost ryzyka wynikający ze wzrostu wspomagania operacyjnego.

Z jakich elementów się składa i czym przejawia ryzyko własne przedsiębiorstwa

ryzyko czyste - niezależne od działań człowieka

ryzyko spekulatywne - zależne od działań człowieka

Dane:

Dane:

Podaj ogólną formułę wskaźników płynności i zalecane przedziały ich wartości.

wskaźnik płynności natychmiastowej (I stopnia): środki pieniężne/zobowiązania bieżące [zalecana wartość:10 - 20%]

wskaźnik płynności szybkiej (II stopnia): środki pieniężne + należności/zobowiązania bieżące [zalecana wartość: 1-1,2]

wskaźnik płynności bieżącej (III stopnia): środki pieniężne+ należności +zapasy (środki obrotowe ogółem)/zobowiązania bieżące [zalecana wartość wynosi 1,3-2]

Co to jest rotacja składników poszczególnych aktywów obrotowych i jakich dostarcza informacji ?

WrotacjiX = strumień X/ stan X [liczba cykli] określa ile razy w badanym okresie odnowiony został stan składnika X (ile wykonał cykli)

WobrotuX = 365 / liczba cykli X [dni] przez ile dni jednostkowy składnik X utrzymywał swoją postać

Co to jest cykl środków pieniężnych i jakich dostarcza informacji?

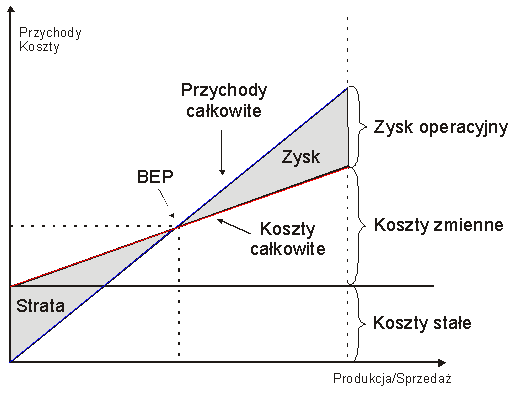

Co to jest wykres progu rentowności?Jakie informacje są potrzebne, aby skonstruować wykres progu rentowności?

Wykres ma postać y=ax + b

Linia kosztów całkowitych: kc=kjz * Q + ks , gdzie kjz -koszt jednostkowy zmienny, ks -koszty stałe, Q -ilość

Linia przychodów: P= C * Q, gdzie P-przychód, C- cena,

Co oznacza pojęcie „próg rentowności”?

Jakie założenia przyjmuje się zwykle przy sporządzaniu wykresu progu rentowności odnośnie do:

„zachowania się” kosztów?

ks są liniowo stałe

koszty zmienne są proporcjonalnie zmienne (ich zmiana jest wprost proporcjonalna do zmiany produkcji)

kjz jest stały

związku pomiędzy ilością produkcji i sprzedaży?

jednostkowej ceny sprzedaży?

W jaki sposób można odczytać wartość oczekiwanego zysku lub straty z wykresu progu rentowności dla określonego poziomu sprzedaży

Co to jest strefa bezpieczeństwa (względna odległość od progu rentowności, współczynnik bezpieczeństwa)?

Jak można skalkulować poziom zysku, znając strefę bezpieczeństwa i jednostkową marżę brutto?

W przypadku progu rentowności:

czemu równają się łączne koszty zmienne?

czemu równają się koszty stałe?

czemu równają się łączne przychody ze sprzedaży?

Jaki jest próg rentowności dla firmy, której koszty są:

wyłącznie stałe?

wyłącznie zmienne?

W jaki sposób i dlaczego zmieni się próg rentowności:

jeżeli jednostkowe koszty zmienne wzrosną?

jeżeli koszty stałe zmniejszą się?

jeżeli przychody ze sprzedaży wzrosną?

jeżeli jednostkowa cena sprzedaży wzrośnie?

jeżeli jednostkowa marża zmniejszy się?

Wymień cztery upraszczające założenia, przyjmowane zwykle w analizie progu rentowności.

Co wyprodukujemy, to sprzedamy

Koszty rosną liniowo, kjz =const.

Cena jest stała

Koszta stały jest liniowo stały

Koszty stałe spółki Biggin SA wynoszą 300 000 zł rocznie. Jednostkowa marża wynosi 10 zł. Jednostkowa cena sprzedaży wynosi 25zł. Czy mógłbyś powiedzieć, jaki jest próg rentowności?

Jeżeli mógłbyś, oszacuj, ile wynosi próg rentowności?

Jeżeli nie mógłbyś, określ, jakich dodatkowych informacji potrzebowałbyś i dlaczego?

Roczne przychody ze sprzedaży wynoszą 840 000zł. Jednostkowe koszty zmienne są na poziomie 10zł. Koszty stałe wynoszą 350 000zł w skali roku. Aktualny wolumen sprzedaży kształtuje się na poziomie 30 000 sztuk.

Opracuj wykres progu rentowności. Jaki jest poziom progu rentowności?

Jak zmieni się próg rentowności, jeżeli (traktując oddzielnie):

koszty stałe zmniejszyły się do 300 000zł rocznie?

jednostkowe koszty zmienne zmniejszyły się do 8zł

jednostkowa cena sprzedaży wzrosła o 5zł? (28+5)

Jak zmieni się próg rentowności, jeżeli wszystkie trzy zmiany opisane w (a) zdarzą się równocześnie?

Spółka Juxton SA poniosła koszty ogólne 100 000 zł w ciągu roku. Koszty bezpośrednie i zmienne koszty pośrednie wynoszą razem 2zł na jednostkę produktu, natomiast roczne zdolności wytwórcze zakładu wynoszą 50 000sztuk. Wyrób gotowy sprzedawany jest za 6zł.

Opracuj wykres progu rentowności pokazujący aktualną sytuację spółki.

Ile wynosi próg rentowności według ilości? 25 000

Jaka jest strefa bezpieczeństwa przy poziomie produkcji wynoszącym 45 000 sztuk rocznie?

Ile wyniósłby zysk przy założeniu 90% wykorzystania zdolności wytwórczych?

W spółce Niebo SA próg rentowności według ilości wynosi 45 000 sztuk rocznie. Gdyby wolumen sprzedaży był wyższy od progu rentowności o 20%, wówczas zysk wyniósłby 36 000zł. Jednostkowe koszty zmienne stanowią jedną trzecią ceny sprzedaży. Opracuj wykres progu rentowności, pokazujący sytuację finansową spółki. Jaki jest próg rentowności?

Koszty stałe sklepu wynoszą 6 000 zł miesięcznie. Ile procent marży liczonej od wartości zakupionego towaru musi stosować sklep, aby przy obrocie miesięcznym 50 000 zł zysk miesięczny wynosił 2 000 zł.

Przedsiębiorstwo produkuje trzy wyroby A, B, C; każdy z nich ma inną cenę oraz inny koszt jednostkowy zmienny. Koszty stałe są ponoszone w skali całego przedsiębiorstwa, więc nie są przypisane do żadnego z wyrobów.

Ile sztuk poszczególnych wyrobów musi produkować przedsiębiorstwo, aby osiągnąć zysk w wysokości 15 000 zł.

Jak zmieni się próg rentowności, jeżeli przedsiębiorstwo zwiększy o 5 punktów procentowych udział w sprzedaży wyrobu C kosztem wyrobu A.

Przedsiębiorstwo produkuje i sprzedaje na rynku nr I i osiąga zysk. Posiada jednak jeszcze wolne moce produkcyjne, tzn. może zwiększyć produkcję bez nowych inwestycji, a więc i bez zwiększania kosztów stałych. W związku z tym zamierza wejść na rynek II. jednak warunki panujące na tym rynku zmuszają przedsiębiorstwo do obniżenia ceny na nim. Do jakiego poziomu może przedsiębiorstwo obniżyć cenę na rynku nr II, aby realizowana tam sprzedaż zwiększała zysk przedsiębiorstwa?. Koszty dystrybucji na rynku nr II ponosi dystrybutor.

Przedsiębiorstwo FLIS SA przewiduje utrzymywanie kosztów stały na poziomie 400 000 zł oraz jednostkowych kosztów zmiennych na poziomie 11 zł na sztukę. Przedsiębiorstwo planuje zrealizować sprzedaż 80 000 sztuk wyrobów po 16 złotych za sztukę. Zdolność produkcyjna przedsiębiorstwa wynosi 95 000 sztuk.

Określ wielkość progu rentowności: w złotych, w sztukach oraz jako cześć zdolności produkcyjnych.

Narysuj wykres koszt-sprzedaż-zysk zaznaczając próg rentowności w jednostkach pieniężnych.

Narysuj wykres zysk-sprzedaż i zaznacz próg rentowności jako część zdolności produkcyjnych.

Ile wynosi oczekiwany współczynnik bezpieczeństwa? Procentowo oraz wartościowo.

Ile wynosi stopa marży?

Jednostkowe koszty zmienne w spółce Dahrea SA wynoszą 6zł. Ilość sprzedaży wynosi obecnie 40 000 sztuk. koszty stałe są na poziomie 100 000zł.

Czy mógłbyś zarekomendować poprawę jakości produktu, która spowodowałaby wzrost jednostkowych kosztów zmiennych do poziomu 8zł, a zarazem umożliwiłaby spółce sprzedanie o 15% więcej produktów po obecnej cenie wynoszącej 15zł.

KZj1 = 6 Q1=40 000

KZj2 = 8 Q2=40 000 + 15% = 46 000

Opracuj wykres progu rentowności, pokazujący zarówno obecna sytuację spółki, jak też sytuację po zmianie opisanej powyżej (a). Określ zwłaszcza stary i nowy próg rentowności według ilości.

Koszty stałe wynoszą 300 000 zł w skali roku. Jednostkowa cena sprzedaży jest równa 18 zł. Koszty zmienne w ciągu roku stanowią 240 000 zł. roczna sprzedaż wynosi aktualnie 40 000 sztuk.

Ile wynosi próg rentowności według ilości przy powyższych założeniach?

Jak zmieni się próg rentowności według ilości jeżeli (odrębnie):

koszty stałe wzrosną do 400 000 zł rocznie, QBEP = 400 000/ 18 - 6 = 33 333

koszty zmienne wzrosną o 2 zł na sztuce, QBEP = 300 000/ 18 - 8 = 30 000

jednostkowa cena sprzedaży zmniejszy się do 16 zł? QBEP = 300 000/ 16 - 6 = 30 000

Jaki byłby próg rentowności według ilości, jeżeli inflacja spowodowałaby wzrost kosztów o jedną trzecią, natomiast ceny sprzedaży mogłyby wzrosnąć jedynie do 20 zł za sztukę?

Koszty stałe spółki Portland wynoszą 400 000 zł rocznie. Przychody ze sprzedaży są na poziomie 1,2 miliona zł rocznie. Koszty zmienne, w kwocie 8 zł za sztukę, wynoszą łącznie 480 000 zł w skali roku. Jak zmieniłaby się strefa bezpieczeństwa, gdyby zainstalowano pracooszczędne wyposażenie, redukujące koszty zmienne o 2 zł na sztuce, ale zwiększające równocześnie koszty stałe o 100 000 zł rocznie?

6/8 = 0,75

0,75 * 480 000 = 360 000

360 000 +100 000 = 460 000

480 000 - 460 000 = 20 000

RODZAJ |

PRZEZNACZENIE/DEFINICJA |

TWORZENIE |

Kapitał podstawowy |

Stanowi bazę firmową dla działania przedsiębiorstwa i jest formalną gwarancją zaspokojenia roszczeń wierzycieli spółki |

Z pierwotnie wniesionych wkładów przez wspólników przy zakładania przedsiębiorstwa oraz późniejszych wkładów podwyższających ten kapitał |

Kapitał rezerwowy |

Może być przeznaczony na wypłaty dywidend jak również źródłem finansowania inwestycji, prac badawczo-rozwojowych, czuli szczególnych świadczeń na rzecz pracowników |

Tworzony jest dobrowolnie z odpisów z zysków |

Kapitał zapasowy |

Jest rezerwą finansową stabilizującą działalność przedsiębiorstwa i służy głównie do pokrycia ewentualnych strat |

Głównym źródłem tego kapitału jest tzw. agio - nadwyżka uzyskana z sprzedaży udziałów powyżej ich wartości nominalnej; tworzony jest także z odpisów z zysku oraz dokonywanych przez akcjonariuszy w zamian za specjalne uprawnienia |

Należności to uprawnienie jednostki do otrzymania świadczenia pieniężnego od drugiej osoby fizycznej lub prawnej, czyli od dłużnika (dostawa wyrobów, świadczone usługi itp.), powstają z tytułu płatności z odroczonym terminem (kredyt kupiecki) jest to forma zachęty, dodatkowa wartość towaru.

Uzyskany lub należny wpływ wartości, korzyści materialnych w ramach prowadzonej działalności. Najczęściej przychodem jest łączna wartość sprzedaży dóbr, towarów i usług netto (bez podatku VAT) w okresie rozliczeniowym.

Pieniężne lub rzeczowe świadczenie dłużnika na rzecz wierzyciela, które na dzień powstania musi mieć ściśle określoną wartość oraz termin zrealizowania (zapłaty). Zobowiązanie jest źródłem finansowania, kapitałem obcym składników majątkowych, będących w dyspozycji danej jednostki; w określonym terminie jednostka jest zobowiązana zwrócić obce składniki majątku lub ich równowartość właścicielowi tego majątku.

Poniesione nakłady wyrażone w jednostkach pieniężnych poniesione w celu uzyskania przychodu Nakłady te muszą być gospodarczo uzasadnione w przeciwnym razie odzwierciedlają nie koszty tylko straty. Koszty muszą odnosić się do tego samego okresu, do którego odnosimy przychody.

Zasada ta mówi, że wszelkie operacje gospodarcze należy przypisać do okresów, których dotyczą, bez względu na to, czy są skuteczne finansowo, czy też nie, tzn. czy towarzyszą im w tym momencie wpływy lub wydatki finansowe, czy nie.

Zgodnie z tą zasadą zaksięgowany przychód oznacza tylko wystawioną fakturę, a niekoniecznie wpływy gotówkowe, które mogą być przesunięte w czasie. Konsekwencją mem.zas.rach. jest ujęcie w księgach rachunkowych wszystkich zdarzeń gospodarczych, które wystąpiły w danym roku budżetowym. Ujęcie takie stwarza możliwość kompleksowego zaprezentowania tych zdarzeń (w tym należności i zobowiązań).

To sprawozdanie o sytuacji majątkowej i finansowej przedsiębiorstwa, zestawia majątek przedsiębiorstwa (aktywa) i źródła jego finansowania (pasywa). Sporządzany jest na określony dzień. Spełniona musi być zasada równowagi bilansowej tj. A=P

Aktywa Trwałe |

Aktywa Obrotowe |

|

produkcję w toku,

|

Poziom zapasów zależy od:

Poziom należności zależy od:

Oceniając przedsiębiorstwo na podstawie tego sprawozdania powinniśmy starać się określić, w których obszarach działalności przedsiębiorstwo pracuje najefektywniej, które obszary przyczyniają się do wypracowania zysku, a które do poniesienia straty. Musimy porównać dynamikę przychodów i dynamikę kosztów. Dla przedsiębiorstwa najlepsza sytuacja to taka, kiedy P>K. W RZiS obowiązuje zasada memoriałowa, sporządzany jest na dany okres.

Sprawozdanie z przepływów środków pieniężnych jest sporządzane wg. zasady kasowej. Polega ona na zliczanie do przychodów/kosztów tylko tych przychodów/kosztów, które nastąpiły w wyniku rzeczywistego wpływu/wypływu środków pieniężnych. Odzwierciedla faktyczny ruch pieniądza w przedsiębiorstwie.

|

Obszar operacyjny |

Obszar inwestycyjny |

Obszar finansowy |

Obszary funkcjonowania |

przypływy kształtują się różnie ze względu na specyfikę danego przedsiębiorstwa. W zależności od tego co jest działalnością podstawową dla danego podmiotu będą to wpływy i wydatki z działalności produkcyjnej, handlowej lub usługowej. W sprawozdaniu przepływów pieniężnych skorygowany jest ten wynik o amortyzację, która jest wydatkiem niepieniężnym i inne pozycje nie będące faktycznymi wydatkami pieniężnymi. |

przepływy z tej sfery dotyczą wpływów i wydatków związanych z nabywaniem lub zbywaniem składników aktywów trwałych i krótkoterminowych aktywów finansowych oraz wszystkich związanych z nimi pieniężnych kosztów i korzyści. |

przepływy te pokazują zmiany w rozmiarach i relacjach kapitału własnego i obcego oraz wszystkie związane z nimi pieniężne koszty i korzyści. Dotyczą pozyskiwania źródeł finansowania. |

Wpływy |

sprzedaż dóbr i usług, otrzymane odsetki, dywidendy |

sprzedaż rzeczowych składników majątku trwałego, spłata udzielonych pożyczek, sprzedaż obcych papierów wartościowych |

emisja kapitałów własnych oraz otrzymane kapitały własne |

Wydatki |

wypłata wynagrodzeń, inne wydatki z tyt. kosztów, zakup dóbr i usług, wypłata odsetek, zapłata podatków |

zakup rzeczowych składników majątku trwałego, zakup obcych papierów wartościowych, udzielanie pożyczek |

spłata kredytu, dywidendy, wykup lub umorzenie kapitału własnego |

Z = P - (Kz +Ks)

Kz= P - Ks - Z

Kz = 20 000 - 3 000 - 1000 = 16 000 zł

D/Kz = (P-Kz)/Kz = (20 000 - 16 000)/ 16 000 = 0,25 = 25%

Ks= 3 000 zł

P= 20 000 zł

Z = 1 000 zł

a) 25% b) 20% c) 18% d) 15% e) 30% f) inne ….

a) obcy b) łączny c) własny d) długoterminowy obcy e) obrotowy

Wyszczególnienie |

t |

Kapitał własny |

|

Kapitał obcy |

11 000 |

Przychody operacyjne |

22 400 |

Koszty operacyjne |

18 600 |

koszt kapitału obcego |

14% |

EBIT |

3 800 |

Stopa podatkowa |

20% |

Zysk brutto |

2260 |

Zysk netto |

1808 |

a) pozytywny, b) negatywny, c) neutralny, d) nie występuje

LUB

KO=11 000 KW=14 000 ZB=EBIT-Od=3 800 - 14%11 000=2 260

RKW(0)=ZB/KW=2260/14 000=16,1%

RKW(1)=RKŁ = EBIT/KŁ=3 800/ 25 000=15,2%

ΔRkw= Rkw1 - Rkw0 = 15,2 % - 16,1 % - = - 0,9 %

Gdyby przedsiębiorstwo korzystało tylko z kap. własnego to rentowność brutto tego kapitału w roku t byłaby niższa o 0,9%.

RKŁ= EBIT/KŁ=3 800/25 000=15,2%

1) RKW1 = KO/KW * (RKŁ - IKO) = 11 000/14 000 * (15,2-14) = 0,94%

2) KO = 60% * 25 000 = 15 000 KW = 10 000 ; RKŁ pozostaje ten sam !!!

RKW2 = KO/KW * (RKŁ - IKO) = 15 000/10 000 * (15,2-14) = 1,8%

Oddziaływanie dźwigni zmieni się o 1,8 - 0,94 = 0,86; czyli wzrośnie o 0,86%

RKŁ=(EBIT/sprzedaż)*(sprzedaż/KŁ)

rentowność sprzedaży * szybkość obrotu kapitału

RKŁ(t)=3 800/25 000=15,2% rentowność sprzedaży =3 800/22 400=16,9, szybkość obrotu kapitału=22 400/25 000=89,6

RKŁ(t+1)=4 800/30 000=16% rentowność sprzedaży =4 800/29 000=16,5, szybkość obrotu kapitału =29 000/30 000=96,6

Do wzrostu rent. operacyjnej kapitałów łącznych w okresie od t do t+1 przyczynił się czynnik : szybkość obrotu kapitałem

EBITx=KŁ*IKO

EBITx=25 000 * 14%=3 500

%ΔEBIT=(3500-3800)/3800=-7,89%

Optymalna struktura kapitałów to kompromis pomiędzy korzyściami wynikającymi z zaangażowania KO, a ryzykiem o jakie powiększy wnoszą one do przedsiębiorstwa (związek ze wzrostem wartości firmy)

EBIT>EBITx LUB RKŁ > IKO - pozytywny

1. EBITx=KŁ*IKO (koszt k.obcego)

EBITx=30 000 *17%=5 100

EBIT= Przych.oper - koszty.oper = 4 800

EBIT<EBITx co oznacza negatywny efekt dźwigni

2. RKŁ = EBIT/KŁ

RKŁ=4 800/30 000=16 % IKO = 17%

RKŁ < IKO negatywny

Wyrażony w procentach stosunek odsetek i prowizji do wartości kredytu , to faktycznie zapłacone odsetki w odniesieniu do całości zadłużenia. W ciągu spłaty kredytu zmienia się podstawa opodatkowania, więc zmniejszają się koszty.

Cykl inkasa = strumień / stan należności = przychody operacyjne brutto/ należności = 22 400 / 3 300 = 6,78 cyklu

Czyli 365dni / 6,78cyklu = 53,83 ≅ 53 dni

W warunkach słabej koniunktury wzmacniają się niekorzystne skutki zaciągania kapitałów obcych, pojawiają się dodatkowe koszty (pogarszające sytuacje firmy), które mogą być niepokryte. Ryzyko mniejszej rentowność z kapitału niż wynosi jego koszt.

Wspomaganie operacyjne to udział kosztów stałych w koszcie całkowitym mierzonym w progu rentowności

Decyzje w zakresie kooperacji (produkujemy wszystko sami czy podzlecamy). Wspomaganie operacyjne rośnie gdy zwiększamy głębokość, wytwarzamy większą wartość dodaną-produkujemy wszystko sami. (cena: rośnie, kjz: rosną)

DUŻE WSPOMAGANIE (decyzje: wykonywanie wszystkich operacji samodzielnie), konsekwencje:

MAŁE WSPOMAGANIE (decyzje: podzlecenie operacji), konsekwencje:

Wzrost wspomagania operacyjnego zwiększa wrażliwość zmiany EBIT na zmianę wielkości sprzedaży. Rośnie też prawdopodobieństwo straty. Przy dobrej koniunkturze wyższe wspomaganie jest bardziej opłacalne - generuje wyższe zyski niż przedsiębiorstwa z niższym wspomaganiem operacyjnym ale przy złej koniunkturze wystąpi większa strata niż przedsiębiorstwa z niższym wspomaganiem operacyjnym. Im większa dźwignia operacyjna tym większe ryzyko, trudno się wtedy pozbyć kosztów stałych czyli majątku trwałego, który trudno upłynnić.

Wyższe wspomaganie zapewnia większą zdolność do generowania zysku w warunkach dobrej koniunktury, gdy jednak koniunktura się załamie i sprzedaż spadnie, grozi to poniesieniem większej straty. Z kolei niskie wspomaganie nie zapewnia wysokich zyskowi warunkach dobrej koniunktury, ale również nie grozi dużymi stratami w razie złej koniunktury.

Na ryzyko własne przedsiębiorstwa składa się:

Ryzyko własne przedsiębiorstwa uzależnione jest od ryzyka rynkowego, które przejawia się niestabilnością sprzedaży. Ryzyko to wzmacniane jest ryzykiem dźwigni operacyjnej i przejawia się niestabilnością EBIT, a to z kolei wzmacniane jest ryzykiem dźwigni finansowej i przejawia się niestabilnością kapitałów własnych.

Sprzedaż = 1340,- ; EBIT = 234,- ; Zysk brutto = 57,- ;

Rentowność kap. własnych = 24% .

Gdy DOL = 3, to przy wzroście sprzedaży o 10%:

a) EBIT = 304,2

b) Zysk brutto = 74,1

c) Rentowność kap. własnych = 31,2%

d) Obrót = 1742

e) inne ……. .

Sprzedaż = 1540,- ; EBIT = 240; Zysk brutto = 45; Rentowność kapitałów własnych = 28,6%;

Kapitał łączny = 1500; Rent. kap. łącznych = 16%

Gdy DFL = 2,5 to przy wzroście EBIT o 5%:

a) EBIT =270

b) Zysk brutto=51,75

c) Rent. kap. własnych =32,17%

d) Kapitał łączny =1687,5

e) Rent. kap. łącznych = 31%

Rotacja, czyli obrót składników majątkowych, jest to szybkość, z jaką zmieniają one swoją postać, określana w ilościach cykli obrotowych jakie wykonują w badanym okresie, lub w długości trwania cyklu, wyrażonego np. w dniach, tygodniach itd.

Cykl konwersji gotówki. Cykl środków pieniężnych to okres, jaki upływa od momentu wydania pieniędzy na sfinansowanie majątku obrotowego do ich powrotu (wpływy z tyt. sprzedaży). Informuje po ilu dniach (tygodniach bądź miesiącach) pieniądze powracają do przedsiębiorstwa, a więc przez ile dni potrzebny jest kapitał do sfinansowania majątku obrotowego.

Jest to zależność kosztów i przychodów od wielkości produkcji, gdzie moment przecięcia linii kosztów z linią przychodów= próg rentowności.

Próg rentowności -BEP (ang. break even point)- jest to ilość/wartość produkcji, przy której przychody są równe kosztom. Powyżej tego pkt fima osiąga zyski, poniżej przynosi straty.

To co wyprodukowane zostanie całkowicie sprzedane( produkcja=sprzedaż)

Jest stała

Jest to różnica przychodu i kosztu

Strefa bezpieczeństwa- Jest to nadwyżka sprzedaży nad BEP w wykresie progu rentowności (Inaczej: Strefa bezpieczeństwa stanowi różnicę między planowanym poziomem przychodu ze sprzedaży w okresie a przychodem zapewniającym przedsiębiorstwu osiągnięcie progu rentowności. Strefa bezpieczeństwa określa ilość wyrobów o którą można jeszcze zmniejszyć sprzedaż bez ryzyka wejścia w strefę strat). Im większa strefa bezpieczeństwa w stosunku do sprzedaży, tym mniejsze ryzyko działania przedsiębiorstwa i popadnięcia w nierentowność

Współczynnik bezpieczeństwa- strefa bezpieczeństwa wyrażona w jednostkach względnych, inaczej marża bezpieczeństwa

SBQ*d= z, strefa bezp. w jednostkach naturalnych *marża= zysk

SBp*D/P=z, strefa bezp. w jednostkach pieniężnych * stopa marży= zysk

Koszty zmienne= przychód - koszty stałe (na wykresie progu rentowności przychód= koszty całkowite, więc inaczej można powiedzieć że koszty zmienne= koszty całkowite-koszty stałe)

Koszty stałe= koszty całkowite- koszty zmienne ( inaczej przychód-koszty zmienne). Inaczej: koszty stałe =całkowita marża brutto LUB produkcja w progu rentowności* marża jednostkowa

Przychody ze sprzedaży= koszty całkowite = ilość sprzedaży *cena = wielkość produkcji *jednostkowy koszt zmienny

Próg znajduje się tam, gdzie przychody równe są kosztom stałym

Próg znajduje się zawsze przy 0, marża=0, cena równa jest jednostkowemu kosztowi zmiennemu (c=kjz)

Próg idzie w prawo na wykresie, potrzebna jest większa produkcja, żeby całkowita marża pokryła koszty stałe. Inaczej mówiąc: próg ustali się przy wyższej sprzedaży, ponieważ spadnie jednostkowa marża

Próg idzie w lewo (tzn. ustali się przy niższej sprzedaży). Żeby pokryć koszty stałe, potrzeba niższej marzy całkowitej.

Próg się nie zmieni

Próg ustali się przy niższej sprzedaży. Nie musimy już tak dużo sprzedać, żeby pokryć koszty (zwiększy się marża na pojedynczym wyrobie).

Próg ustali się przy wyższej sprzedaży (trzeba więcej sprzedać, żeby pokryć koszty)

KS = 300 000 marża = 10 cena = 25 QBEP = KS/marża = 30 000

QBEP = 300 000 /18 = 16 666 QBEPW = 16 666 * 28 = 466 666

QBEP = 350 000 /28 - 8 = 17 500 QBEPW = 17 500 * 28 = 490 000

QBEP = 350 000 /33 - 10 = 15 217 QBEPW = 15 217 * 33 = 502 174

QBEP = 300 000 /33 - 8 = 12 000 QBEPW = 12 000 * 33 = 396 000

Margines bezpieczeństwa = ((Q - QBEP)/Q) * 100% = ((45 000 - 25 000) / 45 000)*100% = 44,44% (można zmniejszyć produkcje o 44,44%, czyli 19 998 szt.)

Q = 90% * 50 000 = 45 000

Q = (Z+KS)/(C-Kzj) Z = Q*(C-Kzj)-KS = 45 000*4 - 100 000 = 180 000 - 100 000 = 80 000

KS = 6 000 P = 50 000 Z = 2 000 Z = P - (KZ+KS) KZ = P - KS - Z

KZ = 50 000 - 6 000 - 2 000 = 42 000 (P-KZ)/KZ = 0,19 = 19%

Wyszczególnienie |

A |

B |

C |

Cena (zł/szt.) |

130 |

125 |

95 |

Jednostkowy koszt zmienny (zł/szt.) |

95 |

80 |

70 |

Udział w sprzedaży (%) |

30% (25%) |

50% |

20% (25%) |

Koszty stałe (zł) |

35 000 |

||

Zysk = C*Q - KS - KZj*Q

Średnioważona cena i koszt jednostkowy zmienny:

C = 130* 30% +125*50% + 95*20% = 120,5

KZj = 95*30% + 80*50% + 70*20% = 82,5

1500 = 120,5Q - 35000 - 82,5Q Q = 1316

A 1316 *30% = 395

B 1316 * 50% = 658

C 1316 *20% = 263

QBEP = 35 000 / 120,5 - 82,5 = 921

C = 130*0,25 + 125*0,5 + 95+0,25 = 118,75 KZj = 95*0,25 + 80*0,5 + 70*0,25 = 81,25

QBEP = 35 000 / 118,75 - 81,25 = 933

KS = 100 000 C = 15

Z1 = Q1*(C-KZj1)-KS = 260 000

Z1 = Q2*(C-KZj2)-KS = 222 000

Nie zarekomendowałabym poprawy jakości produktu, ze względu na mniejszy zysk przedsiębiorstwa.

KZj = (1)6 (2)8 Q = (1)40 000 40 000 +15% = (2)46 000 KS = 100 000 C = 15

QBEP 1 = 100 000 / 15 - 6 = 11 111 QBEPw1 = 11 111 * 15 = 166 665

QBEP 2 = 100 000 / 15 - 8 = 14 286 QBEPw1 = 14 286 * 15 = 214 290

KS = 300 000 C = 18 KZ = 240 000 Q = 40 000

KZj = 240 000/40 000 = 6 QBEP = 300 000/ 18 - 6 = 25 000

KS = 300 000 + 1/3* 300 000 = 400 000 KZ = 300 000 KZj = 7,5

QBEP = 400 000/ 20 - 7,5 = 32 000

Zwiększy się o 20 000 sztuk.

EBIT > EBITx

EBIT=3 800

EBITx=Kł*iko

iko=14%

Kł=14 000+11 000=25 000

EBITx=25 000 * 14%=3 500

EBIT (3 800) > EBITx (3 500) zachodzi pozytywny efekt dźwigni finansowej

%ΔQ=10%

DOL= %ΔEBIT/%ΔQ

%ΔEBIT= DOL*%ΔQ

%ΔEBIT=3*10%=30%

EBIT=234 + (0.3*234)=304,2%

%ΔEBIT=5%

DFL= %ΔRKW/%ΔEBIT

%ΔRKW= DFL*%ΔEBIT

%ΔRKW=2,5 *5%=12,5%

RKW=28,6 + (0.125*28,6)=32,175%

Wpływy = Przychody - ∆Nalezności

Wydatki = Koszty - Amortyzacja + ∆Zapasy - ∆Zobowiązania

∆ = (BZ - BO)

Rotacja należności

ZB=EBIT - od

57=234-od

od=177zł

RKW= ZB/KW

24%=57/KW

KW=237,5zł

ZB1=304,2-177=127,3

RKW= ZB/KW=127,3/237,5=53,6%

KO/KW struktura kapitału

(Rkł-iko) efekt dźwigni finansowej

EBIT może spaść o niecałe 7,89% aby efekt dźwigni finansowej pozostał pozytywny.

Aby stał się negatywny - musi spać ponad 7.89 %

RKŁ = EBIT/KŁ = 3800/(14 000 + 11 000)=0,152 = 15,2%

iKO = 14% (koszt kapitału obcego)

15,2% > 14% pozytywny efekt dźwigni finansowej

RKW / RKŁ > 1; RKW > iKO pozytywny efekt dźwigni finansowej

RKW / RKŁ < 1; RKW < iKO negatywny efekt dźwigni finansowej

RKW / RKŁ = 1; RKW = iKO zysk graniczny, punkt pomiędzy pozytywnym a negatywnym efektem dźwigni

Kzj = 2

KS = 100 000

Q = 50 000

C = 6

Przychody = Q*C = 300 000

KC = Kzj*Q + KS = 200 000

QBEP = KS/c-Kzj = 25 000

QBEPW = 25 000 *6 = 150 000

P = 840 000

Kzj = 10

KS = 350 000

Q = 30 000

Cena = P/Q = 28

BEP = KS/c-Kzj = 19 444

BEPW = 19 444 * 28 = 544 432

KC = Kzj*Q + KS = 650 000

Wyszukiwarka

Podobne podstrony:

finanse przedsiebiorstwa wykl cz I (egzamin)

notatek pl zarzadzanie finansami przedsiebiorstw pytania do egzaminu (1)

Finanse przedsiebiorstw -przykładowe zadania, finanse

zarz b9dzanie+finansami+przedsi eabiorstw+ +zadania+ 2824+strony 29 pbzqimv2qbpw6mh5c772txgysdt3lpzg

Zadania egzaminacyjne FInase II, Zarządzanie PWR, I stopień, IV semestr, Finanse przedsiebiorstw

ZADANIA EGZAMINACYJNE finanse przedsiebiorstw, Studia Zarządzanie PWR, Zarządzanie PWR I Stopień, IV

Przykladowe zadania wraz z rozwiazaniami - finanse przedsiebiorstwa, WSFIZ pawia

Zadania dodatkowe, FINANSE PRZEDSIĘBIORSTW JAWORSKI, finanse przedsiębiorstw

Zadania ze wska nik w -roz, wsb-gda, Analiza finansowa w przedsiębiorstwie

Zadania finanse przedsi�biorstw

Finanse przedsiębiorstw - zagadnienia egzaminacyjne (16 stro, Finanse

III--FINANSE-PRZEDSIEBIORSTW---zadania, Finanse

wzory egzamin FINANSE PRZEDSI c4 98BIORSTW

Egzamin, EGZAMIN z przedmiotu: FINANSE PRZEDSIĘBIORSTW 29

FINANSE PRZEDSIĘBIORSTW zadania

więcej podobnych podstron